Пять трендов отрасли здравоохранения, на которых могут заработать инвесторы

Оглавление

Индекс сектора здравоохранения — третий по росту среди отраслевых индексов S&P 500 после технологий и товаров длительного пользования на горизонте последних 10 и 15 лет. Этому способствуют рост среднего возраста, большее внимание к физическому и ментальному здоровью людей, а также развитие научной базы и прорывных технологий, которые позволяют лечить самые сложные и редкие заболевания. Мы рассмотрели пять больших трендов индустрии здравоохранения, на которых могут заработать инвесторы.

ИИ проникает в здравоохранение

ИИ уже помогает ускорить процесс разработки лекарств, идентифицируя химические вещества и белки, которые можно использовать для борьбы с конкретными заболеваниями. Технологии также применяются в скрининге лекарств — ИИ ускоряет проверку их эффективности. Благодаря анализу генетических данных пациентов ИИ сможет предложить более персонализированное лечение и улучшить диагностику.

Ожидается, что ИИ также сможет снизить административную нагрузку на врачей, выполняя простые задачи, такие как планирование приемов и ввод данных. Это позволит медперсоналу уделять больше времени пациентам.

Многие бигтехи, в том числе Amazon, Microsoft и Alphabet, уже работают с индустрией здравоохранения. IBM предлагает специализированные продукты, такие как Watson for Oncology и Watson for Genomics, которые проводят скрининг истории болезни пациента и формируют наиболее эффективный подход к лечению.

На наш взгляд, одной из компаний, которая может заработать на этом тренде, является Lantheus — о ней мы писали здесь. Она стоит в авангарде роста направления медицинской визуализации и разрабатывает новые технологии на основе ИИ. Например, PYLARIFY AI — единственное программное обеспечение для медицинских устройств с поддержкой глубокого обучения, одобренное американским регулятором FDA.

Global X Funds Global X Artificial Intelligence & Technology ETF (AIQ) не заточен прицельно под здравоохранение, но отслеживает компании, которые могут извлечь выгоду из распространения технологий ИИ, пишет Bloomberg. Аналитики также упоминают британский инвестиционный траст Bellevue Healthcare Trust, который предоставляет доступ к наиболее перспективным компаниям в различных подсекторах здравоохранения и котируется на LSE.

На рынке препаратов для снижения веса — новые игроки

Рынок препаратов для снижения веса GLP-1 обладает огромным потенциалом. По прогнозам Morgan Stanley Research, к 2030 году продажи могут вырасти более чем в 15 раз, а применение лекарств выйдет за рамки борьбы с ожирением. О перспективах этого рынка, а также о том, как на нем может появиться новая компания с триллионной капитализацией, мы уже рассказывали здесь. Эти препараты могут изменить целые отрасли, поэтому будут и проигравшие — кто может пострадать от успешной борьбы с ожирением, читайте тут.

Вряд ли кто-то в ближайшее время сможет бросить вызов лидерам рынка — Eli Lilly и Novo Nordisk: по мнению отраслевых аналитиков, в будущем на эти две компании будет приходиться 75% рынка. Однако в гонку вступили еще несколько игроков, а дальше остальных продвинулись две компании.

- Инъекционный препарат от американской компании Amgen MariTide на I фазе клинических испытаний помог пациентам потерять до 14,5% массы тела за 12 недель. Для сравнения, у Mounjaro и Ozempic эти показатели составили 5,9% и 3,6% соответственно за тот же период. Отчет по результатам средней (II) фазы должен выйти во второй половине этого года. В случае успеха лекарство может выйти на рынок в 2027 году. Основное преимущество MariTide в том, что его нужно колоть раз в месяц, а не еженедельно, как инъекционные Mounjaro и Ozempic. Акции Amgen, во многом благодаря ажиотажу вокруг их препарата от ожирения, за последние 12 месяцев выросли на 42%.

- Швейцарская Roche вышла на рынок препаратов от ожирения благодаря приобретению Carmot Therapeutics за $3,1 млрд в конце 2023 года. Сделка открыла Roche доступ к перспективному портфелю лекарств на разных стадиях клинических исследований:

- CT-388: еженедельная подкожная инъекция, готова к фазе II;

- CT-996: ежедневный пероральный препарат, находится в фазе I;

- CT-868: ежедневная подкожная инъекция, находится в фазе II.

Особый интерес вызывает CT-996, который может стать первым одобренным в мире (вероятно, вначале в США) пероральным препаратом для лечения ожирения. Попытка Pfizer сделать такую таблетку была признана неудачной из-за побочных эффектов. CT-996 также демонстрирует более высокую эффективность по сравнению с пероральными препаратами компании Structure Therapeutics и Orforglipron от Eli Lilly, которые пока не одобрены регуляторами. Предварительные результаты показывают, что прием CT-996 один раз в сутки способствовал снижению массы тела на 6,1% в течение четырех недель с поправкой на плацебо.

Не случайно, что в день публикации отчета об испытаниях CT-996 акции конкурентов Lilly и Novo Nordisk резко упали. Пероральные препараты от ожирения могут стать прорывом в отрасли благодаря более простому и дешевому производству по сравнению с инъекциями. Кроме того, таблетки удобнее для пациентов, что может расширить целевой рынок. Чем еще нам нравится Roche, рассказываем ниже.

Впрочем, чтобы заработать на этом тренде, не обязательно выбирать отдельные акции. Два фонда — ETF Amplify Weight Loss Drug & Treatment (THNR) и Roundhill GLP-1 & Weight Loss ETF (OZEM) — вкладываются в компании, разрабатывающие препараты для снижения веса и лечения ожирения. Крупнейшими позициями в этих ETF являются акции Eli Lilly и Novo Nordisk — ведущих производителей лекарств для борьбы с лишним весом. Про них мы писали тут.

Roche

Roche — крупный швейцарский холдинг с рыночной капитализацией в $220 млрд, что ставит его по этому показателю на шестое место в мире среди компаний сектора. По объему выручки в отрасли компания является второй, уступая только Johnson & Johnson. В портфеле Roche более 10 лекарств-блокбастеров (так называют препараты с годовой выручкой больше $1 млрд) и сотни патентов. Также десятки перспективных препаратов находятся на различных этапах клинических исследований, готовясь к коммерциализации.

Даже если ставка на запуск препаратов от ожирения не сработает, у компании есть несколько других драйверов роста:

- офтальмологический раствор «Вабисмо» (Vabysmo), недавно одобренный FDA. Он стал первым в мире препаратом для лечения двух основных причин потери зрения: неоваскулярной формы возрастной макулярной дегенерации и диабетического макулярного отека. Его продажи выросли на 324% в 2023 году, до $2,64 млрд, и ожидается, что они достигнут $3,3 млрд в этом году;

- самый продающийся препарат компании — «Окрелизумаб» (Ocrevus), принимаемый для лечения рассеянного склероза, с годовой выручкой $7 млрд. В 2023 году она выросла на 13%. Препарат может принести дополнительные $2 млрд годовой выручки после одобрения регуляторами в США и Европе его инъекционной версии. Подкожное введение продемонстрировало высокую эффективность на фазе III клинических испытаний: 97% пациентов с рассеянным склерозом избежали рецидивов в течение 48 недель лечения.

В 2023 году Roche получила около 58,7 млрд швейцарских франков ($66,3 млрд) выручки, почти половина которой была приходится на США. На этом рынке примерно 25% выручки поступает от диагностического бизнеса, а остальные 75% приходятся на фармацевтические препараты в различных терапевтических областях: онкология, неврология, иммунология, гемофилия, офтальмология и инфекционные заболевания.

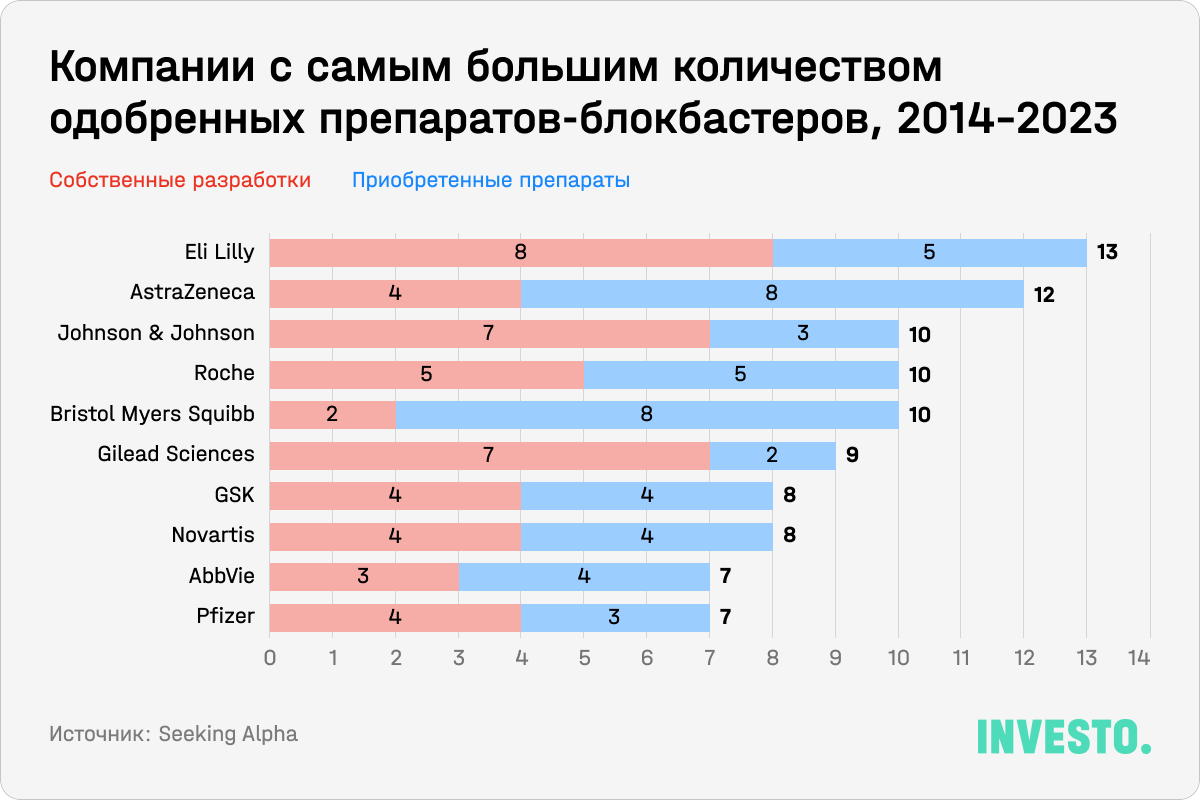

Roche входит в топ-5 компаний с наибольшим количеством одобренных препаратов-блокбастеров за последнее десятилетие.

Вот главное из финансовых результатов компании за 2023 год:

- Выручка снизилась на 7% из-за сокращения продаж продуктов, связанных с COVID-19, появления дженериков на некоторые ключевые препараты и негативного эффекта от колебаний валютных курсов. С 2014 по 2023 годы выручка компании росла с CAGR примерно 3,7%, то есть медленнее остального рынка. Это отразилось в текущей оценке компании.

- Операционная маржинальность компании составила 26,2%, а чистая — 19,6%. Это примерно сопоставимо с результатом Sanofi, но существенно лучше чем в среднем по отрасли. Чистая маржинальность AstraZeneca, например, составила 13%, а Pfizer — 3,6% за тот же период.

- Несмотря на падение, денежные потоки компании по-прежнему огромны. Чистый денежный поток сократился на 11%, до 15,8 млрд швейцарских франков ($18,8 млрд), а свободный денежный поток — на 13%, до 11,3 млрд швейцарских франков ($13,5 млрд).

- У компании сильный баланс: финансовый рычаг (Total Debt/Total Equity) равен 0,8, а долговая нагрузка — 0,9.

Сейчас бумаги Roche торгуются с огромным дисконтом к среднеотраслевому уровню по всем мультипликаторам. Мы считаем, что благодаря ослаблению эффекта от падения продаж продуктов, связанных с COVID-19, и продолжающемуся росту в каждой терапевтической области (от онкологии до офтальмологии) выручка будет расти более высоким темпом в среднесрочной перспективе, что станет катализатором к переоценке. Сейчас это одна из лучших компаний, вступивших в гонку за долю рынка препаратов от ожирения.

Лечение неврологических заболеваний

Дэмиен Коновер, директор по исследованиям в сфере здравоохранения агентства Morningstar, считает, что мир стоит на пороге новой эры инноваций в неврологии. Он выделяет два главных фактора развития этой терапевтической области: достаточный уровень научных знаний для разработки эффективных методов лечения, и готовность государств, страховых компаний или частных лиц финансировать эти инновации. Понимание неврологических заболеваний, особенно таких как болезнь Паркинсона и Альцгеймера, значительно улучшилось за последние годы, однако это лишь начало пути и отличный момент для инвестиций, считает Коновер.

Ожидается, что рынок препаратов для лечения Альцгеймера будет расти с впечатляющим CAGR 18,8% с 2024 по 2033 годы и достигнет объема в $30,8 млрд. Один из драйверов — быстрое старение людей, подробнее об этом мы писали здесь. Болезнь Альцгеймера — хроническое заболевание мозга, которое часто приводит к слабоумию, особенно у пожилых людей. Международная организация по борьбе с болезнью Альцгеймера (ADI) подсчитала, что сейчас в мире около 55 млн человек страдают деменцией. Это число будет удваиваться почти каждые 20 лет и достигнет 78 млн в 2030 году и 139 млн в 2050 году. Ситуацию усугубил COVID-19, который, как оказалось, даже в легких случаях связан с уменьшением объема мозга, эквивалентным десятилетию нормального старения.

Ралли на рынке препаратов для лечения неврологических заболеваний по-прежнему сдерживают несколько факторов. Во-первых, сложность патологий негативно влияет на эффективность терапии. Во-вторых, клинические испытания препаратов имеют высокий процент неудач. Например, после десятилетий разработок препарат для лечения болезни Альцгеймера компании Roche провалился на последней фазе III.

Однако недавно Roche вернулась в игру с ошеломляющими результатами: по предварительным данным, разработанное компанией антитело тронтинемаб, нацеленное на бета-амилоид, очищает липкие бляшки намного быстрее, чем традиционные моноклональные антитела, такие как LEQEMBI («Леканемаб») от Eisai и Biogen, а также Kisunla («Кисунла») от Eli Lilly. Roche также имеет передовую технологию Brain Shuttle («мозговой шаттл»), которая улучшает доставку крупных молекул, таких как антитела, через гематоэнцефалический барьер (ГЭБ) и позволяет увеличить проникновение в мозг более чем в 50 раз. Это делает Roche одним из самых перспективных игроков в этой области.

Разработки в области неврологических заболеваний также есть у Eli Lilly, Novo Nordisk, Pfizer и Merck, о которых мы рассказывали здесь, а еще — у Takeda Pharmaceutical и Sanofi, о которых мы также писали. Еще один важный игрок — компания Biogen, о которой речь пойдет ниже.

Тематические фонды, такие как Tema Neuroscience and Mental Health (MNTL) и iShares Neuroscience and Healthcare ETF (IBRN), позволяют вложиться в поставщиков решений для лечения неврологических заболеваний, включая Vertex Pharmaceuticals, Biogen, Dyne Therapeutics и др. Альтернативой могут служить ETF с более широким охватом компаний, например iShares Biotechnology ETF (IBB) и SPDR S&P Biotech ETF (XBI). Эти фонды обеспечивают диверсифицированный доступ к сектору, снижая риски, связанные с узкоспециализированными ETF.

Biogen

Biogen — это крупная международная биофармацевтическая компания из Швейцарии со штаб-квартирой в Кембридже, США. Она специализируется на нейродегенеративных заболеваниях и является пионером в области лечения болезни Альцгеймера. Bloomberg пишет, что инвестиции в НИОКР Biogen в сфере неврологии в разы выше, чем у конкурентов. Она также имеет уникальные препараты для лечения болезни Паркинсона и БАС (бокового амиотрофического склероза).

Сейчас основной Biogen сфокусирована на продвижении недавно одобренного препарата LEQEMBI для лечения болезни Альцгеймера, разработанного совместно с Eisai. Коммерциализация препарата несколько задержалась из-за проблем в цепочках поставок. В результате он столкнулся с конкуренцией со стороны препарата Kisunla от Eli Lilly. Это привело к менее впечатляющему старту, чем ожидалось, и, как следствие, отразилось на стоимости акций Biogen.

LEQEMBI замедлил снижение когнитивных способностей на 27% по сравнению с группой плацебо в исследовании фазы III, а Kisunla — на 35%. Но LEQEMBI считается безопаснее (Kisunla чаще вызывает отек мозга) и имеет более низкую стоимость. Ожидается, что препарат от Biogen станет блокбастером в 2027 году, а в 2030-м будет приносить $2,2 млрд выручки в год. Также известно, что препарат от Eli Lilly перестает работать через 18 месяцев после начала приема. Пока что оба препарата сталкиваются со сложностями внедрения: неврологи отказываются назначать их из-за широкого перечня побочных эффектов, а страховые компании не хотят покрывать сопутствующие исследования вроде МРТ-сканирований головного мозга.

Biogen также имеет несколько недавно одобренных перспективных препаратов. Среди них Zurzuvae — первое пероральное лекарство для лечения послеродовой депрессии у женщин. Компания также усиливает свое присутствие в области терапии рассеянного склероза, запустив несколько месяцев назад препарат Qalsody. Кроме того, Biogen представила Skyclarys — первый в истории препарат для лечения атаксии Фридрейха.

Финансовые результаты компании за 2023 год выглядят так:

- Выручка Biogen составила $9,84 млрд, что немного ниже, чем годом ранее. Выручка стагнировала последние пять лет как из-за нескольких патентных обвалов ее блокбастеров для лечения рассеянного склероза вроде Tysabri («Тисабри») и Tecfidera («Текфидера»), так и из-за отдельных провалов. Например, Aduhelm стал первым почти за 20 лет одобренным FDA препаратом для лечения болезни Альцгеймера, коммерциализацию которого компания прекратила из-за проблем со страховым покрытием.

- Чистая маржинальность составляет 11%. Компания планирует достичь экономии в размере $1 млрд к концу 2025 году и улучшить показатель.

- Biogen генерирует солидные денежные потоки: операционный денежный поток вырос на 13% год к году — до $1,5 млрд, а свободный — до $1,2 млрд. У компании также действует программа байбэков в размере примерно $2 млрд (около 6% от текущей рыночной капитализации).

- Несмотря на активную деятельность в сфере M&A, долговая нагрузка низкая — около 0,5, а финансовый рычаг чуть больше 2.

Biogen находится на переломном этапе своего развития. Компания недавно вывела на рынок потенциальный блокбастер LEQEMBI для лечения болезни Альцгеймера, который имеет лишь один аналог в мире. Кроме того, ключевые препараты Biogen защищены патентами как минимум до конца текущего десятилетия. Хотя узкая специализация Biogen делает ее более рискованным объектом для инвестиций, текущая низкая оценка акций компании в сочетании с перспективными разработками создает привлекательную возможность для инвесторов. Акции компании торгуются намного дешевле аналогов.

Растет число исследовательских лабораторий

Нейротехнический стартап Neuralink Илона Маска, который разрабатывает имплантируемые нейрокомпьютерные интерфейсы, продолжает привлекать многомиллионные раунды венчурных инвестиций. Этим направлением занимается и нью-йоркская компания Synchron, которая уже начала набор пациентов для участия в исследовании возможностей своего мозгового чипа. Перспективы этих экспериментов не очень очевидны, поскольку их эффективность на людях не гарантирована, а на широкое внедрение могут уйти годы.

R&D-расходы представителей бигфармы увеличились на 78% с 2013 года: они тратят многомиллиардные бюджеты на исследования. Но расширение срока испытаний означает более высокий спрос на лаборатории, в которых они будут проводиться. Для них, соответственно, нужны площади, что делает специализированные инвестиционные трасты недвижимости (REITs) интересной ставкой на сектор здравоохранения.

Один из таких трастов — Alexandria Real Estate Equities — один из крупнейших REIТов стоимостью $20 млрд. Этот траст специализируется на лабораториях и офисах для биотехнологических и фармацевтических компаний. Он владеет портфелем недвижимости стоимостью $35 млрд и сдает ее в аренду бигфарме, включая Amgen, Merck, Roche, Pfizer и др. Заполняемость сейчас находится на одном из самых высоких уровней в истории компаний — 95,1%, что говорит о востребованности таких площадей, а ее FFO (средства от операционной деятельности) растут с CAGR 10% последние 10 лет.

Global X SuperDividend REIT ETF (SRET) имеет значительную экспозицию на сектор здравоохранения. Фонд в основном инвестирует в REIТы, специализирующиеся на объектах здравоохранения, таких как дома престарелых или лаборатории. Из десяти крупнейших позиций фонда четыре связаны с сектором здравоохранения: National Health Investors Inc (4,41%), Omega Healthcare Investors Inc (4,16%), Sabra Health Care REIT Inc (3,87%), LTC Properties Inc (3,79%).

Психическое здоровье становится все более важным

В США рынок решений для ментального здоровья переживает настоящий бум. В недавнем опросе, проведенном в стране, 27% респондентов сообщили о симптомах тревожного расстройства. Для сравнения, в 2019 году таких было 8%. Считается, что ситуация значительно ухудшилась из-за пандемии. Поэтому люди активно ищут способы справиться с психологическими проблемами, в чем им помогает широкий спектр продуктов: от антидепрессантов и травяных добавок до эфирных масел и устройств для медитации.

Эта ситуация напоминает конец 1980-х — начало 1990-х годов, когда наблюдался бум психиатрических препаратов (например, Prozac), которые за год после выхода на рынок становились блокбастерами. Хотя антидепрессанты остаются популярными, многие ищут альтернативные методы поддержания психики, в том числе из-за «синдрома отмены» антидепрессантов.

Кроме того, молодое поколение более открыто обсуждает проблемы психического здоровья, что увеличивает спрос на услуги психологов и коучей, в том числе на корпоративном уровне. Например, Lyra Health, компания телемедицины, предоставляющая услуги в области психического здоровья таким работодателям, как Lululemon и Salesforce, увеличила штат специалистов с 10 в 2018 году до более чем 430.

Bloomberg пишет, что перспективными в этом направлении могут стать компании сектора телемедицины, например Spring Health, NOCD, Brightline, Centerstone и Modern Health, которые по мере роста дозреют до IPO. Сейчас попробовать купить их акции можно на внебиржевом рынке (но такие инвестиции связаны с повышенными рисками).

На наш взгляд, интересны и поставщики каннабидиола или CBD, который получают из каннабиса, — об этом рынке мы писали здесь. Есть и биохакерские компании вроде Oura Health, которая разработала «умное» кольцо для анализа сна и стресса, которое хвалят Ким Кардашьян и принц Гарри. Но Oura не публичная, а об одной интересной публичной компании мы расскажем ниже.

Health Care Select Sector SPDR Fund (XLV) или Invesco S&P SmallCap Health Care ETF (PSCH) дают широкий доступ к компаниям разной величины, работающим в секторе здравоохранения. Инвесторы с большей склонностью к риску могут рассмотреть BlackRock Future Health ETF (BMED) с акцентом в инновации. А Invesco Global Listed Private Equity ETF (PSP) дает экспозицию на PE-компании. Например, страховая компания UnitedHealthcare, которая входит в XLV, недавно запустила программу онлайн-коучинга на базе когнитивно-поведенческой терапии для людей, страдающих от тревожных расстройств и депрессии, которая доступна почти 5 млн ее членов.

Jazz Pharmaceuticals

Jazz Pharmaceuticals — ирландская биофармацевтическая компания, специализирующаяся на разработке и коммерциализации препаратов в области нейробиологии и онкологии. Она известна своими инновационными решениями для лечения нарколепсии и прочих психических расстройств.

Ее флагманский препарат — препарат от нарколепсии Xyrem, хронического неврологического расстройства, влияющего на контроль сна и бодрствования. Второй по значимости — Epidiolex, первый одобренный FDA препарат на основе каннабидиола для лечения тяжелых форм эпилепсии. Компания ожидает, что в краткосрочной перспективе он достигнет статуса блокбастера. На эти два препарата приходится 33% и 22% ее выручки соответственно.

Компания активно работает на рынке орфанных препаратов — лекарств для диагностики, профилактики и лечения редких заболеваний. Всего выявлено около 7 тысяч различных орфанных заболеваний, от которых страдают примерно 400 млн человек во всем мире. Однако лишь менее 5% этих заболеваний поддаются лечению, что делает данный рынок сложным, но перспективным. Ожидается, что рынок орфанных препаратов будет расти с CAGR 12,2% с 2023 по 2028 год.

Ряд препаратов, в том числе Zepzelca, Rylaze, Epidiolex и Suvecaltamide, находятся на поздних стадиях исследований, что обеспечивает компании потенциал для будущего роста. Препарат Zepzelca, например, сейчас находится на фазе II и выглядит многообещающе: после терапии пациентов с метастатическим раком молочной железы шестимесячная выживаемость без прогрессирования заболевания составляет 67%. Иными словами, у большинства пациентов не наблюдалось ухудшения состояния рака в этот период, а у 35% пациентов рак уменьшился или исчез после лечения, продолжавшегося в среднем 15 месяцев.

Финансовые результаты компании за 2023 год выглядят так:

- Выручка составила $3,83 млрд против $3,66 млрд годом ранее и, как ожидается, достигнет примерно $4,1 млрд в этом году. Продажи препарата Xywav выросли на 33% и достигли $1,27 млрд, а Rylaze — на 40%, до $394,2 млн. Последние пять лет выручка компании росла с впечатляющим CAGR 16,5% в год.

- Операционная прибыль составила $578,6 млн против убытка годом ранее, который был обусловлен амортизацией нематериальных активов и приобретениями незавершенных исследований и разработок. Операционная маржинальность выросла с -1,8% до 15,1%, а чистая маржинальность — с -6,1% до 10,9%.

- Операционный денежный поток компании незначительно сократился, до $1,27 млрд, что обусловлено ростом чистого оборотного капитала. Тем не менее свободный денежный поток вырос с $774 млн до $1,05 млрд.

- У Jazz Pharmaceuticals здоровый баланс: общий долг равен $5,71 млрд, а чистый долг — $4,09 млрд, долговая нагрузка равна 2,38.

Компания торгуется дешево, несмотря на свои впечатляющие темпы роста, сильный портфель препаратов и многообещающий пайплайн на разных этапах клинических исследований. На наш взгляд, она выглядит интересно на текущих уровнях.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.