Лучшие инвестиции в лекарства от ожирения в США: какие фармацевтические компании могут заработать на ажиотаже вокруг похудения?

Оглавление

Какие фармацевтические компании в США лидируют в разработке лучших препаратов от ожирения? Узнайте, как инвестиции в эту сферу могут принести прибыль.

Почему препарат от ожирения может стать «золотой жилой» для фармкомпаний

Долгое время разработка лекарств для контроля веса не была в приоритете. Вся бигфарма сосредоточила внимание на других болезнях — например, раке. Но сейчас на отраслевых конференциях препараты для похудения называют «новым горячим трендом» фарминдустрии.

По информации Всемирной организации здравоохранения (ВОЗ), во всем мире более 2,6 млрд человек, то есть почти 33% населения Земли, живут с лишним весом, а ожирением страдают около 892 млн. К последней категории относятся люди с индексом массы тела (ИМТ) выше или равным 30, а избыточной массой тела считается ИМТ ≥ 25. Во Всемирной федерации по борьбе с ожирением (World Obesity Federation, или WOF) прогнозируют, что к 2035 году эти показатели существенно вырастут.

Обработанная пища и малоподвижный образ жизни, связанный со снижением доли физической работы, — главные факторы, способствующие ожирению, и маловероятно, что эти тренды развернутся. Депрессия и другие психические расстройства, а также некоторые лекарства, используемые для их лечения, способствуют увеличению веса, отмечает The Economist. В США 20% случаев ожирения связаны с приемом лития, антидепрессантов и лекарств от бессонницы.

Проблема избыточного веса — это дополнительные риски для здоровья, что может увеличить внимание государств и работодателей, покрывающих страховки. С избыточным весом связаны по меньшей мере 200 болезней, включая сердечные заболевания, рак, диабет, высокое давление, остеоартрит, апноэ во сне и большинство других. По подсчетам ВОЗ, от ожирения и заболеваний, спровоцированных им, ежегодно умирает около 3 млн человек.

По прогнозам WOF, кумулятивные потенциальные потери от растущего числа людей с избыточным весом составят $4 трлн к 2035 году, или до 3% мирового ВВП. Сюда входят затраты на здравоохранение — лечение ожирения и его последствий, а также снижение производительности труда: высокий ИМТ способствует прогулам, пассивности, презентеизму, преждевременному выходу на пенсию и повышенной ранней смертности.

Как появился препарат от ожирения

Долгое время ожирение диагностировали как выбор неправильного образа жизни, а в руках врачей были исключительно диета, спорт и хирургическое вмешательство, которые не приводили к устойчивому результату подавляющее большинство пациентов. Врач Фатима Стэнфорд из Гарварда отметила, что в 96% случаев пациенты, которые пытались похудеть с помощью диеты и физических упражнений, вернулись к прежнему весу. В 2013 году ожирение классифицировали как хроническую болезнь.

Первые исследования по лекарствам от ожирения датируются началом XX века. В 1930-х годах ряд компаний выпускали опасные и неэффективные таблетки для похудения с динитрофенолом в составе. Предполагается, что из-за него потеряло зрение около 25 тысяч человек. Этот побочный эффект назвали «динитрофеноловой катарактой».

Позже был амфетаминовый бум, пока не стало очевидно, что компоненты препарата вызывают привыкание и имеют целый ряд побочных эффектов. В 2004 году его запретили на территории США из-за случаев сердечного приступа и инсультов. Несколько лет спустя два других препарата — римонабант и сибутрамин — также были сняты с продажи из-за опасений по поводу их безопасности.

Новые лекарства для похудения появились по счастливой случайности. В 2014 году, в ходе лечения диабета 2-го типа было замечено, что назначаемая пациентам терапия вызывает потерю веса. В исследовании, проведенном в 2015 году журналом New England Journal of Medicine, говорилось, что лираглутид в составе препаратов является аналогом глюкагоноподобного пептида-1 (GLP-1 или ГПП-1), который вырабатывается в кишечнике и отвечает за чувство сытости в организме.

Производитель этих лекарств — датская публичная фармацевтическая компания Novo Nordisk. Она начала продавать лираглутид как лекарство от диабета в 2017 году под торговой маркой Ozempic, но вскоре, после того как обнаружился «побочный» эффект в виде снижения веса, компания развернула тестирование соответствующих препаратов.

Компания продает два — Saxenda и Wegovy. В 56-недельных клинических испытаниях Saxenda показала средний результат по всем 3731 испытуемым в 5–10% потери веса в зависимости от дозировки препарата. У Wegovy в 68-недельном исследовании 30% людей, принимающих препарат, потеряли до 20% веса. Компания продолжает разработку препарата CagriSema, обещая потерю веса в 20% и выше.

На всем сроке клинических исследований испытуемым назначается совмещение приема препаратов с физической нагрузкой и ограничениями в питании, поэтому такие результаты являются комбинацией методов. Что будет, если начать принимать препарат при прежнем образе жизни, неясно, поэтому судить об исключительной уникальности предлагаемых лекарств пока сложно.

Прием лекарств для похудения может провоцировать развитие тошноты и диареи, что вынуждает примерно 3% пациентов прекратить прием. Среди более редких побочных эффектов — панкреатит (воспаление поджелудочной железы), гипогликемия (низкий уровень сахара в крови), проблемы с почками, зрением и желчным пузырем, а также аллергические реакции, опухоли щитовидной железы или даже рак. Тем не менее результаты впечатляющие.

Сколько компании смогут заработать на препаратах для потери веса

По оценке Morgan Stanley (MS), объем мирового рынка лекарств от ожирения в 2022 году составил $2,4 млрд, а к 2030 году он может достигнуть $54 млрд. Это предполагает рост с впечатляющим совокупным годовым темпом 48%.

Аналитики Jefferies дают еще более смелую оценку потенциального размера рынка: $150 млрд к 2031 году. Это может сделать лекарства для похудения второй по продажам категорией медицинских препаратов после лекарств для лечения рака ($185 млрд в 2021 году). Прогнозы такого высокого роста интригуют инвесторов. Учитывая всплеск случаев заболевания ожирением в мире и ажиотаж со стороны потребителей, они не выглядят неоправданно оптимистичными.

Различие в прогнозах зачастую связано с тем, что инвестбанки строят их на ряде допущений — и методология этих допущений может быть самой разной. Например, аналитик MS может предполагать, что каждый третий больной ожирением будет тратить на свое лечение X долларов, а аналитик Jefferies может просто грубо экстраполировать прошлые данные на будущие периоды. Оценки пересматриваются, как только появляется новая информация, — и не стоит ждать, что какой-то из них окажется абсолютно точным.

Но сейчас спрос на медикаменты для похудения настолько велик, что фармацевтическим компаниям не хватает мощностей для их производства.

Почему прорывные лекарства могут не выстрелить

Потенциально огромный рост бизнеса сопряжен с высокими рисками — и это стоит учитывать инвесторам. Передовая фармацевтика специфична и достаточно сложно поддается оценке.

Рыночная капитализация фармацевтических компаний чувствительна даже к незначительным новостям о разрабатываемом продукте. В 2022 году акции биотехнологической Novavax за день потеряли более 26% стоимости. Тогда Управление по контролю качества пищевых продуктов и лекарственных средств США (FDA) указало на то, что вакцина Novavax от ковида может привести к риску развития миокардита. От ковида вакцина при этом была эффективна на 90,4%.

Любой инновационный препарат сопряжен с появлением побочных эффектов, в том числе пока не изученных. Некоторые продукты могут так и не появиться на полках даже после длительных исследований из-за токсичности или, например, неэффективности. Например, 27 октября 2021 года акции американской компании Quince Therapeutics (тогда она называлась Cortexyme), которая создавала лекарство для лечения болезни Альцгеймера, обвалились на 77% за день. Причина заключалась в том, что компания опубликовала результат 3-й фазы исследования, где было сказано, что эффективность препарата не превышает эффект от плацебо.

Основным риском для рынка препаратов для контроля веса является высокая цена. Средний чек за месячную дозу таких препаратов составляет от $900 до $1300. Существующие сегодня на прилавках лекарства важно принимать на протяжении всей жизни, и они не покрываются страховкой. Это существенно сокращает целевую аудиторию производителей. Не стоит ждать, что растущая конкуренция и появление новых игроков снизят их стоимость, так как лекарства защищены патентами.

Сделать препараты доступными для широкой аудитории — стратегически важная задача производителей. В странах с развивающейся экономикой, где недоедание является национальной катастрофой, распространенность ожирения растет на 30% быстрее, чем в развитых странах. Ранняя профилактика, менее развитая в странах с низким и средним уровнем дохода, имеет решающее значение: ожирение часто начинается в детстве.

Какие компании могут заработать на лекарстве от ожирения

1. Novo Nordisk

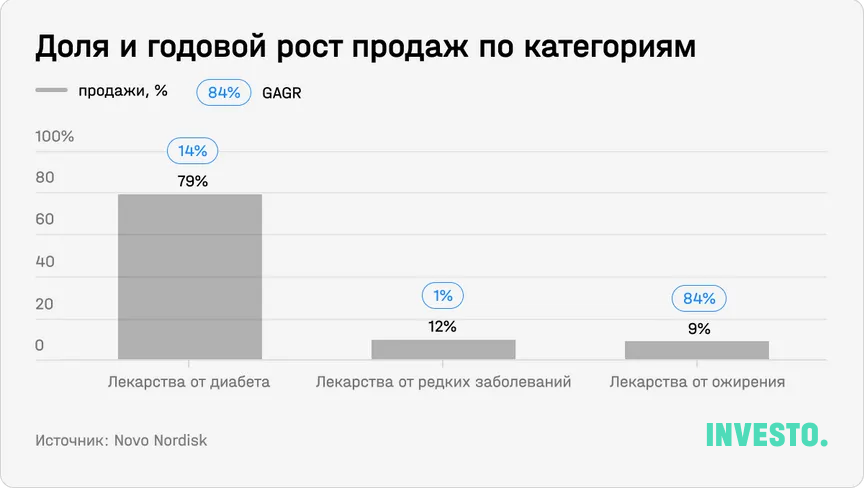

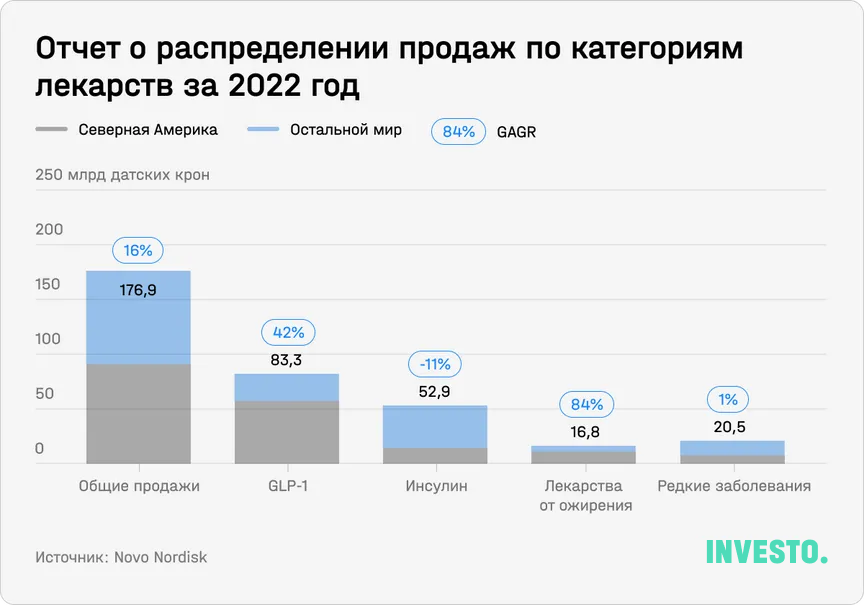

Компания первой выпустила на рынок инъекции от ожирения нового поколения и лидирует на этом быстрорастущем рынке с долей в 94%. Продажи растут с 2018 года, а в 2022 году выручка этого сегмента увеличилась на 84%, до 16,9 млрд датских крон ($2,3 млрд). Это 9% от общего объема продаж компании. К 2025 году компания планировала увеличить этот показатель до $3,5 млрд.

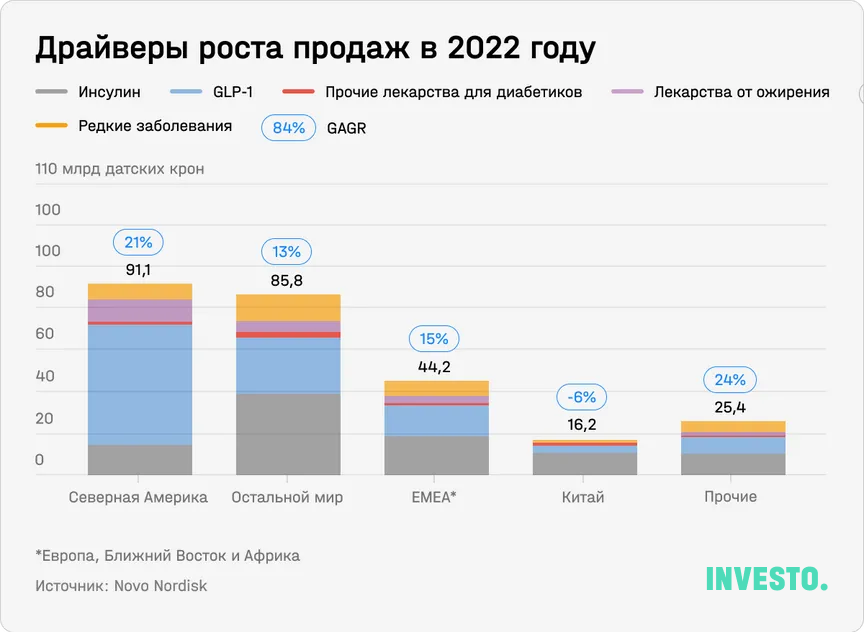

Saxenda продается в 71 стране, а Wegovy получил одобрение в США (где он стал первым за семь лет подобным препаратом, одобренным FDA), Дании и Норвегии. Но большая часть продаж обоих лекарств приходится на Северную Америку. Это объясняется эффектом соцсетей и высокой распространенностью ожирения — в США им страдает более 40% населения.

На США, согласно инфрмации MS, приходится 31% всех мировых продаж. Аналитики MS ожидают, что половина американцев с ожирением, которые обращаются за помощью, будут принимать лекарства к рубежу десятилетия.

В марте 2022 года менеджмент компании представил свою стратегию развития. Препараты группы GLP-1 (эффективен при ожирении и диабете) были основными драйверами роста последние семь лет, лекарства для похудения призваны стимулировать рост как минимум до 2026 года. Диабет часто является следствием лишнего веса и неутолимого аппетита, поэтому сегменты Diabets care и Obesity care взаимосвязаны — рост случаев ожирения провоцирует спрос на препараты от диабета. Компания планирует быстро инвестировать в эти два сегмента в течение следующих нескольких лет.

За 2017-2022 годы капитализация компании выросла более чем на 203% и составила около $327 млрд. Чистая прибыль за тот же период увеличилась почти на 35% и достигла рекордных $7,9 млрд.

Компания торгуется с мультипликатором P/E (за предыдущие 12 месяцев, TTM) в 41,4. Для сравнения, медианное значение для отрасли — 24,5. Такая высокая оценка связана с ожидаемым ростом финансовых показателей компании: форвардный мультипликатор P/E равен 29,7 (против 26,7 для отрасли в среднем). Основным драйвером финансовых показателей фирмы является растущий рынок препаратов для контроля веса.

Но спрогнозировать их потенциальную рентабельность сложно. Novo Nordisk не раскрывает ни себестоимость продукции в данной категории, ни операционные расходы, связанные с ее реализацией. Учитывая, что рынок уже отразил потенциал этих лекарств в текущей стоимости акций, существует риск того, что ожидания окажутся завышенными.

2. Eli Lilly and Company

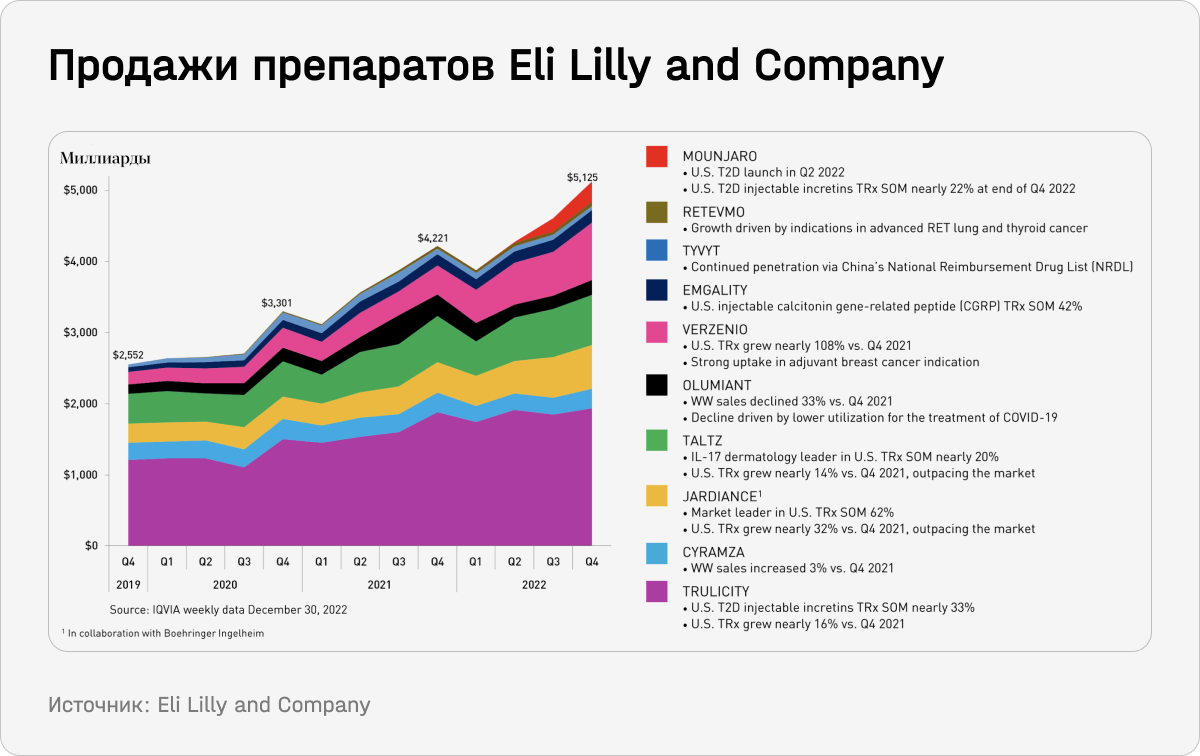

В 2022 году компания вложила более $7,2 млрд в исследования — это колоссальные 25% от выручки за тот же период. Для сравнения, в среднем ведущие компании-разработчики программного обеспечения инвестируют в фармацевтику от 10 до 15% своего дохода. Эти инвестиции привели к разработке нескольких многообещающих терапевтических препаратов, в том числе от ожирения.

Mounjaro — это инъекционный препарат, который регулирует уровень сахара в крови и снижает вес. Менеджмент компании считает его одним из наиболее перспективных в своем портфеле. Аналитики швейцарского UBS оценивают потенциал годовых продаж препарата в $25 млрд, а Bank of America — в $48 млрд. Для сравнения, общая выручка Eli Lilly по итогам 2022 года составила $28,5 млрд. Таким образом, препарат может обеспечить почти двукратный рост доходов компании.

В апреле 2022 года фирма провела 72-недельное клиническое исследование лекарств для похудения с тирзепатидом в составе. В исследовании участвовали 2539 пациентов, которые страдали ожирением и как минимум одним сопутствующим заболеванием, кроме диабета. Результаты зависели от дозировки. Среднее снижение массы тела составило 15% (для дозировки в 5 мг), 19,5% (10 мг), 20,9% (15 мг). Тирзепатид является первым и пока единственным исследуемым лекарственным соединением (аналог GLP-1), которое обеспечивает более чем 20-процентную потерю веса и прошел 3-ю фазу клинических испытаний.

Novo Nordisk и Eli Lilly ежегодно тратят примерно $10 млн на лоббирование закона о борьбе с ожирением. Если его примут, это позволит включить в медицинскую страховку покрытие на скрининг и лечение ожирения препаратами, которые одобрены FDA.

За 2018-2023 годы стоимость акций Eli Lilly взлетела на 335%, в то время как чистая прибыль за тот же период выросла на 34%. С 2020 по 2023-й капитализация фирмы выросла на 70% — это самый высокий рост среди бигфармы в США. Для сравнения, рост The NYSE Arca Pharmaceutical Index (DRG) за тот же период составил 58%.

Акции Eli Lilly торгуются с премией к рынку — P/E (ТТМ) в 39x по сравнению со среднеотраслевым уровнем в 13,6x. Премиальная оценка обусловлена двумя основными факторами. Во-первых, ожидаемым ростом финансовых показателей из-за роста ряда целевых рынков компании, включая препараты для похудения. Во-вторых, продуктовый портфель Eli Lilly обладает широкой диверсификацией, что делает ее бизнес более устойчивым.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.