Какие компании могут выиграть от роста «серебряной экономики»

Оглавление

Демографический сдвиг, связанный с увеличением продолжительности жизни и снижением рождаемости во многих странах, создал «серебряную экономику», связанную с потребностями стареющего населения. О том, как инвесторы могут заработать на этом тренде, рассказывают Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова.

Какие отрасли могут выиграть от старения населения

По мере увеличения числа пожилых людей их потребности и предпочтения будут оказывать все большее влияние на экономику. Одно из ожидаемых последствий — рост отрасли здравоохранения, благодаря развитию которой люди получили возможность жить дольше, чем когда-либо.

Использование интернета в целом в мире растет уже несколько лет, в том числе пожилыми людьми. Самым возрастным беби-бумерам в 2011 году исполнилось 65 лет. Это первое поколение состарившихся людей, которые на собственном опыте испытали цифровую революцию. Кроме того, они представляют самую богатую возрастную группу.

Для обозначения цифровых товаров и услуг, построенных на потребностях и желаниях для пожилых людей, даже появился термин «возрастные технологии». В широком смысле это любые технологические решения, упрощающие их быт: сервисы по эффективному управлению сбережениями, слежению за здоровьем и т.д.

Одним из главных направлений роста «серебряной экономики» является рынок продуктов питания для взрослых, который в 2022 году оценивался в $18,5 млрд. Как ожидается, он будет расти с CAGR 6,5%, достигнув $30,6 млрд к 2030 году. К этому сегменту относятся, например, протеиновые напитки для поддержки организма или еда с повышенным содержанием клетчатки.

Еще один рынок, который выглядит многообещающе, — косметические средства против старения. Он уже составляет $50,48 млрд и будет расти с CAGR в 6% в 2023–2032 годах.

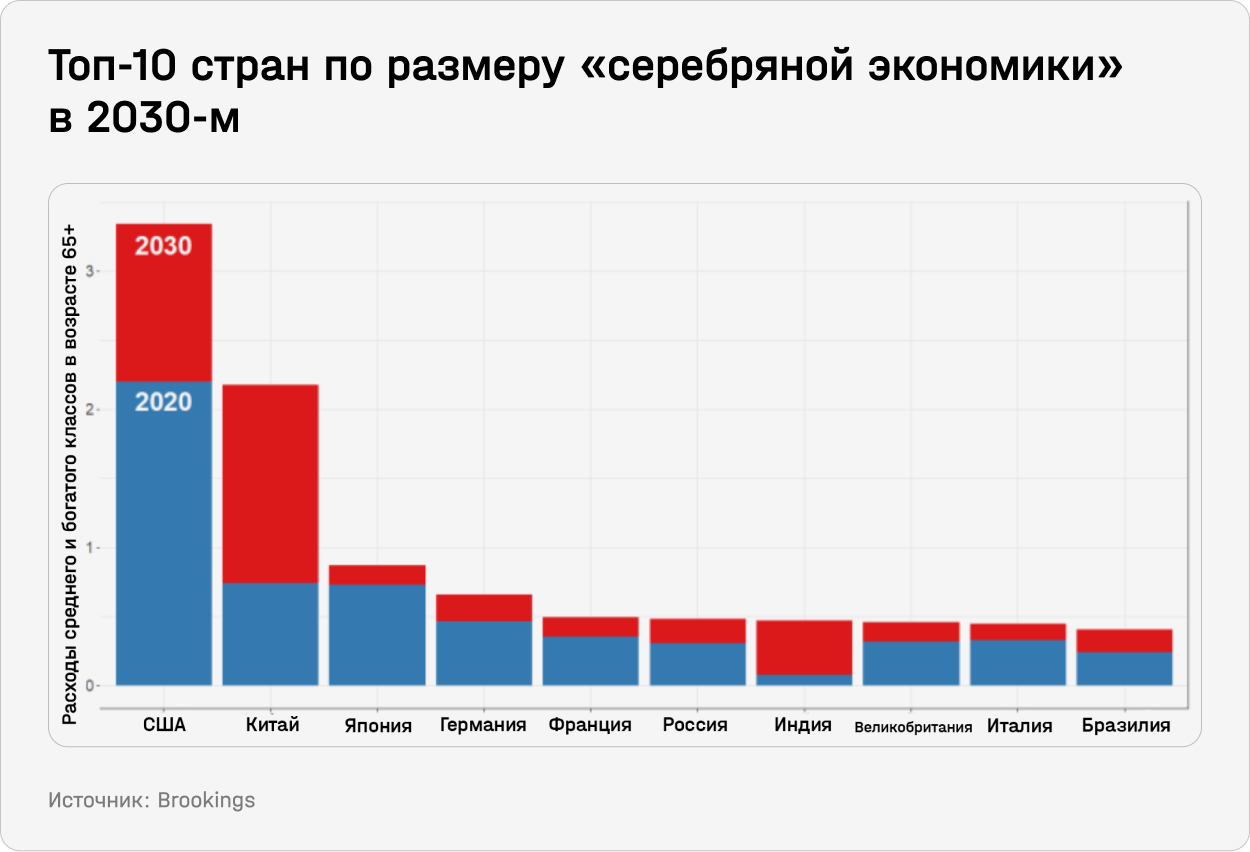

World Data Lab прогнозирует, что расходы группы людей старше 50 лет будут расти с CAGR 6,5% в течение следующего десятилетия. Уже в 2024 году на долю пожилых людей придется 42% общих расходов во всем мире. Согласно данным исследовательского института Brookings, к 2030 году траты старшего поколения во всем мире увеличатся с $8,7 трлн в 2019 году до $15 трлн.

Известно, что пожилые люди потребляют услуги в большей степени, чем молодые люди, которые покупают больше товаров. Старение населения увеличивает спрос на множество из них: от туристических программ, азартных игр и эстетической хирургии до спроса на страховки и управление капиталом. Ниже мы подробнее рассказали о нескольких компаниях, которые могут выиграть от роста «серебряной экономики».

В США и других развитых странах, доходы и расходы пожилых людей в среднем больше, чем у других возрастных групп как за счет более высоких зарплат (у тех, кто продолжает работать) и государственной поддержки, так и благодаря сбережениям или инвестициям. В таких регионах люди обычно выходят на пенсию позже и в старости больше полагаются на свой собственный капитал: желание и потребность тратить деньги растут с увеличением возраста.

В остальных частях мира люди пока стареют быстрее, чем успевают разбогатеть. Однако в крупных развивающихся странах с относительно высоким темпом экономического роста новая когорта пожилых людей, вероятно, накопит больше сбережений, чем их предшественники, поэтому расходы старшего поколения на душу населения также увеличатся.

Инвесторы, которые хотят поставить на рост «серебряной экономики», могут вложиться в ETF, ориентированные на тему старения. В соответствующий глобальный индекс STOXX входят компании из отраслей здравоохранения, туризма, технологий и электронной коммерции, то есть тех, к которым все чаще обращается старшее поколение.

На рынке есть и отдельные тематические фонды, например, Global X Health & Wellness ETF, которые включают компании, содействующие здоровому и активному образу жизни. Другой пример — iShares US Medical Devices ETF, который ориентирован исключительно на американские компании, специализирующиеся на медицинском оборудовании. Мы же выбрали три неочевидных компании, которые могут выиграть от сложившихся тенденций и выглядят привлекательно.

Три привлекательные компании

Lantheus

Lantheus — биотехнологическая компания, которая была основана в 1956 году и располагается в городе Бедфорд, штат Массачусетс, недалеко от Бостона. Это поставщик решений в области противораковой радиотерапии, который также занимается разработкой терапевтических продуктов для диагностики рака, болезней сердца и т.д.

В ее портфеле есть несколько диагностических реагентов:

- Флагманским продуктом Lantheus считается PYLARIFY. Это первый радиоактивный диагностический агент для визуализации рака простаты, на него приходится около 67,5% выручки компании. Он используется для позитронно-эмиссионной томографии и вводится внутривенно, после чего распределяется в организме, позволяя получать изображения метаболических процессов в тканях. У фирмы есть пять патентов на препарат, включая патенты на состав веществ, последний из которых истекает в 2037 году. Подробнее о том, как работает система патентов, мы писали здесь.

Вероятно, уже в этом году PYLARIFY станет блокбастером: его годовые продажи достигнут $1 млрд. В 2023 году они выросли на 61,4%, до $851,3 млн.

- Вторую строчку (22% выручки) занимает DEFINITY. Это препарат, который используется для усиления ультразвукового исследования. Он делает визуализацию сердечной камеры, кровотока и внутренних структур более четкой.

Руководство компании оценивает свой целевой рынок в $2 млрд и считает, что к 2029 году он превысит $3 млрд. Для сравнения, весь рынок медицинских визуализационных реагентов в 2023 году достиг $14,06 млрд, а к 2028 году, по оценкам аналитиков, вырастет до $19,52 млрд (CAGR — 6,6%) — как раз из-за старения населения и стремительного роста хронических заболеваний.

Фирма уже является пионером в области медицинской визуализации, предлагая новые технологии на основе искусственного интеллекта. Ее разработка PYLARIFY AI — единственное программное обеспечение для медицинских устройств с поддержкой глубокого обучения, одобренное американским регулятором FDA. PYLARIFY AI формирует стандартизированные отчеты, которые обеспечивают точную количественную оценку заболевания и помогают отслеживать результаты пациентов в динамике.

Кроме того, Lantheus планирует скорую коммерциализацию многообещающего инновационного радиотерапевтического препарата от рака простаты PNT2002, который сейчас находится на третьей стадии клинических исследований. По оценкам Lantheus, запуск препарата расширит целевой рынок компании почти в два раза.

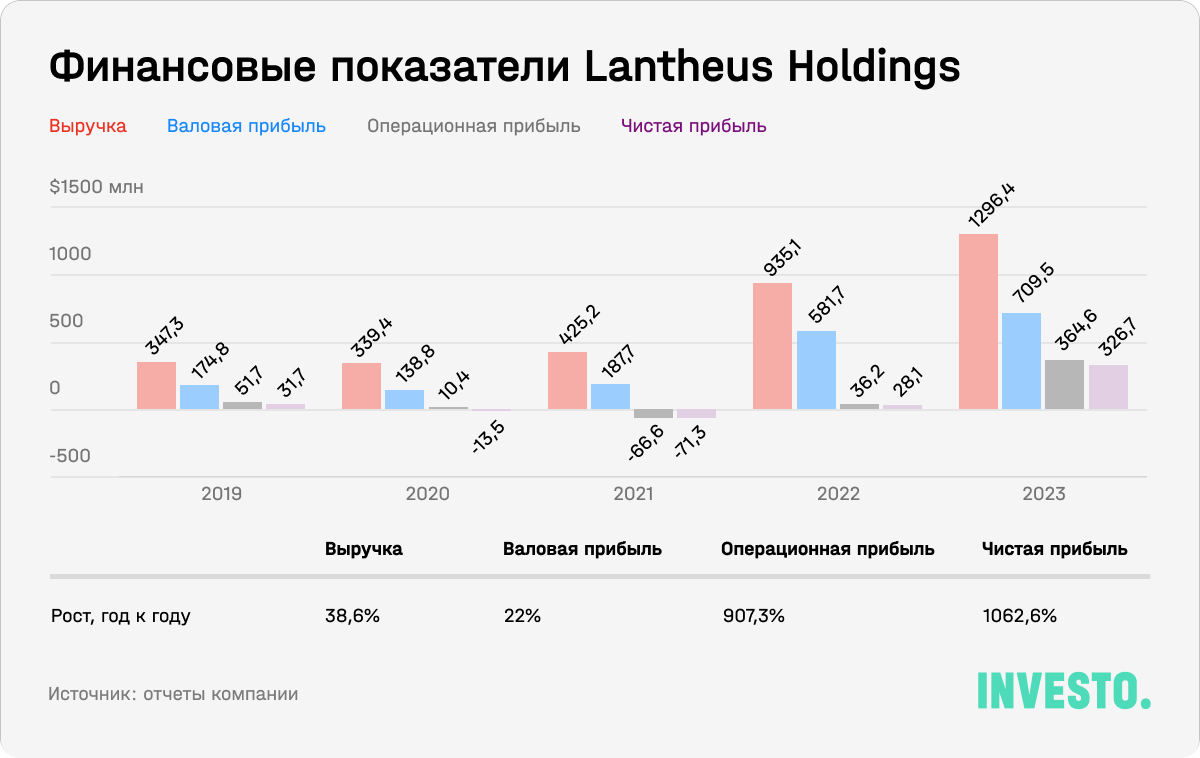

Lantheus представила сильный годовой отчет, который превзошел ожидания Уолл-стрит. Выручка выросла во многом благодаря коммерциализации PYLARIFY. Компания остается быстрорастущей: в последние пять лет ее выручка в среднем росла с CAGR 32,8%. Руководство ожидает, что в этом году она превысит $1,41–1,44 млрд, что предполагает рост на 11–14% год к году.

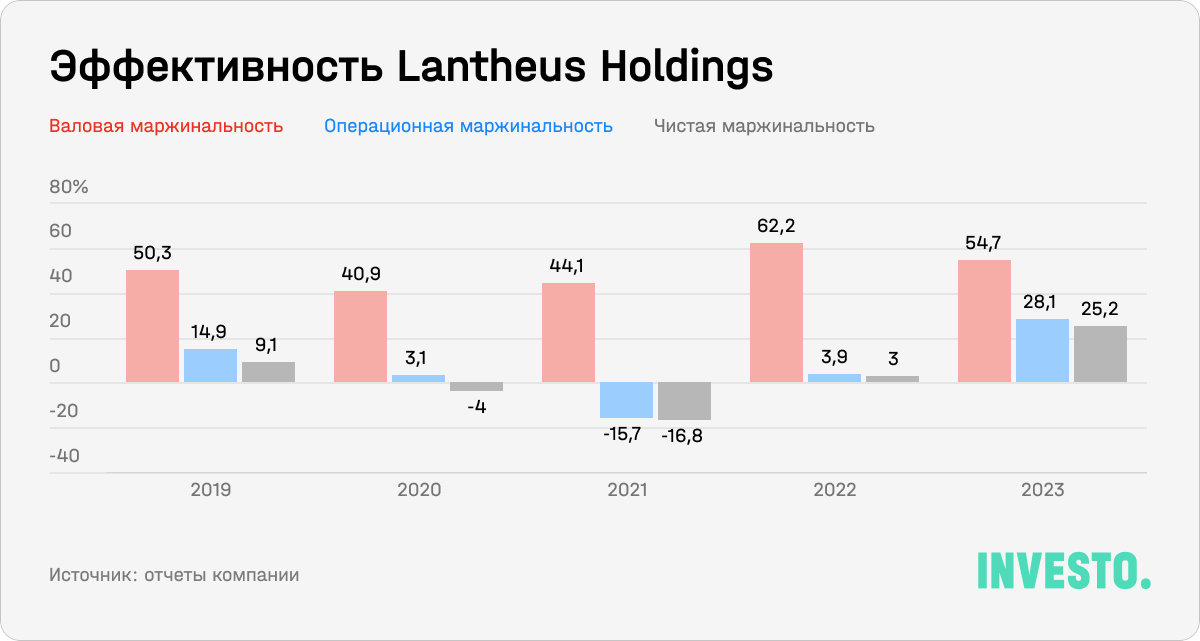

Несмотря на рост валовой прибыли, валовая маржинальность снизилась до 54,7% (что все равно выше среднего по отрасли) из-за неденежных расходов от обесценения активов в размере $116,4 млн. Операционная маржинальность подскочила благодаря существенному сокращению затрат на исследования и разработки. Руководство ожидает улучшения операционного рычага: по прогнозам на 2024 год, операционная рентабельность достигнет 29,7–30,7% за счет сокращения доли операционных расходов от выручки.

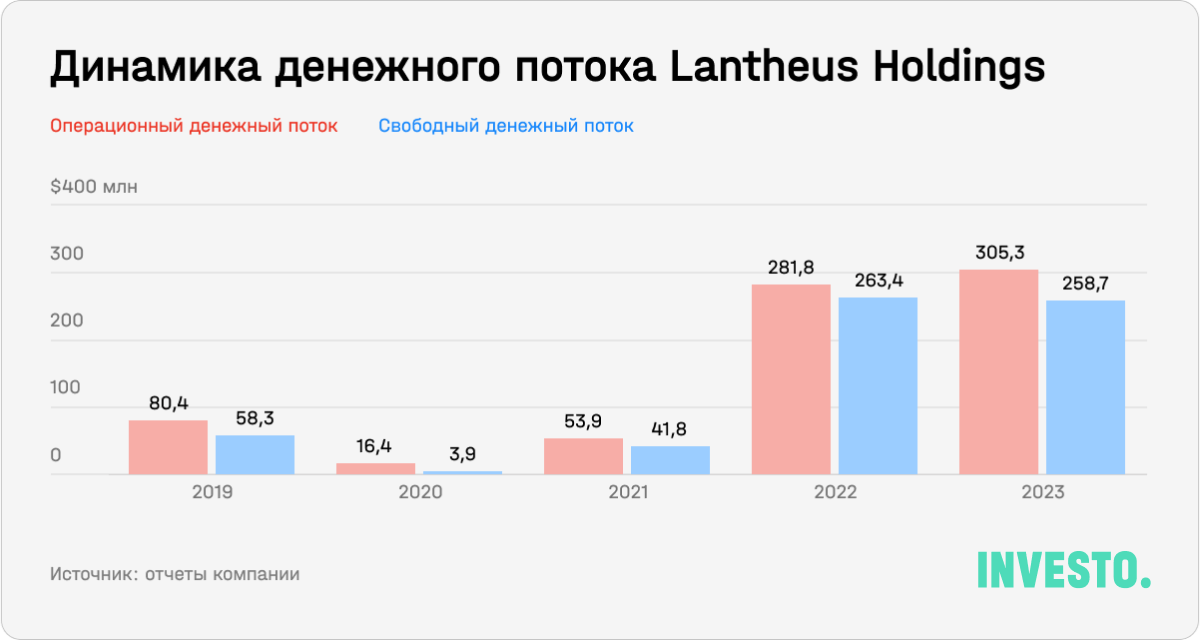

Операционный денежный поток компании существенно увеличился благодаря более высокой чистой прибыли. При этом свободный денежный поток из-за роста капитальных вложений немного сократился.

У компании сильный балансовый отчет: на денежные средства и эквиваленты приходится $713,7 млн, а общий долг составляет $562,5 млн. Таким образом, чистый долг глубоко отрицательный — минус $151,2 млн.

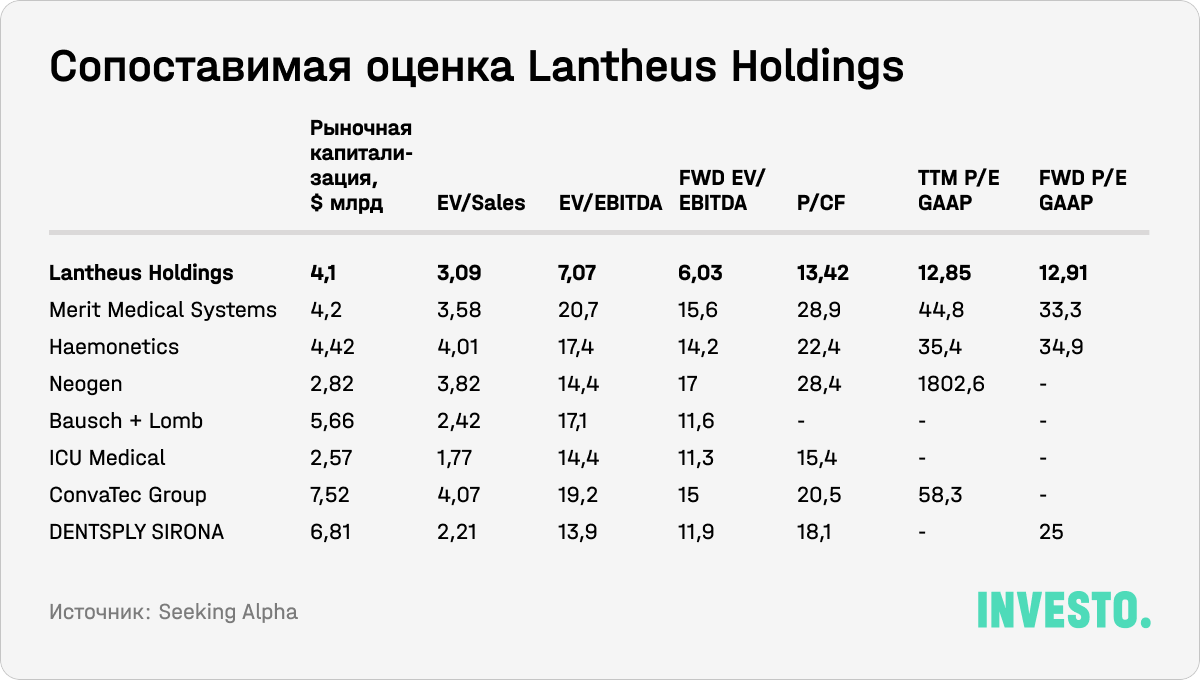

Для сопоставимой оценки Lantheus мы выбрали биотехи с похожими продуктами примерно одинаковой капитализации. Несмотря на высокий темп роста выручки, первоклассную эффективность, устойчивый денежный поток и сильный баланс, компания торгуется с дисконтом к среднеотраслевому уровню по всем основным мультипликаторам и предлагает достойное соотношение риска и прибыли.

Мы считаем, что компания обладает очевидными драйверами для дальнейшего роста, включая востребованность ее основного продукта PYLARIFY. Кроме того, она разработала препарат PNT2002, который находится на завершающих этапах клинических исследований и удвоит целевой рынок Lantheus в случае одобрения FDA. Его успешная коммерциализация, как мы ожидаем, приведет к переоценке акций в большую сторону.

Corebridge Financial

Corebridge Financial — один из крупнейших поставщиков пенсионных решений и страховых продуктов в США, включая аннуитеты и управление активами. Ранее компания была частью страхового гиганта AIG, который в 2020 году решил сосредоточиться на основном бизнесе и выделил подразделение SAFG Retirement Services в отдельный бизнес.

В ноябре 2021 года 9,9% акций компании примерно за $2,2 млрд приобрела крупнейшая компаний по управлению альтернативными активами Blackstone Group — и держит их до сих пор, принимая участие в управлении (крупнейшая доля в 52% по-прежнему принадлежит AIG). Новая фирма провела ребрендинг и уже в 2022 году вышла на IPO. Сейчас ее штаб-квартира располагается в Хьюстоне, штат Техас.

Она предоставляет услуги в четырех сегментах: индивидуальное пенсионное обеспечение, групповое пенсионное обеспечение, страхование жизни и институциональные рынки. Страхование популярно в США: по данным на конец 2023 года, 52% американцев так или иначе застраховали свою жизнь. В Америке это важный инструмент финансового планирования. Руководство Corebridge полагает, что пандемия резко усилила запрос на страхование жизни, став важным драйвером для долгосрочного роста страховых продуктов компании. Еще около 30% американцев, которые пока не застраховали свои жизни, говорят, что такая страховка им нужна, — это огромный целевой рынок.

Кроме того, беби-бумеры прошли три основных этапа, после которых люди обычно задумываются о страховании жизни: брак, рождение ребенка, покупка дома. Эта категория клиентов понимает, что выгоднее вложиться в страховку, чем нести расходы в случае форс-мажоров. Благодаря росту продолжительности жизни средний срок нахождения на пенсии будет дольше, чем у предыдущих поколений, — это также будет увеличивать спрос на страхование.

Миллениалы и поколение Z считают страховки слишком дорогими, а старшее поколение более обеспечено. До 2045 года стареющее население США передаст свое состояние на общую сумму $84,4 трлн наследникам (и благотворительным фондам). Это тоже будет способствовать спросу на решения Corebridge, в том числе аннуитеты. Corebridge является седьмой по величине компанией по страхованию жизни и продажам аннуитетов в США и продолжает укреплять свои позиции.

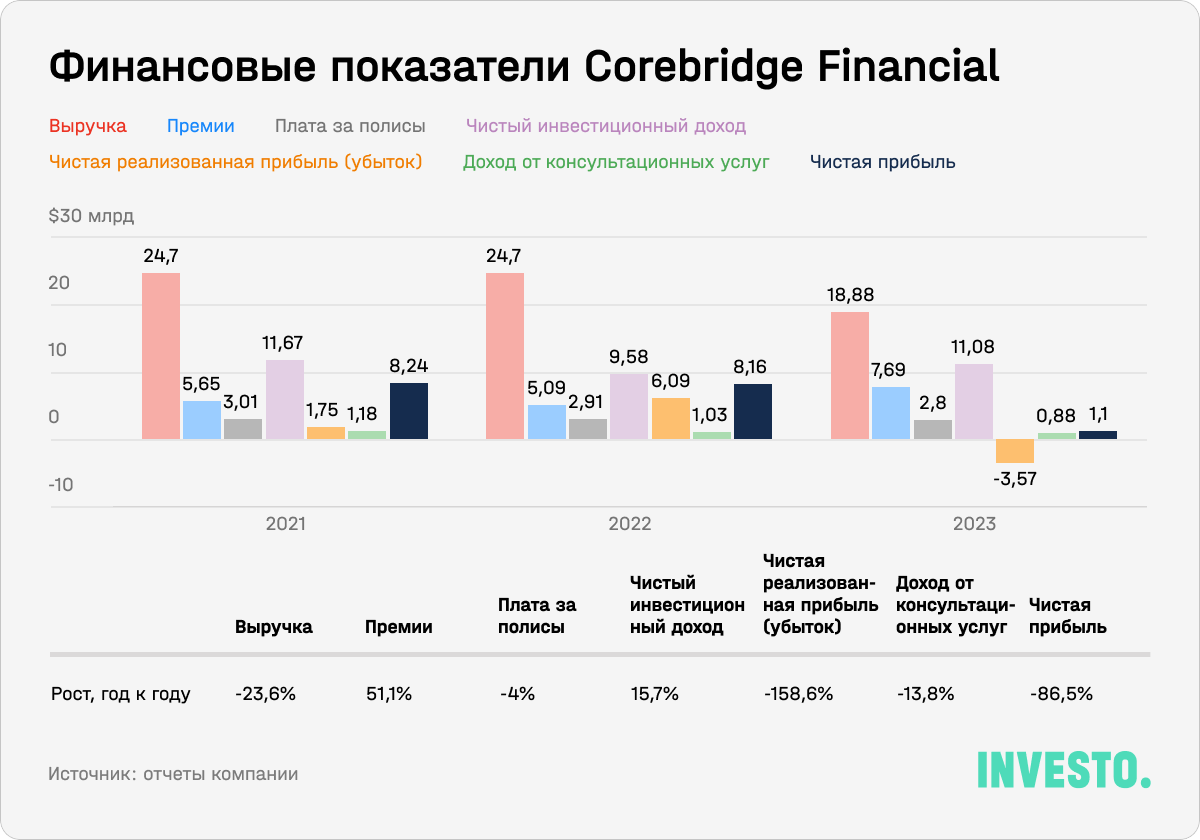

По итогам 2023 года выручка компания снизилась из-за того, что на рынке за пределами технологических компаний преобладали «медвежьи» настроения: доход компании во многом зависит от динамики финансовых рынков. При этом источники выручки фирмы широко диверсифицированы:

- Премии от традиционного страхования жизни и некоторых аннуитетных продуктов (40,7% выручки). Они значительно выросли за счет усилий компании по привлечению и удержанию клиентов.

- Комиссии от полисов (14,8%), которые зависят от экономических условий, в том числе процентных ставок. Эти поступления формируются за счет индивидуальных и корпоративных решений по выходу на пенсию. Они снизились на 4%.

- Чистый инвестиционный доход (58,7%) вырос за счет роста инвестиционного портфеля и более высокого процентного спреда.

- Чистая реализованная прибыль (убытки) состоит из результата по встроенным производным инструментам и управления риском (хеджирования). Она резко упала из-за более низкого дохода от производных финансовых инструментов и убытков от продаж ценных бумаг.

- Доход от консультационных услуг (4,7% выручки) — платы за управление активами и брокерско-дилерские услуги. Он снизился в первую очередь из-за более низкой средней стоимости активов отдельных счетов переменного аннуитета, вызванной отрицательными чистыми потоками.

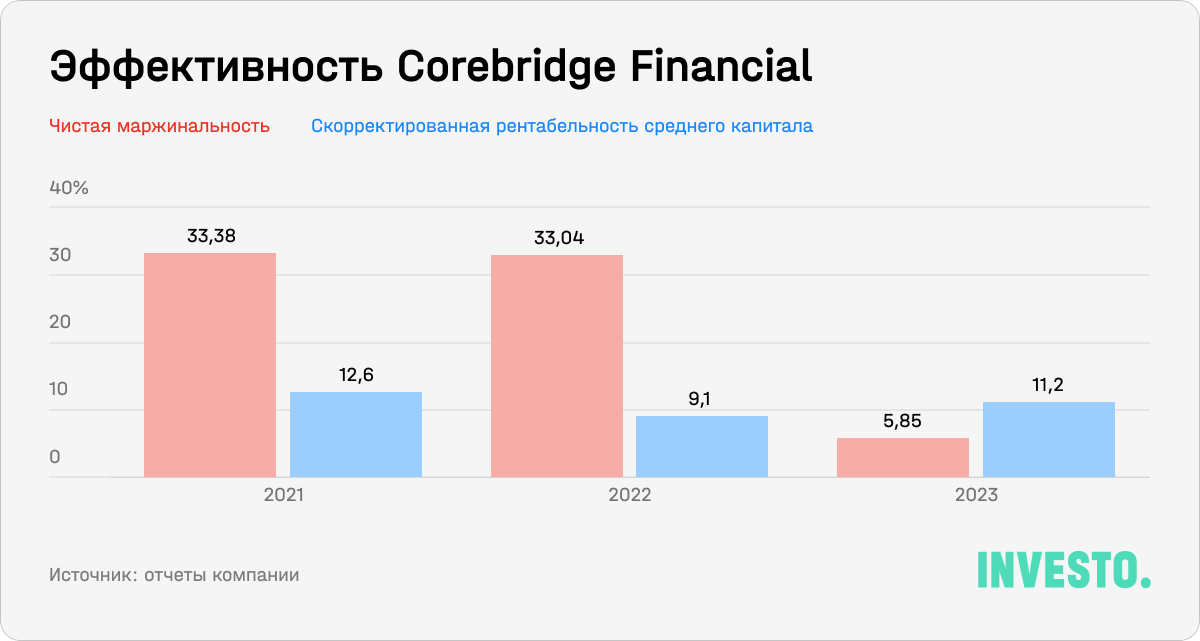

Чистая маржинальность сократилась по тем же причинам. Но Corebridge, вероятно, получит сильный импульс к росту в случае восстановления фондового рынка в 2024-м. Руководство компании рассчитывает достичь целевого показателя скорректированной рентабельности среднего капитала от 12% до 14% уже в этом году.

Corebridge обеспечивает инвесторам солидную дивидендную доходность на уровне 3,36% годовых. В четвертом квартале компания распределила $1,1 млрд в виде байбэков и дивидендов за счет продажи подразделения здравоохранения. Вероятно, инвесторов ждут еще более масштабные выплаты, поскольку локап-период, который ограничивал возможности основных акционеров продавать акции, истек год назад. AIG по-прежнему принадлежит более половины акций компании, которые руководство Corebridge готово выкупать.

Corebridge отличается здоровым балансом. Коэффициент финансового рычага (отношение финансового долга к сумме финансового долга плюс скорректированная балансовая стоимость плюс невыкупаемые неконтролирующие доли участия) находится в рамках целевого диапазона 25–30%. Инвестиционный портфель компании состоит преимущественно из ценных бумаг с фиксированным доходом, 95% которых имеют инвестиционный рейтинг NAIC 1 и NAIC 2 (с наименьшим риском).

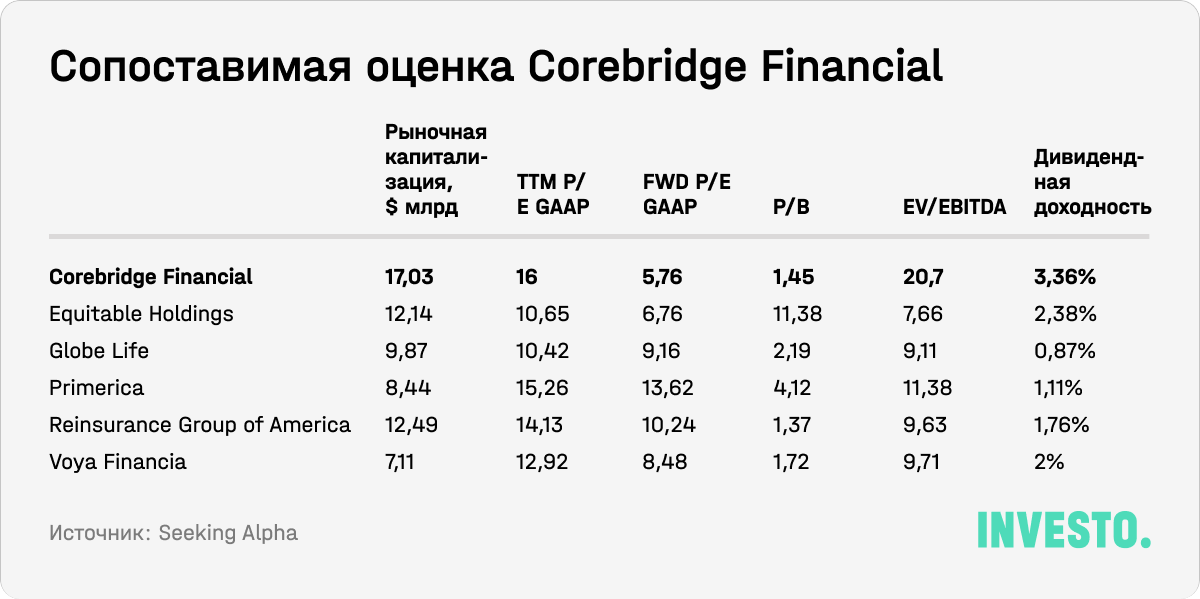

За последние 12 месяцев акции компании подорожали на 90% после резкого падения из-за «мини-банковского кризиса» прошлой весной. Несмотря на высокие значения мультипликаторов P/E и EV/EBITDA, Corebridge торгуется с P/B ниже среднеотраслевого, а форвардный P/E существенно ниже сопоставимых аналогов. Иными словами, рынки ожидают, что показатель чистой прибыли компании восстановится.

Текущая оценка кажется завышенной (премиальной). Однако стоит учитывать, что компания уверенно улучшает рентабельность собственного капитала и предлагает акционерам высокую дивидендную доходность вместе с масштабными программами обратных выкупов. Вероятно, она выиграет как от «бычьих» настроений на рынке в краткосрочной перспективе, так и от демографических тенденций в долгосрочном будущем.

Boyd Gaming

Boyd Gaming владеет и управляет казино, отелями и развлекательными курортами в нескольких штатах, а также работает на рынке азартных онлайн-игр и спортивных ставок. Она была основана в 1975 году, а ее головной офис находится в Лас-Вегасе. Компания делит свои активы на три региона: Las Vegas Locals, Downtown Las Vegas и Midwest & South, всего она владеет 28 объектами игровых развлечений в 10 штатах.

Компания прошла через ряд стратегических сделок — и теперь является одним из лидеров на рынке спортивных ставок и азартных онлайн-игр. Например, в 2018 году Boyd заключила стратегическое партнерство с ведущим оператором спортивных ставок FanDuel. За счет этого она вышла на рынок под собственным брендом. Сейчас ей принадлежит около 5% акций FanDuel.

В ноябре 2022-го компания приобрела Pala Interactive — поставщика контента для операторов онлайн- и офлайн-казино, рулеток, карточных игр и т.д. (всего — около 396 игр). Сделка укрепила позиции Boyd на рынке, который, по прогнозам, будет расти с CAGR 12,5% вплоть до 2030 года.

Благодаря этим инициативам компания существенно увеличила свою онлайн-выручку. По итогам 2023 года она составила $422,2 млн, что примерно в три раза больше, чем в 2021 году ($172,5 млн). Этот сегмент является основным драйвером компании. Кроме того, компания может извлечь выгоду от перехода к «серебряной экономике», поскольку ее целевая аудитория — люди старше 45 лет. Для многих из них азартные игры — это идеальный выход, чтобы снять стресс или хорошо провести время.

Доходы операторов ставок и азартных игр во многом зависят от законодательства: отрасль активно регулируется. При этом в США сейчас наблюдается ее либерализация: более половины штатов, включая Нью-Йорк, Флориду, Иллинойс, легализовали их деятельность после соответствующего решения Верховного суда.

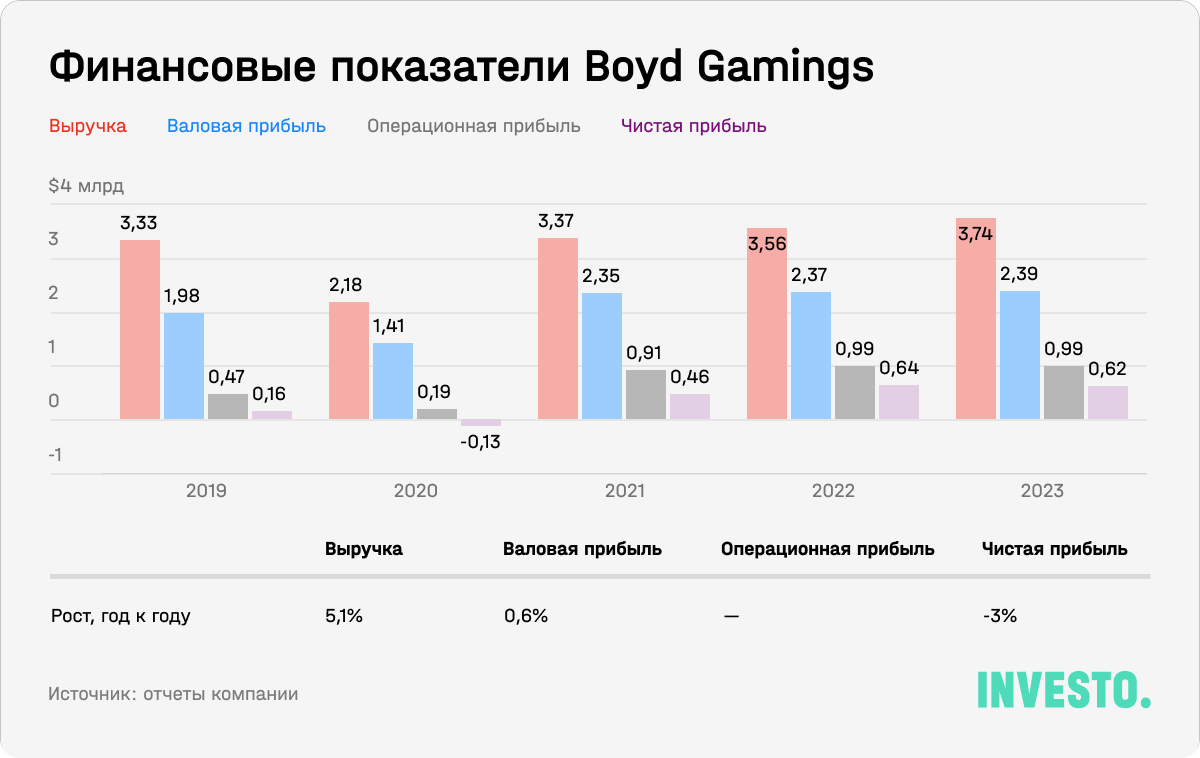

Boyd уже сделала несколько точечных приобретений и доказала, что способна стать бенефициаром текущей конъюнктуры и консолидировать рынок. В 2023 году выручка компании увеличилась во многом благодаря росту онлайн-сегмента (примерно на 60%). Он выиграл от легализации ставок на спорт в Огайо в январе 2023 года.

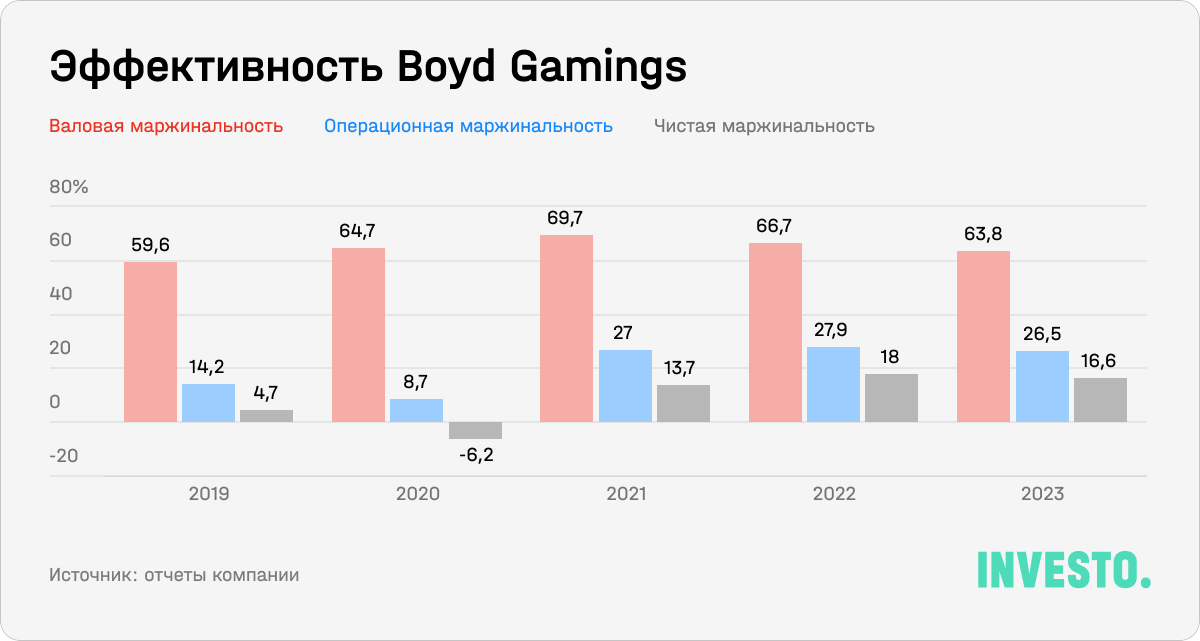

Но операционная прибыль не изменилась из-за обесценения активов на сумму $107,8 млн. На нее также оказали негативное влияние рост затрат, связанных с инфляцией, включая рост затрат на заработную плату, коммунальные услуги и страхование имущества.

Чистая маржинальность компании оказалась под давлением в том числе из-за более высоких процентных расходов.

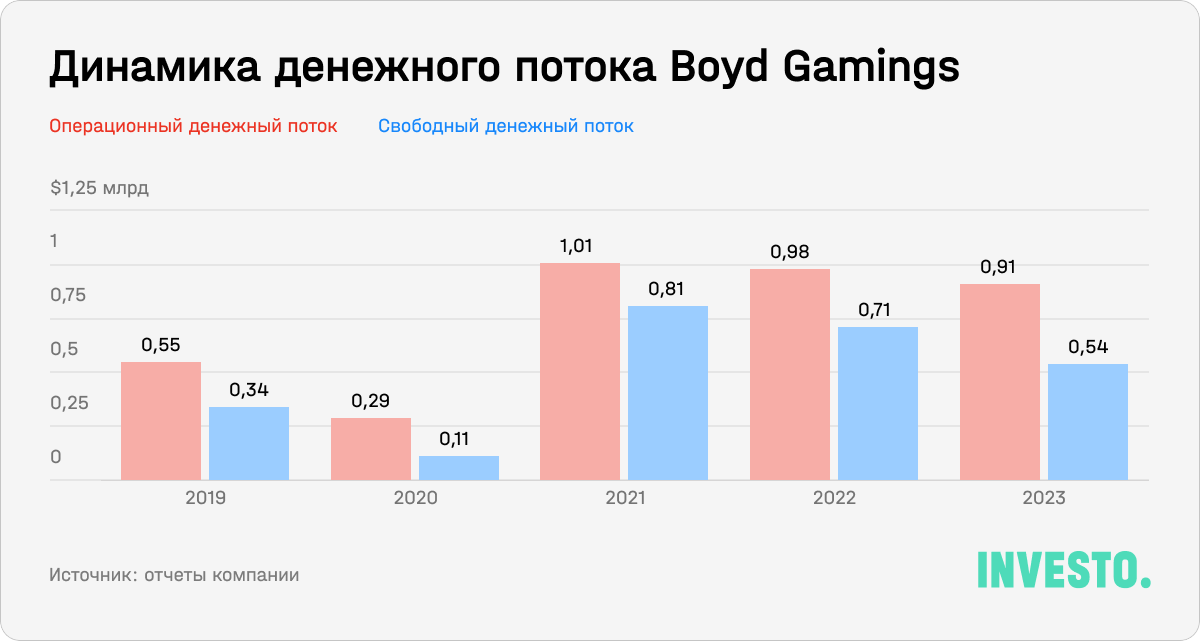

Boyd устойчиво конвертирует более 90% чистой прибыли в свободный денежный поток, который позволяет ей поощрять акционеров щедрыми выплатами. На конец 2023 года размер действующей программы байбэков составляет $326 млн. Кроме того, Boyd распределяет $0,17 на акцию в виде ежеквартальных дивидендов, что предполагает форвардную доходность на уровне 1,04%.

Компания увеличила долговую нагрузку в период низких ставок в 2020–2021 годах, поэтому сейчас извлекает из этого выгоду. Общий долг составляет $2,9 млрд, на денежные средства и краткосрочные инвестиции приходится $304,3 млн. Чистый долг составляет $2,6 млрд, что соответствует двум EBITDA за последние 12 месяцев. Долговая нагрузка (Net Debt / EBITDA) составляет 2,2, что является нормой.

Несмотря на значительный потенциал роста онлайн-сегмента, первоклассную маржинальность и сильный баланс, Boyd Gaming торгуется со значительным дисконтом к среднеотраслевому уровню по текущим и форвардным мультипликаторам.

Boyd является одним из лучших представителей отрасли. За счет стратегического партнерства и точечных поглощений Boyd Gaming обеспечила себе сильное позиционирование на рынке спортивных ставок и азартных онлайн-игр, который будет быстро расти в ближайшие годы. Кроме того, Boyd обладает значительной внутренней стоимостью, которая формируется за счет обширного портфеля ценной недвижимости, что обеспечивает ей солидный запас прочности для бизнеса.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.