Три компании, которые могут принести прибыль даже на слабом рынке недвижимости

Оглавление

Рынок недвижимости во многих регионах остается слабым: где-то, как, например, в Европе и США, негативным фактором являются высокие ставки, где-то, как в Китае, — проблемы в экономике. Аналитик Анастасия Долгова выбрала три компании, которые зарабатывают на рынке недвижимости при практически любой конъюнктуре.

Что происходит на рынке недвижимости в разных регионах

Недвижимость — один из классов альтернативных, то есть небиржевых активов. В отличие от венчурного капитала или частного кредитования, о которых мы рассказывали ранее, инвестиции в недвижимость более понятны для инвесторов.

Это один из наиболее устоявшихся классов активов, о чем свидетельствуют и низкие темпы его роста: по прогнозам, в 2024–2032 годах недвижимость будет скромно расти с CAGR 1,9%.

Сейчас высокие процентные ставки, увеличившие стоимость заемного финансирования, сдерживают активность на рынке недвижимости по всему миру. Например, в Европе объем сделок с коммерческой недвижимостью в первом квартале этого года упал на 26% год к году, достигнув рекордно низкого уровня с 2011 года — €34,5 млрд. Причем сильнее всего пострадала Франция — там падение составило 69%, в Испании — 53%, а в Германии — 32%. Аналитики Goldman Sachs отмечают, что сейчас оценки европейской коммерческой недвижимости как никогда близки к минимуму.

Президент Blackstone Джон Грей тоже говорит, что цены в Европе достигли дна. Аналитики, опрошенные Bloomberg, соглашаются, что рынок приблизился к этой точке и его ждет отскок. Центральные банки, вероятно, начнут скоро более массово снижать ставки. При этом строительство жилья за время высоких ставок пострадало по всей Европе, и это может привести к дефициту. В Лондоне было построено наименьшее количество новых домов за последние десять лет, а крупные города Германии, Франции и Швеции столкнулись с сокращением числа разрешений на строительство. Кроме того, банки стали более осторожными в предоставлении займов застройщикам, что также замедлило темпы строительства. А регуляторы ввели новые требования для строительства, например к энергоэффективности, минимальному числу парковочных мест и т. д.

На рынке жилой недвижимости в США также наблюдается «застой», несмотря на некоторое оживление в последние месяцы, отмечал Bloomberg. Сектор недвижимости — один из самых чувствительных к росту ставок. Средняя ставка по ипотеке в США в июле достигла 6,9%, что является одним из самых высоких значений с 2002 года. Это также привело к спаду в связанных с недвижимостью отраслях: от ремонта до мебели и грузоперевозок. Участники рынка ждут снижения стоимости заимствований. По данным Bloomberg, даже небольшое снижение ипотечной ставки на 0,4 процентных пункта может быть достаточным, чтобы оживить рынок.

Проблемы испытывает и рынок недвижимости в Китае. Стимулирующих мер китайских властей недостаточно. В мае продажи новых домов у 100 крупнейших компаний по недвижимости упали на 33,6% по сравнению с аналогичным периодом прошлого года. И даже это снижение оказалось менее резким, чем 45%-ный спад, зафиксированный в апреле. Подробнее о том, как надувался пузырь на китайском рынке недвижимости, мы рассказывали тут, а о том, почему экономика КНР рискует провалиться в дефляционную спираль, — здесь. В Гонконге продолжается пятилетний спад на рынке недвижимости, который уже пошатнул веру в статус города-государства как ведущего финансового центра Азии.

Тем не менее возможности для заработка на недвижимости по-прежнему существуют, и воспользоваться ими можно прямо сейчас. Ниже мы сформулировали несколько тезисов о том, где искать интересные инвесткейсы для любителей этого класса активов.

Недвижимость в Латинской Америке — перспективное направление, набирающее популярность.Недавно мы рассказывали об одной из компаний, которая работает на этом рынке. Она занимается прямыми инвестициями, то есть покупкой бизнесов, не представленных на бирже (private equity, PE).

Этот рынок набирает популярность: за последние пять лет число инвесторов в REIT в Бразилии росло с совокупным годовым темпом (CAGR) 76%. Регион отличается своей нестабильностью и волатильностью, но помогает диверсификация вложений в инфраструктуру, кредиты и другие активы. Она позволила достичь внутренней нормы доходности PE-фондов под управлением компании, о которой мы рассказывали здесь, в 22,8% за последние 20 лет. Это существенно превышает среднеотраслевой уровень в 14,4%.

Преимущество вложений в PE-компании заключается в том, что, в отличие от инвестиционных трастов недвижимости (REIT), которые торгуются на биржах, они часто обладают более разнообразным и сбалансированным портфелем активов, извлекая преимущества из возможного роста в различных отраслях.

Несмотря на то что рынок недвижимости остается слабым, как и на любом другом рынке, здесь можно найти привлекательные компании.

Три привлекательные компании из сектора недвижимости

Vistry Group

Строительные компании из Великобритании уже долгое время испытывают проблемы. Подробнее о причинах этого и перспективном застройщике Persimmon мы рассказывали здесь. Сейчас ситуация может кардинально измениться в связи с победой Лейбористской партии на выборах. Она обещает уменьшить регулирование строительной отрасли и обеспечить строительство 1,5 млн новых жилых домов за пять лет.

Вероятно, строительство станет одним из наиболее стимулируемых секторов экономики страны, в том числе — из-за жилищного кризиса. Кроме того, в своем предвыборном манифесте лейбористы определили строительство как ключевой экономический мультипликатор — инструмент для генерации роста. Это перекликается с исследованием, проведенным Конфедерацией британской промышленности (CBI) и Oxford Economics, согласно которому каждый фунт стерлингов, инвестированный в строительство, создает 2,92 фунта стерлингов стоимости для экономики Великобритании.

От этого может выиграть Vistry Group, которая является одним из ведущих поставщиков доступного жилья в Великобритании. Она работает в 26 регионах страны. Компания была основана в 1965 году, однако современный облик и название она получила в начале 2020 года, после того как Galliford Try объединилась с другим застройщиком Bovis Homes в группу компаний.

Бизнес-модель компании следующая: часть домов она продает на открытом рынке — 33%, а остальные 67% — с помощью партнерств, включая представителей частного арендного сектора и поставщиков доступного жилья, которые сотрудничают с местными властями. Такой перевес в сторону партнерского бизнеса не случаен — он обеспечивает наилучший результат и устойчивость. В этом году средний показатель продаж в неделю на один объект (например, магазин, точку продаж или сайт) составил 0,96 против 0,71 годом ранее.

У Vistry есть несколько брендов, каждый с четко дифференцированной целевой аудиторией и позиционированием. Bovis Homes, Linden Homes и Countryside Homes, например, концентрируются на открытом рынке, а Countryside Partnerships — на партнерском. Количество завершенных домов (включая совместные предприятия) в 2024 году уменьшилось на 5%, до 16,1 тысячи против 17 тысяч годом ранее. Кроме того, Vistry согласовала крупную продажу своим давним партнерам Sage Homes и Leaf Living — более 2,8 тысячи домов. Портфель предварительных заказов, то есть тех, которые компания получила, но выполнит на горизонте от 2 до 5 лет, увеличился на 12% — до £4,6 млрд.

Vistry — это компания роста, ее выручка удвоилась с 2019 года. Последний год — не исключение, поскольку средняя цена продажи домов в партнерском сегменте выросла на 14%, до £222 тысяч, а на открытом рынке — на 2%, до £390 тысяч. Однако наибольший вклад в рост показателя внесло слияние с другим британским застройщиком Countryside Partnerships, которое значительно увеличило масштаб бизнеса.

В среднесрочной перспективе компания ожидает улучшения операционной эффективности до 12% и достижения £800 млн операционной прибыли, даже если из-за преобразования бизнес-модели она снизится по итогам текущего года.

Денежные потоки оказались под давлением из-за увеличения оборотного капитала, а также инвестиций в незавершенное производство и земельные участки, а также затрат на реструктуризацию бизнеса и интеграцию приобретенных компаний в свою бизнес-модель. Руководство ожидает, что показатель вернется на траекторию роста по мере высвобождения капитала за счет развития партнерского бизнеса и ухода с более капиталоемкого открытого рынка.

Совет директоров объявил о новой программе обратного выкупа акций на сумму до £100 млн. Для сравнения, текущая рыночная капитализация компании составляет порядка £7,44 млрд. Всего с помощью байбеков, дивидендов и специальных дивидендов Vistry намерена вернуть акционерам £1 млрд до 2026 года включительно.

У компании сильный баланс: на денежные средства и эквиваленты приходится £418,3 млн, общий долг составляет £507,1 млн, а чистый долг — £88,8 млн.

За последние 12 месяцев акции компании подскочили почти на 130% и продолжают расти. Текущая оценка находится примерно на уровне сопоставимых аналогов, при этом, на наш взгляд, объединенная компания может пережить еще один импульс к росту за счет опережающего роста выручки, улучшения показателей эффективности и обширной программы по вознаграждению акционеров.

Johnson Controls International

Johnson Controls — это поставщик решений для строительства широкого спектра. Компания специализируется на проектировании, производстве и модернизации систем отопления, вентиляции, кондиционирования и охлаждения (HVAC), систем обнаружения и тушения пожаров, систем автоматизации (умный дом) и контроля, а также систем охлаждения и улучшения энергоэффективности.

Умный дом — еще одно перспективное направление. Ожидается, что уровень проникновения таких систем в домохозяйства к 2028 году удвоится — до 33,2%, а CAGR за тот же период составит 10,67%.

Продукцию компании используют для строительства как жилых домов и коммерческих помещений, так и крупных производств, школ, больниц, центров обработки данных (ЦОД), правительственной инфраструктуры и т.д. Она также предоставляет решения для аэропортов и морского флота, в том числе круизных лайнеров, военных кораблей и танкеров. Компания сотрудничает с государственными и частными заказчиками.

Johnson Controls была основана в Корке, Ирландия, в 1885 году. Сейчас львиная доля ее выручки приходится на Северную Америку — почти 38%. Она также широко представлена в ЕМЕА, Латинской Америке и Азиатско-Тихоокеанском регионе.

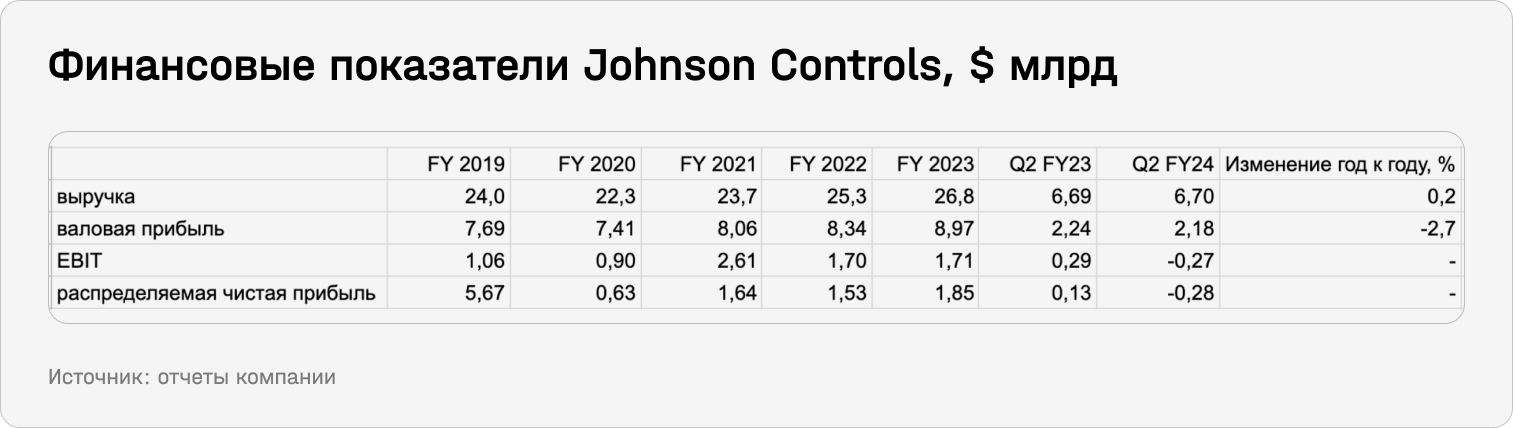

Выручка компании во втором квартале 2024 финансового года (закончился 31 марта) немного не дотянула до уровня консенсус-прогноза из-за удручающих показателей в АТР: там продажи снизились на 23% год к году из-за слабости китайского рынка.

Несмотря на отстающую динамику выручки, объем заказов за период вырос на 12%. На наш взгляд, компания может извлечь выгоду как из восстановления строительного рынка Китая, так и из бума на HVAC-рынке, который, как ожидается, будет расти с СAGR 7,4% с 2024 по 2030 год. HVAC — крайне перспективный рынок системы отопления, вентиляции и кондиционирования воздуха, в том числе благодаря буму ИИ и увеличению мощностей ЦОД, системы кондиционирования для которых являются ключевым компонентом. О компаниях, которые зарабатывают на росте спроса на энергию для ИИ, мы писали тут.

Мы также полагаем, что в краткосрочной перспективе компания станет более эффективной. В рамках стратегических альтернатив руководство Johnson Controls рассматривает возможность продажи непрофильных активов, включая часть HVAC-бизнеса для домохозяйств, чтобы сосредоточиться на коммерческих продуктах. Среди потенциальных покупателей этих активов, стоимость которых оценивается примерно в $5 млрд, — Robert Bosch, Lennox и Samsung Electronics. Она также может продать свое подразделение по производству сигнализаций.

Вероятно, именно по этим причинам активистский фонд Elliott Investment Management недавно увеличил свою долю в Johnson Controls до $1 млрд, войдя в топ-10 держателей бумаг. Кто такие инвесторы-активисты и как они способствуют раскрытию акционерной стоимости компаний, мы рассказывали здесь.

Компания генерирует солидные денежные потоки, что позволяет ей расти не только органически, но и с помощью M&A-сделок. В прошлом году, например, она приобрела цифровую платформу на базе искусственного интеллекта OpenBlue за $455 млн, которая, как ожидается, поможет оптимизировать процесс управления коммерческой недвижимостью за счет автоматизации, например упростит процесс инвентаризации и управления рабочими площадями в офисах.

Кроме того, компания выплачивает квартальные дивиденды с форвардной дивидендной доходностью 2,12% и отличается сильным балансом. Коэффициент долговой нагрузки находится на здоровом уровне — 2,4, а на кэш и краткосрочные инвестиции приходится $843 млн.

Сейчас Johnson Controls торгуется дешевле сопоставимых аналогов и выглядит привлекательно на текущих уровнях. При этом ее бумаги могут вырасти благодаря последовательным улучшениям эффективности компании и развитию HVAC-бизнеса, связанного с ЦОД.

Brookfield Corporation

Brookfield Corporation — одна из крупнейших в индустрии компаний по управлению альтернативными активами по объему активов под управлением (AUM). По состоянию на 31 марта 2024 года AUM компании составлял $925 млрд. Она специализируется на инвестициях в недвижимость, инфраструктуру и возобновляемые источники энергии, а также прямых инвестициях. Она также предоставляет кредитование и решения по управлению благосостоянием, включая страхование — бизнес, о котором мы рассказывали здесь. Компания была основана в 1997 году, ее штаб-квартира находится в Торонто.

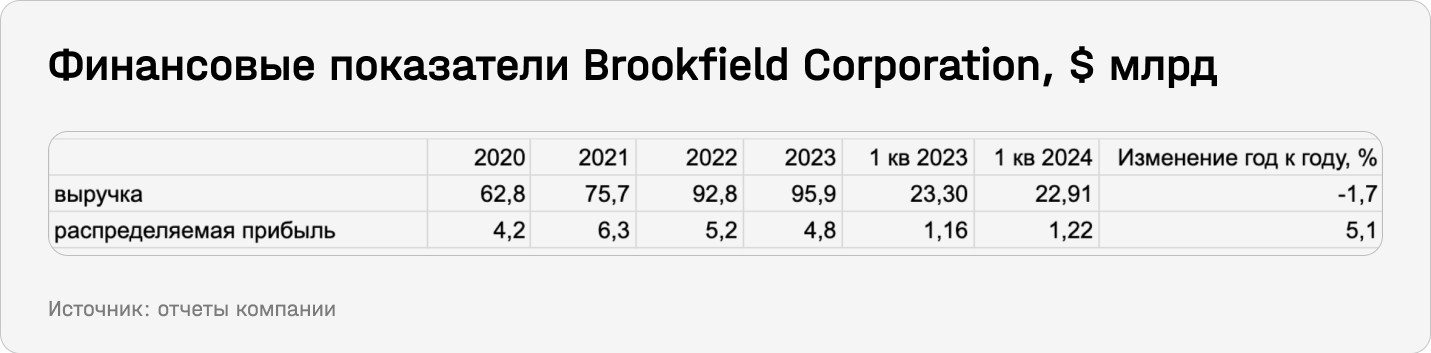

Результаты компании впечатляют: комиссионные за управление (Run-Rate Fees and Carry) выросли почти в два раза с 2020 до 2024 год — до $10,416 млрд, что предполагает CAGR на уровне 17%, а постоянная часть от роста AUM (Fee-Related Earnings) — на 15% за тот же период. Это наглядно демонстрирует успешность инвестиционной стратегии компании.

Brookfield Corporation также имеет ряд дочерних компаний, например, ей принадлежит контрольный пакет в 75% акций Brookfield Asset Management, которую она выделила в отдельную компанию в прошлом году. Это быстрорастущий управляющий активами, его облагаемые комиссионными AUM выросли со $138 млрд в 2018 году до $457 млрд в 2023 году, CAGR — 27%. Обе компании возглавляет Брюс Флэтт, который стал CEO в 2002 году и посвятил компании всю свою карьеру.

Несмотря на то что все сегменты бизнеса продемонстрировали сильные результаты в первом квартале, выручка незначительно снизилась из-за продажи доли в разработчике ядерных реакторов Westinghouse Electric.

Чистая прибыль компании выросла примерно на 18%, однако в данном случае более показательна распределяемая прибыль. Этот показатель учитывает только прямые денежные поступления от дочерних компаний в пользу Brookfield Corporation, исключая консолидированные результаты дочерних структур. Он тоже вырос.

Brookfield Corporation активно использует финансовый рычаг, что свойственно управляющим активами. Однако она эффективно распоряжается своим левериджем: в этом году выплаты по долгу составят $1,02 млрд, что легко покрывается ее денежным потоком.

Компания генерирует высокий операционный денежный поток и регулярно проводит масштабные байбэки. Например, в этом квартале она выкупила акций на $700 млн, что составило примерно 1% от ее рыночной капитализации. В мае руководство заявило, что намерено выкупить до 142,9 млн своих акций класса A к началу июня 2025 года, что при текущей цене $46,9 на акцию составляет $6,7 млрд, или 9% от текущей рыночной капитализации.

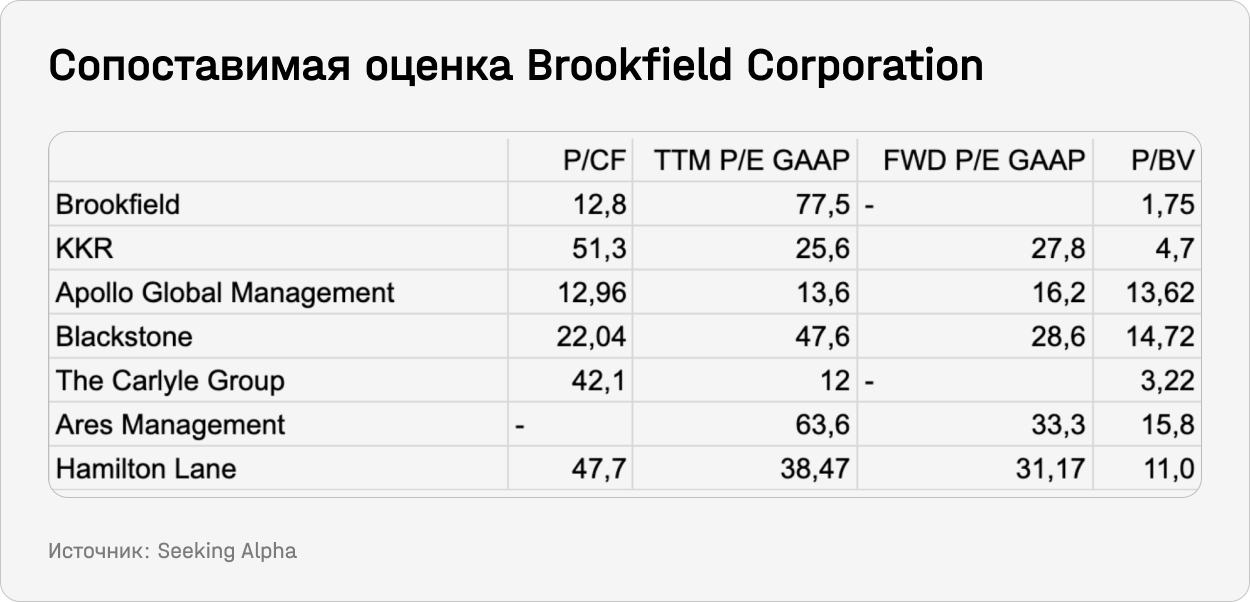

Сейчас компания торгуется с 57%-ным дисконтом к стоимости чистых активов (NAV). Ее текущая стоимость на акцию составляет $74 и, как ожидается, достигнет $163 к 2028 году. При этом она последовательно наращивает объем AUM, а ее инвестиционные стратегии демонстрируют стабильно высокие результаты на протяжении десятилетий, независимо от макроэкономической конъюнктуры. Это делает ее одним из наиболее привлекательных вариантов для инвестирования в текущих рыночных условиях.

Однако недоверие рынка к сложным холдинговым структурам привело к заметной недооценке акций компании. Если эта ситуация сохранится, вероятно, руководство примет меры по дальнейшему упрощению бизнес-структуры и проведет масштабные байбэки, как это уже происходило ранее.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.