Жизнь после Брексита. Три британские компании с драйверами роста

Оглавление

Слабость экономики Великобритании уже может быть учтена в ценах, а поэтому британский рынок выглядит недорогим и привлекательным, считают некоторые аналитики. Аналитики INVESTO выбрали три британские компании с устойчивым финансовым положением и драйверами к росту.

Что сегодня происходит с экономикой Великобритании

Экономика Великобритании — шестая по номинальному показателю в мире, она уступает лишь США, Китаю, Японии, Германии и Индии. О фондовых рынках всех этих стран, кроме Германии, где он традиционно является менее важным источником финансирования компаний по сравнению с банковскими кредитами, мы уже рассказывали.

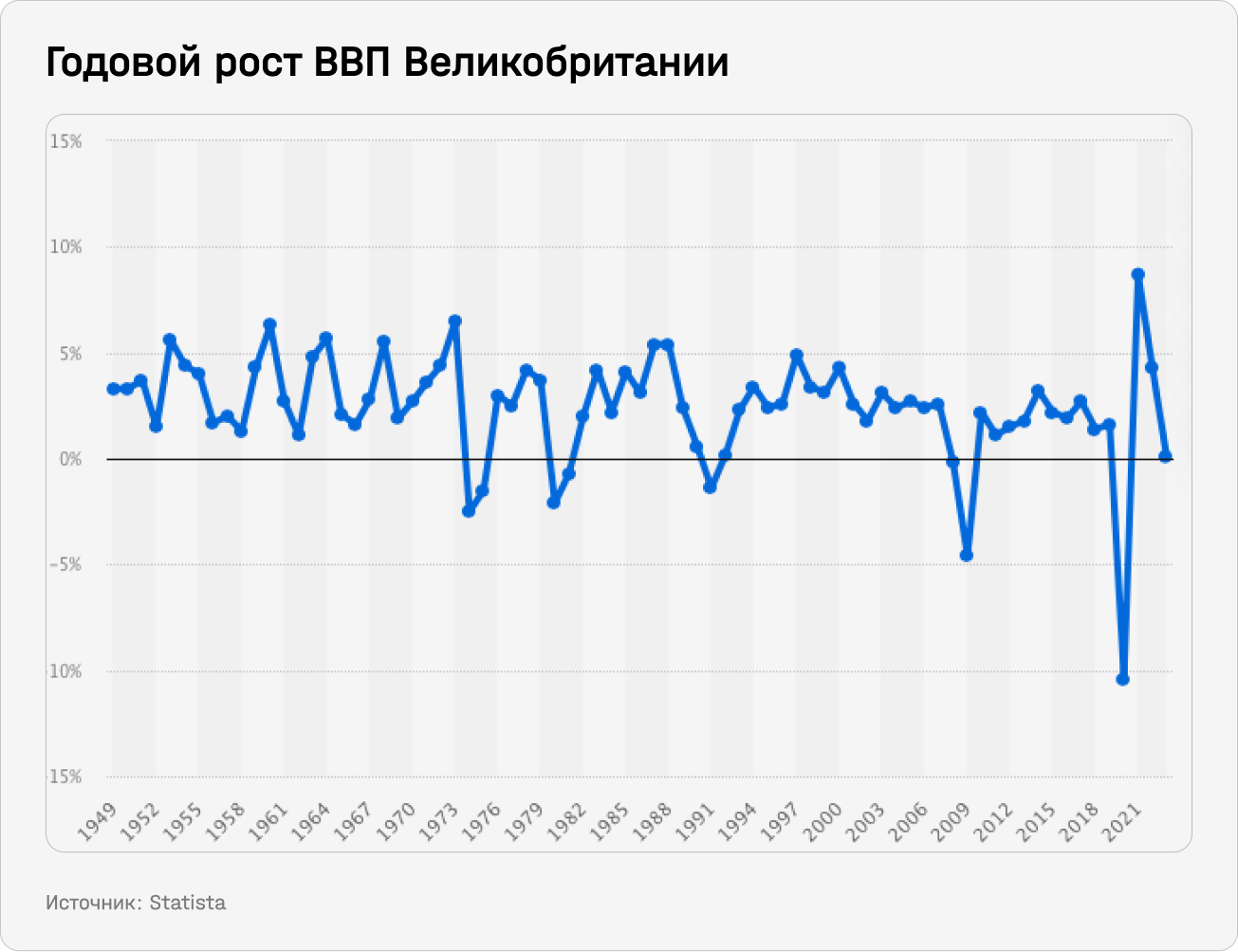

Сейчас экономика Великобритании — не в лучшей форме. В 2023-м ВВП страны вырос на 0,1%. Для сравнения, в США он вырос на 2,5%. В 2024 году Великобритания оказалась в технической рецессии по итогам последних двух кварталов. Все три сектора, которые являются движущей силой экономики страны, сократились в четвертом квартале: услуги — на 0,2%, производство — на 1%, строительство — на 1,3%.

По экономике страны сильно ударила пандемия. В 2020 году Великобритания пережила крупнейшее падение ВВП в своей истории — на 10,4%. Дальше начался период восстановления, а темпы экономического роста были относительно высокими — 8,7% в 2021 году и 4,3% в 2022 году. Однако в 2023 году этот процесс явно застопорился.

Bloomberg пишет, что в течение следующих двух лет замедление продолжится: рост экономики страны составит всего 0,3% в год. В результате доля Великобритании в мировом ВВП, как ожидается, снизится с текущих 2,17% до 2,06% к 2028 году.

Маркус Брукс, директор по инвестициям управляющей активами компании Quilter Investors, считает, что текущая рецессия не отражает истинного состояния экономики, называя ее «поверхностной и недолговечной». Важно понимать причины рецессии и слабости экономики — она обосновывается следующими факторами:

1. Устойчиво высокая инфляция. В октябре 2022 года инфляция достигла максимальных за 41 год 11,1%. После этого ее уровень начал падать — и ожидается, что продолжит идти вниз в 2024 году. Банк Англии ожидает, что инфляция достигнет целевого показателя в 2% в последнем квартале 2026 года.

В число ключевых причин высокой инфляции входят не только мягкая монетарная политика, но и нарушения в цепочках поставок. Проблемы с логистикой начались после Брекзита: страна столкнулась с таможенным контролем и тарифными барьерами.

2. Структурные проблемы на рынке труда — из-за жесткой миграционной политики и последствий пандемии в стране наблюдается дефицит кадров. Однако на конец 2023 года безработица составила 3,8%. Это один из самых низких показателей за всю историю, что говорит о некотором восстановлении рынка труда.

3. Низкий рост производительности труда. Рабочие в Англии получают меньше за каждый час работы, чем их коллеги в других странах с развитой экономикой, таких как США, Германия и Франция. Согласно последним данным Управления национальной статистики, она продолжает падать. Повышение производительности труда является одним из ключей к оживлению экономического роста, тем не менее пока нет никаких признаков улучшения. По итогам года выработка в час была на 0,3% ниже, чем в том же квартале год назад. Текущие темпы роста всего на 0,9% выше, чем до пандемии в 2019 году.

Главное, что более высокие процентные ставки в последние два года стали проблемой для многих британских компаний. Им пришлось провести радикальные структурные изменения, чтобы повысить свою эффективность, а также сделать уровень левереджа более управляемым.

Вероятно, самой известной фирмой из тех, кто решил радикально изменить текущую стратегию, является Rolls-Royce. Руководство встало на путь оптимизации и начало жестко управлять затратами. В результате оздоровление компании привело к пятикратному росту ее операционной прибыли в первом полугодии (здесь и далее — к году, если не указано иное), до £673 млн ($854 млн). CEO Rolls-Royce намерен и дальше повышать ее эффективность, поэтому сосредоточил внимание на перспективных направлениях, включая бизнес по строительству двигателей, который поставляет решения почти для половины дальнемагистральных самолетов, включая все самолеты Airbus и некоторые модели Boeing.

В январе 2025 года в Великобритании состоятся выборы. Это значит, что действующий премьер-министр Риши Сунак будет прилагать все усилия для улучшения экономики. Кроме того, рынки надеются, что Банк Англии начнет снижать процентные ставки летом, аналитики делают ставку на первое снижение уже в июне или августе.

Как это отразилось на фондовом рынке страны

Лондонская биржа (LSE) — одна из старейших в мире, а сейчас входит в топ-10 крупнейших. В начале XX века она была номером один в мире.

Слабые экономические показатели негативно отразились на фондовом рынке страны. Два основных индекса Великобритании — FTSE 100 и FTSE 250. В прошлом году они выросли на скромные 3,8% и 2,9% соответственно, что существенно хуже остальных индексов.

Отстающую динамику британского рынка от американского можно объяснить тем, что тот же FTSE 100, например, состоит из нефтяных и табачных компаний, банков, горнодобывающих и страховых компаний, а растущий сектор технологий в нем представлен слабо. Однако даже без учета «Великолепной семерки», которая подорожала на 68%, совокупная годовая доходность остальных 473 акций составила порядка 10% — это почти в три раза больше обоих английских бенчмарков.

Проблемы рынка Великобритании продолжаются уже несколько лет. По подсчетам Barclays, после Брекзита из фондов акций Великобритании было выведено в общей сложности $100 млрд, отток продолжается уже 31 месяц подряд. Однако массовый отток капитала замедлился, и аналитики ожидают, что текущий год станет годом, когда британский фондовый рынок вырвется из нисходящей спирали.

Индекс MSCI UK, который состоит из 83 британских компаний средней и крупной капитализации, покрывающий примерно 85% рыночной капитализации страны с поправкой на free float, тоже существенно отставал от глобальных индексов MSCI World и MSCI ACWI.

Почему компании Великобритании выглядят привлекательно

Многие аналитики считают, что рынок Великобритании сейчас выглядит привлекательно. Бен Лейдлер, стратег по глобальным рынкам на платформе eTor отмечает, что рынок Великобритании, чувствительный к ожиданиям по ставкам из-за большой доли строительного сектора, может в 2024-м выиграть из-за начала смягчения ДКП.

Есть еще ряд факторов, которые говорят в пользу того, что рынок Британии недооценен.

1. Низкая оценка. Рынок торгуется вблизи самого низкого форвардного уровня P/E (10,5) по сравнению как со своими историческими значениями, так и с мировыми аналогами за последние три десятилетия, говорится в отчете JP Morgan.

Во многом это объясняется еще и тем, что британские компании в большинстве своем работают в консервативных секторах — банковском, горнодобывающем, строительном и т.д., в то время как в тех же США и Китае сейчас преобладает быстрорастущий технологический сектор.

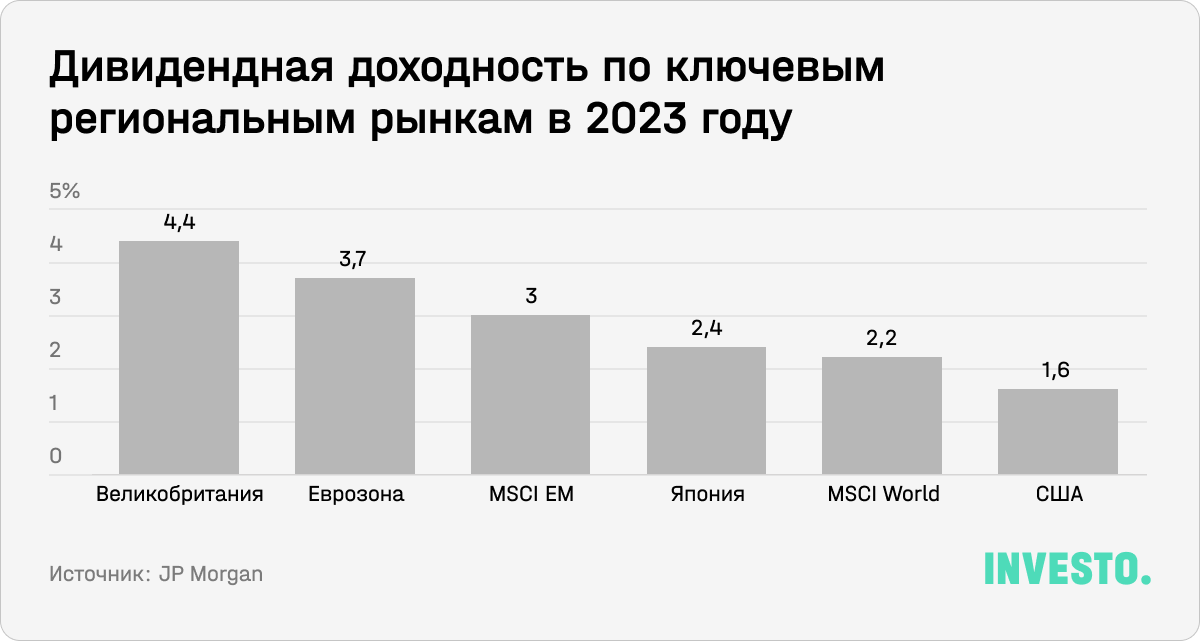

2. Высокая дивидендная доходность. Британские компании отличаются более консервативным подходом к аллокации капитала. Благодаря этому они могут предложить гораздо более высокую дивидендную доходность по сравнению с другими странами. По данным Bloomberg, в 2023 году этот показатель в Великобритании составил 4,4%. Для сравнения, у США он почти в три раза ниже — около 1,6%, отмечают в JP Morgan.

Дополнительным сигналом о том, что британские акции недооценены, служит то, что зарубежные компании и институциональные инвесторы активизируются и пытаются воспользоваться дешевизной активов. Вот несколько примеров.

1. Крупный американский активистский инвестфонд Elliott Management на протяжении года преследовал проблемного британского ритейлера электроники Currys, который борется с высокой инфляцией, ударившей по спросу на его товары. Сначала фонд предложил выкупить компанию с 32%-ной премией к цене на тот момент. Но совет директоров Currys, акции которой упали более чем на треть в прошлом году, счел, что их бизнес существенно недооценили.

Свой интерес к компании подтвердил и китайский гигант электронной коммерции JD.com, Elliott Management улучшил цену с 62 до 67 пенсов за акцию (или $964 млн всего). Однако и этот вариант не устроил Currys, сделка сорвалась, а бумаги фирмы обвалились на 10% после недавнего ралли, вызванного ожиданиями Уолл-стрит о возможной ценовой войне за фирму между Elliott Management и JD.com.

2.Технологическая компания Viavi Solutions со штаб-квартирой в Аризоне тоже не прошла мимо распродажи британских коллег. Она сделала предложение телекоммуникационной фирме Spirent Communications стоимостью в £1 млрд, или 175 пенсов за акцию, что предполагает 61%-ную премию к цене (на конец торгов 4 марта 2024 года), которая его приняла.

3. Еще ряд других английских предприятий, включая горнодобывающую компанию BHP, ирландского производителя CRH, поставщика гофрированной упаковки Smurfit Kappa и дистрибьютора сантехнического и отопительного оборудования Ferguson, недавно уже стали объектами поглощения.

Три привлекательные компании

Lloyds Banking Group

Компания была основана в 1695 году, когда квакер по имени Сэмпсон Ллойд стал соучредителем небольшого банковского партнерства в Бирмингеме (второй по населению город в стране после Лондона). Фирма прошла через череду M&A-сделок, вот две самые значимые из них:

- Слияние с финансовой группой TSB Group plc в 1995 году, в результате которого была образована Lloyds TSB Group.

- Приобретение в 2009 году группы компаний HBOS, которая специализировалась на оказании банковских и страховых услуг. На фоне мирового финансового кризиса HBOS оказалась «на пороге катастрофы». Сделке способствовало британское правительство. После нее компания была переименована в Lloyds Banking Group.

Фирма продолжает масштабироваться и совершать стратегические поглощения, купив, например, MBNA Limited в 2017 году, Embark Group в 2022 году и Tusker в 2023-м. Сейчас Lloyds Banking Group — один из крупнейших банков в Соединенном Королевстве с общими активами в 880 млрд фунтов стерлингов (~ $1,1 трлн), который в том числе предлагает свои продукты и услуги под брендами Lloyds Bank, Halifax, Bank of Scotland и Scottish Widows.

Компания работает в трех сегментах: розница, коммерческий банкинг и сегмент страхования, пенсий и инвестиций. Она считается лидером ипотечного кредитования в Великобритании с рыночной долей в 17%, что является основной причиной ее сегодняшнего дисконта — цены на недвижимость в стране устойчиво снижались на протяжении всего 2023 года и достигли многолетнего минимума.

Однако концентрация на ипотеке — не только проблема, которая, как мы считаем, носит краткосрочный характер, но и ее главный катализатор к переоценке в сторону роста. В стране наблюдается устойчивый структурный дефицит жилья, который поддерживает цены и обеспечивает большой неудовлетворенный спрос. Данные британского парламента показывают, что, чтобы его преодолеть, в ближайшие 15 лет застройщикам необходимо сдавать в эксплуатацию около 340 тысяч домов ежегодно.

В 2022 году было сдано 233 тысячи новых домов, но для полноценного покрытия спроса и достижения цели показатель должен вырасти на 46% относительно этого уровня. Это серьезный драйвер для Lloyds, поскольку, если недостаточность жилья сохранится, цены на недвижимость в стране будут расти и стимулировать спрос на услуги компании.

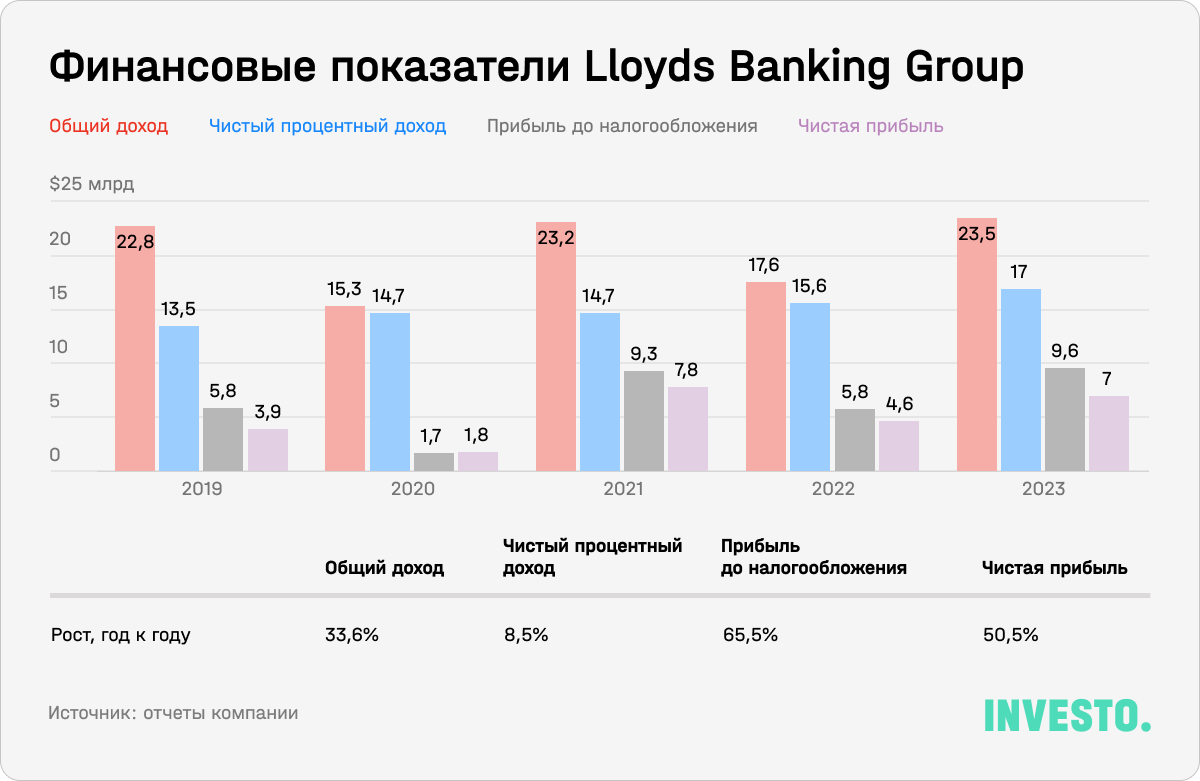

По итогам 2023 года чистая процентная маржинальность компании достигла 3,11% против 2,94% годом ранее, фирма выиграла от повышения ставок. Чистые процентные доходы (NII) — разница между процентными доходами по выданным кредитам и приобретенным ценным бумагам и процентными расходами по привлеченным депозитам.. В результате увеличения спреда чистый процентный доход тоже вырос — на 8,5% (здесь и далее — год к году, если не указано иное).

Банк продолжает улучшать свою операционную эффективность. Рентабельность активов компании (ROA) за последние 12 месяцев (TTM) выросла и составила 0,62%, рост показателя обусловлен увеличением кредитного портфеля. Рентабельность материального капитала (ROTE) составила 15,8% против 9,8% годом ранее. Сейчас это один из самых высоких показателей среди европейских банков. Компания продолжает эффективно расти и зарабатывать для акционеров чистую прибыль за счет имеющихся у нее активов.

Другие финансовые результаты по итогам последнего периода:

- Объем депозитов составил $608 млрд, что на 4,4% больше по сравнению с концом 2022 года ($583,4 млрд). Из них 65,5% приходится на розничных вкладчиков.

- Объем выданных кредитов и авансов снизился на 1% по итогам года. Порядка 68% всего портфеля приходится на ипотечные кредиты. Второй по значимости категорией является корпоративный и институциональный банкинг, он обеспечивает 12,4% портфеля. Далее идет кредитование малого и среднего бизнеса — 7,4% и т.д.

- Качество кредитного портфеля остается сильным, а уровень резерва на ожидаемые кредитные убытки (ECL) снизился. Общая доля кредитов третьей степени составила 1,1% против 1,7% по итогам 2022 года. В соответствии с МСФО (IFRS) 9, к третьей степени относятся финансовые активы, имеющие объективные признаки обесценения на отчетную дату.

- Несмотря на то что коэффициент достаточности капитала 1-го уровня (CET1) снизился с 14,1% до 13,7% из-за преодоления препятствий со стороны регуляторов и приобретения компании Tusker, Lloyds — хорошо капитализированный банк. Регуляторный минимум показателя составляет 10,4%. Руководство прогнозирует, что по итогам 2024 года он составит 13,5%, а избыточный капитал компания, вероятно, распределит между акционерами.

Благодаря высокой эффективности и избыточности капитала Lloyds активно возвращает деньги акционерам посредством дивидендных выплат и обратных выкупов. Так, в феврале 2023 года совет директоров объявил программу байбэков на £2,01 млрд (~ $2,55 млрд). Она завершилась в августе, всего было выкуплено около 7% всех находившихся в обращении акций. Руководство уже объявило о новой программе обратных выкупов на ту же сумму, которая, как ожидается, завершится в декабре текущего года.

Кроме того, Lloyds выплачивает годовые дивиденды в размере $0,19 на акцию, что на 15% больше, чем годом ранее. Это обеспечивает дивидендную доходность на уровне 7,5%.

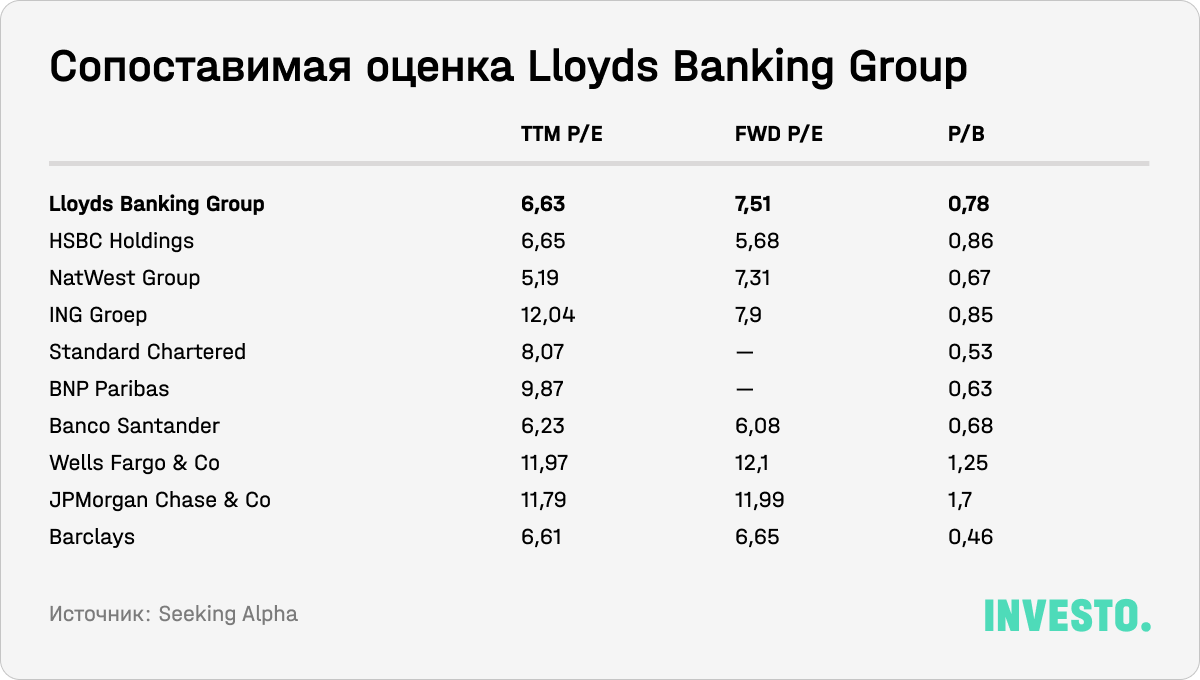

В качестве сопоставимых аналогов мы выбрали крупнейшие банки Европы и США. Получилось, что сейчас Lloyds торгуется немного ниже среднеотраслевого уровня по мультипликаторам P/E и P/BV — 0,78, несмотря на то что последние 12 месяцев ее акции подорожали на 12%. Учитывая, что Lloyds отличается лучшей рентабельностью собственного капитала среди аналогов, цена кажется несправедливо заниженной и акции выглядят привлекательно на текущих уровнях.

При этом стоит учесть риск концентрации компании на ипотечном кредитовании. В случае, если процентные ставки Великобритании останутся на высоком уровне, спрос на ипотечное кредитование, вероятно, продолжит снижаться, что негативно отразится на финансовых показателях Lloyds.

Persimmon

Persimmon — один из крупнейших застройщиков Великобритании, который начал свою деятельность в 1972 году. Головной офис компании находится в городе Йорк. Фирма строит традиционное «семейное» жилье (стандартные дома без улучшенных технических характеристик) под брендом Persimmon Homes, дома повышенного класса в лучших районах под торговой маркой Charles Church, а также доступное социальное жилье под брендом Westbury Partnerships.

Стоимость ипотеки во многом определяет конъюнктуру на рынке недвижимости, а стабилизация стоимости позволяет снизить уровень неопределенности относительно будущих результатов компаний в отрасли. Высокая стоимость ипотечных кредитов в Великобритании оказала охлаждающее воздействие на рынок жилья: количество одобренных ипотечных кредитов устойчиво снижалось, как и цены на недвижимость.

Однако в соответствии с правилами, введенными в 2015 году, каждый, кто брал на себя ипотечный кредит в течение последних 5 лет, должен был доказать банку, что он может позволить себе ставку по ипотеке от 6,5% до 7%, даже если платил по договору 1% или 2%. Этот стресс-тест доступности был разработан, чтобы убедиться, что покупатели могут позволить себе более высокие ставки. Поэтому потенциал для дальнейшего снижения цен на недвижимость сильно ограничен.

Уже появляются определенные позитивные сигналы: в январе цены на жилье в Великобритании выросли на 1,3% м/м, это был четвертый последовательный ежемесячный рост. Складывается впечатление, что рынок действительно оздоравливается — ипотечные ставки падают, а спрос восстанавливается. Несмотря на временные трудности, долгосрочные перспективы рынка остаются привлекательными из-за структурного дефицита жилья на рынке Великобритании.

В 2023 году средняя цена продажи домов по всем категориям выросла на 2%, до £255,75 тысяч ($327 тысяч). При этом это существенно ниже, чем у других крупных застройщиков — Redrow, Bellway, Vistry, Taylor Wimpey и Barratt, средняя цена продажи по стране достигла £290 тысяч ($371 тысяча).

Структура выручки и динамика по сегментам следующая:

- Выручка от Persimmon Homes по итогам года упала на 36%, на нее приходится доля в 75%. Традиционное семейное жилье — основной источник доходов компании. Средняя цена продажи выросла на 4% и составила £272,9 тысячи.

- Доступное социальное жилье подорожало на 8%, сегмент занимает долю в 13,4%.

- Жилье повышенного комфорта Charles Church подорожало на 4%. На него приходится 11,6% выручки.

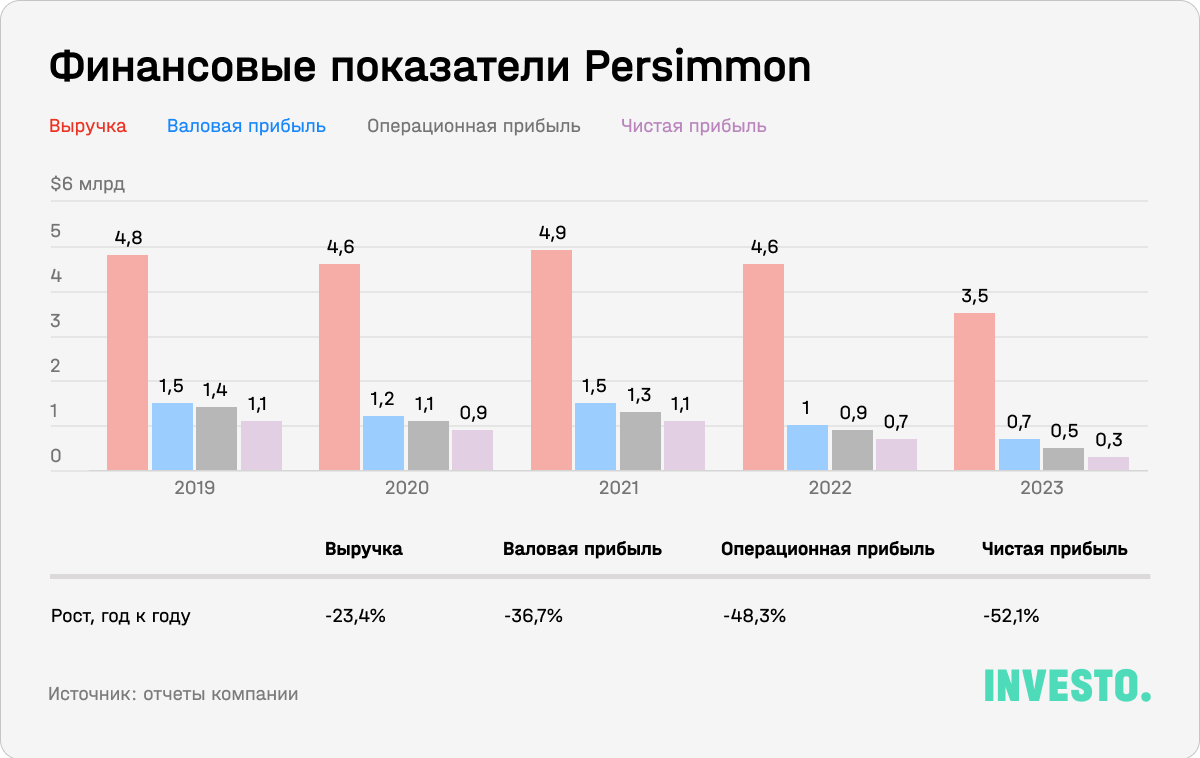

Всего выручка компания снизилась примерно на 23,4%, что соответствовало прогнозам руководства и объясняется более низким спросом. Компания прогнозирует, что в 2024 году показатель снова снизится (на 53%), но далее последует восстановление.

Компания продолжает строить объекты и покупать участки земли, в то время как продажи остаются более низкими. В результате эффективность Persimmon последовательно падает. На текущий момент ее собственные и подконтрольные земли составили 82 тысячи единиц земельных участков по всей стране, чего должно хватить на 8,3 года при сопоставимом с текущим объемом продаж.

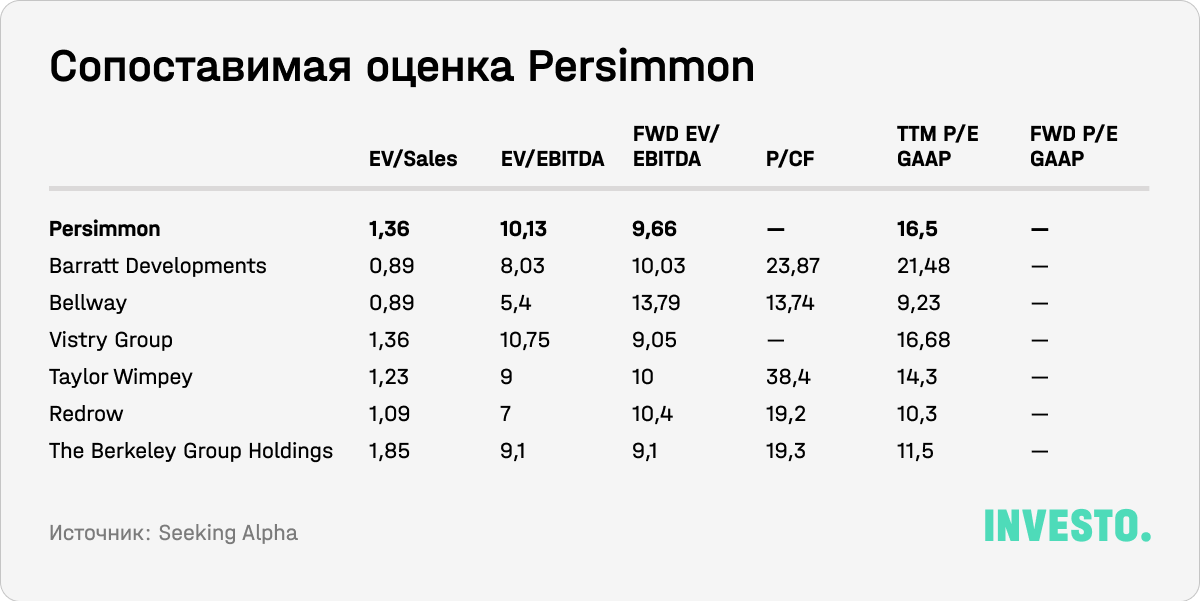

Операционная маржинальность на уровне 12,8% означает, что Persimmon останется прибыльной, даже если предположить, что цены на жилье упадут еще сильнее (вероятность чего стремится к нулю). При этом с точки зрения валовой и операционной маржинальности Persimmon по-прежнему превосходит большинство своих конкурентов как в Англии, так и в США.

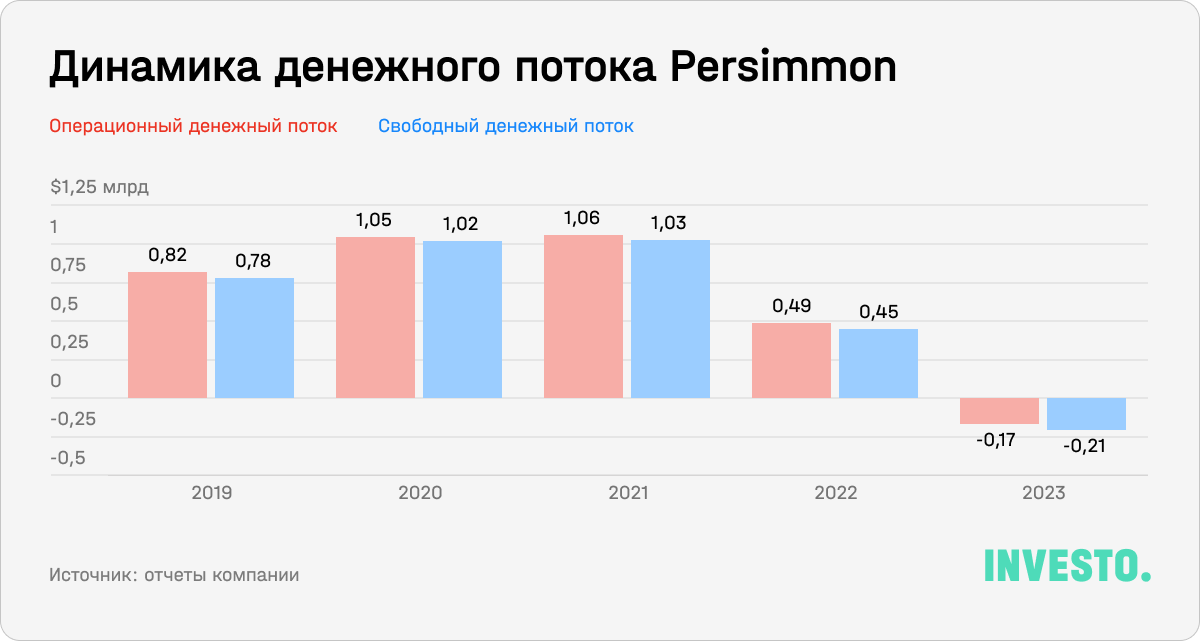

Динамика движения денежного потока пока носит отрицательный характер из-за падения чистой прибыли. При этом Persimmon активно возвращает деньги акционерам посредством дивидендов: она может это делать благодаря консервативному подходу к формированию баланса и высокой операционной эффективности.

За последние пять лет Persimmon распределила $4,27 млрд в пользу акционеров. Для сравнения, ее текущая рыночная капитализация составляет $5,3 млрд. По итогам 2022 года Persimmon направила на дивиденды $963,2 млн, чем обеспечила дивидендную доходность на уровне 20%.

В ноябре руководство объявило о новой политике распределения капитала в попытке раскрыть ее акционерную стоимость. Менеджмент планирует обеспечить инвесторам стабильную прибыль, одновременно вкладывая капитал в будущий рост за счет планомерного расширения земельного портфеля компании и повышения качества предложения. Сейчас компания выплачивает годовой дивиденд в размере $1 на акцию, что предполагает форвардную доходность на уровне 5,74%.

Persimmon вступила в период неопределенности с сильным балансом. У нее отсутствуют долговые обязательства, а на деньги и денежные эквиваленты приходится $535,5 млн. Отсутствие займов и операционная эффективность позволят компании успешно преодолеть макроэкономические вызовы, даже если экономика Великобритании войдет в период глубокой рецессии.

Компании из Великобритании столкнулись с рядом трудностей, включая «мини-бюджет» Лиз Трасс и обесценение фунта стерлинга. Рост ИПЦ также оказался более устойчивым, чем в США. Поэтому, в то время как строительные компании за океаном приближались к своим историческим максимумам, британские застройщики торговались в одном ценовом диапазоне около многолетних минимумов.

Импульс к восстановлению уже частично отразился в цене акций. С начала года бумаги Persimmon подорожали на 22% При этом компания по-прежнему может быть интересна, поскольку курс на оздоровление, который, похоже, взял британский рынок недвижимости, может привести к еще большей переоценке. Однако стоит учитывать и риск отката и еще большего последующего падения цен на жилье.

Burberry

Burberry — один из немногих представителей индустрии персональной роскоши из Великобритании, тем более торгующихся на бирже. Прежде известная своими клетчатыми пальто и плащами для солдат, сегодня компания предлагает широкий ассортимент товаров премиум-класса, включая одежду, обувь, аксессуары и парфюмерию. Это один из старейших модных брендов в мире, который берет свое начало в 1856 году, когда 21-летний Томас Берберри, бывший ученик торговца тканями, открыл свой собственный магазин в английском городке Бейзингсток.

В долгосрочной перспективе индустрия выглядит позитивно. По прогнозам Bain & Co, рынок предметов роскоши будет увеличиваться с совокупным годовым темпом 5–7% до самого 2030 года. Китайские потребители будут преобладать, их доля на глобальном рынке вырастет с 21% до 35–40%, в то время как на европейцев и американцев, вместе взятых, будет приходиться 40%.

Ожидаемый географический сдвиг структуры рынка предметов роскоши — благоприятный фактор для Burberry, поскольку Азиатско-Тихоокеанский регион занимает наибольшую долю в доходах компании. На него приходится 42,8% выручки. В общей сложности компания управляет 409 бутиками по всему миру, включая аутлеты, из которых 231 — в Азии.

Продукция для мужчин и женщин занимает примерно сопоставимую долю в выручке (29,2% и 28,6%), далее идет категория «одежда для детей и прочее». Наибольшая ее часть приходится на аксессуары, в том числе изделия из кожи (около 36,5%).

Компания долгое время топталась на месте, поэтому в попытке вдохнуть в нее жизнь на пост креативного директора и главного дизайнера поставили Дэниэл Ли. Креативный директор — самая важная позиция в любом модном доме, поскольку именно он несет ответственность за развитие бренда: от формирования его видения до маркетинговых кампаний. Главным достижением Ли является кейс с Bottega Veneta, который под его руководством из аутсайдера стал звездой индустрии. В результате с 2018-го по 2022-й выручка Bottega Veneta выросла с €1,11 млрд (~$1,21 млрд) до €1,74 млрд (~$1,9 млрд). Для сравнения, большая часть выручки Bottega Veneta тоже приходится на изделия из кожи — около 75%. Опыт Ли говорит о том, что и в Burberry шансы на успех велики.

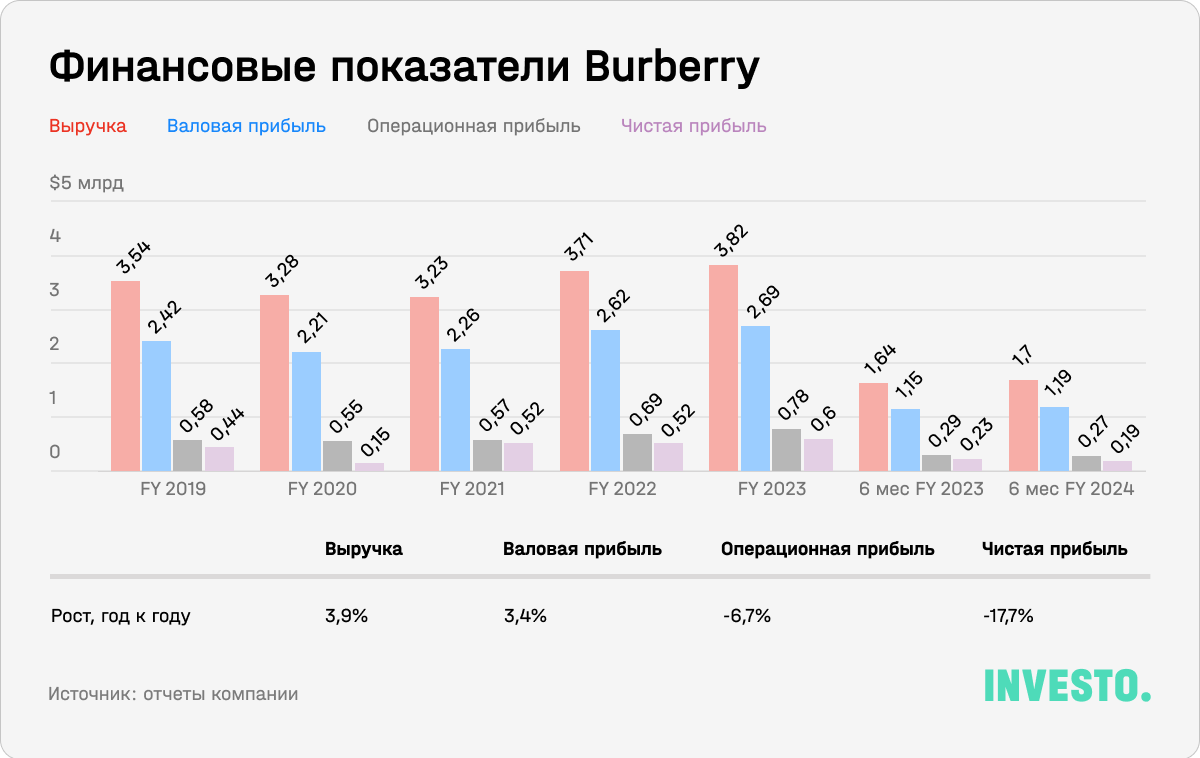

По итогам полугодия выручка компании выросла на 3,9% несмотря на то, что спрос на товары роскоши по всему миру снизился. Это связано с ростом выручки от парфюмерных лицензий на 44% благодаря успешному запуску аромата Burberry Goddess.

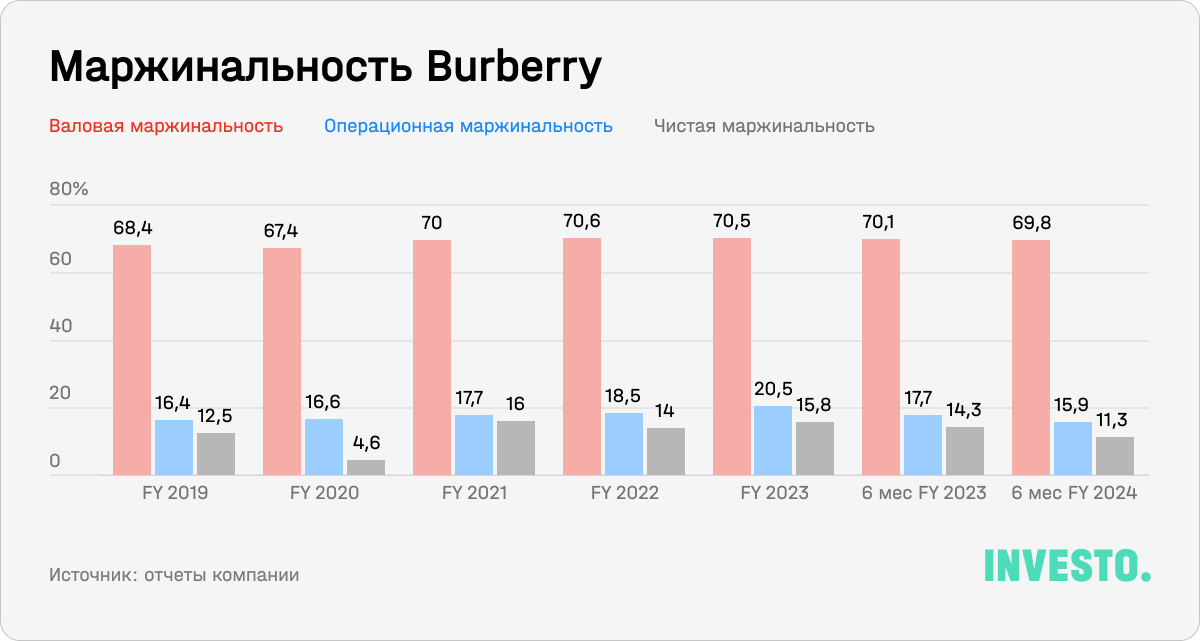

Валовая прибыль выросла на 3,4% за счет извлечения выгоды от смешанных каналов продаж и снижения логистических расходов, что частично компенсировало инфляционное давление. При этом валовая маржинальность незначительно снизилась. Операционная маржинальность тоже снизилась из-за более высоких затрат на оплату труда и инвестиций в новую маркетинговую кампанию.

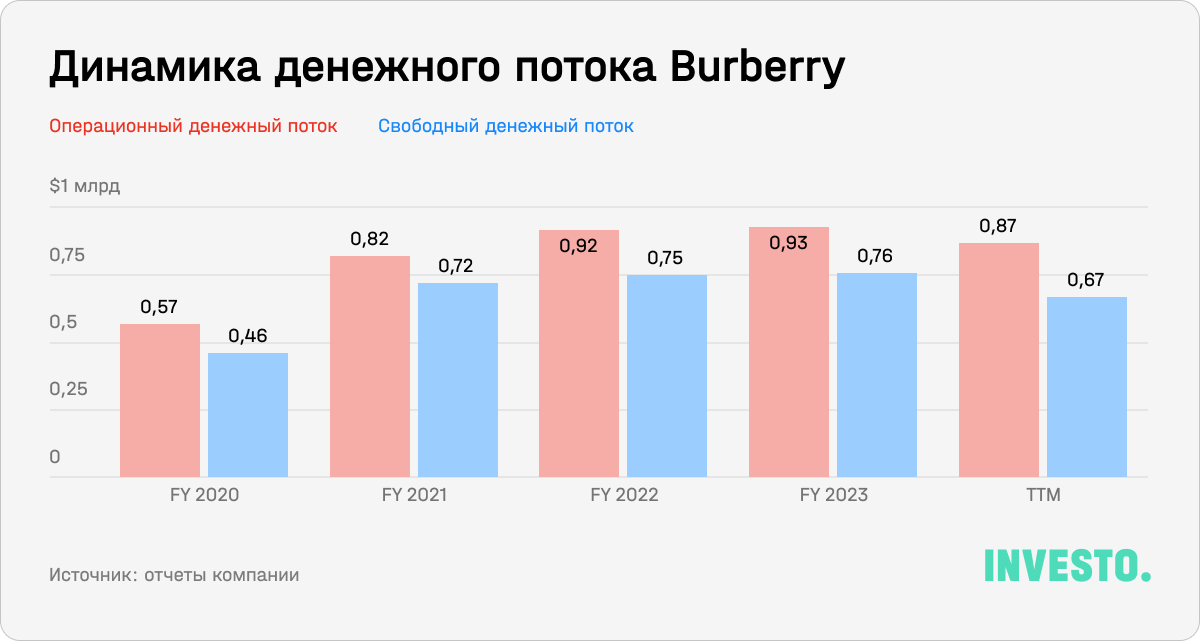

Денежные потоки остаются стабильными. Однако более низкий операционный денежный поток обусловлен снижением чистой прибыли. Свободный денежный поток тоже сократился из-за роста инвестиций в дистрибьюцию.

Burberry является образцовым бизнесом в распределении капитала. Ее главным приоритетом является реинвестирование собственных средств для поддержания органического роста выручки. На втором месте идут дивидендные выплаты, а дальше инвестиции в неорганический рост и распределение избыточного капитала в виде обратных выкупов в пользу акционеров.

По итогам последнего полугодия Burberry распределила дивиденды в размере £167 млн против £140 годом ранее, а байбэки выросли со £180 млн до £200 млн. На текущий момент компания обеспечивает дивидендную доходность на уровне 4,84% и, скорее всего, продолжит активно вознаграждать акционеров.

Компания отличается здоровым балансом. По итогам полугодия общий долг составил $1,8 млрд. На кэш пришлось $0,8 млрд, таким образом, чистый долг равен $1 млрд. Соотношение чистого долга к скорректированному показателю EBITDA (долговая нагрузка) составило 0,9, что соответствует целевому диапазону, установленному руководством, — от 0,5 до 1,0.

Сейчас Burberry торгуется с дисконтом к среднеотраслевому уровню по всем мультипликаторам. Это один из самых дешевых представителей рынка предметов роскоши с высокой операционной эффективностью, устойчивым положением и солидной дивидендной доходностью. Акции выглядят привлекательно на текущих уровнях. Катализатором к их переоценке в большую сторону может стать успешная реализация стратегии нового креативного директора компании.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.