От создателей Vans, «Монополии» и настоящих стейков. Три привлекательные «мишени» инвесторов-активистов

Оглавление

В 2023 году сразу несколько известных компаний стали жертвами инвесторов-активистов. Их внимание часто привлекают недооцененные компании с потенциалом роста, страдающие от неэффективного управления или ошибочной стратегии. Что делают инвесторы-активисты, как они влияют на компании и почему их кампании приводят к росту акций.

Кто такие инвесторы-активисты

Большинство инвесторов — пассивные: они не пытаются повлиять на бизнес компаний, в которые они вкладываются. Если бизнес им не нравится, они просто продают бумаги. Но есть на рынке и так называемые инвесторы-активисты, которые активно ищут недостатки в управлении и предлагают решения, которые, как ожидается, раскроют ценность компании и максимизируют ее акционерную стоимость. Например, они могут предложить изменения в составе руководства, стратегии, структуре капитала и др.

Активистами могут быть как индивидуальные, так и институциональные инвесторы. Однако, чтобы влиять на принимаемые решения, обычно необходимо покупать значительные доли, иногда — контрольные пакеты. Именно поэтому в роли активистов часто выступают хедж-фонды, имеющие большой капитал.

Этим активисты отличаются от частных инвестиционных (PE) компаний, про некоторые из которых мы писали тут. PE-фирмы покупают и реструктуризируют компании с целью получить прибыль при их перепродаже. Инвесторы-активисты действуют иначе: они стараются в ходе публичных или частных дискуссий привлечь на свою сторону других акционеров и инсайдеров. Если эти усилия терпят неудачу, активисты могут попытаться начать борьбу за места в совете директоров через доверенных лиц, что откроет им доступ к принятию управленческих решений.

Один из самых известных активистов на Уолл-стрит — Карл Айкан с состоянием $6 млрд. Свою репутацию «корпоративного рейдера» он завоевал еще в 1980-х годах, когда скупал акции компаний с конфликтами в управлении. Используя внутренние противоречия, он инициировал смену руководства, вводил своих доверенных лиц в совет директоров и оказывал давление на топ-менеджеров, чтобы спровоцировать рост стоимости акций. Среди его целей в разное время были Motorola, Oracle, RJR Nabisco, Viacom, Marvel Comics, Revlon и другие.

Не так давно его конгломерат Icahn Enterprises стал жертвой активистов-шортселлеров. 10 мая 2023 года прокуратура Нью-Йорка запросила финансовые отчеты компании из-за расследования Hindenburg Research. Icahn Enterprises подозревают в использовании схемы Понци для выплаты завышенных дивидендов акционерам. Акции компании рухнули в тот же день на 24,4%, а личное состояние Айкана сократилось на $10 млрд.

Hindenburg Research известна тем, что она выпускает разоблачающие доклады и публично заявляет, что занимает в акциях своей «мишени» короткие позиции. Такому классу инвесторов необходимо убедить рынки в обоснованности своих претензий. О том, как инвесторы-шортселлеры зарабатывают на разоблачении мошенников, мы подробно рассказывали здесь.

Тот же Hindenburg Research обладает сильной репутацией, а ее отчеты почти всегда вызывают бурную реакцию рынка. Так, после очередного расследования, индийская Adani Group потеряла $119,4 млрд за 10 дней, а состояние ее владельца Гаутама Адани сократилось с $120 млрд до $61,3 млрд. Среди других «подозреваемых» оказывались Clover Health, DraftKings, Twitter, Block и др.

Одно из расследований было посвящено одному из крупнейших брокеров для россиян Freedom Holdings, акции которого торгуются на Nasdaq. Подробнее о сути претензий мы рассказывали тут. Впрочем, пока что это одно из немногих расследований Hindenburg, которое не привело к долгосрочному падению акций компании.

Как продвигались кампании инвесторов-активистов в 2023 году и почему за ними стоит следить

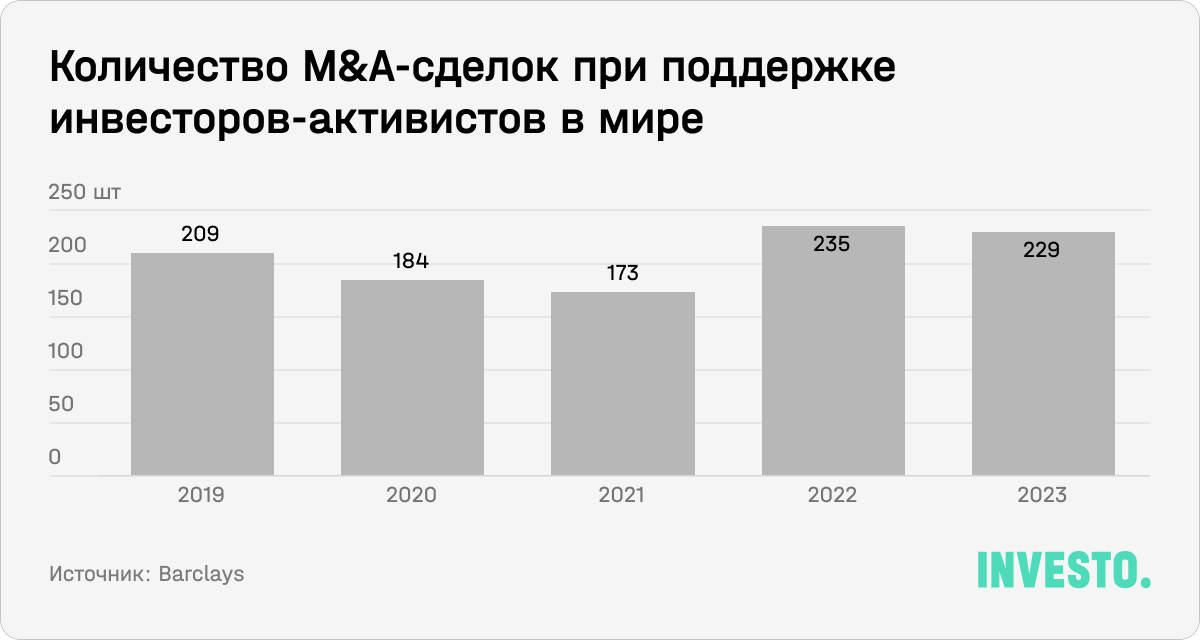

В последнем квартале 2023 года инвесторы-активисты провели рекордную 71 кампанию, которые привели к сделкам по слияниям и поглощениям (M&A). Всего за год в мире произошло 229 подобных кампаний: это немного меньше, чем годом ранее, но значительно больше, чем в прошлые годы.

И это несмотря на то, что в целом активность в сфере M&A в последние два года была на низком уровне из-за высоких ставок. Это говорит о том, что активность инвесторов-активистов остается на высоком уровне независимо от конъюнктуры рынка. При прочих равных, когда сделки M&A сложнее финансировать, инвесторы-активисты могут снижать свою активность. С другой стороны, падение акций, которое наблюдалось в 2022-м, может поддерживать интерес инвесторов-активистов.

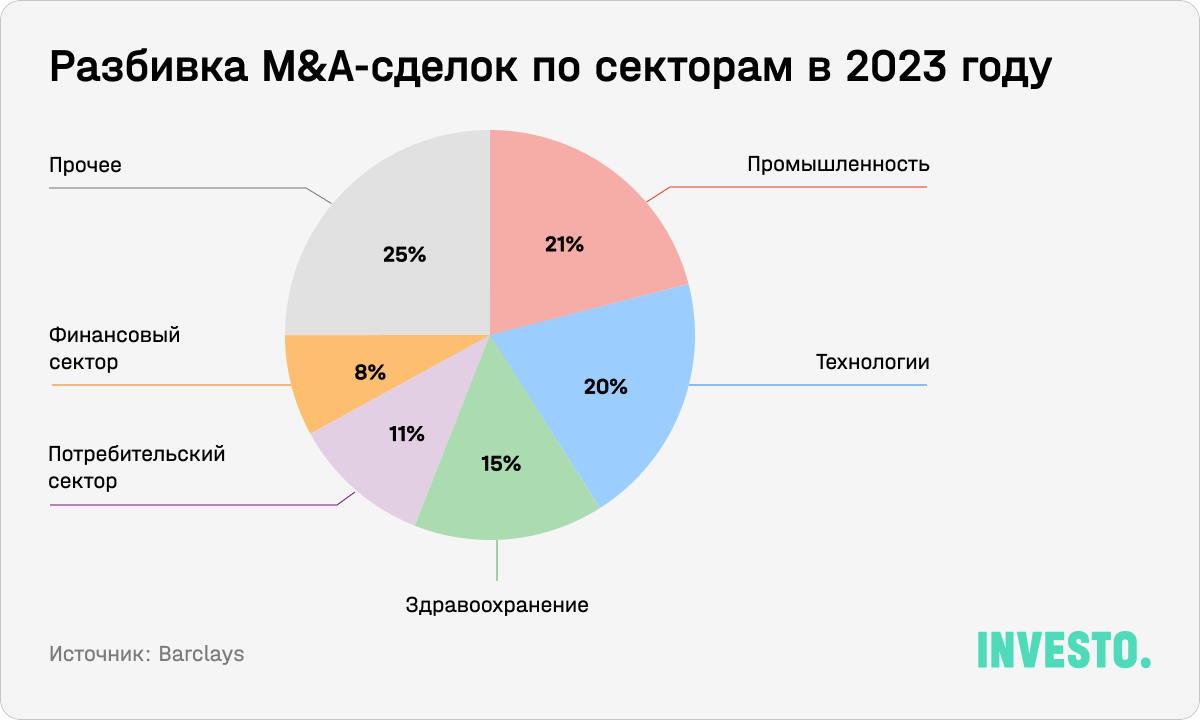

Примерно 56% всех M&A-кампаний пришлось на три сектора: промышленность, технологии и здравоохранение. При этом в первой половине 2023-го количество активистских кампаний в финансовом секторе подскочило на 60%, что было вызвано обострением банковского кризиса. Рост технологического сектора привел к расширению масштабов кампаний. Кроме того, активисты считают, что после почти двухлетнего затишья на M&A-рынке текущая обстановка располагает к заключению новых сделок.

Наибольший всплеск активности наблюдался в Канаде, Германии и Англии: там количество сделок подскочило на 171%, 120% и 72% соответственно. При этом в США их число снизилось на 20%, до 109, что соответствует среднему показателю за последние четыре года.

Рост числа кампаний в Европе может продолжиться из-за более низких текущих оценок компаний. Например, на транснациональную нефтегазовую корпорацию BP со штаб-квартирой в Лондоне обратил внимание хедж-фонд Bluebell Capital Partners. Активисты предлагают компании увеличить инвестиции в нефть и газ, а расходы на дорогостоящие проекты возобновляемой энергетики — наоборот, сократить. Растущее давление с их стороны связано с требованием увеличить прибыльность компании, чтобы сократить разрыв с американскими конкурентами.

Кажется, что в США активисты нашли больше рычагов давления на менеджмент благодаря новым правилам Universal Proxy Card (UPC), которые SEC приняла в конце 2022-го. Компании должны создать универсальную прокси-карту, которая дает акционерам право выдвигать своих кандидатов в совет директоров с помощью доверенностей, то есть даже если они физически не присутствуют на собрании акционеров. Это выравнивает правила игры между действующим менеджментом и инвесторами-активистами во время борьбы за доверенных лиц. В результате в 2023 году активисты получили 134 места в совете директоров, что на 30% больше, чем в предыдущем году. Это самый высокий показатель с 2018 года. В том числе благодаря UРС в 2023 году количество активистских кампаний выросло на 24%, до 823.

Одним из самых ярких примеров борьбы за власть сейчас является кампания против руководства Walt Disney. Сразу два крупных активистских хедж-фонда: Trian Fund Management Нельсона Пельтца и Blackwells Capital — пытаются выбить места в совете директоров, чтобы изменить ее стратегию. Среди требований активистов — повышение рентабельности стримингового сервиса и общей доходности для акционеров (компания не выплачивает дивиденды с 2020-го из-за высоких расходов на стриминг), а также разработка «успешной стратегии для поиска преемника» для нынешнего CEO Боба Айгера, контракт которого был недавно продлен до 2026-го.

В прошлом году активисты нацелились на The Goodyear Tire & Rubber Company — крупнейшего производителя шин. В мае 2023 фонд Elliott Investment Management инициировал трансформацию бизнеса, поскольку после приобретения Cooper Tire за $2,8 млрд долговая нагрузка Goodyear значительно выросла. При этом компания не добилась синергии, а ее финансовые показатели продолжили ухудшаться.

Еще один пример — биотехническая компания Illumina, на которую нацелилась Icahn Enterprises. Под руководством Карла Айкана активисты пытаются собрать новый совет директоров. Поводом послужило неразумное распределение капитала, включая приобретение Grail за $7 млрд, которое обвалило акции Illumina на 75%. На японскую Seven & i Holdings нацелился хедж-фонд ValueAct Capital, который требует выделить их сеть магазинов 7-Eleven.

За инвесторами-активистами стоит следить, потому что перед тем, как вкладываться в компании, они глубоко изучают их финансовое положение, менеджмент, его стратегию, рыночный потенциал и т.д. Их кампании могут способствовать быстрому росту капитализации. Например, акции Disney выросли на 7% после объявления компании о сокращении расходов на стриминг. Кроме того, в процессе лоббирования своих интересов инвесторы-активисты также привлекают внимание СМИ, аналитиков и других акционеров, что может спровоцировать приток интереса к бумагам и увеличению их стоимости.

Три компании, которые могут подорожать благодаря активистам

Hasbro: монополия на успех или необходимость изменений?

Hasbro была основана братьями Хассенфельд в 1923-м как компания по производству текстиля. Затем она переориентировалась на производство игр, чем сейчас и занимается. Штаб-квартира находится в городе Потакет, Род-Айленд, капитализация составляет примерно $7 млрд.

Пожалуй, самым известным брендом Hasbro является «Монополия» (Monopoly), на которую компании принадлежат авторские права. Игра переведена более чем на 37 языков, продается в 103 странах и уже много лет остается одной их самых популярных «настолок» во всем мире. С момента ее выпуска в 1935-м было продано порядка 275 млн экземпляров. В портфель брендов также входят: «Свинка Пеппа» (Peppa Pig), «Магия» (Magic: The Gathering), Wizards of the Coast, «Подземелья и Драконы» (Dungeons & Dragons), «Мой маленький пони» (My Little Pony), «Трансформеры» (Transformers) и др.

Бизнес-модель Hasbro сочетает производство игрушек с цифровым развитием брендов через видеоигры, приложения и сотрудничество с киностудиями. Та же My Little Pony стала огромной медиафраншизой. По ее мотивам в 2010 году был снят анимационный мультсериал, а в 2017 году уже полнометражное кино, после чего промежутком в несколько лет последовало несколько спин-оффов.

Некоторые предметы, которые выпускает компания, становятся коллекционными и растут со временем в цене, например карточки из культовой игры Magic: The Gathering. Dungeons & Dragons до сих пор является мировым лидером среди ролевых игр.

Однако из-за неэффективного подхода к управлению и аллокации капитала реальная ценность бизнеса до сих пор остается нераскрытой. Во многом это связано со стратегией Brand Blueprint, которую компания приняла в начале 2010-х годов с целью повышения омниканальности. В ходе череды M&A-сделок Hasbro совершила ряд стратегических ошибок. Например, в 2019 году она купила кинокомпанию Entertainment One за невероятные $4,6 млрд, что тогда соответствовало мультипликатору EV/EBITDA в 18x. Для этого продавец игрушек влез в миллиардные долги и размыл акционерный капитал, но уже в 2023 году был вынужден продать студию Lionsgate всего за $500 млн.

Это привело внимание активистов, которые раскритиковали текущее руководство Hasbro за то, что оно недостаточно использовало потенциал своих брендов и не смогло раскрыть акционерную ценность всей компании. В частности, кампанию ведет техасский фонд Alta Fox, который в апреле 2022-го приобрел 2,5% акций Hasbro и вошел в топ-10 акционеров компании. С момента основания в 2018 году Alta Fox принес своим инвесторам 407%, что предполагает среднегодовую доходность на уровне 51,4%.

Вот две главные инициативы активистов:

- Alta Fox лоббировал выделение сегмента Wizards of the Coast, на долю которого приходится 23% всей выручки и существенная часть операционной прибыли, в отдельную компанию. Предполагалось, что этот шаг привлечет инвесторов, заинтересованных в определенных сегментах бизнеса Hasbro и увеличит их общую рыночную капитализацию.

- Выдвижение собственных кандидатов в совет директоров, чтобы внести свежий взгляд на текущую стратегию и сформировать новое видение будущего Hasbro. Активисты предложили несколько опытных и компетентных управленцев.

В результате Alta Fox смог частично добиться успехов в своей активистской кампании. Например, Hasbro назначила нового генерального директора Криса Кокса, который ранее возглавлял сегмент Wizards of the Coast, и недавно сформулировала новый план под названием Blueprint 2.0. Компания сосредоточит усилия на более ценных франшизах и постарается повысить эффективность бизнеса за счет оптимизации эксплуатационных расходов суммарно на $250–300 млн на горизонте следующих трех лет. Кроме того, уже объявлено сокращение почти 20% рабочих мест.

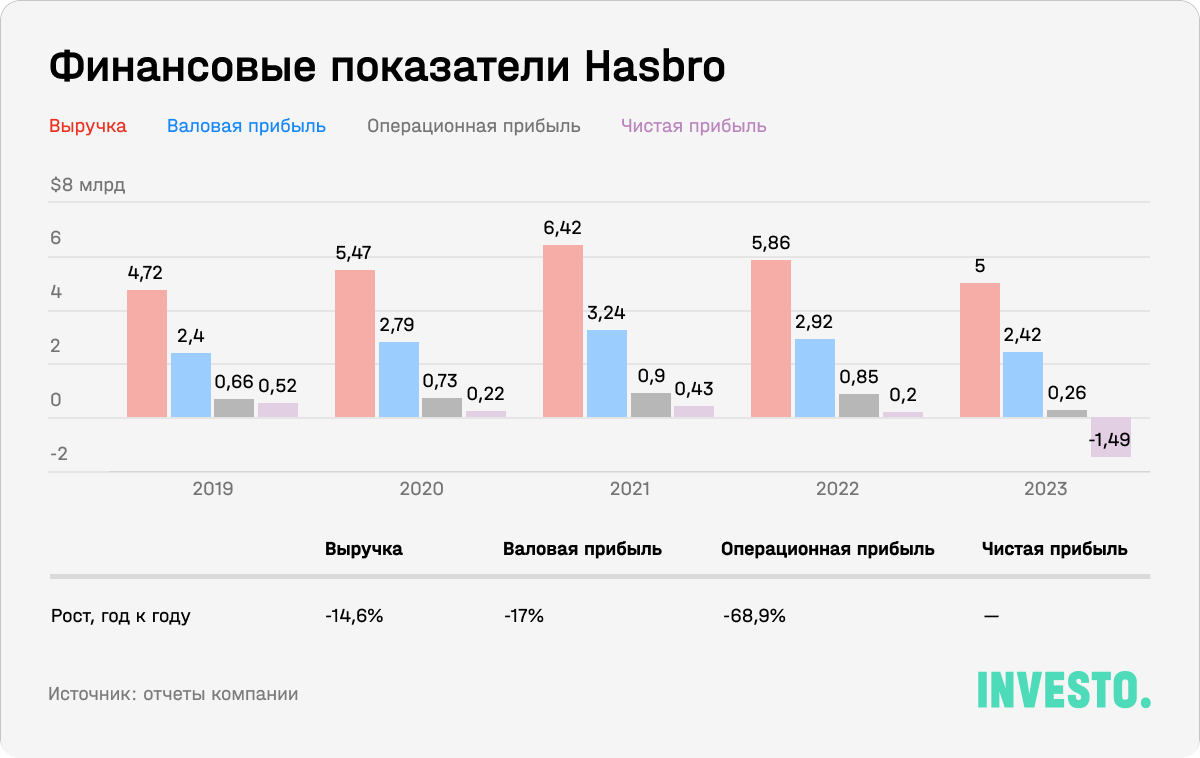

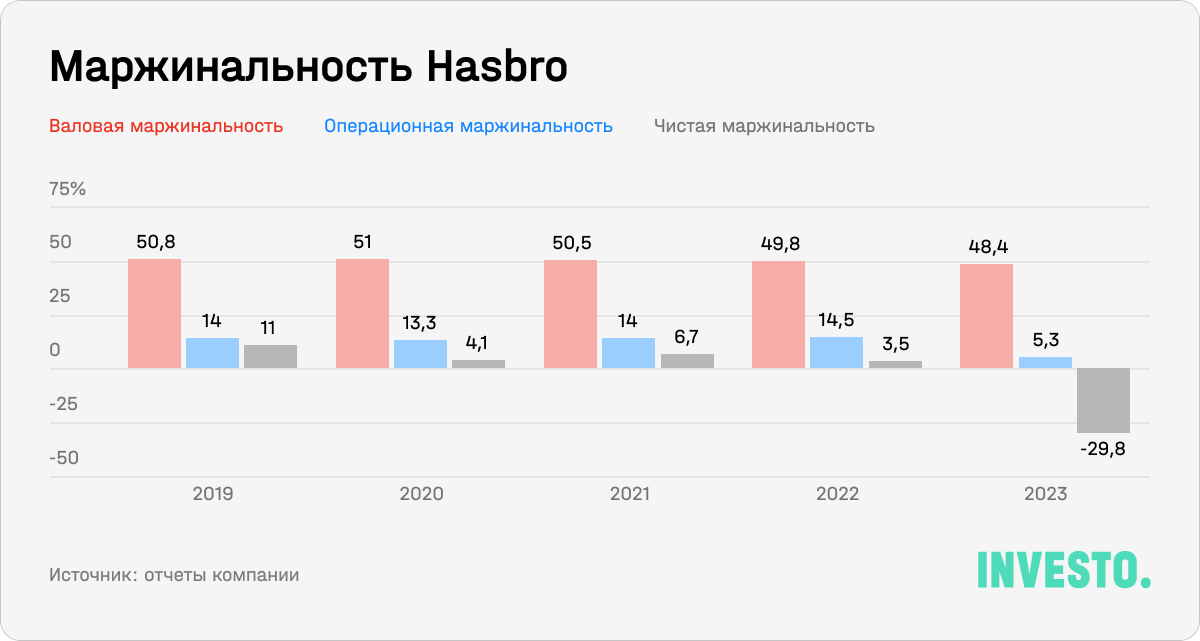

Руководство планирует увеличить годовую выручку до $8,5 млрд и вывести операционную маржинальность на уровень не менее 20%. Такие цели кажутся чрезмерно оптимистичными. Для сравнения, по итогам 2023 года выручка составила примерно $5 млрд, что на 14,5% меньше год к году. Наибольший спад продаж наблюдался в сегменте Entertainment — на 31%.

Из-за обесценения гудвилла, убытков от выделения бизнеса и прочих неденежных расходов, связанных с активом eOne, операционная прибыль компании оказалась под давлением. Это и более низкие продажи привели к тому, что операционная маржинальность снизилась с 14,5% до 5,3%.

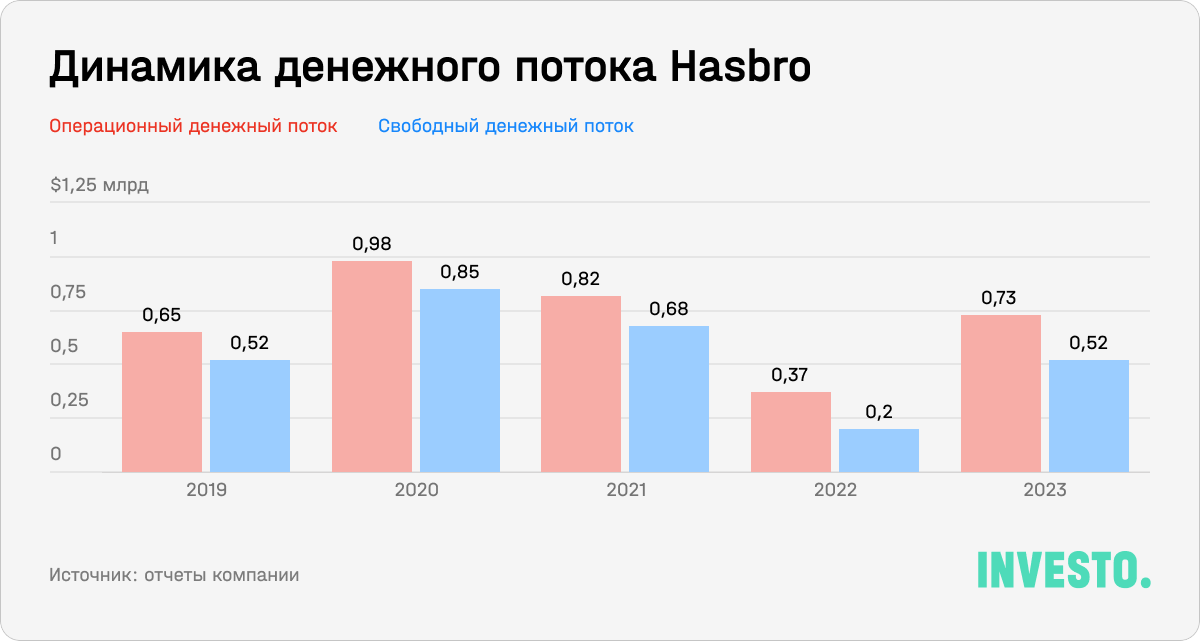

Несмотря на серьезное снижение чистой прибыли, операционный денежный поток компании вырос с $373 млн до $726 млн, что связано с сокращением чистого оборотного капитала. Из-за сокращения капитальных расходов свободный денежный поток тоже увеличился — до $516 млн. Благодаря этому компания распределяет акционерам ежеквартальные дивиденды, всего — $2,8 на акцию в год, что соответствует доходности в 5,5%.

Общий долг составляет $3,47 млрд. На денежные средства и эквиваленты приходится порядка $546,4 млн, соответственно, чистый долг равен $2,92 млрд. Таким образом, долговая нагрузка (чистый долг/ EBITDA) составляет 3,3, что считается повышенным, но контролируемым показателем. Коэффициент покрытия процентных расходов составляет 3,81, а объем к погашению в следующие 12 месяцев — $750 млн.

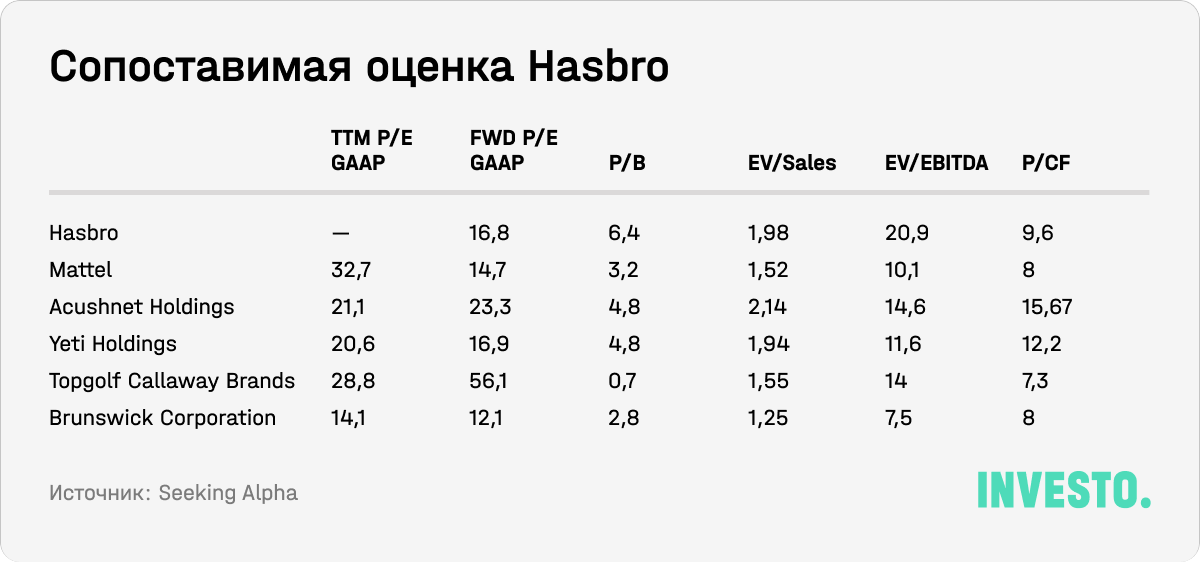

Единственным прямым конкурентом Hasbro с сопоставимой рыночной капитализацией является Mattel — производитель знаменитых кукол Barbie. Для корректного сравнения мы отобрали производителей товаров длительного пользования, специализирующихся на продукции для досуга.

Получается, что Hasbro торгуется с дисконтом к среднеотраслевому уровню по мультипликаторам FWD P/E и P/CF. Текущая оценка кажется привлекательной при условии, что компания сможет реализовать намеченные инициативы. Вероятно, это приведет к переоценке в большую сторону цены акций, которая устойчиво снижалась последние пять лет.

V.F. Corporation: могут ли Vans и The North Face вернуть рост компании?

V.F. Corporation — это компания по производству одежды, обуви и аксессуаров. Она основана в 1899-м, а ее штаб-квартира располагается в Денвере, штат Колорадо. Фирма начала свой путь с производства перчаток и носков под брендом Reading Glove and Mitten Manufacturing Company. Сейчас она она обладает диверсифицированным портфелем брендов, среди которых — The North Face, Vans, Timberland, Supreme, Wrangler, Lee и др.

Наиболее значимыми считаются Vans и The North Face: на них приходится 32% и 31% выручки соответственно. Благодаря стильному дизайну и высокому качеству они давно завоевали широкую известность и стали культовыми среди молодежи и некоторых субкультур.

Однако, несмотря на достаточно сильный перечень брендов, V.F. Corporation испытывает сложности из-за неразумной аллокации капитала, в частности, покупки в 2020 году культового среди музыкантов и скейтеров бренда Supreme за $2,1 млрд. Для сравнения, выручка бренда тогда составляла примерно четверть этой суммы — всего $523 млн.

В результате долговая нагрузка V.F. Corporation подскочила с 3,4 до 4,5 — и как раз в тот момент, когда потребители в связи с пандемией начали сокращать расходы на товары длительного пользования. Выручка и денежный поток снизились, а запасы — значительно увеличились.

Компания не смогла добиться от сделки какой-либо синергии, поскольку Supreme позиционируется как более дорогой бренд. Его основной канал продаж — онлайн. Остальные бренды V.F. Corporation являются более массовыми и в основном сбываются в физических торговых центрах, например в Simon Property Group, Macy’s и др.

В конце концов V.F. Corporation пришлось рефинансировать часть обязательств при стремительно растущих процентных ставках. Это создало реальные риски для ее финансовой устойчивости и привело к тому, что, будучи дивидендным аристократом, компания вынужденно сократила дивиденды на 41%. Все это негативно отразилось на стоимости ее акций.

В результате в октябре прошлого года V.F. Corporation привлекла внимание компании Engaged Capital, которая приобрела 1,3% ее акций. Акционер-активист выступил против текущей политики руководства, в частности, снижения инвестиций в развитие бренда Vans, и предложил следующие изменения:

- Сократить расходы в совокупности на $300 млн за счет исключения дублирующих и лишних расходов. Предполагается, что сокращение себестоимости и прочих расходов приведет к росту маржинальности по EBITDA с 12,3% до 15,6%.

- Избавиться от непрофильных активов и сосредоточиться на ключевых брендах. В роли потенциальных объектов для продажи могут выступить бренды Timberland, Dickies, Supreme и Smartwool, а вырученные от сделок средства необходимо направить на погашение долга. В том числе уже была запущена новая стратегическая программа Reinvent для оптимизации портфеля брендов и укрепления баланса.

- Изменить структуру управления, поскольку действующий состав совета директоров не уделял приоритетное внимание созданию акционерной стоимости. Известно, что в этом вопросе активисты получили поддержку семьи Барби (основателя компании), которая коллективно владеет около 15% акций V.F. Corporation. В результате удалось добиться назначения Кэролайн Браун (в прошлом — гендиректора DKNY) на одну из 12 позиций в совете директоров.

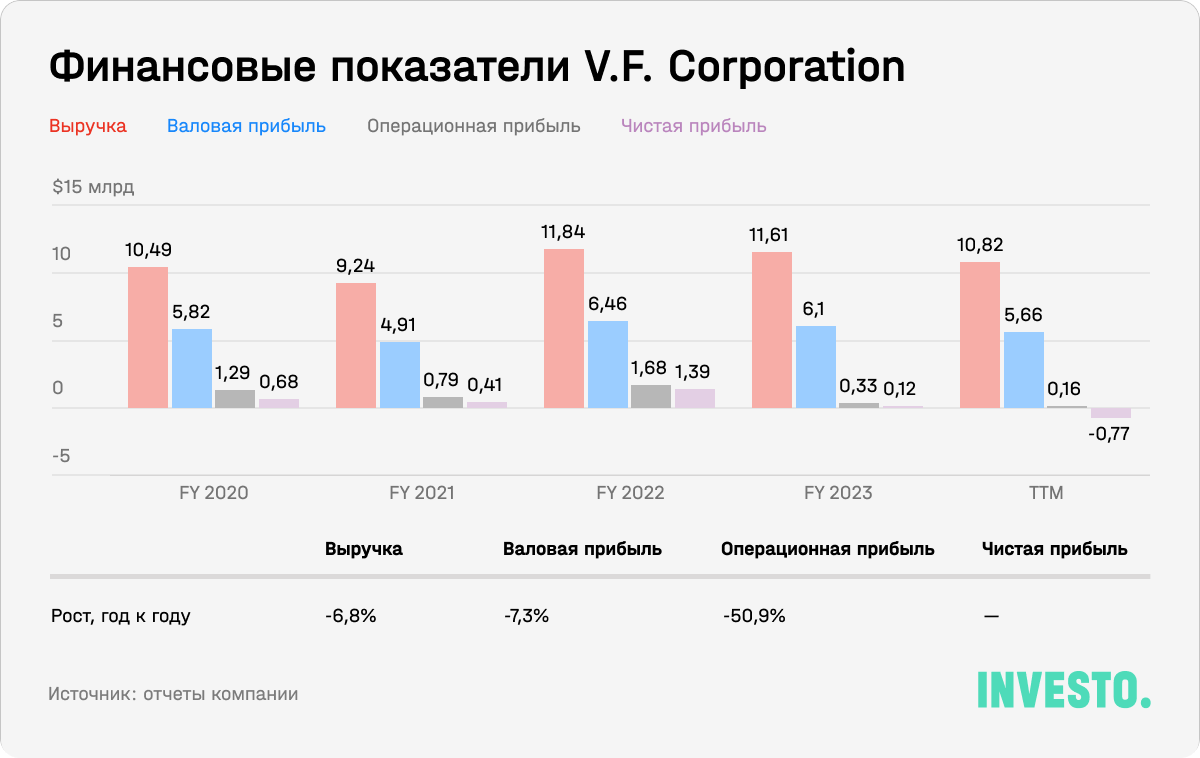

Более низкая выручка, а также обесценение нематериальных активов и основных средств и амортизация привели к снижению операционной маржинальности с 2,82% до 1,49%. Это крайне низкие показатели, которые ставят ее финансовую устойчивость под угрозу, особенно с учетом высокой долговой нагрузки.

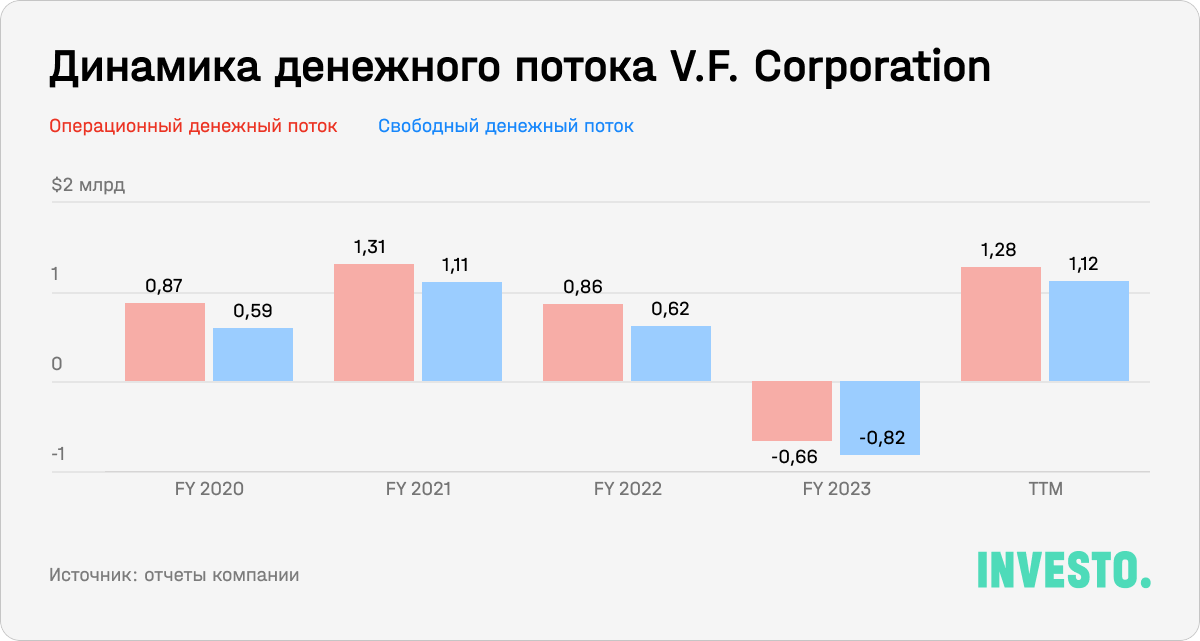

Несмотря на снижение чистой прибыли, операционный денежный поток компании вырос с -$656 млн до $1,28 млрд, что обусловлено сокращением чистого оборотного капитала. Свободный денежный поток вырос с -$822 млн до $1,13 млрд благодаря снижению капитальных вложений.

Кроме того, компания по-прежнему выплачивает квартальные дивиденды в размере $0,09 на акцию, или $0,36 в год, что соответствует годовой доходности в 2,24%. Текущий коэффициент выплат составляет 80,96%.

Баланс отличается значительной долговой нагрузкой: общий долг равен $6,21 млрд, кэш составляет $988 млн. Чистый долг равен $5,22 млрд, что соответствует показателю Net Debt/EBITDA в 5,06. При этом коэффициент покрытия процентных расходов составляет 4,54, а объем погашений долговых обязательств в следующие 12 месяцев — $999 млн, что практически покрывается текущим запасом наличных. Таким образом, нагрузка остается высокой, но находится на контролируемом уровне.

Последние пять лет стоимость акций устойчиво снижалась, а за 12 месяцев она потеряла 35% своей рыночной капитализации. При этом, как отмечалось выше, на последнем конференц-колле действующий CEO V.F. Corporation напомнил, что фирма начинает трансформацию и планирует прислушаться к активистам. Это уже стало положительным импульсом к их переоценке. По прогнозам Engaged Capital, которые мы находим чрезмерно оптимистичными, успешное внедрение предложенных мер может обеспечить рост акций до $46. Для сравнения, сейчас они стоят $16.

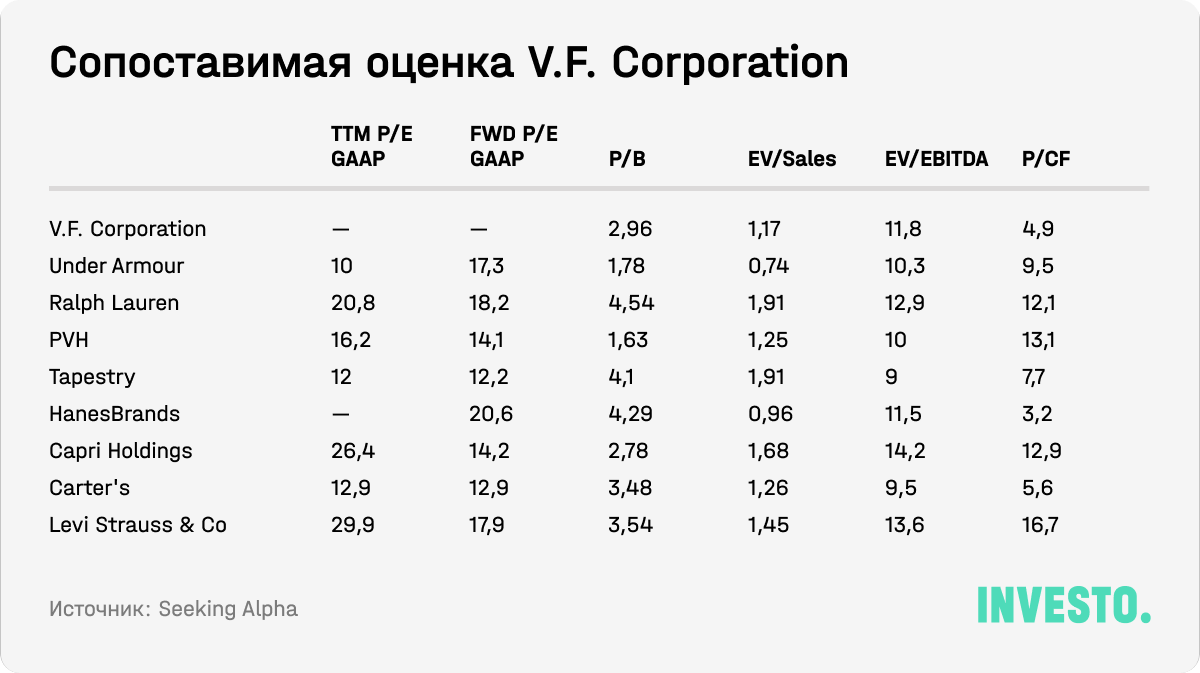

Для сопоставимой оценки мы выбрали компании, которые производят одежду в сегментах масс-маркет и премиум. Сейчас компания торгуется с дисконтом к своим историческим значениям, но близко к среднеотраслевому уровню. Текущая цена акций предполагает крайне низкий запас прочности из-за сформулированных выше проблем, но в случае появления первых шагов в сторону оздоровления стоимость акций может быть пересмотрена в большую сторону.

Bloomin' Brands: как стейк-хаусы могут выйти на новый уровень?

Bloomin' Brands — это американская компания, которая владеет несколькими сетями ресторанов. Она была основана в Тампе, штат Флорида, где сейчас находится ее штаб-квартира. Ее основали четыре друга, которые стремились создать сервис с высоким уровнем обслуживания, доступными ценами и непринужденной атмосферой. В марте 1988-го они открыли первый стейк-хаус Outback.

Сейчас компания владеет брендами Carrabba’s Italian Grill, Bonefish Grill, Fleming’s Prime Steakhouse & Wine Bar и Aussie Grill by Outback и порядка 1,45 тысячи заведений в 47 штатах США и 13 странах. Carrabba’s — вторая по величине сеть итальянских ресторанов в США после Olive Garden.

В середине прошлого года компания привлекла внимание активиста Starboard Value, который имеет внушительный опыт в реструктуризации ресторанных бизнесов: Papa Johns, Olive Garden, LongHorn Steakhouse и др. Самой громкой победой хедж-фонда считается кейс Darden Restaurants, когда Starboard за два года смогла полностью сменить весь состав совета директоров, а акции за этот период подорожали на 63%.

На текущий момент инвестору-активисту принадлежит порядка 10% Bloomin' Brands. Он обвиняет руководство компании в том, что, несмотря на наличие отличного портфеля, Bloomin' Brands утратила доверие инвесторов и отстала по ряду операционных показателей. Однако ее главная проблема заключается в генерации трафика из-за «кризиса идентичности» и стратегии управлениями ресторанами за пределами больших городов.

Например, сеть Outback насчитывает около 689 точек и является одной из самых узнаваемых в США. Исторически это были стейк-хаусы для выхода семьями. Недавно компания расширила меню в попытке сделать ценник более демократичным и привлечь новых клиентов. Однако это оказалось намного сложнее с эксплуатационной точки зрения: жарить только стейки легче, чем иметь полноценный ресторан, который требует больше рабочей силы, продуктов и оборудования. К тому же это заставляет бизнес работать с более низкими чеками, чем в конкурентоспособных барах и гриль-барах. Решение оттолкнуло многих из их давних клиентов, которые стали выбирать LongHorn Steakhouse и Texas Roadhouse в качестве альтернативы. Их трафик увеличился.

Вот почему Starboard Value предлагает следующие меры для исправления ситуации:

- Вернуть Outback прежнюю славу семейного стейк-хауса и отойти от более сложной модели, которая используется сегодня. Маркетинг Outback должен стать более увлекательным, компании надо вернуть стилистику старых рекламных роликов Outback, где фигурировали ковбои, серферы и игроки в американский футбол.

- Избавиться от ряда активов, включая Fleming’s. На рынке недавно произошло несколько похожих M&A-сделок: например, Ruth’s Chris была приобретена Darden за примерно 10 годовых EBITDA, Del Frisco’s купили за 11 EBITDA. При сопоставимых параметрах Fleming’s может принести около $500 млн.

- Продать рестораны Outback в Бразилии. Известно, что сеть достаточно популярна в этой стране, люди в среднем ожидают столик от 2 до 3 часов в очереди. По данным Starboard, сопоставимые продажи бренда в этом регионе выросли на 23% с 2019 по 2022 год. Поэтому предлагается либо продать их, что принесет около $750 млн, либо выделить в франшизу, которая обеспечит стабильный поток роялти.

- Увеличить количество франшиз. Сейчас лишь около 10% ресторанов компании работают по франшизе, поскольку Bloomin' Brands пытается расти за счет добавления собственных «точек». Это достаточно капиталоемкий процесс, который оказывает давление на денежные потоки. Вместо этого активисты предлагают увеличить долю франшиз либо за счет новых франчайзи, либо за счет перевода действующих ресторанов на эту модель. Это приведет к более стабильному и предсказуемому денежному потоку, который можно направить на поощрение акционеров.

- Расширить присутствие итальянских ресторанов Carrabba’s на рынке США.

Уже есть первые результаты активистских усилий: Bloomin' Brands назначил двух новых членов своего совета директоров. Ими стали Дэйв Джордж, который в прошлом был операционным директором Darden Restaurants и проработал в ней более 17 лет, и партнер Starboard Джон Сагал.

Кроме того, было принято решение закрыть неэффективные рестораны. Вместо них в 2024 году компания планирует открыть от 40 до 45 новых точек в более привлекательных, на взгляд менеджмента, локациях, в том числе в Бразилии. Также Bloomin' Brands предпринимает шаги по упрощению меню. Это должно сократить себестоимость и повысить ее эффективность.

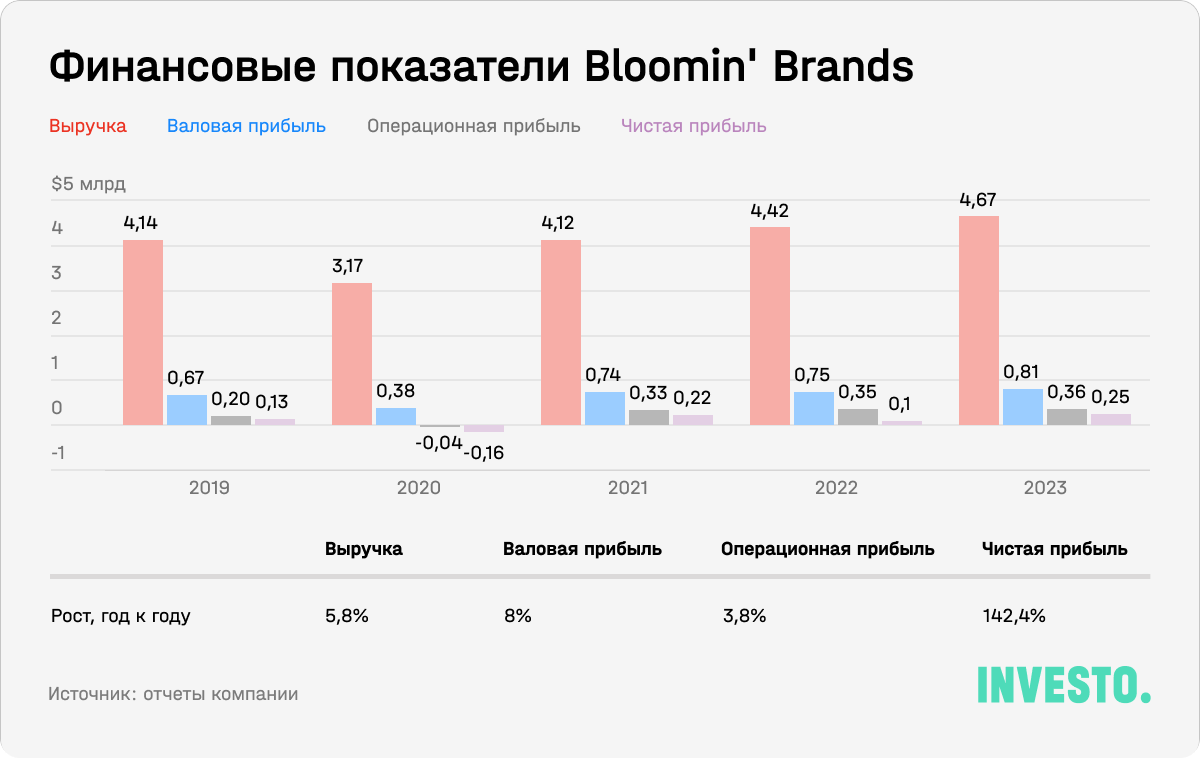

По итогам 2023 года выручка выросла почти на 6% год к году. На последнем конференц-колле руководство отметило рост спроса потребителей. Кроме того, ресторанный бизнес вообще демонстрирует признаки восстановления после нескольких лет давления, связанного с пандемией, растущими затратами на персонал и продукты.

Операционная маржинальность незначительно снизилась. Во многом это связано с ростом расходов на заработную плату и административных затрат.

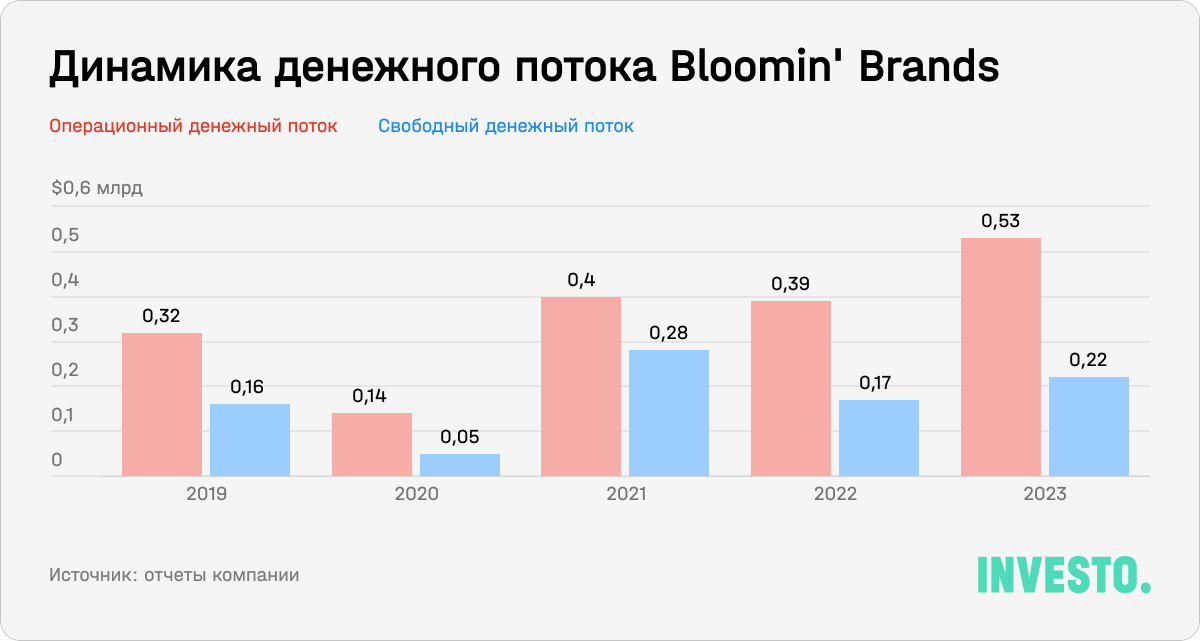

Bloomin' Brands конвертирует лишь небольшую часть выручки в свободный денежный поток. При этом он относительно устойчив. В 2023-м компания выкупила 2,8 млн акций на $70 млн. Совет директоров утвердил новую программу байбэков, в ходе которой предполагается потратить на эти цели $350 млн до 2025 года. Кроме того, Bloomin' Brands ежеквартально выплачивает дивиденды в размере $0,24 на акцию, что предполагает доходность в размере 3,5%.

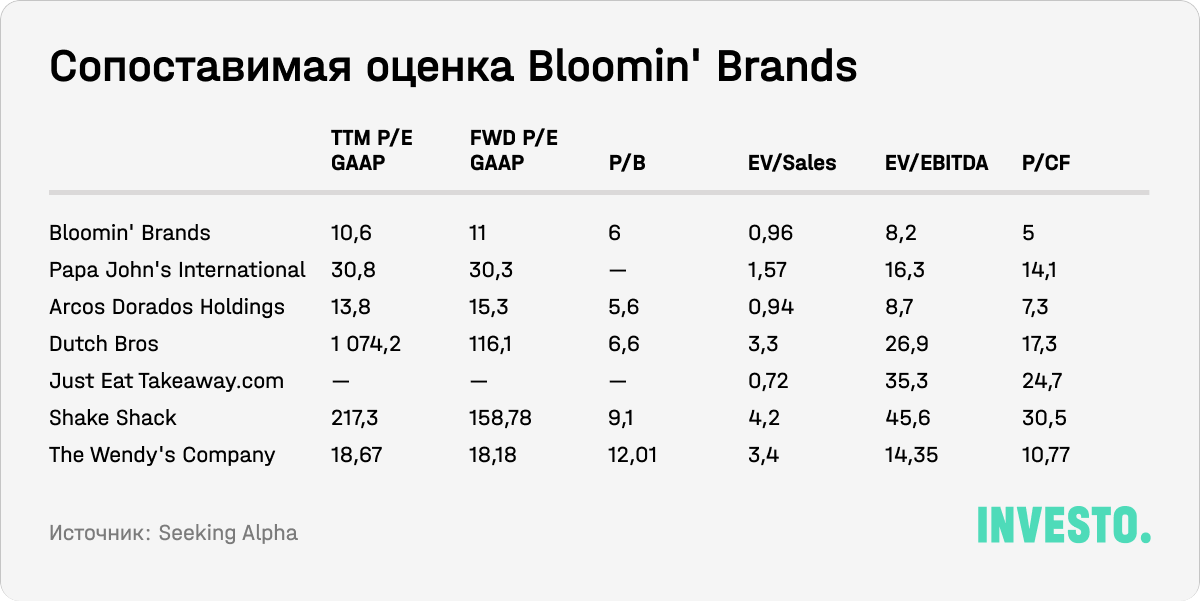

Для сопоставимой оценки мы выбрали управляющих ресторанами с сопоставимой капитализацией. Получилось, что Bloomin' Brands торгуется со значительным дисконтом к среднеотраслевому уровню по всем мультипликаторам.

Руководство активно сотрудничает со Starboard Value и частично внедряет предложенные ими меры. Судя по всему, это внушило некоторый оптимизм инвесторам: несмотря на невнятные результаты в 2023-м, акции за последний год подорожали на 6%. Скорее всего, 2024-й будет годом трансформации для Bloomin' Brands, бумаги которой будут расти благодаря участию активистов, возврату капитала акционерам, а также корректировкам в стратегии. Таким образом, Bloomin' Brands выглядит привлекательно на текущих уровнях.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.