«Машины для генерации денег». Почему страховые компании сейчас привлекательны для инвесторов

Оглавление

Страховые компании — одни из бенефициаров высоких ставок. Перспективы трех привлекательных компаний из этого сектора изучила аналитик Анастасия Долгова.

Какие направления страхового бизнеса наиболее привлекательны для инвесторов

Индекс S&P 500 Financials Select Sector SPDR (XLF), включающий 74 компании из финансового сектора, в том числе банки и страховые компании, вырос на 8,6% с начала года и на 23,3% за последние 12 месяцев (TTM). Индекс страховых компаний S&P Insurance Select Industry Index вырос на 8,9% и 22,6% соответственно. Это лишь немногим уступает индексу S&P 500, который благодаря бигтехам прибавил 12,6% и 25% соответственно.

Как правило, финансовый сектор процветает, когда процентные ставки растут или остаются на высоком уровне — как сейчас: стоимость привлечения финансовыми организациями средств для обеспечения своей деятельности растет медленнее стоимости выдаваемых ими кредитов. Страхование, ко всему прочему, считается бизнесом, устойчивым к рыночным колебаниям и макроэкономической турбулентности. В 2022 году, когда начинались разговоры о рецессии, а рынки падали, индекс S&P Insurance в первой половине года превзошел эталонный S&P 500 на 13 п.п.

Бизнес страховых компаний работает так: они собирают взносы для оформления полиса (премии) до предоставления своих услуг (выплат страховых претензий). Наличные на балансе — их «флоат» (от англ. float, то есть то, что помогает компаниям «держаться на плаву»), который можно использовать до тех пор, пока кэш не будет исчерпан претензиями страхователей. Часть этих средств (около 10–15% по разным подсчетам) вовсе не возвращается, поскольку страховой случай не наступает. Эти деньги идут на формирование резервов для покрытия будущих обязательств, что поддерживает финансовую устойчивость страховых компаний.

К слову, Berkshire Hathaway Уоррена Баффетта — это тоже страховая компания, которая инвестирует «флоат». В одном из последних писем акционерам Баффетт писал, что страховые компании — это машины по генерации кэша. Он еще 56 лет назад потратил $8,6 млн на покупку National Indemnity, компании по страхованию имущества от несчастных случаев, которая в итоге помогла Berkshire Hathaway стать крупнейшей страховой компанией в мире по объему активов (AUM). С момента поглощения National Indemnity, «флоат» Berkshire Hathaway вырос с $19 млн до более чем $167,6 млрд по итогам 2023 года — CAGR составил 16,61%.

ФРС до сих пор посылает рынку сигналы о том, что не готова решиться на планомерное снижение ставок (об этом мы подробнее рассказываем здесь). При этом индекс потребительских настроений растет, что означает больше продаж автомобилей и домов и, как следствие, страховых полисов, говорят аналитики S&P.

Важно понимать, что иногда компании из отрасли могут работать в убыток — и это нормально, поскольку есть риски, которые довольно сложно спрогнозировать, например климатические. Обычно год больших убытков компенсируется следующим, когда объем выплат страховых претензий нормализуется.

Акции некоторых страховых тоже подвержены волатильности из-за рисков регулирования. Например, акции медицинских страховщиков Humana с начала года упали на 26%, а UnitedHealth Group — на 7%, поскольку изменения в законодательстве могут оказать существенное давление на их маржу из-за низких премий и высоких выплат.

Что за изменения

Medicare Advantage (MA) — это программа, в рамках которой частные страховые компании предоставляют медицинские услуги пожилым людям, имеющим право на страховку. Программа финансируется правительством США через Центры Medicare и Medicaid Services (CMS).

1 апреля 2024 года CMS выпустила окончательное объявление о ставках на 2025 год. Несмотря на увеличение выплат от правительства частным страховым компаниям, предоставляющим услуги по программе MA, на 3,7%, акции американских страховых компаний упали после объявления окончательных ставок. Это связано с тем, что ставки остались неизменными по сравнению с первоначальным предложением в январе. Это вызвало опасения по поводу сжатия маржи страховщиков в следующем году.

Несмотря на это, акции некоторых из страховщиков, включая страховщиков недвижимости и транспорта, которые исторически были недооценены, представляют интересные инвестиционные возможности. В прошлом году в 18 штатах США страхование жилья было убыточным, поэтому компании по всей стране подняли тарифные ставки и стали более избирательными в предоставлении покрытия.

С чем связана историческая недооценка страховщиков недвижимости и транспорта

С несколькими факторами:

1) высокая конкуренция и, как следствие, борьба за клиентов и небольшая маржа;

2) регулирование (индивидуальный контроль тарифов в каждом штате);

3) высокая волатильность результатов: количество аварий растет, что плохо для автостраховщиков. Рост числа природных катастроф также оказывает давление.

Это не самый быстрый процесс, поскольку регуляторы должны согласовать повышение тарифов. Тем не менее премии на страхование жилья подорожали в среднем на 20% за последние два года и, как ожидается, вырастут еще на 6% в 2024 году. По сути у государства нет выхода, ведь если страховые компании уйдут с рынка, ему придется взять эту роль на себя. В некоторых штатах рост наиболее ощутим, например, страховщики в Северной Каролине попросили регуляторов одобрить увеличение премий на 42% в мае и удвоить их для прибрежных территорий, подверженных наводнениям. Это не единичный случай, схожие тренды сейчас наблюдаются во Флориде, Луизиане и Оклахоме — там одни из самых высоких страховых взносов в стране. А из некоторых штатов, вроде Калифорнии, страховщики и вовсе начали массовое бегство из-за экстремальных погодных явлений, включая масштабные пожары, которые уничтожили тысячи домов.

Процесс регулирования страховых ставок в США отличается в зависимости от штата и типа страхования. Обычно это устроено так: страховая компания рассчитывает, на сколько хочет поднять цену, и обращается к регулятору. Либо она может поднять цену — и только потом идти к регуляторам. Но согласование в любом случае обязательно (вот актуальный пример из Калифорнии).

Что касается транспорта, то во время пандемии автостраховщики получили впечатляющую прибыль, так как люди оставались дома и реже попадали в аварии, — порядка $18,9 млрд в 2020 году. С тех пор ряд крупных компаний, вроде Allstate, получили регуляторное одобрение на повышение ставок более чем на 20%, а в 16 штатах двухлетний рост превысил 30%, включая скачки на 45,5% в Техасе и 39% в Огайо. Регуляторы сочли, что до этого ставки росли слишком медленно и давили на прибыли компаний, и «смягчились» по отношению к компаниям после череды негативных факторов: пожаров, наводнений, землетрясений и др.

Например, Калифорния недавно выдала Allstate очередное разрешение на повышение цен на 30%, Нью-Джерси — на 20%, а Нью-Йорк — на 14,6%. Это один из самых быстрых темпов за всю историю, последний раз такой рост ставок наблюдался в конце 80-х, и, как ожидается, в ближайшее время он сохранится.

Три интересные страховые компании

Jackson Financial

Jackson National Life Insurance была основана в 1961 году и изначально занималась продажей срочного страхования жизни. В 1986 году ее приобрел британский страховой гигант Prudential, а в 2021 году Jackson Financial была выделена в самостоятельную компанию и начала торговаться на NYSE.

Сейчас компания считается лидером на рынке переменных и фиксированных аннуитетов, предлагая диверсифицированные пенсионные решения. Аннуитет — это договор страхования, который чаще всего используется для получения стабильного денежного потока на пенсии, что особенно актуально в условиях роста «серебряной экономики». Фиксированные аннуитеты обеспечивают регулярные и предсказуемые выплаты держателю аннуитета, в то время как переменные аннуитеты позволяют владельцу получить более крупные платежи, если аннуитетный фонд показывает положительные результаты, и меньшие — если он несет убытки. Подробнее о рынке аннуитетов и его драйверах мы писали здесь.

Компания имеет лицензию во всех 50 штатах и преимущественно поставляет решения розничным клиентам, но работает и с институциональными. Ключевая задача таких страховщиков, как Jackson Financial, — эффективно инвестировать премии так, чтобы доходность от инвестиций превышала стоимость привлеченного капитала.

Jackson Financial инвестирует в ликвидные инструменты, поэтому смогла извлечь существенную выгоду из ультрамягкой монетарной политики в 2021 году. Однако затем рынок вступил в «медвежью» фазу и повышенная волатильность стала проблемой, поскольку затраты на хеджирование увеличились, а процентная маржа — сжалась. Сейчас же компания извлекает выгоду из высоких процентных ставок, благодаря которым Jackson Financial способна увеличивать прибыль от своих вложений при неизменной стоимости привлеченного капитала.

Кроме того, в начале 2024 года она создала дочернюю компанию Brooke Re — перестраховщика, который должен помочь генерировать капитал и снижать волатильность коэффициента риска (RBC) Jackson Financial.

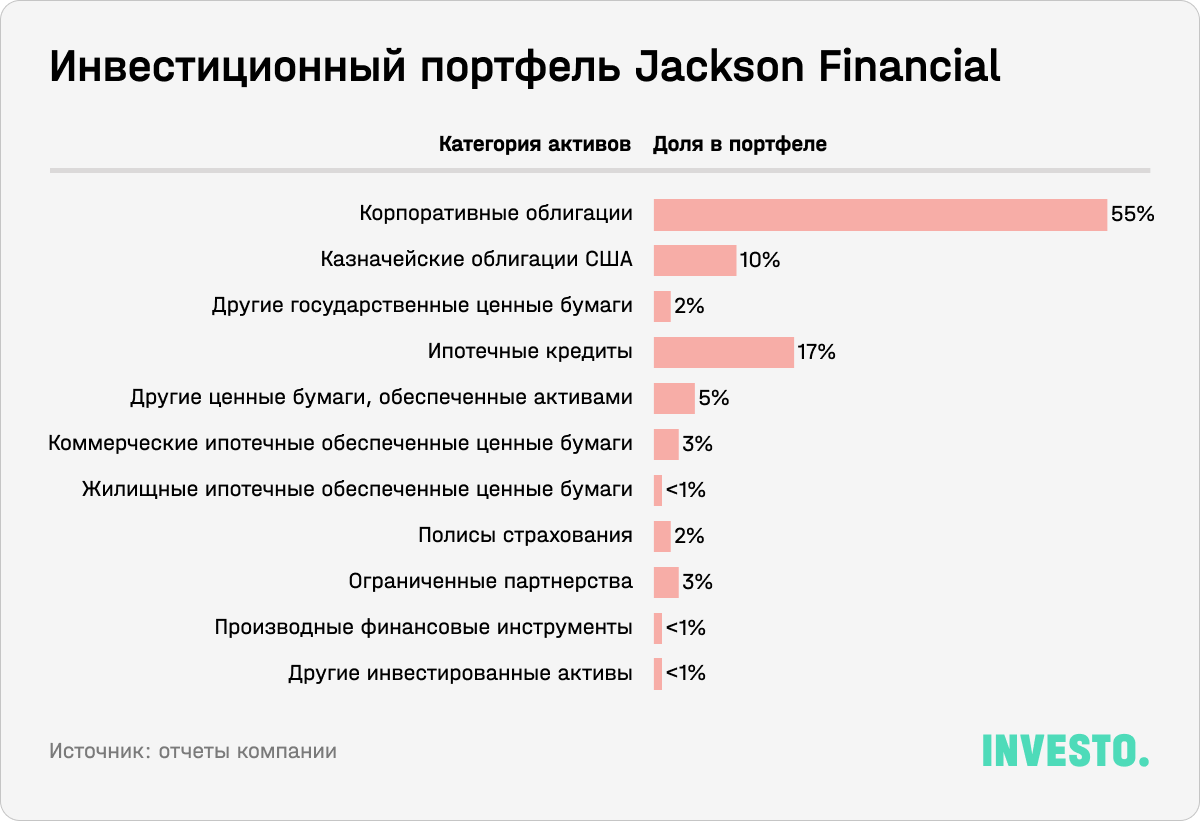

Инвестиционный портфель Jackson Financial составляет около $42,9 млрд по состоянию на 31 марта 2024 года. Его основа — активы с фиксированным доходом. На корпоративные облигации приходится 55% портфеля. Такая консервативная стратегия делает портфель более устойчивым к макроэкономическим рискам и рыночной волатильности.

Выручка и чистая прибыль подвержены влиянию волатильных производных финансовых инструментов, которые компания использует для хеджирования позиций. Они обычно существенно отличаются от периода к периоду из-за краткосрочных рыночных колебаний и, следовательно, не могут быть сопоставимы и не отражают основные результаты бизнеса: переоценка деривативов не влияет на операционную деятельность компании.

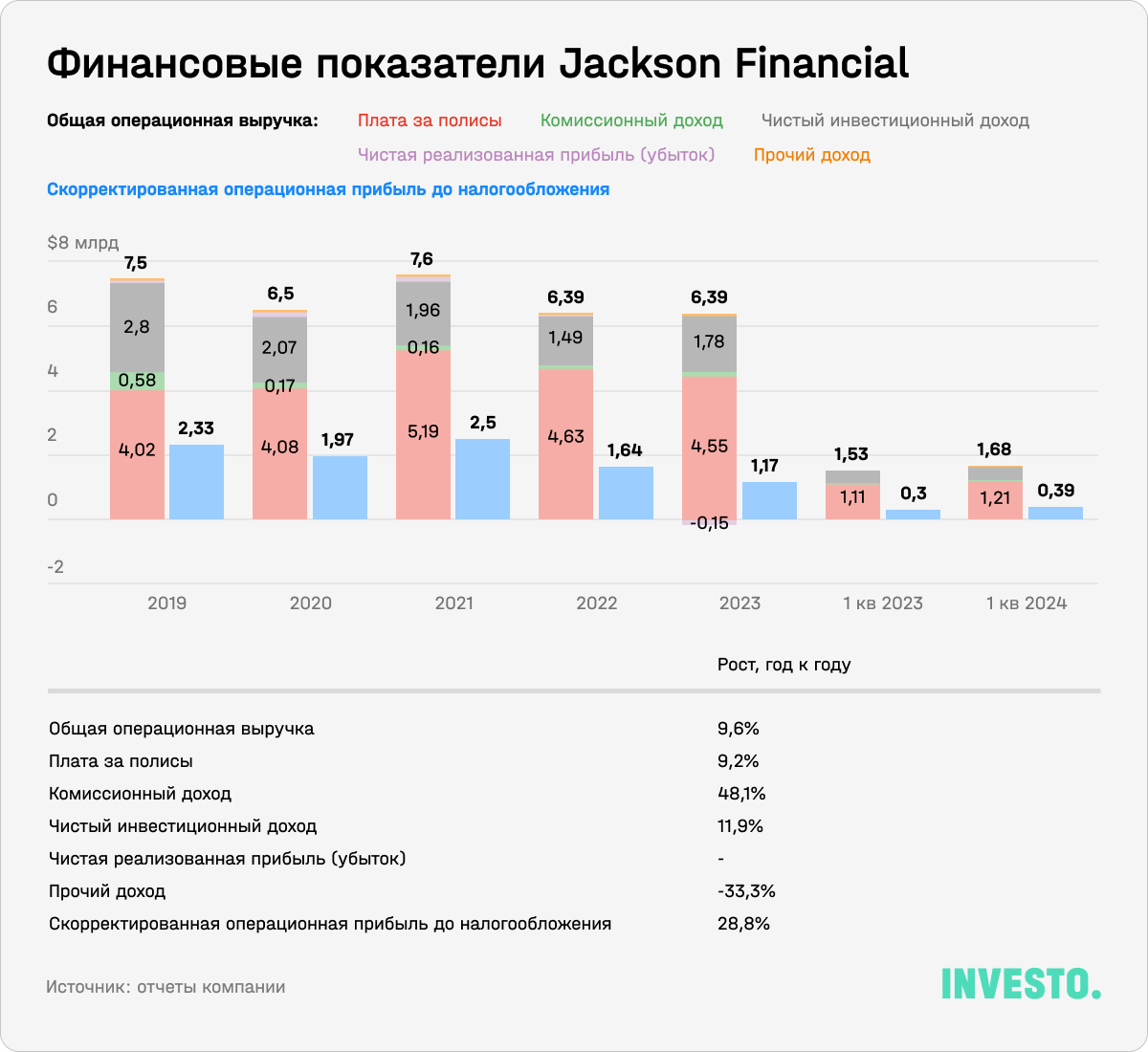

Наиболее показательными метриками для анализа Jackson Financial являются операционная выручка, скорректированная операционная прибыль до налогообложения и операционный денежный поток.

Скорректированная операционная прибыль до налогообложения

Скорректированная операционная прибыль до налогообложения по сути представляет собой чистую прибыль, скорректированную с учетом влияния:

- чистых результатов хеджирования;

- чистой реализованной инвестиционной прибыли (убытка);

- изменения стоимости удерживаемых фондов, встроенного производного инструмента и чистого инвестиционного дохода по удерживаемым активам;

- прочих статей расходов (включают инвестиции в обеспеченные кредитные обязательства).

По итогам последнего квартала общая операционная выручка компании существенно выросла, главным образом благодаря сильному росту комиссионного дохода за счет роста AUM c переменным аннуитетом и более высокого спреда, а также более высоких чистых инвестиционных доходов в сегменте розничных аннуитетов. Общий объем аннуитетных AUM вырос на 13%, до $248 млрд. Это объясняется ростом фондовых рынков за 12 месяцев. В результате скорректированная операционная прибыль до налогообложения также резко выросла.

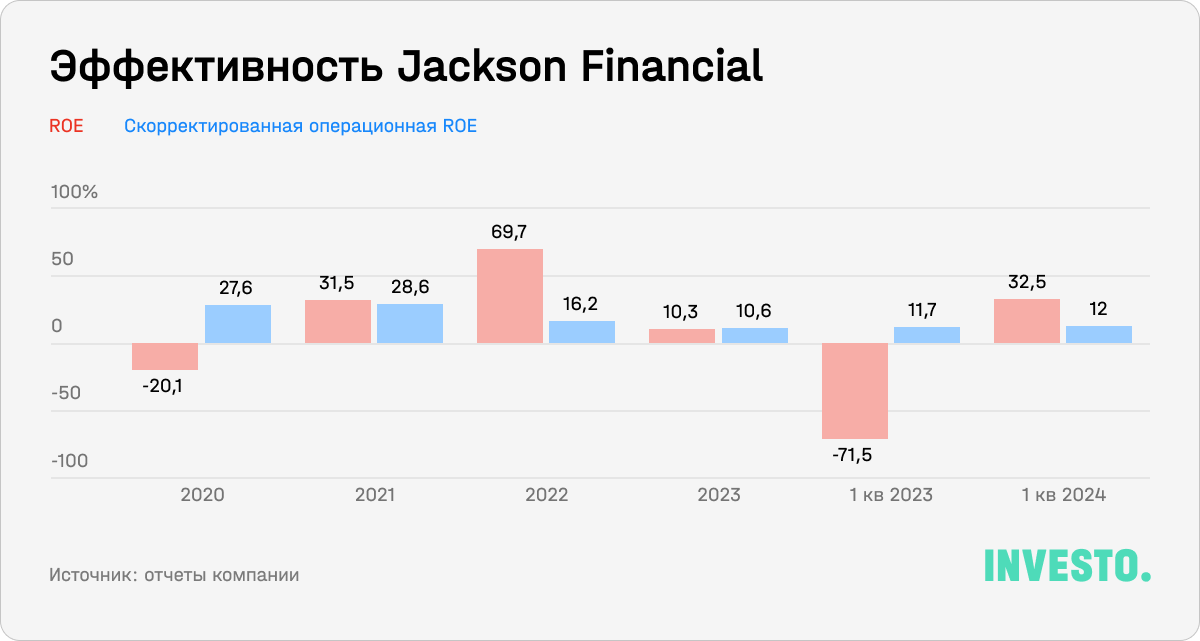

Jackson Financial продемонстрировала впечатляющую рентабельность собственного капитала (ROE) по итогам квартала, скорректированная операционная рентабельность капитала тоже выросла до 12%. Мы ожидаем, что показатель продолжит улучшаться.

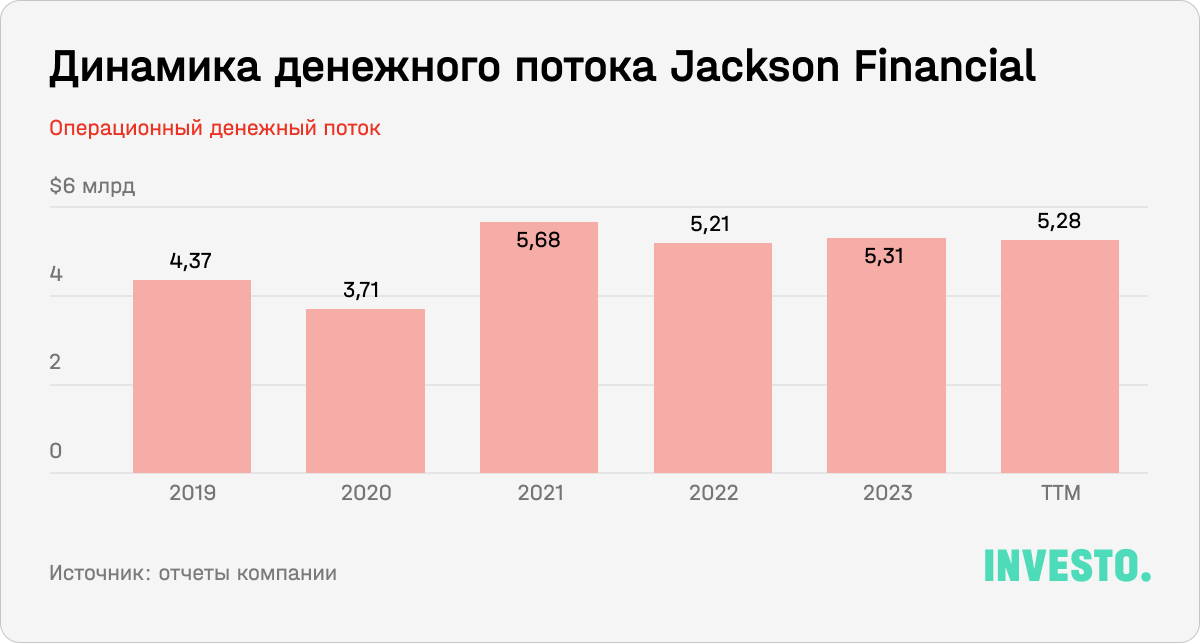

Устойчивый денежный поток позволяет компании агрессивно подходить к формированию политики распределения капитала, рост показателя обусловлен влиянием чистого инвестиционного дохода.

С момента размещения на бирже в 2021 году Jackson Financial вернула акционерам более $1,2 млрд посредством дивидендов и обратных выкупов. По состоянию на 31 марта 2024 года совокупное количество выкупленных акций превысило 23% бумаг, находящихся в обращении при выделении.

В настоящее время Jackson Financial выплачивает ежеквартальные дивиденды в размере $0,70 на акцию, что предполагает форвардную дивидендную доходность на уровне 3,82%. За квартал компания вернула акционерам $172 млн: $116 млн — байбэками, $56 млн — дивидендами.

Финансовое положение Jackson Financial сильно. Согласно оценкам крупнейших рейтинговых агентств, включая Fitch, Moody’s и S&P, корпорация и ее дочерние предприятия отличаются высоким кредитным рейтингом А и А2.

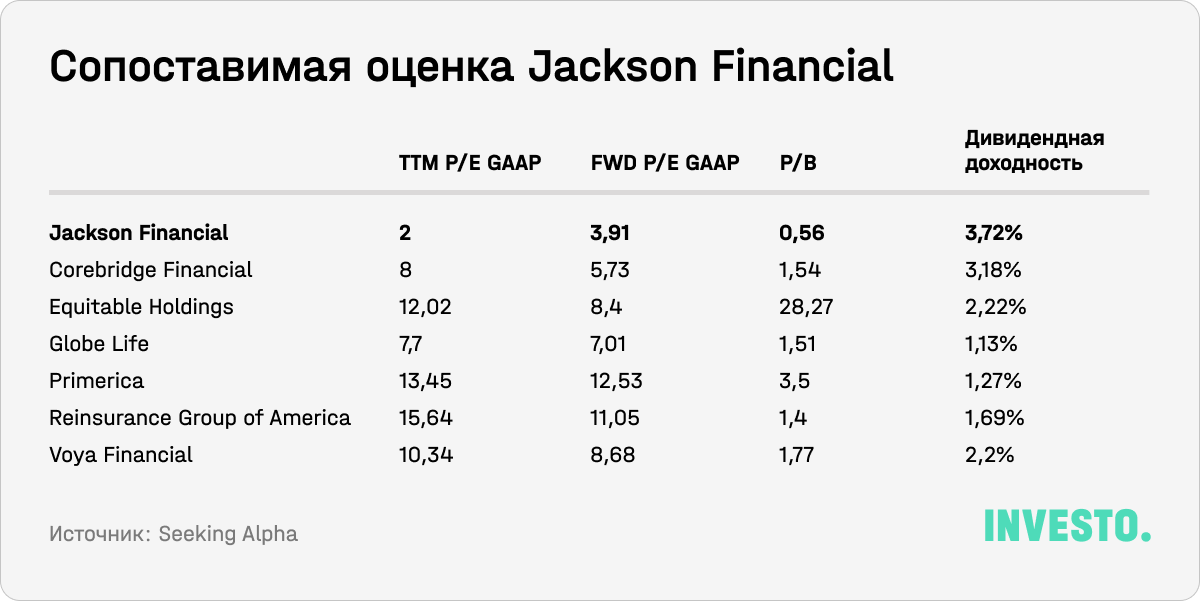

Для сопоставимой оценки мы выбрали несколько страховых компаний с похожими бизнесом и рисками. Jackson Financial торгуется с существенным дисконтом (44%) к балансовой стоимости, а также дешевле аналогов по основным мультипликаторам, несмотря на то что с момента листинга в 2021 году ее акции подорожали на 155%. Акции компании выглядят привлекательно на текущем уровне.

E-L Financial

E-L Financial — гораздо более скромный аналог Berkshire Hathaway из Канады, питч по которому мы нашли в квартальном письме австралийского фонда East 72 (о том, почему важно следить за хедж-фондами и другими участниками рынка, мы рассказывали здесь).

E-L Financial — это базирующийся в Торонто инвестиционный и страховой холдинг, история которого началась во время Великой депрессии со страховой компании Empire Life. Ее основателями считаются Генри Джекман и Чарльз Фелл, который спустя 30 лет практически полностью вышел из компании. К концу 1960-х годов к бизнесу присоединился сын Генри Джекмана Хэл, вместе консолидировали в компании 47%. Сейчас E-L Financial по-прежнему управляется и контролируется семьей Джекманов — уже в третьем поколении, в том числе через фонд Dominion & Anglo Investment, который до сих пор является крупнейшим акционером с 42,15% акций. О том, чем ценны семейные бизнесы, мы рассказывали здесь.

За свою историю компания совершила ряд стратегических приобретений и прошла долгий путь преобразований. В 1929 году она поглотила своего конкурента Commonwealth Life and Accident Insurance, увеличив активы почти в два раза, и продолжила расширяться. В 1935 году она купила Mutual Relief, в 1986 году — Montreal Life и т.д.

Сейчас бизнес компании разделен на два основных операционных сегмента, которые консолидированы в отчетности:

1. E-L Corporate. Это инвестиции в акции и долговые ценные бумаги, которыми компания владеет напрямую и через закрытые и прочие инвестиционные компании. Закрытые инвесткомпании (Closed-Ended Investment Companies) обычно создаются под конкретный проект. Это закрытый взаимный фонд, которые привлекает средства инвесторов путем выпуска ограниченного количества акций или паев.

E-L управляет собственным инвестиционным портфелем объемом свыше $4 млрд и контролирует 56,6% листингованного на Торонтской бирже закрытого фонда United Corporations.

Глобальный инвестиционный портфель E-L Corporate показал совокупную доходность в размере 19% в 2023 году по сравнению с -11% годом ранее. Для сравнения, MSCI World вырос на 19,5% и упал на 13,1% соответственно. А канадский S&P/TSX Composite Index вырос на 11,8% и упал на 5,9% за те же периоды.

Холдинг также имеет значительные инвестиции в ассоциированные компании, включая 36,6% акций Algoma Central Corporation и 24,9% акций Economic Investment Trust.

2. Empire Life. Это крупнейший актив E-L Financial, в котором она владеет 99,4% акций. Компания предоставляет индивидуальное и групповое страхование жизни и здоровья, а также инвестиционные и пенсионные продукты в Канаде. Согласно прогнозу Mordor Intelligence, канадский рынок страхования жизни и здоровья будет расти с CAGR 5,9% с 2024 по 2029 годы. Пандемия спровоцировала рост спроса на этот вид страхования.

Empire Life — 13-я по величине годовых премий страховая фирма в Канаде, входящая в топ-10 по AUM ($19 млрд по состоянию на 31 марта). Она успешно конкурирует на относительно олигополистическом канадском рынке, где доминируют три крупнейших страховых игрока: Manulife, Sun Life и Great West Lifeco.

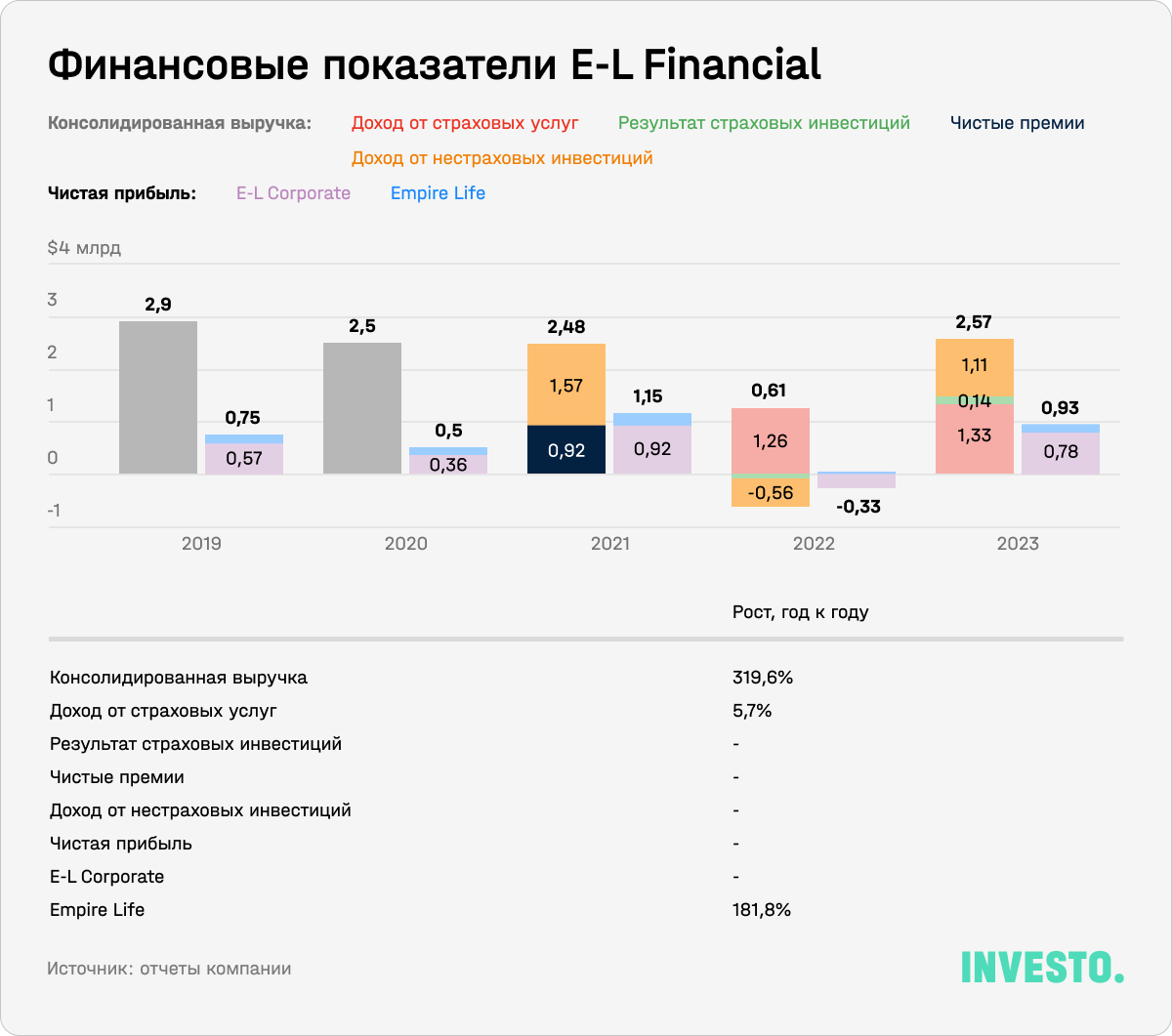

Компания предоставляет неаудированные квартальные результаты, но они сжаты и не учитывают большую часть показателей, поэтому данные представлены по итогам 2023 года для репрезентативности. Общая выручка компании увеличилась более чем в 4 раза, что обусловлено волатильностью на рынках акций и облигаций, а также благоприятным влиянием роста процентных ставок. Чистая прибыль тоже существенно выросла, что объясняется более высокими чистыми инвестиционными и страховыми финансовыми результатами.

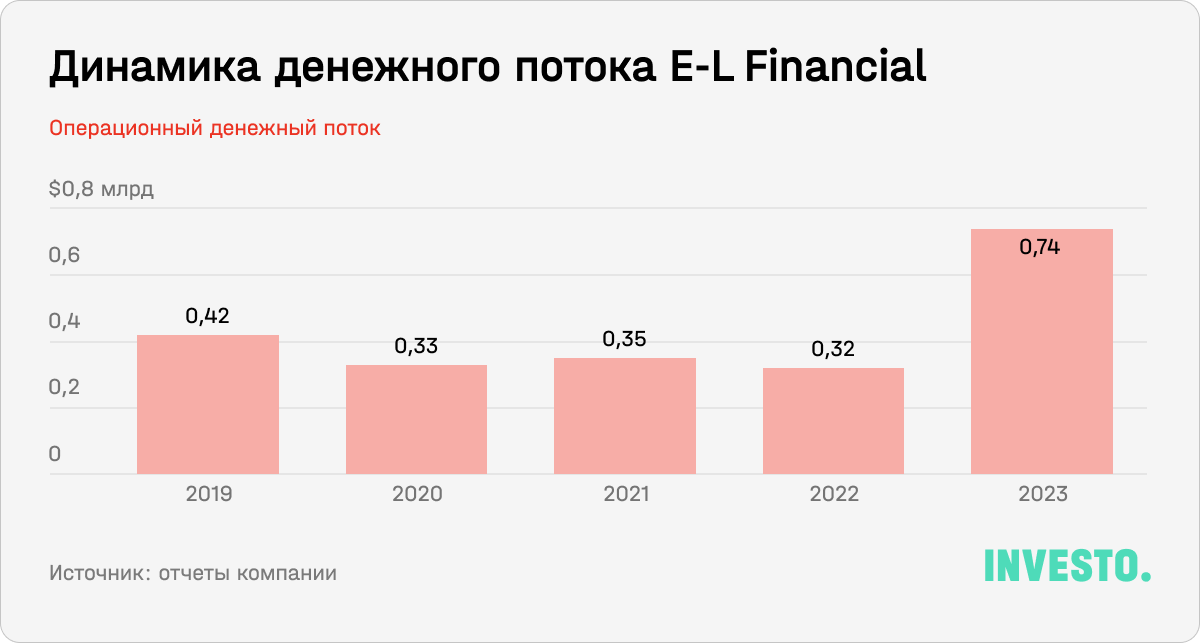

Операционный денежный поток вырос до $736 млн, что отражает рост чистой прибыли и более низкие налоги на прибыль.

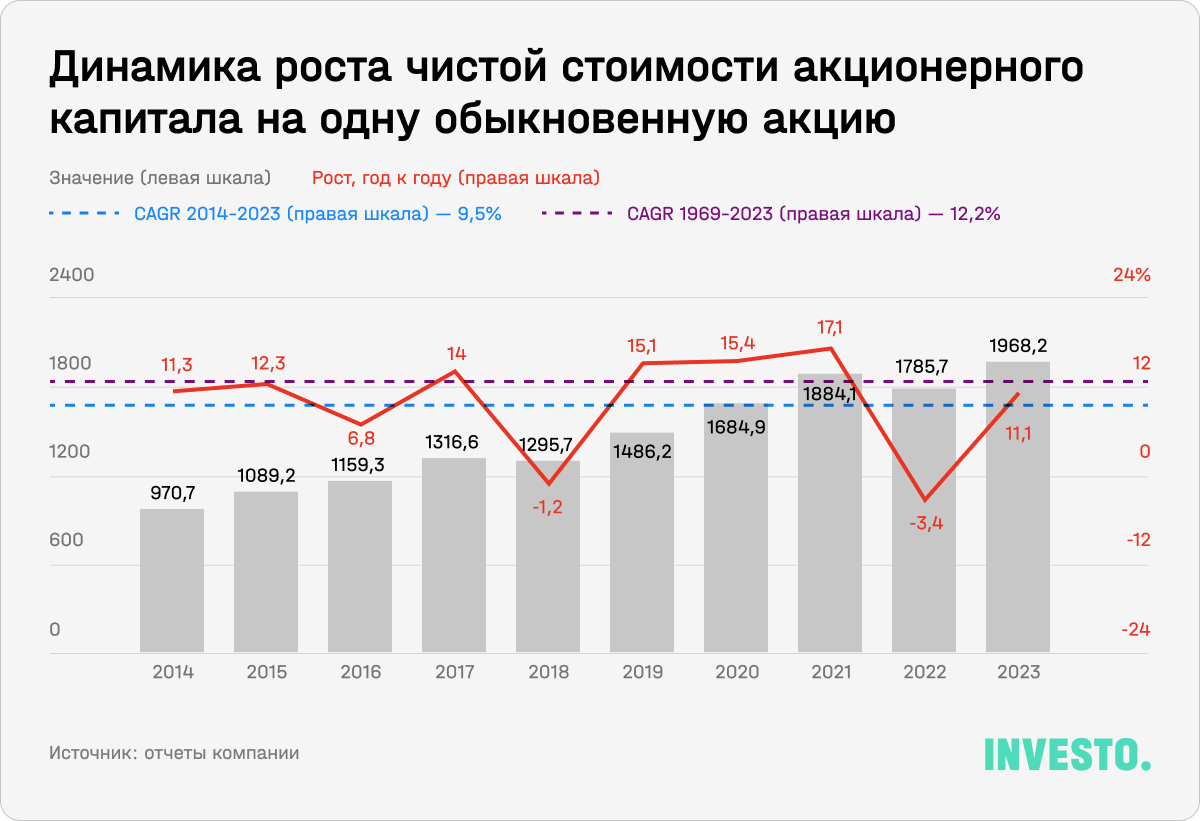

E-L Financial держит запас ликвидности в виде $441 млн кэша и краткосрочных инвестиций, что обеспечивает ей гибкость и устойчивость. Акционерная стоимость компании раскрывается за счет долгосрочного прироста капитала, а также посредством выплат дивидендов и байбэков. Чистая стоимость акционерного капитала на одну обыкновенную акцию по итогам года выросла на 11,1%, а CAGR за последние 10 лет составил 9,5%.

Компания щедро вознаграждает акционеров. Например, недавно E-L Financial объявила об очередной программе выкупа бумаг в размере 5% от ее текущей рыночной капитализации, рассчитанной до 2025 года. Кроме того, в апреле она объявила о выплате специальных дивидендов в размере $60 на одну обыкновенную акцию (сейчас она стоит около $820) благодаря впечатляющим финансовым результатам. Совет директоров недавно объявил о квартальных дивидендах в размере $3,75 на одну обыкновенную акцию.

Фонд East 72 подсчитал, что если бы инвестор купил акцию Empire Life Insurance при ее IPO в октябре 1951 года по цене около 19,25 канадского доллара, то на 31 декабря 2023 года они бы превратились в 44 акции E-L Financial стоимостью 46,122 тысячи канадских долларов. В сочетании с 12,3 тысячи канадских долларов, полученных за это время в виде дивидендов, внутренняя норма доходности (IRR) составила бы 13,1% в год за более чем 72 года. Это одна из причин, почему аналитики East 72 считают, что акции компании сейчас существенно недооценены и должны стоить как минимум в три раза дороже.

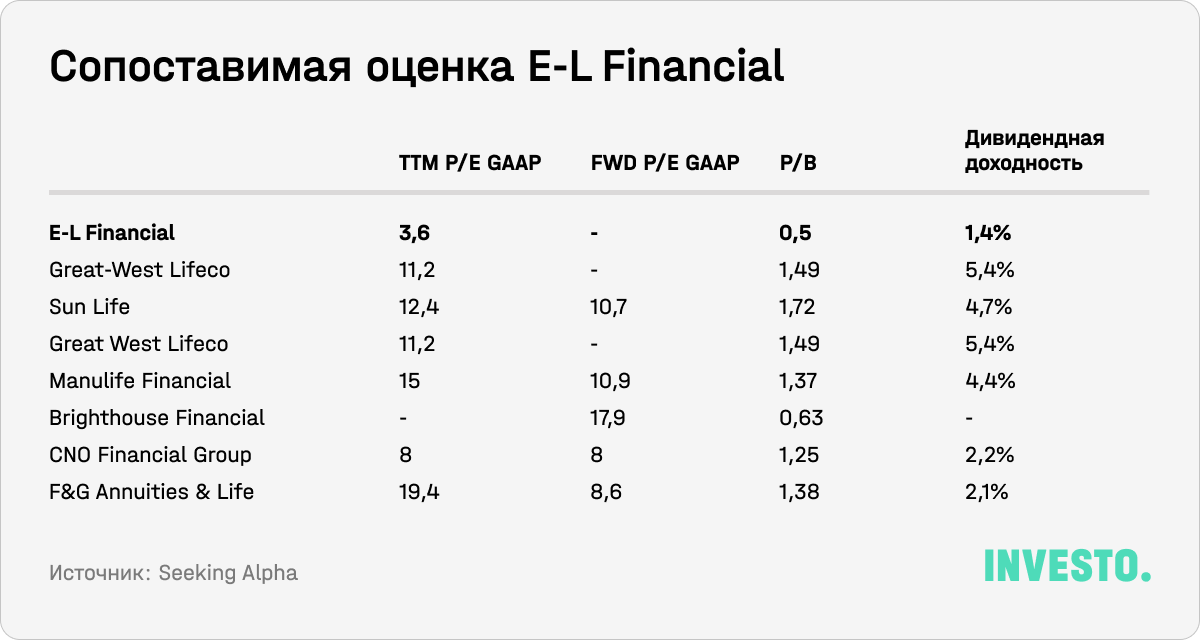

Для сопоставимой оценки мы выбрали несколько похожих компаний разной капитализации из США и Канады. Получилось, что компания торгуется со значительным дисконтом как к среднеотраслевому уровню, так и в два раза дешевле своей балансовой стоимости. Учитывая привлекательную аллокацию капитала и акцент на раскрытие акционерной стоимости, мы считаем, что текущий уровень стоимости акций является отличной возможностью для покупки.

Heritage Insurance

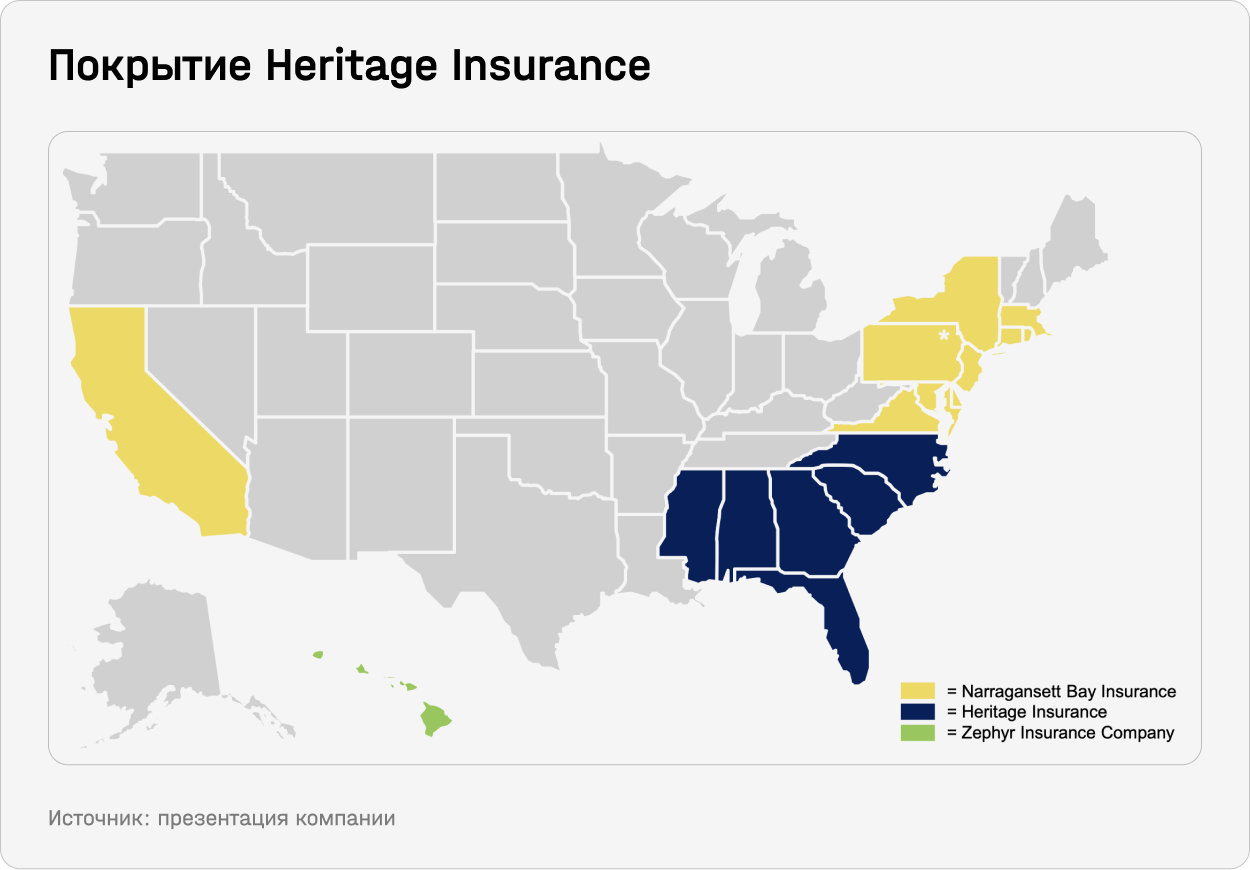

Heritage Insurance — это небольшая холдинговая компания по страхованию имущества от несчастных случаев со штаб-квартирой в Тампе, штат Флорида. Она охватывает 16 штатов, преимущественно на восточном побережье, в том числе Нью-Джерси, Нью-Йорк, а также Калифорнию, Флориду и др.Ее вертикально интегрированный бизнес включает андеррайтинг, управление рисками, урегулирование претензий, установление тарифов/резервирования, обслуживание клиентов и дистрибуцию. Это дает Heritage Insurance значительный контроль над бизнесом и доход, выходящий за пределы премий от полисов страхования жилой и коммерческой недвижимости.

Холдинг имеет две дочерние страховые компании, которые ему полностью принадлежат. Zephyr Insurance страхует домовладельцев на Гавайях от ущерба, вызванного ураганами. Narragansett Bay Insurance считается лидером по страхованию имущества для домовладельцев на восточном побережье и в Калифорнии.

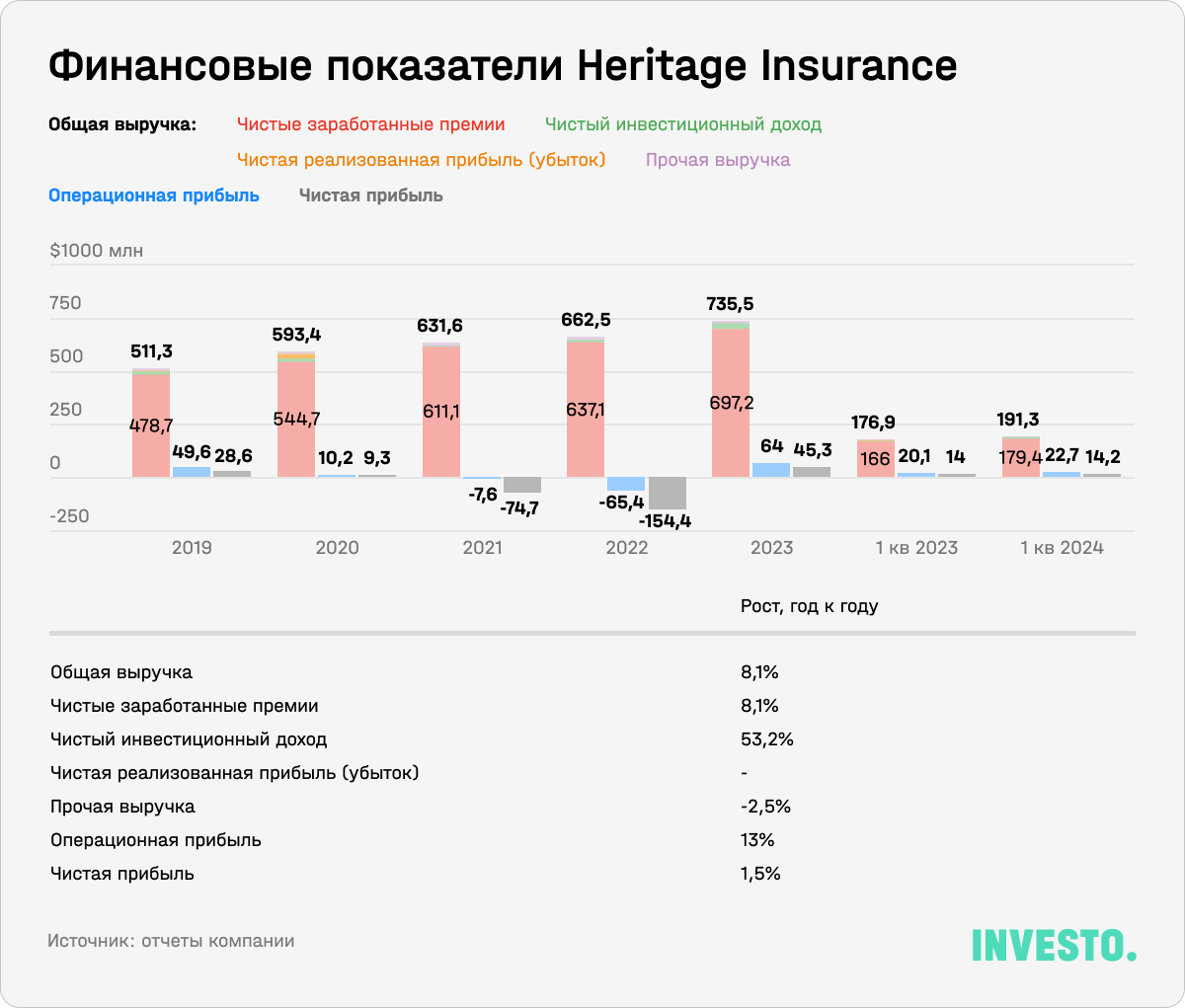

Выручка компании выросла на 8,1% год к году по итогам последнего квартала, превысив консенсус-прогноз аналитиков, в основном за счет роста премий и чистого инвестиционного дохода на 53,2%. Он увеличился с $5,6 млн до $8,6 млн год к году: компания ребалансировала портфель. Сегмент премий показал опережающий рост за счет роста тарифов на 6,2% и благодаря восстановлению спроса на жилую и коммерческую недвижимость во Флориде.

В сегменте андеррайтинга компания намеренно сократила количество полисов на 72 тысячи, чтобы снизить зависимость от убыточных или чрезмерно концентрированных регионов. Как мы писали выше, страховщики часто оказываются заложниками различных катаклизмов, вроде пожаров в Калифорнии и на Гавайях, землетрясений и наводнений, одно из которых прямо сейчас происходит во Флориде. На карте выше видно, что значительная доля регионального покрытия приходится на побережье, поэтому бизнесу Heritage Insurance свойственен повышенный риск, который частично нивелируется высокой стоимостью страховых полисов.

Не так давно регулирующие органы Флориды наложили штраф в размере $1 млн на компанию за то, что она «слишком медленно реагировала на претензии» страхователей после урагана «Йан». Тем не менее страхование имущества — один из самых привлекательных сегментов рынка прямо сейчас.

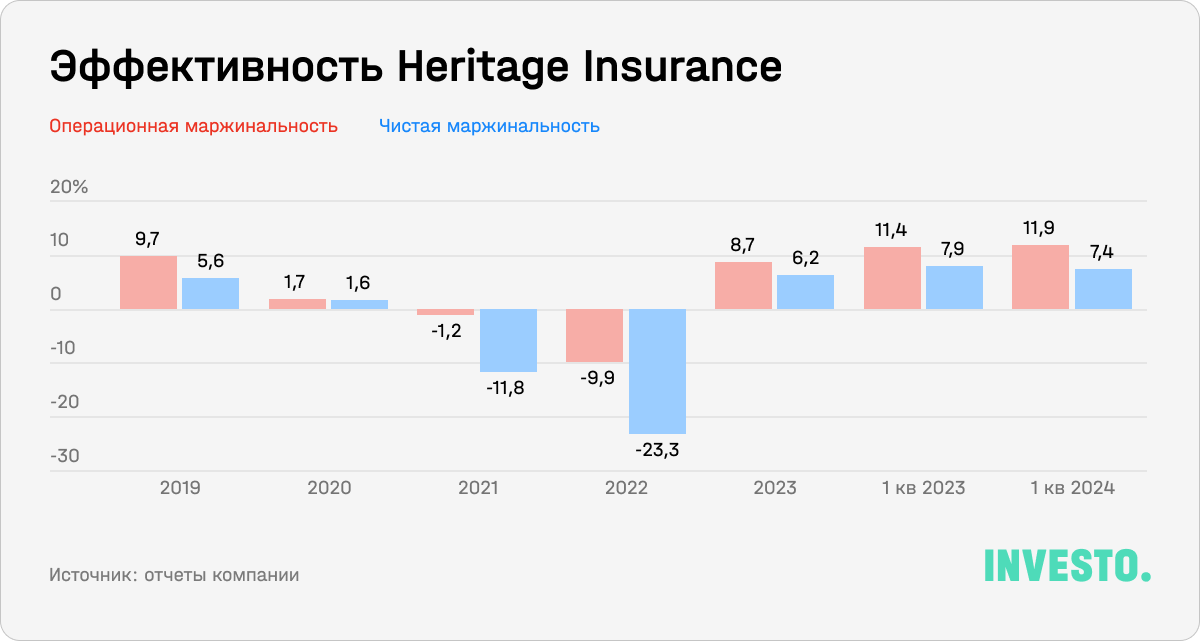

Чистая прибыль компании начала восстанавливаться после нескольких лет давления, связанных с экстремальными климатическими условиями и чередой природных катастроф. По итогам квартала показатель увеличился на 1,5%, а годовой результат не просто стабилизировался, а превзошел значение допандемийного 2019 года. В итоге маржинальность тоже встала на уверенную траекторию роста.

ROE по итогам периода снизился с 39,2% до 25%, но это по-прежнему почти в два раза больше, чем в среднем по сектору. Такая сильная, двузначная рентабельность капитала демонстрирует, что Heritage эффективно конвертирует свой капитал в прибыль.

Также отметим, что Heritage Insurance имеет кредитный рейтинг BBB- от агентства Fitch, который считается показателем стабильности. Это означает, что вероятность дефолта Heritage невысока. Однако это также говорит о том, что определенные экономические факторы могут негативно повлиять на компанию. Для Heritage это может означать, например, выплаты по претензиям выше среднего.

Heritage Insurance увеличила балансовую стоимость на акцию примерно на 27% — до $7,67, что связано с ростом чистой прибыли и уменьшением нереализованных убытков по ценным бумагам с фиксированным доходом. Еще одним положительным моментом мы считаем усиление чистой денежной позиции на 37%, до $386 млн, и снижение общего долга на 4,4%, до $151 млн.

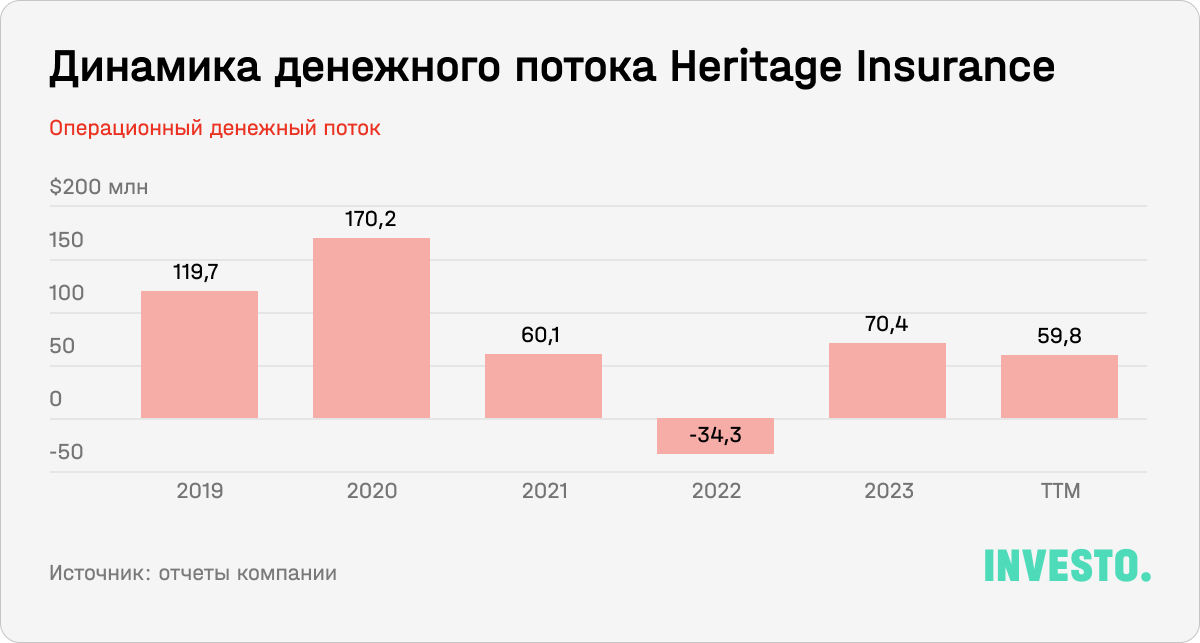

Эти улучшения дают Heritage Insurance больше гибкости для дальнейшего развития бизнеса и вознаграждения акционеров. Отметим, что компания в 2022 году приостановила выплату дивидендов, чтобы укрепить свое финансовое положение. Возобновление программы должно стать одним из катализаторов роста стоимости акций. Компания уже сейчас старается поощрять акционеров — несмотря на то что денежный поток остается волатильным, она объявила о запуске программы байбэков на сумму $10 млн.

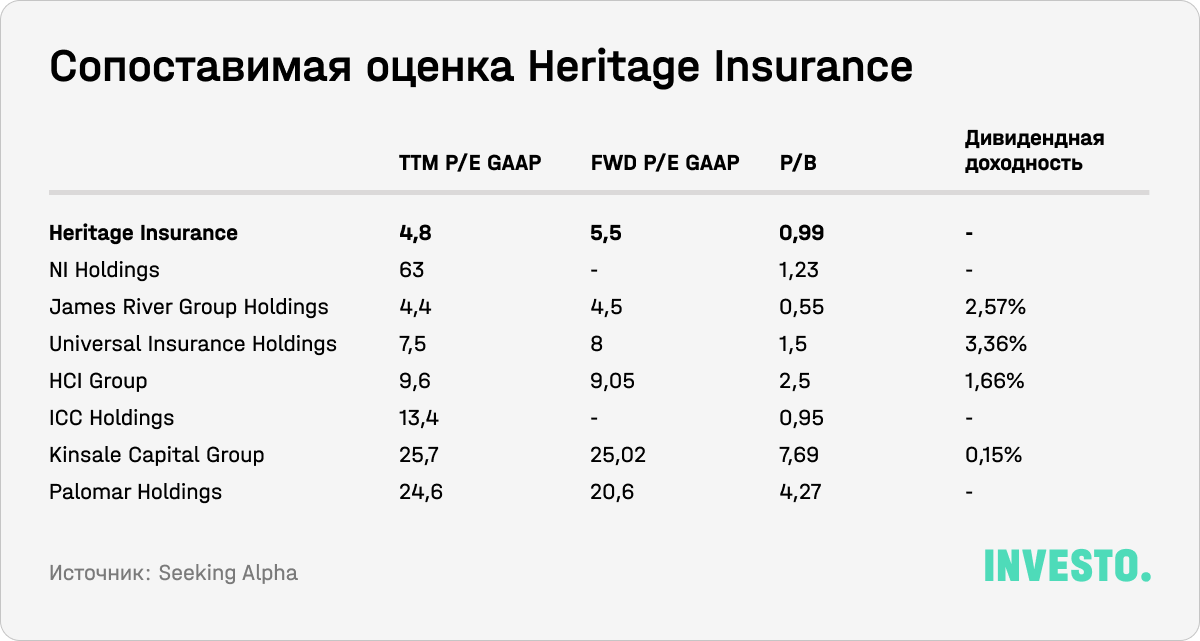

Для сравнительного анализа мы выбрали других страховщиков недвижимости из США с сопоставимой рыночной капитализацией. Heritage Insurance по-прежнему торгуется по привлекательной цене, даже после роста акций на 80% за последние 12 месяцев. Она стоит дешевле своих балансовых активов с мультипликатором P/B 0,99х, имея при этом один из самых сильных результатов по ROE среди аналогов. Если погодные условия будут благоприятными, бумаги Heritage имеют хорошие шансы на впечатляющий рост в краткосрочной перспективе.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.