Как частный инвестор может заработать на альтернативных активах

Оглавление

Мировой финансовый кризис 2008 года стал, возможно, лучшим временем для индустрии прямых инвестиций — управляющие смогли купить по выгодным ценам многие активы. На Уолл-стрит принято считать, что private equity показывают лучшие результаты именно после рецессий. Какие публичные компании из сферы альтернативных инвестиций сейчас выглядят привлекательно, рассказывает Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha.

Что такое альтернативные активы и какие они бывают

Альтернативные инвестиции –– это вложения в активы за пределами акций, облигаций, паевых фондов и других традиционных инструментов. Согласно последнему опросу Preqin’s, 30% институциональных инвесторов и ультрахайнетов (люди с активами более $30 млн) планируют увеличить свои вложения в них (и прежде всего в private equity) в течение следующих 12 месяцев и еще 46% планируют сохранить их на текущем уровне. Они высоко оценивает диверсификацию и высокую доходность с поправкой на риск альтернативных активов, за что, правда, расплачиваются более низкой ликвидностью по сравнению с биржевыми активами. Интерес инвесторов к альтернативным инвестициям подстегнули годы низких ставок, последовавшие за мировым финансовым кризисом 2008–2009 годов: объем активов Apollo, Blackstone и KKR, трех крупнейших публичных управляющих такими активами, вырос со $187 млрд в 2008-м до текущих $2 трлн.

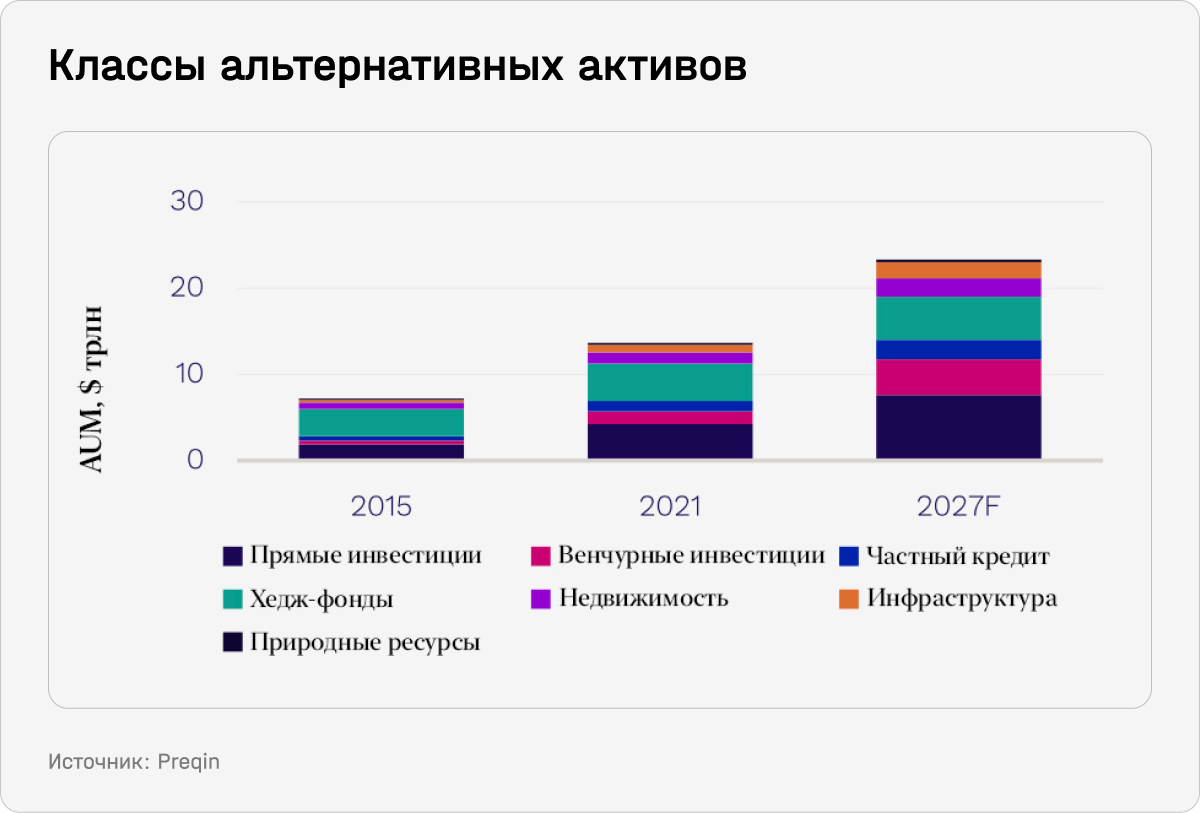

Сейчас весь объем AUM (альтернативных активов под управлением) оценивается в $13 трлн. Как ожидается, показатель будет расти среднегодовым темпом 15,4% (CAGR) и достигнет $23,2 трлн по итогам 2026 года. Для сравнения, общий объем активов под управлением открытых фондов акций, номинированных в долларах США, сейчас составляет $27 трлн.

По оценкам аналитиков, прямые инвестиции и венчурный капитал (PEVC) превысят $11 трлн по итогам 2026 года, что составит почти половину активов под управлением (49%).

Перечень альтернативных активов достаточно широк, их сложно классифицировать в конкретные группы: например, к ним относятся права на телевизионные трансляции спортивных матчей.

Исторически наиболее популярным видом вложений в альтернативные активы считаются прямые инвестиции (Private Equity, PE). Но сейчас популярность набирает и частное кредитование (Private Debt), рынок которого растет быстрее остальных во многом из-за напряженной ситуации в банковском секторе в США. Рассмотрим каждый из них подробнее.

Прямые инвестиции (Private Equity, PE)

Это инвестиции в непубличные компании, на перепродаже которых можно заработать: например, если провести оптимизацию бизнеса и повысить прибыльность или вложиться на начальном этапе и масштабировать его. Часто такие инвестиции осуществляют фонды, которые аккумулируют достаточное количество средств для выкупа контрольного или полного пакета акций.

Средняя годовая доходность индекса прямых инвестиций США за последние два десятилетия составила 10,5%. В этот же период индекс Russell 2000 в среднем демонстрировал рост на 6,7% в год, а индекс S&P 500 — на 5,9%.

Однако у PE есть множество форм, и некоторые фонды специализируются на конкретных типах инвестиций, например –– венчурных, финансируемых выкупах и др. Венчурные инвестиции (Venture Capital, VC) –– это тип финансирования, при котором инвесторы вкладывают деньги в перспективные стартапы и малый бизнес на ранней стадии развития с высоким потенциалом роста. Их поддерживают поэтапно –– начинают обычно с меньших сумм, чтобы сдвинуть компанию с мертвой точки и помочь масштабироваться. Далее наращивают объемы вливаний капитала по мере роста бизнеса до момента проведения IPO или слияния (M&A), чтобы продать доли и заработать на этом. Обычно венчурные фонды инвестируют в десятки и сотни стартапов, потому что немногие из них в итоге показывают положительную доходность.

VC –– это инвестиции с высоким риском и высокой доходностью в случае успеха. На рынке достаточно много примеров компаний, которые с помощью VC выросли со стартапов до публичных корпораций с большой капитализацией. Среди них –– Facebook, Alibaba, Google и др. Самой высокодоходной венчурной инвестицией в мире считается WhatsApp. В 2011 году венчурный фонд Sequoia Capital инвестировал в компанию $8 млн, со временем увеличив вложения до $60 млн. Он был единственным инвестором WhatsApp с долей в 20%. В 2014 году Facebook поглотил WhatsApp за $19 млрд, а Sequoia заработала на этом $3 млрд. Индекс венчурного капитала США Cambridge Associates в среднем рос на 5,1% в год в период с 2000 по 2020 год.

Еще одним примером PE могут быть сделки c финансируемым выкупом (Leveraged Buyout, LBO). LBO –– это сделка, при которой инвестор приобретает компанию целиком с помощью кредитного плеча. В этом случае обеспечением по сделке выступают активы приобретаемого бизнеса, типовое соотношение — 90% долга к 10% собственного капитала. Источником выплаты основного долга и процентов при этом становятся денежные потоки приобретаемой фирмы. Это, в свою очередь, увеличивает потенциальную прибыль с поправкой на риск, поскольку уменьшает размер участия собственным капиталом инвестора и увеличивает его рентабельность (ROE).

Идея в том, что инвестор приобретает компанию с помощью частного или банковского кредита, а также эмиссии долговых ценных бумаг и проводит ее реструктуризацию. Это может быть смена менеджмента, снижение расходов, повышение операционной эффективности, внедрение новых технологий и прочее. Это делается для того, чтобы увеличить оценочную стоимость компании и провести IPO или перепродать ее дороже с помощью вторичного LBO. Последние 10 лет рынок LBO рос среднегодовым темпом 11% и превысил $200 млрд по итогам 2022 года.

У инвесторов, которые проводят LBO-сделки, сложилась репутация безжалостных корпоративных хищников (или даже рейдеров) из-за быстрых и кардинальных изменений, следующих за выкупом, в том числе за счет оптимизации затрат и, как это часто бывает, масштабного сокращения персонала.

Классическим примером LBO считается выкуп в 1988 году компании RJR Nabisco, которая производила табак и печенье. В ходе сделки цена за акцию выросла на 45% от первичного предложения. Она стала завершением длительной битвы за поглощение между инвесткомпанией KKR & Co. и менеджментом RJR Nabisco, который поддерживала инвестбанковская фирма Shearson Lehman Hutton. Это стало крупнейшей сделкой своего времени, впоследствии ее увековечили в книге «Варвары у ворот», по которой также был снят одноименный фильм.

Частное кредитование (Private Debt, PD)

Частный или прямой кредит –– это класс активов, который определяется как «небанковское кредитование». Индекс прямого кредитования Cliffwater (полной доходности) с 2004 года приносил инвесторам 9,3% среднегодовой доходности.

Bloomberg оценивал американский рынок частного кредита в $1,2 трлн в 2021 году, а к 2027 году он, как ожидается, достигнет $2,3 трлн с CAGR в 11,5%. За последние 20 лет рынок PD вырос в 10 раз благодаря стремлению инвесторов получить более высокую доходность относительно традиционных инструментов.

Раньше при совершении кредитных выкупов (LBO) PE-фонды в большинстве своем полагались на крупнейшие банки и долговые рынки. Сейчас менеджеры альтернативных фондов сами активно кредитуют LBO-сделки, а на рынок выходят новые игроки.

Примечательна недавняя сделка по покупке 50%-ной доли в американской компании Cotiviti (специализируется на медицинских технологиях) альтернативным менеджером Carlyle Group за $5,5 млрд. Она была полностью профинансирована синдикатом, состоящим из четырех частных кредиторов: Apollo Global Management, HPS Investment Partners, Ares Management (ARES) и Blackstone.

Прямые кредиторы могут захватить и удержать значительную долю рынка. Например, управляющий партнер HPS Mike Patterson прогнозирует, что частные кредиторы могут занять от 10% до 25% рынка финансирования LBO, когда на рынках капитала вновь появится достаточная ликвидность.

Опрос, проведенный Goldman Sachs среди 166 самых богатых семейных офисов США, показал, что треть респондентов рассматривает возможность увеличения своих вложений в частное кредитование. Другими словами, они планируют выдавать больше займов компаниям. Импульсом для этого служит обеспокоенность состоянием банковской отрасли из-за недавнего краха нескольких региональных банков в США. Бизнесу частные кредиторы дают большую гибкость в сделках.

Как можно вложиться в альтернативные активы

Результаты компаний из индустрии альтернативных активов всегда отличались повышенной волатильностью: выручка резко падает в периоды пессимизма, но так же быстро восстанавливается, когда на рынке преобладают «бычьи» настроения. Однако, в отличие классических управляющих активами, альтернативные менеджеры не позволяют инвесторам экстренно изымать активы. Чаще всего фонды формируются на 5–10 лет. То есть управляющие альтернативными активами не рискуют столкнуться с резким сокращением AUM и падением комиссионных за управление (Management fees), сокращаются только комиссионные за результат.

Таким образом, ключевым вопросом, которым задаются аналитики, является не «восстановятся ли финансовые показатели», а «когда они восстановятся». Учитывая, что основной цикл ужесточения монетарной политики уже позади, это произойдет скорее раньше, чем позже.

Инвестировать в альтернативные активы напрямую могут только институционалы и хайнеты. Розничные инвесторы могут заработать на акциях публичных компаний, которые управляют активами. После IPO Blackstone Group в 2007 году несколько крупнейших частных инвестиционных компаний последовали ее примеру. Среди них –– KKR & Co., Carlyle Group, Apollo Commercial, Brookfield Asset Management и др. Мы выбрали трех лидеров отрасли с наиболее сильным позиционированием на рынке.

Blackstone

Blackstone — самый крупный в мире фонд альтернативных инвестиций. По итогам последнего квартала под его управлением находится $991,3 млрд активов (AUM). Во время последнего конференц-колла с аналитиками инвестиционных банков, CEO компании Стивен Шварцман сообщил, что сейчас в распоряжении Blackstone почти $194 млрд «сухого пороха», что является отраслевым рекордом. Так называют наличность от инвесторов, которая находится в распоряжении компании, но пока не вложена в активы.

Это важное преимущество в условиях рыночной неопределенности, поскольку крупные игроки с достаточным запасом ликвидности менее подвержены влиянию макроэкономических факторов. У Blackstone — сильный международный бренд, который продолжает генерировать компании солидный приток капитала, в том числе от суверенных фондов.

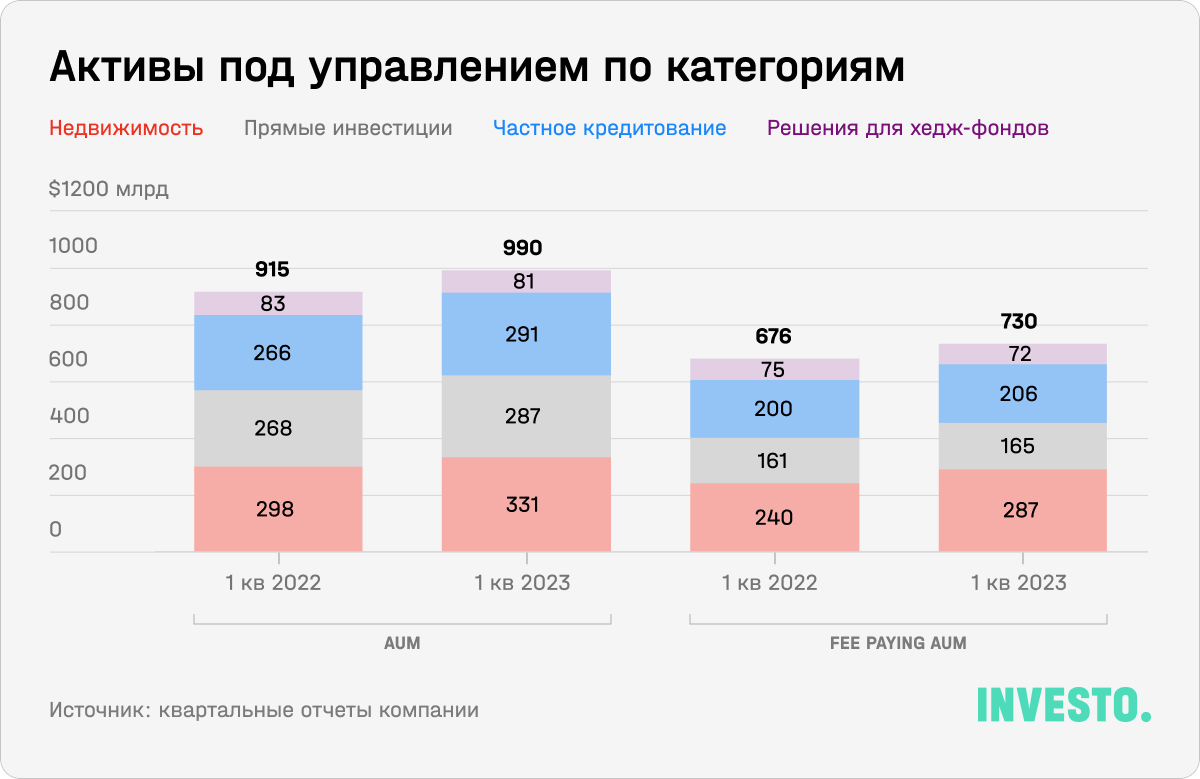

Компания разделяет активы под управлением (AUM) на четыре категории: недвижимость, прямые инвестиции, частное кредитование и решения для хедж-фондов (компания берет деньги инвесторов и сама распределяет их по разным хедж-фондам). Ее AUM выросли на 8,3% год к году и на $16,6 млрд (2%) за квартал. Активы, облагаемые комиссионными (Fee-Earning AUM), также выросли –– на 8% год к году. За последние пять лет среднегодовой темп роста Fee-Earning AUM составил порядка 20%.

Не все активы приносят фондам комиссии: это может быть связано с политикой разных фирм относительно продуктов. Например, кто-то не берет комиссии с суммы AUA (активы под консультированием). Также не берут деньги с «сухого пороха», но в AUM они отражаются.

Комиссионные за управление (management fees) включают фиксированную часть и часть за производительность. По итогам последнего квартала валовые комиссионные компании составили $1,65 млрд, рост на 12% год к году. Однако Fee Related Earnings (FRE) –– прибыль, которую компания получает от комиссионных, — снизилась на 9,3% и составила $1,147 млрд. Снижение в основном связано с более низким доходом от комиссионных вознаграждений в BREIT –– закрытом инвестиционном трасте недвижимости, которым управляет компания.

В последнем квартале EPS превзошла консенсус-прогноз аналитиков в $0,95 и составила $0,97, что почти на 38% меньше, чем за аналогичный период годом ранее. Больше всего компания пострадала из-за турбулентности на рынке недвижимости (и коммерческой, и жилой) после ужесточения монетарной политики. При этом Blackstone превзошла оценки Уолл-стрит по EPS в каждом из последних 10 кварталов и, скорее всего, продолжит заданный тренд.

При текущей стоимости акций и коэффициенте выплат в 85% форвардная дивидендная доходность Blackstone составит около 4,4%. Это довольно высокий показатель, превосходящий медианное значение по сектору (3,8%). Оставшиеся 15% денежного потока обычно идут на обратный выкуп акций — $1,2 млрд в 2021 году и $0,4 млрд в 2022 году.

Акции Blackstone продемонстрировали худший результат среди конкурентов за 2022 год из-за общего пессимизма на рынке управления активами (минус 59%). Но этот период остался позади –– за последние 5 месяцев бумаги выросли на 17%. Сейчас Blackstone по-прежнему торгуется существенно ниже своих исторических уровней, и это одна из причин, почему на нее нужно обратить внимание.

Blackstone стоит почти в два раз дороже своих конкурентов, но ниже своих исторических значений по мультипликаторам P/Cash flow –– 16 и P/E –– 19,4, в то время как средние за последние пять лет равны 42 и 22 соответственно. Учитывая ее сильные позиции на рынке и лучшие результаты в отрасли по привлечению «сухого пороха», есть основания полагать, что Blackstone вернется к росту производительности уже в этом году.

KKR & Co.

KKR — второй по величине фонд в сфере альтернативных инвестиций. Он был основан в 1976 году друзьями, которые ранее работали в Bear Stearns, — Джеромом Кольбергом, Генри Красивом и Джорджем Робертсом. С момента своего основания KKR завершила ряд примечательных сделок, в том числе LBO RJR Nabisco, а также LBO энергетической компании TXU в 2007 году за $31,8 млрд, которая до сих пор остается крупнейшей LBO-сделкой.

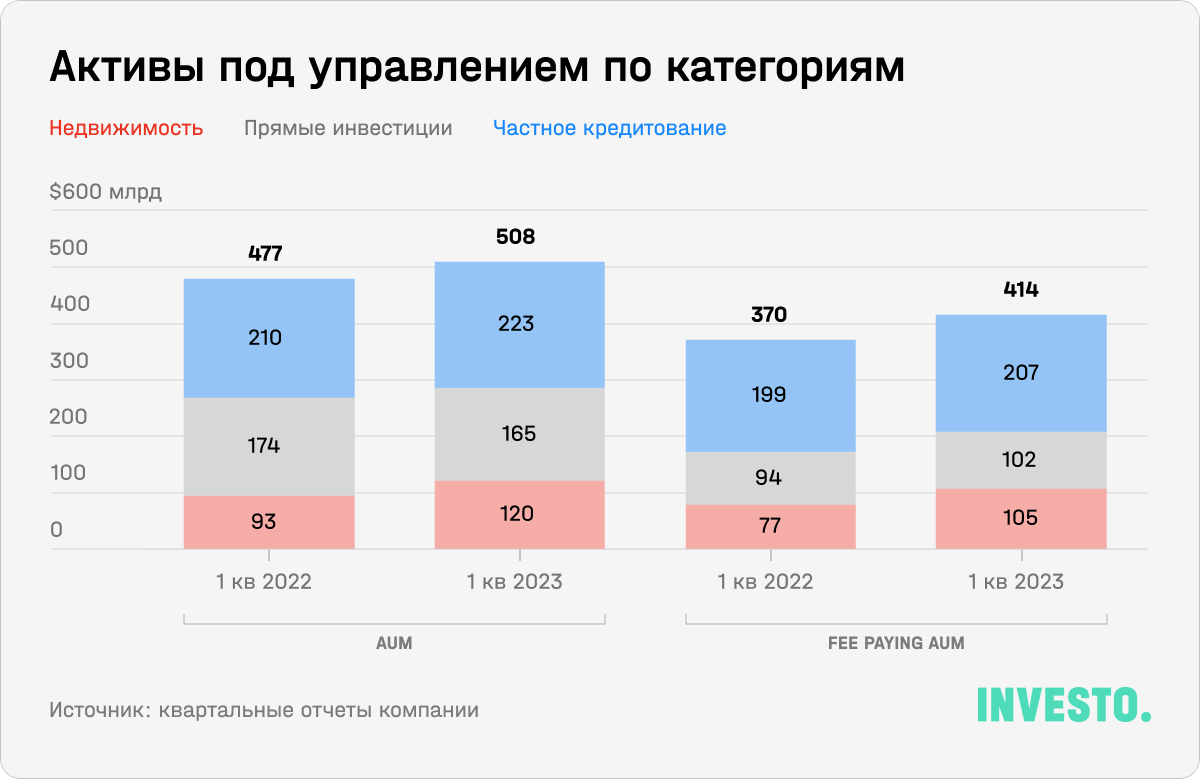

По итогам последнего отчетного квартала под управлением KKR находится порядка $510 млрд — рост на 6% год к году. Из них $416 млрд приходится на Fee Paying AUM, что на 12% больше, чем за аналогичный период годом ранее.

KKR специализируется на недвижимости, прямых инвестициях и частном кредитовании. На частное кредитование приходится наибольшая доля AUM –– около 44%. Это одно из самых перспективных направлений.

«Сухой порох» компании на текущий момент оценивается в $106 млрд (-7% год к году). Это около 21% от всех активов под управлением и, как и в случае с Blackstone, важный фактор, который дает компании возможность вложить деньги при появлении выгодных объектов для инвестиций.

Комиссионные KKR –– стратегически важная часть финансового перфоманса компании, поскольку 91% от их активов под управлением состоит из «вечных», то есть не подлежащих выкупу, или долгосрочных инвестиций (от восьми лет). Это защищает KKR от возможного оттока капитала, а комиссионные за управление активами во многом изолированы от экономической волатильности. В первом квартале этого года валовые комиссионные KKR достигли $738 млн — рост на 18% год к году. Из них прибыль составила $548 млн (FRE), или $0,62 на акцию.

EPS за первый квартал 2023 года уменьшилась на 27% год к году, ее текущее значение –– $0,81. Вероятно, что на это повлияло увеличение на 30% количества акций в обращении до текущих 861 млн акций против 595 млн на начало 2022 года.

Текущий коэффициент выплат находится на уровне 18%, что предполагает доходность в 1,17%. Форвардная дивидендная доходность –– 1,23%, что в три раза ниже медианного значения по сектору. Дивидендная доходность KKR постоянно снижалась в течение последних семи лет, в 2016 году она составляла 6,81%.

На протяжении последних 12 месяцев рыночная капитализация KKR упала примерно на 3%. Но компания торгуется почти на 40% ниже своего исторического максимума. Это логично, учитывая, что в последнее время ее результаты не были выдающимися. Тем не менее это создает неплохую возможность для покупки в 2023 году. Сейчас KKR торгуется почти в два раза выше медианного значения по сектору с P/E 14,86, форвардный мультипликатор составляет 15, что предполагает небольшой потенциал роста. Можно ожидать, что KKR начнет свое восстановление по мере улучшения настроений на рынке и прогнозы будут пересмотрены.

The Carlyle Group (CG)

The Carlyle Group была основана в 1987 году как инвестиционно-банковский бутик пятью партнерами. Они назвали фирму в честь отеля Carlyle в Нью-Йорке, где они планировали свой новый инвестиционный бизнес. Сегодня это одна из пяти крупнейших компаний, управляющих альтернативными активами.

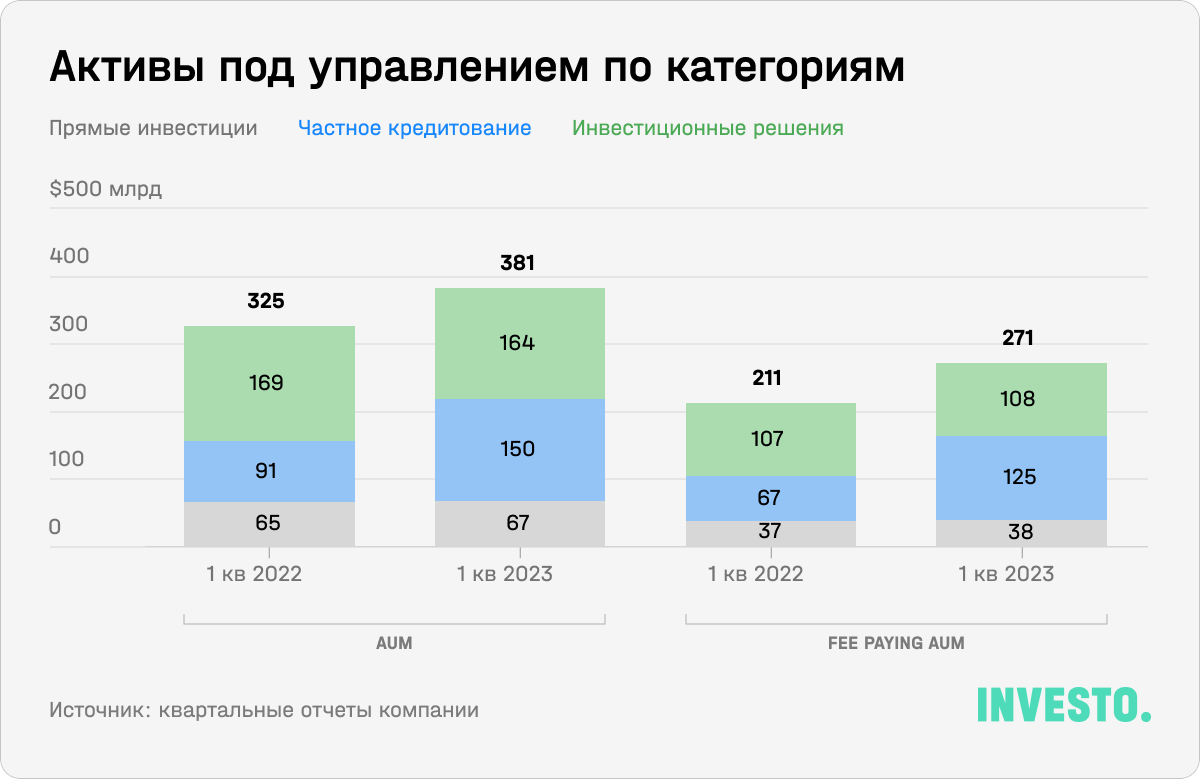

Под ее управлением на последний отчетный квартал находится порядка $381 млрд — рост на 17% год к году. Из них на Fee Paying AUM приходится $271 млрд, что на 29% больше, чем годом ранее. Компания представлена в трех категориях: инвестиционные решения (то есть консультационные услуги по управлению), частное кредитование и прямые инвестиции. CG относит к прямым инвестициям в том числе недвижимость.

В 2022 году компания столкнулась с проблемой отсутствия постоянного CEO. Хьюсонг Ли был уволен основателями за требование выплачивать ему гонорар в размере $300 млн в год. Зарплаты топов в отрасли впечатляют: Стив Шварцман в Blackstone получил $250 млн за 2022-й в виде компенсаций (плюс около $1 млрд в виде дивидендов). Но Ли явно перегнул палку: Carlyle меньше, чем Blackstone, да и сам он — не такая легенда Уолл-стрит, как тот же Шварцман.

В итоге в августе 2022-го капитализация CG упала более чем на $1 млрд. Это логично, ведь именно CEO определяет вектор развития компании. Ситуация усугубилась турбулентностью на рынке. Как следствие, CG столкнулась с проблемами в фандрайзинге. «Сухой порох» составил $74 млрд, это на 13% ниже год к году. Новый CEO Харви Шварц, бывший СОО Goldman Sachs, приступил к своим обязанностям в феврале этого года. Шварц имеет опыт в отрасли более 35 лет и считается бескомпромиссным профессионалом в своем деле.

CG удалось увеличить свои комиссионные на 11,5% год к году, по итогам последнего квартала они составили $506,2 млн. Прибыль от управления также выросла на 5,5% за аналогичный период –– это $0,63 на акцию.

Чистая прибыль упала в шесть раз, до $100,7 млн. EPS упал на 82% и составил $0,28, что было даже немного выше консенсусной оценки в $0,26. Это связано с тем, что значительная доля выручки приходится на комиссионные за результат, который снизился на 83%. Потеря была частично компенсирована сокращением расходов на 16%.

Хотя финансовые результаты Carlyle значительно снизились, стабильный поток комиссионных позволяет вознаграждать акционеров дивидендами. Коэффициент выплат составляет примерно 31%. Это предполагает дивидендную доходность в размере 4,6%, или $0,35 на акцию. Форвардная дивидендная доходность оценивается в 4,9%, что выше медианного значения по сектору.

Объем AUM компании увеличивается быстрее, чем у конкурентов при меньшем размере компании, что позволяет дольше поддерживать рост. Однако она по-прежнему торгуется ниже своих исторических максимумов и с дисконтом к конкурентам. Средний мультипликатор P/E составляет 8,35 по сектору. Учитывая, что CG оценивается в 6,8, это предполагает потенциал роста на уровне 20%. Форвардный P/E — 10,1, что ниже среднего значения компании за последние пять лет — 12,51. Таким образом, в то время как конкуренты торгуются с кратными мультипликаторами, CG кажется крайне недооцененной. Учитывая временный характер сложившихся трудностей и высокую дивидендную доходность, акции компании кажутся привлекательными при текущей стоимости.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.