Гонка за ИИ становится все более дорогой. Как отчитались бигтехи и кто из них выглядит привлекательно

Оглавление

В США продолжается сезон отчетности: к пятнице отчитались шесть компаний из так называемой «великолепной семерки». В фокусе внимания инвесторов — доходы от искусственного интеллекта и траты на него. Рассказываем о главном из их отчетов, а также о том, сколько должны стоить их акции исходя из DCF-моделей.

C чем рынки подошли к сезону отчетности и почему он важен

На прошлой неделе в США начали отчитываться компании из «великолепной семерки» (бигтехи плюс Tesla и Nvidia). Общий фон для их отчетов тревожный: месячные данные по инфляции в США с начала года раз за разом оказываются больше ожиданий. То, что прогресс в снижении инфляции застопорился, по итогам заседания 1 мая признал и сам центральный банк.

Это уже привело к тому, что сейчас рынки закладывают меньше двух снижений ставок ФРС в 2024-м, хотя еще в начале года ждали шесть. До недавнего времени инвесторы были уверены в том, что хотя бы экономический рост останется сильным. Это должно было положительно сказаться на корпоративных прибылях и поддержать рынки. Однако вышедшие 25 апреля данные показали, что сценарий стагфляции, то есть сочетания высокой инфляции и низкого экономического роста, о котором рынки, казалось, уже забыли, на самом деле является более чем вероятным.

Согласно первым оценкам, ВВП США в первом квартале вырос лишь на 1,6% квартал к кварталу (к/к) в реальном выражении. При этом ожидалось, что темпы роста останутся сопоставимыми с теми, что экономика показывала в четвертом квартале прошлого года (3,4%). Консенсус-прогноз по росту экономики в первом квартале в последние две недели был повышен с 2 до 2,5%, а Goldman Sachs и вовсе обновил его до 3,1%.

Стагфляция может стать самым негативным сценарием для рынков. О нашумевшем отчете JP Morgan, в котором инвесторов пугали призраком 1970-х, мы подробно рассказывали в начале марта.

В таких условиях главная надежда инвесторов и аналитиков на продолжение роста рынков была связана с сезоном отчетности. Самая большая ответственность — на «великолепной семерке», на которую приходится около трети общей рыночной капитализации и с которой были связаны завышенные ожидания. По оценке Bloomberg Intelligence, сделанной до начала сезона отчетности, прибыль «великолепной семерки» год к году должна была вырасти на 38% против 2,4% по индексу S&P 500. Даже без Nvidia, главного бенефициара хайпа вокруг искусственного интеллекта (ИИ), этот показатель для остальной шестерки составлял 23%.

Ключевыми для рынков во время сезона отчетности стали не только влияние ИИ на рост бизнеса бигтехов, от внедрения которого рынки уже ждут конкретных финансовых результатов, но и прогнозы по капитальным затратам, отмечали стратеги Bank of America (BofA). Рост затрат ценой сокращения прибыли уже не всегда поощряется инвесторами. При этом именно от реинвестирования прибыли и способности использовать доминирующее положение зависит опережающий рост технологических компаний.

Дальше мы расскажем о том, как отчитались компании из «великолепной семерки», за исключением Nvidia, которая сообщит о результатах последней, 22 мая, а также о том, насколько оправданны оценки крупнейших технологических компаний исходя из продвинутых DCF-моделей.

Tesla

Компания объявила о планах начать производство новой модели доступного электромобиля не позже 2025 года — это раньше, чем ожидалось. Правда, до конца не ясно, идет ли речь о долгожданной новой более дешевой модели или об удешевленных Model 3 или Y, — Илон Маск отказался об этом говорить. До выхода отчета Bloomberg написал, что проект автомобиля следующего поколения превратился в попытку добиться снижения затрат на компоненты и методы производства старых моделей.

Известно лишь, что новая модель будет собираться на тех же производственных линиях, что и нынешняя линейка Tesla. Это значит, что себестоимость новой модели уменьшится не так сильно, как если бы компания собирала линию нового поколения, отмечает WSJ. Но компания явно ставит в приоритет более быстрый выпуск новой модели.

Вывод на рынок более дешевой модели гораздо более важен для ближайших перспектив компании, чем разработка системы «полностью автономного вождения» (Full-Self Driving, или FSD), которую Маск — к неудовольствию инвесторов — приоритизировал в последние месяцы.

Несмотря на то что выручка и прибыль в последнем квартале оказались хуже ожиданий, акции компании после выхода отчета скакнули на 13,3%. До этого акции Tesla c начала года были в минусе на 42% — это худший результат среди всех компаний, входящих в S&P 500.

Рентабельность производства электромобилей — ключевой показатель прибыльности — в прошлом квартале составила 16,4% против ожидавшихся 17,6%. Для сравнения, на пике в 2022-м она составляла 30%. После этого компания провела несколько раундов снижения стоимости электромобилей на важнейших рынках, и, даже несмотря на это, в первом квартале она продала на 8,5% автомобилей меньше, чем годом ранее. Это было известно еще из данных о продажах, которые вышли в начале апреля. Сейчас же Tesla сообщила о падении выручки на 9%, до $21,3 млрд против ожидавшихся $22,3 млрд.

Значительную часть конференции c аналитиками Маск посвятил планам компании относительно ИИ и FSD: он снова объяснил, что Tesla хочет оперировать автопарком из миллионов роботакси. Компания обещала рассказать больше о своих планах по поводу роботакси в августе. Также сейчас Tesla ведет переговоры о лицензировании FSD с неназванным автопроизводителем. В будущем пользователи смогут сдавать свои Tesla в аренду, как это происходит с жильем в Airbnb, поделился Маск своим видением. О том, почему именно FSD и ИИ, необходимый для нее, важен для долгосрочных перспектив компании, мы рассказывали тут.

Уже после выхода отчета Маск оказался с неожиданным визитом в Китае, по итогам которого он договорился о развертывании FSD в стране. По словам источников Bloomberg, Tesla расширит сотрудничество с китайским технологическим гигантом Baidu в области цифровой картографии. Это также снимает опасения властей по поводу безопасности данных китайских пользователей, что было одним из препятствий для Tesla по выходу на рынок КНР. На этой новости акции компании выросли еще на 15%, а всего с момента отчета они уже подорожали на 24,1%.

Эта новость важна для Tesla, так как в последнее время компания сталкивалась с растущей конкуренцией на китайском рынке: в 2023 году доля компании на автомобильном рынке КНР снизилась с 10,5% до 6,7%. Усовершенствованные системы помощи при вождении получают все большее распространение в Китае, их внедряют многие местные производители электромобилей, включая Xpeng и Xiaomi. Одобрение FSD Tesla в Китае может стать «золотой жилой» для компании, цитирует Bloomberg одного из аналитиков.

Meta

Meta (признана в РФ экстремистской) объявила о планах резко нарастить расходы на ИИ. Как это уже было в случаях с метавселенной, расходы на которую так и не оправдались, а также виртуальной реальностью и «умными» очками, глава компании Марк Цукерберг попытался убедить инвесторов, что ставка на новый стратегический приоритет принесет Meta долгосрочную выгоду.

Цукерберг предупредил, что затраты будут увеличиваться «значительно» и что для получения отдачи от них компании потребуется много времени — возможно, годы, но призвал инвесторов обратить внимание на долгосрочные выгоды от внедрения ИИ. Meta стремится стать лидером в сфере ИИ, а потому ей придется инвестировать большие суммы в вычислительные мощности, чтобы соревноваться с Alphabet и Microsoft. Как итог: прогноз по капитальным затратам на этот год вырос с $30–37 млрд до $35–40 млрд. Это почти в два раза больше среднего показателя за пять лет и сопоставимо с расходами Microsoft и Alphabet, выручка которых гораздо больше. Для сравнения, убыток подразделения Meta Reality Labs, разрабатывающего метавселенную, в прошлом году составил $16 млрд.

В предыдущем квартале Meta объявила о выкупе акций еще на $50 млрд в дополнение к первым в истории квартальным дивидендам. Это была попытка успокоить инвесторов, разочарованных агрессивными расходами компании на технологии, которые еще не полностью окупились.

Сейчас же рынки питч Цукерберга не убедил: после выхода отчета акции компании снизились на 15% даже несмотря на то, что результаты за прошлый квартал оказались лучше ожиданий. В последние несколько кварталов компания, наоборот, сокращала расходы, в том числе увольняя персонал, чтобы сохранить уровень прибыльности. В том числе благодаря этому акции Meta показали лучший рост среди «великолепной семерки», кроме недосягаемой Nvidia. До начала сезона отчетности акции Meta подорожали примерно на 43%. Ее прибыль по итогам прошлого квартала удвоилась год к году и составила $12,4 млрд, выручка выросла на 27%, до $36,5 млрд.

Но все же рынки сомневаются в необходимости таких больших инвестиций в ИИ. Кроме того, прогноз компании по выручке на текущий квартал оказался чуть хуже ожиданий аналитиков. Это заставляет инвесторов сомневаться в отдаче от гигантских инвестиций компании. Meta попыталась объяснить рост числа пользователей и выручки от рекламы внедрением ИИ в рекламные алгоритмы и выдачу контента, но рынки в этом пока не убедились.

В целом доходы компании от рекламы все еще с лихвой перекрывают расходы. Рентабельность рекламного бизнеса составила 49% — на 10 п. п. больше, чем кварталом ранее. Особенно активно растут Reels — на них приходится уже 50% времени пользователей в Instagram. Компания также, вероятно, выиграет от запрета TikTok в США. Свободный денежный поток, несмотря на траты, вырос на 81%, до $12,5 млрд.

Microsoft

Результаты Microsoft оказались лучше ожиданий благодаря сильному корпоративному спросу на облачный сервис и продукты, в которые интегрирован ИИ от OpenAI. Выручка компании выросла на 17%, до $61,9 млрд против ожидавшихся $60,9 млрд, чистая прибыль — на 20%, до $21,9 млрд.

Генеральный директор компании Сатья Наделла отметил, что она внедряет ИИ от своего партнера OpenAI во всю линейку продуктов Microsoft: в Windows, Office, софт для кибербезопасности, поисковую систему Bing. За использование многих из них с клиентов взимают дополнительную плату.

Инвестированные Microsoft в OpenAI $13 млрд начинают окупаться, отмечает Bloomberg: некоторые клиенты подключают инструменты, которые суммируют содержимое документов и генерируют контент, а также подписываются на облачный сервис Azure с продуктами от OpenAI. В результате выручка от Azure выросла на 31% вместо ожидавшихся 29%, из которых 7% пришлось на ИИ (против 6% в прошлом квартале). По данным компании, почти две трети компаний из рейтинга крупнейших по размеру продаж американских компаний Fortune 500 подписаны на Azure OpenAI. Microsoft также спрогнозировала продолжение роста Azure в текущем квартале чуть лучше прогнозов: на 30–31% против ожидавшихся 29%.

Компания довольна и тем, как корпоративные клиенты подписываются на Copilot (ИИ-ассистент для Office): 60% компаний из Fortune 500 добавили его в подписку на продукты Office. Некоторые аналитики верят, что Copilot в будущем сможет приносить компании рекуррентные платежи на миллиарды долларов, отмечает WSJ. Copilot стоит дополнительно $30 в месяц. В этом году Microsoft также представила версию AI-помощника для частных пользователей за $20.

Рынок ПК тем временем продолжает восстанавливаться после постпандемического падения: по данным IDC, поставки ПК в первом квартале выросли на 1,5%. Выручка компании от Windows выросла на 11%.

Microsoft также внедряет ИИ в свой быстрорастущий бизнес, связанный с кибербезопасностью. Недавно компания выпустила инструменты, которые могут генерировать сводки подозрительных инцидентов и выявлять методы сокрытия, используемые хакерами.

Чтобы справиться с растущим спросом, связанным с ИИ, компания наращивает расходы на центры обработки данных и другую инфраструктуру. В прошлом квартале ее капитальные расходы выросли с $11,5 млрд кварталом ранее до $14 млрд. Финансовый директор компании Эми Худ заявила, что Microsoft продолжит увеличивать расходы. Но, в отличие от похожей ситуации с Meta, инвесторов это не обеспокоило: акции компании после выхода отчета выросли на 5%. Microsoft, очевидно, является одним из главных бенефициаров внедрения ИИ, отмечают аналитики.

Alphabet

Материнская компания Google показала результаты значительно выше ожиданий благодаря сильному росту облачного сегмента. За вычетом партнерских выплат выручка компании в прошлом квартале составила $67,6 млрд против ожидавшихся $66,1 млрд. Чистая прибыль на акцию составила $1,89 против прогнозных $1,53. Это позволило компании объявить не только об обратном выкупе на дополнительные $70 млрд, но и о первых в своей истории дивидендах в $0,2 на акцию.

Инвесторы не стали придираться к выросшим почти вдвое — до $12 млрд — капитальным вложениям. Акции компании после выхода отчета скакнули на 10%, а капитализация впервые превысила $2 трлн.

В облачном бизнесе компания все еще значительно отстает от Microsoft и Amazon, но в условиях замедления роста поискового бизнеса он должен стать для Google новым долгосрочным драйвером роста. Этот сегмент благодаря ИИ вырос в прошлом квартале на 28%, до $9,6 млрд. Прибыльным облачный бизнес Alphabet стал только в прошлом году, квартальная прибыль от него по итогам этого сезона отчетностей составила $900 млн против ожидавшихся $672,4 млн.

Компания активно внедряет ИИ-ассистент Gemini в свои продукты: поисковик, Google Docs и Gmail. Однако рынки опасаются, что поисковик может столкнуться с растущей конкуренцией, если значительная часть пользователей будет использовать чат-боты для поиска ответов. В начале апреля FT со ссылкой на источники написала, что Google может изменить многолетним традициям и сделать платным продвинутый поиск с использованием ИИ. Решение на уровне менеджмента не принято, но подготовка к этому на техническом уровне ведется, пишет издание. Выручка от поисковика, все еще главного бизнеса компании, выросла на 14%, до $46,2 млрд против прогнозных $45 млрд.

Google, получающий от рекламы больше половины выручки и почти всю прибыль, ищет решения дихотомии между качеством поиска и его рекламной отдачей. ИИ-чат-боты часто дают точный и исчерпывающий ответ на заданный вопрос, чем останавливают дальнейший поиск пользователя (а заодно показ связанной рекламы и переходы на сайты рекламируемых компаний). При этом себестоимость такого запроса намного выше. Более того, ИИ-поиск сам по себе не обещает роста рыночной доли — это видно на примере Bing от Microsoft, интегрировавшего OpenAI еще год назад.

Аналитики обращают внимание и на выросшую операционную рентабельность Alphabet — 32% против 25% год назад. Это следствие разумной оптимизации и подтверждает правильность «приложения усилий по устойчивой перестройке базовых издержек», сказала финдиректор компании Руфь Порат. Компания за год сократила численность штата со 190 тысяч человек до 180 тысяч.

Выручка от YouTube после серии неудачных отчетов составила $8,1 млрд и значительно превзошла прогнозы ($7,7 млрд). Сильнейший за два года рост связан в том числе с улучшением монетизации Shorts, серией спортивных событий и борьбой с блокировщиками рекламы.

Amazon

Квартальная выручка облачного подразделения Amazon показала сильнейший рост за год: на 17%, до $25 млрд против прогнозных $24,1 млрд. Помог сильный спрос на ИИ, операционная прибыль сегмента подскочила на 84%. Благодаря этому общая операционная прибыль в прошлом квартале взлетела почти в три раза, до $15,3 млрд, общая выручка выросла на 13%, до $143 млрд. Оба показателя оказались намного лучше прогнозов. В результате операционная рентабельность превысила 10% — впервые в истории компании.

Операционная рентабельность Amazon Web Services (AWS) составила 37,6% — и это лучший результат с тех пор, как Amazon начала раскрывать информацию о своем облачном бизнесе. Компания, как и другие бигтехи, делает ставку на ИИ: например, в ноябре в AWS был добавлен чат-бот Amazon Q для компаний. Ранее в 2024 году Amazon объявила о запуске в своем мобильном приложении ИИ-помощника для улучшения качества поиска товаров для покупок под названием Rufus.

CFO Amazon Брайан Олсавский заявил, что капитальные расходы компании «значительно увеличатся» в 2024 году, в первую очередь в связи с поддержкой роста AWS, в том числе для генеративного ИИ. В марте компания заявила, что в ближайшие годы потратит более $150 млрд на центры обработки данных. Также, вопреки ожиданиям многих инвесторов, Amazon не объявила о дивидендах.

Но рынки спокойно отреагировали на прогнозы по росту затрат: акции компании после выхода отчета выросли на 2%. Некоторая заслуга в этом принадлежит Энди Ясси, CEO компании, отмечает WSJ. Значительную часть разговора с аналитиками он посвятил подробному описанию высокого спроса, который компания наблюдает в своем облачном бизнесе, и объяснил приверженность реинвестированию прибыли (в противовес выплатам акционеров). Он также заявил, что компания «не тратит деньги без очень четких сигналов о том, что она может эти расходы монетизировать». Это убедительно свидетельствует о том, что Amazon, вероятно, уже прошла печально известный этап, когда «режим активного инвестирования» давил на ее прибыль, пишет WSJ.

При этом прогнозы компании на текущий квартал оказались хуже ожиданий из-за более медленного роста основного бизнеса электронной коммерции: потребители продолжают тратить осторожно, покупая более дешевые товары с более низкой для Amazon рентабельностью из-за одинаковой себестоимости доставки. Прогнозы выручки за год оказались в диапазоне $144–149 млрд против ожидавшихся $150,2 млрд. Впрочем, Amazon известна своими консервативными прогнозами по поводу будущих показателей.

Замедление сегмента e-commerce стимулировало компанию искать новые пути заработка. Выручка от рекламы по итогам первого квартала, когда Amazon внедрила видеорекламу в потоковый сервис Prime Video, выросла на 24%, до $11,8 млрд.

Apple

Несмотря на то что выручка Apple упала на 4,3%, до $90,8 млрд, она, как и прибыль, все равно превзошла ожидания ($90,3 млрд). Компания переживает непростой период: ее продажи падали в пяти из шести последних кварталов из-за постпандемического падения спроса на устройства и проблем в Китае, где пользователи активно переходят на продукцию китайских брендов, а власти запретили использование техники Apple для некоторых категорий госслужащих.

Продажи iPhone в Китае, по оценке Counterpoint Research, в прошлом квартале рухнули на 19%. Это сильнейшее падение с 2020-го. По всему миру продажи iPhone в штуках снизились на 10% — это также худший показатель с 2022-го, когда продажи устройств снижались из-за перебоев в цепочках поставок.

Тем не менее рынки восприняли отчет со сдержанным оптимизмом, так как падение могло быть еще больше: в феврале компания предупреждала, что ее выручка в первом квартале 2024-го могла упасть на 5%. Выручка в Китае составила $16,4 млрд против ожидавшихся $15,9 млрд. Акции на постмаркете выросли на 5,9%.

В текущем квартале выручка Apple должна вернуться к росту, ожидают в компании. При этом выручка от iPad и сервисов должна вырасти двузначными темпами. Но компания отказалась дать прогноз по продажам iPhone — своего флагманского продукта. В прошлом квартале его продажи составили $46 млрд против прогнозных $45,8 млрд (или примерно половину выручки).

Общему снижению продаж способствовало отсутствие принципиально новых устройств, отмечает Bloomberg. Но компания надеется начать исправлять эту ситуацию 7 мая. Именно тогда она планирует представить новые iPad. Это первое обновление линейки планшетов за полтора года. Улучшения iPhone в этом году будут незначительны: экраны станут немного больше, также компания планирует внедрить в них чипы собственной разработки.

В июне на Всемирной конференции разработчиков Apple планирует представить свою стратегию в области ИИ. Глава компании Тим Кук заявил в четверг, что Apple будет выделяться среди своих конкурентов за счет тесной интеграции аппаратного и программного обеспечения, использования собственных чипов и приоритизации конфиденциальности и безопасности. В феврале компания отказалась от разработки беспилотного автомобиля, который, по мнению некоторых аналитиков, мог стать важным источником роста в будущем.

Продажи Mac составили $7,45 млрд, превысив прогноз в $6,79 млрд. Бизнес получил импульс от нового MacBook Air, который в марте получил новый чип M3. Apple планирует выпустить свои первые компьютеры Mac с процессорами M4 позже в этом году, уделив особое внимание возможностям ИИ.

Выручка сегмента носимых устройств, товаров для дома и аксессуаров снизилась почти на 10%, до $7,91 млрд против оценок в $8,29 млрд. Последние модели Apple Watch получили лишь незначительные обновления. Кроме того, компания пока не разрешила судебный процесс, связанный с функцией измерения уровня кислорода в крови.

Одним из ярких мест в отчете стали сервисы — выручка от них выросла на 14%, до $23,9 млрд против ожидавшихся $23,3 млрд. В эту категорию входят Apple Music, стриминг Apple TV+ и подписки iCloud, но доходы в основном поступают от App Store. Этот бизнес находится под давлением регуляторов.

Кроме того, Apple объявила о крупнейшем обратном выкупе акций в истории США на $110 млрд, а также ожидаемо — об увеличении дивидендов на 4%, до 25 центов на акцию. Apple, возможно, признает, что теперь это компания стоимости, которая возвращает деньги акционерам, а не быстрорастущая компания, которой нужны деньги для исследований и разработок или расширения бизнеса, цитирует Bloomberg одного из аналитиков.

Насколько оправданны оценки «великолепной семерки»

«Великолепная семерка» тащит вверх индексы уже почти 1,5 года: в прошлом году они были ответственны за половину роста капитализации всего фондового рынка США из 6665 компаний. В этом году интерес инвесторов не остывает: ETF, ориентированные на IT-сектор, к концу апреля привлекли уже $9,2 млрд. Это на $7 млрд больше, чем сумел привлечь любой другой сектор, подсчитал Bloomberg.

Сезон отчетов в целом не переубедил инвесторов. Более того, как пишет агентство, он показал, что бигтехи могут вписаться практически в любой нарратив: они все еще могут быть ставкой на быстрый рост бизнеса, а теперь — еще и на общий доход для инвесторов (включая дивиденды и обратный выкуп) и стабильность бизнеса. Возможность крупных технологических компаний наращивать выручку вслед за расходами, устойчивые денежные потоки и сильный баланс — то, что привлекает инвесторов в условиях ожиданий более высоких ставок, цитирует Bloomberg одного из аналитиков. Кроме того, эти компании по-прежнему являются и ставкой на главную инвестиционную тему на рынках прямо сейчас (ИИ).

Высокие оценки крупнейших компаний могут быть оправданы и тем, что бизнес во многих отраслях устроен сейчас так, что победитель получает все, отмечает Асват Дамодаран, профессор Нью-Йоркского университета и, вероятно, главный в мире академический эксперт по оценке акций. Alphabet и Meta получили доминирующие доли рынка онлайн-рекламы благодаря легкому масштабированию и сетевому эффекту, когда реклама перетекает на платформы с наибольшим количеством клиентов. За последние два десятилетия схожая динамика была в отрасли e-commerce, где теперь доминирует Amazon, и в отрасли приложений и софта для бизнеса (Microsoft). С Nvidia и Tesla это менее очевидно, так как исторически ни бизнес по производству чипов, ни автомобильный бизнес не были такими, где победитель получает все, отмечает Дамодаран. Но инвесторы явно учитывают возможность того, что в случае с чипами для ИИ и электромобилями ситуация в этих отраслях придет к доминированию Nvidia и Tesla соответственно.

Но с учетом опережающей доходности бигтехов у инвесторов — вполне логично — возникает вопрос, насколько их высокие оценки сейчас оправданны. Истории, на которых базируются инвесткейсы бигтехов, понятны, а вот численная оценка их долгосрочных перспектив — более сложный процесс. Тем не менее инвесторам нужно отличать качество компании и ее бизнеса от оценок, отмечает Дамодаран. Ниже мы приводим результаты двух оценок долгосрочной стоимости крупнейших технологических компаний.

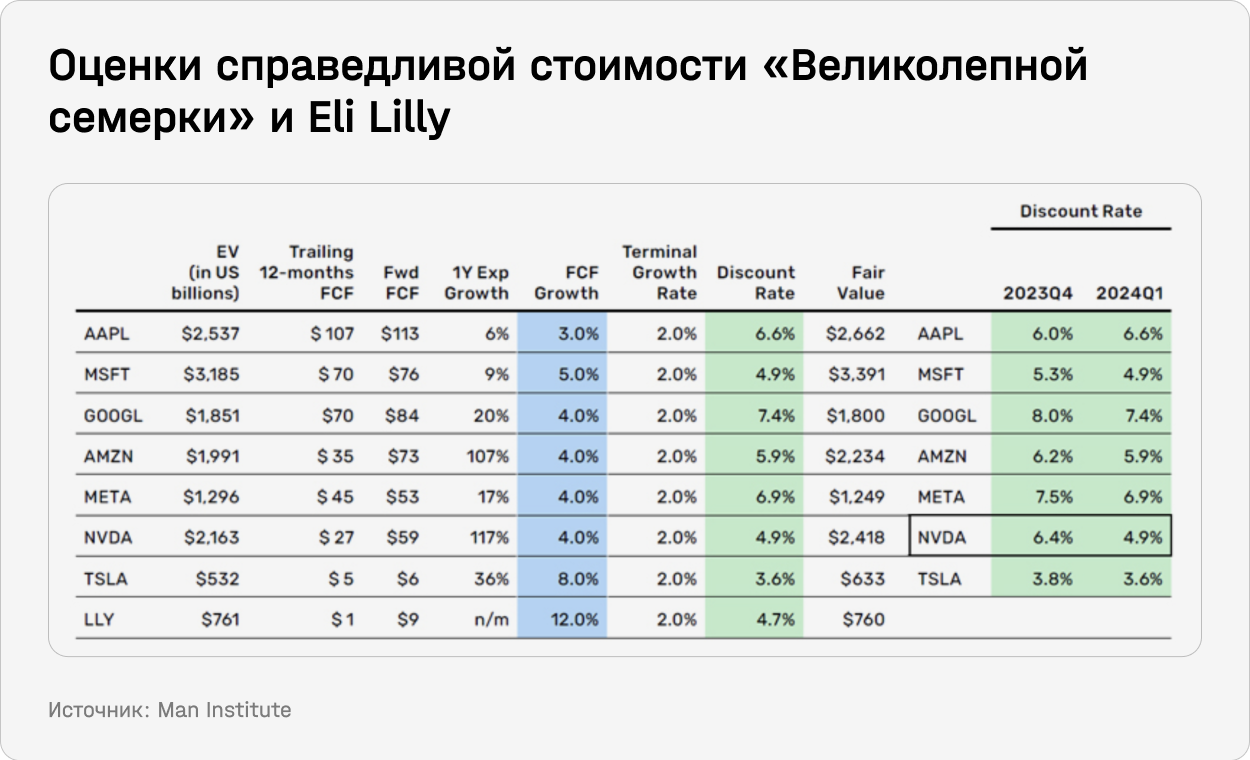

1. Man Institute. Аналитики рассчитали справедливую стоимость компаний из «великолепной семерки», а также Eli Lilly, одного из двух главных бенефициаров взлета рынка лекарств от ожирения, на основании DCF-моделей. DCF-модель прогнозирует денежные потоки компаний на 10 лет вперед, а также за пределами этого прогнозного периода. На основании этого рассчитывается «справедливая» оценка стоимости. DCF считается наиболее точным способом оценки бизнеса. Чтобы больше понять про DCF, можно прочитать тексты наших аналитиков про Ryanair и On Holding, а также пересказ оценки методом DCF Eli Lilly от Goldman Sachs.

Самой переоцененной, по данным на 9 апреля, оказалась Tesla: по итогам первого квартала 2024-го ожидаемая среднегодовая доходность ее акций (Discount rate) снизилась с 3,8% до 3,6% (см. табл. ниже). С учетом ожидаемого роста свободного денежного потока (FCF growth) в 8% в год в среднем в течение ближайших 10 лет и в 2% после этого периода (Terminal growth rate) справедливая стоимость бизнеса составляет $633 млрд

Наибольшее снижение в ожидаемой доходности в прошлом квартале произошло у Nvidia из-за бурного роста ее акций, а наибольший ожидаемый рост по-прежнему у акций Alphabet.

Если верить DCF-модели, ни одна из акций не обеспечит инвесторам доходность выше, чем долгосрочная средняя доходность американского рынка акций (около 9% в номинальном выражении). Впрочем, сейчас ожидания по долгосрочному росту американского рынка ниже из-за его высокой оценки — мы подробно рассказывали об этом тут. Естественно, минус таких моделей заключается в том, что они основываются на прогнозах будущего роста, который может оказаться лучше или хуже ожиданий. Однако это единственный способ оценить, что рынки видят в компаниях и насколько это соотносится с ожиданиями по поводу их бизнеса, отмечает Дамодаран.

К примеру, акции Eli Lilly тоже, судя по всему, имеют низкую ожидаемую доходность: отношение ожидаемого FCF к EV (стоимость бизнеса) составляет примерно 1,2%. При этом ожидается, что прибыль и денежные потоки компании будут расти самыми высокими темпами в выборке. Даже если средний рост FCF превысит ожидаемые в ближайшие 10 лет 12%, рынок все равно возлагает на компанию ожидания, которые как минимум сопоставимы со ставками на ИИ, отмечают аналитики Man Institute.

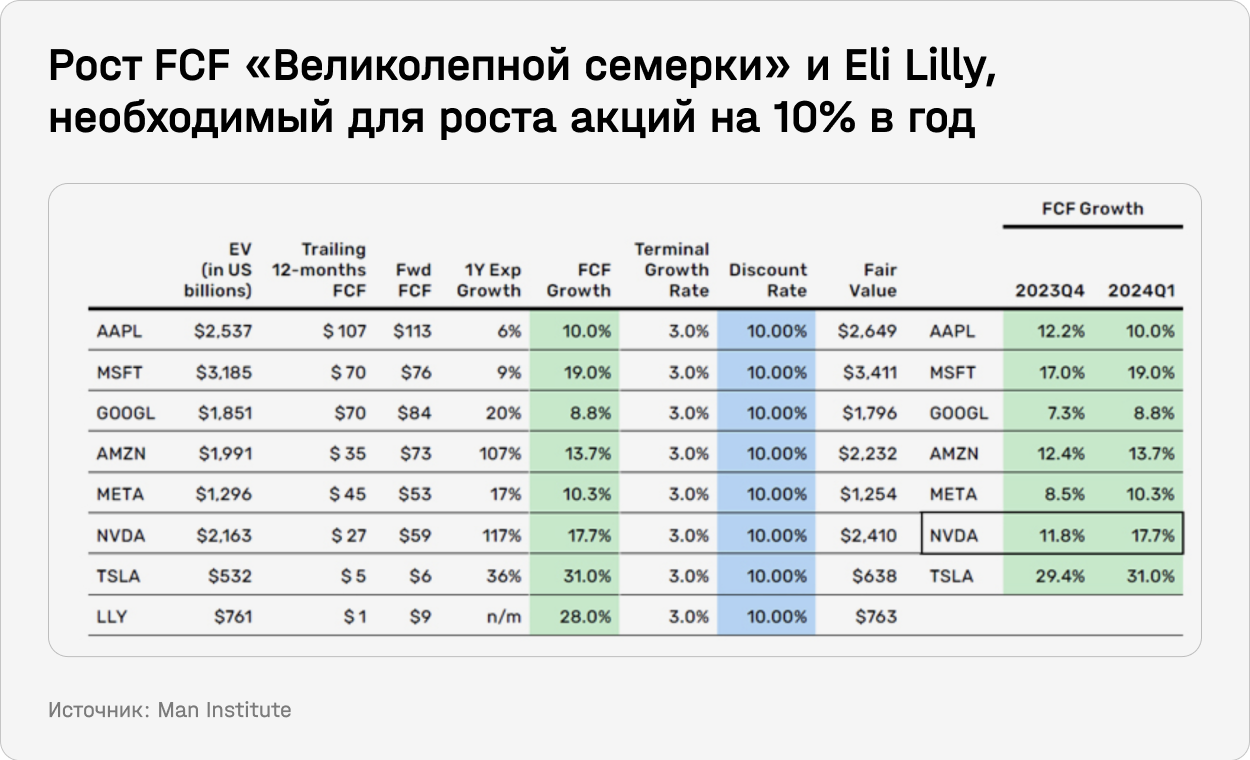

Они также рассчитали, с какой скоростью должны расти денежные потоки крупнейших компаний, чтобы среднегодовая доходность их акций составила 10%. Это позволяет инвесторам лучше соотнести ожидания относительно роста акций и бизнеса. От Eli Lilly потребуется рост FCF на 28% в год, от Tesla — 31%. Для сравнения, в 2021–2022 годах в период бурного роста продаж EV FCF Tesla рос в среднем на 67% (после чего в 2023-м рухнул на 73%), у Eli Lilly он вообще не растет в последние годы, а в 2023-м рухнул до минус $3,9 млрд — вероятно, из-за высоких капитальных затрат на исследования.

В общем, как видно из таблицы ниже, чтобы принести инвесторам высокую доходность, крупнейшие компании должны будут демонстрировать сильный рост FCF. Это может оправдаться, если высокие капитальные затраты, которые они сейчас делают, принесут существенный рост выручки. Акции Tesla, которые с 9 апреля прибавили 2%, оценены наиболее высоко, а самыми привлекательными остаются акции Alphabet.

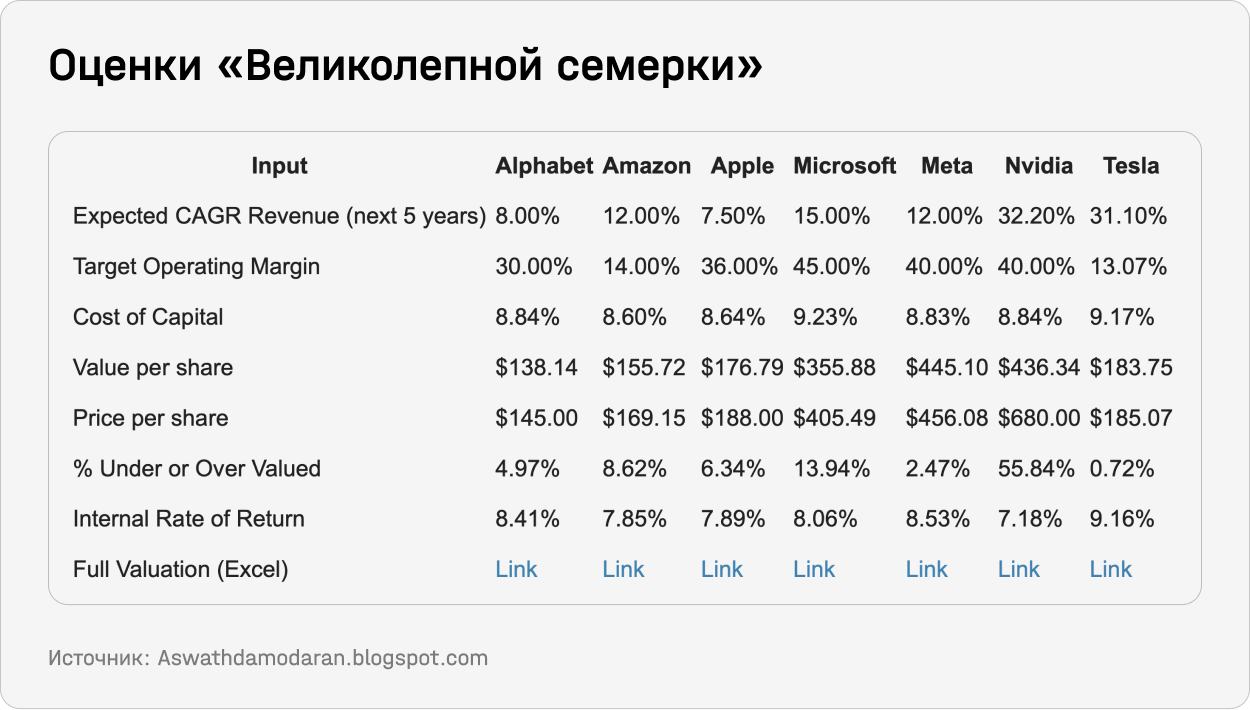

2. Оценка Дамодарана была произведена в феврале 2024-го по итогам прошлого сезона отчетностей и на основании финансовых показателей за 2023 год.

По его подсчетам, все компании из «великолепной семерки» стоили дороже их справедливой стоимости. Особенно это заметно по Nvidia, которая была переоценена на 55% (разница между price и Value per share), и Microsoft (на 13%). Это может быть совпадением, но именно эти две компании стали главными бенефициарами ажиотажа вокруг ИИ. Поэтому их завышенные оценки могут означать, что у него просто не хватает воображения, чтобы представить, насколько большим бизнесом может стать ИИ, отмечает Дамодаран.

Плюс его моделей — в том, что они представлены в виде таблиц, значения в которых инвесторы могут использовать для собственных оценок (все они доступны тут). В каждом инвесткейсе Дамодаран рассчитывает справедливую стоимость компании на основе динамики нескольких показателей в прогнозный период (10 лет) и за его пределами:

- выручки (к примеру, для Tesla инвесткейс звучит так: «Рост рынка электромобилей и преимущество компании в раннем выходе на рынок»);

- операционной рентабельности («снижение цен и давление со стороны издержек ограничивают прибыль»);

- возврата на капитал («порог входа в отрасль электромобилей ограничивает конкуренцию») и др.

Дамодаран приходит к выводу, что в случае с «великолепной семеркой» рост бизнеса, его масштабируемость и прибыльность уже заложены в цене. Покупка акций может быть оправдана в случае резкого снижения их цены. Это вероятно с учетом того, что высокие оценки зачастую приводят к сильной реакции рынка на негативные краткосрочные результаты (хороший пример этого — Meta). Именно такие моменты гипертрофированной реакции рынка дают возможности долгосрочным инвесторам.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.