Преследователь Nike и Adidas. Что мы знаем о компании, в которую инвестировал Роджер Федерер?

Оглавление

Компания On Holding, в которую инвестировал один из величайших теннисистов всех времен Роджер Федерер, демонстрирует впечатляющий рост. Традиционно она производила обувь для бега, но затем начала экспансию в мир тенниса. Читайте анализ потенциала для инвесторов и прогнозы развития.

Профиль компании

On Holding — швейцарская компания по производству инновационной спортивной обуви, а также одежды и аксессуаров под собственным брендом On. Она была основана относительно недавно — в 2010-м бывшим чемпионом Swiss Ironman Оливером Бернхардом и двумя его партнерами.

Успех пришел быстро. Всего через месяц после основания компании прототип ее обуви получил премию ISPO Brandnew Award за инновации среди спортивных стартапов. В том же году кроссовки появились на прилавках магазинов.

Компания прославилась благодаря своей запатентованной технологии ультрамягкой подошвы с умной амортизацией CloudTec. В 2012 году On выпустила свою флагманскую модель Cloudracer для бега. Никола Спириг, швейцарская триатлонистка, выиграла золотую медаль в Лондоне в 2012 году в обуви On Cloudracer, а Фредерик Ван Лиерде стал чемпионом мира Ironman в 2014-м.

Еще одна модель Cloudsurfer — любимая тренировочная обувь Джейка Райли, американского бегуна на длинные дистанции. Он занял второе место после Галена Руппа на олимпийских марафонских испытаниях в США в 2020-м, обеспечив себе место на олимпиаде в Токио в 2020 году. Теперь On — спонсор спортсмена.

Используя ту же тактику, которая сделала Nike мировым лидером на рынке спортивных товаров, On активно привлекает спортивных инфлюенсеров. Среди них — американский бегун-рекордсмен Дэвид Килгор, который параллельно работает в компании, а также легенда тенниса швейцарец Роджер Федерер.

В 2019 году On объявила, что Федерер, бывшая первая ракетка мира в одиночном разряде, инвестировал в On. Точный размер доли спортсмена неизвестен, потому что она ниже порога в 5%, который требует публичного раскрытия. Но, по последним известным данным за 2021 год, доля Федерера составляет около 3%, или $300 млн.

Федерер — действующий амбассадор бренда, а компании принадлежат лицензии на права, связанные с именем, изображением и сходством с Федерером. Амбиции компании продолжают расти: недавно она подписала контракт с одной из самых знаменитых теннисисток в мире Игой Свёнтек и перспективным американским игроком Беном Шелтоном, который стал одной из сенсаций проходившего недавно US Open.

Обувь On продолжают называть новаторской, обеспечивающей лучшие ощущения от физической активности. Совсем недавно On анонсировала несколько новых моделей, в том числе сверхамортизированные кроссовки Cloudmonster и Cloudvista. В межподошве On использует запатентованный Speedboard — тонкий и упругий термопластический слой, предназначенный для поддержки и направления движения ног. Такая конструкция снижает нагрузку и улучшает амортизацию, поэтому спортсмен не ощущает неуклюжести и меньше устает.

On Holding — относительно молодая фирма, которая, по нашему мнению, делает огромные успехи и имеет большой потенциал, если сможет продолжать повышать узнаваемость своего бренда во всем мире. On был одним из немногих спортивных брендов, наряду с Hoka и Brooks, которые в последние годы добились резкого роста продаж, извлекая выгоду из глобальной тенденции на здоровый образ жизни. Эти компании забирают долю рынка ветеранов-гигантов, таких как Nike и Adidas, благодаря росту узнаваемости бренда, лояльности аудитории, предлагая качественный и стильный продукт.

Диапазон цен на обувь On составляет от $110 до $300 за пару, что сопоставимо с ценовой политикой других крупных брендов. Например, лучшие беговые кроссовки On Cloudboom Echo 3 стоят $290, Hoka Rocket X 2 — $280, Nike Vaporfly Next 3 — $270, Puma Fast-FWD Nitro Elite — $220.

Обзор индустрии

Компания работает на большом и растущем рынке. Согласно данным Бюро экономического анализа США, потребительские расходы на спортивные товары и сопутствующие принадлежности росли с CAGR 5,6% последние 20 лет и достигли $131 млрд по итогам 2022 года. Ожидается, что рынок спортивных товаров будет расти в среднем на 5% в год до 2027 года. Для сравнения, весь мировой рынок обуви оценивается в $346,54 млрд, а одежды — в $1,53 трлн.

Однако существуют и сценарии более амбициозного роста. Например, некоторые аналитические агентства прогнозируют, что на рынке спортивной обуви CAGR в 2023–2030 годах будет составлять 15,39%. Такой же оптимизм связан и с рынком спортивной одежды, которая, как ожидается, будет демонстрировать впечатляющий среднегодовой темп роста в 25% до 2025 года. Это связано с тем, что в период удаленной работы люди начали выбирать более удобную одежду.

По данным консалтинговой GlobalData, даже корпоративный дресс-код претерпел некоторые изменения: сотрудники все больше отходят от формального гардероба и одеваются более непринужденно даже в офисе. Сейчас 55% опрошенных заявили, что они по-прежнему носят спортивную одежду и обувь не только для занятий спортом. Люди сохраняют некоторые элементы формальной одежды, такие как рубашки и брюки, но сочетают их с чем-то более удобным, например с кроссовками.

Характеристика бизнеса

По итогам второго квартала 2023-го выручка увеличилась на 52,3% год к году и составила CHF 444,3 млн (≈$496,4 млн). Для сравнения, выручка Nike за тот же период достигла $12,94 млрд, а Deckers (владеет Hoka) — $420 млн.

Обувь — флагманский продукт компании, на ее долю приходится 96,4% всех продаж, на одежду и аксессуары — только 3% и 0,6% соответственно.

Чистые продажи показали впечатляющий рост во всех географических регионах, при этом наилучшая динамика, как и у производителей многих других товаров, наблюдается в Азиатско-Тихоокеанском регионе и Америке (Северной и Южной). Это связано с увеличением популярности бренда и более высоким спросом на товары для бега в этих регионах.

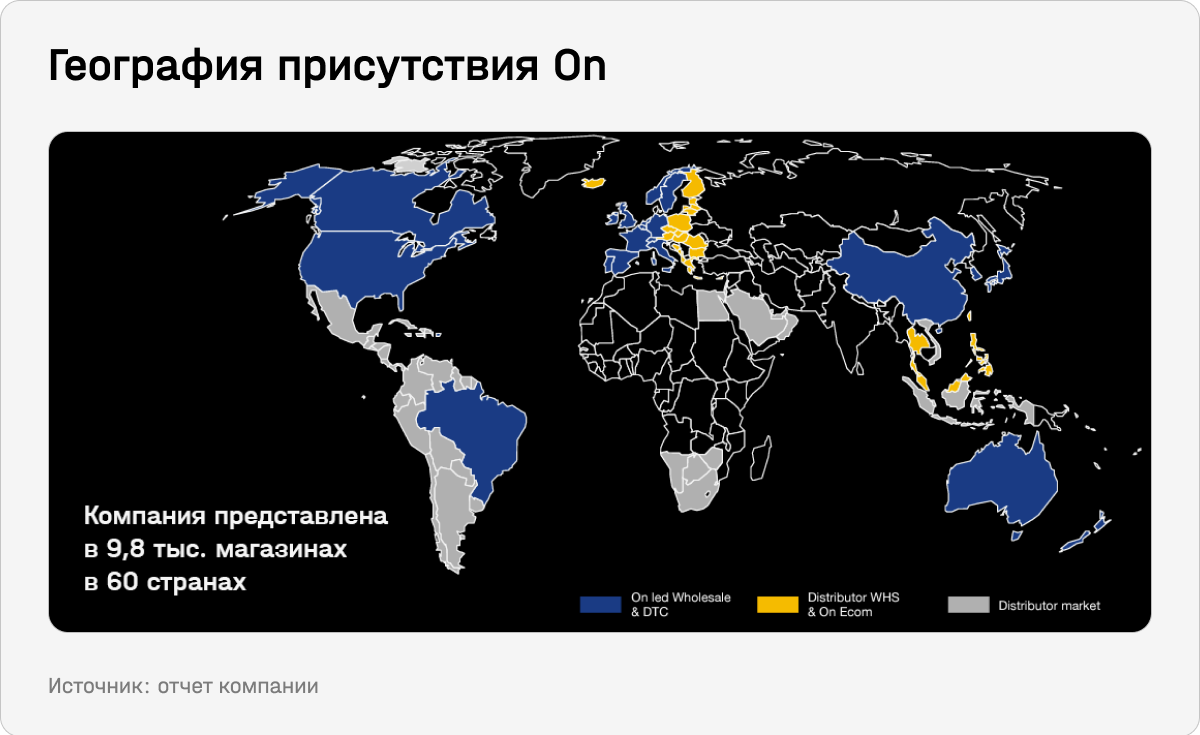

Компания успешно расширяет географическое присутствие. Особенно сильный рост руководство отмечает в Англии, продажи там удвоились год к году. Во многом это связано с успешным открытием магазина на Риджент-стрит в Лондоне в феврале 2023 года. Кроме того, в качестве лидеров роста в отчете отдельно выделяется Япония, но без чисел.

Компания предлагает свою продукцию как в фирменных магазинах и онлайн, так и через дистрибьюторов. В отчете отмечено, что наилучший результат принесло сотрудничество с JD Sports, Footlocker и Dick's Sporting Goods. Всего она представлена более чем в 60 странах благодаря всем каналам продаж.

Несмотря на многолетний устойчивый рост и относительно высокий уровень проникновения на ряде ключевых рынков, On Holding сохраняет потенциал для дальнейшей экспансии. Компания обладает рядом драйверов как в оптовом (63,2% выручки по итогам квартала), так и в DTC-сегменте (36,8%), а именно:

- У компании заключены соглашения о дистрибуции лишь с 23 партнерами, которые представляют продукцию On. Руководство отмечает, что дистрибуторы сталкиваются со значительным спросом, превышающим предложение. Поэтому, вероятно, их количество будет стремительно расти.

- Компания владеет и управляет всего 23 розничными магазинами. Известно, что 13 из них находятся в Китае — Шанхае, Чэнду, Шэньчжэне и Пекине. Остальные расположены в Цюрихе, Лондоне, Нью-Йорке, Лос-Анджелесе и Токио и др. Для сравнения, лидер рынка Nike управляет 1046 магазинами, Adidas — 1990.

Таким образом, On Holding обладает значительным потенциалом для экспансии. Открытие физических магазинов повышает узнаваемость бренда. Мы ожидаем, что распространение магазинов будет стимулировать рост продаж во всех каналах сбыта. Руководство отметило, что значительно увеличило темпы открытия собственных магазинов и рассчитывает в среднесрочной перспективе добавлять 20–25 магазинов в год, из которых около половины будет приходиться на Китай.

- Компания выпускает впечатляющую линейку продуктов, включающая не только обувь, но и спортивную одежду. On намерена развивать этот сегмент. Ожидается, что к 2026 году он достигнет 10% всех чистых продаж против 3% сегодня.

Сейчас On позиционируется больше как производитель товаров для бега. Но руководство уже взяло курс на премиализацию бренда.Это должно расширить целевой рынок с $25 млрд до $70 млрд. Сейчас компания активно расширяет линейку продуктов, предлагая товары для тенниса, тренировок и повседневной жизни.

Финансовые показатели

Выручка компании по итогам второго квартала 2023-го составила CHF 444,3 млн (≈$496,4 млн), что на 52,3% больше год к году. Выручка подскочила благодаря высокому потребительскому спросу, рост наблюдался во всех ключевых регионах и каналах продаж. В целом последние три года показатель рос с CAGR 80,1%.

On с лихвой перевыполнила свой стратегический план развития с момента первичного листинга на NYSE в сентябре 2021-го — с тех пор чистый объем продаж компании вырос более чем на 1 млрд CHF. Руководство фирмы намерено удвоить выручку к 2026 году, то есть довести показатель как минимум до 3,55 млрд CHF.

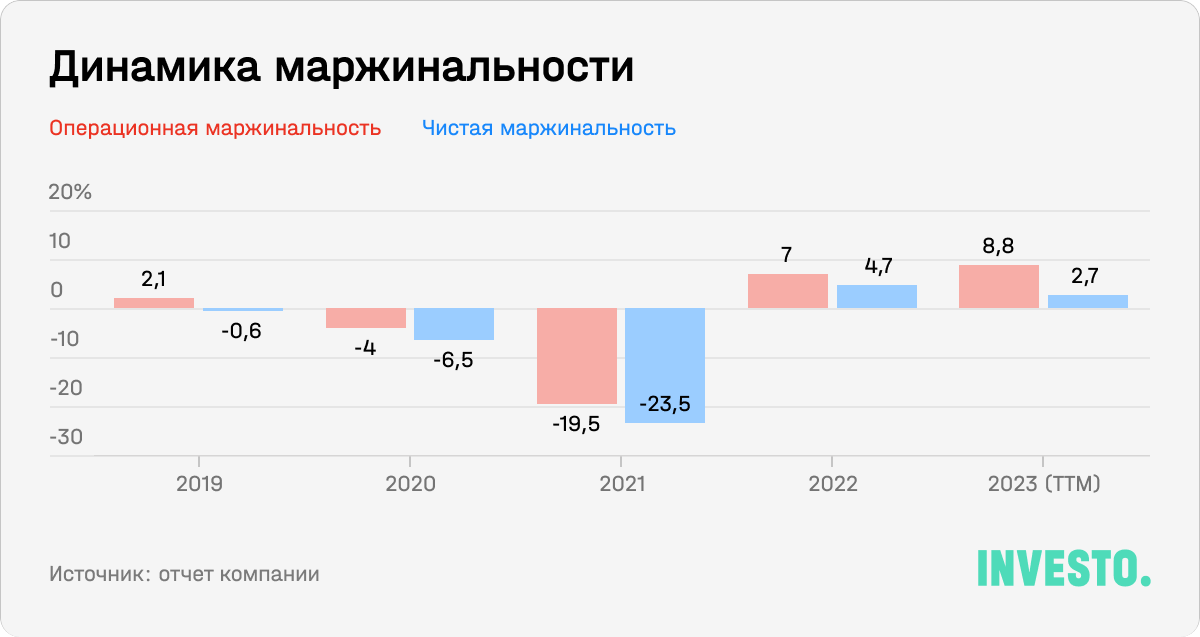

Благодаря стремительному росту продаж операционная прибыль выросла до 39,4 млн CHF (≈$44 млн) против 26,4 млн CHF (≈$27,7 млн) годом ранее. При этом операционная маржинальность немного снизилась — с 9,05% до 8,87%, что связано с ростом SG&A-расходов, которые подскочили на 67,3%.

Их рост обусловлен необходимостью расширения складских мощностей. На территории США логистические затраты связаны с увеличением времени выполнения заказа в цепочках поставок. Сложности носят временный характер, поскольку On расширяет свои проекты по автоматизации распределительных центров.

Кроме того, коммерческие расходы увеличились в связи с расширением присутствия на азиатских рынках и растущим партнерством со сторонними платформами электронной коммерции, такими как JD и Tmall в Китае.

Чистая прибыль компании за тот же период достигла 3,3 млн CHF (≈$3,7 млн) против 49,4 млн CHF (≈$51,4 млн) годом ранее, падение составило 93,3%. Это произошло из-за значительной волатильности валютных курсов, включая паритет CHF/USD, что отрицательно сказалось на результате. Чистая маржинальность снизилась с 16,83% до 0,74%. Важно отметить, что On находится на этапе активного роста, и мы ожидаем дальнейшего улучшения ее показателей

Операционный поток вырос до -$110,4 млн за 12 месяцев против -$245,5 млн по итогам прошлого года, что обусловлено сокращением чистого оборотного капитала. Изменение чистого оборотного капитала связано с увеличением дебиторской задолженности и товарно-материальных запасов. Чтобы поддерживать высокий темп роста, компания вынуждена постоянно наращивать баланс запасов. Отрицательный денежный поток — частое явление у компаний с сопоставимым темпом роста. Такая же ситуация – у Peloton, о которой мы рассказываем в другом тексте рассылки, Virgin Galactic и других компаний.

Свободный денежный поток увеличился с -$310,7 млн до -$172,5 млн ТТМ. Отрицательный денежный поток обусловлен потребностями в дополнительном капитале для финансирования роста.

On Holding отличается сильным балансом — общий долг составляет $183,6 млн, а на деньги и денежные эквиваленты приходится $415,2 млн. Таким образом, чистый долг фирмы глубоко отрицателен (-$231,6 млн). Финансовый рычаг составляет 0,16х.

Риски

Ухудшение экономической ситуации в мире может отразиться на финансовых показателях On Holding. Это, вероятно, повлияет в худшую сторону на рыночную стоимость акций компании.

Текущая оценка не предполагает значительного запаса прочности, поскольку в ней уже заложен потенциал, который инвесторы видят в On Holding. Компания торгуется с мультипликаторами растущего бизнеса. Однако если On сообщит о непредвиденном замедлении роста выручки, то акции компании могут существенно скорректироваться.

Учитывая, что On Holding находится на стадии агрессивного роста, маржинальность бизнеса может быть неустойчивой, что будет отражаться на рыночной стоимости акций.

Оценка

При построении DCF-модели (показатели рассчитываются в долларах США) мы допустили, что по итогам 2023-го выручка вырастет в соответствии с прогнозом руководства — 1,76 млрд CHF (≈$1,96 млрд по тогдашнему курсу). Далее мы предположили, что выручка будет увеличиваться на сопоставимую величину в денежном выражении каждый год до конца прогнозного периода. Такое допущение является консервативным, поскольку по мере роста On увеличивает и маркетинговые расходы.

Таким образом, мы берем за базис прогноз руководства, согласно которому, как мы писали ранее, выручка достигнет 3,55 млрд CHF (≈$3,96 млрд по тогдашнему курсу) к 2026-му. Это больше чем вдвое превосходит результат за последний год.

Валовая маржинальность до конца прогнозного периода составляет 58,5%. Она также соответствует таргету руководства, который, на наш взгляд, является достаточно консервативным, поскольку компания находится на ранней стадии развития, а значит, способна повысить эффективность от масштаба с течением времени.

Прогноз операционных расходов и прибыли основан на исторической динамике и прогнозах руководства на 2023 год. Мы допускаем, что операционная прибыль будет примерно равна 51,3% от скорректированной EBITDA, что соответствует значению за 2022 FY и будет дальше расти в аналогичной пропорции. Мы полагаем, что операционная маржинальность достигнет 28,79%.

Расходы на амортизацию и обесценение в процентах от выручки, а также капитальные вложения (CapEx) спрогнозированы на основе средней величины за последние годы. Капитальные расходы в процентах от выручки будут равны 5,9%, что также соответствует средней величине за последние годы.

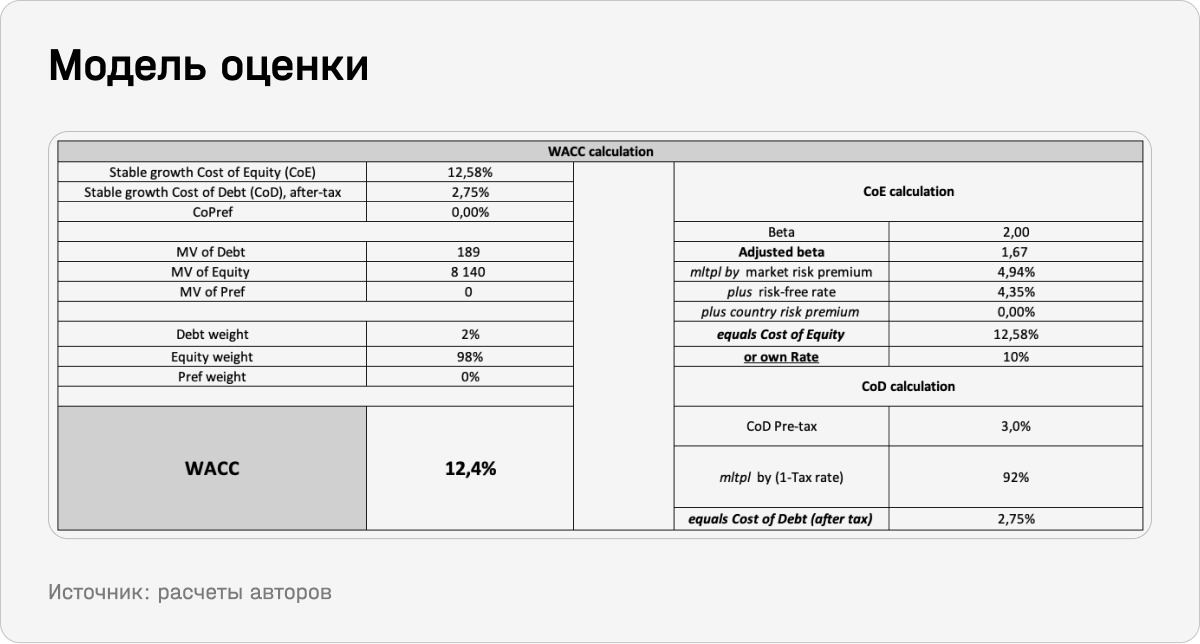

При стоимости собственного капитала, равной 12,58%, средневзвешенная стоимость капитала WACC составляет 12,4%.

Согласно нашей оценочной модели, при терминальном мультипликаторе EV/EBITDA 24,34х справедливая стоимость компании составляет $19,00 млрд, или $30,17 на акцию, что предполагает потенциал роста на уровне 19,5%.

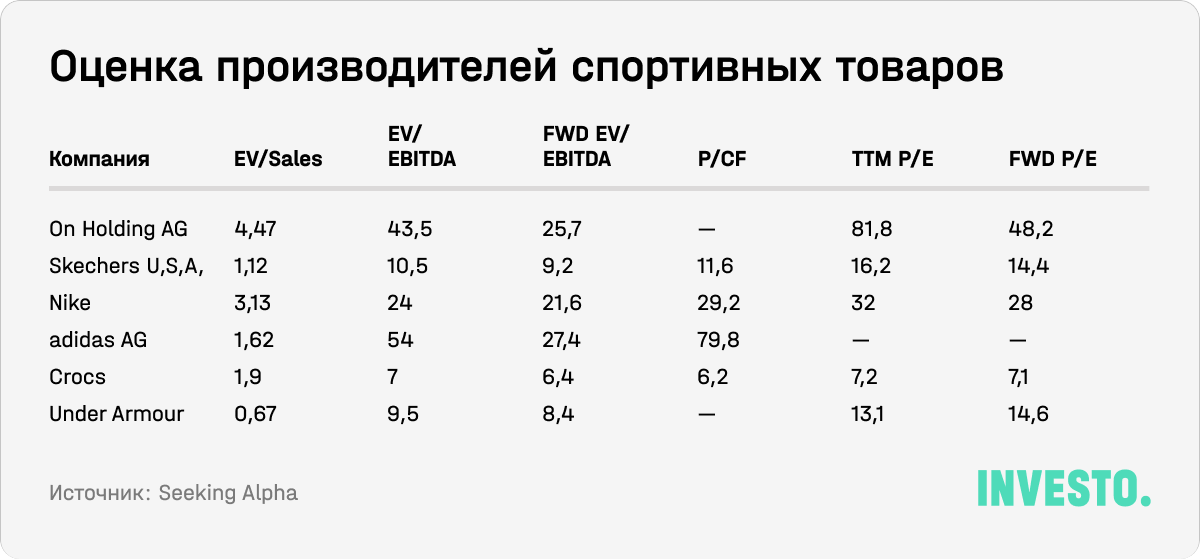

On Holding торгуется с существенной премией к аналогам по основным мультипликаторам. При этом, на наш взгляд, премиальная оценка обоснована с учетом впечатляющих темпов роста компании.

Согласно консенсусу Уолл-стрит, потенциал роста составляет 42,75%. Минимальный апсайд дает таргет TD Cowen, Stifel Nicolaus and Company и Wedbush Securities — 36,77% и 40,68% соответственно.

Таким образом, компания обладает значительным потенциалом для дальнейшего роста. Она способна продолжать агрессивно забирать долю у крупнейших конкурентов в отрасли, предлагая высококачественные и инновационные продукты.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.