От стартапа до упадка. Какие «стареющие» компании все еще интересны

Оглавление

Все компании сталкиваются с разными фазами своего развития: от стартапа до упадка, отмечает Асват Дамодаран, вероятно, главный эксперт в корпоративных финансах. При наличии некоторых условий компании, которые приближаются к упадку, все равно могут быть интересны инвесторам. Мы выбрали три такие компании.

C какими циклами сталкиваются компании и как их определить

Недавно Дамодаран выпустил статью о стадиях жизни компаний. На примере кофейной империи Starbucks (мы рассказывали о ней здесь), полупроводникового гиганта Intel, о котором речь пойдет ниже, и аптечной сети Walgreens Дамодаран объяснил, почему «старичков», то есть давно существующие компании с устоявшимся бизнесом, нельзя списывать со счетов. Дамодаран — профессор финансового дела в Stern School Business при Нью-Йоркском университете. Там, а также онлайн он читает курс по корпоративным финансам и оценке активов. Он также известен своими работами в области страновых рисков. Подробнее об этом мы уже рассказывали.

Определение жизненной фазы, в которой сейчас находится компания, может существенно упростить процесс анализа и прогнозирования темпов роста финансовых показателей. Однако определить его, несмотря на наличие характерных признаков (они описаны в таблице ниже), не всегда легко. Каждая корпорация проходит свой уникальный жизненный цикл, и, по мнению Дамодарана, он может варьироваться по трем параметрам: длине (как долго существует бизнес), росту (насколько он может масштабироваться до достижения эффекта плато) и наклону (как быстро он может масштабироваться).

Например, таким компаниям, как GE и Ford (про вторую мы рассказывали здесь), потребовались десятилетия для расширения, и они долго оставались на вершине, прежде чем столкнуться с «возрастным кризисом». В то же время BlackBerry стремительно выросла от небольшого стартапа до капитализации в десятки миллиардов долларов, контролируя около 20% рынка мобильных телефонов. Но успех оказался недолгим, и компания почти так же быстро утратила свои позиции на рынке из-за конкуренции со стороны Apple и Android.

Мерой возраста компании могут стать три фактора:

- Фактический возраст компании — это один из способов оценки ее зрелости. Однако этот метод не идеален, поскольку компании стареют с разной скоростью.

- Анализ отраслевой группы или сектора может дать подсказки о зрелости компаний из выборки: например, в США технологии классифицируются как растущая группа, а коммунальные предприятия — как зрелая.

- Также важны операционные показатели и их динамика. В каждом материале мы объясняем изменения ключевых бизнес-метрик, а также драйверов роста или факторов, влияющих на спад компании. Этот подход является самым сложным, но и наиболее достоверным.

Принято считать, что в начале своего жизненного цикла компании переживают бурный рост, который часто сопровождается отсутствием прибыли и денежного потока, что является нормальной ситуацией. А к его концу рост замедляется или стагнирует вовсе, маржинальность сжимается, а главным спасением становится раскрытие акционерной привлекательности, часто с помощью дивидендов и масштабных обратных выкупов. При этом именно эта финальная стадия может стать находкой для долгосрочного инвестора, поскольку часто компании имеют необходимые ресурсы, чтобы получить новый импульс для восстановления. Также стоимость их бумаг находится на исторических минимумах, что делает инвестиции в компании более привлекательными.

Дамодаран говорит, что «взросление компаний» может стать началом этапа, когда бизнес часто получается переосмыслить:

- Например, с помощью смены CEO: на ранних стадиях требуется провидец, который поможет «продать» свое видение, на позднем этапе — прагматик, который не обременен собственным эго и готов пожертвовать амбициями, а где-то в промежутке — оппортунисты, которые помогут найти новые рынки для роста, и «защитники», готовые яростно охранять конкурентные преимущества компании. Так, ранее мы рассказывали о перерождении Rolls-Royce благодаря выдающемуся управлению Туфана Эргинбилгича.

- Кроме того, решающим для бизнесов могут стать внешние факторы, например регуляторы. Так было с банками после мирового экономического кризиса, об этом мы рассказывали тут. А один из последних негативных кейсов — слияние лоукостеров JetBlue Airways и Spirit Airlines, которое заблокировал антимонопольный регулятор, поставив Spirit на грань банкротства.

- С помощью стратегии «усиления сильного». Например, как в случае со Starbucks, которая, может, и испытывает проблемы и сокращение рыночной доли, но ее бренд, имидж и репутация помогают сглаживать негативное влияние.

- И немного удачи. «Как бы мы ни хотели верить, что наши судьбы в наших собственных руках, правда в том, что даже самый продуманный ответ на упадок нуждается в большой порции удачи, чтобы добиться успеха», — пишет Дамодаран. Например, проблемы Boeing во многом связаны с авариями, которых могло и не случиться.

Мы выбрали три зрелые компании, которые после упадка пытаются найти точки опоры и восстановиться. Они отличаются сильным позиционированием на рынке, но торгуются беспрецедентно дешево.

Western Union

Western Union была основана в далеком 1851 году. Тогда компания предлагала услуги телеграфа как в США, так и в других странах. Она достаточно быстро масштабировалась: в 1861 году в стране вспыхнула гражданская война и потребность в оперативной передаче сообщений усилилась. Компания считается пионером в областях, которые сейчас являются обыденностью, — коммерческое использование спутников, голосовая и электронная почта и др. Western Union активно участвовала в разработке технологий связи. Ее доминирование на внутреннем коммуникационном рынке длилось почти до конца следующего века, пока она не приняла стратегическое решение из-за распространения сотовой связи и интернета сосредоточиться на денежных переводах. Полностью от своих телеграфических активов она избавилась в 2006 году, став публичной.

Опираясь на свою обширную телеграфную сеть, компания диверсифицировала деятельность и начала предоставлять решения по переводу денежных средств еще в 1871 году. Этот бизнес до сих пор является основным. Исторически американский рынок международных платежей был олигополией, в которой доминировали Western Union, MoneyGram и Ria, принадлежащая Euronet Worldwide. Однако ситуация радикально изменилась:

- Сейчас Western Union по-прежнему имеет обширную сеть агентов практически во всех странах мира, за исключением нескольких стран вроде России, Беларуси, Ирана и Северной Кореи, и зарабатывает на комиссиях за транзакции. С одной стороны, бренд и масштаб долгое время обеспечивали компании сильное конкурентное преимущество. С другой — физическая сеть подрывает ценовую мощь Western Union, поскольку, в отличие от онлайн-платформ, таких как Wise, Xoom от PayPal, Remitly и OFX, ее обслуживание «съедает» значительную часть прибыли. Согласно последнему годовому отчету, около 60% от стоимости услуг направляется на комиссионные агентам.

- Кроме того, с распространением онлайн-банкинга и мобильных кошельков Western Union сталкивается с конкуренцией со стороны таких игроков, как CashApp, Venmo и Zelle от Square, которые предлагают аналогичные услуги бесплатно. Конкуренты заполонили рынок, так как ниша цифровых платежей отличается меньшими барьерами для входа и более низкими капитальными затратами. Все это оказало давление на рост доходов и маржу Western Union, которая потеряла значительную долю рынка. Подсчитано, что с 2006 по 2023 год доля Western Union на рынке трансграничных денежных переводов снизилась с примерно 15% до чуть более 10%. Сейчас ее «классические» услуги очень распространены среди рабочих-мигрантов, которые по ряду причин не хотят открывать банковские счета в принимающих странах и пересылают на родину наличные.

Western Union не раз предсказывали закат. Например, в 1991 году Associated Press назвало компанию «жертвой технологических достижений». Однако с тех пор Western Union неоднократно адаптировалась к изменчивой рыночной конъюнктуре. В начале нулевых она вышла в онлайн, в 2011-м запустила мобильное приложение и даже инвестировала в технологии блокчейн в 2016 году.

Ответом на текущие вызовы стала смена CEO в 2021 году, когда на этом посту оказался Девин Макгранахан, выходец из компании Fiserv, которая предоставляет технологические решения для финансовых компаний. Тогда же компания сформировала стратегию Evolve 2025 («Эволюция 2025»), направленную на стимулирование цифрового бизнеса. В ее исполнение компания уже запустила собственный цифровой банк в Польше, а потом расширилась на Италию, Германию и другие страны. Она также разрабатывает собственные POS-терминалы для безналичной оплаты, инвестирует в запуск цифровых кошельков в США, Европе и на территории крупнейших экономик Латинской Америки — Бразилии и Мексики. Она также достигла соглашения о приобретении платежной компании Dash (принадлежит Singtel), чтобы выйти на рынок Сингапура. Подробнее о преимуществах развивающихся рынков мы рассказывали тут и тут, а о перспективах платежных компаний — здесь.

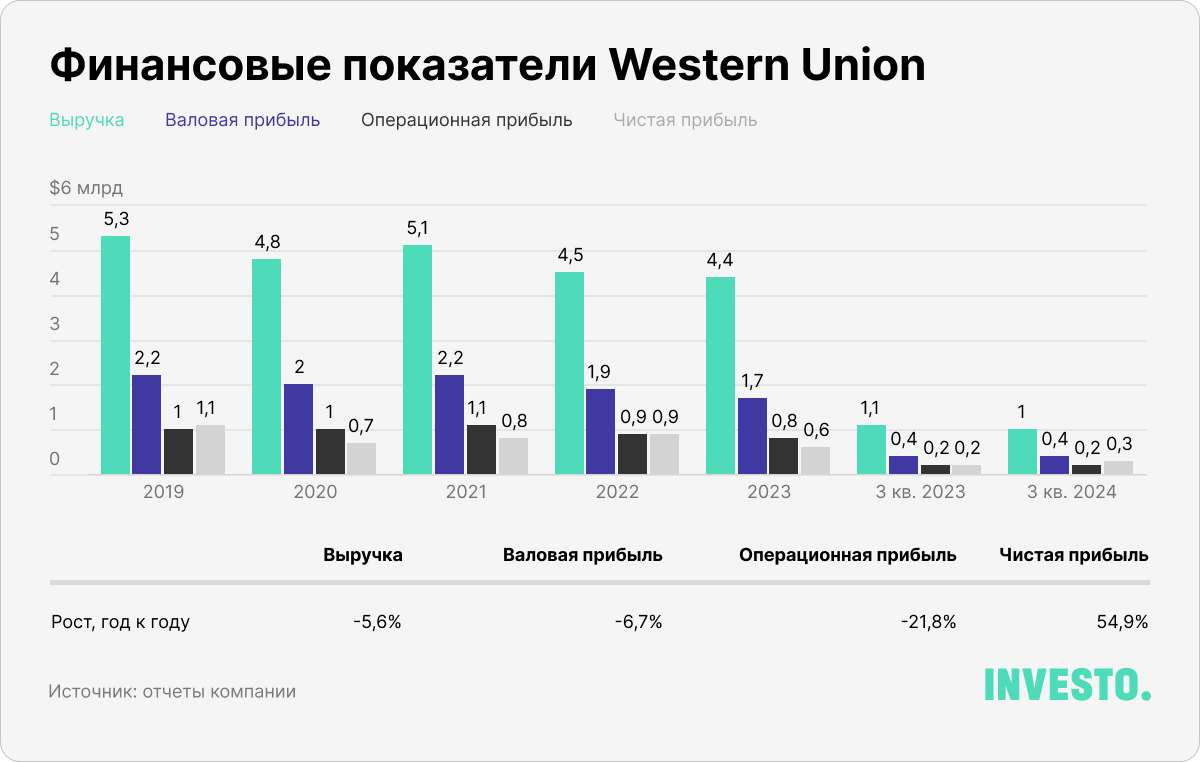

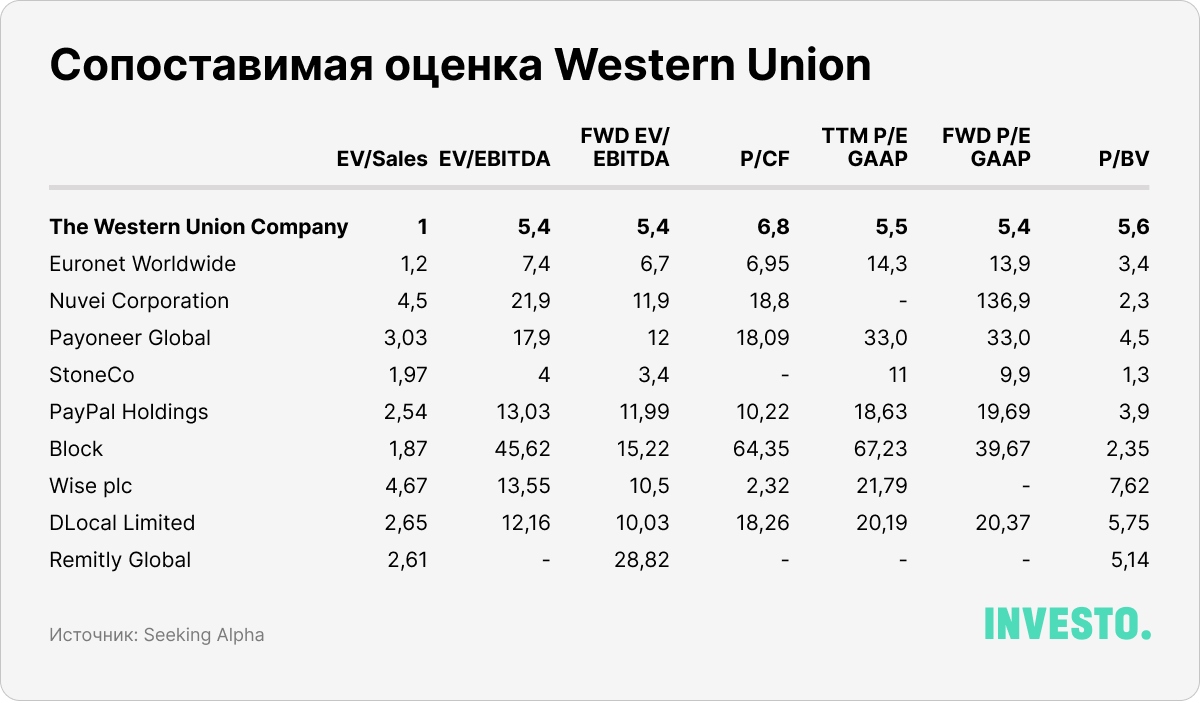

По итогам третьего квартала 2024 года выручка Western Union снизилась на 6% в основном из-за слабости Ирака, несмотря на то что в сегменте потребительских денежных переводов (CMT) объем транзакций вырос на 3% год к году. Падение было частично компенсировано ростом цифровых услуг (Branded Digital) на 8% за тот же период, на него сейчас приходится 25% всей выручки, или 32% сегмента. Выручка в сегменте потребительских услуг выросла на 32%, благодаря запуску рекламного бизнеса Western Union Media Network и расширения линейки продуктов.

Операционная маржинальность снизилась до 15,9% из-за более низкой выручки, обесценения активов в России и расходов на прекращение деятельности, а также стратегических инвестиций в новые и расширенные продукты в секторе потребительских услуг. Согласно прогнозу руководства, операционная маржинальность по итогам 2024 года составит 17–19%. На чистую маржинальность повлияла разовая налоговая выгоды из-за урегулирования проверки Налоговой службы США (IRS) деклараций за прошлые годы.

Western Union генерирует существенные денежные потоки и имеет здоровый баланс. На денежные средства и эквиваленты приходится $1,1 млрд, в то время как общий долг составляет $2,5 млрд. Таким образом, чистый долг равен $1,4 млрд, а коэффициент долговой нагрузки — 1,5. Это позволяет выплачивать солидные дивиденды с годовой форвардной доходностью на уровне 8,7%. И хотя компания не увеличивала их с 2021 года, мы считаем, что она способна как минимум поддерживать их на текущем уровне в среднесрочной перспективе. Кроме того, компания распределяет капитал с помощью обратных выкупов. При текущей рыночной капитализации в $3,65 млрд объем байбэков с начала текущего года составил $177,3 млн. Сейчас в рамках текущей программы доступно еще порядка $170 млн.

На наш взгляд, Western Union глубоко недооценена, и пессимизм в отношении перспектив компании с лихвой отражен в текущей стоимости акций. С начала года бумаги потеряли 10% своей стоимости и торгуются на 10-летнем минимуме. При этом компания выплачивает огромные дивиденды и поддерживает цену акций с помощью байбэков. Она сдала позиции из-за обострения конкуренции в отрасли, но ее текущая трансформация выглядит впечатляюще, а финансовое положение и репутация остаются сильными. Сегодняшняя оценка Western Union крайне привлекательна.

Hugo Boss

Hugo Boss — немецкий производитель одежды, обуви и аксессуаров премиум-класса, основанный в 1924 году Хьюго Фердинандом Боссом. Изначально компания специализировалась на производстве рабочей одежды, а во времена Второй мировой войны начала отшивать форму для Вермахта, за что спустя время подверглась жесткой критике и столкнулась с репутационными проблемами. В 2011 году компания впервые публично извинилась за это и даже профинансировала издание книги Романа Кестера «Hugo Boss, 1924–1945». Таким образом она, кажется, положила конец вредящим имиджу Hugo Boss общественным дискуссиям.

Сейчас компания имеет два собственных бренда мужской и женской одежды, обуви и сумок: Hugo и Boss. Она также предоставляет лицензии сторонним производителям на производство аксессуаров и парфюмерии, товаров для детей и продукции для конного спорта и велоспорта.

2010-е годы были сложными для Hugo Boss: ее выручка росла с темпом, сопоставимым с инфляцией (на уровне 3%), а большое количество суббрендов размывало позиционирование. Дополнительным вызовом стала демократизация офисной одежды и популяризация уличного стиля, из-за чего концепция бренда казалась устаревшей. Компания подошла к вопросу радикально и начала трансформацию со смены CEO в 2021 году, наняв Даниэля Гридера. До этого он работал в американской компании PVH, которая владеет несколькими брендами одежды, включая Tommy Hilfiger и Calvin Klein, и сыграл решающую роль в их глобальной экспансии. В том же году Hugo Boss представила стратегию роста «CLAIM 5». Первое, что она сделала, — избавилась от суббрендов, сосредоточившись только на двух линейках:

- BOSS предлагает повседневную и офисную одежду и фокусируется на миллениалах (25-40 лет);

- HUGO ориентирована на зумеров (до 25 лет) и предлагает одежду в неформальном стиле, которая позволяет подчеркнуть свою индивидуальность.

Компания поставила задачу войти в число 100 лучших мировых брендов (по версии Interbrand), повысить рыночную долю и узнаваемость за счет масштабных маркетинговых кампаний. Сейчас путь Hugo Boss считается одним из самых выдающихся в индустрии, поскольку ей удалось заполучить таких звезд, как актер Крис Хемсворт, итальянский теннисист Маттео Берреттини, модели Хейли Бибер и Кендалл Дженнер, и многих других. В результате выручка Hugo Boss сейчас на 51% больше, чем по итогам 2021 года, когда пришел новый CEO и была представлена новая стратегия, а операционная маржинальность ушла с отрицательной траектории и близится к тому, чтобы достичь 10%. Это говорит о том, что внедряемые инициативы пошли Hugo Boss на пользу, и компания наконец восстанавливается.

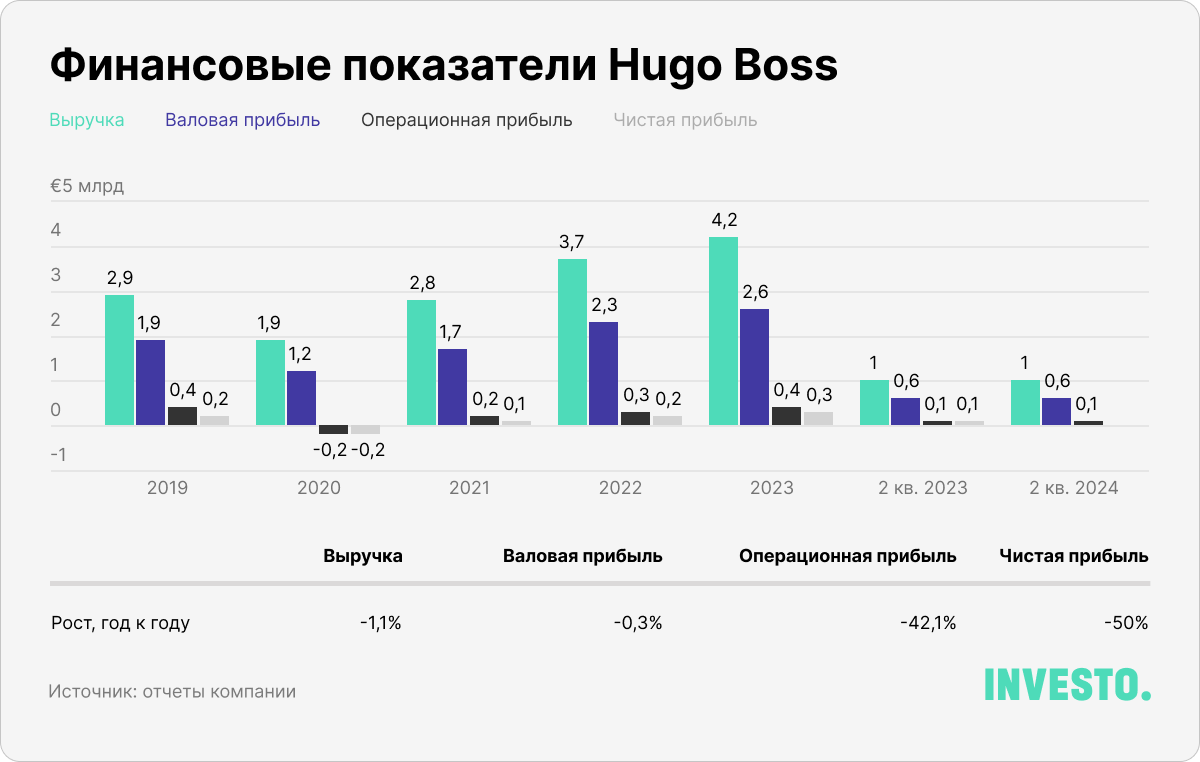

Во втором квартале 2024 года выручка Hugo Boss снизилась примерно на 1% из-за слабости рынков Китая и Великобритании, а также сложной макроэкономической и геополитической обстановки. Недавно мы рассказывали о замедлении потребительского спроса в США. Однако ситуация движется к переломному моменту и, как сообщает Bloomberg, Китай, на долю которого приходится львиная часть спроса как продукции компании, так и всего сектора товаров персональной роскоши, восстанавливается. Вероятно, уже по итогам следующего квартала мы увидим более высокие финансовые показатели всего «люксового» сектора. И согласно прогнозам, по итогам 2024 года составит от €4,2 млрд до €4,35 млрд.

Несмотря на увеличение валовой маржинальности на 0,5 процентных пункта, операционная маржинальность сократилась почти вдвое из-за увеличения инвестиций в маркетинг и роста расходов на развитие розничной торговли. Это в основном связано с ключевыми модными и спортивными событиями за квартал — речь об этапах «Формулы-1» (компания инвестирует в автоспорт более 50 лет), теннисных турнирах, боксерских поединках, верховой езде и других. В настоящее время все больше фэшн-компаний погружаются в спортивный маркетинг — от спонсорства LVMH на Олимпиаде в Париже до инвестиций Prada в парусный и лыжный спорт. Это, а также более высокие процентные расходы отразились на конечном результате Hugo Boss. При этом, согласно прогнозу руководства, чистая прибыль в этом году в лучшем случае должна увеличиться на 5%.

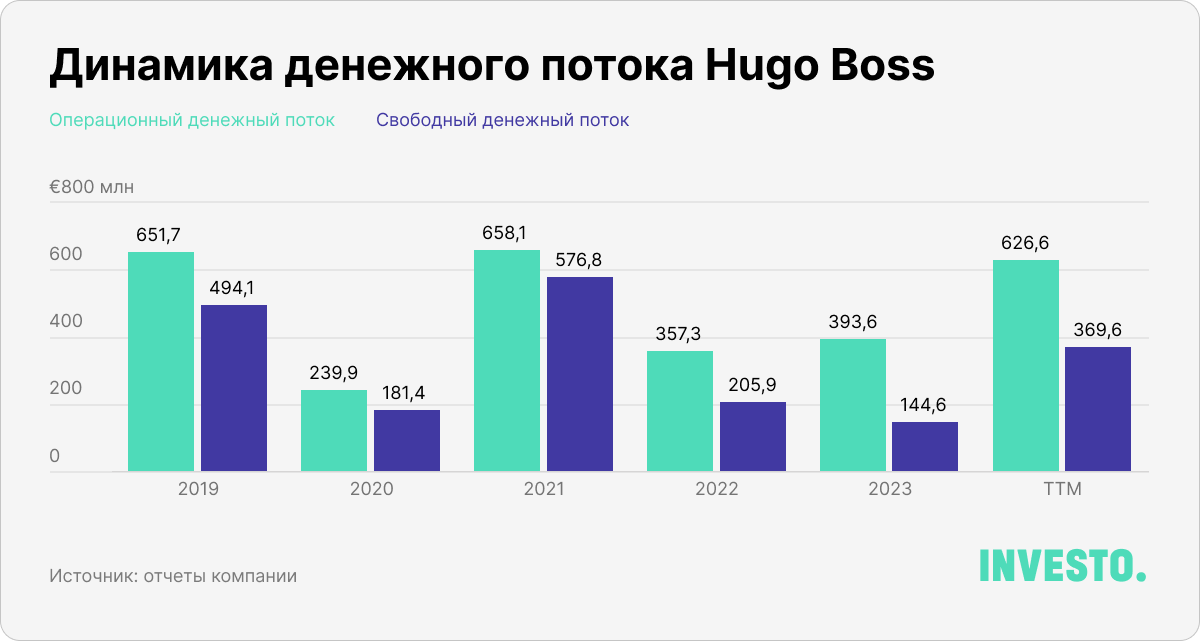

Несмотря на продолжающуюся глобальную экспансию и растущие капитальные затраты, компания продолжает генерировать устойчивые денежные потоки. Рост свободного денежного потока по итогам последнего 12-месячного периода связан с положительными изменениями в оборотном капитале. У компании сильный баланс: общий долг составляет всего €366 млн, а чистый долг — €206 млн (долговая нагрузка равна 0,4). Она также поощряет акционеров дивидендами, форвардная доходность которых сейчас равна 3,21%.

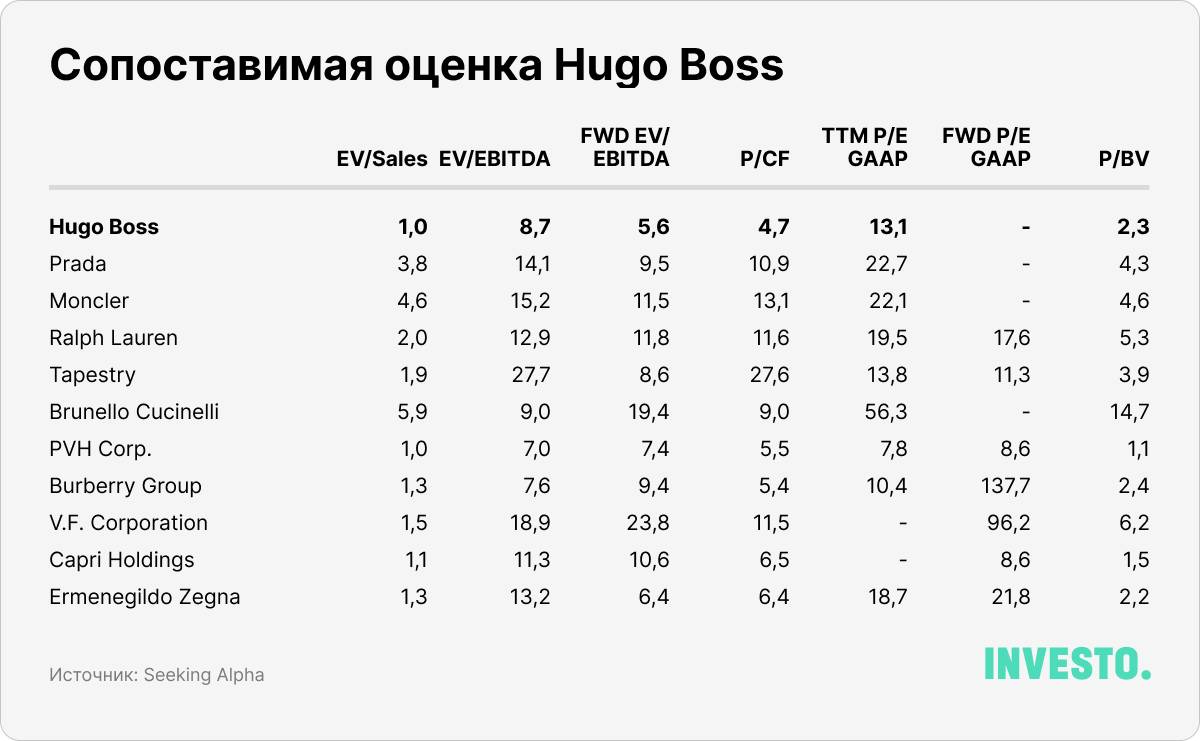

Бумаги Hugo Boss обвалились на 40% с начала года и торгуются с ощутимым дисконтом как к большинству сопоставимых аналогов, так и к собственным историческим значениям. При этом «бычий» взгляд на компанию очевиден: разочаровывающие результаты показывали практически все компании из индустрии персональной роскоши, поэтому слабость результатов Hugo Boss не была специфической. При этом новая стратегия Hugo Boss ясна и уже отразилась в ее финансовых результатах в виде растущей выручки и улучшения операционной эффективности. Ее не отягощают долговые обязательства, и компания выплачивает большие по меркам отрасли дивиденды. Сейчас Hugo Boss выглядит перспективной, но крайне недооцененной бумагой.

Intel Corporation

Intel Corporation — одна из крупнейших по объему выручки и рыночной капитализации полупроводниковых компаний в мире, которая была основана в Калифорнии в 1968 году. Она является поставщиком центральных процессоров и микропроцессоров, чип-сетов для ЭВМ, чипов памяти для хранения данных и др. Компания сотрудничает и обслуживает OEM-производителей (производителей оригинального оборудования) и ODM-производителей (производителей оригинального дизайна), а также поставщиков облачных услуг.

Несколько лет назад Intel начала сдавать свои лидерские позиции сразу на нескольких стратегически значимых рынках, уступая долю рынка AMD и Nvidia. Поэтому компания сменила руководство и встала на путь трансформации, чтобы провести реорганизацию и вновь вернуться к росту. Подробнее о полупроводниках мы рассказывали здесь, а о роли этих компаний в разворачивании технологий ИИ — тут.

Новый CEO компании Пэт Гелсингер представил в 2021 году IDM 2.0 — это стратегия Intel, направленная на трансформацию компании и укрепление ее позиций в полупроводниковой отрасли. Она включает значительные инвестиции в новые производственные мощности как в США, так и в Европе, а также расширение использования фабрик на аутсорсе для гибкости производства. Важным элементом стратегии является создание автономного бизнес-подразделения Intel Foundry Services (IFS), которое будет предлагать контрактные услуги по производству чипов для других компаний. Например, на днях Intel объявила о создании многомиллиардного совместного предприятия с инвестиционной фирмой Apollo (о ней мы рассказывали здесь), связанного с фабрикой Intel Fab 34 в Ирландии. Также Intel недавно получила $20 млрд грантов и займов от властей США на развертывание полупроводниковой инфраструктуры в стране. На наш взгляд, такой протекционизм — это дополнительный аргумент в пользу Intel. Вот что она планирует сделать и чего удалось достичь:

- На одном из конференц-коллов в 2023 году руководство Intel заявило, что планирует захватить быстрорастущий рынок ИИ-ускорителей, выпустив графический процессор Gaudi 3 в 2024 году и Falcon Shores в 2025 году. Недавно компания представила целый ряд новых продуктов, в числе которых тот самый Gaudi 3, который, как пишут СМИ, разгромил Nvidia H100 по производительности и энергоэффективности. Предполагается, что он в два раза быстрее, чем H100, что позволит обучать нейросети быстрее. Однако позиционирование Nvidia остается сильным, и отнять ее долю рынка будет не так просто.

- В том же году Intel сменила стратегию в отношении своего литейного бизнеса, поставив амбициозную цель стать вторым по величине литейным производителем чипов в мире к 2030 году. Расширение производства и технология Intel 18A, которая позволит изготавливать мощные процессоры Panther Lake, по производительности превышающие сегодняшние Meteor Lake вдвое, выглядят многообещающе. Она также готовит к запуску процессор Clearwater Forest, который должен стать новым флагманом продуктовой линейки компании. Однако их дебют намечен только на 2025 год, а массовыми они смогут стать к 2026-му.

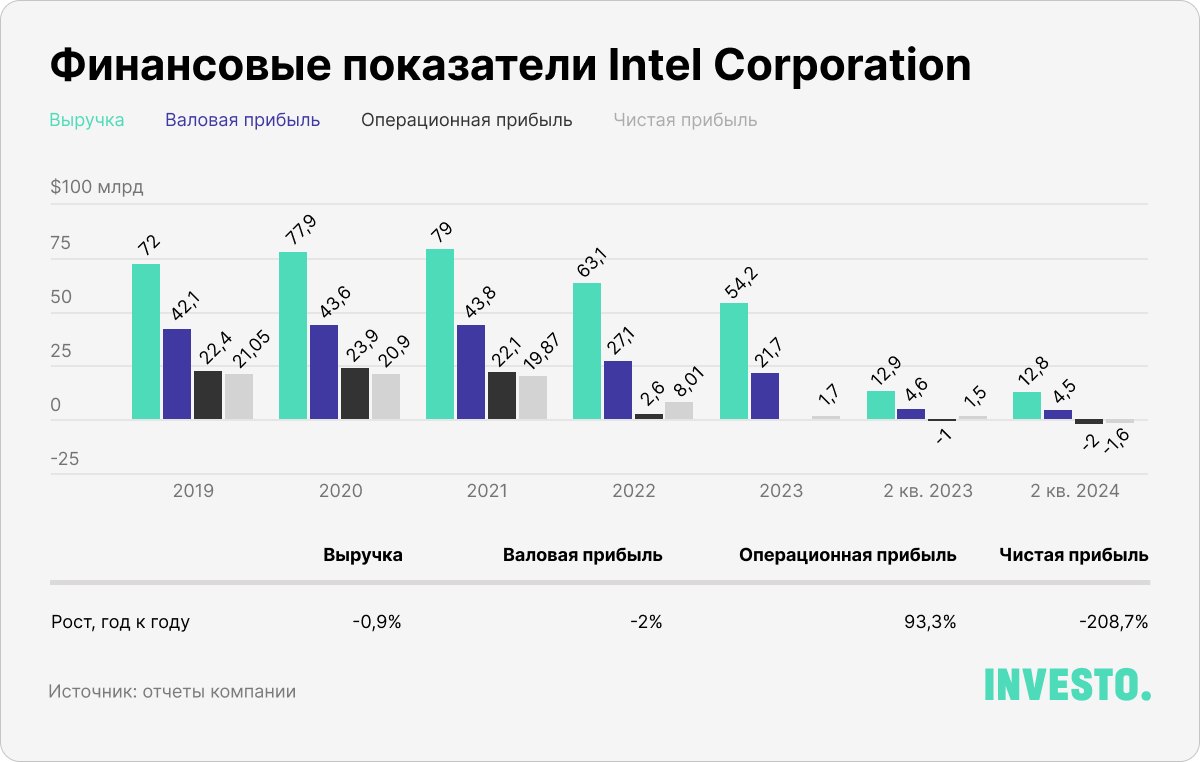

Тем не менее результаты Intel за второй квартал 2024 года оказались разочаровывающими. Выручка компании снизилась почти на 1% — до $12,8 млрд. Руководство отмечает, что рыночные тенденции второй половины года оказались «сложнее, чем они ожидали».

В феврале 2023-го в СМИ появилась информация о том, что Intel активно сокращает зарплаты сотрудников. А в последнем отчете она говорит, что намерена сократить более 15% персонала. Вероятно, это верный шаг в сторону повышения эффективности, которое должно поддержать Intel.

На момент написания статьи компания не успела представить свои результаты по итогам третьего квартала. Однако в четверг они появились, и мы считаем важным отметить некоторые изменения. Акции отреагировали на отчет ростом на 3,5%, а оптимизм в отношении перспектив Intel усилился:

- Компания дала прогноз по выручке на последний квартал этого года, ожидая, что она составит от $13,3 до $14,3 млрд, а валовая маржинальность — 36,5%, при том что по итогам последнего периода снижение выручки составило 6% год к году. Чистая прибыль так и осталась отрицательной из-за расходов на обесценение активов.

- При этом Intel выпустила свои ускорители ИИ Intel Gaudi 3 и объявила о сотрудничестве с IBM.

- В начале октября Intel добилась значительного успеха в области проектирования: крупная международная телекоммуникационная компания KDDI объявила о выборе решения Samsung vRAN 3.0 на базе процессоров Intel Xeon Scalable 4-го поколения с технологией Intel vRAN Boost.

- Компания планирует поставить более 100 млн ПК с ИИ к концу 2025 года. В сентябре Intel выпустила процессоры серии Intel Core Ultra 200V (Lunar Lake) и Ultra 200S (Arrow Lake), обеспечивающие несколько дополнительных часов работы от батареи и более высокую производительность, увеличивая возможности использования ИИ.

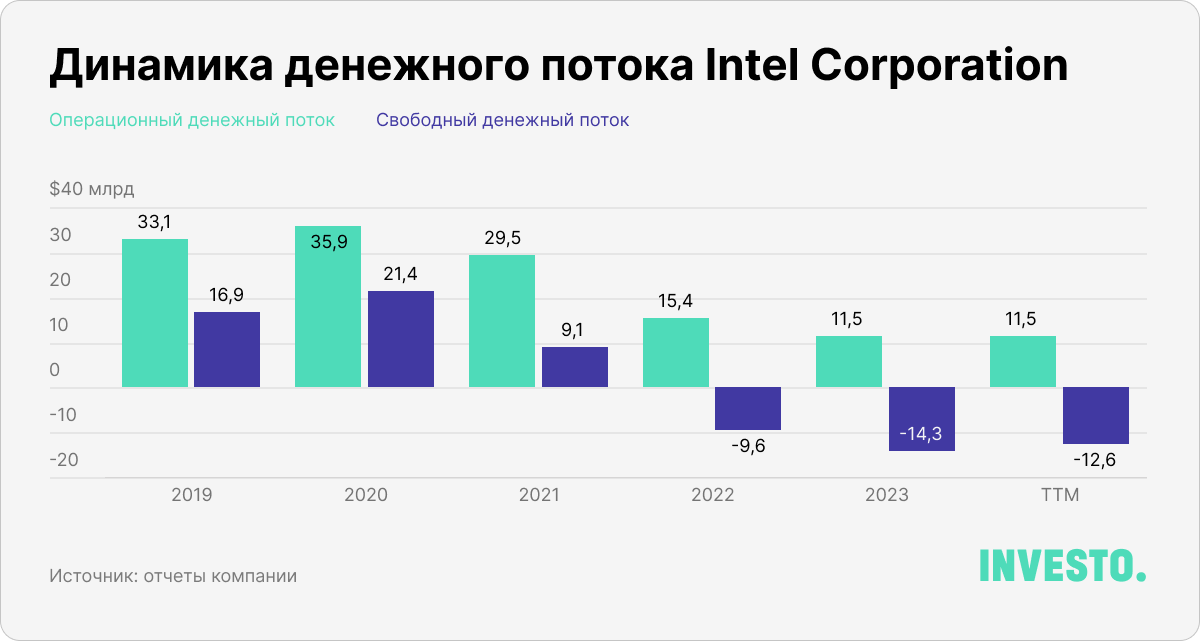

Intel заплатила высокую цену, догоняя отрасль, и теперь может сосредоточиться на своих финансах, пишет Bloomberg. Мы тоже считаем, что сейчас настал тот самый момент, когда компания сможет извлечь выгоду из своих инвестиций и подтянуть операционную эффективность как минимум до средних исторических уровней.

Компания приостановила выплату дивидендов на неопределенный срок для восстановления. Но отмечает свою долгосрочную приверженность конкурентоспособным дивидендам по мере улучшения денежных потоков до устойчиво высоких уровней. С помощью увольнений, сокращения операционных расходов и капитальных затрат Intel надеется сэкономить более $10 млрд в 2025 году.

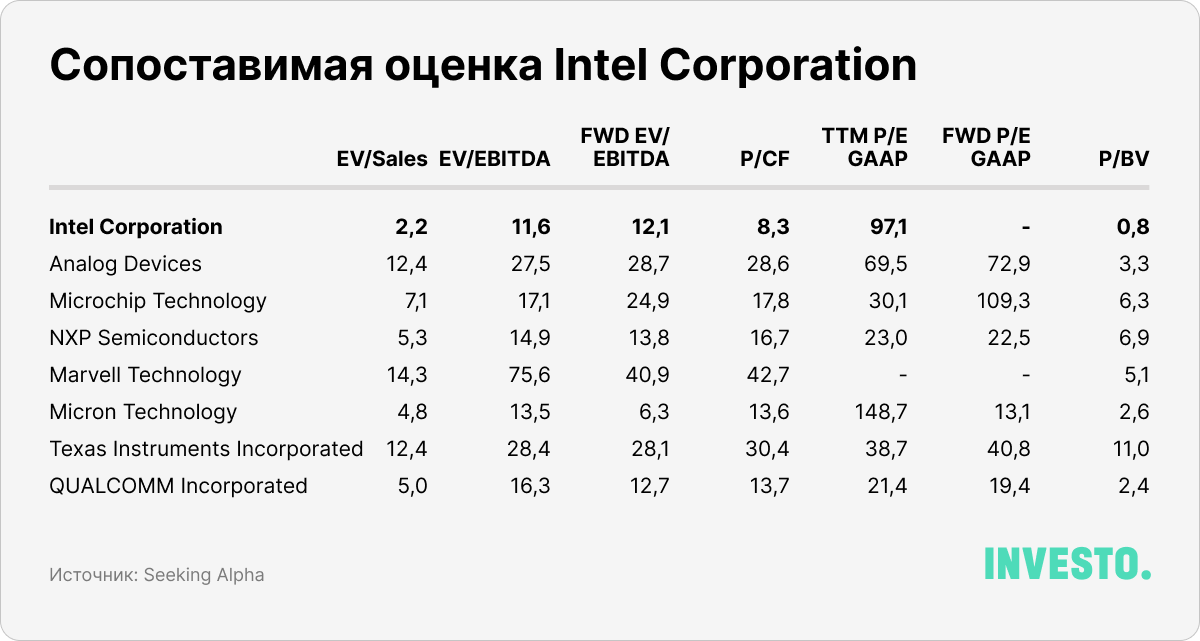

Несмотря на некоторое восстановление, негативная динамика финансовых показателей Intel пока сохраняется. При этом с начала года бумаги компании обвалились на 60% и торгуются на 10-летнем минимуме. Кроме того, Intel торгуется дешевле сопоставимых аналогов по всем мультипликаторам, кроме P/E. На наш взгляд, текущая оценка кажется неоправданно низкой, и Intel близка к тому, чтобы на полную мощность вступить в гонку ИИ. Сегодняшнее соотношение риска и доходности выглядит привлекательно для долгосрочных инвесторов.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.