Жертвы роста ставок. Какие платежные компании выглядят привлекательно

Оглавление

Акции платежных компаний в последнее время находятся под давлением, хотя индустрия продолжает активно расти. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова разбирают бизнес трех компаний из сферы цифровых платежей, которые могут выглядеть привлекательно.

Что случилось

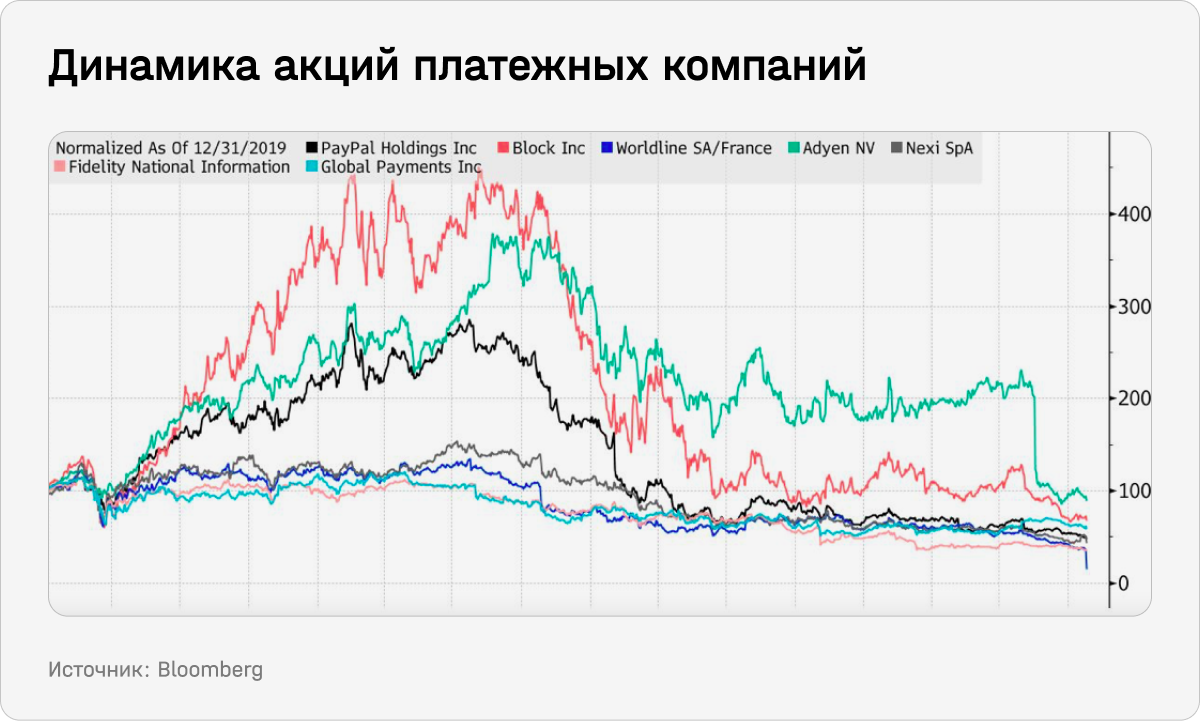

Еще в 2021 году индустрия онлайн-платежей переживала бум из-за повсеместного внедрения цифровой коммерции, которая наступала на офлайн-ритейл. С тех пор темпы развития бизнеса платежных компаний замедлились, а их акции упали в цене. Например, бумаги Block и PayPal за последние два года упали более чем в четыре раза.

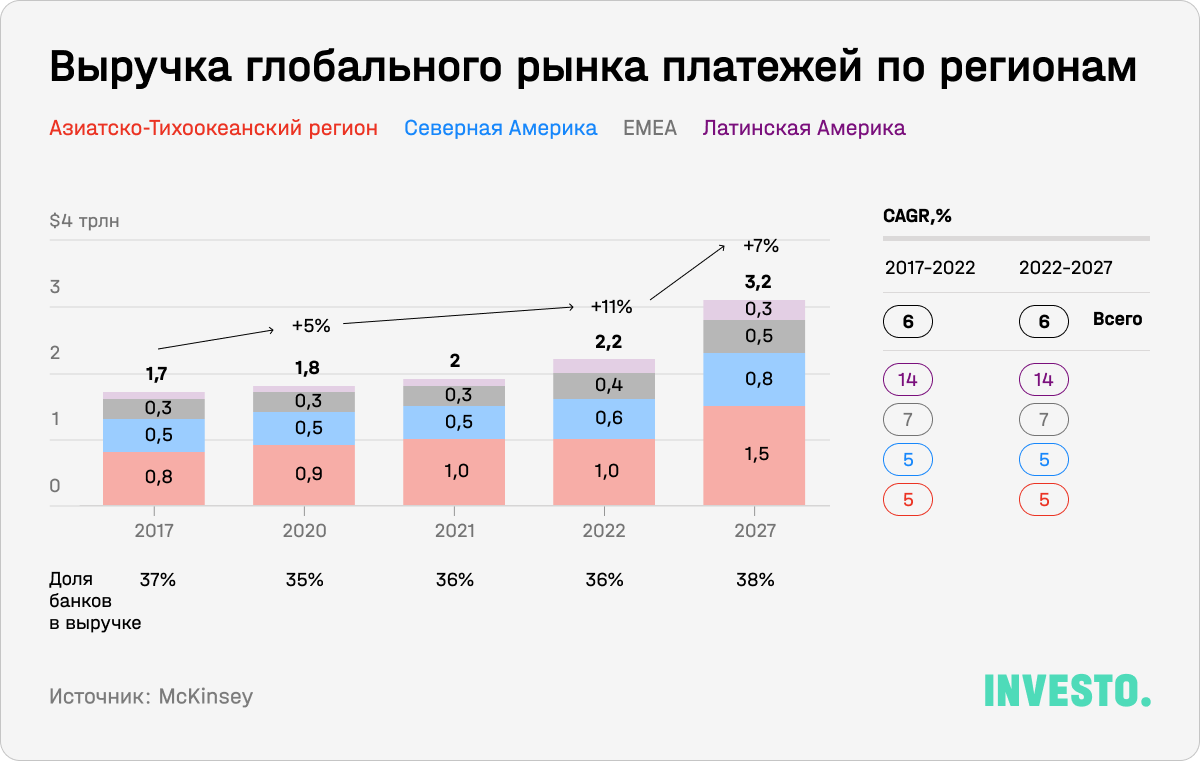

При этом, согласно отчету McKinsey, в глобальном масштабе выручка от всех цифровых платежей удивительно устойчива. В прошлом году использование наличных денег во всем мире продолжило сокращаться — этот тренд наблюдается много лет.

Мгновенные платежи играют ключевую роль в этом переходе. За последние пять лет рост объемов транзакций электронных платежей стабильно опережал рост выручки от платежей (CAGR 17% против 6%). Это свидетельствует о том, что условия становятся значительно более выгодными для потребителей, поэтому все больше людей уходят от кэша.

Конверсия наличных платежей в безналичные способствует росту глобальной платежной индустрии, на которую приходится порядка ⅔ всех платежей, росту нетранзакционной выручки (например, доходов от депозитов), а также ускоренному развитию цифровой коммерции и современной платежной инфраструктуры. За последнее десятилетие платежные компании значительно расширили свой бизнес: теперь они и предоставляют терминалы для чтения карт на кассах в магазинах, и разрабатывают собственные приложения, которые позволяют людям разделить счета в ресторане или просто перевести деньги друг другу, и внедряют другие функции.

В результате доходы от цифровых платежей растут двузначными темпами второй год подряд. И это значительно превышает установившуюся долгосрочную тенденцию (7% CAGR). В 2022 году они выросли на 11%, до $2,2 трлн (см. график ниже). Для сравнения, чистый процентный доход на глобальном банковском рынке в том же году составил $5,1 трлн.

К 2027 году развивающиеся страны с большей по сравнению с развитыми рынками долей наличных денег в операциях, вероятно, сделают дальнейший значительный сдвиг в сторону мгновенных платежей. В результате доля этих транзакций составит примерно половину от общего объема платежных транзакций — почти в три раза больше, чем сейчас. Мы об этом писали, когда рассказывали о бразильской компании PagSeguro, которая имеет свой сервис по обработке платежей.

У индустрии есть еще несколько драйверов для роста. В частности, на платежные сервисы может повлиять внедрение искусственного интеллекта: он позволит компаниям развивать существующие технологии, открывая большой потенциал и возможности применения в различных областях. ИИ будет еще больше персонализировать опыт клиентов, оптимизировать процессы платежей и защищать от мошенничества.

Наконец, внедрение криптовалют и блокчейна тоже способно улучшить платежные услуги. С помощью биткоина и других цифровых валют уже можно осуществлять платежи без участия третьей стороны, например банка, что делает процесс более удобным и дешевым для потребителей. По этому принципу уже работают такие площадки, как Cash App, где есть P2P-платежи, в частности криптовалютами.

Основной среднесрочный риск для отрасли заключается в том, что, если сценарий мягкой посадки не реализуется и начнется полноценная рецессия, это ударит по бизнесу по обработке платежей, поскольку потребители будут меньше тратить. Ценовая конкуренция, более высокая инфляция и процентные ставки уже задержали рост доходов в первой половине этого года.

Мы выбрали три платежные компании, которые могут получить выгоду от роста рынка цифровых платежей.

Какие компании могут быть привлекательны

Block

Block — это американская технологическая компания, один из крупнейших разработчиков решения для приема и обработки электронных платежей с капитализацией в $32 млрд. Изначально компания называлась Square и была основана Джеком Дорси и Джимом Маккелви в феврале 2009 года. Компания провела IPO в ноябре 2015 года. В 2021 году компания провела ребрендинг и сменила название со Square на Block, что руководство объяснило желанием отразить приверженность блокчейн-проектам.

Дорси был одним из основателей и — до недавнего времени — CEO Twitter. Почти параллельно с запуском Twitter Дорси начал работать над созданием Square, где сейчас занимает должность председателя правления. Кроме того, в 2021 году он стал сооснователем проекта Bluesky Social — социальной сети в формате микроблогов. Почему и когда компании, которые управляются фаундерами, могут быть более эффективными, мы рассказывали здесь и здесь.

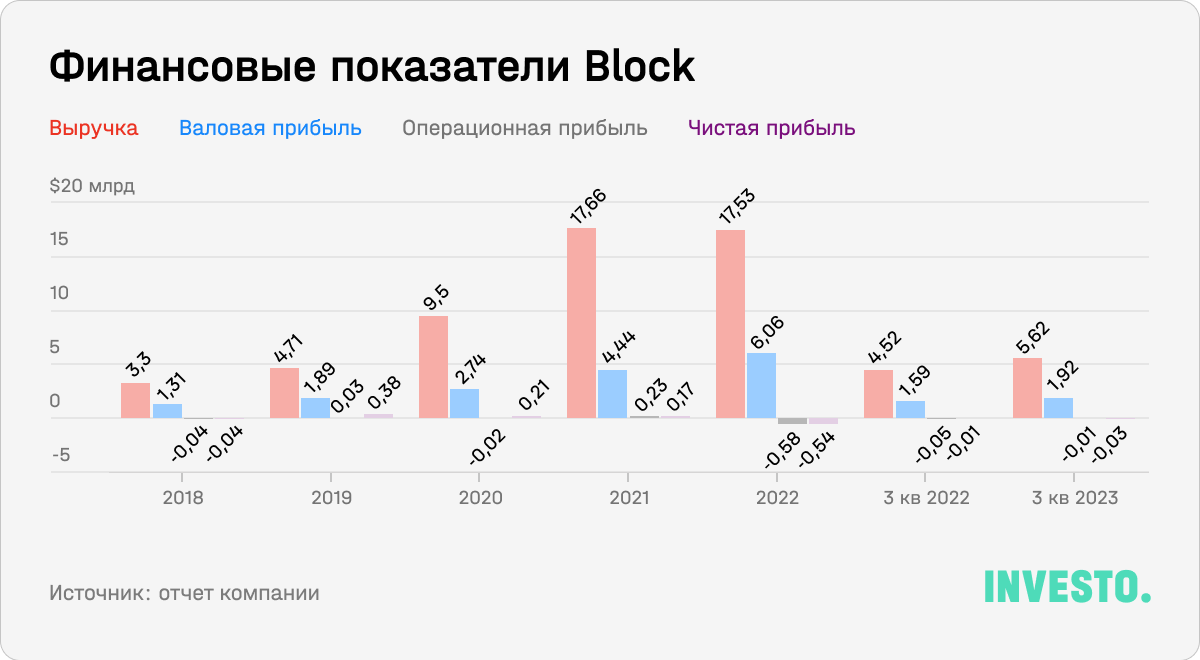

По итогам третьего квартала выручка компании выросла на 24,4% (здесь и далее — год к году), до $5,6 млрд. Большая часть выручки (около 93%) приходится на США. В целом за последние пять лет выручка Block увеличилась более чем в пять раз (CAGR 52%).

Однако стоит отметить, что этот показатель крайне волатилен из-за того, что компания отражает операции с биткоинами в разделе «выручка». Руководство просило об исключении от Комиссии по ценным бумагам и биржам (SEC), поскольку биткоин не является реальной частью дохода компании. Block хотела включить в выручку только маржу, полученную от биткоинов (которая крайне мала), но SEC не санкционировала исключение. Таким образом, более объективным операционным показателем роста компании является валовая прибыль.

Cash App — это наиболее перспективный и быстрорастущий сегмент Block. Его выручка в последнем квартале выросла на 34%, до $3,6 млрд. По сути, это финансовая платформа с одноименным приложением P2P-платежей, которое позволяет людям быстро отправлять, получать и инвестировать деньги в акции и криптовалюту. Его главным конкурентом является Venmo от PayPal.

Сегмент Square вырос на 12%, до $2 млрд. В рамках этого бизнеса компания предоставляет своим клиентам аппаратное обеспечение, включая pos-терминалы, считыватели магнитной полосы, универсальные терминалы, а также ПО для обработки онлайн-платежей. Таким образом, решения Block позволяют обрабатывать как офлайн-, так и онлайн-транзакции в розничном и бизнес-сегментах.

После поглощения Afterpay в 2021 году Block вышла на «молодой» и крайне перспективный рынок «бери сейчас — плати потом» (BNPL). Глобальный рынок BNPL оценивается в $125,1 млрд, из которых 30% приходится на США. Ожидается, что он будет расти с феноменальным CAGR в 43,8% и превысит $3,3 трлн до конца 2030 года. Таким образом, эта M&A-сделка поможет Block генерировать дополнительный доход как за счет самого сервиса и стремительного роста рынка BNPL, так и за счет приращения клиентской базы.

Уже сейчас интеграция BNPL в Cash App дает внушительные результаты. GMV (валовая стоимость товара) от платформы BNPL составил $6,7 млрд в третьем квартале, увеличившись на 24%.

Несмотря на это, на последнем конференц-колле руководство Block заявило, что проникновение компании по-прежнему составляет менее 5% от общего адресуемого рынка (TAM), который они оценивают в $200 млрд. Компания продолжит масштабироваться за счет новых продуктов и расширения клиентской базы по всему миру. Географическая экспансия — одна из главных точек роста в долгосрочной перспективе. Для сравнения, международная доля выручки PayPal составляет 42,6%, что демонстрирует потенциал роста Block.

В краткосрочной перспективе на рост выручки Block может существенно повлиять медленный рост потребительских расходов, особенно если экономика США вступит в рецессию.

По итогам последнего квартала валовая прибыль Block составила $1,9 млрд (+21%). Валовая прибыль Square составила $899 млн (+15%), выручка Cash App выросла на 27%.

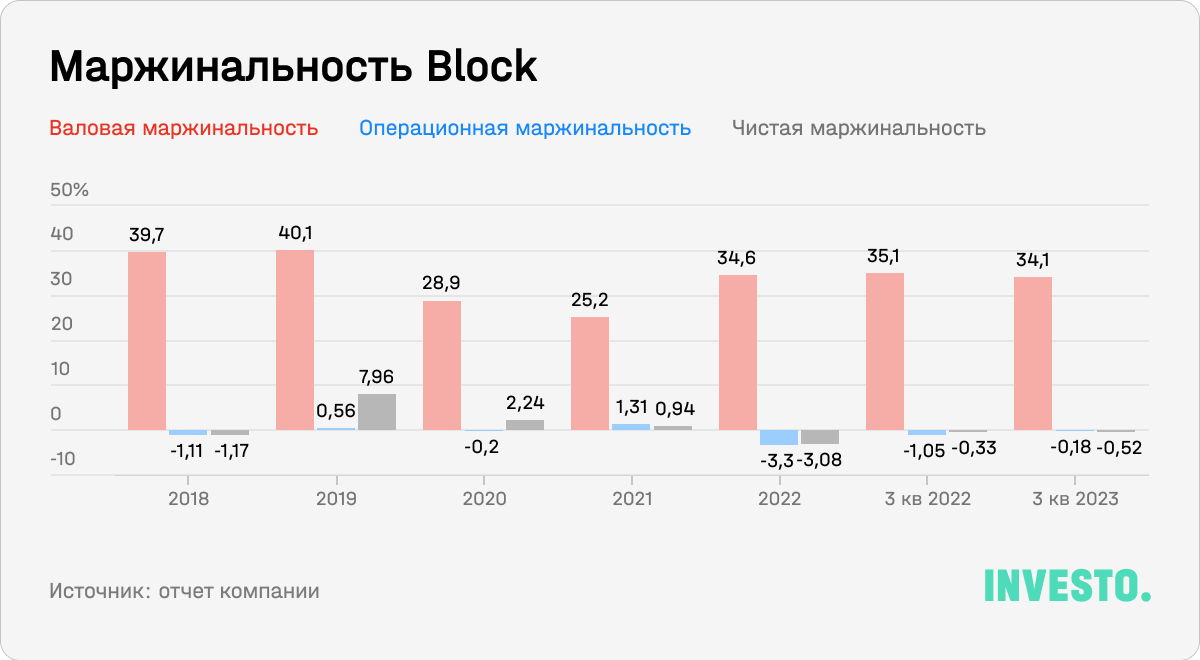

Сейчас руководство сосредоточено на том, чтобы достичь баланса между быстрым ростом и высокой эффективностью, и ставит перед собой амбициозную цель достичь «Правила 40» к 2026 году (рост выручки в годовом сопоставлении + маржа операционной прибыли должны составлять 40%).

Вероятно, одна из главных причин, по которой акции Block подскочили после публикации последнего отчета 2 ноября, — это то, что компания находится на грани получения положительной операционной прибыли. По итогам квартала убыток составил всего $9,9 млн против убытка в $47,2 млн годом ранее. Возможно, компания сможет выйти на операционную эффективность по итогам текущего года. Операционная маржинальность выросла с -1,05% до -0,18%.

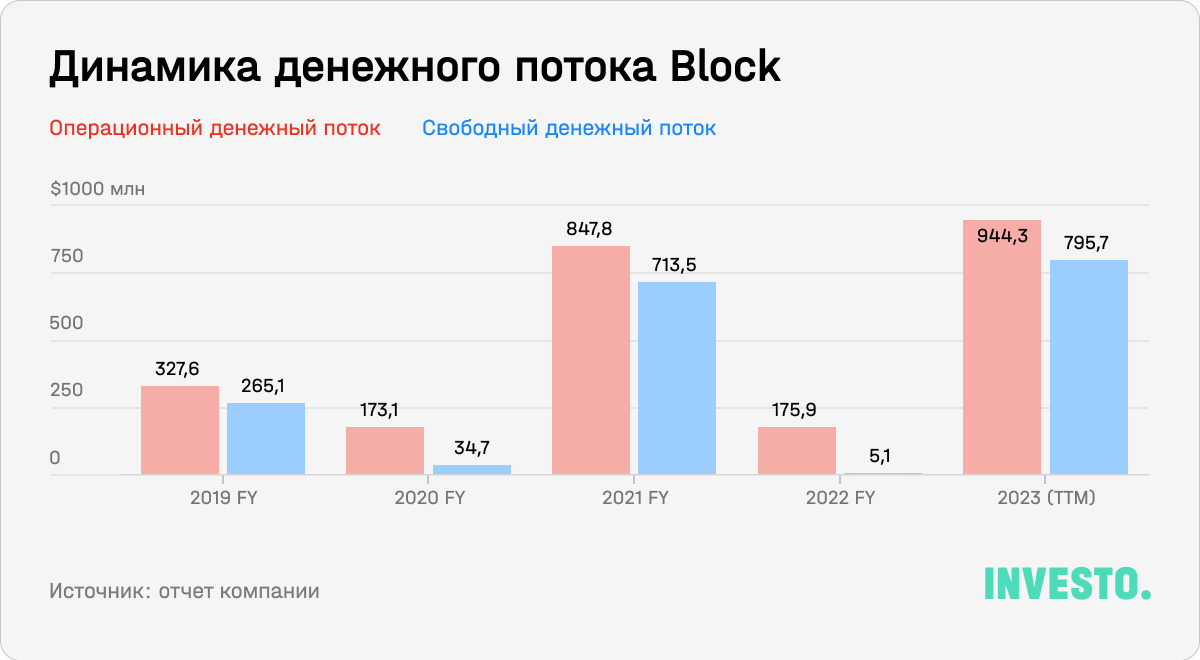

Компания генерирует стабильный денежный поток. Операционный денежный поток в 2022 году увеличился со $175,9 млн до $944,3 млн (ТТМ). Свободный денежный поток вырос с $5,1 млн до $795,7 млн за тот же период.

У компании сильный баланс: $6,3 млрд приходится на денежные средства и эквиваленты. Общий долг составляет $5,4 млрд против $5,5 млрд годом ранее. Таким образом, чистый долг глубоко отрицательный и составляет -$890 млн.

До ралли после последнего отчета акции компании находились под давлением: с начала этого года они упали почти на 40%. Кроме волатильности рынка финтехов, роль сыграло расследование Hindenburg Research. Компанию обвинили в том, что она искусственно завышала количество клиентов и ее служба безопасности в приложении Cash App упустила «красные флаги» о потенциальном мошенничестве, что способствовало махинациям на миллиарды долларов с пособиями в период пандемии. Сама компания назвала обвинения «неточными и вводящими в заблуждение», провела внутреннее расследование и дала официальные разъяснения. После этого стоимость акций начала восстанавливаться.

У Block нет прямых конкурентов, но предложения компании пересекаются с бизнесом PayPal и другими поставщиками платежных решений. Компания торгуется с дисконтом к аналогам по мультипликатору EV/Sales — 1,47. По мультипликаторам прибыли компания торгуется с премией к среднеотраслевому уровню, однако Block отличается самым высоким темпом роста среди компаний выборки с положительным операционным денежным потоком.

Согласно консенсусу Уолл-стрит, справедливая рыночная стоимость акций составляет $71,69, что предполагает потенциал роста в 37,15%. Текущая цена кажется привлекательной.

Payoneer

Payoneer Global специализируется на трансграничных платежных решениях, расчетах с кредиторами и дебиторами, мультивалютных счетах, физических и виртуальных картах в более чем 150 валютах. Компания была основана в 2005 году, в Нью-Йорке, а ее IPO состоялось только в 2021 году.

Payoneer работает на большом и растущем рынке трансграничных платежей (B2B), которые традиционно были медленным, дорогим и сложным процессом из-за большого количества вовлеченных посредников, а также различий в законах и платежных системах разных стран. Однако глобализация послужила драйвером для развития решений в этой области.

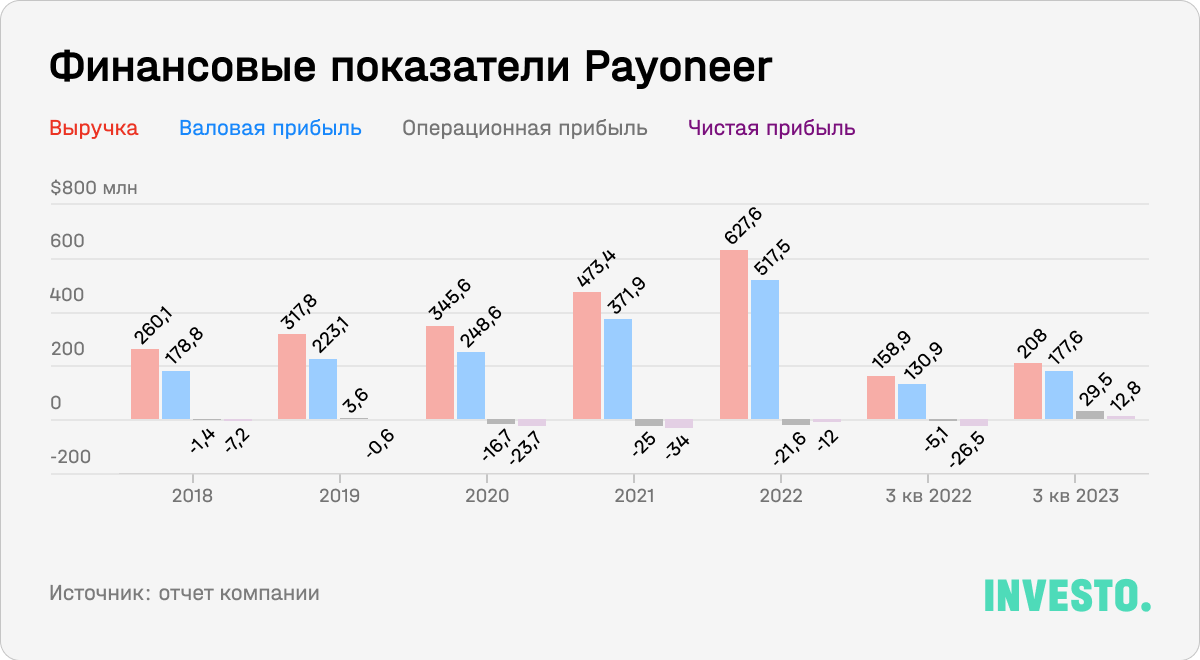

Payoneer объединил свои знания и опыт, чтобы решить многие из этих проблем и упростить процесс транзакций. Это обеспечило компании сильное позиционирование на растущем рынке. В последние годы рост Payoneer ускорился: с 2018 по 2022 годы выручка подскочила с $260,1 млн до $627,6 млн (CAGR 24,7%), и, по прогнозам аналитиков, к концу следующего года она приблизится к отметке в $1 млрд. Одним из прямых конкурентов компании является PayPal, однако она предлагает более высокие комиссионные за транзакцию.

Удобство платформы обеспечило Payoneer лояльность малых и средних предприятий, работающих с крупными маркетплейсами, включая Shopify, Amazon, Airbnb, Envato, Upwork и Fiverr. Руководство оценивает рыночную долю компании на глобальном рынке платежных решений для маркетплейсов в 20%. При этом подсчитано, что в потребительском секторе ее доля составляет около 0,1%. Таким образом, компания может стать бенефициаром роста следующих рынков: фриланс, альтернативное жилье, создание цифрового контента и др. По итогам последнего квартала количество активных профилей увеличилось на 5%, до 502 тысяч.

Глобальные расходы на трансграничные платежи в B2B-сегменте сейчас оцениваются примерно в $37 трлн. Ожидается, что уже к концу 2024 года показатель достигнет $40 трлн, что обусловлено растущей популярностью маркетплейсов со значительной долей иностранных продавцов. При этом, по прогнозам, в 2024 году лишь 8% из всех трансграничных платежей будут мгновенными (транзакция за 10 и менее секунд), что предполагает значительное пространство для роста технологий в этой области.

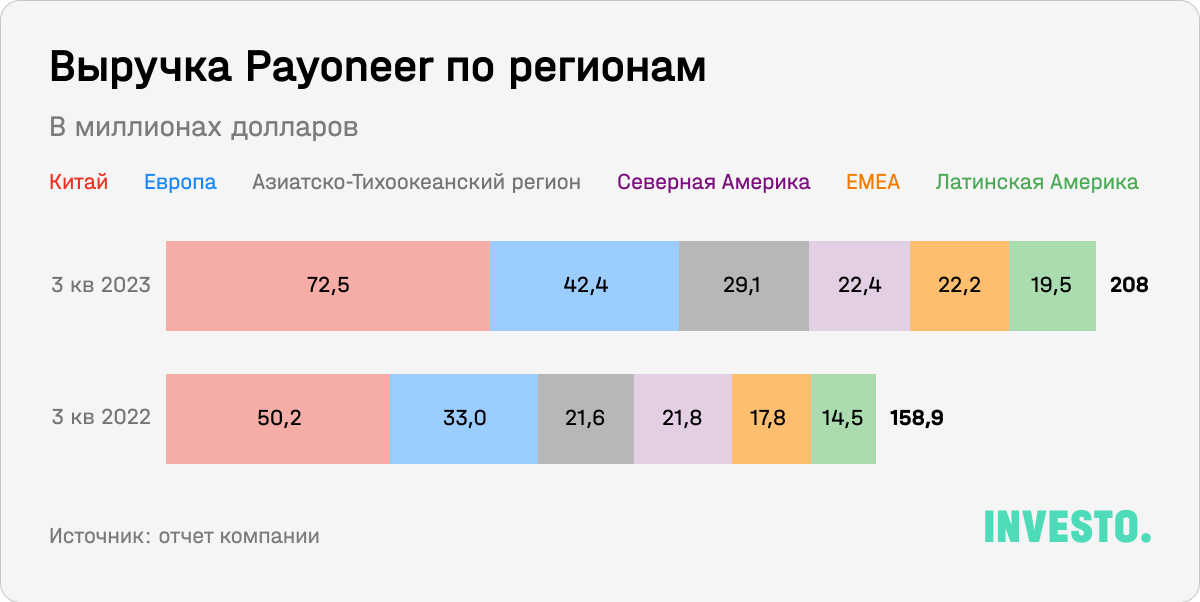

Сейчас основным рынком Payoneer является Китай, на долю которого приходится 34,9% от общей выручки. Высокая концентрация на китайском рынке создает значительные политические риски для компании. Это один из главных рисков для Payoneer на текущий момент.

По итогам квартала выручка компании выросла на 31%, до $208,04 млн, — благодаря увеличению числа клиентов и объема транзакций через платформу. Свой вклад внесли и более высокие процентные ставки, поскольку компания зарабатывает на клиентских деньгах, инвестируя их в фонды денежного рынка. Кроме того, в качестве одного из факторов роста руководство отмечает изменение ценообразования — например, комиссий при транзакциях небольших размеров.

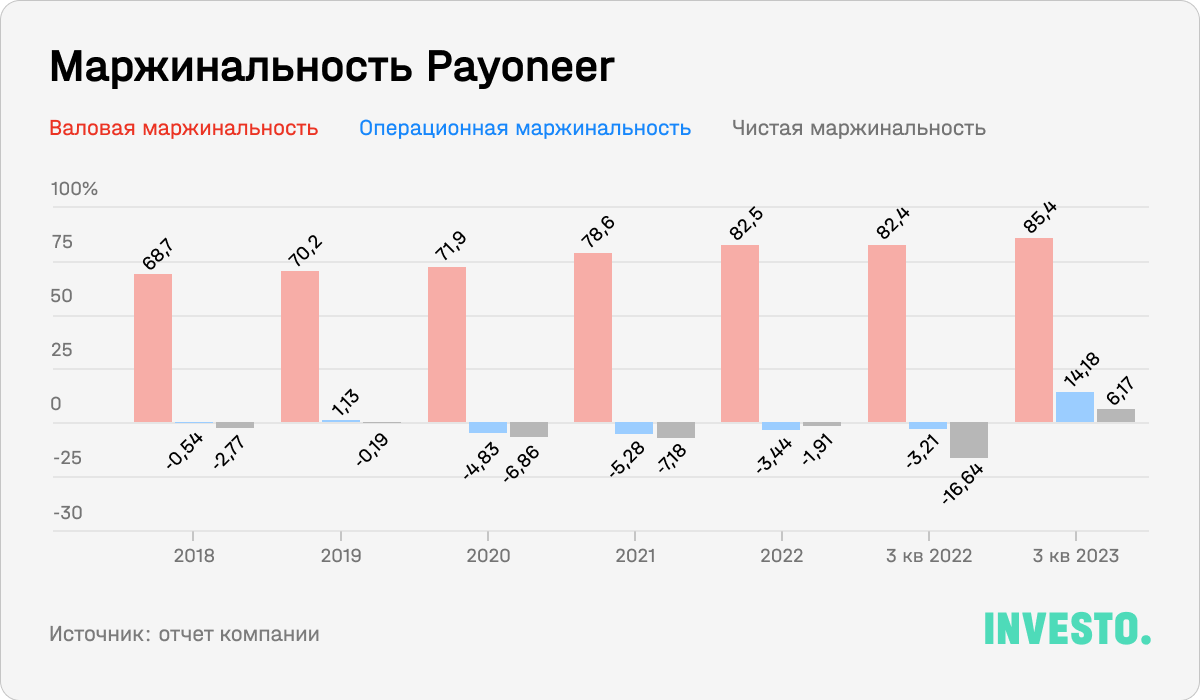

Валовая маржинальность за квартал увеличилась примерно на 3 п.п., что обусловлено более высокими доходами. Она достигла 85,4%, что говорит о том, что компания извлекает большую выгоду от эффекта масштаба: удельная стоимость каждой дополнительной транзакции снижается по мере роста их объема. Учитывая, что Payoneer находится на начальной стадии развития и перед фирмой сохраняется значительное пространство для роста, вероятно, она продолжит улучшать прибыльность.

По итогам квартала компании удалось выйти на положительную операционную прибыль, которая составила $29,5 млн против -$5,1 млн годом ранее. Таким образом, операционная маржинальность достигла 14,2%, несмотря на увеличение операционных расходов, в частности на маркетинг, на 9%. Payoneer продемонстрировал и чистую прибыль, которая составила $122,83 млн, чистая маржинальность выросла до 6,2%.

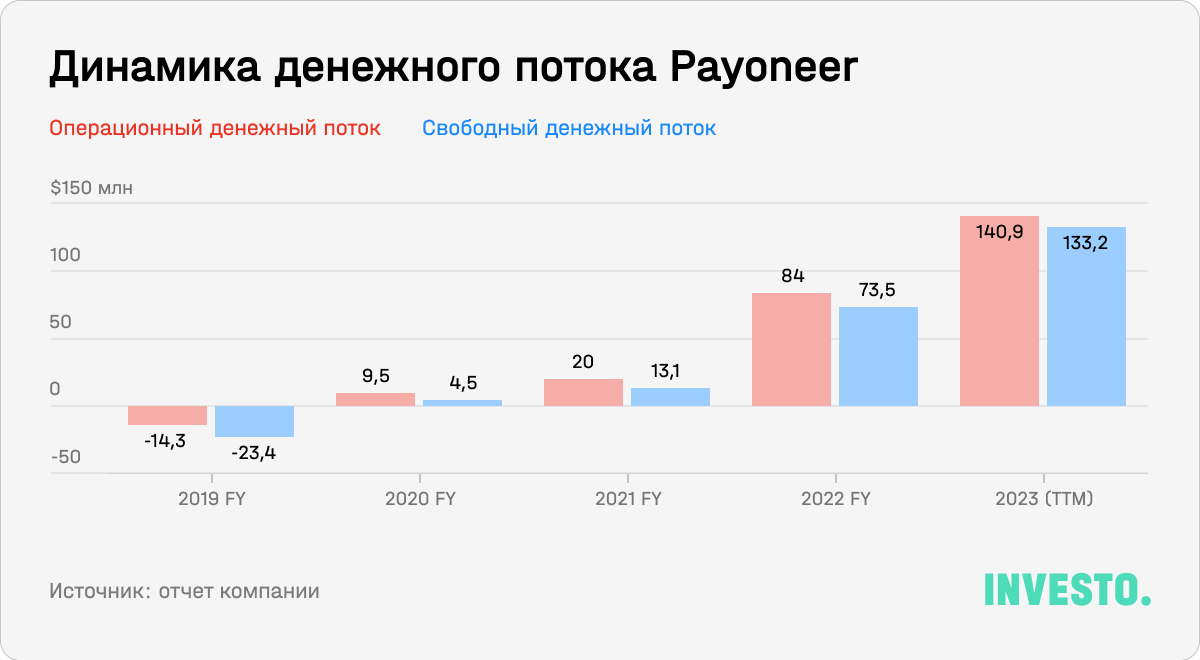

Payoneer постоянно наращивает денежный поток. По итогам 2022 года он составил $84 млн против $20 млн годом ранее. За последние 12 месяцев показатель достиг отметки в $140,9 млн. Свободный денежный поток за тот же период увеличился с $13,1 млн до $73,5 млн и составил $133 млн ТТМ. Рост показателей обусловлен улучшением операционного рычага, а также снижением чистого оборотного капитала.

Payoneer отличается сильным балансом: общий долг (включая обязательства по варрантам) равен $15,8 млн (против $24,8 млн годом ранее), а на денежные эквиваленты и краткосрочные инвестиции приходится $590,6 млн. Таким образом, чистый долг отрицателен и соответствует -$574,8 млн.

Payoneer торгуется с премией к сопоставимым аналогам. Однако премиальная оценка обоснованна, учитывая высокий органический темп роста финансовых показателей. При этом форвардный мультипликатор EV/EBITDA равен 8, что существенно ниже среднеотраслевого уровня. Таким образом, текущая цена акций кажется привлекательной. Согласно консенсусу Уолл-стрит, справедливая рыночная стоимость акций составляет $9, что предполагает потенциал роста в 61%.

PayPal

PayPal управляет платформой, которая позволяет осуществлять цифровые платежи по всему миру в 150 валютах и выводить средства на свои банковские счета. Она была основана в 1998 году, головной офис находится в Сан-Хосе, штат Калифорния. На дне инвестора в 2021 году руководство PayPal озвучило амбициозную цель — увеличить количество активных счетов с 377 млн до 750 млн за пять лет, что подразумевает прирост в среднем около 70 млн пользователей в год.

Однако уже к концу того же года руководство объявило, что им не удастся достичь своей цели, и, по их подсчетам, в 2022 году количество учетных записей должно было увеличиться всего на 15–20 млн. Фактически фирме удалось привлечь лишь 9 млн новых клиентов по итогам 2022 года. В третьем квартале 2023-го их количество снизилось на 1%, до 428 млн.

Неспособность поддерживать рост стала основной причиной переоценки акций в последнее время. Кроме того, на финансовые показатели и потенциал роста компании негативно повлияли снятие ковидных ограничений, глобальные проблемы в цепочке поставок, ухудшение потребительских настроений, ужесточение монетарной политики, боевые действия в Украине. В результате один из крупнейших игроков рынка онлайн-платежей потерял около 80% своей рыночной капитализации с максимумов 2021 года.

Тем не менее количество транзакций на один счет продолжало активно расти, а оставшиеся на платформе PayPal клиенты стали более активными и чаще использовали платежные услуги фирмы: количество транзакций за квартал увеличилось на 13% по сравнению с прошлым годом, до 56,6 на один счет. Общий объем транзакций вырос на 11%, до $6,28 млрд.

Вероятно, рынок переоценил замедление роста. PayPal — это зрелый бизнес с высоким уровнем проникновения на глобальный рынок. В 2022 году 8,2% всех цифровых покупателей в мире использовали платежный сервис PayPal. Разумеется, при таких масштабах компаниям сложно продолжать активно наращивать рыночную долю. А учитывая общий тренд на снижение продаж в секторе электронной коммерции, замедление роста кажется логичным.

При этом компания является лидером многообещающего и перспективного рынка. Согласно исследованию Mordor Intelligence, объем рынка цифровых платежей будет расти с CAGR 11,1% с 2023 по 2028 год и достигнет $14,8 трлн.

Сейчас PayPal владеет одним из ведущих цифровых кошельков Venmo и планирует разработать следующее «суперприложение», которое предоставит пользователям полный набор коммерческих и коммуникационных услуг.

Согласно данным компании, которая ссылается на сторонние исследования, около 60% потребителей выбирают PayPal в качестве основного инструмента для совершения онлайн-транзакций. Кроме того, клиенты PayPal в два раза чаще совершают покупки, если видят иконку платформы. Иными словами, PayPal является крайне важным инструментом для игроков электронной коммерции, который существенно увеличивает количество новых и повторных покупок, а также повышает конверсию оформленных заказов.

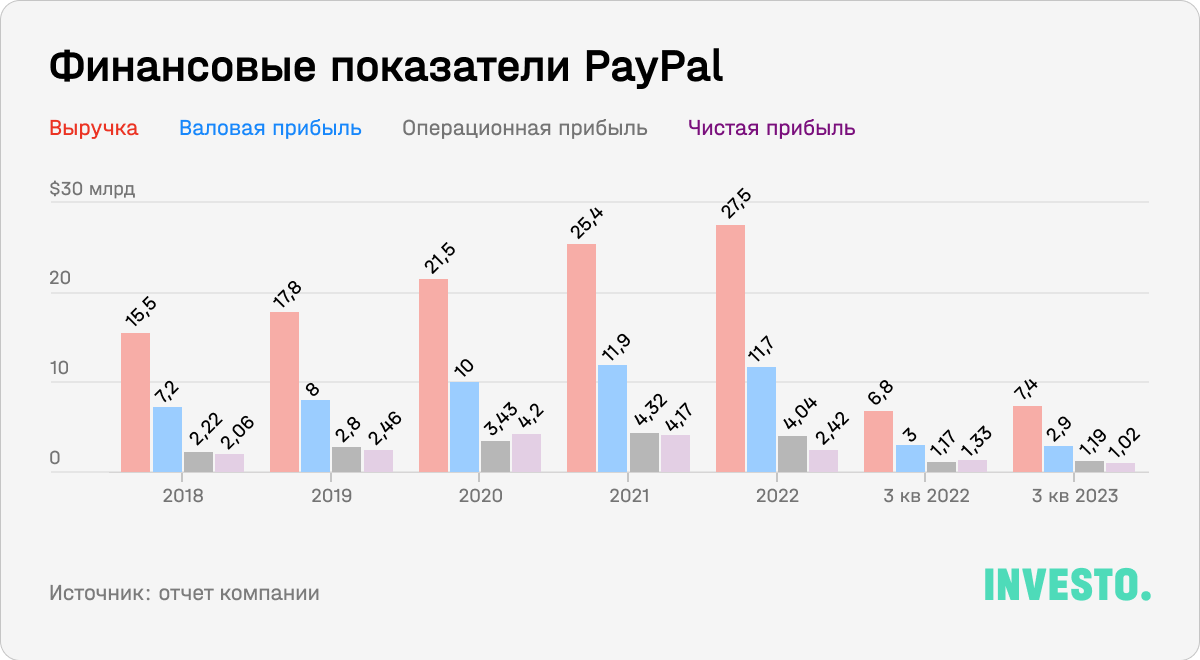

PayPal превзошел прогнозы за третий квартал как по выручке, так и по прибыли. Согласно последнему отчету, выручка достигла $7,42 млрд, что предполагает рост на 8,4% год к году. Несмотря на то что возможное сокращение активных счетов может оказать давление на потенциальную выручку, руководство ожидает роста на 6–7% по итогам года. Этому будет способствовать праздничный сезон, который исторически увеличивает продажи в период между «черной пятницей», Рождеством и Новым годом.

Операционная прибыль по итогам квартала выросла незначительно: с $1,17 млрд до $1,19 млрд. Операционная маржинальность составила 16% против 17,1% годом ранее. На наш взгляд, снижение маржинальности — в основном краткосрочная проблема, поскольку компания продолжает искать новые возможности для роста и имеет солидное конкурентное преимущество в виде сильного бренда. Руководство PayPal намерено повышать эффективность бизнеса за счет сокращения расходов и концентрации на наиболее активных и прибыльных пользователях.

В третьем квартале PayPal получил рекордные $1,1 млрд свободного денежного потока. По итогам года показатель достиг $5,11 млрд, что позволяет компании максимизировать акционерную стоимость посредством обратных выкупов. Компания придерживается своего прогноза и планирует потратить $5 млрд на байбэки в этом году. В последнем квартале PayPal вернул акционерам в общей сложности $1,4 млрд. Всего за девять месяцев этого года компания потратила $4,4 млрд.

PayPal отличается сильным балансом: общий долг равен $11,2 млрд, на денежные эквиваленты и краткосрочные инвестиции приходится $11,6 млрд, чистый долг отрицателен и соответствует -$311 млн.

PayPal растет медленнее, чем некоторые конкуренты, как, например, Block или Upstart Holdings, поскольку управляет зрелым бизнесом по обработке платежей. Тем не менее компания торгуется с очень привлекательными мультипликаторами, близкими к годовому минимуму. Текущая оценка, на наш взгляд, очень привлекательна для долгосрочных инвесторов.

Согласно консенсусу Уолл-стрит, справедливая рыночная стоимость акций составляет $85,32, что предполагает потенциал роста в 64,9%.

Инвестиционное резюме

- Block — перспективная компания, акции которой значительно просели и которая имеет драйверы роста

- Payoneer — быстрорастущая компания, работает в самом перспективном секторе трансграничных платежей

- PayPal — крупнейшая платежная компания с отличным финансовым положением и низкой оценкой

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.