Забастовка закончилась. Кто из «Большой тройки» теперь выглядит привлекательно

Оглавление

В США подошла к концу забастовка сотрудников автопрома, автопроизводители подсчитывают убытки. Воспользовавшись окончанием периода неопределенности, аналитики INVESTO изучили, насколько привлекательны сейчас акции «Большой тройки из Детройта».

Что случилось

Забастовки рабочих больно ударили по американской автомобильной промышленности — подробнее о ней, а также о тех, кто от нее может выиграть, INVESTO рассказывал тут. По подсчетам Anderson Economic Group, совокупный ущерб от забастовки United Auto Workers (UAW) уже составил $9,3 млрд. Недавнее предварительное соглашение между профсоюзом рабочих UAW и «Большой тройкой из Детройта»: General Motors (GM), Ford Motors и Stellantis — приостановило забастовку. По всей видимости, период неопределенности окончился.

Забастовка усилила «медвежьи» настроения в отношении компаний в последние месяцы. И без учета войны с профсоюзами автомобильная промышленность продолжает сталкиваться со значительными проблемами: инфляционное давление и рост затрат, высокие ставки, ведущие к росту ставок по автокредитам, дефицит полупроводников и сбои в цепочке поставок привели к снижению продаж легковых автомобилей по всему миру. В прошлом году в США было продано от 13,7 до 13,9 млн новых автомобилей, что примерно на 8–9% меньше, чем в 2021 году. Это самый низкий уровень продаж с 2011 года, когда они восстанавливались после Великой рецессии.

Тем не менее, по последним данным, продажи начали восстанавливаться. В октябре они увеличились на 2% (здесь и далее — год к году, если не указано иное), до 1,2 млн единиц, но снизились на 9,6% к прошлому месяцу из-за забастовки, которая началась 15 сентября, и роста цен. S&P Global Mobility ожидает, что в 2023 году продажи новых автомобилей в США составят 14,8 млн. Это лучше, чем годом ранее, но предполагает сохранение пространства для роста, по крайней мере до допандемийных уровней.

Продажи в Европе, еще одном важном рынке для «Большой тройки», в 2022 году снизились на 11,4%, до 14,8 млн штук. Число проданных автомобилей в октябре увеличилось на 14,6%, что ознаменовало пятнадцатый месяц роста подряд на автомобильном рынке ЕС.

Это обусловлено скачком спроса на электрические автомобили, продажи которых выросли на 36,3%. Продажи Volkswagen, крупнейшего автопроизводителя, выросли на 9,9% в октябре, продажи Stellantis и Renault — на 11,3% и 24,3% соответственно. Для сравнения, продажи Tesla подскочили почти на 150%, теперь они составляют около 12% всех продаж полностью электрических автомобилей в ЕС.

Согласно прогнозам LMC Automotive, в 2023 году продажи легковых автомобилей в Европе вырастут на 8,8%, до 16,1 млн. Это также предполагает сохранение потенциала для восстановления, поскольку в 2019 году было продано 20,7 млн автомобилей.

Таким образом, текущие скидки могут стать отличной возможностью для долгосрочных инвесторов. Мы проанализировали «Детройтскую тройку», чтобы понять, кто из компаний стоит внимания.

Stellantis

Stellantis образовалась в результате слияния двух крупных автопроизводителей — Groupe PSA (Peugeot Société Anonyme) и Fiat Chrysler Automobiles (FCA) в 2021 году в рамках полностью равноправного партнерства. Теперь это международная автомобильная компания со штаб-квартирой в Амстердаме.

Последнему слиянию предшествовала череда M&A-сделок. В 2009 году американский автопроизводитель Chrysler обанкротился, а одним из основных акционеров стал итальянский автопроизводитель Fiat (на тот момент у него было 20% акций). Под руководством генерального директора Серджио Маркионне Fiat постепенно увеличивал свои активы, собрав в том числе 100% акций непубличной Chrysler. Fiat Chrysler Automobiles (FCA) был образован в октябре 2014 года, тогда же компания вышла на биржу.

С 2014 по 2021 годы FCA была седьмым по выручке мировым автопроизводителем, владея брендами Abarth, Alfa Romeo, Chrysler, Dodge, Fiat, Fiat Professional, Jeep, Lancia, Ram и Maserati. Кроме того, компания продавала детали и автомобильные принадлежности под марками Mopar, Comau и Teksid.

После смерти Маркионне в 2018 году Джон Элканн, внук Джанни Аньелли, который был главным акционером и исполнительным директором Fiat, задался целью объединить компании Groupe PSA и Fiat. Элканн является не только основным акционером Fiat Chrysler, но и генеральным директором Exor, одного из крупнейших в мире управляющих активами.

Уже в 2019 году между компаниями было достигнуто соглашение, а в 2021 году инициировано слияние. На момент образования Stellantis PSA владела пятью брендами автомобилей: Peugeot, Citroën, DS, Opel и Vauxhall, а также предоставляла услуги по аренде автомобилей и каршерингу под брендом Free2Move и считалась вторым по выручке автопроизводителем в Европе.

В результате слияния была создана Stellantis, третья по выручке автомобильная компания в мире. Контроль в ней принадлежит семье Аньелли (через Exor) и Peugeot. А генеральным директором компании после сделки стал ветеран автомобилестроения Карлос Таварес, который до этого работал в Renault и Nissan, а с 2014 был исполнительным директором в PSA.

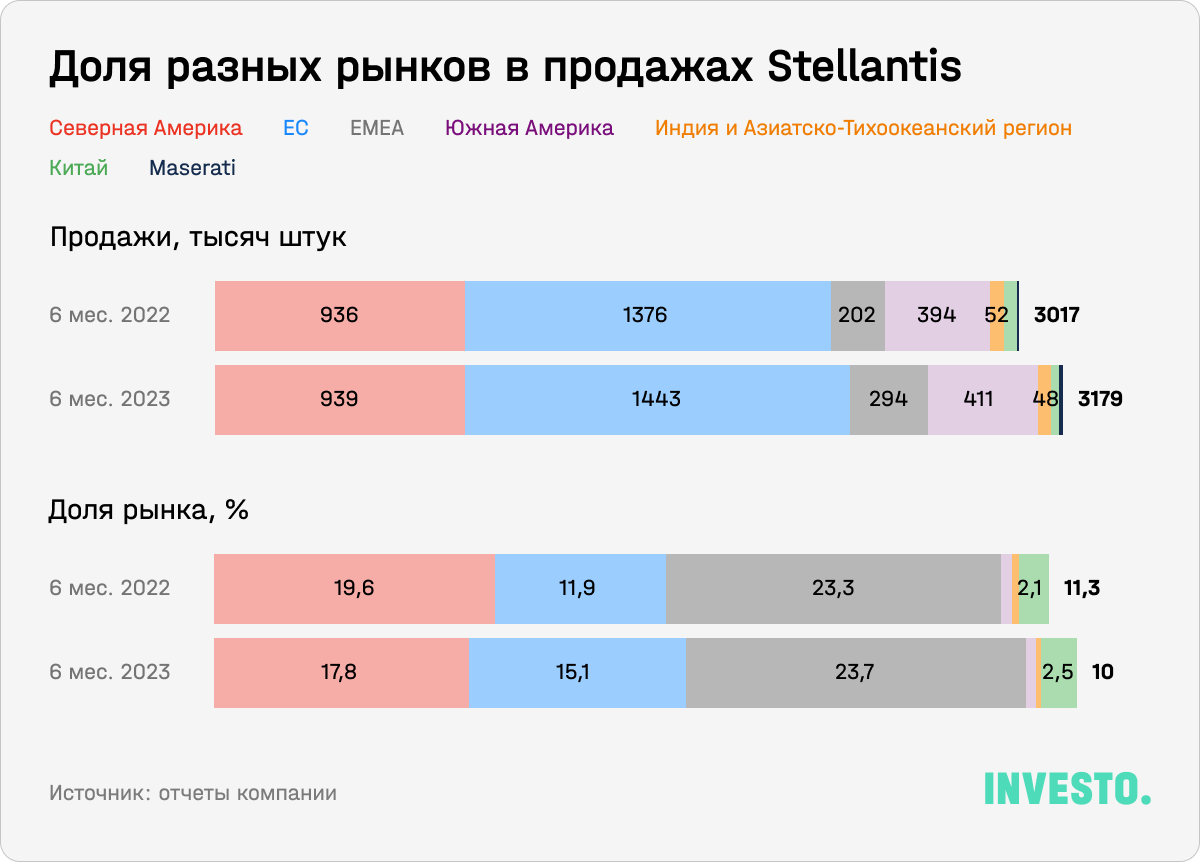

Самый большой рынок Stellantis — Европа, где компания сейчас занимает 17,8% рынка, а в прошлом году — 19,6%. Вероятно, это связано с опережающим ростом продаж электромобилей. Наибольшую долю Stellantis имеет в Южной Америке — 23,7% против 23,3% годом ранее. Также она представлена в Северной Америке, ЕМЕА, Индии и Азиатско-Тихоокеанском регионе и Китае.

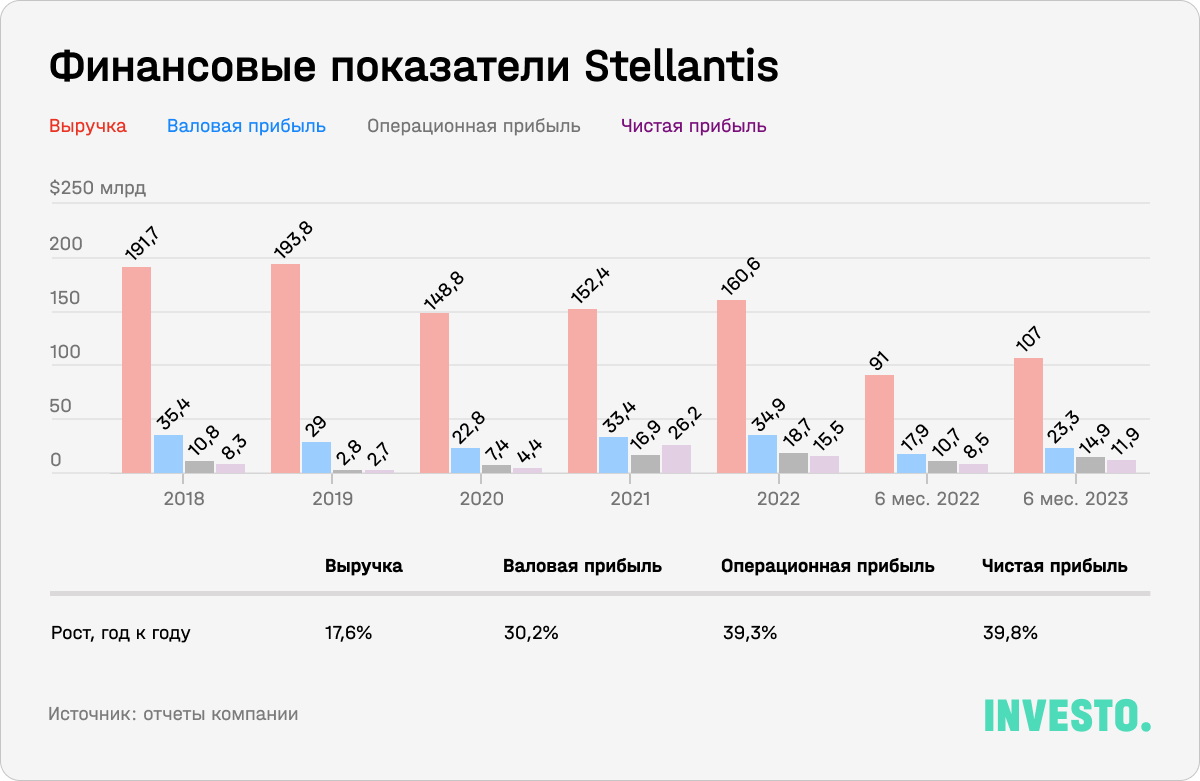

По итогам последнего полугодия выручка компании выросла на 17,7%. Если рост доходов в 2022 году был обусловлен только повышением цен, то в первом квартале компания также увеличила отгрузки почти на 10% за счет улучшения конъюнктуры на рынке полупроводников и нормализации уровня запасов.

Мировые продажи BEV (Battery Electric Vehicles) компании выросли на 24%, до 169 тысяч штук, а LEV (electric vehicles) — на 28%, до 315 тысяч штук. BEV работают только от аккумуляторов, не гибриды (это, к примеру, Fiat 500 и Peugeot 3008), LEV — автомобили с низким уровнем выбросов (Citroën Ami и Opel Rocks).

Весной 2022-го руководство Stellantis представило стратегический план «Dare Forward 2030», который можно перевести как «Смело вперед 2030». Он направлен на фундаментальную трансформацию бизнеса, переход к устойчивой мобильности, то есть транспорту с минимальным углеродным следом, и предполагает следующее:

- К концу десятилетия на электромобили (BEVs) должно приходиться 100% продаж Stellantis в Европе и 50% в США. Кроме того, ежегодный объем продаж электромобилей должен составить 5 млн штук. Для сравнения, по итогам 2022 года объем всех проданных автомобилей компании составил 5,8 млн единиц.

- Удвоить выручку к 2030 году и довести показатель до €300 млрд (примерно $328 млрд по текущему курсу) при сохранении скорректированной операционной маржинальности на двузначных значениях.

- Поддерживать коэффициент дивидендных выплат на уровне 25–30% от чистой прибыли до 2025 года и проводить байбэки в размере 5% обыкновенных акций.

Для реализации своего плана Stellantis планирует инвестировать около $30 млрд до 2025 года, что является оптимальным значением для поддержания высокого уровня свободного денежного потока.

Компания уверенно движется к цели по всем направлениям. Например, совместно с Samsung Stellantis объявила о строительстве завода по производству аккумуляторов для BEV в Индиане, совместно с LG планирует инвестировать около $4 млрд в производство литий-ионных аккумуляторов в Канаде, ведет переговоры с Panasonic о строительстве новых заводов по производству аккумуляторов для электромобилей в Северной Америке и многое другое.

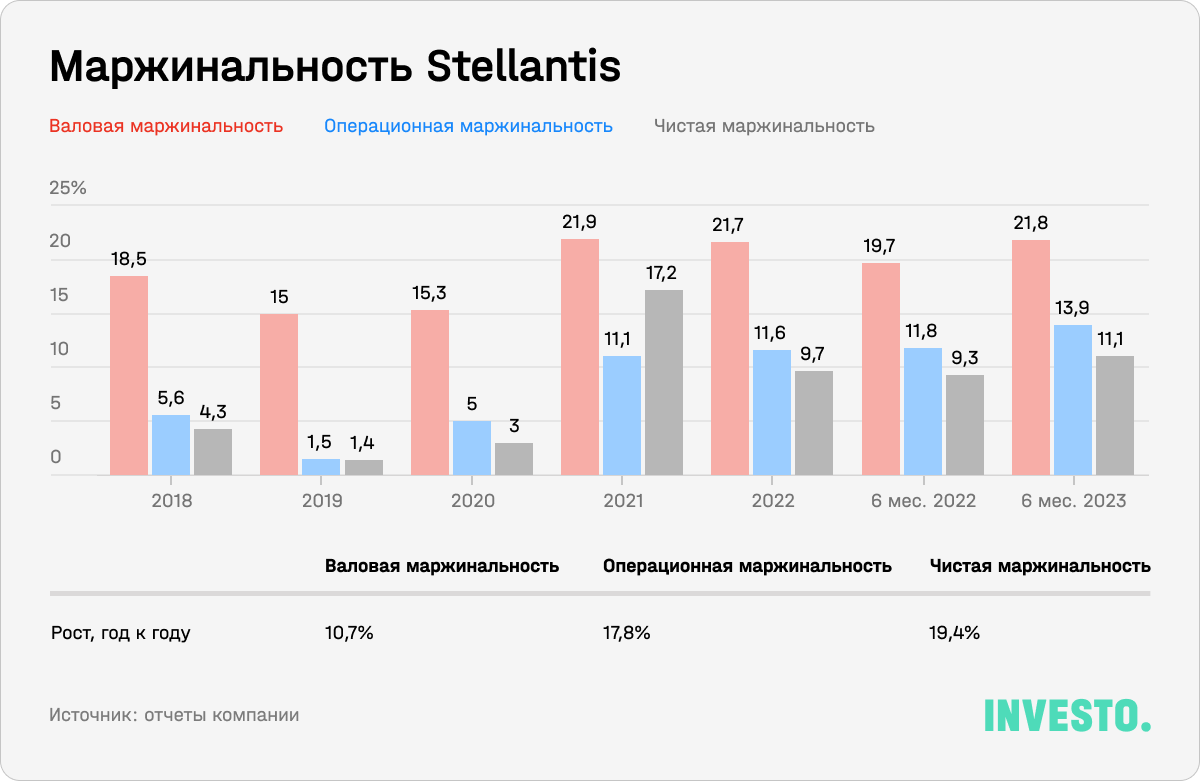

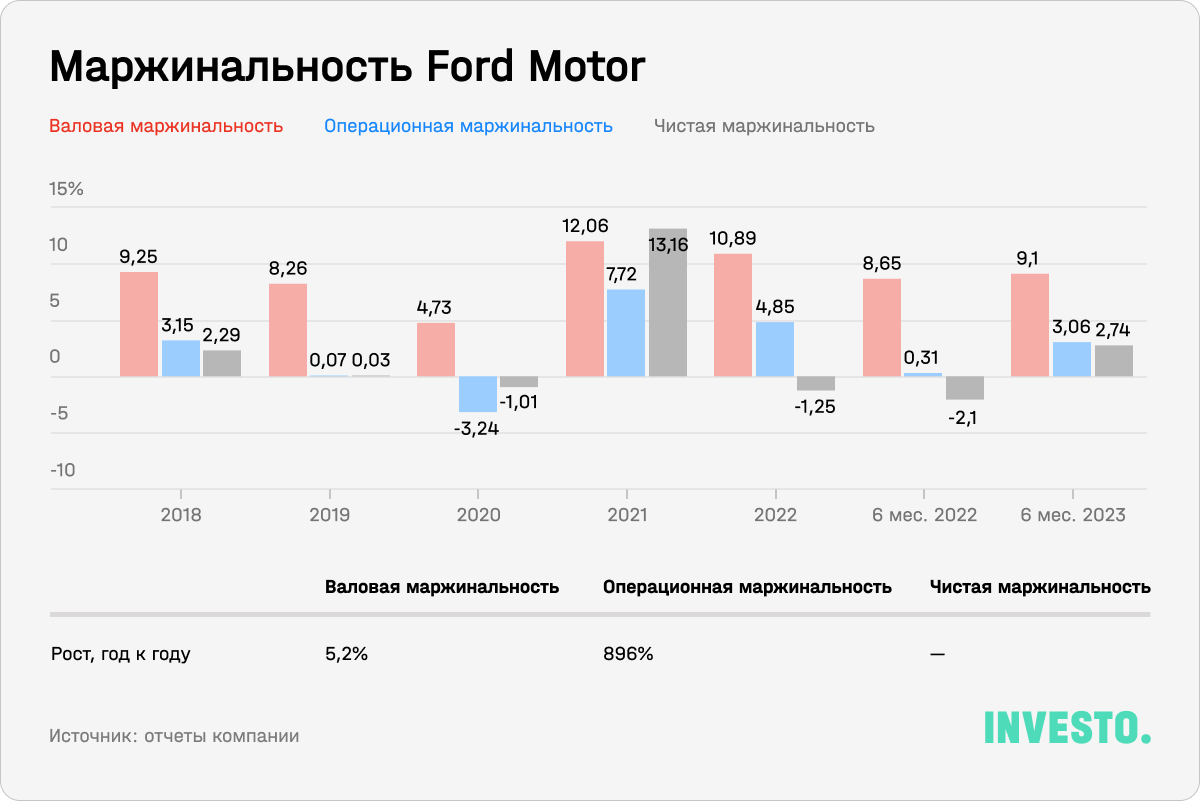

За счет более высоких продаж в первом полугодии валовая маржинальность компании достигла 21,8% против 19,7% годом ранее. Stellantis отличается самой высокой операционной маржинальностью среди традиционных автомобильных компаний (13,9%). За счет высокой эффективности у фирмы, по нашим предположениям, низкая точка безубыточности, что позволит ей успешно преодолеть даже глубокую и продолжительную рецессию.

Компания аккумулировала на балансе $57 млрд денежных средств и их эквивалентов, чистый долг глубоко отрицателен и соответствует -$24,9 млрд.

Компания отчитывается по полугодиям. На момент написания статьи уже вышла презентация с результатами за третий квартал. Вот главное из нее:

- Чистая выручка выросла на 7% год к году, что в основном отражает увеличение объемов продаж и стабильное ценообразование. Поставки выросли на 11%, до 1,43 млн штук.

- После двух лет проблем в цепочках поставок компании удалось стабилизировать уровень запасов. Запасы составили 388 тысяч единиц, что на 158 тысяч больше, чем на конец 2022 года. Это снижает риски дефицита предложения и задержек поставок.

- Забастовки рабочих снизили потенциальную выручку примерно на €3 млрд ($3,28 млрд по текущему курсу), что связано с более низким объемом производства. Однако Stellantis удалось достигнуть соглашения с UAW.

- Компания выкупила акции на сумму €0,5 млрд ($0,55 млрд по текущему курсу). Всего за девять месяцев текущего года было совершено байбэков на сумму €1,2 млрд ($1,31 млрд по текущему курсу). Компания планирует завершить объявленную программу обратного выкупа акций на сумму €1,5 млрд евро в четвертом квартале 2023 года.

Кроме того, текущая дивидендная доходность на уровне 6,85% при коэффициенте выплат 20% от чистой прибыли и 30% от свободного денежного потока обеспечивает инвесторам солидную прибыль.

Согласно сопоставимой оценке, Stellantis существенно недооценен. Одна из причин — слабое позиционирование. Несмотря на широкую диверсификацию, портфель брендов компании включает преимущественно «второй эшелон». Например, в топ-30 самых продаваемых по всему миру автомобилей в 2022-м вошел только пикап Ram 1500 (16-е место). Но и он постепенно теряет свои позиции: за год его продажи сократились на 8%. Сопоставимый пикап Toyota Hilux находился на шестом месте, а количество проданных единиц достигло 632,5 тысячи (против 394,2 тысячи у Ram).

Учитывая, что автомобили Stellantis в основном относятся к среднему ценовому сегменту, отсутствие их в подобного рода рейтингах показательно. Самым быстрорастущим в этом полугодии стал люксовый сегмент: продажи Maserati подскочили на 42%.

Низкая оценка может быть связана с тем, что рынок просто еще не понял, как оценить объединенную компанию после череды слияний. По сути, история Stellantis начинается с 2021 года. Ретроданные отдельных компаний не могут в полной мере служить базой для фундаментального анализа гиганта, в которого они превратились.

Тем не менее текущая цена кажется привлекательной. Stellantis, на наш взгляд, — пример акции глубокой стоимости (deep value). В пользу этого — широкий набор брендов в разных сегментах, опытный менеджмент, лучшая в своем классе маржинальность и отличная стратегия.

Ford Motor

Ford — один из крупнейших транснациональных автопроизводителей в мире. Компания продает машины под одноименным брендом Ford, а также дорогие автомобили под брендом Lincoln.

Ford уже на протяжении более чем 100 лет контролируется семьей Фордов, что делает ее одной из наиболее крупных семейных компаний в мире. В свое время Генри Форд стал революционером, выпустив на рынок «автомобили для всех». Он же считается первым, кто внедрил конвейерную сборку в автомобильной промышленности. Благодаря этому срок сборки одного автомобиля сократился с 10 часов до 93 минут.

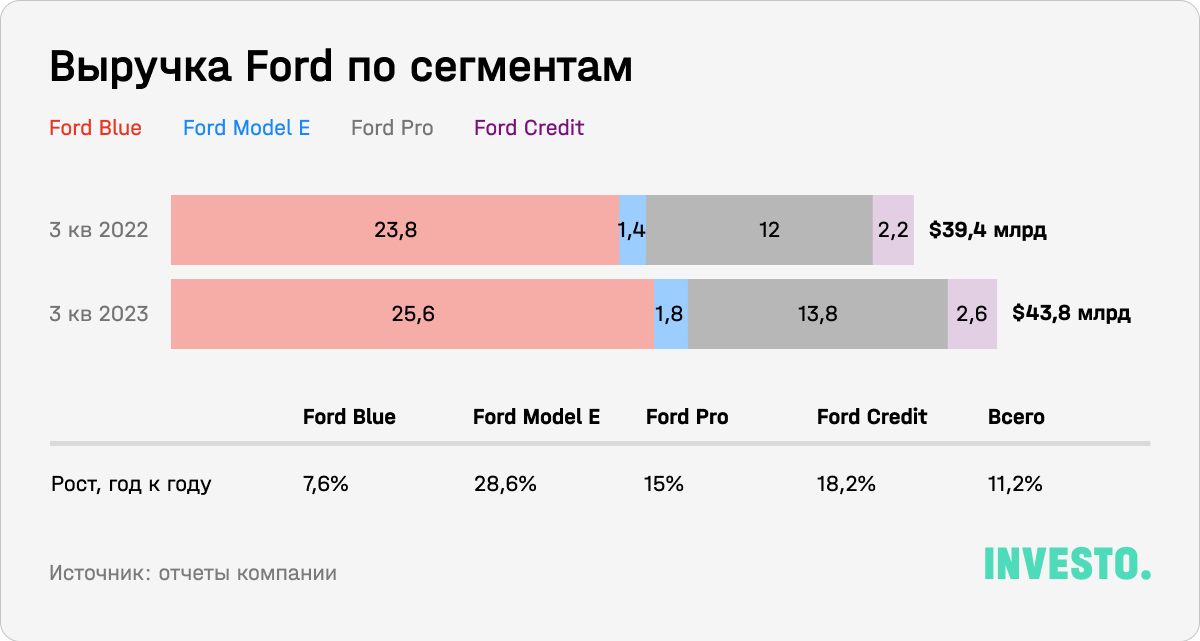

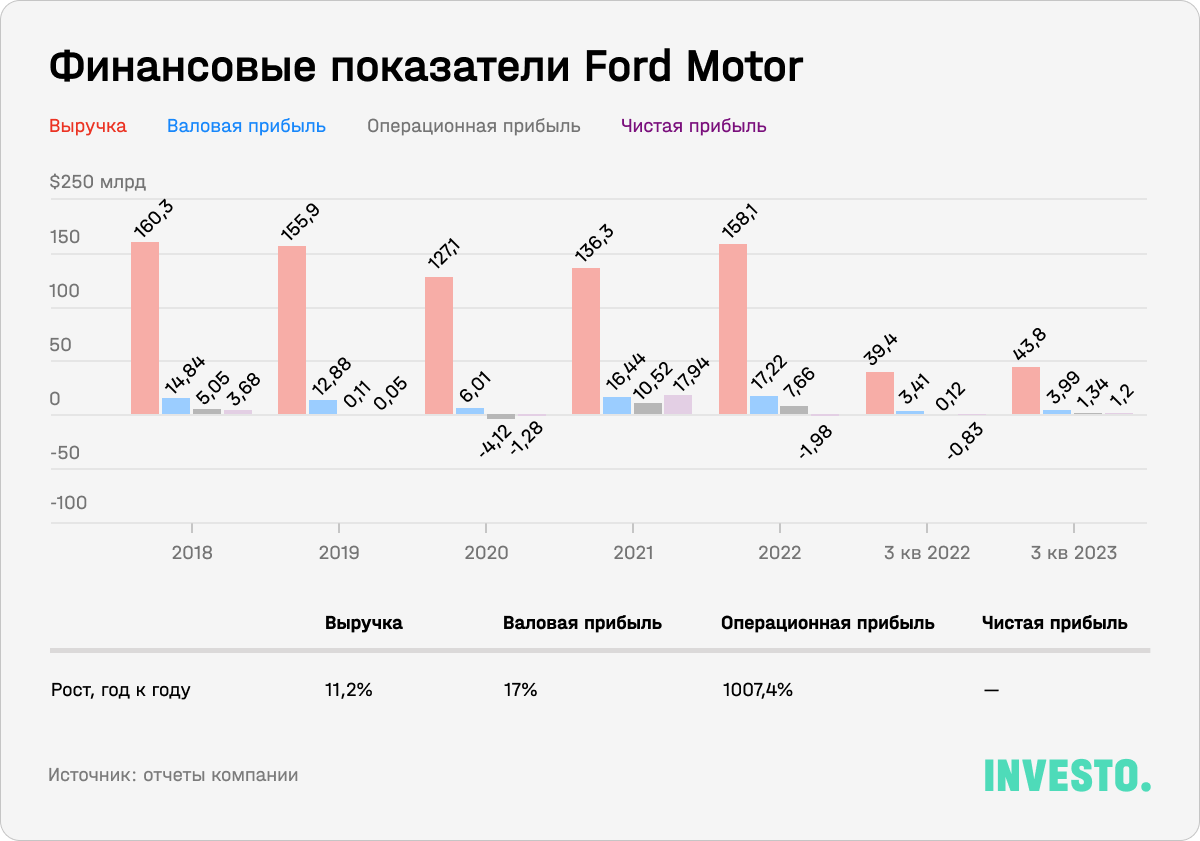

Сейчас компания сталкивается с трудностями. По итогам третьего квартала выручка увеличилась на 11%, до $43,8 млрд, но оказалась ниже прогнозов на $1,33 млрд. С начала года продажи автомобилей выросли на 7,7%, в общей сложности было продано примерно 1,66 млн автомобилей.

Такие результаты объясняются продолжающейся ценовой войной в отрасли электромобилей, которая привела к более слабым финансовым результатам крупнейших игроков (об этом Investo подробнее писал здесь), и ухудшением макроэкономической ситуации. Несмотря на то что экономика США в третьем квартале впечатлила Уолл-стрит, высокие ставки мешают автопроизводителям привлекать новых клиентов и стимулировать продажи. Кроме того, Ford страдает от растущей конкуренции со стороны китайских производителей электромобилей, в том числе SAIC Motor, Great Wall Motor и Geely, BYD Auto.

В отличие от «Детройтской тройки», многие иностранные бренды, работающие на территории США, не входят в профсоюзы. Это дает им преимущество с точки зрения затрат на рабочую силу, поскольку есть опасения, что требования UAW могут усугубить разрыв в затратах между иностранными конкурентами и национальными американскими автопроизводителями. По этой причине иностранные автопроизводители, такие как Toyota Motor, все больше привлекают инвесторов.

Если американские автопроизводители будут обременены более высокими затратами на рабочую силу, им будет сложно конкурировать с иностранными брендами как с точки зрения цен, так и с точки зрения инноваций. Кроме того, это может привести к потере доли рынка. И если Stellantis обладает достаточным запасом прочности, то у Ford пространство для маневра ограничено.

По данным Cox Automotive, рыночная доля Ford по итогам третьего квартала в мире снизилась до 12,8% против 13,6% годом ранее, что еще больше усиливает беспокойство. На долю бренда Ford приходится большая часть этого снижения — она упала с 12,91% до 11,99%. Доля премиального Lincoln оставалась относительно стабильной — около 0,51%.

В целом Ford переживает многолетний спад продаж. Несмотря на то что Ford является третьей по количеству проданных в США авто компанией, ее рыночная доля постепенно снижается. В октябре было продано на 5,2% меньше, чем годом ранее. По многим показателям качества автомобилей Ford уступает конкурентам: в последнем отчете о надежности автомобильных брендов по 20 проблемным областям (тормоза, трансмиссия и т. д.) от Consumer Reports Ford занял только 22-е место из 30 брендов, а его премиальный Lincoln — 23-е.

Компания делит выручку на несколько сегментов, самыми крупными из которых являются Ford Blue, Ford Model E и Ford Pro. Ford Blue предлагает легковые автомобили для частного пользования и занимает наибольшую долю продаж. На электромобили из категории Ford Model E приходится порядка 4% выручки. Сегмент Ford Pro предлагает транспорт для коммерческих целей, например автобусы, пикапы, траки, микроавтобусы и т.д.

Операционная маржинальность увеличилась до 3,06%. Операционная прибыль выросла с $0,12 млрд до $1,34 млрд несмотря на то, что сегмент электромобилей зафиксировал убыток по этому показателю в размере $1,3 млрд. Ford несет существенные убытки с каждого проданного электромобиля.

Несмотря на это, Ford намерен инвестировать порядка $3,5 млрд в строительство завода по производству аккумуляторов Blue Oval Battery Park Michigan. Предполагается, что это позволит исключить Китай из цепочки поставок, сохраняя при этом выгоду от значительного технологического лидерства. Представители компании считают, что этот проект поддержит план Ford по достижению ежегодного объема производства электромобилей в 2 млн штук по всему миру к концу 2026 года. Стоит отметить, что Ford получил пакет субсидий в размере $1,7 млрд в рамках кампании администрации Байдена по поддержке американского автопрома и снижению его зависимости от Китая.

Чистая маржинальность увеличилась с -2,1% до 2,74%, что все равно гораздо хуже, чем у Stellantis. Давление на маржу Ford продолжится, как минимум из-за сделки с профсоюзом. Ожидается, что стоимость производства одного автомобиля увеличится на $850–950, а чистая прибыль снизится на 60–70 б.п.

На конец квартала на балансе компании было $29 млрд кэша и эквивалентов. При этом общий долг компании составил $142,6 млрд, а финансовый рычаг — 3,2. Долговая нагрузка составляет 6,7, что значительно превышает норму (3).

Что такое финансовый и операционный рычаги

Операционный рычаг показывает зависимость прибыли от выручки, а именно на сколько процентов изменится операционная прибыль, если выручка изменится на 1%. Чтобы его определить, разницу между выручкой и переменными расходами делят на EBIT. Чем больше в составе затрат переменных расходов, тем больше вероятность, что в кризисные времена снижение выручки не особо отразится на бизнесе, поскольку, в отличие от постоянных, их проще сократить.

Финансовый рычаг (леверидж) — отношение общего долга к общим активам компании. Иначе говоря, это соотношение ее заемного и собственного капитала.

Финансовые эксперты считают, что нормой является значение от 0,5 до 0,7. Чем выше значение показателя, тем выше закредитованность компании и, как следствие, риски, в том числе дефолтный.

Однако для полного понимания финансовой устойчивости финансовый рычаг рассматривают в совокупности с другими показателями — долговой нагрузкой и коэффициентом покрытия процентов. Они дают более полную картину о способности компании обслуживать долг.

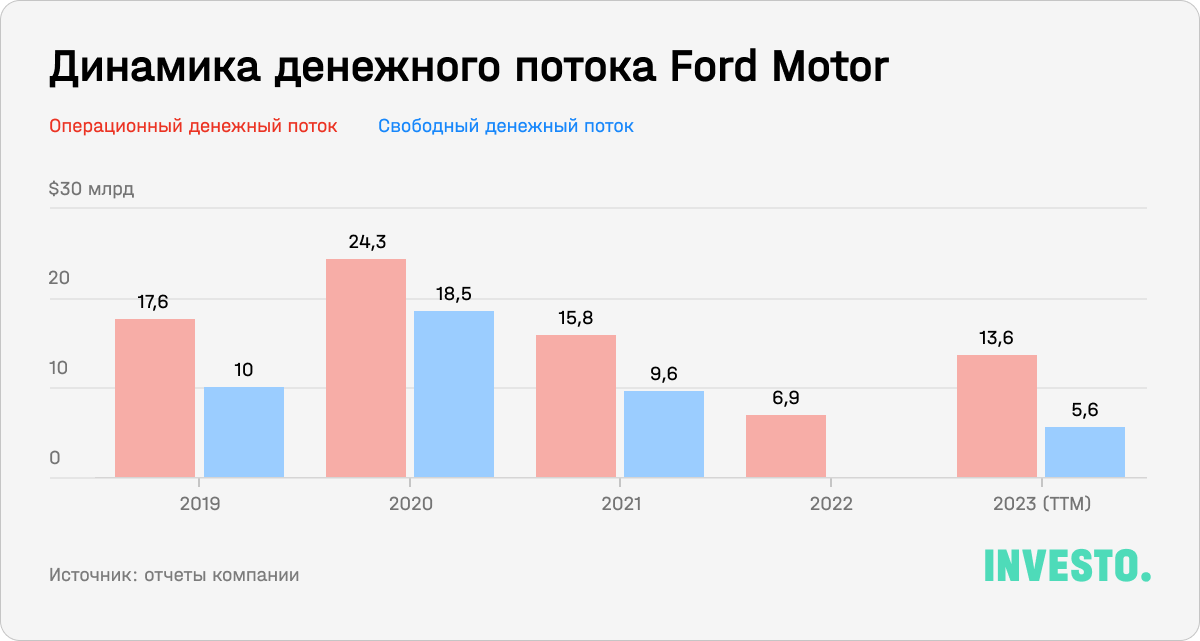

Компания не отличается впечатляющими или даже стабильными денежными потоками. По итогам последних 12 месяцев операционный денежный поток составил $13,6 млрд, а свободный денежный поток — $5,6 млрд. Ситуация осложняется тем, что ущерб от сделки с UAW, вероятно, повлияет и на дивиденды.

Текущая дивидендная доходность составляет порядка 7,1% при коэффициенте выплат от прибыли в 89,2% и коэффициенте покрытия дивидендов в 1,23. Однако Ford решил поддержать стоимость акций и санкционировал обратный выкуп около 51 млн акций.

По нашему мнению, потенциальные риски учтены в цене. С начала года акции компании потеряли около 10%, однако, несмотря на это, Ford по-прежнему торгуется дороже своих сопоставимых аналогов при более слабом финансовом положении.

Мы не видим однозначных катализаторов для скорой переоценки акций компании. Вряд ли Ford сможет удивить Уолл-стрит своим годовым отчетом в начале следующего года, и нас ждет очередное разочарование по причине явных признаков замедления, с которыми сталкивается в последнее время Ford. Компания не выглядит привлекательно на текущих уровнях.

General Motors

GM — американская транснациональная автомобильная компания, которая владеет и управляет различными брендами, включая Cadillac, Chevrolet и GMC. Ее история началась в 1908 году, а штаб-квартира находится в Детройте. GM образовалась в 1980-е в результате слияния двух компаний: Olds Motor Vehicle Company и Buick. Спустя несколько лет к ним присоединились Cadillac и Oakland.

Позже объединенная компания поглотила еще нескольких производителей, включая Chevrolet, McLaughlin Motor, Dayton Engineering Laboratories, Vauxhall Motors, Opel и др. Часть из них были проданы в 2017 году концерну Groupe PSA. После пережитого в 2009-м банкротства компания все это время хотела избавиться от этих бизнес-подразделений. До 2008 года концерн являлся крупнейшим по выручке автопроизводителем в мире целых 77 лет. Сейчас GM — пятый среди крупнейших производителей автомобилей в мире, уступая Ford, Stellantis, Toyota и Volkswagen.

Компания сталкивается с рядом сложностей. Например, ее полностью автономное такси Cruise, которое, по мнению инвесторов, является одним из основных долгосрочных драйверов роста, лишилось разрешения в Калифорнии, после того как автомобиль попал в ДТП и серьезно травмировал пешеходов. В результате Cruise пришлось отозвать около 950 автомобилей, уволить около 4 тысяч человек, которые поддерживали работу автономных систем, а CEO компании объявил о своем уходе.

Несмотря на то что индустрия автономного такси крайне перспективна, пока что пассажиры пользуются данными услугами без энтузиазма, поскольку не чувствуют себя в безопасности. Согласно последним данным, сейчас этот рынок оценивается в $0,4 млрд и, как ожидается, достигнет $45,7 млрд к 2030 году при CAGR 91,8%. Если GM сможет преодолеть трудности, то, вероятно, станет бенефициаром роста этого рынка. В феврале компания заявила, что ее Cruise стал первым такси, преодолевшим 1 млн миль без водителя. Сейчас значение достигло уже 5 млн миль.

Руководство GM прогнозировало, что выручка Cruise может достичь $1 млрд уже в 2025 году и $50 млрд в 2030 году при ежегодном внедрении сервиса в 10–15 крупнейших мегаполисов. Однако, вероятно, план будет отложен как минимум на год в связи со сложившимися трудностями.

Сейчас компания предпринимает усилия, чтобы совместно с Honda запустить такси Cruise в Токио в начале 2026 года. Их главный приоритет — нулевые сбои автопилота и максимальная безопасность.

Основным конкурентом является Waymo, отделившийся в 2016-м от Google проект беспилотного авто, который управляет небольшим количеством роботакси в Сан-Франциско и Финиксе и проводит испытания в Лос-Анджелесе и Остине.

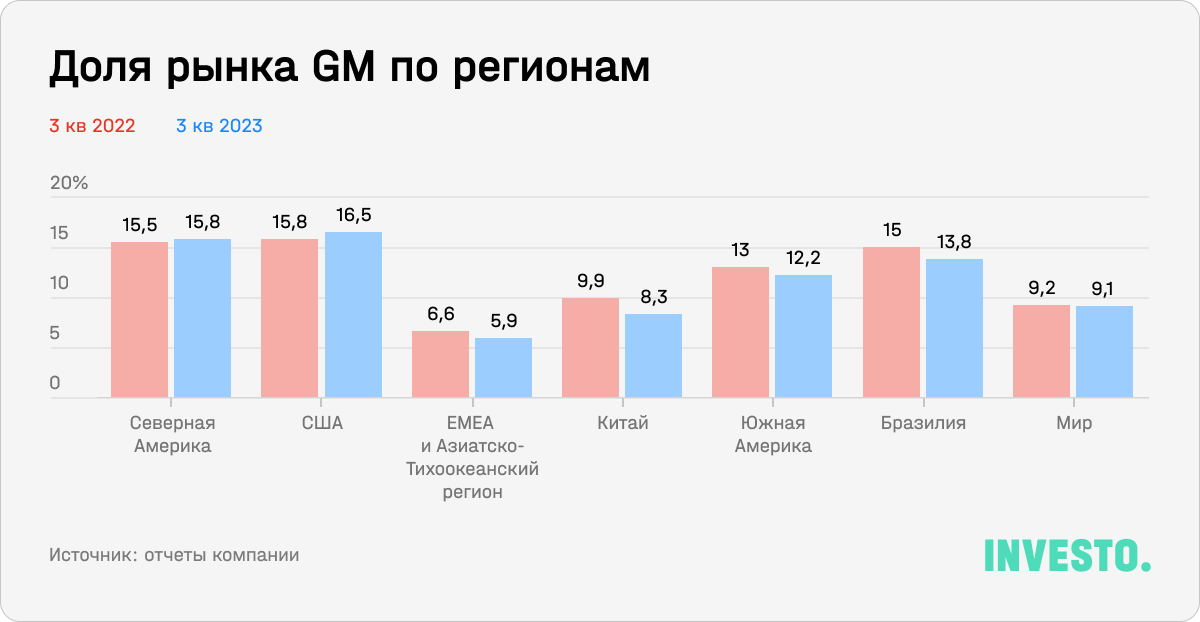

В целом ключевым рынком для компании по-прежнему остается США — он же и самый быстрорастущий. Рыночная доля компании на территории США составляет 16,5%. GM уступает по объему продаж в этом регионе только Toyota. Вторым по объему является рынок Бразилии.

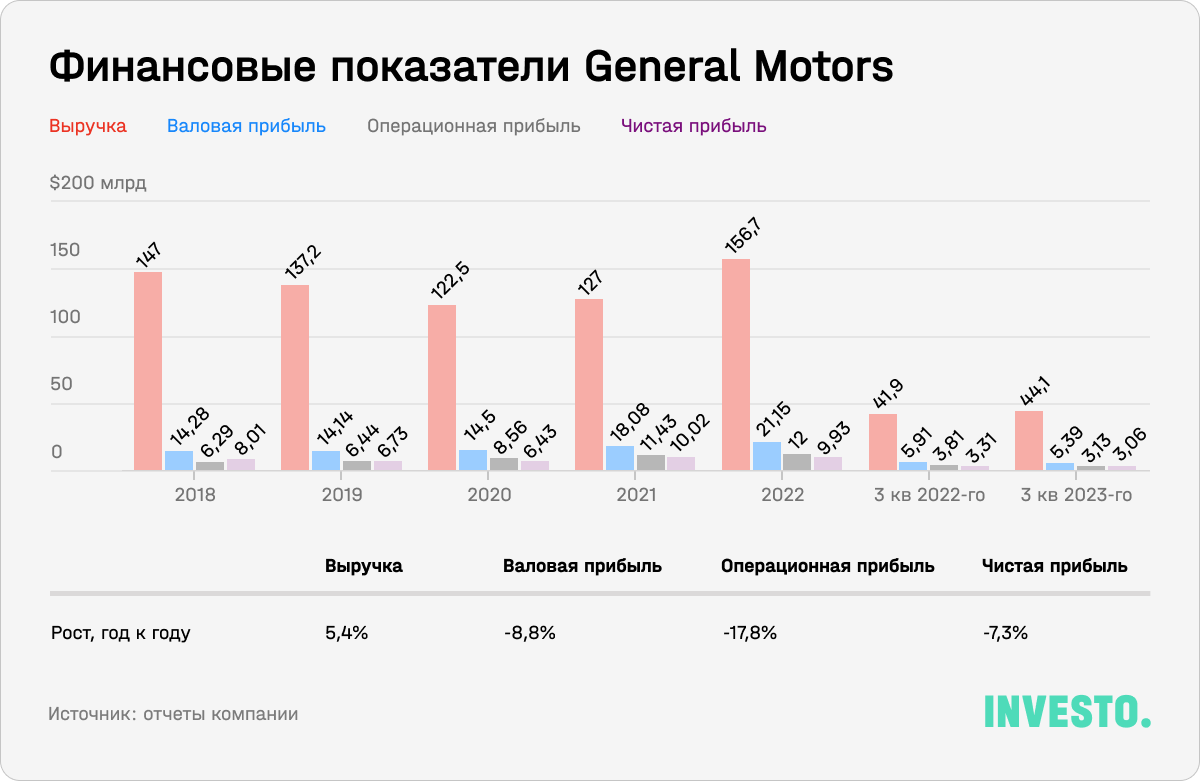

Согласно отчету за третий квартал 2023 года, выручка компании увеличилась на 5,35%, до $44,13 млрд против консенсус-прогноза в $43,34 млрд. Главным драйвером стали высокие цены.

Несмотря на хороший отчет, General Motors отозвала свой прогноз на 2023 год из-за неопределенности вокруг забастовки UAW. Поэтому есть вероятность, что в последнем отчетном периоде этого года ее выручка и прибыль могут пострадать. Например, ей пришлось приостановить производство пикапов из-за проблем с цепочкой поставок запчастей в августе 2023 года.

Кроме того, компания отложила запуски трех моделей электромобилей: Chevrolet Equinox EV, Silverado EV RST и GMC Sierra EV Denali как минимум на несколько месяцев.

Операционная маржинальность компании снизилась с 9,1% до 7,09%. Согласно последнему конференц-коллу, в этом квартале забастовки UAW уменьшили операционную прибыль примерно на $200 млн. В четвертом квартале потери вырастут до $600 млн, что может оказать еще большее давление на операционный рычаг.

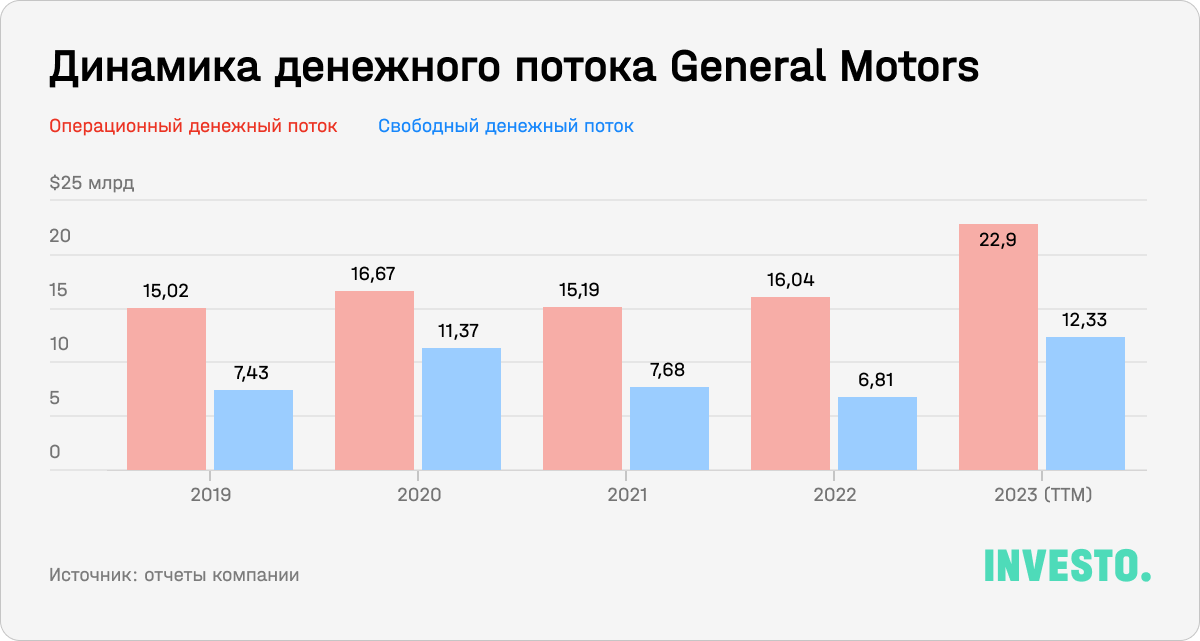

За последние 12 месяцев операционный денежный поток достиг $22,9 млрд, свободный денежный поток составил $12 млрд. Примечательно, что операционный денежный поток отличается стабильностью несмотря на то, что капитальные затраты компании из-за роста расходов на разработки с 2020 по 2022 год выросли почти вдвое.

На этой неделе GM объявила об увеличении квартальных дивидендов на 33%, до $0,12, и планах по масштабному выкупу акций на $10 млрд. На момент объявления о байбэке это составляло примерно 25% от рыночной капитализации компании в $39 млрд. Акции на премаркете подорожали на 3,5%.

На балансе компании порядка $30,76 млрд денежных средств и эквивалентов. Общий долг перманентно увеличивался и достиг $122 млрд, соответственно, чистый долг составил $91,23 млрд. Таким образом, финансовый рычаг GM — 1,55, а долговая нагрузка — 5,5, что существенно выше нормы.

По многим мультипликаторам, GM торгуется дешево относительно сопоставимых аналогов. С начала года акции потеряли порядка 7% своей стоимости, а за год снижение составило почти 23%.

Компания уже долгое время является одним из лидеров мировой автомобильной промышленности и удерживает высокий спрос на свои товары. При этом очевидных катализаторов для скорой переоценки нет. Основным долгосрочным драйвером может стать развитие сегмента беспилотного такси. Однако, учитывая все встречные ветры, его внедрение может затянуться на долгие годы.

Текущая оценка не выглядит привлекательно. Вероятно, компанию ждет очередное падение после публикации годовой отчетности в начале года, которая не обещает быть выдающейся.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.