Возвращение государства. Чем на самом деле важны выборы в США

Оглавление

Выборы в США продолжают оставаться в центре внимания. Аналитики разбирают предвыборные обещания кандидатов и строят прогнозы, как тот или иной исход повлияет на экономику и рынки. На чем действительно стоит сконцентрироваться инвесторам?

Что случилось

Внимание рынков на этой неделе, если не считать вышедшие в среду данные по инфляции, было приковано к дебатам между Дональдом Трампом и Камалой Харрис. Харрис, по общему мнению, выступила лучше ожиданий. По данным сайта предсказаний PredictIt, Харрис смогла оторваться от Трампа в президентской гонке:

- контракт на победу Харрис вырос с $0,53 в понедельник до $0,56 после дебатов;

- аналогичный контракт на победу Трампа упал до $0,46 с $0,52;

- более высокая цена означает большую вероятность победы.

Аналитики и обозреватели, в свою очередь, продолжают обсуждать, как возможная победа одного из кандидатов скажется на рынках. Одна из ключевых тем — ставка корпоративного налога. Сейчас она составляет 21%, Трамп обещает снизить ее до 15%, а Харрис — увеличить до 28%. Как подсчитал Goldman Sachs, в первом сценарии прибыль компаний из S&P 500 вырастет примерно на 4%, во втором — упадет примерно на 5%.

В целом в краткосрочной перспективе чистая победа республиканцев в гонке за Белый дом и Конгресс стала бы положительным фактором для американских акций, а победа демократов — отрицательной, описывает текущий консенсус редактор Bloomberg Джон Уотерс. Полная победа республиканцев также была бы предпочтительнее для рынков, чем сценарий, в котором они возвращают полный контроль над Конгрессом, а Харрис становится президентом. Но разница в этом случае была бы незначительной.

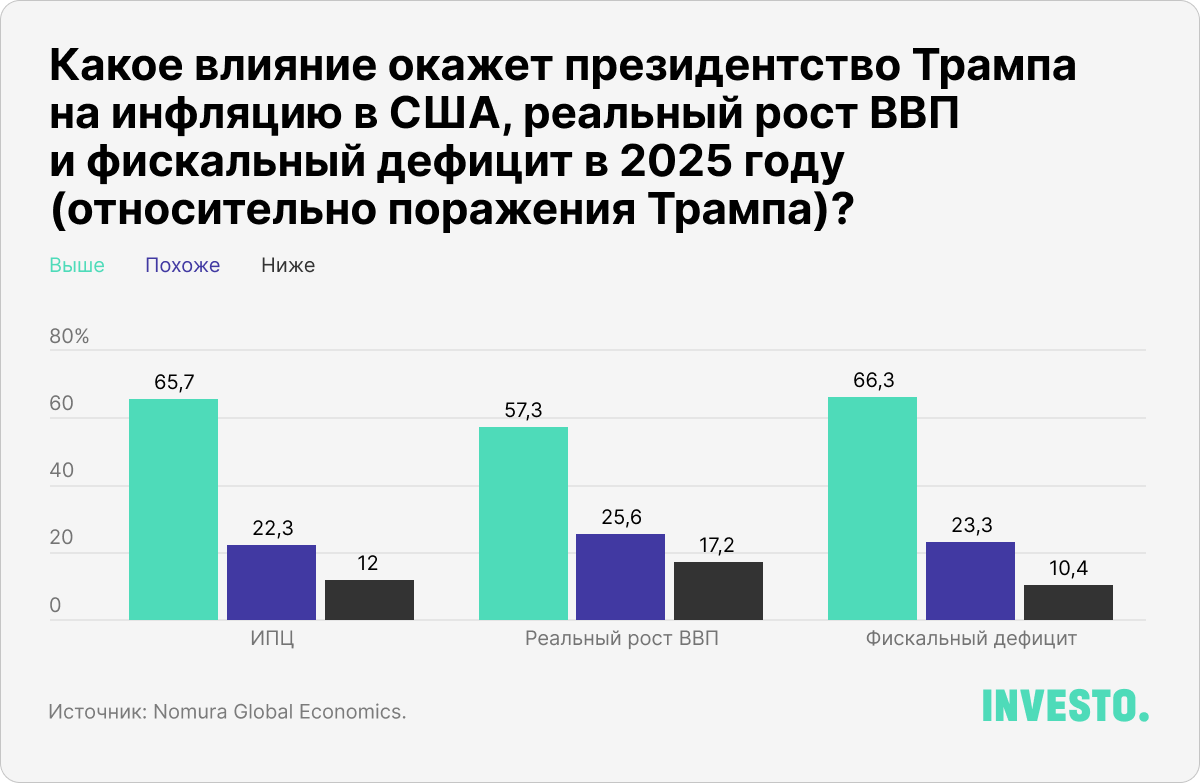

Еще один распространенный нарратив — что победа Трампа стала бы лучшим исходом с точки зрения экономического роста в 2025 году, но при этом увеличила бы бюджетный дефицит и инфляцию. Подробнее об этом мы рассказывали здесь. Подробнее о том, как может поменяться фискальная политика — ключевой вопрос для рынков — при разных президентах и при разных исходах выборов в Конгресс, мы рассказывали тут.

Почему инвесторам не стоит уделять слишком много внимания политическим событиям

Без сомнения, результаты президентских выборов в США крайне важны для фондовых рынков всех стран и для мировой экономики. Как отмечал Иан Бреммер, основатель Eurasia Group и, по некоторым оценкам, один из ведущих геополитических аналитиков, их исход затронет 8 млрд человек. При этом «только 160 млн американцев будут иметь право голоса, а победителя определят лишь десятки тысяч избирателей в нескольких колеблющихся штатах». Влияние выборов хорошо видно, например, по динамике мексиканского песо, для которого победа Трампа может стать очень негативным событием. Возможная новая торговая война является, по общему мнению, одним из факторов, которые давят на китайский рынок.

Но проблема в том, что какой-либо осмысленной ставки на результаты выборов и их влияние на рынки сделать невозможно сразу по нескольким причинам, которые перечисляет JP Morgan:

1. Соцопросы, на основании которых строятся различные прогностические модели, в том числе основателя FiveThirtyEight Нейта Силвера, перестали быть хорошим ориентиром. Почему так происходит, точно не ясно, но, возможно, дело в том, что люди скрывают свою поддержку «популистов» (тех, кого так называют), отмечает JP Morgan.

2. Предвыборные обещания кандидатов не так часто воплощаются в жизнь. Как подсчитал JP Morgan, перед тремя последними выборами в США будущие победители дали в общей сложности 700 предвыборных обещаний. Менее половины из них были реализованы, во многом — из-за противодействия Конгресса, который может контролировать другая партия. Поэтому, например, совершенно не факт, что Харрис или Трампу удастся изменить налоговые ставки так, как они этого хотят.

Это хорошо показал пример первой администрации Трампа, которая не смогла полностью реализовать свои планы в области торговой политики, хотя и сумела начать серьезно испугавшую рынки торговую войну с Китаем. Большинство опрошенных клиентов инвестбанка Nomura считают, что и сейчас Трамп в случае победы повысит пошлины на китайский импорт, но не так сильно, как он обещает. Вместо этого, по общему мнению, приоритетом администрации Трампа станет борьба с перенаправлением китайского импорта через Вьетнам, Мексику и другие страны.

Кроме того, в ходе текущей предвыборной кампании и Харрис, и Трамп дают зачастую не слишком точные для оценки обещания. Оценка стоимости для бюджета предвыборных программ кандидатов — это и искусство, и наука, потому что они оставляют множество деталей открытыми для интерпретации, отмечает Дональд Шнайдер из инвестиционного банка Piper Sandler. Во время предвыборной кампании Трамп он иногда говорил, что ставка налога на прибыль в 20% на самом деле может быть более подходящей целью.

Более того, по словам Шнайдера, некоторые из предложений Трампа потенциально настолько разрушительны, что они не вписываются в базовые бюджетные модели: высокие тарифы, снижение налогов, ослабление доллара и низкая инфляция просто не сочетаются друг с другом.

Поэтому некоторые аналитики надеются, что в случае его победы все эти обещания будут реализовываться менее доктринально, чтобы не навредить экономике и при этом достичь некоторых политических и геополитических целей.

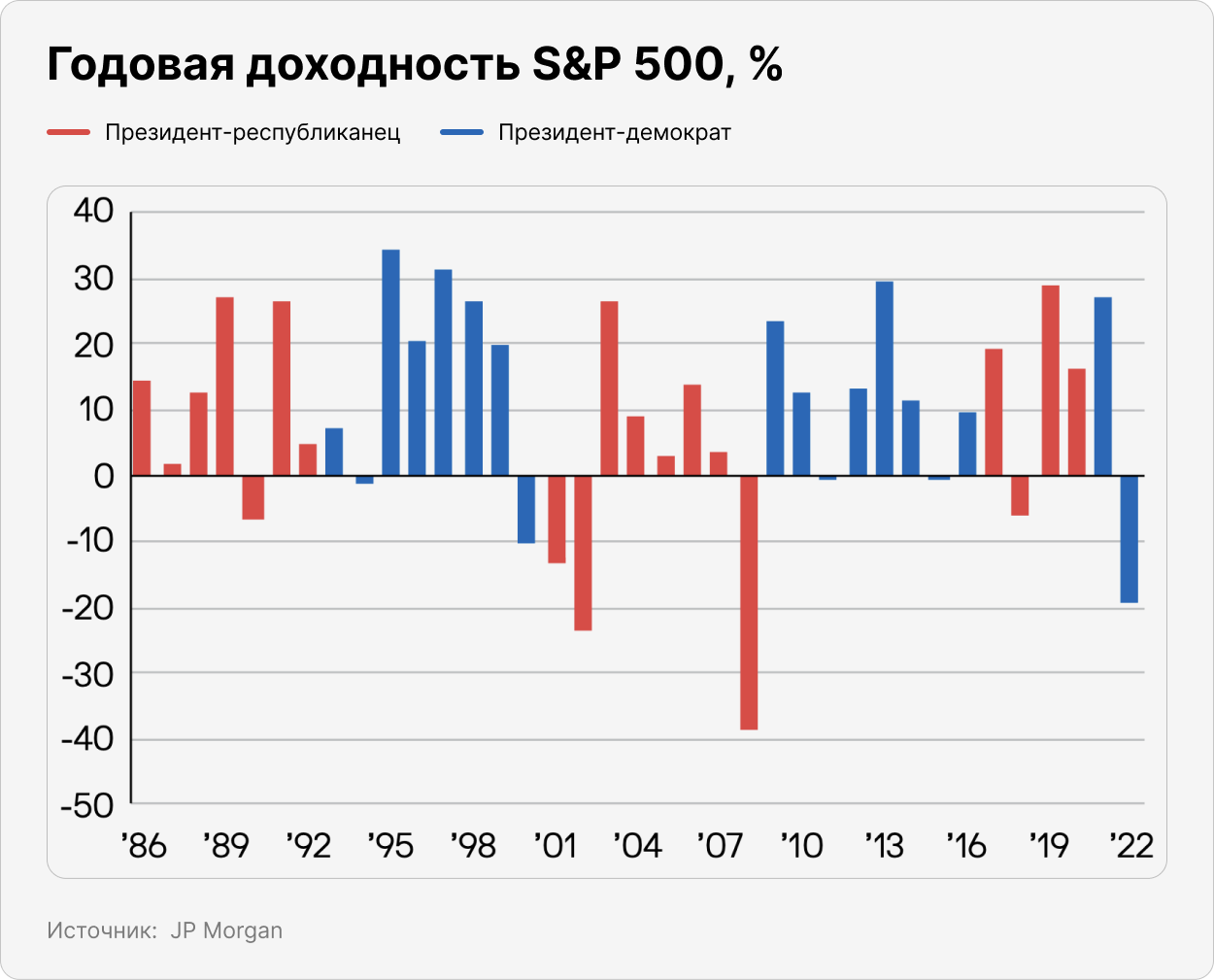

3. Как отмечает JP Morgan, то, какую партию представляет президент, никак не коррелирует с доходностью рынков. Большее значение имеют ключевые события в экономике, такие как сдувание технологического пузыря или финансовый кризис.

Вероятно, аналитики банка апеллируют к расхожему мнению, что президенты-республиканцы — при прочих равных — выступают за более высокий уровень свободы в экономике, что хорошо для рынков, а демократы — за большее перераспределение. Но одна из особенностей этих выборов в том, что партийное разделение в отношении к экономической политике уже не так очевидно (если не брать в расчет налоги). Об этом подробнее — ниже.

При этом, если ни одна из партий не добьется полной победы, инвесторам тем более стоит сосредоточиться на фундаментальных показателях, отмечает Марко Папич, главный стратег BCA Research.

На что действительно стоит обратить внимание инвесторам

Рынки зачастую сконцентрированы на том, что происходит в краткосрочной или среднесрочной перспективах: большая часть новостей посвящена влиянию тех или иных событий на настроения инвесторов, а не на фундаментальные показатели; большинство управляющих должны показывать доходность на годовом горизонте (но зачастую гораздо меньше, иначе клиенты начнут забирать деньги).

Частный инвестор, который — не по умолчанию — обладает долгосрочным горизонтом, может сконцентрироваться на более важных вещах. Кто бы ни стал президентом США, ему или ей придется иметь дело с некоторыми проблемами, которые не подразумевают простых ответов.

1. Старение населения. Мы впервые рассказали об этом тут — с тех пор это стало гораздо больше обсуждаться. Это серьезный проинфляционный фактор по многим причинам, в том числе из-за роста расходов на социальное обеспечение. Он может оказать серьезное воздействие на политику, кто бы ни стал президентом.

Решение этой проблемы может быть в привлечении мигрантов, чем активно пользовалась администрация Байдена. Основываясь на исследовании Венди Эдельберг и Тары Уотсон из Brookings Institute, а также Бюджетного управления Конгресса, в Goldman Sachs подсчитали, что «чистая» иммиграция в прошлом году составила 2,5 млн человек. Это на 1,5 млн больше значения, соответствующего долгосрочному тренду.

Но привлечение мигрантов, судя по всему, не самая популярная идея: только 16% американцев довольны тем, как правительство США управляет ситуаций на южной границе страны, показал последний опрос Pew Research. Подробнее о демографии в США и о том, как она может повлиять на экономику и рынки, мы рассказывали тут.

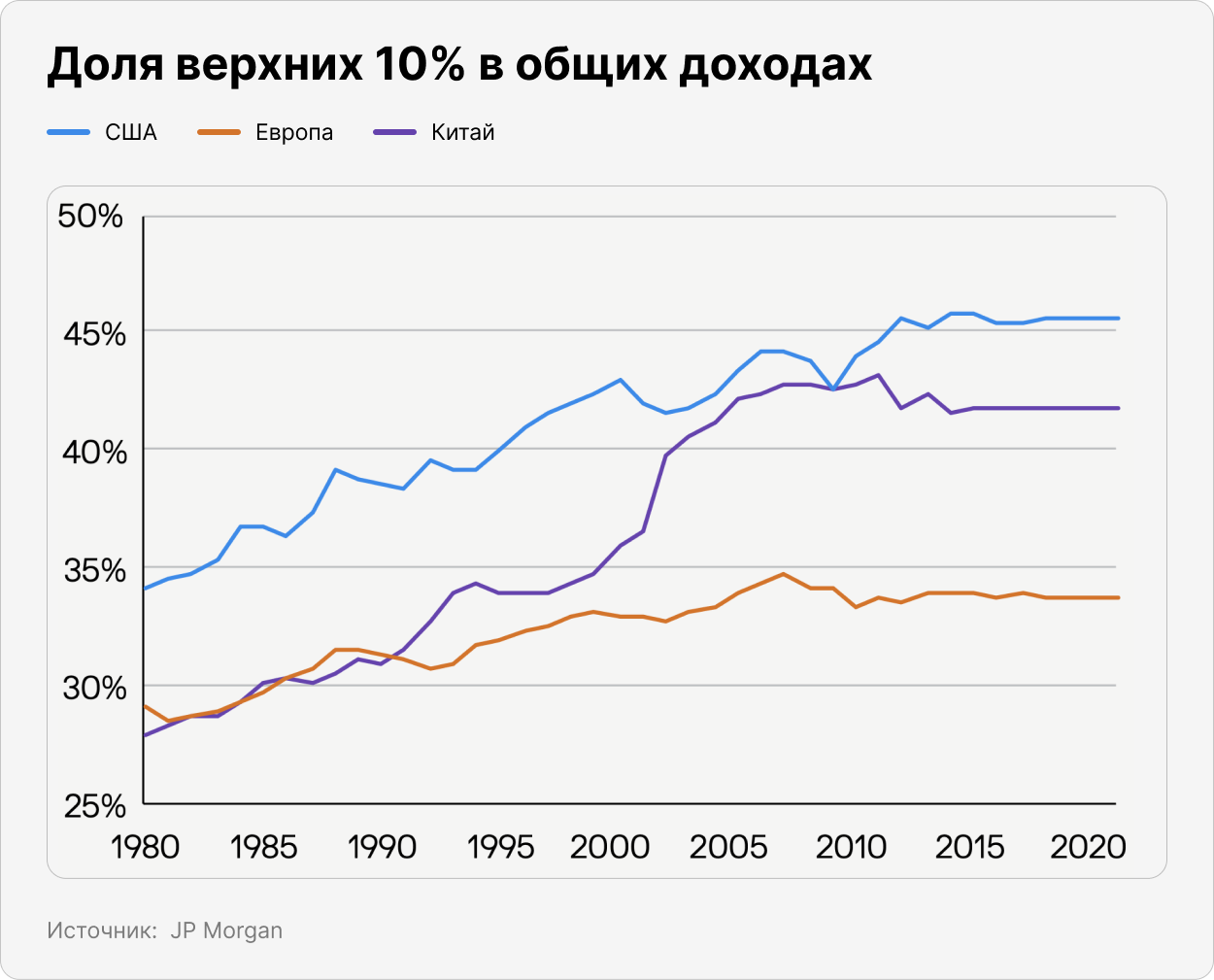

2. Кажется, ни один из аналитиков не отрицает того, что мир движется в направлении многополярности, деглобализации и ниаршоринга и что в конечном итоге международные потоки капитала и товаров снизятся. Это должно ослабить негативные последствия глобализации для развитых стран, такие как неравенство, но также уничтожить ее большие преимущества, как, например, дешевый китайский труд, который сдерживал инфляцию в западных странах в течение десятилетий.

Глобализация «обременена своими неудачами, а ее успехи игнорируются», отмечает Стивен Роуч из компании Independent Strategy. Фокус на рабочих местах внутри страны, а не на благосостоянии потребителей, которые выигрывают от дешевых товаров, — характерная особенность как программ двух текущих кандидатов, так и политики администрации Байдена, отмечала WSJ. Аналогичная ситуация в Европе и Китае, где принимаются законы, призванные защитить работников, пишет JP Morgan.

И старение населения, и неравенство будут одним из факторов, почему государственный интервенционизм в целом и промышленная политика будут расти во всех странах, в том числе в США, отмечает JP Morgan в другом отчете, который есть у Investo. С банком согласны и другие аналитики.

На протяжении более 30 лет, начиная с эпохи Рональда Рейгана и Маргарет Тэтчер 1980-х годов до глобального финансового кризиса 2008 года, правительства развитых стран в значительной степени не вмешивались в экономику. Прямые интервенции были скорее исключением, чем правилом. Кризис 2008-го и, позднее, шок от пандемии заставили правительства изменить, а в некоторых случаях кардинально пересмотреть свою роль в экономике.

Например, как пишет JP Morgan, пандемия продемонстрировала хрупкость системы социального обеспечения. В ответ на это правительства разных стран осуществляли прямые трансферты доходов и расширили системы социальной защиты, включая доступ к медицине. Хотя большинство этих мер, связанных с пандемией, уже закончились, однако все больше людей признают необходимость решения проблемы неравенства доходов, отмечает банк. И государствам придется на это реагировать.

Еще одна из обсуждаемых среди аналитиков тем — влияние ИИ на безработицу и неравенство. Некоторые прогнозируют социальные волнения из-за развития технологии.

3. Отдельный фактор, на который стоит обратить внимание (не только в контексте выборов), — так называемые хвостовые риски, которые обычно получают гораздо меньше внимания по сравнению с другими. Это относительно маловероятные события, которые, однако, могут иметь сильный эффект. Так, около четверти клиентов Nomura считают, что США в случае победы Трампа выйдут из НАТО. Не так мало, чтобы вообще об этом не думать. При этом в случае с Харрис опасения вызывает ее небольшой дипломатический опыт.

Но геополитический риск крайне трудно просчитать — и еще тяжелее осмыслить его в моменте. К примеру, вступление Китая в ВТО в 2001 году стало главным событием в XXI веке для мировой экономики и рынков, но рынки в моменте слабо отреагировали на это. Атака 11 сентября привела к резкому падению рынков, которое было отыграно в течение нескольких недель. Но без нее не было бы войны в Ираке, а ее эффект ощущается и спустя как минимум 20 лет. При этом сразу несколько исследований показывают, что американский рынок акций слабо реагирует на войны, в которых принимает участие армия США.

Но вторжение России в Украину также изменило отношение многих стран к безопасности, в том числе экономической, отмечает JP Morgan. Рост геополитических рисков неизбежно будет сопутствовать движению мира в сторону мультиполярности, и государствам придется на это отвечать. В частности, кроме увеличения военных расходов, страны продолжат стимулировать перенос критически важных производств, которые в последние . десятилетия зачастую строились за пределами развитых стран. Речь прежде всего идет о чипах, которые важны как для гражданской, так и для военной экономики. Их производство сейчас во многом сконцентрировано в Тайване, который является предметом территориальных амбиций Китая.

Дизайн деглобализации также важен. Morgan Stanley предполагает два сценария.

- В первом к 2030 году произойдет «значительное, но относительно упорядоченное снижение рисков в критически важных и новых цепочках поставок и связанных с ними инновациях».

- Второй предполагает, что «любое происшествие на международной арене может спровоцировать гораздо более острую реакцию» по отношению к экономической политике. Пример, по мнению банка, — напряженность между США и Китаем по поводу доступа к технологиям, особенно тем, которые имеют отношение к военной сфере.

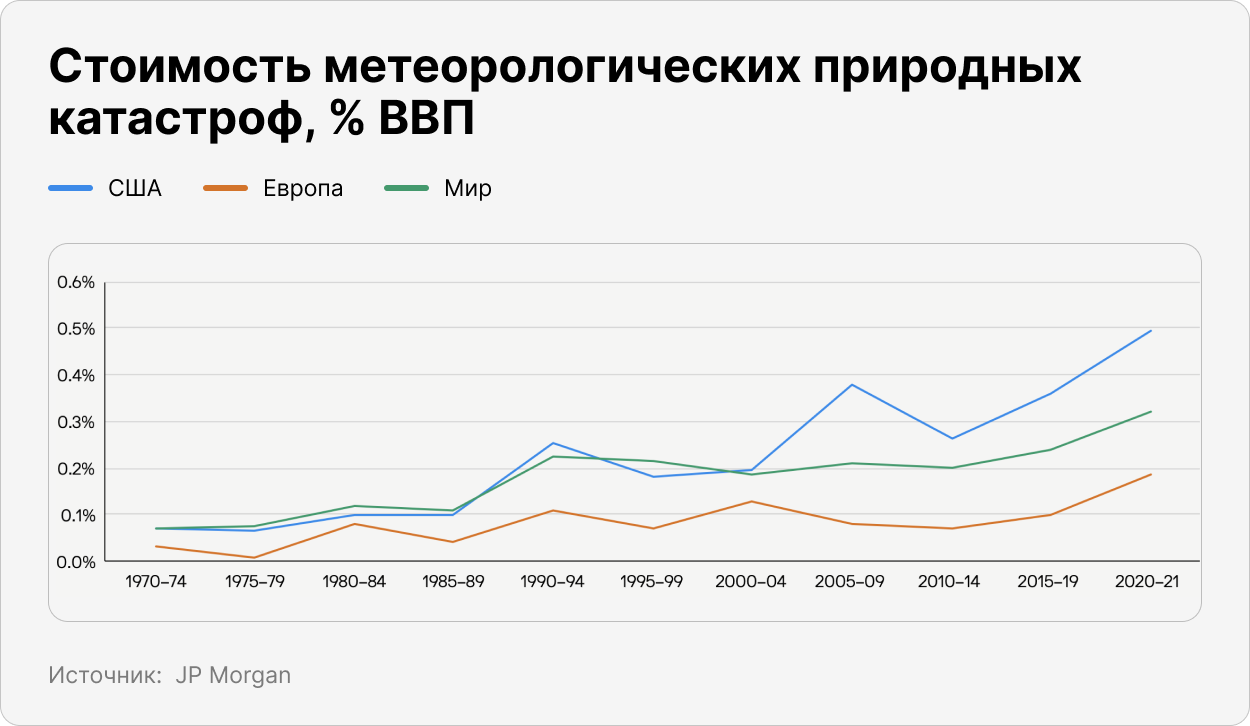

Рост протекционизма, вероятно, также является большим трендом, который будет продолжаться независимо от того, кто выиграет выборы. Еще одним фактором роста вмешательства государства будет зеленый переход, без которого невозможно снизить климатические риски.

Что все это значит для инвесторов

Как отмечает JP Morgan, усиление государственного вмешательства увеличит риски для инфляции, повысит неопределенность в экономике (в противовес периоду 1980–2008 годов, когда волатильность экономических показателей была низкой) и будет способствовать росту стоимости капитала. Это в целом негативно скажется на акциях. Самыми крупными бенефициарами государственного интервенционизма, скорее всего, окажутся компании из «реального сектора» экономики.

Дэн Клифтон из Strategas Research Partners считает, что усиление многополярности означает, что акции будут скорее приносить доходность «как до падения Берлинской стены, то есть немного выше инфляции и процентных ставок, при этом они будут торговаться по более низким мультипликаторам». Окончание холодной войны было важным фактором ускорения глобализации и роста экономик. Теперь государства станут играть все большую роль, пытаясь справиться с неравенством, что не лучшим образом скажется на фондовом рынке, согласен Уотерс.

Если ожидать, что доходность будет низкой в ближайшие годы, то просто следовать за рынком становится менее привлекательной идеей. Это соотносится с различными долгосрочными прогнозами, которые закладывают невысокую доходность американских акций на длинном горизонте. Правда, в основном эти модели основаны на таких рассчитываемых вещах, как оценки активов, а политические риски труднопросчитываемы. По этой причине Уолл-стрит все активнее привлекает внешнеполитических экспертов и даже бывших командующих армиями в качестве консультантов, рассказывал FT.

Будущее, естественно, не предопределено, и политики могут найти решение проблем, которые неизбежно будут возникать перед обществом и экономикой. Но их действия, вероятно, стоит рассматривать сквозь призму фундаментальных проблем. Именно за этим, а не за предвыборными обещаниями и нужно будет следить долгосрочным инвесторам.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.