Дефицит бюджета и промышленная политика. Как президентские выборы в США могут повлиять на экономику и рынки

Оглавление

Президентские выборы в США пройдут чуть менее чем через год, но они уже начинают занимать инвесторов и аналитиков: стратеги JP Morgan в недавно вышедшем прогнозе на следующий год упоминают выборы в качестве одного из главных факторов неопределенности. В тот же день, 5 ноября 2024-го, пройдут и выборы в Конгресс США. Рассказываем, как они могут повлиять на экономику и рынки.

Кто выигрывает президентские выборы

В начале ноября вышли «шокирующие», по выражению редактора Bloomberg Джона Отерса, результаты опроса New York Times (NYT): Дональд Трамп, наиболее вероятный кандидат от республиканцев, оказался намного впереди Джо Байдена, в том числе в пяти из шести важнейших колеблющихся штатов. Опрос показал сильное недовольство президентом Байденом, а 71% респондентов согласились с тем, что он слишком стар, чтобы занимать пост президента.

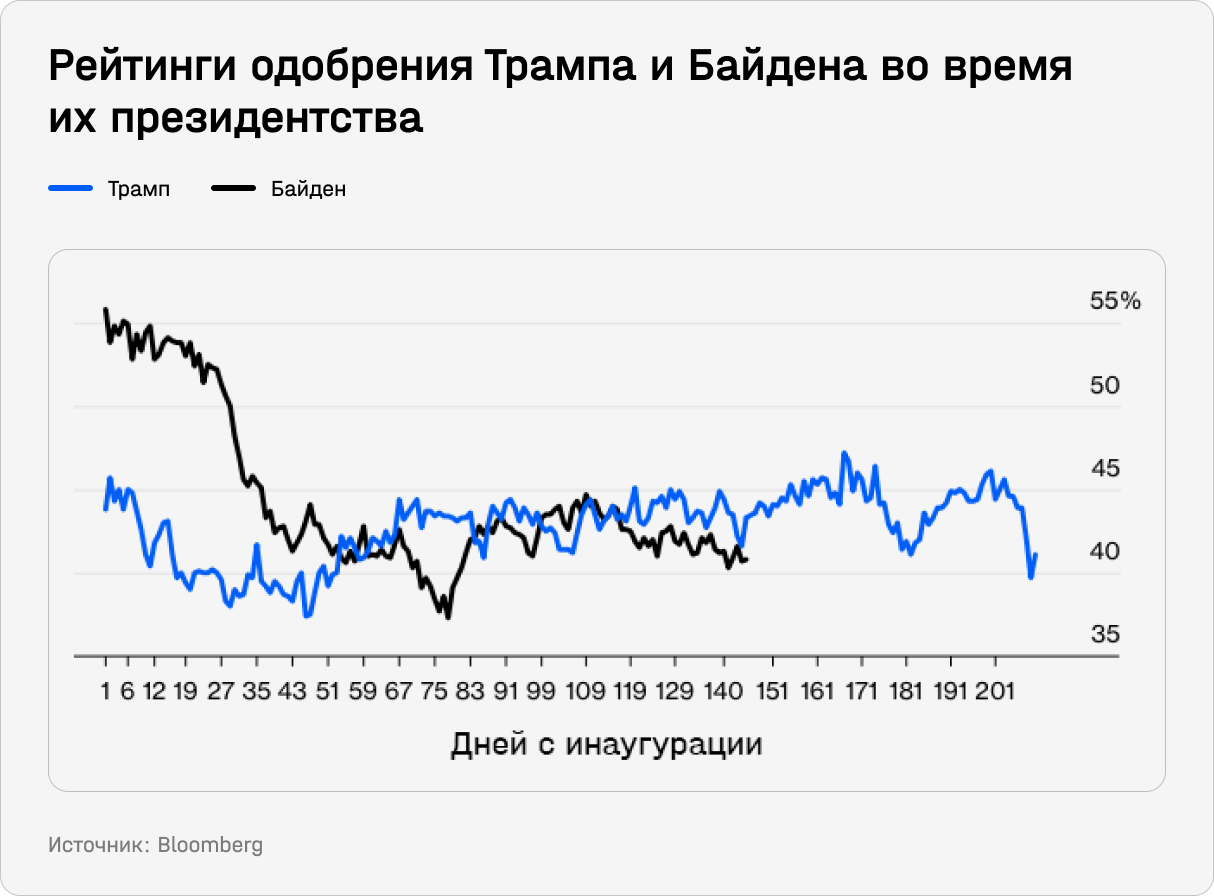

Результаты опроса NYT привлекли много внимания, соглашаются аналитики по экономике США в Goldman Sachs (GS), отчет которых есть у Investo, но опросы по отдельным штатам, проводившиеся в разное время, сигнализируют о преимуществе Трампа уже несколько месяцев. Кроме того, как отмечает Отерс, рейтинг одобрения Байдена лишь немногим хуже, чем аналогичный показатель Трампа за столько же времени до выборов.

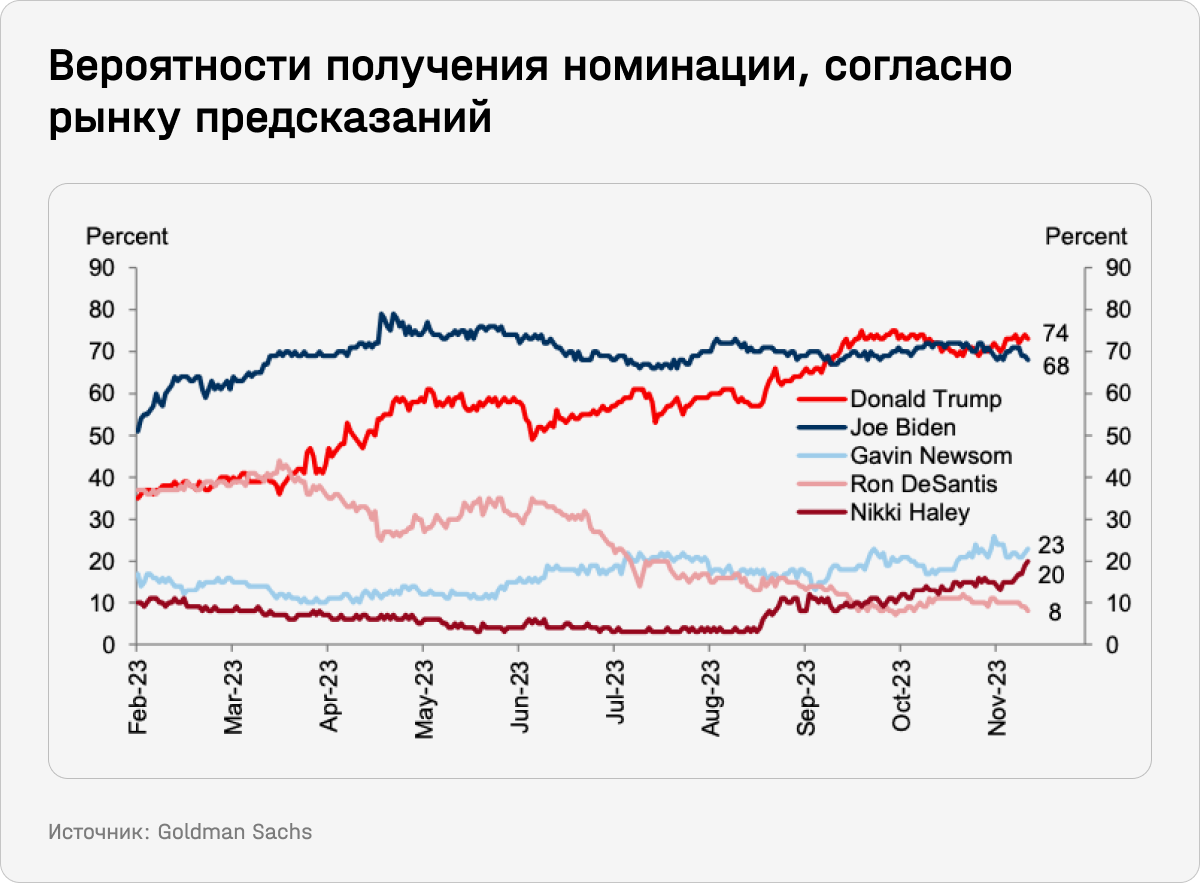

При этом пока что кандидаты от обеих партий не определены: впереди и праймериз, и голосования по кандидатам. По данным сайта RealClearPolitics, агрегирующем предсказания по различным политическим событиям, на который не стесняются ссылаться и в GS, в отношении кандидата от демократов неопределенность больше, чем обычно, от республиканцев — меньше. И Байден, и Трамп пока явно лидируют среди других кандидатов, хотя еще в начале года шансы Рона Десантиса оценивались выше, чем у Трампа.

Консенсусные взгляды на итоги выборов расходятся, отмечают в GS:

1. Рынки прогнозов ожидают победу кандидата от демократов, но с меньшим разрывом, чем это обычно бывает при переизбрании одного из кандидатов.

2. Результаты национальных опросов показали, что в последние месяцы Трамп опережает Байдена.

Однако результаты опросов за год до выборов, как правило, ненадежны, отмечают в GS. По данным с середины XX века, за исключением нескольких выборов, по которым данных за год до их проведения нет, средняя ошибка таких опросов составляет 10 процентных пунктов (п. п.). Впрочем, пока что ни разу эта ошибка не меняла исход выборов.

Многие из самых больших ошибок были связаны с экономическими событиями, которые происходили за год до выборов и ближе к выборам. Кандидаты, которые переизбирались на второй срок, обычно выигрывали, если в экономике не было рецессии. По оценке GS, вероятность рецессии сейчас, как и в обычное время, составляет 15%, что меньше консенсуса (почти 50%, по данным на начало октября).

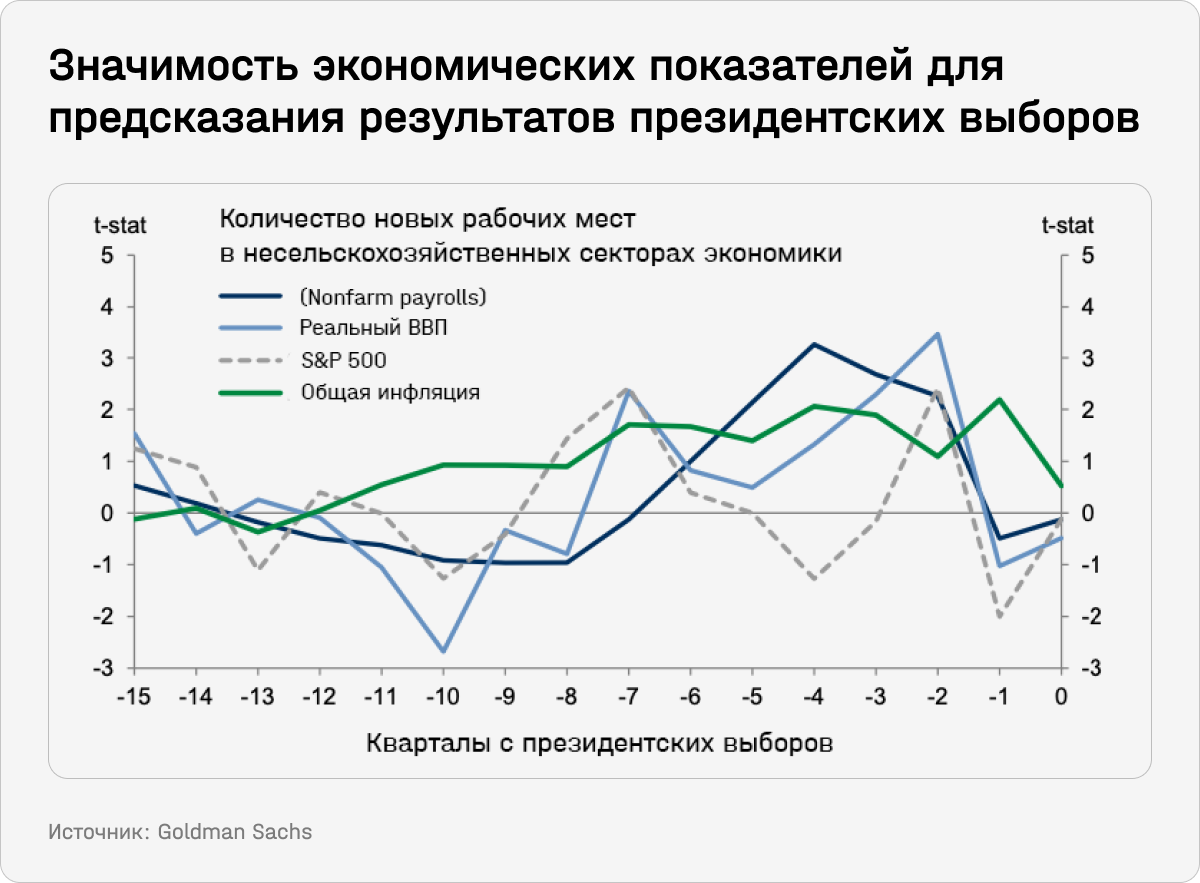

В целом наблюдается несколько закономерностей:

- экономический рост, доходы людей и занятость в большей степени влияют на исход выборов, чем показатели фондового рынка

- изменение показателей более важно, чем их уровень

- общая инфляция более важна, чем базовая (которая исключает волатильные, но заметные показатели топлива и продуктов), но ни одна из них не имеет такой сильной связи с результатами выборов, как экономический рост или доходы, даже в период высокой инфляции

- наибольшее влияние на итоги выборов оказывают экономические показатели за два квартала до выборов

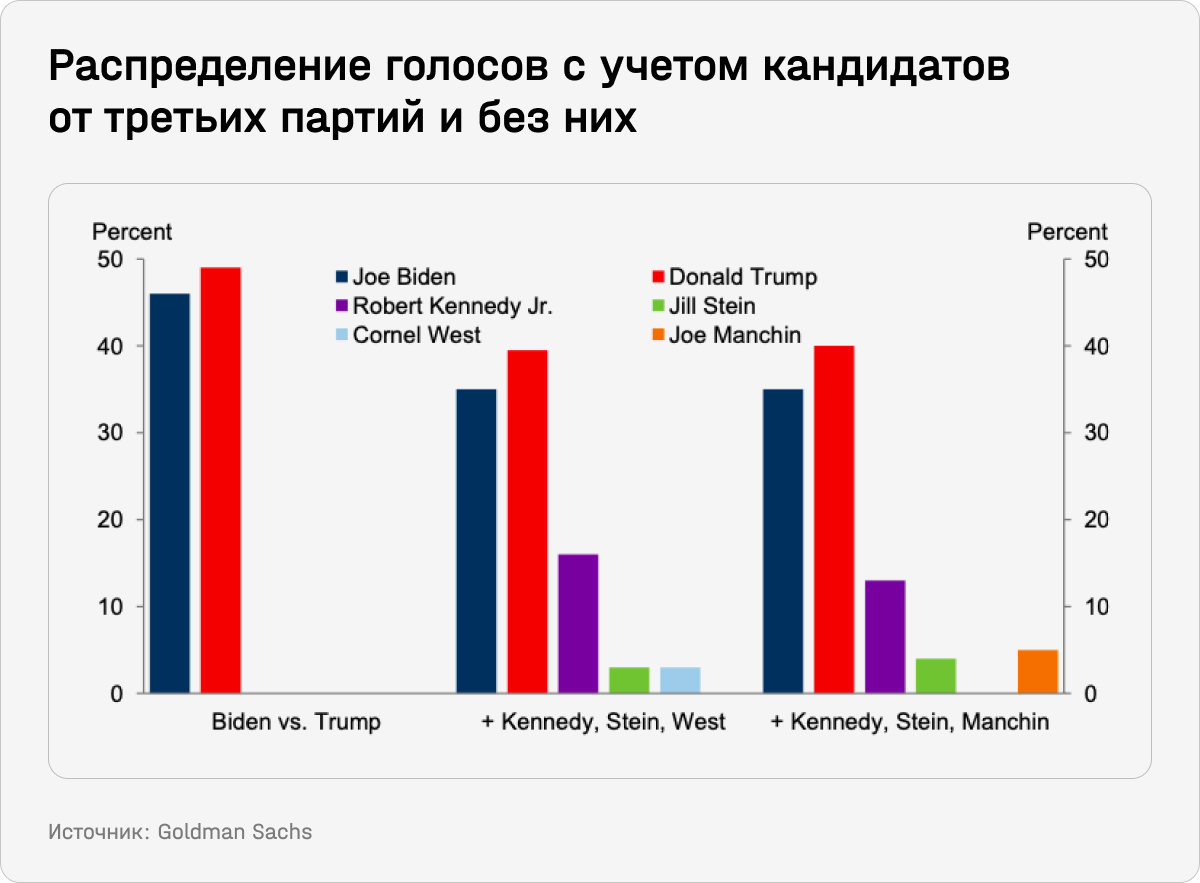

В этот раз прогнозировать итоги выборов сложнее из-за высоких по историческим меркам показателей поддержки кандидатов от третьих партий. Как правило, во время выборов их результаты оказываются заметно меньше, чем по соцопросам, — соответственно, от того, за кого будут голосовать те, кто их поддерживает, многое зависит.

Что насчет Конгресса

Выборы в Конгрессе определяют, чего в итоге сможет достичь президент. В палате представителей у республиканцев по итогам голосования 2020 года — 221 место, в том числе 18 мест в округах, обычно поддерживающих демократов. У самих демократов — 213 и 5 мест соответственно. Иными словами, ни одна из сторон не имеет большого численного преимущества.

В Сенате, напротив, республиканцы имеют более выгодные позиции перед выборами. Сенатор Манчин в начале ноября отказался от попытки переизбраться в сильно республиканской Западной Вирджинии. Республиканцы, вероятно, получат это место, что при прочих равных увеличит их общее число до 50. Места, которые сейчас удерживают демократы, по результатам выборов в склоняющихся к поддержке республиканцев Монтане и Огайо также будут оспариваться в 2024-м. У республиканцев в следующем году перевыборы только в двух сомневающихся штатах, и то они в большей степени тяготеют к республиканцам.

В случае, если места распределятся в соотношении 50/50, контроль над Сенатом по сути перейдет к той партии, кандидат от которой станет президентом. Хотя для принятия многих законопроектов, в частности годового плана расходов, требуется 60 голосов, для прохождения многих мер, связанных с налоговой политикой, достаточно 51 голоса.

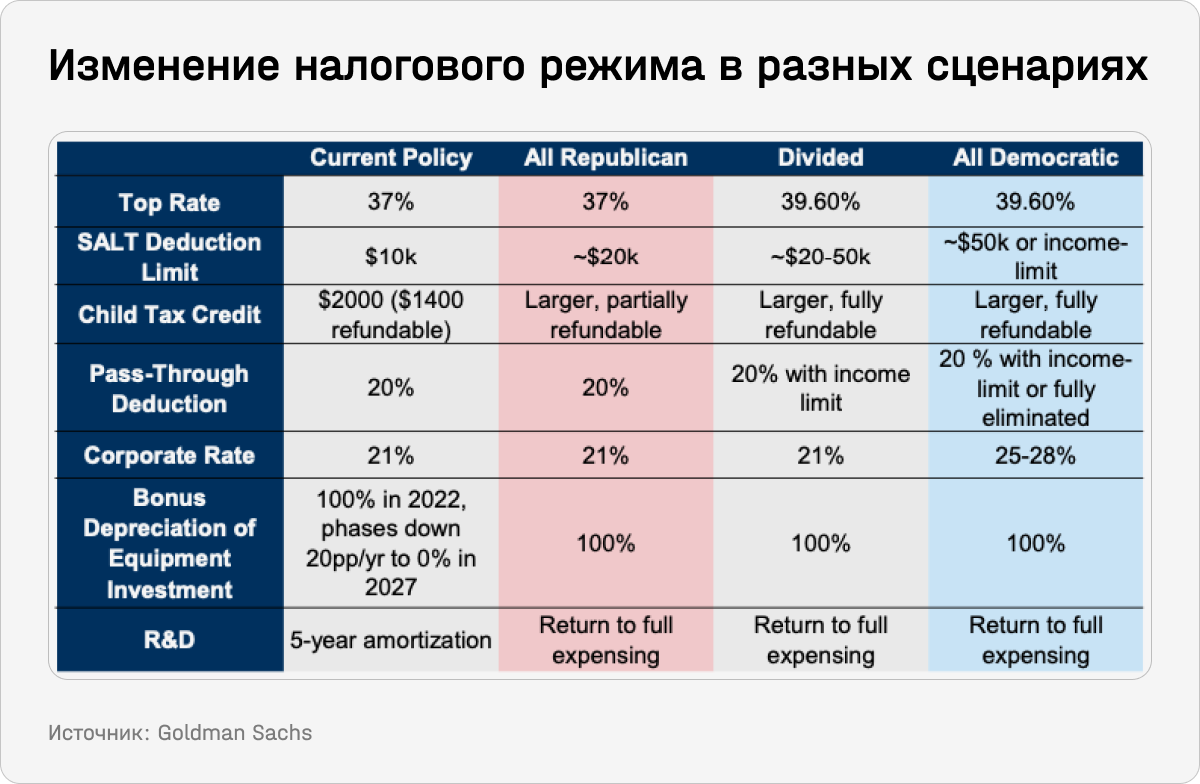

Как кандидаты поменяют налоговую политику после 2024-го

Фискальная политика — обычно один из ключевых вопросов, связанных с итогами выборов. В 2023 году резко выросший фискальный дефицит, по оценке аналитиков Morgan Stanley, стал главной причиной, по которой экономика США не скатилась в «самую ожидаемую» в истории рецессию, а рынки, к удивлению всех или почти всех стратегов, показывают двузначный рост. С другой стороны, в октябре–ноябре опасения по поводу фискального дефицита стали главной причиной роста ставок — об этом, а также о том, как на рынки пришли «линчеватели облигаций», мы подробно писали здесь.

Обычно фискальная политика становится все более экспансионистской перед выборами, хотя по крайней мере частично это обусловлено реакцией на экономические спады, отмечают в GS. После выборов переизбравшиеся кандидаты, как правило, ужесточают политику.

Контроль над Конгрессом влияет на фискальную политику по крайней мере в той же степени, сколько и контроль над Белым домом. В начале первых своих сроков президенты из обеих партий обычно ослабляли фискальную политику при условии, если их партия также контролирует Конгресс. При «разделенном правлении» фискальная политика, как правило, ужесточалась после выборов.

Как прогнозируют в GS, если Байден будет переизбран на второй срок, фискальная политика будет ужесточаться, но не сильно. В пользу этого — несколько факторов:

- Учитывая преимущество, которое республиканцы имеют в Сенате, велика вероятность сценария «разделенного правления», что обычно способствует большей сдержанности в государственных финансах.

- Необычно высокий уровень фискального дефицита, который отклонился от предыдущего характера зависимости от экономики, будет сдерживать расширение фискальной политики. В какой степени — зависит от двух факторов. Первый: если контроль окажется у одной партии, то скорее будет сдерживаться рост фискального дефицита, чем его серьезное сокращение. Второй: решения по поводу налоговой политики также зависят и от экономических условий. В случае рецессии Конгресс с большей вероятностью одобрит новые меры поддержки экономики независимо от контроля за Белым домом.

Далее возможны два сценария в зависимости от того, кто выигрывает выборы:

1. С учетом двух факторов выше давление на Байдена — в случае его победы — относительно продления некоторых мер по сокращению налогов, истекающих в 2026-м, будет усиливаться, отмечают в GS. Скорее всего, большая часть мер по сокращению налогов не будет продлена, и добавятся некоторые новые налоги. В случае контроля демократов над Сенатом могут быть подняты налоги на доходы корпораций, что, естественно, негативно для прибылей. Правда, шансы на это невелики.

2. Траектория фискальной политики при втором сроке Трампа с меньшей вероятностью будет обычной, считают в GS. Хотя это будет его второй (и последний — слова «подряд» в конституции США не присутствует) срок, он, вероятно, будет вести себя как другие президенты первого срока, которые зачастую активно меняют политику предыдущей администрации. Учитывая выгодные стартовые позиции республиканцев на выборах в Сенате в следующем году, шансы на то, что Трамп будет работать с Конгрессом, контролируемым той же партией, велики. Как прогнозируют в GS, Трамп продлит многие из мер по снижению налогов, некоторые из которых были приняты еще в 2017-м, и все из них, если республиканцы будут контролировать Конгресс. Но снижения корпоративных налогов в инвестбанке не ожидают.

Основные различия в разных сценариях касаются в основном налогов на доходы физических лиц.

Как выборы повлияют на промышленную политику

При Байдене в США, как и во многих других развитых странах в последние годы, начался резкий разворот по интервенциям в промышленность. The Economist назвал это самым масштабным изменением экономической политики за десятилетия. Мы подробнее рассказывали об этом, когда писали об ожиданиях относительно промежуточных выборов в США в ноябре 2022-го.

Байден и Трамп в этом похожи. Байден сохранил большинство таможенных тарифов, которые ввела администрация Трампа, и добился дополнительных ограничений на экспорт технологий в Китай. Частично оправдываясь сбоями в цепочке поставок из-за пандемии, администрация Байдена продолжала «продвигать» производство внутри страны, в основном благодаря субсидиям. В случае победы Байден, вероятно, попробует расширить субсидии за пределы секторов производства полупроводников и зеленой энергии, но это потребует поддержки Конгресса, который вряд ли будет под контролем демократов.

В случае победы Трампа можно ожидать куда больших изменений. Что еще более важно, он предлагает ввести налог в 10% на импорт не только из Китая, но из всех остальных стран. По подсчетам The Economist, это приведет к росту средних тарифов в три раза. Причем это возможно в рамках так называемых экстренных мер, которые не потребуют одобрения Конгресса. Рост таможенных тарифов, предлагаемый Трампом, может способствовать укреплению доллара на 4–6%, оценивали в JP Morgan.

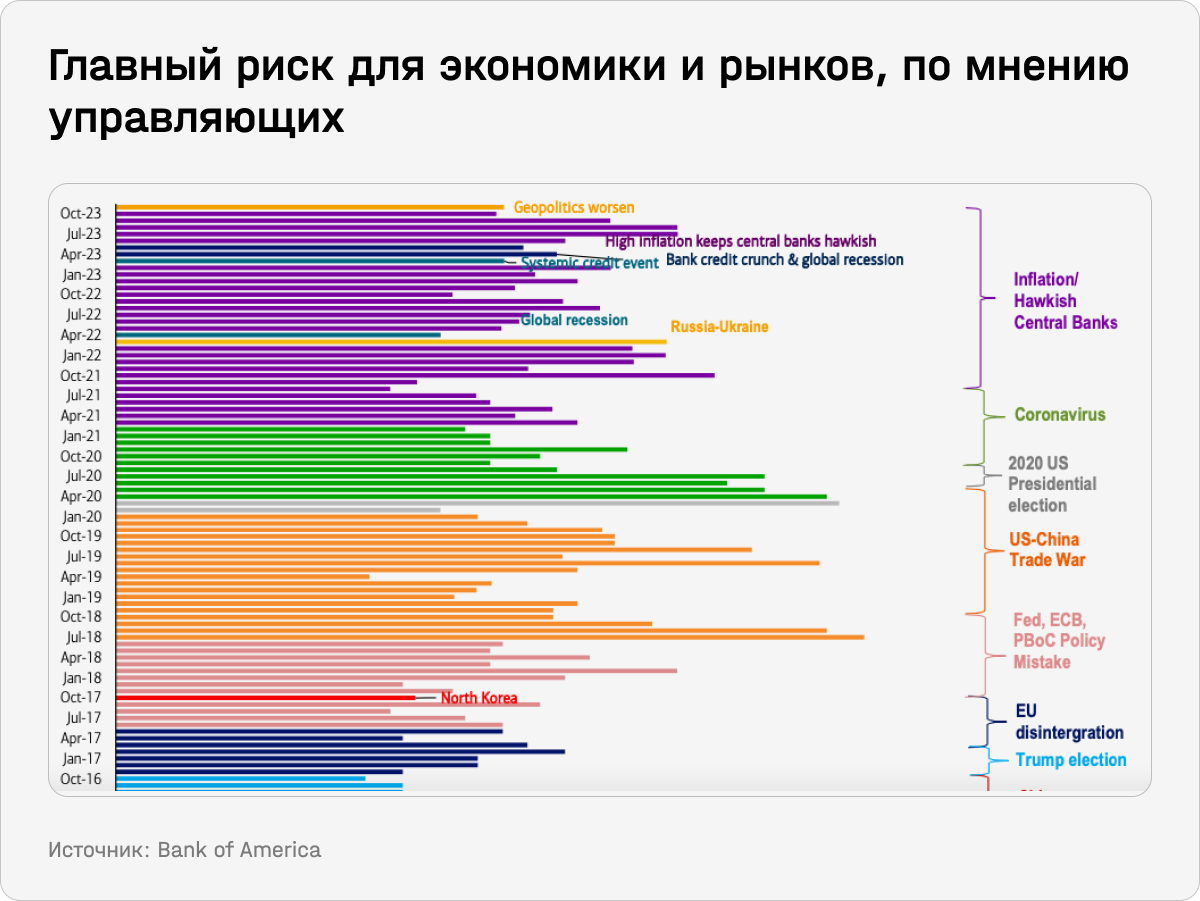

Протекционистские предложения Трампа напоминают о годах, когда рынки переживали о торговой войне между США и Китаем, способствовавшей падению S&P 500 на максимальные с 2008 года 6,2% в 2018-м, а не о пандемии, инфляции и других проблемах. Неопределенность вокруг прошлых президентских выборов в США также становилась главным риском с непредсказуемыми последствиями для экономики и рынков согласно ежемесячным опросам управляющих, проводимым Bank of America.

Возможно, помимо тарифов, Трамп также увеличит фискальную поддержку промышленности аналогично администрации Байдена, отмечают в GS. В то время как Трамп и большинство республиканцев критиковали субсидии на зеленые технологии в рамках Акта по снижению инфляции (IRA), субсидии чипмейкерам в рамках Акта о чипах имели широкую двухпартийную поддержку. Вероятно, Трамп может убедить республиканцев в Конгрессе увеличить субсидии, но каким отраслям — не ясно.

Как выборы повлияют на ФРС

ФРС не зависит от исполнительной власти, и итоги выборов не должны непосредственно влиять на денежно-кредитную политику. Но влияние может быть косвенным: полномочия Джерома Пауэлла как главы ФРС истекают в мае 2026 года, Пауэлл может быть переназначен в качестве председателя ФРС, но он может исполнять обязанности только до января 2028-го, когда истечет срок его членства в совете управляющих. Президент Байден не комментировал, будет ли он повторно назначать Пауэлла на следующий (частичный) срок. Трамп уже заявил, что не будет.

Заметного влияния подступающих выборов на решения о ДКП аналитики GS не выявили, по крайней мере после 1970-х годов. ФРС повышала ставки незадолго до президентских выборов, как, например, в сентябре 2004 года, продолжая цикл ужесточения ДКП. По-видимому, ФРС избегает роста ставок, которые не учтены в достаточной мере рынками, в немного большей степени, чем обычно, отмечают GS. Но паттерна, свидетельствующего о преднамеренном сокращении ставок, аналитики не обнаружили. Как пишет Отерс, ФРС старается избегать действий, которые могут быть сочтены политически мотивированными.

Что все это значит для рынков

Приближение выборов в следующем году добавит неопределенности на рынках. Как отмечают аналитики Bank of America (их отчет также есть у Investo), чем больше Индекс неопределенности экономической политики, который рассчитывается на основании публикаций в американских СМИ, расхождении в экономических прогнозах и других факторов, тем выше волатильность на рынках. По их подсчетам, в июле–ноябре в год выборов в США месячная волатильность (по индексу VIX) увеличивается в среднем на 25%. Исторически хеджем против роста волатильности были акции качественных компаний, отмечают в BofA. О том, как их искать, мы рассказывали недавно здесь и здесь.

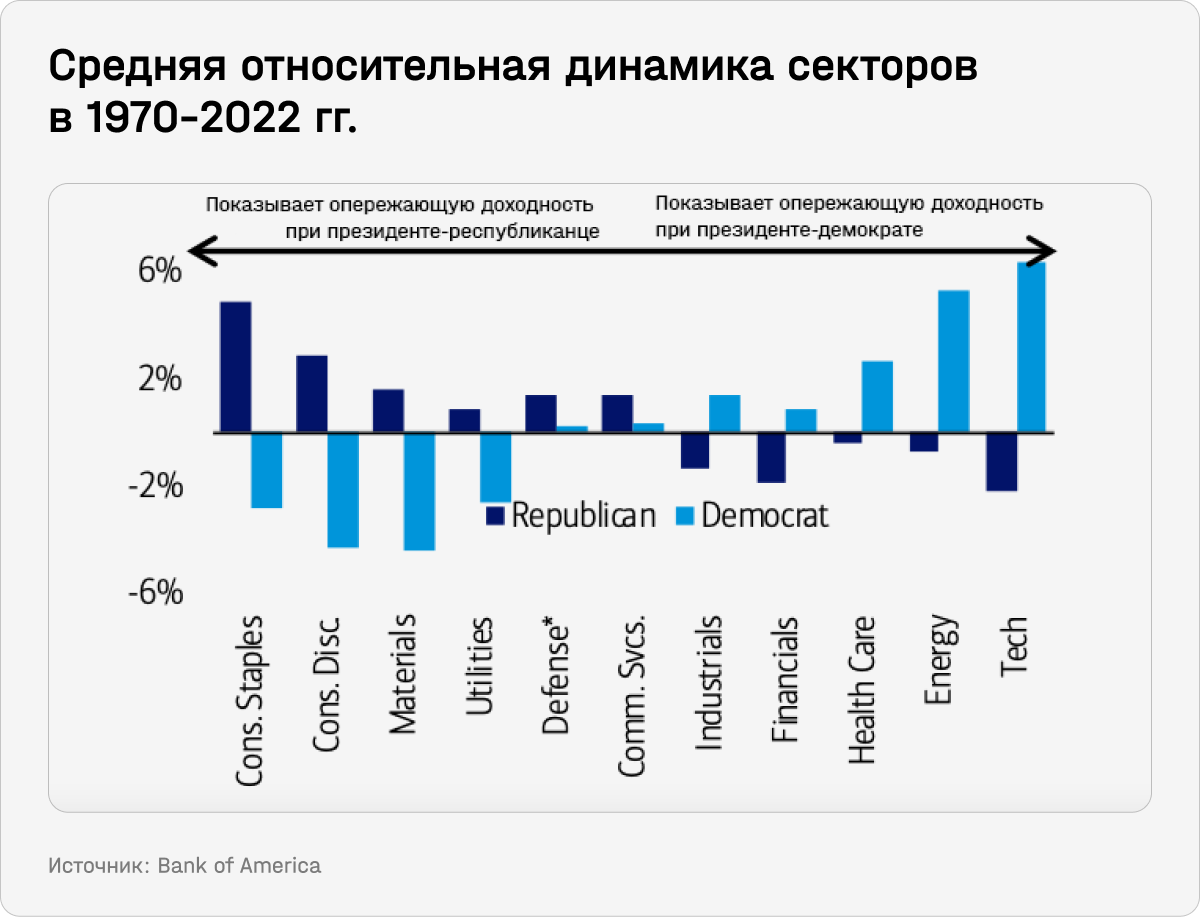

Аналитики BofA выделили сектора и компании, на которые непосредственно могут повлиять итоги выборов по нескольким поводам:

1. Решоринг и промышленность. Между обеими партиями наблюдается консенсус по двум темам, отмечают в BofA: возвращение производств из «недружественных» стран (решоринг), который начал стимулироваться Трампом еще в 2016-м введением таможенных тарифов, и промышленная политика.

Это сильный «бычий» фактор для циклических секторов и для роста экономики. Перенос производств — это позитив для секторов и компаний, которые выигрывают от роста капитальных расходов (к примеру, производители материалов или IT-вендоры), а также для коммодитиз и реальных активов, в том числе недвижимости.

2. Госрасходы. Даже со стороны тех, кто хочет сократить дефицит бюджета, то есть в первую очередь республиканцев, не стоит ожидать сокращения расходов на оборону, считают в BofA.

Вторым по степени зависимости от госзаказов после сектора обороны является здравоохранение. Отдельные компании, которые в большей степени зависят от них, показывали лучшую доходность при администрации Байдена, которая щедро раздавала субсидии. Это означает, что при прочих равных в случае сокращения расходов, к которым обычно тяготеют республиканцы, они будут отставать.

3. Регулирование. Республиканцы воспринимаются более пробизнесовыми, демократы обычно усиливают регулирование, отмечают в BofA. Это может влиять на динамику акций в различных секторах: так, потребительские сектора показывали лучшую доходность при республиканцах — возможно, из-за меньшего риска роста налогов.

Но найти закономерности на длинном горизонте на уровне секторов сложно, оговариваются в BofA. Регулирование может влиять на мультипликаторы, по которым рынки оценивают отрасли. Например, после мирового финансового кризиса P/BV банковского сектора в США снизился вдвое к 2017-му из-за усиления регулирования. Сейчас под угрозой может оказаться относительно слабо зарегулированный сектор IT — антимонопольное регулирование уже усилилось при демократах, в будущем в регулирование могут транслироваться опасения по поводу личных данных и т. д.

Как подсчитали в BofA на основе данных с середины XX века, ставки налогов, особенно корпоративные, негативно коррелируют с доходностью рынка акций, как и скорость изменения регулирования.

4. Бюджетная политика. Уровень госдолга к ВВП США уже превысил уровень Португалии и почти догнал показатель Греции — вероятно, обе партии предложат свои пути решения этой проблемы, отмечают в BofA. Исторически республиканцы стремятся к сокращению расходов, демократы — к увеличению налоговых поступлений.

Скорее всего, уровень госдолга продолжит повышаться, пусть и с меньшей скоростью, по нескольким причинам:

- после отказа от золотого стандарта, который ставил жесткий потолок на уровень госдолга, США могут неограниченно печатать деньги

- геополитическая напряженность все еще растет, а предыдущие пики по уровню долга достигались, когда заканчивались Первая и Вторая мировые войны, а также холодная война

- демография: старение населения будет стимулировать рост расходов

Но в любом случае фискальная дисциплина станет одним из последствий выборов, прогнозируют в BofA. Сокращение дефицита бюджета может привести к снижению уровня инфляции и ставок и положительно сказаться на акциях компаний, чувствительных к ставкам. Кроме того, это может способствовать росту кредитования, которое сейчас замещено государственными инвестициями, что должно позитивно сказаться на финансовом секторе.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.