Заработать на фаундерах. Три перспективных компании, которыми управляют основатели

Оглавление

Инвесторы зачастую не учитывают в анализе компаний личность гендиректора — и зря: истории двух взлетов и одного затяжного падения Microsoft напрямую связаны с тем, кто руководил компанией, отмечал недавно The Economist. После ухода Билла Гейтса Microsoft рисковала повторить судьбу Kodak или BlackBerry, а сейчас вполне может обогнать Apple благодаря своевременной ставке на ИИ. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова рассказывают о том, почему компании, возглавляемые основателями, обычно показывают лучшую доходность и какие три из них сейчас выглядят привлекательно.

Чем интересны и рискованны компании, возглавляемые основателями

Несколько недель назад 92-летний Руперт Мердок объявил о скором отходе от прямого руководства своей заметно ужавшейся за последние несколько лет медиаимперии, куда по-прежнему входят Fox Corp. и News Corp. На этой новости акции Fox Corp. подорожали на 3,5%. Из-за серии ошибок в управлении инвесторы уже несколько лет закладывали в цену акций «дисконт из-за Мердока» — и, возможно, рост акций был бы больше, если бы кто-то поверил в то, что он действительно отойдет от управления.

Вопрос о роли одной личности в корпоративной истории — не нов: мы писали о нем, к примеру, здесь. Основатели компаний обычно мыслят визионерски и на большую перспективу по сравнению с наемными менеджерами, а также обладают непередаваемыми знаниями о продукте. Но им зачастую не хватает необходимых для руководителя крупной компании качеств, а наличие расширенных полномочий может и погубить компанию. Яркое напоминание: начавшийся на этой неделе суд над основателем обанкротившейся, а когда-то одной из крупнейших в мире криптобирж Сэмом Бэнкманом-Фридом. Подробнее о том, что случилось с его FTX, Investo рассказывал тут.

Ошибаться могут и опытные руководители: под руководством Стива Балмера Microsoft явно пропустила переход на мобильные платформы, а Meta (признана в РФ экстремистской) уже потратила $40 млрд на метавселенные — главную страсть Марка Цукерберга, который владеет 61% голосующих акций компании. Наличие у основателей Google Сергея Брина и Ларри Пейджа 51% голосов — вероятно, главный фактор, почему Alphabet испытывает большие сложности в развитии чего-то, кроме поиска, отмечает The Economist.

Тем не менее многие инвесторы считают, что компании, возглавляемые основателями, получают от этого выгоду. Подкупает и тот факт, что, в отличие от наемных менеджеров, основатели обычно вкладывают значительную часть своих сбережений в компании. Это демонстрирует, что их финансовые интересы совпадают с интересами акционеров. Легендарный Питер Линч говорил: «При прочих равных условиях отдавайте предпочтение компаниям, в которых руководство имеет значительные личные инвестиции, а не компаниям, управляемым людьми, которые получают выгоду только от их зарплаты».

Тем не менее исследования не дают однозначного результата насчет того, как наличие основателя на посту CEO влияет на динамику акций. Сразу несколько таких исследований показали, что акции компаний с основателями во главе показывают лучшие результаты (список академических исследований, проведенных в 2000-е, можно найти здесь). Согласно одному из них, компании из списка S&P 500, которые возглавляют основатели, как правило, более инновационны. В среднем они генерируют на 31% больше патентов, а патенты, которые они создают, более ценны. Кроме того, они более охотно инвестируют в обновление и адаптацию своих бизнес-моделей. Работа Bain & Company также показала, что в 1990–2014 годах такие компании принесли инвесторам повышенную доходность.

Однако относительно недавнее исследование, проведенное учеными из университетов Северной Каролины и Калифорнии, на основе данных о более чем 1,9 тысячи публичных компаний пришло к выводу, что «премия за основателя» исчезает уже через три года после проведения IPO. При этом при выходе на биржу компании, ведомые основателем, получают оценку на 10% выше при сравнимых финансовых показателях (рентабельности активов и др.). Свежий пример — перед недавним размещением Klaviyo в деловых западных медиа уделялось много внимания личности одного из основателей, физика по образованию, 37-летнего Эндрю Бялецкого. После IPO он сохранил больше трети акций компании и пост CEO.

На самом деле универсального ответа, является ли основатель хорошим руководителем, нет, отмечает Асват Дамодаран, профессор финансов Школы бизнеса Стерн при Нью-Йоркском университете, один из самых известных теоретиков корпоративного управления и финансовой оценки. Подробнее о том, как включить личность CEO в анализ и на что обращать внимание, можно прочитать здесь, а ниже расскажем о трех компаниях, которыми сейчас руководят основатели и которые выглядят привлекательно и по другим параметрам.

Три перспективных компании, которыми управляют основатели

Interactive Brokers Group

Interactive Brokers управляет одной из самых крупных электронных брокерских платформ в США. Ее в 1978 году основал венгерский иммигрант Томас Петерфи, трейдер опционами, решивший автоматизировать торговлю. Когда он только начинал свою карьеру, брокеры совершали операции вручную в общем зале, крича и громко ругаясь. Он вывел свой собственный алгоритм определения стоимости опциона и устроил настоящую цифровую революцию. Благодаря ему сейчас и существует электронный трейдинг.

Сейчас Петерфи занимает должность председателя правления и является крупнейшим акционером Interactive Brokers. Он находится на 53-й строчке рейтинга Forbes самых богатых людей планеты, а его состояние оценивается в $27,6 млрд. Bloomberg оценивает его совокупную долю в компании в 91%.

Охват брокера впечатляет: он предоставляет доступ к 150 торговым площадкам в более чем 33 странах, поддерживает пополнение счета в 27 валютах и предлагает торговлю фьючерсами, опционами, криптовалютами и множеством других инструментов. Interactive Brokers открывает клиентам возможности, которых нет у большинства других онлайн-брокеров, поскольку в основном они дают доступ к компаниям, акции которых торгуются на Nasdaq, NYSE и внебиржевом рынке (OTC).

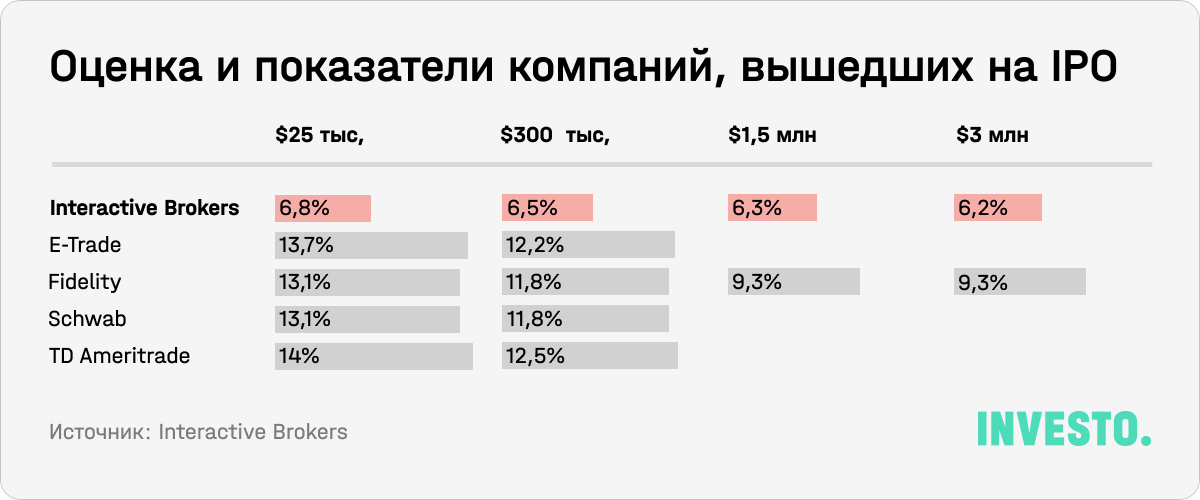

Кроме этого, Interactive Brokers предлагает самые выгодные условия на рынке. Компания использует низкие процентные ставки при маржинальной торговле, что очень привлекательно для трейдеров, которые часто совершают спекулятивные сделки с кредитным плечом.

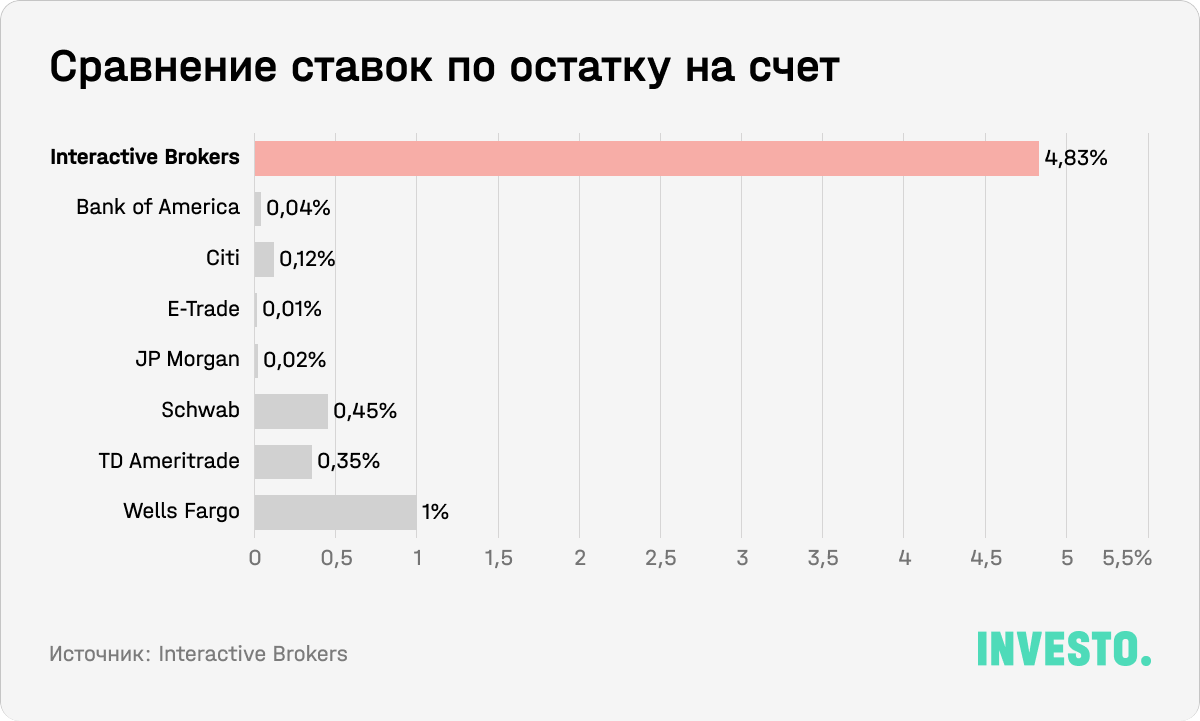

Также Interactive Brokers начисляет высокие проценты на остаток по счету, то есть свободные денежные средства, которые уже внесены на платформу, но пока не инвестированы в активы. По данным, представленным в сентябре на Глобальной конференции по финансовым услугам Barclays, у Interactive Brokers ставка составляет 4,83%, что является самым высоким значением среди брокеров и банков. Так компания стимулирует приток новых клиентов и удерживает старых. Это выгодно как для клиентов, поскольку их сбережения не обесцениваются, так и для Interactive Brokers, которая использует их для инвестиций в казначейские облигации США и предоставляет кредитные плечи другим клиентам.

У компании отлично получается привлекать новых клиентов. По итогам второго квартала количество клиентских счетов увеличилось на 19% год к году — до 2,29 млн в более чем 200 странах и «территориях». Клиентский капитал увеличился на 24% — до $365 млрд. Значительная часть клиентов компании находится за пределами США, на них приходится около 29,6% общей выручки. По отдельным странам данные компания не раскрывает, но число русскоязычных клиентов в апреле 2022-го можно оценить примерно в 10–20 тысяч, говорила Investo независимый администратор счетов в Interactive Brokers (IB) и администратор группы русскоязычных пользователей IB Алина Ананьева.

Клиентская база онлайн-брокеров, таких как Robinhood, E-Trade, TD Ameritrade и Charles Schwab, в основном, а иногда и полностью, состоит только из розничных трейдеров. У Interactive Brokers ситуация другая: на институциональных инвесторов приходится порядка 35% всех открытых счетов и 60% клиентского капитала.

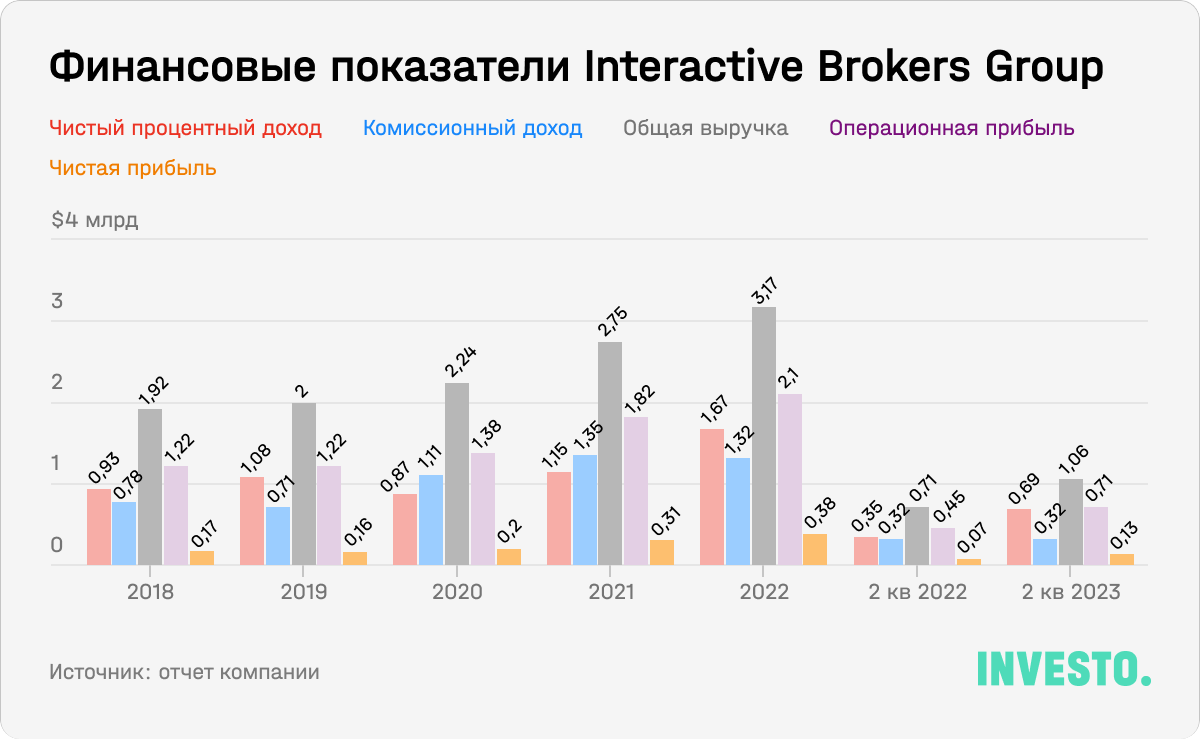

Выручку компания получает в основном за счет торговых комиссий и процентного дохода. По итогам последнего квартала комиссионные доходы остались неизменны — $322 млн. При этом чистый процентный доход увеличился на 99,5% во многом благодаря более высоким ключевым ставкам и большим клиентским остаткам.

Средняя комиссия за сделку выросла до $3,11 против $2,74 в годовом сопоставлении, поскольку комиссии за торговлю опционами дороже, чем другими инструментами. Объем торгов опционами вырос на 9% в годовом исчислении. Однако торговля фьючерсами и акциями сократилась на 3% и 28% соответственно. Среднедневная выручка от сделок снизилась на 12% за тот же период.

С чем связана динамика объема торгов определенными инструментами, сказать сложно. Можно предположить, что опционы стали более популярны из-за повышенной волатильности и желания инвесторов захеджироваться с их помощью. В снижении объема торговли фьючерсов может играть роль то, что цены на товарных рынках сейчас ниже, чем в 2022-м.

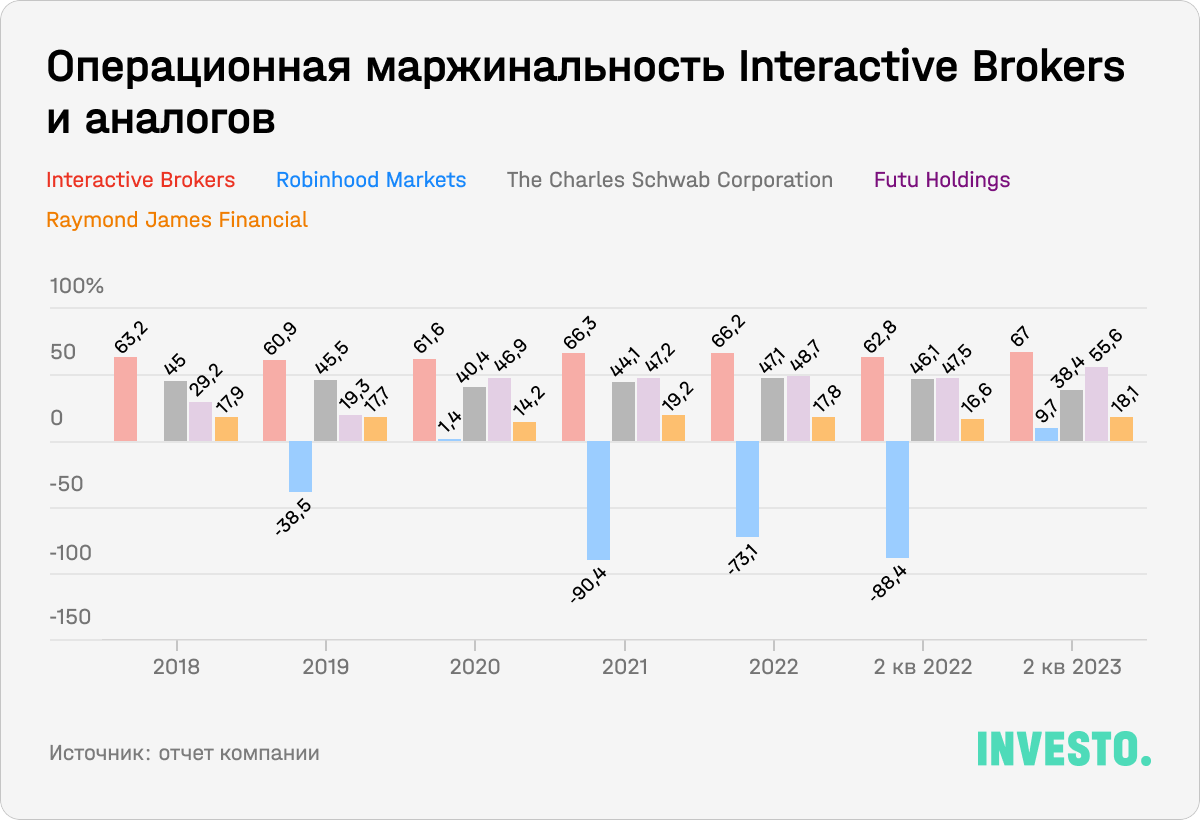

За последние несколько лет брокерская индустрия США пережила волну консолидации. Например, Morgan Stanley приобрел E-Trade, Charles Schwab — TD Ameritrade, Fumi Information Technology — Webull. Из-за этого результаты по отрасли достаточно сложно сопоставить. Однако результаты Interactive Brokers показывают, что ее фокус на лучших из возможных предложениях на рынке успешно окупается. Компания демонстрирует лучшую операционную маржинальность в индустрии — 67%.

Это стало возможным благодаря тому, что Interactive Brokers полагается на автоматизацию, что позволяет снижать затраты. Руководство считает, что это главное конкурентное преимущество компании на рынке, поскольку автоматизация значительно упрощает многие функции и позволяет держать небольшой штат сотрудников. Для сравнения, число работников компании сопоставимо со штатом Robinhood, при том что в 2,3 раза превосходит ее по выручке.

С начала года благодаря росту ставок и процентных доходов акции компании подорожали на 22%. Форвардный мультипликатор P/E составляет 15,2. Это вдвое больше, чем в среднем по отрасли, однако значительно меньше, чем, например, у Robinhood — 23,4 или The Charles Schwab Corporation — 16. Остальные текущие мультипликаторы находятся в пределах среднеотраслевых значений и ниже — Price/Sales составляет 2,28 (среднеотраслевой — 2,2), Price/Book — 2,86 (0,98), Price/Cash Flow — 2,58 (6,26). С учетом высокой эффективности и лидерских позиций компании ее оценка сейчас кажется справедливой.

Apollo Global Management

Apollo Global Management — это одна из крупнейших компаний по управлению альтернативными активами, которая была основана в Нью-Йорке в 1990 году Леоном Блэком, Джошем Харрисом и Марком Роуэном. Это бывшие инвестиционные банкиры Drexel Burnham Lambert, который обанкротился в 1990-х годах из-за скандала вокруг незаконных операций. Леон Блэк был главой отдела M&A, а Марк Роуэн и Джош Харрис работали под его руководством. Роуэн сейчас является CEO и президентом Apollo.

Холдинг состоит из двух отдельных подразделений — Apollo Asset Management и Athene. Apollo Asset Management — это бизнес по управлению активами, который приносит комиссионные доходы (FRE). Apollo уделяет большое внимание частному кредитованию, на долю которого приходится более 80% FGAUM (активов под управлением, с которых компания получает комиссионные). Подробнее о PE-инвестициях и о том, в какие компании из отрасли можно вложиться, мы рассказывали здесь.

Athene — это бизнес, суть которого заключается в том, что компания продает фиксированные аннуитеты (это страховой продукт для пенсионеров с фиксированной нормой прибыли) и инвестирует капитал в инструменты с высокой доходностью, что приносит спредовый доход (SRE). Клиенты ежемесячно выплачивают определенную сумму, заранее зная график будущих выплат через несколько лет или даже десятилетий. Это крайне стабильный бизнес с высокой прозрачностью и прогнозируемой доходностью.

В 2023-м фиксированные аннуитеты особенно привлекательны из-за высоких процентных ставок. Athene может стать бенефициаром старения населения США, поскольку это увеличивает количество потенциальных клиентов. Число пенсионеров в США (как и в остальном мире) продолжает расти из-за роста населения, выхода на пенсию бэби-бумеров и увеличения продолжительности жизни. О том, как это может способствовать росту ставок, мы рассказывали тут.

Преимущество Apollo заключается в том, что она смогла создать синергию между своими подразделениями. Когда пенсионеры вносят деньги в Athene, она сразу реинвестирует их в другие активы. Обычно это IG-кредиты (в основном это государственные облигации) с низким риском дефолта, которые составляют 96% портфеля Athene. Происходит это через Apollo Asset Management, который получает комиссионные за управление. Затем Athene получает спред между доходностью по выданному IG-кредиту и ставкой, обещанной будущим пенсионерам, платой за управление активами и собственными операционными расходами. Кроме того, Athene может объединить несколько выданных IG-кредитов и передать их хедж-фондам, банкам и т. д. за еще одну комиссию.

Таким образом, Apollo — это машина по зарабатыванию комиссионных, которая не собирается останавливаться. Перспективы роста выглядят многообещающе: руководство подтвердило свой прогноз роста FRE на 25% по итогам года и увеличило прогноз роста SRE с 20% до 30% за тот же период.

Во втором квартале 2022 года объем AUM увеличился на 20% год к году — до $617 млрд. Это привело к росту FGAUM (активов, которые приносят комиссионные) на 30%, до $462 млрд, и, как следствие, росту на 18% общих комиссионных. Это сильный результат, который помог увеличить маржу FRE за год с 54% до 56%.

Всего компания заработала $442 млн FRE и почти в два раза больше SRE — $799 млн, что является абсолютным рекордом для нее и ростом на 76% год к году. Объем «сухого пороха» — деньги от инвесторов, которые находятся в распоряжении компании, но пока не вложены в активы, — оценивается в $56 млрд.

С начала года компания подорожала на 40%. Сейчас она торгуется с P/E 15, против среднеотраслевого значения 8,01. При этом Price/Sales составляет 1,92 (2,2), Price/Book — 6,06 (0,98), Price/Cash Flow — 5,92 (6,26). На наш взгляд, текущая оценка компании кажется справедливой, и при этом Apollo обладает несколькими очевидными драйверами роста, которые могут дать импульс к переоценке в большую сторону.

Skechers USA

Skechers производит и продает спортивную обувь для мужчин, женщин и детей по всему миру. Она была основана в 1992 году Робертом Гринбергом и Майклом Гринбергом, ее штаб-квартира располагается на Манхэттен-бич, Калифорния. Роберт Гринберг сейчас является СЕО, а Майкл Гринберг — президентом компании.

Компания работает в трех сегментах: внутренняя оптовая торговля, международная оптовая торговля и прямые продажи потребителям (D2C). Skechers является третьим брендом спортивной обуви в мире по объемам выручки после Nike и Adidas.

Согласно данным Statista, глобальный рынок спортивной обуви оценивается в $75,8 млрд и, как ожидается, будет расти со среднегодовым темпом 5,31% (CAGR) вплоть до 2028 года. Это касается и спортивной одежды, которая, как ожидается, будет демонстрировать впечатляющий среднегодовой темп роста в 25% до 2025 года. Это связано с тем, что в период удаленной работы люди выбирали более удобную одежду. Сейчас же 55% опрошенных заявили, что они по-прежнему носят спортивную одежду не только для занятий спортом.

Skechers обладает сильным конкурентным позиционированием. Ее обувь отличается долговечностью и высоким качеством и стоит дешевле, чем у большинства конкурентов. Согласно исследованию RunRepeat, Skechers ставит самую низкую среднюю цену при самых высоких потребительских оценках, демонстрируя лучшее соотношение цены и качества на рынке.

По версии Comparably, Skechers входит в число наиболее узнаваемых компаний по производству спортивной обуви и уступает только таким глобальным гигантам, как Nike, Adidas и Puma, что ожидаемо, поскольку эти фирмы активно сотрудничают с лучшими спортсменами в мире. Однако она работает над повышением узнаваемости. Например, недавно компания выпустила кроссовки в коллаборации со Снуп Доггом, а до этого — с The Rolling Stones. Кроме того, она сотрудничала с Бритни Спирс, Кристиной Агилерой, Доджа Кэт и др.

Компания нацелена на дальнейшее расширение своего глобального присутствия. По итогам квартала количество ее магазинов достигло 4705 (+8% год к году). До конца года Skechers планирует открыть еще 90–100 магазинов. Компания как усиливала проникновение на рынок в уже знакомых регионах, так и продолжила экспансию на новых рынках, например, был открыт первый магазин в Таджикистане. Кроме того, для международного масштабирования компания приобрела Sports Connection Holdings ApS — дистрибьютора и розничного продавца с сильным присутствием в скандинавских странах.

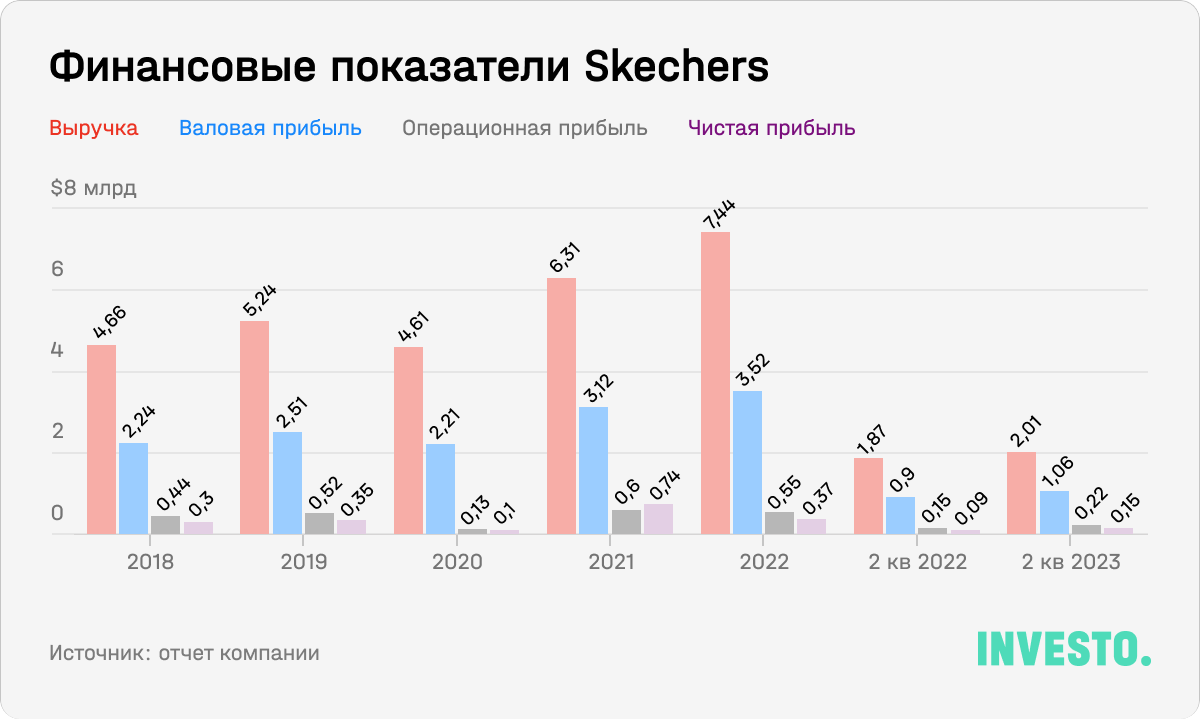

В последние 5 лет выручка компании росла двузначными темпами в 12,7%. По итогам последнего квартала выручка Skechers увеличилась на 7,8% год к году — до $2 млрд. Продажи внутри США снизились на 4,4% за тот же период и увеличились на 17,9% на международном уровне. Этому способствовало восстановление спроса на азиатских рынках, особенно в Китае. Спрос на товары для активного отдыха должен оставаться на высоком уровне и в дальнейшем благодаря увеличению мобильности, поскольку повседневный распорядок дня сейчас постепенно возвращается к тому, каким он был до пандемии.

Валовая маржинальность составила 52,7% против 48% годом ранее. Операционная маржинальность тоже выросла — до 10,8% против 8,3%. Во многом это объясняется ростом цен на товары и значительным облегчением проблем с логистическими цепочками поставок, включая морские и автомобильные перевозки.

На балансе у компании около $977,2 млн денежных средств и эквивалентов против $857 годом ранее. Общий долг вырос до $1,68 млрд с $1,59 млрд, чистый долг снизился до $704 млн с $742,2 млрд. Финансовый рычаг сократился с 0,43 до 0,4, долговая нагрузка снизилась до 2,6 против 3,9 годом ранее.

С начала года акции Skechers подорожали на 15%. У компании неплохие краткосрочные и долгосрочные перспективы роста выручки и маржинальности, поскольку она извлекает выгоду из восстановления потребительского спроса, международной экспансии, снижения затрат на логистику и растущего канала D2C. На текущий момент P/E составляет 16,1, что выше среднеотраслевого значения в 12,2, но значительно ниже ближайших конкурентов компании — Nike и Puma с 29,6 и 26,5 соответственно. EV/Sales компании составляет 1,16 (среднеотраслевой — 1,13), EV/EBITDA — 14,10 (10,3), Price/Book— 3,36 (1,94). Таким образом, на наш взгляд, компания торгуется близко к справедливому уровню, однако, учитывая перечисленные драйверы, дальнейший рост, вероятно, продолжится.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.