Рынки во власти оптимизма. Что делать инвесторам?

Оглавление

Американский фондовый рынок продолжает обновлять исторические максимумы, несмотря на то что снижение ставок откладывается. С начала года S&P 500 прибавил уже 11,1%. Вслед за ростом индекса свои таргеты по индексу активно пересматривают инвестбанки. О чем это говорит и что делать инвестору?

Какие прогнозы по S&P 500 сейчас дают инвестбанки

Оптимизм по поводу американского рынка нарастает. По данным Marketwatch, с начала 2024-го свои таргеты по S&P 500 повысили 11 крупнейших инвестбанков. Только на прошлой неделе BMO Capital Markets и Deutsche Bank увеличили их до 5600 и 5500 пунктов соответственно. Всего, по данным Bloomberg, к маю ⅔ стратегов повысили свои прогнозы по сравнению с декабрьскими оценками.

Ожидания, основанные на прогнозах снизу вверх (bottom-up), еще более оптимистичны. По данным Factset, исходя из медианных таргетов по отдельным компаниям, S&P 500 в ближайшие 12 месяцев вырастет до 5865 пунктов.

При этом, даже несмотря на стремительный пересмотр, прогнозы отстают от роста рынка. Это тем более удивительно, что до последних данных, вышедших в мае, инфляция каждый месяц оказывалась сильнее прогнозов. Из-за этого ожидания начала снижения ставок ФРС постоянно откладывались: если в начале года рынки ожидали шесть снижений ставок в этом году, то теперь — только два.

Знаковое событие произошло в понедельник: капитулировал Майкл Уилсон из Morgan Stanley, «главный „медведь“ Уолл-стрит», который в 2024-м настойчиво сохранял один из самых низких таргетов. В 2022 году Уилсон стал одним из самых востребованных стратегов на Уолл-стрит из-за того, что правильно предсказал резкое падение американских акций, которое мало кто предвидел. Еще месяц назад он заявил, что воздерживается от прогнозов относительно движения индекса из-за возросшей экономической неопределенности.

Теперь же Уилсон улучшил свой 12-месячный таргет сразу с 4500 до 5400 пунктов. Прибыли продолжат устойчиво расти, а мультипликаторы, по которым оцениваются акции, за год снизятся незначительно (только на 2%), объяснял Уилсон свою логику в записке для инвесторов, которую цитировал Bloomberg. Именно рост мультипликаторов остается главным драйвером роста рынков начиная с октября, отмечает Уилсон. В целом в базовом сценарии инвестбанк ожидает «безоблачную макросреду», которая поддержит рисковые активы во второй половине года.

В Morgan Stanley также указывают на то, что уровень госрасходов по мере приближения к выборам вряд ли сократится. О том, что оба кандидата на пост президента США вряд ли заметно увеличат фискальную дисциплину, мы рассказывали здесь. Это плохие новости для инфляции и облигаций, но неплохие — для акций, которые на длинном горизонте являются лучшей защитой от инфляции, потому что компании обычно увеличивают прибыли вслед за ростом цен.

Впрочем, Уилсон не безоговорочно оптимистичен. ͘В то время как «бычий» сценарий предполагает рост S&P 500 до 6350 пунктов через 12 месяцев, в «медвежьем» сценарии индекс может снизиться до 4200 пунктов. Уилсон подробно рассказывает о сохраняющихся рисках рецессии, которые, по его мнению, в настоящее время недооценены рынком.

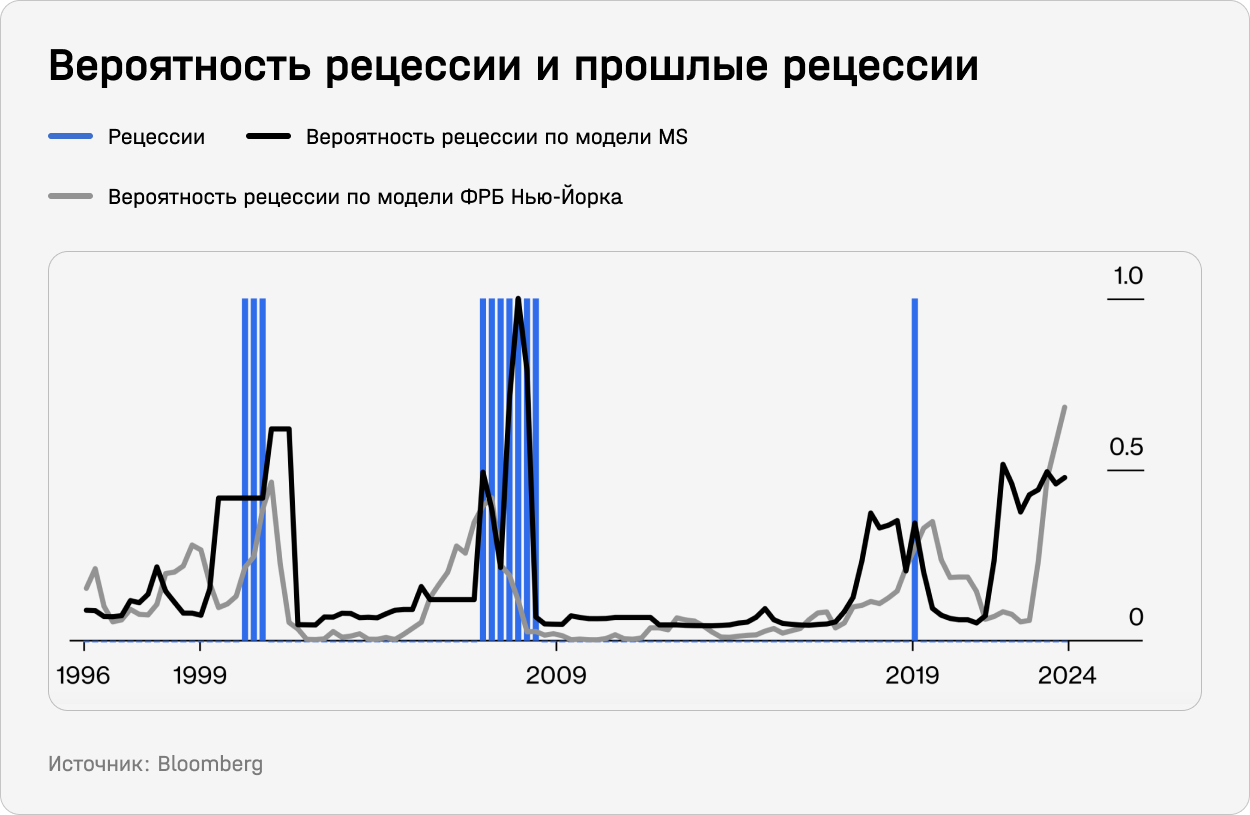

Два индикатора вероятности рецессии — от Morgan Stanley, который основан на данных о ситуации на финансовых рынках, и от ФРБ Нью-Йорка, основанный на кривой доходности казначейских обязательств, — указывают на то, что «жесткая посадка» экономики, в которую рынки уже давно не верят, выглядит как вполне реальный риск. В прошлом эти индикаторы достаточно точно предсказывали рецессию. Сейчас экономические условия сложнее предсказывать, так как макроэкономические данные остаются волатильными, отмечает Уилсон.

Наиболее пессимистичный прогноз сохраняет JPMorgan, который, в отличие от других инвестбанков, не пересматривал его с ноября прошлого года. О взгляде стратегов этого банка на рынки мы рассказывали в конце 2024-го здесь. Пожалуй, главное отличие прогноза JPMorgan от других инвестбанков — ожидание быстрого снижения темпов роста экономики из-за роста ставок, что пока явно не оправдалось. Но, если экономика будет слабой, корпоративные прибыли вряд ли резко вырастут в третьем и четвертом кварталах, как это подразумевает текущий консенсус, говорится в вышедшем в воскресенье отчете инвестбанка.

В другом отчете, вышедшем в понедельник, Марко Коланович из JPMorgan подтвердил свою рекомендацию не покупать акции из-за высоких оценок, устойчивой инфляции, высоких ставок, снижения потребительского спроса и геополитической неопределенности.

Почему рынки растут, а прогнозы пересматриваются

Неожиданно устойчивое ралли 2024-го и следующий за ним пересмотр таргетов можно объяснить тем, что ситуация в экономике и на рынках с начала года — в целом изменилась для рынков в лучшую сторону. ВВП растет более устойчивыми темпами, чем ожидалось, особенно с учетом отложенного влияния ставок.

Версии, почему это происходит уже второй год подряд, разнятся. Одно из соображений: расходы потребителей остаются более устойчивыми, чем ожидалось. Другие убедительные аргументы в недавней рассылке приводит Джим Грант, известный критик ультрамягкой денежно-кредитной политики. Многие компании, особенно крупные, благодаря большим денежным подушкам на самом деле выигрывают от роста ставок; большинство домохозяйств, выплачивающих ипотеку, еще раньше зафиксировали низкие ставки. Кроме того, все больше компаний обладают бизнес-моделями, не требующими больших капиталовложений, поэтому и рост ставок для них не является проблемой.

В результате корпоративные прибыли оказываются более устойчивыми. По данным Factset на прошлую пятницу, ожидается, что по итогам текущего сезона отчетности прибыли компаний из S&P 500 на акцию вырастут на 5,7%. Для сравнения, еще в конце марта аналитики ожидали рост на 3,4%. Кроме того, около 72% компаний, входящих в S&P 500, сообщили о превышении ожидаемых показателей рентабельности по чистой прибыли в прошлом квартале — это самый высокий показатель начиная как минимум с 2021 года.

Необычно и то, что аналитики продолжают повышать свои оценки на текущий квартал. Теперь они ждут, что прибыль на акцию во втором квартале вырастет на 9,8% по сравнению с 9% в конце марта. Последний раз аналитики повышали, а не понижали оценки в течение первого месяца текущего квартала и в четвертом квартале 2021 года.

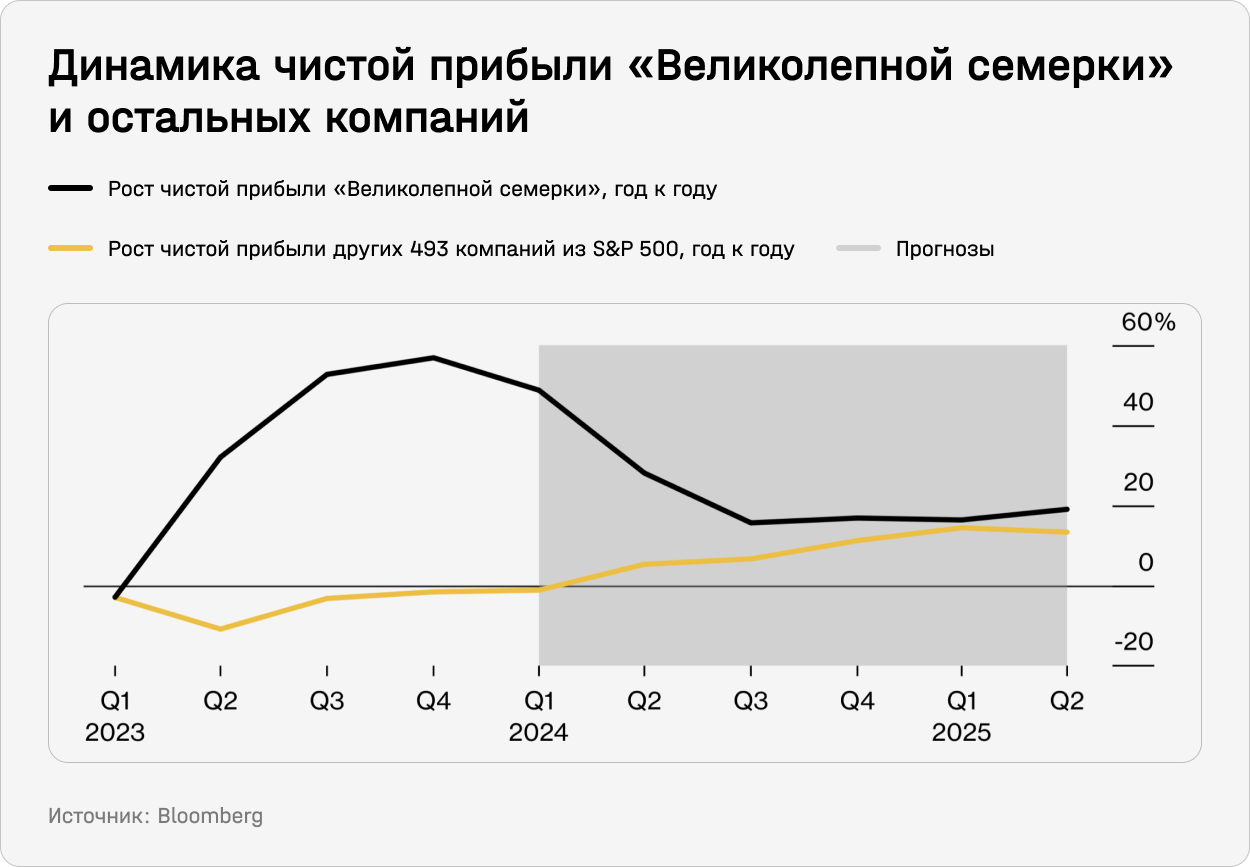

При этом ожидается, что начиная с текущего квартала к росту вернутся и показатели компаний за пределами «Великолепной семерки».

Как относиться к прогнозам и зачем они нужны

Такой резкий пересмотр ожиданий стратегами ставит вопрос, насколько стоит вообще доверять прогнозам по поводу того, где окажется рынок в ближайшие 12 месяцев, — хотя они создают достаточно активный новостной фон. Скептики вспомнят и то, что такая же ситуация, как сейчас, наблюдалась на Уолл-стрит в прошлом году: рынки выросли гораздо сильнее, чем ожидали стратеги. Но тогда главным драйвером рынка США неожиданно стал оптимизм по поводу внедрения искусственного интеллекта (ИИ), поэтому рынок толкали вверх компании «Великолепной семерки».

Но то, что и аналитики, и стратеги ошибаются, не означает, что на таргеты инвестбанков не стоит обращать внимание, по крайней мере, инвесторам, которые не обладают длинным горизонтом. То, что один из главных «медведей Уолл-стрит» капитулировал, может стать важным сигналом для рынков, отмечает старший редактор Bloomberg Джон Уотерс. Если все стратеги объединяются вокруг предположений, которые фундаментально позитивны для акций, таких как рост прибылей и снижение инфляции, то делать ставки против акций, по крайней мере в краткосрочной перспективе, становится опасно. «В краткосрочной перспективе рынок — машина для голосования», — отмечал Бенджамин Грэм, отец стоимостного инвестирования. Иными словами, динамика индексов в этом случае определяется настроениями участников рынка — об этом писали и в инвесткомпании AQR.

Наиболее полезным индикатором настроений могут быть результаты опросов международных управляющих, которые каждый месяц проводит Bank of America, отмечает обозреватель Bloomberg Джон Степек. И он тоже говорит о том, что на рынках главенствует оптимизм. Результаты майского опроса показали самый «бычий» настрой с ноября 2021 года: 78% респондентов заявили, что не ожидают рецессии в ближайшие 12 месяцев. Доля акций в их портфелях — на максимуме с января 2022 года. Управляющие все еще ждут снижения ставок крупнейшими мировыми ЦБ в этом году: так, 82% опрошенных ожидают, что ФРС начнет снижать ставку во втором полугодии 2024-го.

Что это значит для инвесторов

Возможности стратегов и аналитиков предсказывать, как будут оцениваться рынки в краткосрочной перспективе, крайне ограничены. Это в первую очередь связано со сложностью прогнозирования макроэкономических данных. Поэтому и к таргетам стоит относиться лишь как к фактору, который может определять настроения рынков. О том, что взгляды на макроэкономику разрозненны и неоднократно менялись за последний год, пишет и Уилсон.

Но, даже если оценки, по мнению многих аналитиков, высоки и существует риск коррекции, сказать, когда она настанет, не может никто. Есть повод усомниться в оптимизме, заложенном в мультипликаторах, которые сейчас высоки по историческим меркам. По данным FactSet, индекс S&P 500 торгуется за 20,8 прогнозируемых на следующие 12 месяцев прибылей. Для сравнения, среднее значение за пять лет составляет 19,6. Но на протяжении большей части этого периода ставки были околонулевыми, а сейчас они находятся на максимуме с 2000-х годов.

«Инвесторы должны задаться вопросом, оправдан ли этот рост оценок. Мы считаем, что нет», — пишет Уилсон, при этом указывая на то, что прогнозировать сроки, когда они нормализуются, невозможно. Про то, что рынки переоценены, говорили и весь прошлый год. То, что Уилсон верно спрогнозировал падение рынков в 2022-м, но с тех пор постоянно недооценивает рост индексов, говорит о том, что никто не может стабильно предсказывать движение рынков.

Для долгосрочного инвестора рост рынков за счет роста оценок означает, что ожидаемая доходность только снижается: текущие оценки рынка исторически достаточно точно предсказывают, где он окажется через несколько лет. Соотношение нормализованной, то есть рассчитанной с учетом бизнес-циклов, EPS к цене акций (нормализованный P/E) на 80% определяет то, где будет рынок через 10 лет. К такому выводу пришли ранее аналитики Bank of America, сделав расчет на основании исторических данных. В прогнозной модели BofA на год вперед этот фактор занимает только 45% веса.

Коэффициент Роберта Шиллера Excess CAPE Yield, учитывающий уровень процентных ставок, также указывает на низкую ожидаемую доходность в ближайшие годы. Исторически он достаточно точно предсказывал, где окажется рынок через 10 лет. Низкую ожидаемую доходность американского рынка акций показывают модели и других инвесткомпаний, которые, в отличие от инвестбанков, чаще мыслят более длинными горизонтами. О том, можно ли ждать повторения высокой доходности прошлого десятилетия на американском рынке, мы не так давно рассказывали тут.

Для инвесторов, которые не обладают длинным горизонтом и не хотят угадывать, где окажутся рынки через несколько месяцев, есть другой выход: искать недооцененные акции, о которых мы пишем в каждом выпуске рассылки. В Man Institute считают, что в ближайшее время динамика акций будет зависеть от идиосинкразических, то есть свойственных отдельным компаниям, возможностей сохранять прибыль и рентабельность в текущих условиях.

Другой путь — следовать рекомендациям инвестбанков. Уилсон рекомендует на ближайшие 12 месяцев обращать внимание на акции, которые должны показывать хороший результат и в «бычьем», и в «медвежьем» сценариях. Стратег Morgan Stanley рекомендует держать в портфеле как качественные компании из циклических секторов, так и качественные компании роста, а также увеличивать долю в определенных защитных секторах, таких как потребительские товары первой необходимости и коммунальные услуги. О том, где искать качественные компании, мы рассказывали тут, а о том, какие акции рекомендовали в Morgan Stanley, — здесь.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.