Не только Airbus. Кто может извлечь выгоду из проблем Boeing

Оглавление

После очередной аварии с участием самолета Boeing, у которого в полете отвалилась дверь, об уходе с поста главы компании на этой неделе объявил ее гендиректор. О том, как символ американской промышленности оказался в кризисе и акции каких компаний могут вырасти благодаря этому, рассказывают аналитики INVESTO.

Как Boeing потерял свою долю рынка

Американский Boeing и его европейский конкурент Airbus SE вместе занимают около 90% мирового рынка производства самолетов. Эта сложившаяся примерно 50 лет назад дуополия и трансатлантическая конкуренция привели к появлению инноваций, которые снизили стоимость полетов и сделали авиапутешествия массовыми. Boeing долгое время считался одним из символов американской промышленности, а слоганом его безопасности было знаменитое «if it ain’t Boeing, I ain’t going» («если это не Boeing, я не лечу»).

Но вот уже несколько лет компания переживает трудные времена. Началось все в 2018 году, когда Boeing 737 MAX 8 рухнул в Яванское море через 11 минут после взлета. Ситуация повторилась в 2019 году: 737 MAX 8 упал через 9 минут после взлета на землю в Эфиопии. После этих двух случаев эксплуатация всех самолетов этого типа была приостановлена на 20 недель для проведения расследования, что обошлось Boeing более чем в $21 млрд. Из них компенсации компаниям составили $9 млрд, остальное пошло на производственные затраты — и это без учета отмены заказов после крушений.

Обе аварии были связаны с неисправностью датчиков в системе улучшения маневренных характеристик (MCAS) — это ПО для автоматического управления полетом, разработанное инженерами Boeing. В ходе расследования всплыло, например, то, что один из сотрудников во внутренней переписке написал, что самолеты 737 MAX 8 «спроектированы клоунами под руководством мартышек».

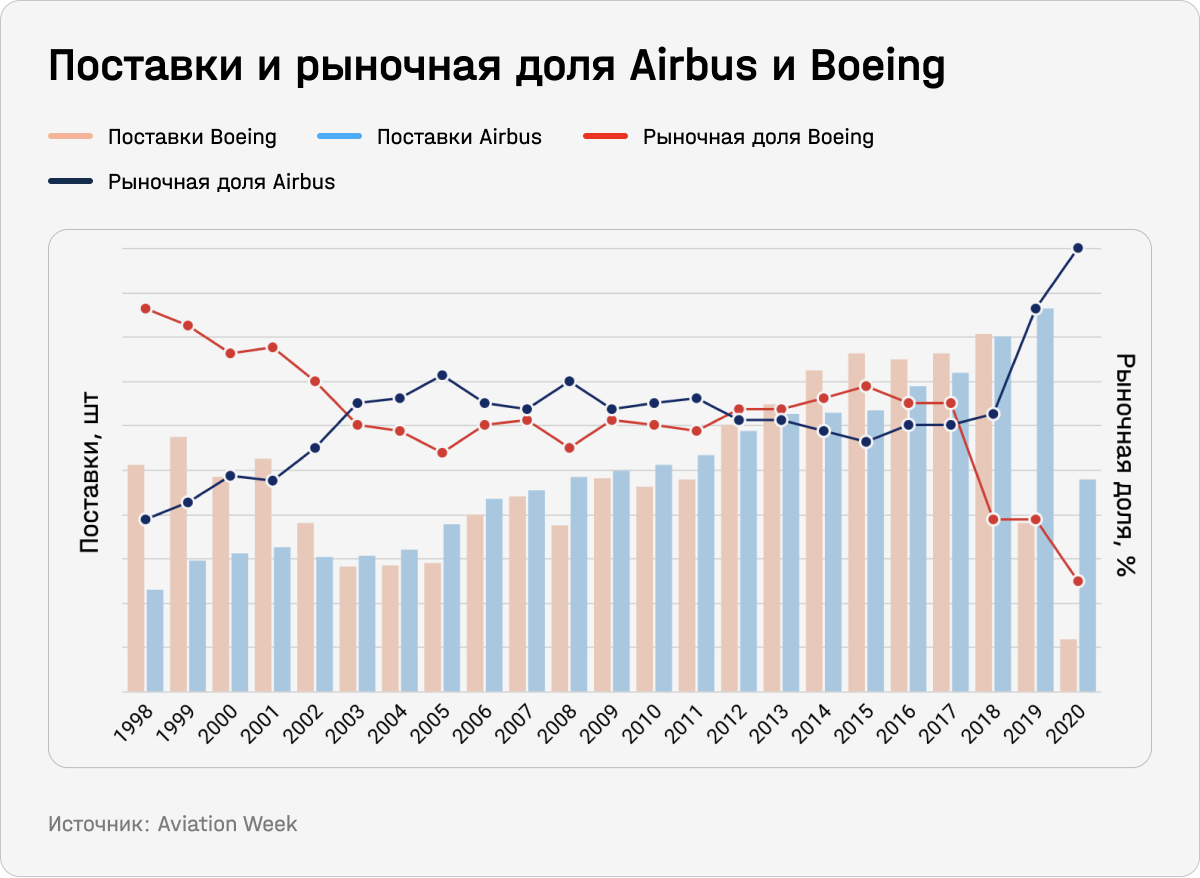

В результате двух аварий доля рынка Boeing начала стремительно снижаться: в 2020 году компания поставила всего 118 самолетов, в то время как Airbus — 477. Хотя до этого компании много лет примерно поровну делили рынок. Boeing начала активно исправлять свои ошибки, но восстановить свою долю компании так и не удалось.

Сейчас вместо того, чтобы извлекать выгоду от глобального восстановления пассажирских авиаперевозок, которые уже достигли 99,1% от уровня 2019 года, Boeing вновь столкнулся с трудностями. В январе 2024 года дверная заглушка на Boeing 737 Max 9 авиакомпании Alaska Airlines оторвалась через 20 минут после взлета в Портленде, когда самолет набирал высоту. По счастью, пилоты смогли совершить аварийную посадку, и никто не пострадал.

Но Федеральное управление гражданской авиации США (FAA) и Национальный совет по безопасности на транспорте (NTSB) инициировали расследования и потребовали проверить самолеты Boeing. В результате компания провалила 33 из 89 проверок производственного процесса и в том числе проверку болтов, которые на нескольких самолетах этого типа либо были не закручены должным образом, либо вообще отсутствовали.

Во многом текущие проблемы Boeing связывают с ее пришедшим в 2019 году в качестве антикризисного менеджера CEO Дэйвом Кэлхуном и его ошибочными стратегическими решениями. Он решил сосредоточиться на оптимизации расходов и доходности для акционеров, но, как показало время, его управление только усугубило проблемы с качеством. Несколько месяцев назад Кэлхун заявил, что Boeing не будет разрабатывать новый самолет как минимум до конца десятилетия.

Скорее всего, дуополия защитит Boeing от краха, поскольку их самолетам сейчас практически нет альтернатив, а Airbus пока что работает на предельных мощностях. Кроме того, деятельность Boeing диверсифицирована, например, она предоставляет решения для оборонной промышленности, на долю которой сейчас приходится около 30% выручки ($6,8 из 22 млрд).

Но если компания и сможет вернуть утраченные позиции в сфере пассажирских перевозок, то совсем не скоро: авиационный бизнес имеет очень долгий цикл, поэтому упущенное с 2019 года время играет против Boeing. «Чем больше Boeing отстает от Airbus, тем труднее им его догнать», — говорит Майкл О’Лири, CEO Ryanair. Boeing не только поставила под сомнению свою культуру безопасности: компания системно задерживала поставки самолетов, чем серьезно разозлила руководителей нескольких авиакомпаний. Именно поэтому недавнее заявление об отставке Дэйва Кэлхуна не даст мгновенного эффекта: ей понадобится много времени, чтобы исправить неудачные управленческие решения и их последствия.

Некоторые авиаперевозчики уже отказались от самолетов Boeing в пользу Airbus. Например, несмотря на многолетнее сотрудничество французско-голландской Air France-KLM с Boeing, несколько месяцев назад холдинг впервые заказал порядка 160 самолетов семейства Airbus A321neo. Австралийский Qantas — еще один пример оператора Boeing 737, который предпочел обновить свой парк на 29 самолетов Airbus A220 и 28 самолетов Airbus A321XLR. Так же поступила одна из крупнейших авиакомпаний в мире — американская United Airlines. Bloomberg пишет, что перевозчик планирует заменить Boeing 737 Max 10, которые опаздывают с поставкой как минимум на пять лет, на 26 самолетов Airbus A321neo, взятых у арендодателей.

Мы выбрали три компании, которые могут извлечь выгоду из неудач Boeing. Мы подробно рассмотрели бизнес Airbus, а также нашли еще двух неочевидных бенефициаров проблем Boeing.

Три бенефициара проблем Boeing

Airbus

Airbus — европейский авиастроительный консорциум, созданный правительствами нескольких стран в 1967 году и ставший единой коммерческой организацией только в 2001 году. Сейчас порядка 73,8% акций находятся в свободном обращении, наибольшие доли компании распределены между правительствами Франции (10,86%), Германии (10,84%) и Испании (3%). Компания зарегистрирована в Амстердаме, а штаб-квартира располагается недалеко от Тулузы во Франции.

В 1972 году компания выпустила свой первый самолет Airbus A300 — это был первый двухдвигательный широкофюзеляжный самолет в мире. Она продолжила разрабатывать новые модели, способные бросить вызов каждому из самолетов Boeing и нарушить доминирующее положение американской компании. Уже к 1999 году Airbus занимал 50%-ную долю рынка узкофюзеляжных самолетов во многом благодаря популярному А320. Это среднемагистральный узкофюзеляжный самолет для авиалиний малой и средней протяженности, а также первый борт для массовых перевозок с электродистанционной системой управления.

Периодически на рынке возникают разговоры о том, что у Airbus и Boeing может появиться новый конкурент. «Миру нужны три сильных производителя самолетов», — говорит Майкл О’Лири, CEO Ryanair. Одним из давно обсуждаемых и вероятных разрушителей дуополии является государственная Коммерческая авиационная корпорация Китая (СOMAC). Пекин никогда не скрывал своих амбиций по выходу на мировой рынок коммерческой авиации, СOMAC планировала выпустить прототип для узкофюзеляжного пассажирского самолета С919 еще в 2015 году. Однако из-за отсутствия у страны опыта, а также необходимого оборудования, запчастей и проблем с их импортом сроки сдвинулись. Подробнее обо всех проблемах роста С919 мы рассказывали здесь.

В результате C919 совершил свой первый коммерческий рейс — из Шанхая в Пекин — только в мае 2023 года. Но пока перспективы того, что СOMAC сможет нарушить дуополию Boeing и Airbus, не кажутся очевидными. «СOMAC понадобится еще 20–30 лет, чтобы достичь того, что сейчас делают Boeing и Airbus», — говорит CEO лизинговой компании AerCap Энгус Келли. Появление новых серьезных конкурентов также маловероятно из-за высоких барьеров для входа в отрасль. Бразильская компания Embraer, которая специализируется на региональных самолетах (ближне- и среднемагистральных), не стремится конкурировать с Boeing и Comac. Канадский Bombardier едва не обанкротился в процессе такой гонки. Таким образом, Airbus — главный бенефициар как роста отрасли авиационной промышленности, так и проблем Boeing.

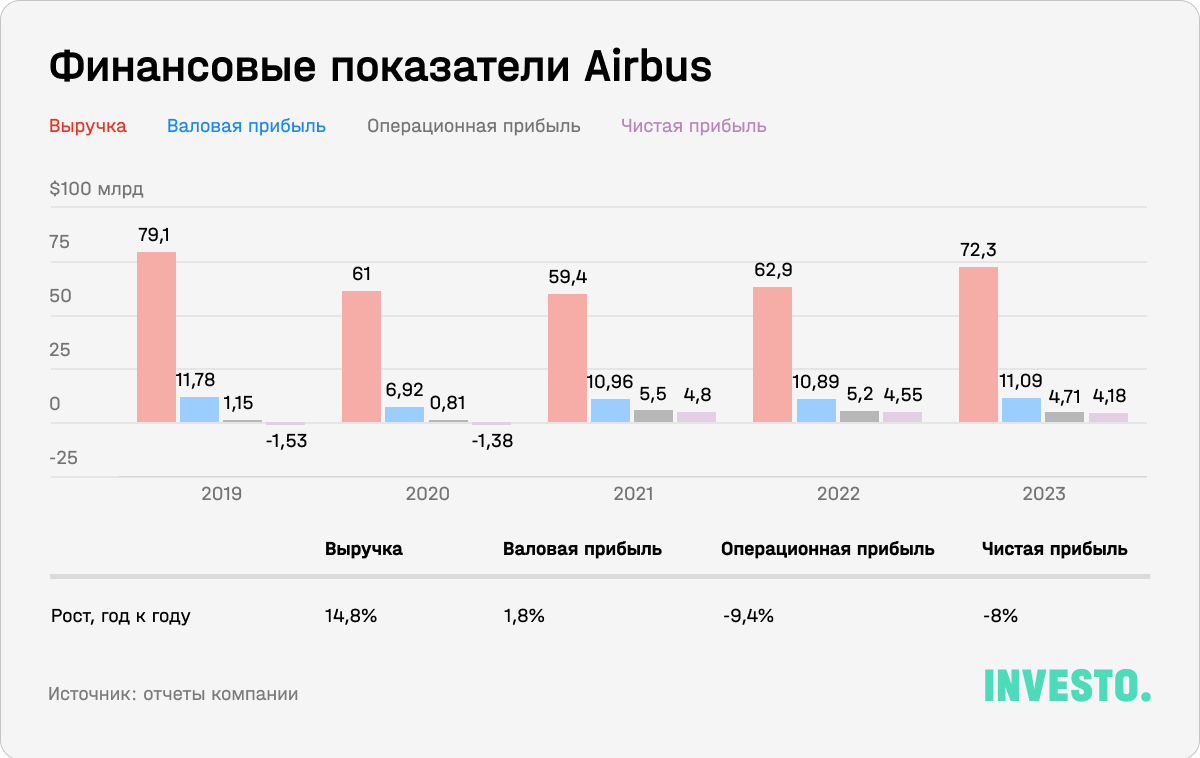

По итогам 2023 года выручка Airbus увеличилась на 14,8% (здесь и далее — год к году, если не указано иное). Авиагигант поставил 735 коммерческих самолетов, из которых 78% (571 шт.) пришлось на модели семейства A320. Всего поставки в прошлом году увеличились на 11,2%.

В 2023 году Airbus получила 2094 новых заказа на коммерческие самолеты. Для сравнения, годом ранее показатель составлял 820 шт., что предполагает рост более чем в 2,5 раза. Всего портфель заказов на пассажирские самолеты составил 8,5 тыс. шт., 800 из которых компания планирует поставить в 2024 году. На этот сегмент приходится 72% всей выручки, остальное — на вертолеты (11%) и оборонную и авиакосмическую продукцию (17%).

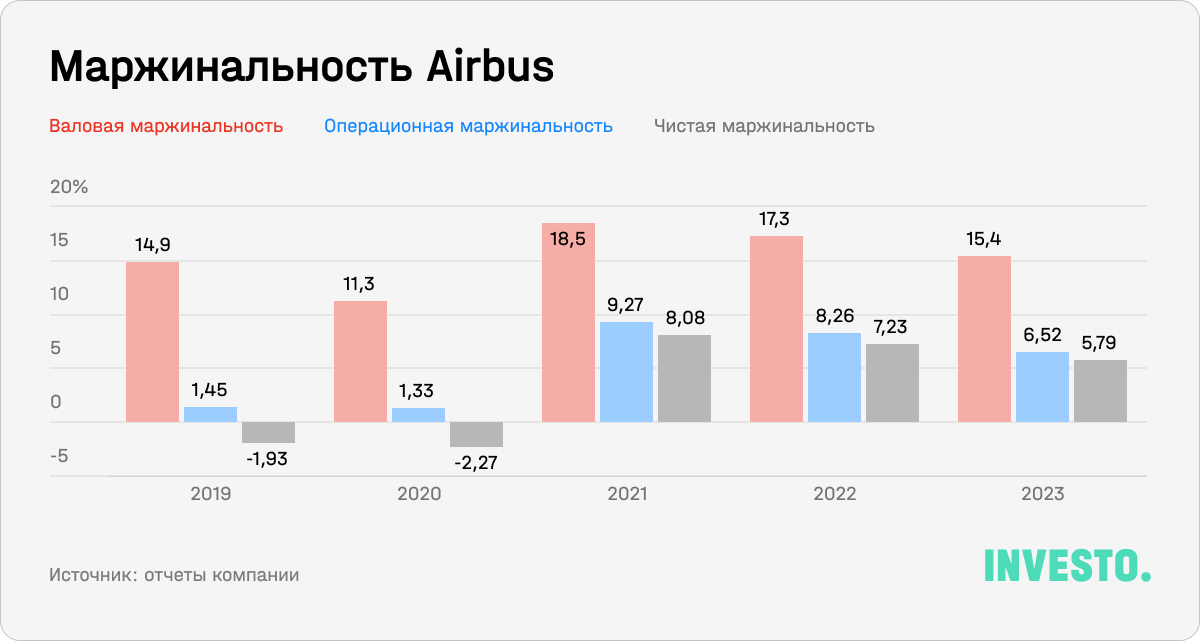

Операционная маржинальность снизилась во многом из-за роста расходов на исследования и разработки коммерческих самолетов последнего поколения A321 XLR и A350 Freighter. Кроме того, в 2023 году началось строительство новых мощностей по окончательной сборке А320 в Тяньцзине (Китай) и Мобиле (США).

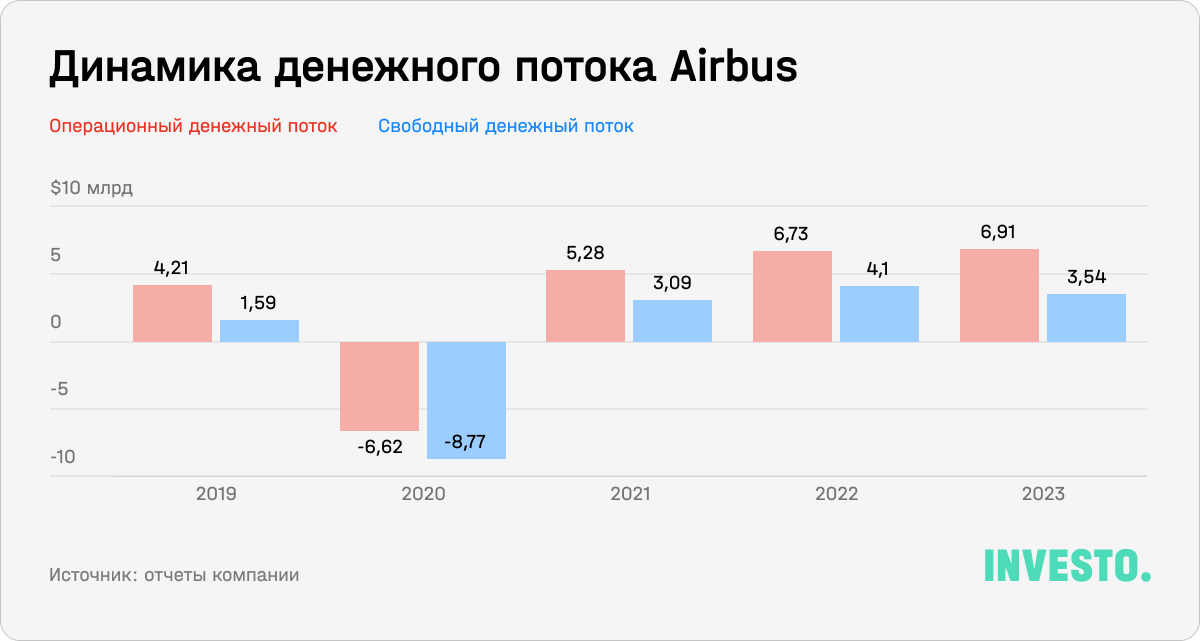

Благодаря стабильному денежному потоку компания выплачивает годовые дивиденды в размере $1,9 на акцию и специальный дивиденд в размере $1,08 на акцию. Airbus также реализует программу обратного выкупа в размере 10% акционерного капитала, которая началась 27 февраля 2023 года.

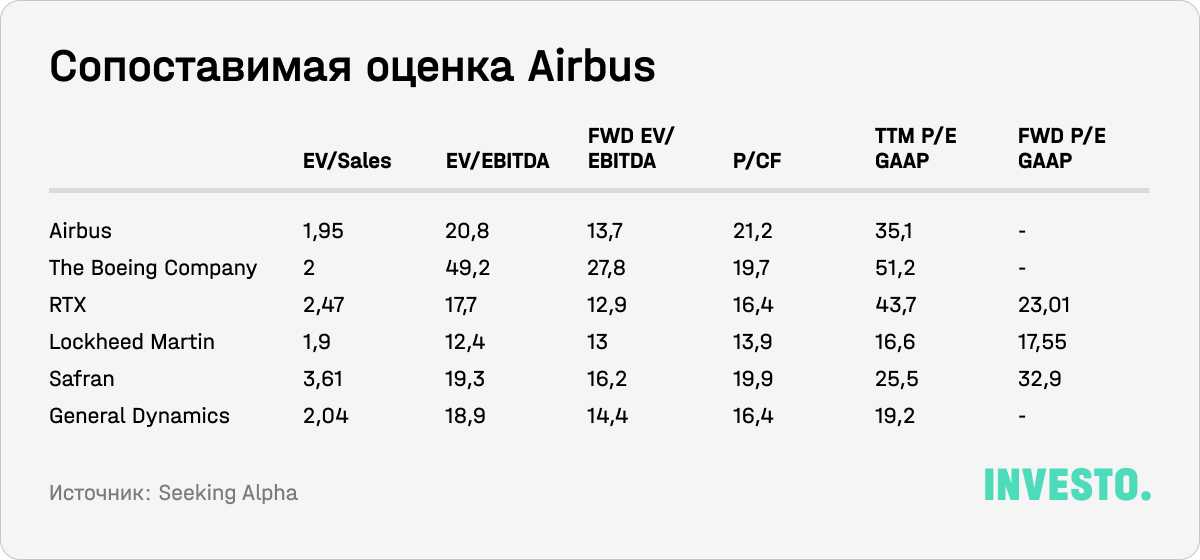

Для проведения сопоставимой оценки мы выбрали Boeing и несколько крупных производителей компонентов для авиационной инфраструктуры и представителей военной авиапромышленности. Несмотря на лидирующее положение в отрасли, Airbus торгуется почти в два раза дешевле попавшего в неприятности Boeing. Дисконт относительно американских акций присутствует в большинстве европейских компаний (подробнее об этом мы писали здесь).

Airbus уже стала лидером отрасли и будет отбирать долю рынка у Boeing дальше из-за серьезных проблем с качеством последней. Мы считаем, что текущая ситуация с высоким спросом и перекосом заказов в сторону Airbus сохранится, а компания постарается ускорить производство за счет расширения производственных мощностей, что приведет к переоценке ее акций в большую сторону.

AerCap

AerCap была основана в 1995 году. Сейчас это крупнейший в мире лизингодатель для авиационного транспорта со штаб-квартирой в Дублине. AerCap приобретает новые и подержанные узко- и широкофюзеляжные коммерческие, региональные реактивные, грузовые самолеты, двигатели и вертолеты, а потом сдает их в лизинг или перепродает авиакомпаниям по всему миру. Кроме того, компания предоставляет финансирование перевозчикам и предлагает им услуги по повышению эффективности управления флотом самолетов.

Объем лизинга коммерческих самолетов продолжает расти: его доля сейчас достигла 53% в общем мировом флоте. Для сравнения, в 2015 году она составляла 43%, а в 2000-м — 30%. Лизинг самолетов помогает авиаперевозчикам обновлять автопарк, не прибегая к масштабным капиталовложениям, что особенно актуально в условиях высоких ставок и роста цен на самолеты из-за ограниченного предложения.

Ожидается, что рынок лизинга коммерческих самолетов будет расти с CAGR 7,3% вплоть до 2033 года, с учетом того, что количество самолетов в мире удвоится к 2038 году. Это связано с трендом на рост пассажиропотока.

Из-за неприятностей Boeing, а также пандемии в мире возник дефицит предложения пассажирских бортов. В период с 2019 по 2023 год, по оценке AerCap, было произведено примерно на 2,7 тыс. самолетов меньше, чем могло бы быть, в том числе из-за сбоев в цепочках поставок. Текущие задержки поставок новых машин и постепенное устаревание мирового флота оказывают дополнительное давление на авиакомпании, которым критично важно обновлять и расширять свой парк. Подробнее об этом мы рассказывали в тексте про Ryanair. Именно это и является главным фактором роста для лизинговых компаний, поскольку высокий спрос и ограниченное предложение позволяет им повышать лизинговые ставки и привлекать новых клиентов.

В 2023 году компания провела 953 сделки с авиационными активами, а всего ее портфель состоит из 3,45 тыс. единиц техники. Кроме того, компании удалось нарастить свою книгу заказов на 338 самолетов за счет приобретения бизнеса Capital Aviation Services у General Electric в 2021 году. Большая часть поставок придется на 2024–2026 годы.

Лизингодатель стремится к диверсификации, приобретая различные типы самолетов, что позволяет ему снижать риски и оптимизировать доходность. Предвосхищая ожидаемый дефицит, AerCap воздерживается от продажи авиалайнеров с истекающим сроком аренды в пиковых 2026–2027 годах. Подсчитано, что в этот период истечет примерно 25% контрактов компании, включая контракты на Boeing 737 и Airbus A320. Это одни из самых востребованных моделей, цены на которые уже подскочили на вторичном рынке. Эти факторы обеспечат AerCap сильную переговорную позицию. Мы ожидаем, что процентный спред компании значительно вырастет.

По итогам 2023 года на доходы от лизинга пришлось 90,5% выручки, они увеличились на 5% и достигли $6,86 млрд.

Операционная маржинальность увеличилась за счет роста выручки и получения страховых выплат в размере $1,29 млрд после списания активов в 2022 году из-за боевых действий на территории Украины.

Операционный денежный поток компании вырос благодаря сокращению чистого оборотного капитала. Свободный денежный поток сократился из-за роста покупок летного оборудования и предоплат.

Руководство отказывается заказывать новые самолеты, поскольку цена не соответствует рискам, которые фирма готова на себя принять. Именно сейчас, по словам генерального директора компании Энгуса Келли, из-за проблем Boeing цена на самолеты не самая выгодная. По его словам, массовая закупка самолетов сейчас невозможна. Кроме того, из-за высоких ставок закупки навредят структуре капитала: соотношению между собственными и заемными средствами компании.

В целом Келли не приветствует «рост ради роста». Компания будет искать альтернативные способы аллокации капитала, направляя деньги, например, на байбэки.

В 2023-м AerCap продала 74 самолета, 65 двигателей и 28 вертолетов с 22%-ной премией к балансовой стоимости активов в $2,76 млрд. Для сравнения, раньше этот показатель колебался в диапазоне от 8 до 10%. Это говорит о том, что компания зарабатывает больше прибыли на перепродаже, потому что предложение сильно ограничено.

После планируемого погашения долга в размере $1,66 млрд у AerCap остается $1,1 млрд для обратного выкупа акций. В 2023 году компания выкупила свои бумаги на общую сумму порядка $2,64 млрд. Уже утверждена новая программа, которая действует до сентября текущего года в размере около $750 млн.

По итогам года финансовый рычаг компании составил 2,47x, что соответствует целевому уровню руководства, а средняя стоимость долга в 3,7% остается низкой.

Для сопоставимой оценки мы выбрали лизинговые компании в авиационном сегменте по всему миру. Несмотря на доминирующее положение, растущие финансовые показатели и эффективную аллокацию капитала, AerCap торгуется с дисконтом к среднеотраслевому уровню.

Мы ожидаем, что AerCap станет одним из ключевых бенефициаров ожидаемого дефицита самолетов, поскольку компания имеет широкий портфель активов и сможет увеличить процентный спред за счет сильной переговорной позиции при продлении контрактов.

Rolls-Royce

Rolls-Royce — одна из крупнейших в мире компаний по производству реактивных двигателей и авиационных силовых установок. Она имеет огромное присутствие в отрасли реактивных двигателей для коммерческих широкофюзеляжных самолетов, а также производит широкий спектр решений для оборонного сектора, например атомные силовые установки для подлодок. Бизнес компании разделен на три сегмента: гражданская авиация, оборона и энергетические системы (силовые установки). Ее штаб-квартира располагается в Лондоне. К слову, производством одноименных авто занимается Rolls-Royce Motor Cars Limited, «дочка» BMW.

Rolls-Royce столкнулась с теми же сложностями, что и подавляющее большинство британских компаний, подробнее о которых мы писали здесь. Кроме того, компания пострадала от пандемии и проблем в авиаотрасли. Однако она нашла выход из сложившейся ситуации благодаря новому CEO Туфан Эргинбилгич, который всего за год превратил крупнейшего производителя Великобритании из «горящей платформы» в самый прибыльный европейский актив. За 2023 год бумаги компании подскочили более чем на 240%.

Эргинбилгич радикально подошел к ценовой политике: он отказался от низкорентабельных для компании контрактов, которые Rolls-Royce обычно окупал за счет работ по техническому обслуживанию. Кроме того, он взялся за оптимизацию бизнеса, уволив часть штата, объединив ряд бизнес-функций и выделив часть непрофильных активов на продажу. В результате оздоровление компании привело к пятикратному росту ее операционной прибыли уже в первом полугодии 2023 года, до £673 млн ($854 млн). Эргинбилгич сосредоточен на том, чтобы сделать компанию гибкой и привлекательной для инвесторов, то есть он стремится к росту с сохранением эффективности.

Эргинбилгич намерен и дальше повышать ее эффективность, сосредоточившись на перспективных направлениях, включая двигатели для широкофюзеляжных самолетов, где компания является эксклюзивным поставщиком Airbus. В прошлом году на долю Rolls-Royce пришлось 55% всех поставок двигателей для этого типа авиалайнеров благодаря турбовентиляторным двигателям Trent. Компания поставляет двигатели для флагманских Airbus A320, A350, A380 и семейства самолетов Boeing 787 и 777. Также она является третьим по величине производителем двигателей, уступая Pratt & Whitney, GE и Safran.

Кроме того, Rolls-Royce планирует выйти на рынок узкофюзеляжных реактивных самолетов, который она покинула пять лет назад, со своей технологией UltraFan. Она позиционируется производителем как самый большой и самый мощный реактивный двигатель в мире, который планируется довести до эксплуатационной готовности к 2030 году.

Вероятно, компания выиграет от роста военных расходов, что сделает ее менее цикличной и зависимой от сегмента гражданской авиации. Например, в малозаметных истребителях семейства F-35 Lightning используется двигательная установка, разработанная Rolls-Royce, которая позволяет истребителю выполнять вертикальный взлет и посадку. Кроме того, сейчас Rolls-Royce проектирует, поставляет и обслуживает ядерные силовые установки для всех атомных подводных лодок Королевского флота Великобритании и Австралии.

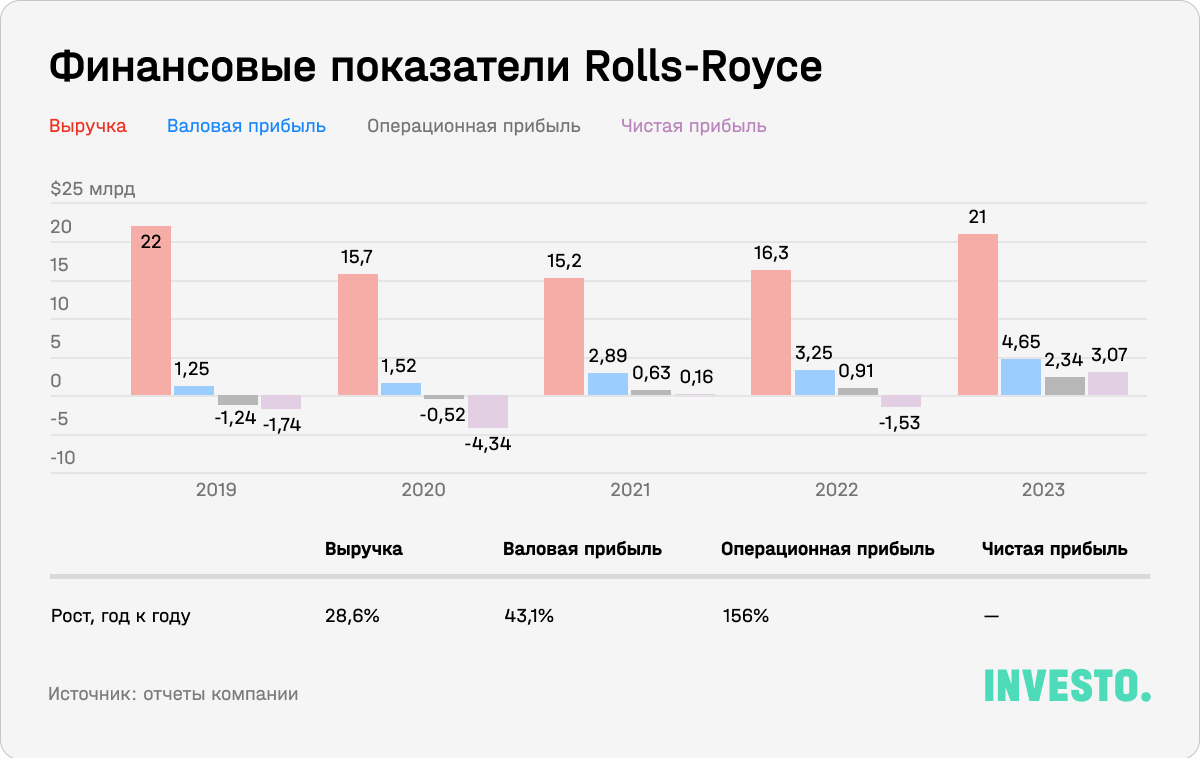

По итогам 2023 года выручка компании выросла на 28,6% благодаря росту тарифов и поставок. Львиная доля пришлась на сегмент гражданской авиация, его доля составила 47% в структуре выручки. На оборонный бизнес и энергетические системы пришлась практически равная часть показателя (по 26,5%).

Rolls-Royce получает оплату только за работающие двигатели, контракт предусматривает тариф за час полета. Сейчас количество часов восстановилось всего до 88% от уровня 2019 года. Таким образом, бизнес компании имеет пространство для роста как минимум до прежних значений, поскольку спрос на пассажирские авиаперевозки восстанавливается. Жесткая ценовая политика Эргинбилгич еще больше поддержит возрождение Rolls-Royce даже если проблемы с поставками Boeing продолжатся. Airbus — основной покупатель двигателей Rolls-Royce и главный драйвер бизнеса компании.

Излагая свою новую стратегию в ноябре, Эргинбилгич пообещал, что обеспечит компании £2,8 млрд ($3,5 млрд) годовой операционной прибыли, что в четыре раза превышает результат за 2022-й. Однако уже по итогам 2023 года показатель достиг $2,34 млрд, что эквивалентно росту на 156% год к году. Мы считаем, что Rolls-Royce легко превзойдет свой прогноз по итогам текущего года.

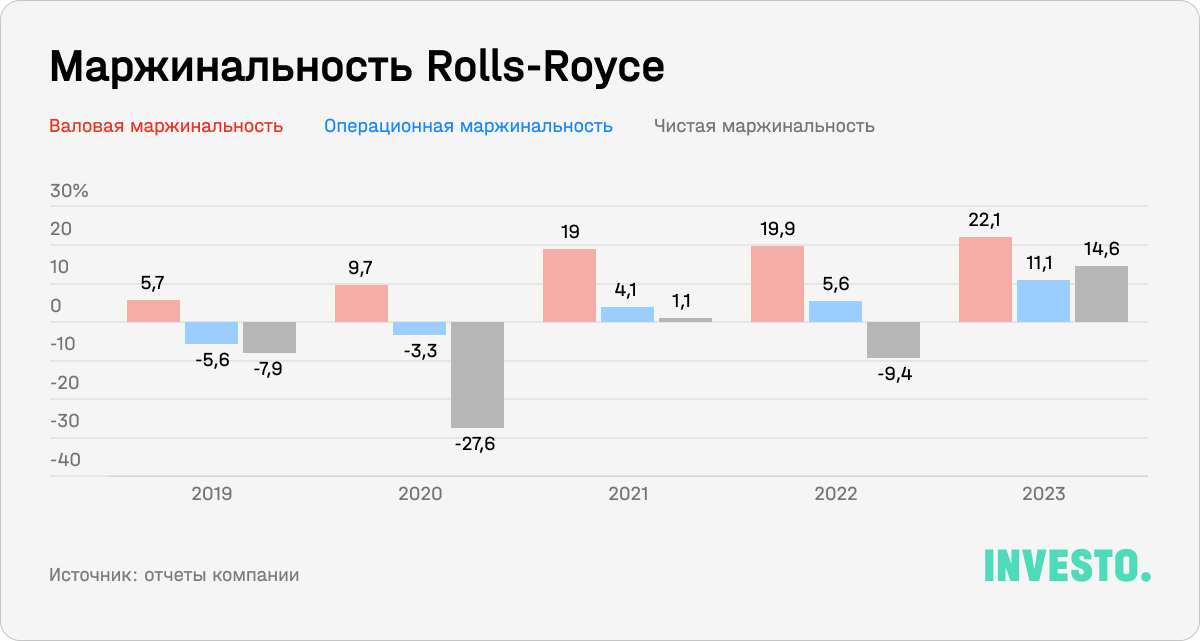

Компания значительно улучшила свою маржинальность благодаря инициативам нового CEO и получила значительную чистую прибыль, которой пыталась достичь несколько лет.

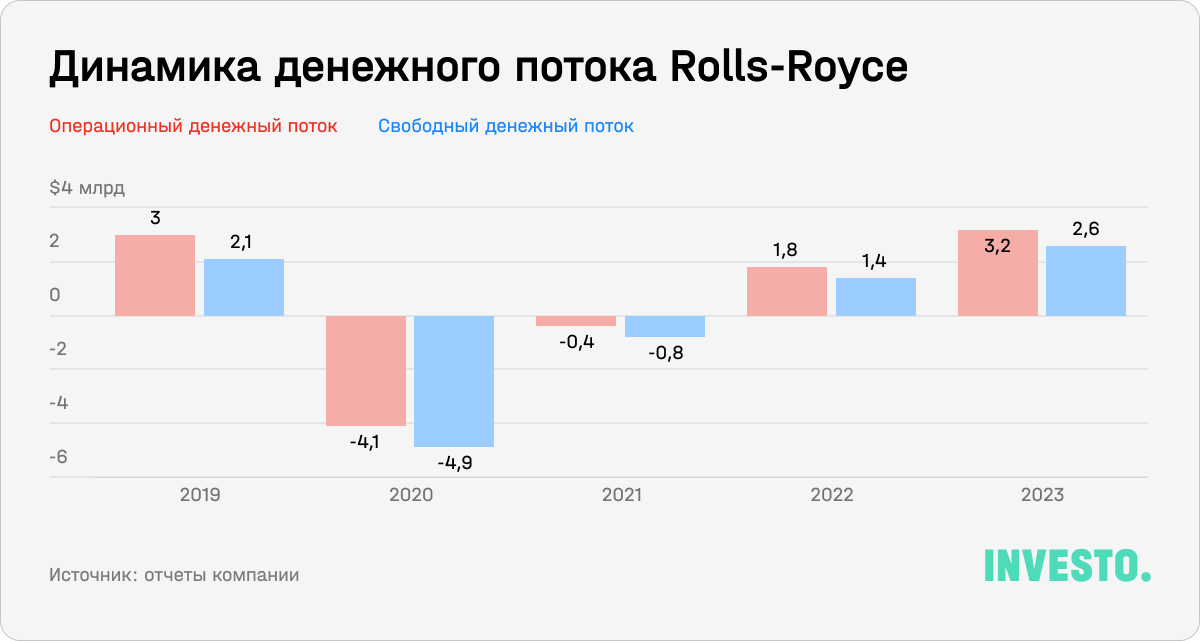

Свободный денежный поток увеличился почти в два раза. Ожидается, что по итогам 2024 года показатель вырастет на 50% от текущего результата в $2,6 млрд.

Операционные показатели Rolls-Royce в 2023 году оказались лучше, чем ожидалось, что помогло увеличить свободный денежный поток почти в два раза, Это, в свою очередь, позволило сократить долг. S&P впервые почти за четыре года повысил кредитный рейтинг компании до BBB- с BB+.

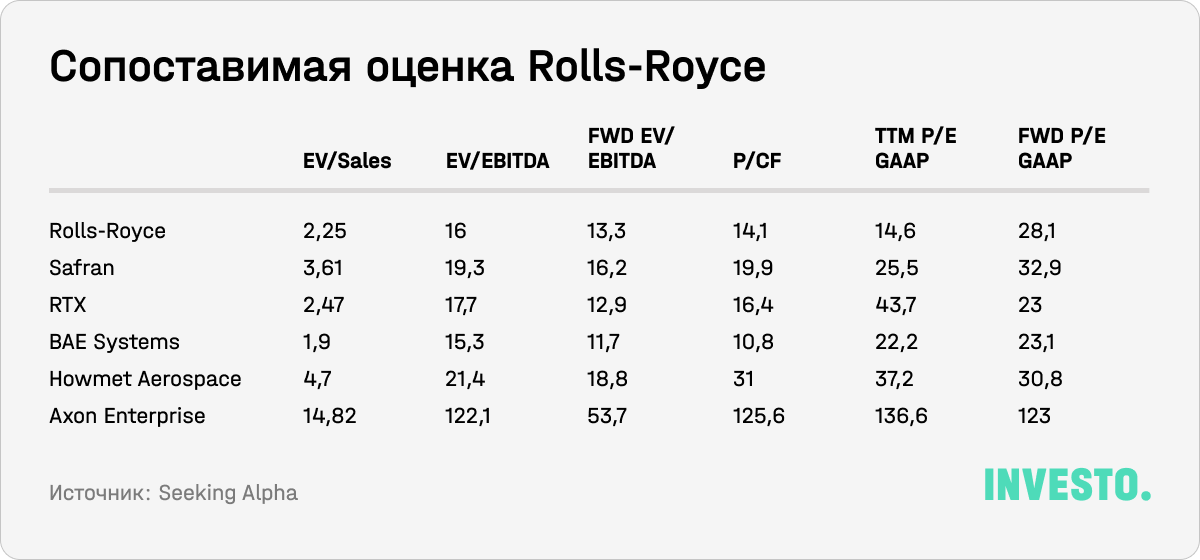

Для сопоставимой оценки мы выбрали компании, которые производят компоненты для авиации. Несмотря на агрессивный рост в течение всего 2023 года, бумаги компании торгуются существенно дешевле аналогов. Однако оценить справедливость текущей оценки сложно, потому что существует некоторая неопределенность в том, будут ли акции Rolls-Royce торговаться на уровне аналогов: европейские компании исторически торгуются дешевле американских.

Однако мы считаем, что компания, похоже, верно движется к своим среднесрочным целям и ее новые финансовые победы от стратегической трансформации бизнеса послужат катализатором для переоценки акций в большую сторону.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.