Стоимость и устойчивость. Почему европейские акции выглядят привлекательно, несмотря на риск рецессии

Оглавление

На рынках снова развивается нарратив о стагфляции в Европе. Но, несмотря на заголовки о росте цен и замедлении экономик, европейские рынки остаются привлекательными, считают инвесторы и аналитики инвестбанков. Мы изучили отчеты стратегов и экономистов Bank of America, Goldman Sachs и других — и рассказываем, на какие европейские бумаги сейчас можно обратить внимание.

Что случилось

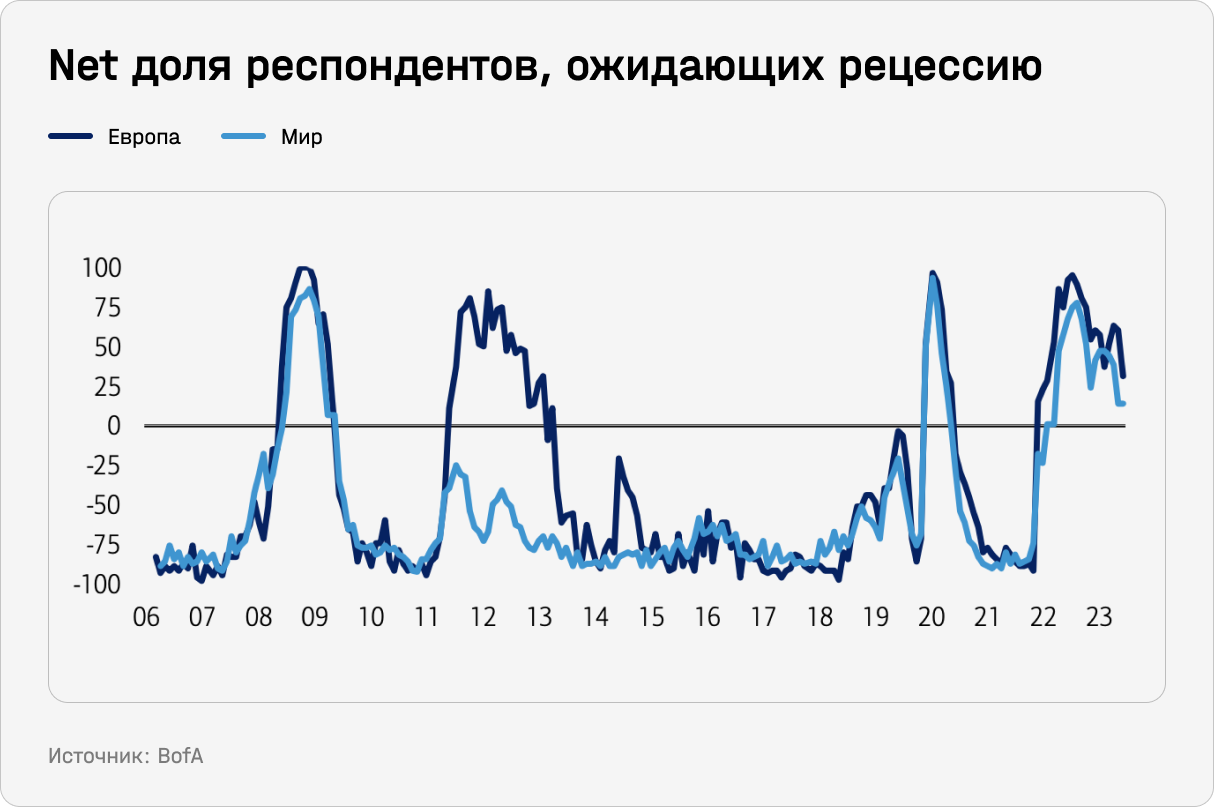

Оптимизм инвесторов по поводу европейских экономик и акций растет, показал опрос управляющих, проведенный Bank of America с 1 по 7 сентября (отчет с результатами есть у Investo). Только 32% опрошенных (net) европейских управляющих считают, что в ближайшие 12 месяцев европейская экономика окажется в рецессии, против 61% месяцем ранее и 95% в октябре прошлого года. 61% респондентов против 45% в прошлом месяце считает, что за этот период европейские акции вырастут.

Впрочем, насчет более близких перспектив инвесторы не так оптимистичны. Большинство (89% против 79% месяц назад) ожидают дальнейшего замедления европейской экономики в ближайшие месяцы из-за роста ставок. Для сравнения, по поводу США аналогичный показатель составляет 53%, Китая — 47%. На замедление роста экономики указывают и августовские данные по PMI в еврозоне: композитный индекс упал до 47 пунктов против ожидавшихся 48,5 и 48,6 месяцем ранее. Поэтому более половины (63%) инвесторов ожидают снижения европейских индексов в ближайшие месяцы.

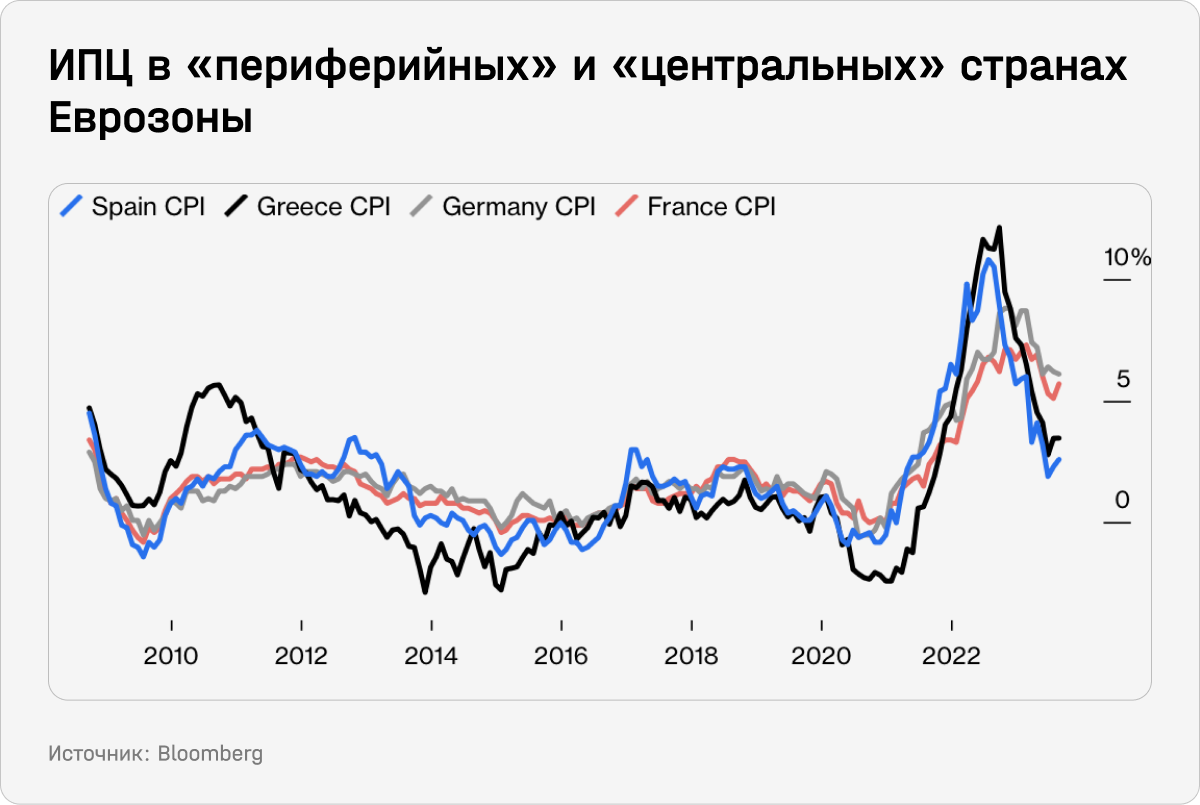

Инфляция в еврозоне остается устойчивой: в августе она составила 5,3%, не изменившись за месяц. Что интересно, в отличие от предыдущих месяцев, главная проблема с инфляцией сейчас в ключевых экономиках еврозоны — Франции и Германии.

Устойчивая инфляция заставляет ЕЦБ продолжать поднимать ставки. Вчера ЕЦБ поднял ключевые ставки на очередные 0,25 п.п., и базовая процентная ставка в Европе теперь составляет рекордные 4,5%. При этом ЕЦБ отмечает, что сейчас ключевые ставки достигли таких уровней, «которые при сохранении в течение достаточно длительного периода внесут существенный вклад в своевременное возвращение инфляции к целевому показателю». Это сигнал о том, что на ближайших заседаниях центробанк намерен сохранять ставки на нынешнем уровне. Прогноз по общей инфляции на текущий год повышен до 5,6% г/г, по базовой инфляции немного понижен до 5,1%. Прогноз по общей инфляции на 2024 год составляет 3,2%, базовой — 2,9%.

Из-за роста ставок растут и опасения по поводу экономики, что дает повод некоторым аналитикам говорить о риске стагфляции — сочетании низких темпов роста экономики и высокой инфляции. Правительство Германии теперь прогнозирует снижение ВВП по итогам года вместо ожидавшегося в апреле роста на 0,4%, отмечал Bloomberg. Это соответствует текущим прогнозам МВФ и Европейской комиссии (ЕК). Официально Германия опубликует прогноз 11 октября. Негативно на экономике страны сказываются замедление экономики КНР, рост цен на энергоносители и инфляция, бьющая по потребительскому спросу.

В вышедшем на этой неделе прогнозе ЕК снизила прогноз по росту экономики еврозоны на 2023-й с 1,1% до 0,8%, на 2024-й — с 1,6% до 1,3%. Но аналитики Goldman Sachs, чей прогноз по росту экономики в 2024-м даже ниже (1,2%), все равно считают, что европейские акции сейчас выглядят привлекательно. Как отмечают экономисты BofA (их отчет также есть у Investo), пересмотр прогнозов идет с высоких оптимистичных оценок.

Чем привлекательны европейские акции

Аналитики GS указывают на несколько факторов, делающих европейские бумаги привлекательными. Их можно разделить на две группы:

1. Устойчивость прибылей.

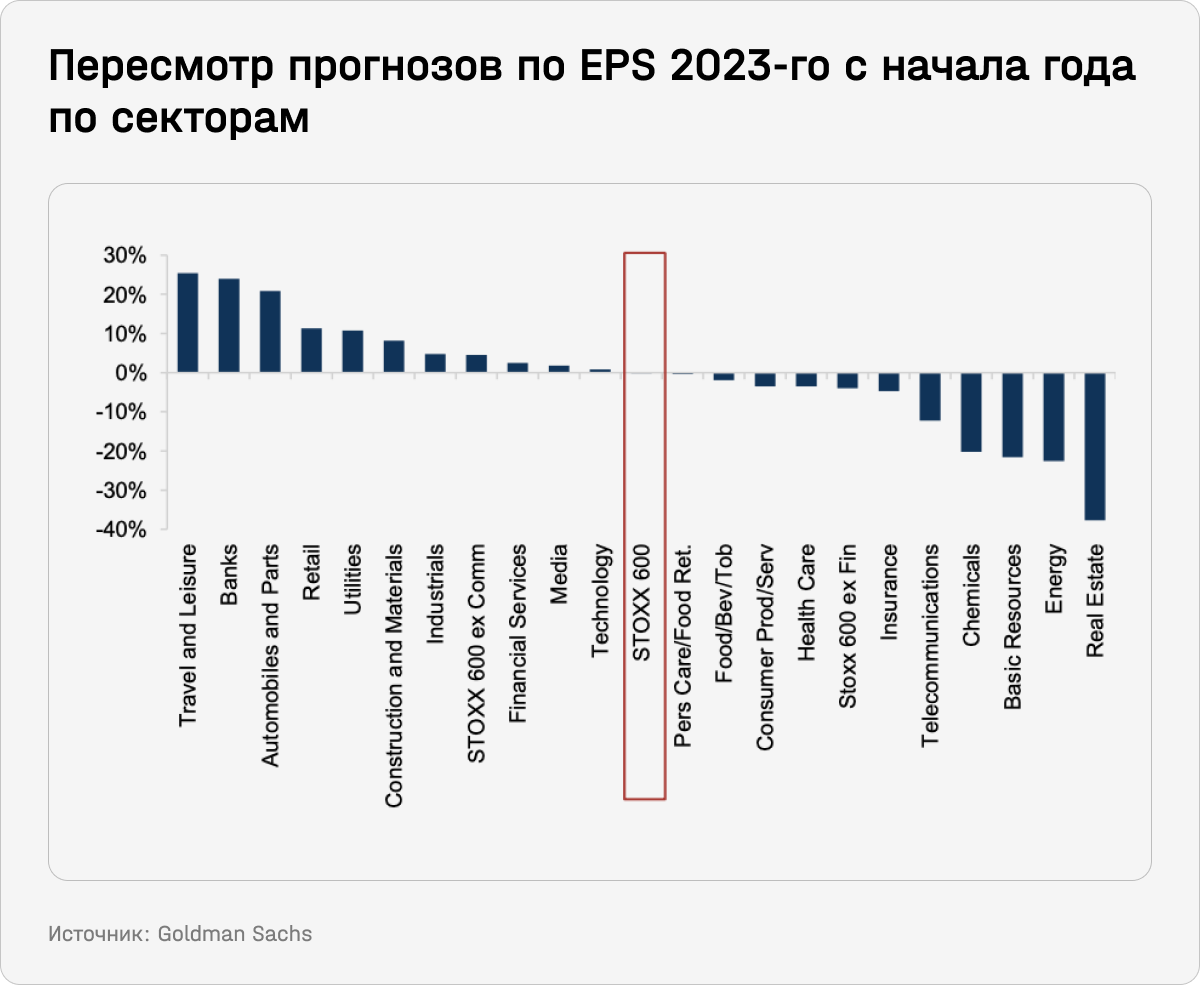

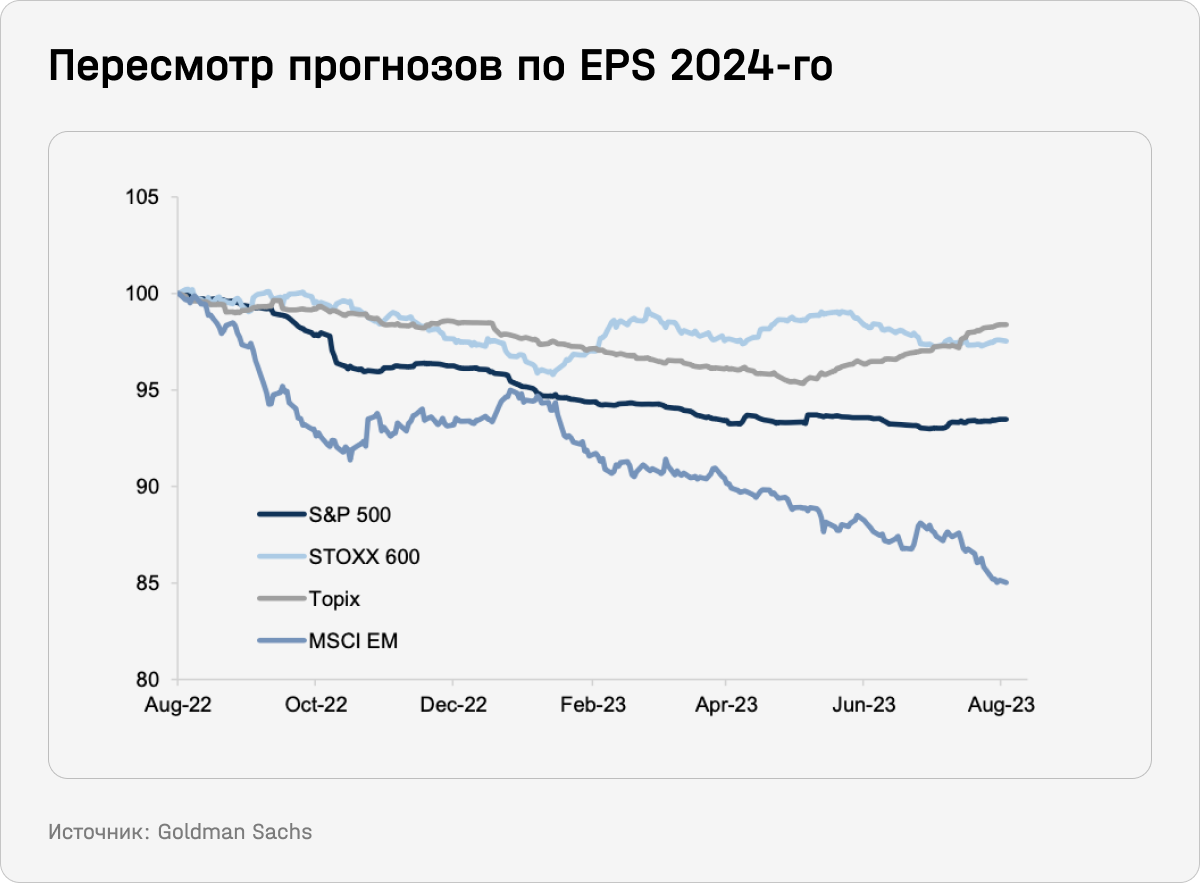

Прибыли европейских компаний выглядят более устойчиво, чем можно было ожидать с учетом негативных экономических данных: как правило, пересмотры прогнозов по прибыли на акцию (EPS) тесно коррелируют с индексами PMI. Но в этом году ожидания по EPS не пересматривались, тогда как динамика PMI в последние три месяца указывает на снижение примерно на 9%.

У этого может быть несколько объяснений:

- большие расхождения в ожиданиях между секторами: у некоторых из них прогнозы по EPS были снижены на 20–30%, в то время как у других — повышены примерно на столько же;

- ожидания по EPS и так были на низком уровне;

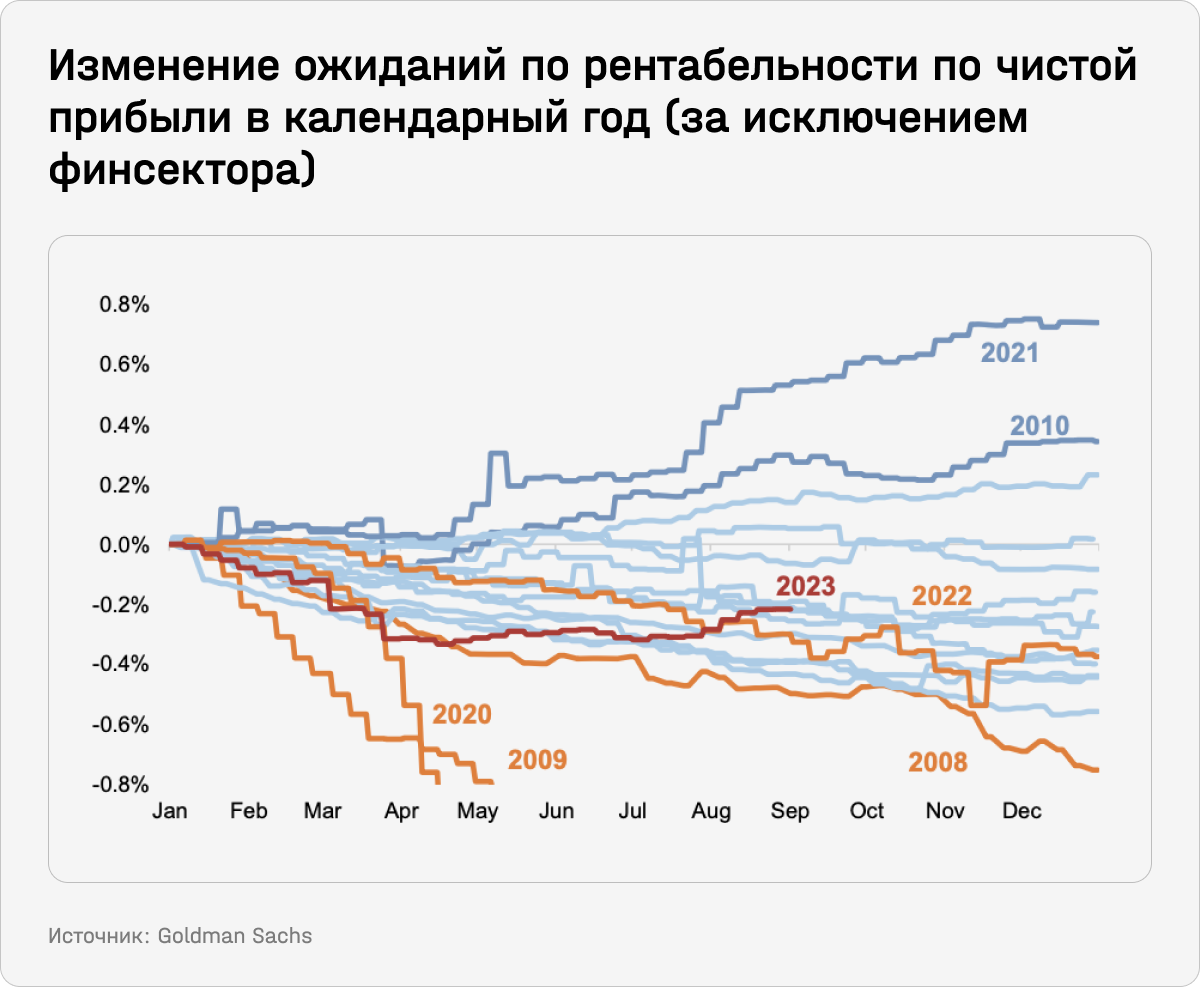

- компаниям в целом удается переносить на потребителей возросшие издержки: хотя ожидания аналитиков по маржинальности снизились, масштаб пересмотра — меньше, чем в предыдущие эпизоды падения экономики.

В дополнение к этим факторам устойчивость EPS может частично объясняться рядом структурных изменений на европейском фондовом рынке, отмечают аналитики GS. В банковском секторе наблюдается повышение прибыльности благодаря более высоким ставкам и снижению необслуживаемых кредитов — рентабельность собственного капитала банков сейчас находится на самом высоком уровне с момента мирового финансового кризиса. Автопроизводители выиграли от улучшения ситуации с цепочками поставок.

Кроме того, большую долю европейского рынка в настоящее время составляют компании, которые аналитики GS назвали GRANOLAS. По аналогии с американской FAANG это стабильно растущие компании с высокой рентабельностью, на прибыль которых, как правило, в меньшей степени влияет ситуация в экономике — но в Европе они представляют разные сектора экономики. Это GSK, Roche, ASML, Nestle, Novartis, Novo Nordisk, L’Oreal, LVMH, Astrazeneca, SAP и Sanofi. О перспективах производителей люксовых товаров, в том числе LVMH, мы рассказывали тут, а о Novo Nordisk, акции которой резко выросли в последние месяцы из-за хайпа вокруг лекарства от ожирения, здесь.

В результате в Европе прогнозы по EPS в последние месяцы были пересмотрены в меньшей степени, чем в других регионах. Это отличается от того, что наблюдалось в десятилетие перед пандемией, когда прибыли в США в целом были более устойчивы.

2. Более выгодная по сравнению с США оценка. Разница в оценке по fwd. 12m. P/E между рынками США и Европы выросла до 30%, даже с учетом разницы в весах между разными секторами в соответствующих индексах. Это даже больше, чем во время мирового финансового кризиса.

Разница с американским рынком может быть связана с высокой оценкой бигтехов из-за оптимизма вокруг ИИ. Но, даже если исключить из сравнения бигтехи и GRANOLAS, дисконт хоть немного и сократится, но останется относительно высоким.

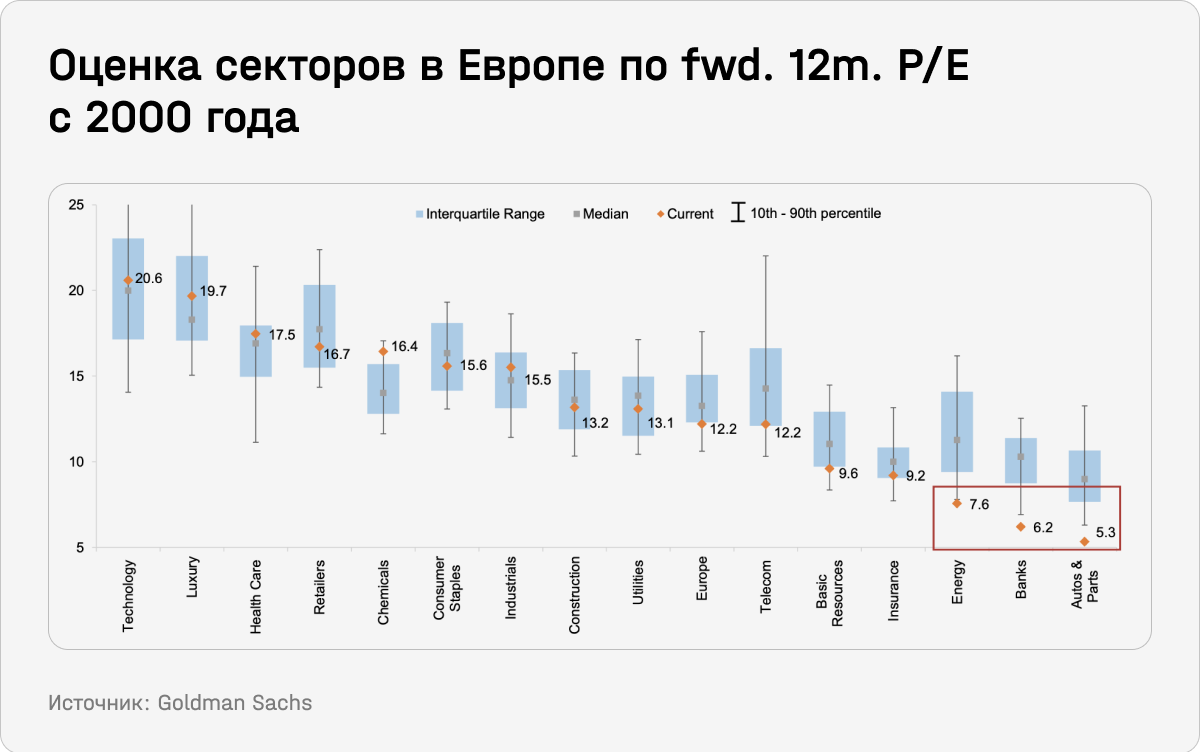

Европейский рынок остается дешевым и по историческим меркам: fwd. 12 m. P/E сейчас составляет 12,2. Она находится в 21-м процентиле с начала 1996 года. Иными словами, в 79% случаев рынок стоил дороже. При этом с начала года оценка европейского рынка почти не изменилась.

Низкая оценка может быть связана с тем, что рынки не верят в рост бизнеса компаний из EC, отмечают в GS: по PEG, учитывающему рост прибыли в ближайшие пять лет, рынки США и Европы стоят одинаково. В США пересмотр прибыли связан с ростом оптимизма по поводу влияния ИИ не только на прибыли технологических компаний, но и ростом продуктивности и снижением затрат — подробнее мы рассказывали об этом в предыдущем выпуске рассылки.

По сравнению с США влияние ИИ на европейский технологический сектор выглядит весьма ограниченным, говорится в еще одном отчете аналитиков GS. Европа — в отличие от Китая и США — не имеет прямого доступа к ИИ и возможностям развития новых технологий, зато является лидером в гонке по регулированию ИИ. Из европейских компаний наибольшими бенефициарами от внедрения ИИ в Европе могут стать полупроводниковые компании, но на них влияние весьма ограничено. Кроме того, 40% их продаж приходится на Китай, что негативно давит на оценки.

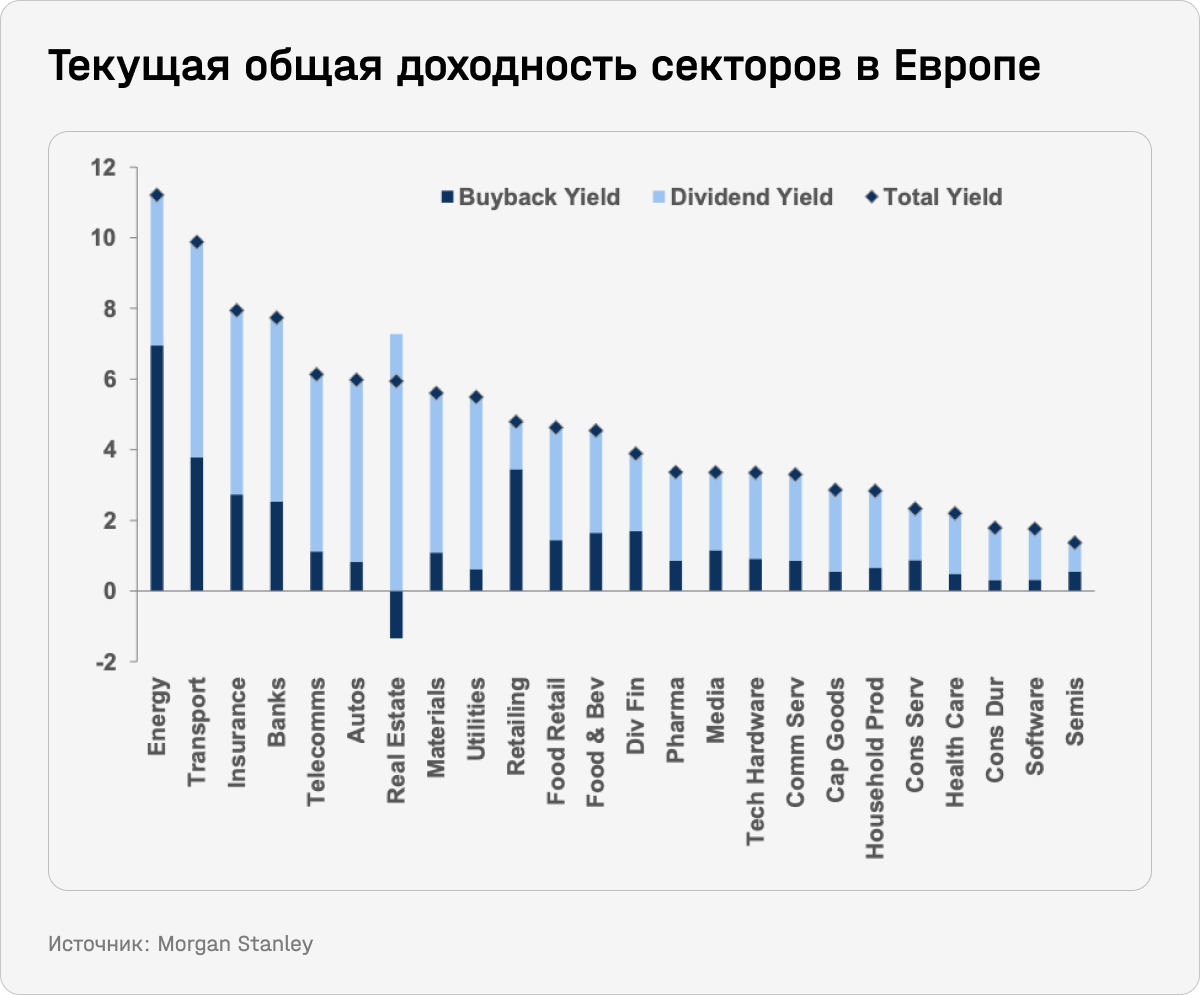

3. Третий фактор привлекательности приводят аналитики Morgan Stanley. Европа всегда выделялась среди остальных регионов благодаря высокой дивидендной доходности, но сейчас также растет объем байбэков: за последние 12 месяцев европейские компании выкупили свои акции на $215 млрд против $220 млрд суммарно за последние три года, что эквивалентно крупнейшему росту за последние пять лет во всех регионах.

В результате дополнительная к росту акций доходность (дивиденды + байбэки), которую могут получить инвесторы в европейские бумаги, составляет в среднем 4,6% — в 1,5 раза больше, чем в США. Из них 3,1% приходится на дивиденды, 1,5% — на байбэки.

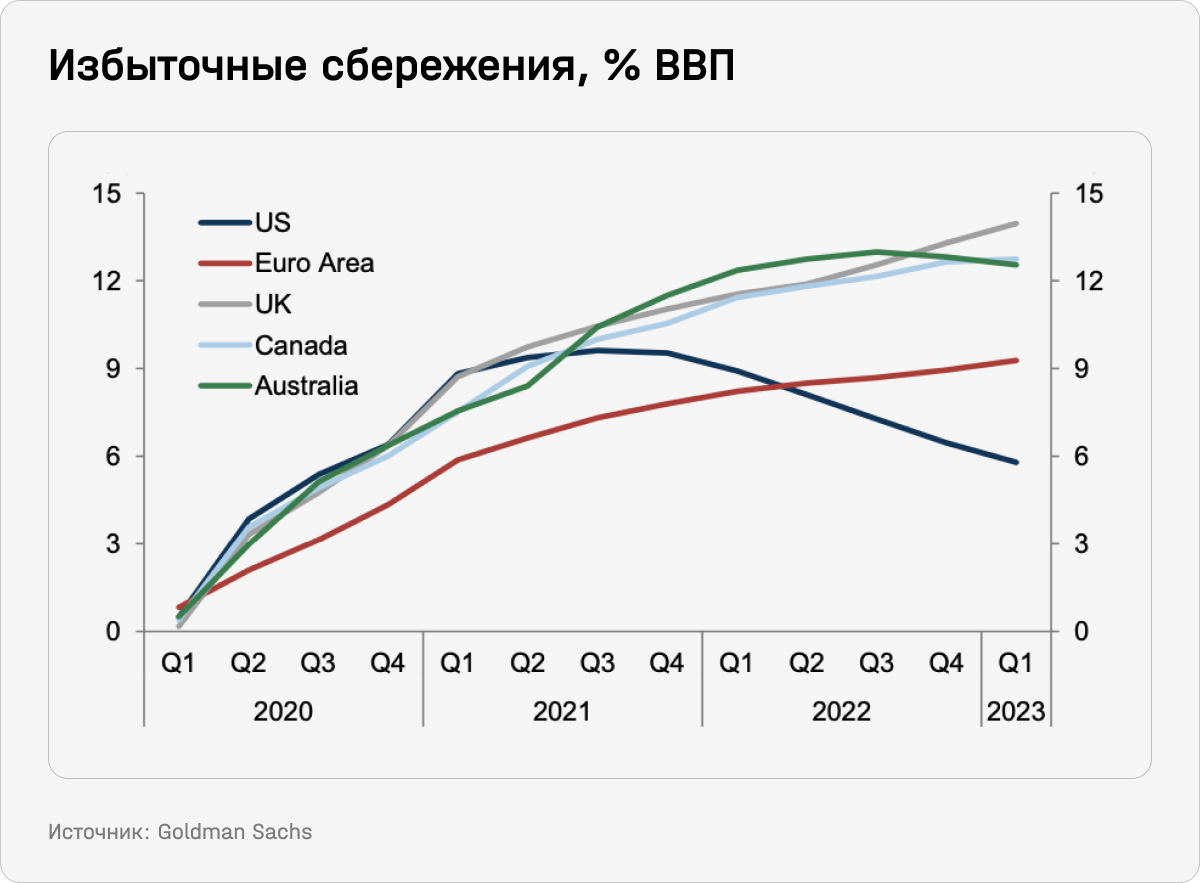

Какие акции стоит выбирать

Аналитики GS считают, что Европе, скорее всего, удастся избежать рецессии. Они прогнозируют, что ставки ЕЦБ близки к своему пику и что реальные доходы домохозяйств должны начать расти с конца этого года. Кроме того, рынок труда остается сильным, а сбережения домохозяйств — на высоком уровне (см. график ниже). Впрочем, как оговариваются аналитики, риск рецессии все равно остается высоким: финансовые и кредитные условия становятся более жесткими.

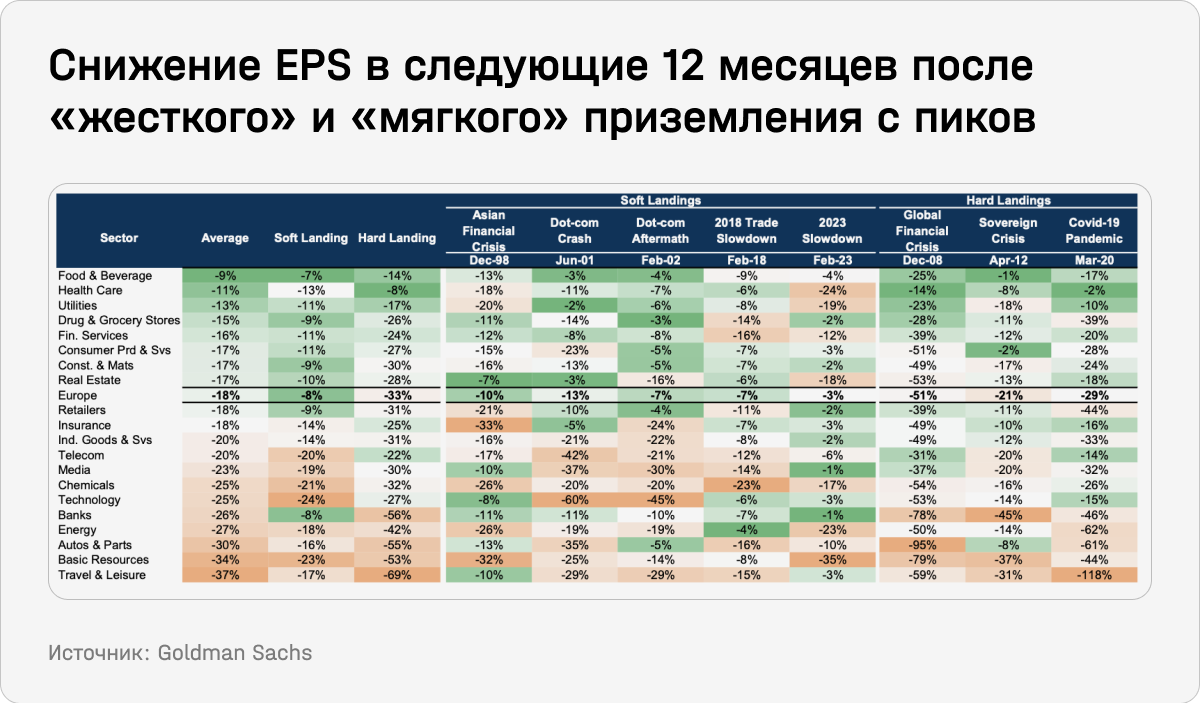

В сценарии «жесткого приземления», как, например, во время европейского долгового кризиса, EPS европейских компаний снижался на треть, в то время как даже в случаях «мягкого приземления», когда реальный рост ВВП находился около нулевых отметок, EPS падал на 8%.

Пересмотр прогнозов по прибыли — наибольший риск для европейских акций, считает 37% управляющих, опрошенных BofA. Пересмотр макроэкономических прогнозов — на втором месте (27%).

В базовом сценарии аналитиков GS, в котором Европа избегает рецессии, а рентабельность компаний остается устойчивой, EPS в 2023 году не меняется, а в 2024-м растет на 5%. Это даже немного ниже консенсуса — +1% и +7% соответственно. Таргет на горизонте 6 месяцев по STOXX Europe 600 — 480 пунктов, что на 3,4% выше текущих уровней.

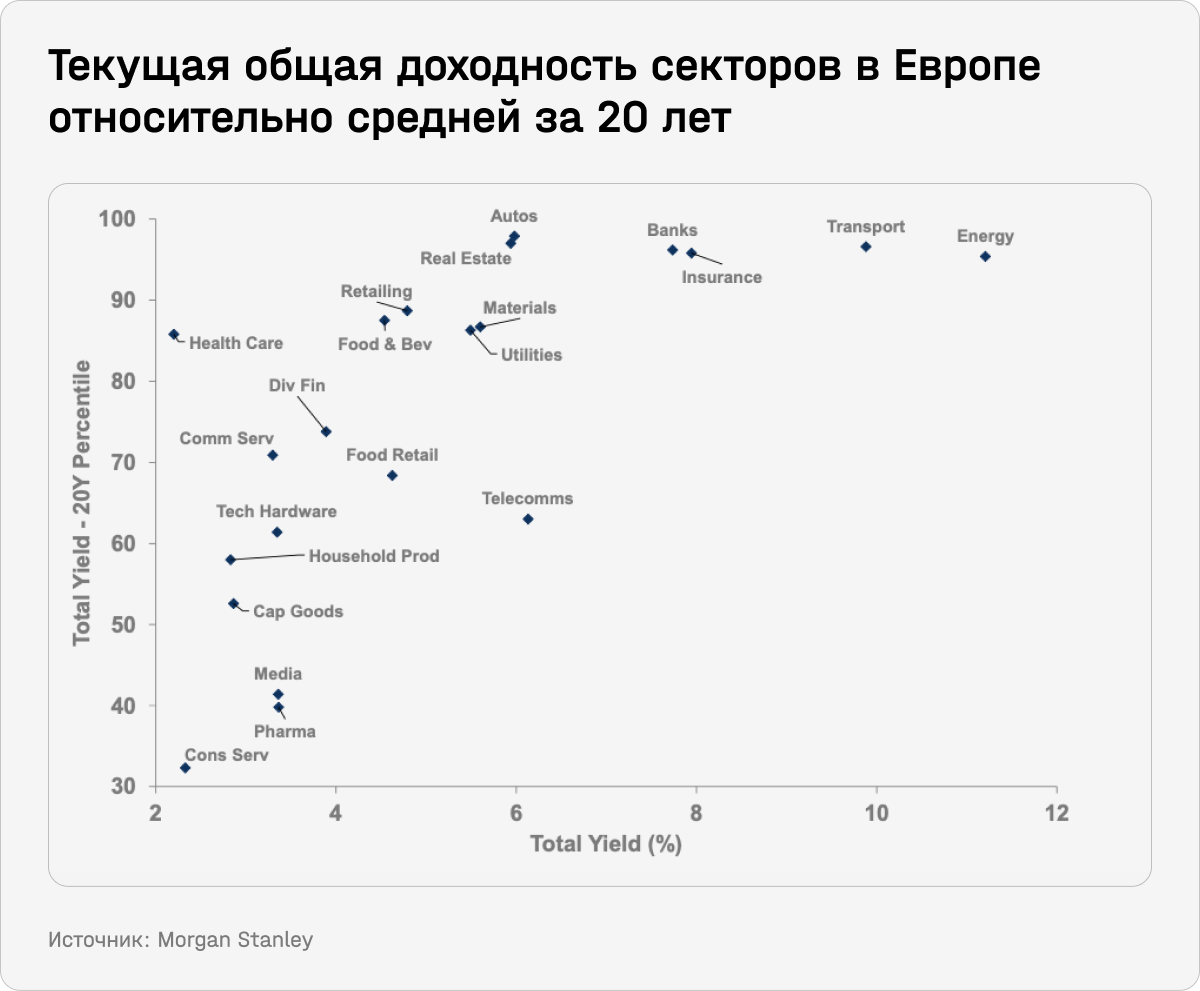

На уровне секторов в среднесрочной перспективе аналитики GS отдают предпочтение банкам, которые выигрывают от роста ставок, и энергетическим компаниям, чей FCF должен вырасти из-за роста цен на энергоресурсы. Эти сектора также торгуются по низким оценкам по историческим меркам — в отличие от производителей люксовых товаров и IT.

Кроме того, эти сектора — в числе лидеров по доходности от байбэков и дивидендов для акционеров как в абсолютном, так и относительно исторического среднего значения, отмечают в MS. Но инвесторам стоит учитывать, что объемы байбэков — более волатильный показатель, чем дивиденды, сокращение которых сильнее бьет по акциям компаний. Это означает, что компании проще сократить байбэки, чем дивиденды.

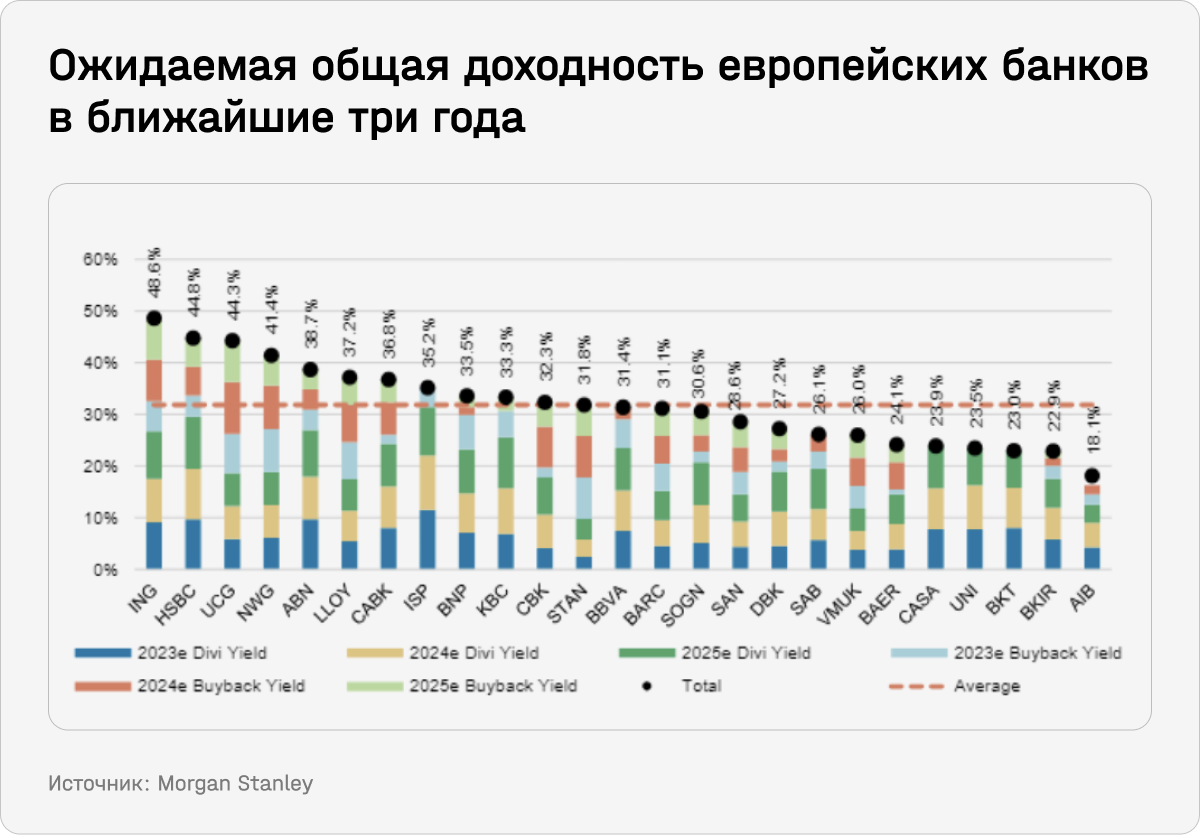

Аналитики MS, оценивающие привлекательность секторов по общей дивидендной доходности, также выделяют банки и энергетические компании. По их прогнозу, среднегодовой суммарный рост EPS и доходности от выплат в 2024–2025 годах составит 13% при относительно низких регуляторных рисках для прибылей, а лидерами по общему показателю должны стать ING и HSBC.

По мнению аналитиков GS, привлекательными также выглядят сектора технологий здравоохранения. Первый торгуется с дисконтом относительно американского аналога при сравнимых ожидаемых темпах роста, второй — с премией, но при более высоких ожидаемых темпах роста. Аналитики банка считают, что EPS в секторе здравоохранения в ближайшие два года будет расти двузначными темпами, при этом он торгуется по исторически среднему мультипликатору 12-month forward P/E в 17.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.