«Это история о национальной гордости». Сможет ли китайский самолет C919 пошатнуть дуополию Boeing и Airbus

Оглавление

В конце мая произошел, возможно, один из самых знаковых рейсов в истории коммерческой авиации: новый китайский самолет COMAC C919 авиакомпании China Eastern совершил первый коммерческий полет из Шанхая в Пекин. Подчеркивая важность происходящего, китайские госканалы транслировали полет в прямом эфире. В Китае надеются, что новый самолет сможет конкурировать с Airbus A320neo и Boeing 737 Max, продажи которых приносят значительную часть дохода Airbus и Boeing. И в перспективе поможет разрушить дуополию двух гигантов индустрии. В этом тексте рассказываем, реально ли COMAC представляет угрозу для Airbus и Boeing.

Что за самолет и зачем он нужен

C919 — узкофюзеляжный среднемагистральный самолет, разработанный государственной Коммерческой авиационной корпорацией Китая (COMAC). Согласно оценкам американского Center for Strategic and International Studies, Пекин вложил в проект более $72 млрд.

Работа над лайнером была долгой: она стартовала в 2008-м, однако первый тестовый полет состоялся лишь в 2017 году, хотя в Китае рассчитывали провести его на два года раньше, а к 2020-му уже выйти на массовое производство. Одобрение китайских регуляторов удалось получить лишь в сентябре 2022 года. На задержку повлияло несколько факторов: типичные «детские болезни» нового самолета, медленный темп прохождения необходимых испытаний, сбои в цепочках поставок западных комплектующих, а также пандемия COVID-19. Первый самолет COMAC поставила China Eastern в декабре 2022 года.

C919 представлен в трех версиях, в зависимости от которых может принимать на борт 158–192 пассажиров и летать на 4075–5555 км. Он уступает Airbus A320neo и Boeing 737 Max по вместимости, дальности полета, расходу топлива, зато выигрывает в плане дешевизны: C919 оценивается в $99 млн, в то время как средняя цена A320neo составляет $111 млн, а 737 Max — $122 млн. Правда, ожидалось, что самолет будет стоить в два раза меньше.

В Китае рассчитывают, что C919 станет еще одним этапом в обеспечении технологической самодостаточности в условиях обострения отношений с США. Си Цзиньпин говорил, что Китай не будет считаться «истинной державой» до тех пор, пока не разработает собственный авиалайнер. А китайское государственное издание Global Times писало, что новый самолет COMAC поможет стране противостоять «стратегии сдерживания США в области высоких технологий».

«После усилий многих поколений мы наконец сломили авиационную монополию Запада и избавились от унизительной модели „800 миллионов рубашек за один Boeing“», — написала государственная газета Beijing Daily, имея в виду первые годы экономических реформ, когда Китай производил в основном дешевые и простые товары.

Может ли COMAC C919 стать угрозой для мирового доминирования Boeing и Airbus

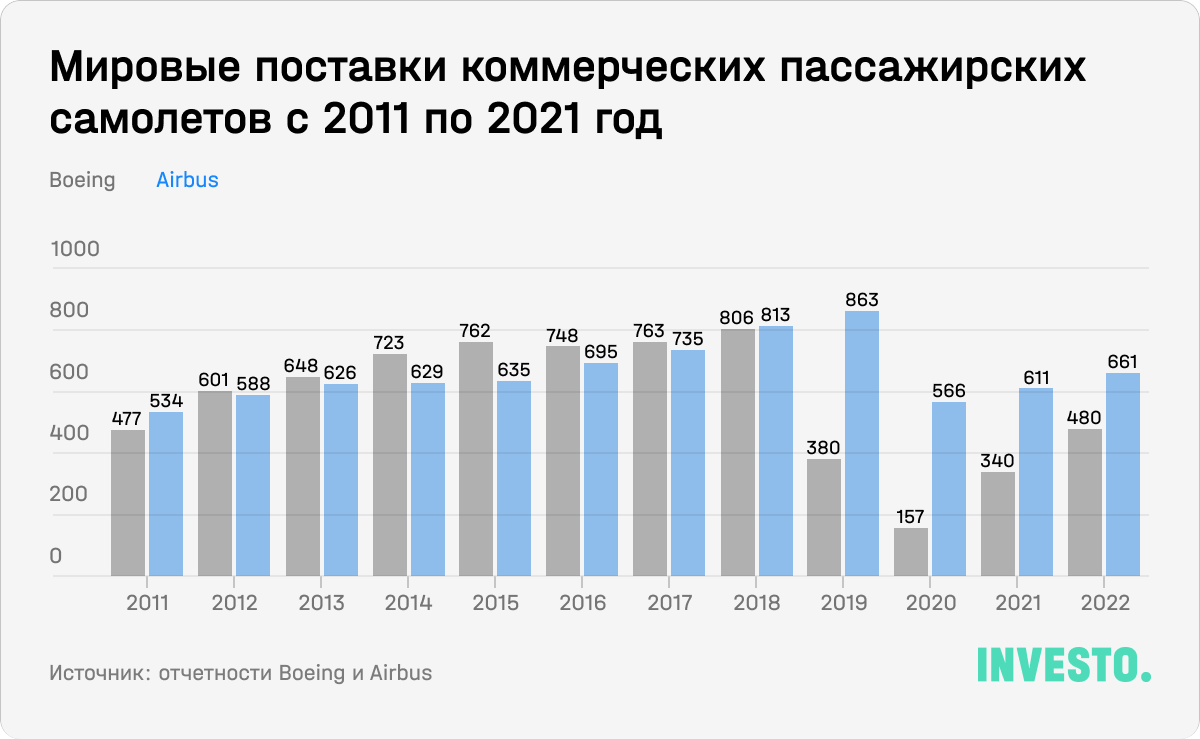

В результате ряда слияний и поглощений американский Boeing и европейский Airbus установили дуополию на рынке пассажирских самолетов, разделив между собой практически все сегменты. В последние годы Airbus заметно вырвался вперед.

COMAC — не первая компания, пытающаяся бороться с гегемонией Airbus и Boeing, но даже создание конкурентоспособного самолета не гарантирует успех. В 2017 году канадская Bombardier передала Airbus контроль над своим новейшим среднемагистральным коммерческим самолетом CSeries после неудачных попыток увеличить продажи — сейчас он известен как Airbus A220. А в феврале 2023-го японская Mitsubishi отказалась от программы создания регионального самолета SpaceJet, уничтожив обошедшийся в $8 млрд прототип. В компании сослались на нехватку инженеров и потенциальных авиакомпаний-партнеров, а также на несоответствие самолета нормативным требованиям США.

В ближайшее время C919 не изменит ситуацию на мировом авиарынке. У Boeing и Airbus заказы на A320neo и 737 Max расписаны до 2030 года, в то время как C919 еще только предстоит получить сертификацию за пределами КНР. Пока этого не произойдет, ключевые международные рынки будут закрыты для C919. Сертификация может занять годы: например, региональный лайнер COMAC ARJ-21 эксплуатируется в Китае с 2016 года, но до сих пор не сертифицирован Федеральным управлением гражданской авиации США и европейскими авиарегуляторами. И вообще за пределами Китая его использует лишь индонезийская авиакомпания TransNusa.

«В основном это внутренняя история о национальной гордости. Хотя дебют С919 знаменует собой поворотный момент в противостоянии Boeing и Airbus, пройдет много лет, прежде чем мы увидим серьезную встряску на мировом рынке — и это будет зависеть от того, насколько хорошо самолет себя зарекомендует», — цитирует WSJ главного экономиста Института изучения Китая Меркатора Макса Дж. Зенглейна.

Чтобы захватить большую долю рынка, COMAC должна сначала произвести достаточно много самолетов, а затем убедить клиентов в том, что C919 можно безопасно эксплуатировать с высокой прибылью (на это уйдут годы), а также обеспечить поддержку в течение всего срока службы. Со всем этим у COMAC проблемы.

Темпы производства COMAC пока не впечатляют, особенно на фоне Boeing и Airbus. Спустя шесть лет после того, как компания запустила в производство региональный самолет ARJ21, его объем выпуска в среднем составил 30 единиц в год. По поводу C919 в госкорпорации заявили, что к 2028-му рассчитывают производить 150 самолетов в год. Для сравнения: за 2022 год Airbus поставил 661 самолет, а Boeing — 480 лайнеров.

Это видят и конкуренты: исполнительный директор Boeing Дэйв Кэлхун в мае назвал C919 хорошим самолетом, способным удовлетворить внутренний спрос в Китае, однако подчеркнул, что пройдет «много времени», прежде чем в КНР появятся достаточные производственные мощности для этого.

Хотя многие детали C919 разработаны и производятся непосредственно в Китае, COMAC в значительной степени полагается на американских и европейских поставщиков комплектующих. Например, в китайском самолете используются двигатели LEAP производства CMF International — совместного предприятия американской GE Aviation и французской Safran Aircraft Engines. Также C919 зависит от поставок американских компаний Crane Aerospace and Electronics, General Electric, Honeywell и Collins Aerospace.

Такая высокая зависимость от иностранных комплектующих повышает вероятность того, что авиационная промышленность КНР может пострадать от ужесточения контроля за экспортом технологий из США, что уже ударило по производителям чипов в стране. «Если США внесут в черный список основные компоненты C919, поставляемые американскими поставщиками, это может поставить будущее самолета под сомнение», — считает старший советник вашингтонского Аналитического центра стратегических и международных исследований Скотт Кеннеди.

Госкомпания Aero Engine Corporation of China разрабатывает отечественный двигатель для C919, однако до конца разработки и внедрения в массовое производство пройдет еще как минимум несколько лет. Китайский академик Чжан Яньчжун и вовсе оценивал срок в 15–20 лет.

«На самом деле C919 не китайский самолет. Можно было бы закрыть границы для импорта, но тогда западные страны уничтожат самолет, прекратив экспорт технологий. Переделка C919 в настоящий китайский самолет заняла бы много лет и обошлась бы в многомиллиардную сумму», — цитирует FT консультанта по аэрокосмической отрасли в AeroDynamic Advisory Ричарда Абулафию.

Возможно, ключевое препятствие для экспансии C919 на мировой рынок — отсутствие сети сервисных центров. За последние десятилетия Boeing и Airbus создали мировую сеть хабов и инжиниринговых компаний для технического обслуживания, ремонта и обучения персонала по всему миру. Многие из них являются совместными предприятиями с их ключевыми заказчиками. Выстроить подобную структуру с нуля для COMAC будет непросто. Проблемы с доступностью запасных частей, технической поддержкой и наличием квалифицированных пилотов ставят высокий барьер входа на мировой рынок для C919.

Еще один момент, на который обращает вниманиет издание Channel News Asia, — недостаточная сила бренда COMAC. У Airbus и Boeing есть неоспоримое преимущество — их мгновенно узнаваемые имена с многолетней историей. COMAC же практически неизвестна за пределами Китая. По мнению издания, потребуются десятилетия для создания положительного имиджа и лояльности китайскому бренду.

Вряд ли C919 сможет значительно поколебать положение Boeing и Airbus, резюмирует ведущий эксперт УК «Финам Менеджмент» Дмитрий Баранов. Их модели прекрасно известны потребителям, выпускаются уже не первый год, у них налаженное производство, есть возможность предлагать гибкие финансовые условия, перечисляет он.

Китайский лайнер может быть востребован в самой КНР, но, возможно, государству придется создать систему стимулов для того, чтобы его начали покупать, отмечает эксперт. «Спрос на C919 в странах Азии, Африки и Ближнего Востока не исключен, но может потребоваться несколько лет, чтобы им там заинтересовались и начали приобретать», — добавляет Баранов.

Может COMAC стать лидером на рынке КНР

У COMAC есть преимущество в виде полной поддержки китайских властей и большого размера местного рынка. Крупнейшие авиакомпании КНР (Air China, China Eastern, China Southern) также принадлежат государству.

В COMAC утверждают, что получили уже более 1200 заказов на самолет. Правда, BBC со ссылкой на экспертов отмечает, что большинство этих заказов не «твердые», а лишь фиксируют заинтересованность. Bloomberg также пишет, что большинство заказов не подтверждены.

Китай на пути к тому, чтобы стать крупнейшим авиарынком в мире: в Airbus прогнозируют, что объем авиаперевозок в Китае будет расти на 5,3% в год против среднемирового показателя 3,6%. По прогнозам компании, с 2022 по 2041 год стране потребуется 8420 пассажирских и грузовых самолетов, что составляет более 20% от общемирового спроса на новые самолеты. Похожие цифры приводил Boeing: американский производитель прогнозирует, что к 2041 году внутренний авиарынок Китая станет первым в мире по пассажиропотоку и выручке, а авиакомпаниям страны потребуется 8485 новых пассажирских и грузовых самолетов общей стоимостью почти $1,5 трлн.

Авиационная консалтинговая компания Cirium ожидает, что C919 в конечном итоге может занять 20–30% всех поставок узкофюзеляжных самолетов китайским авиакомпаниям. «Цифра может быть и выше, но она зависит от демонстрации надежности самолета, его обслуживания и конкурентоспособного уровня затрат», — сказал старший консультант Cirium Ричард Эванс. Вероятным сценарием стала бы поставка китайским заказчикам в течение следующих 20 лет 1000–1500 самолетов C919, добавляет он.

В Airbus уже заявляли о готовности потерять часть китайского рынка: еще в 2021-м гендиректор Airbus Гийом Фори предсказал, что в сегменте узкофюзеляжных самолетов COMAC отберет долю у Boeing и Airbus, а дуополия к концу десятилетия превратится в триополию.

По словам аналитика Cirium Германа Цзе, к 2030 году Китаю потребуется около 4800 узкофюзеляжных самолетов для региональных перевозок. Он считает, что если COMAC увеличит производство C919, то может завоевать часть местного рынка, но все равно будет отставать от Boeing и Airbus.

По мнению аналитика Freedom Finance Global Сергея Глинянова, C919 вряд ли навяжет конкуренцию Boeing и Airbus на китайском и глобальном рынках, поскольку с учетом технологических решений C919 отстает от лидеров, как минимум, в дальности полета, а цены выглядят сопоставимыми. При этом ожидаемые слабые темпы производства C919 едва ли смогут удовлетворить потенциальный спрос со стороны китайских перевозчиков.

В долгосрочной перспективе все будет зависеть от развертывания сборочных мощностей, и на такой дистанции у C919 определенно есть потенциал, отмечает аналитик. Но с учетом того, что в перспективе Китай станет одним из самых быстрорастущих рынков, ожидать значительных потерь позиций Boeing и Airbus (с учетом текущих долей) в Китае не стоит.

Насколько значим рынок Китая для Airbus и Boeing

По данным Cirium, на которые ссылается NY Times, в 2022 году около 42% из более чем 4,1 млн регулярных внутренних рейсов в Китае выполнялись самолетами Boeing, а еще 54% — самолетами Airbus. Однако роль Boeing на китайском рынке уменьшается с каждым годом. Причины — ухудшение отношений между Китаем и США, а также две крупные авиакатастрофы.

В марте 2019 года во всем мире запретили полеты Boeing 737 Max после двух катастроф в Индонезии и Эфиопии, а самому авиапроизводителю пришлось остановить поставки лайнера. После устранения дефектов Boeing возобновил производство в мае 2020-го, а в ноябре в США 737 Max вновь допустили к полетам. Однако в Китае 737 Max вернулся в эксплуатацию лишь в январе 2023-го.

До катастроф примерно каждый четвертый новый лайнер Boeing отправлялся в Китай. Теперь же китайские перевозчики стали отдавать предпочтение Airbus. Фактор торговой войны — ключевой: в 2017 году, когда администрация Трампа впервые ввела пошлины на импорт китайских товаров в США, Boeing поставил Китаю 161 самолет. В 2018-м поставки остались примерно на том же уровне, а вот в 2019-м резко сократились до 45. С началом пандемии и по настоящий момент Boeing отправил в КНР всего 27 лайнеров.

При этом Boeing не сообщал о заказах на коммерческие пассажирские лайнеры от китайских авиакомпаний с 2017 года — только о заказах от лизинговых компаний КНР, или о заказах на грузовые самолеты, где компания доминирует. Например, в 2022 году Boeing поставил 12 самолетов в КНР — восемь грузовых и четыре пассажирских. Более того, китайские заказчики отказываются принимать построенные для них самолеты Boeing. Компания сообщала, что на ее складах находятся 138 предназначенных для КНР лайнеров. Из-за этого Boeing вынужден искать других покупателей на эти самолеты по сниженным ценам.

Для Airbus ситуация обратная. Количество самолетов европейского гиганта в Китае на конец первого квартала 2023-го превышало 2100 единиц, и в ближайшие годы продолжит расти: только в 2022 году китайские авиакомпании заказали 292 A320.

В Boeing признают, что все, что они могут сделать, — ждать улучшения отношения между США и КНР. «Надеюсь, две крупнейшие геополитические державы объединятся и вновь поддержат свободную торговлю. Но сейчас трудно увидеть сигналы того, что что-то изменится, и Китай начнет движение нам навстречу», — говорил исполнительный директор Boeing Дэйв Кэлхун.

Учитывая все проблемы C919, в кратко- и среднесрочной перспективе самолет никак не угрожает доминированию Boeing и Airbus: у COMAC пока нет ни сети сервисных центров, ни международных сертификатов, ни технологической независимости от западных поставщиков, ни громкого имени. В то же время на рынке Китая самолет способен занять свою нишу, но для Boeing и Airbus это не станет ударом. Учитывая размер и темпы роста этого рынка, на нем вполне хватит места для COMAC без серьезного ущерба для западных авиагигантов. «Три поставщика на растущем мировом рынке такого масштаба не должны пугать», — считает Кэлхун.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.