Подражая хедж-фондам. Три качественные компании для защиты капитала

Оглавление

Одна из инвестиционных стратегий заключается в подражании успешным хедж-фондам, при котором инвесторы отслеживают доходность самых популярных среди них акций. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова изучили 30 самых популярных акций среди хедж-фондов на конец сентября 2023 года, проанализировали письма самых успешных хедж-фондов в мире и выбрали три самые интересные, на их взгляд, компании для защиты капитала.

Как в 2023-м инвестировали хедж-фонды

Хедж-фонды изначально придумали для хеджирования рисков. Это значит, что их целью было именно обезопасить вложения, а не опередить рынок. Эталонные хедж-фонды должны частично распределять капитал в длинных позициях, частично — в коротких. При росте рынка прибыль приносят длинные позиции, при падении — короткие. Это должно снижать волатильность портфеля. И это же может способствовать тому, что в период роста рынка хедж-фонды показывают более низкую доходность, а в периоды падения могут опережать рынок.

Сейчас часть хедж-фондов придерживаются эталонной стратегии, но многие уходят далеко от нее, например концентрируя вложения в нескольких длинных позициях. По данным Goldman Sachs, к концу третьего квартала 2023-го портфели хедж-фондов были сконцентрированы больше, чем когда-либо за последние 22 года. Анализ 735 фирм с совокупными активами $1,6 трлн в длинных позициях по акциям и $797 млрд — в коротких показал, что среднестатистический фонд держит 70% своего длинного портфеля всего в 10 позициях. Это можно назвать исторической аномалией, которая противоречит самой задумке хедж-фондов.

В 2023 году они сократили вложения в секторы энергетики, здравоохранения и промышленности. При этом, несмотря на высокие оценки, особой популярностью у хедж-фондов пользовались бигтехи, которые обеспечили практически весь прирост индекса S&P 500 в 2023 году. Это привело к тому, что хедж-фонды за год практически удвоили инвестиции в «Великолепную семерку», на которую по итогам третьего квартала приходилось около 13% их долгосрочных портфелей.

Ажиотаж вокруг препаратов от ожирения привел к тому, что хедж-фонды начали инвестировать и в хайповые акции Eli Lilly и Novo Nordisk. Подробнее об этих компаниях мы рассказывали еще в марте прошлого года здесь.

Вероятно, перераспределение капитала в бигтехи и бигфарму стали реакцией на бегство инвесторов в акции и облигации. Аналитик исследовательской компании Preqin считает, что инвесторы по-прежнему недовольны доходностью хедж-фондов и поэтому выводят капитал быстрее, чем вкладывают. В 2022 году чистый отток составил примерно $112 млрд — это был худший год для хедж-фондов за последние пять лет. Он принес им убыток в среднем в размере 4,25%. При этом S&P 500 в том году упал на 19,4%.

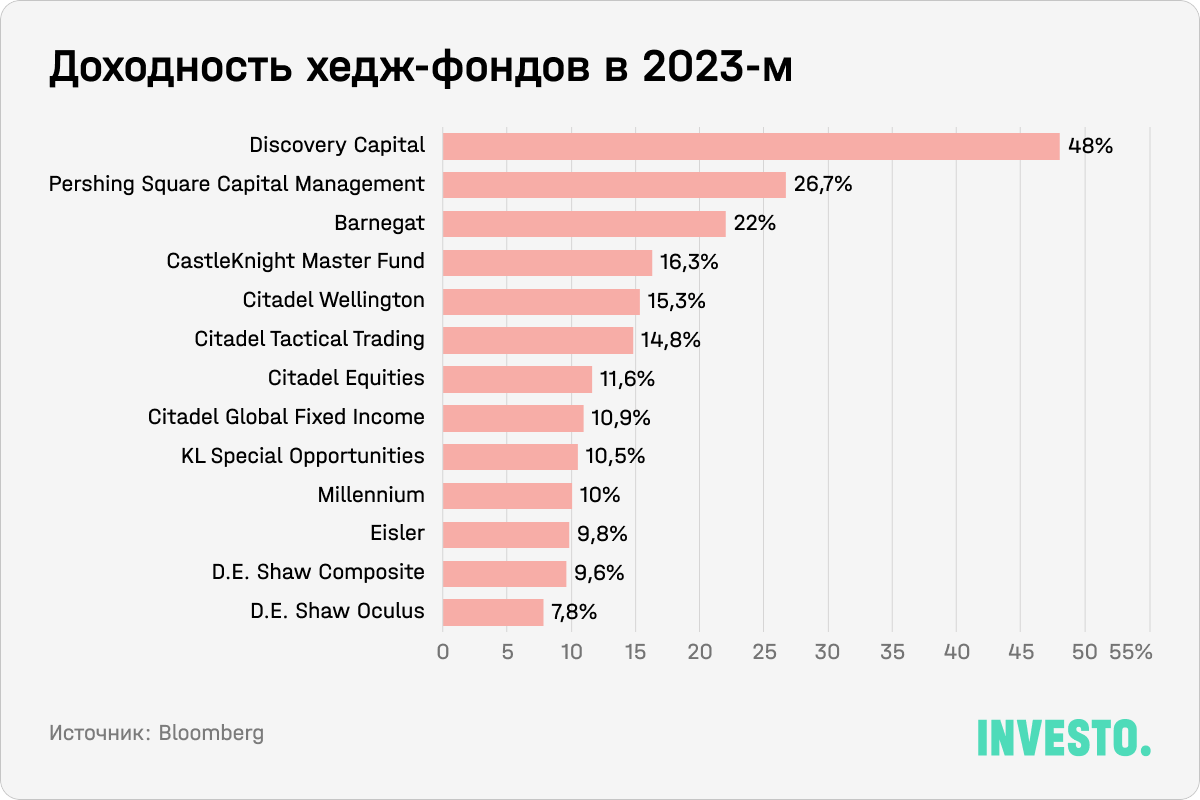

В 2023-м ситуация улучшилась, отток капитала значительно сократился (до $75 млрд). Аналитическая компания PivotalPath подсчитала, что на ноябрь 2023 года средняя доходность хедж-фондов составляла примерно 5,7%. Для сравнения, индекс S&P 500 и индекс облигаций Bloomberg’s U.S. Aggregate Bond Index выросли на 24% и 4,88%. Конкуренцию составили и денежные рынки, которые могли принести инвесторам прибыль в 5% годовых с минимальным уровнем риска.

Вероятно, в текущем году этот тренд сохранится, но замедлится, а преимущество будет у крупнейших игроков. Они, с точки зрения инвесторов, являются самыми надежными.

В прошлом году были и фонды, которые показывали опережающую доходность.

- Например, Discovery Capital Роба Ситрона, который годом ранее продемонстрировал отрицательный результат -29%. В 2023 году он лидирует с доходностью 48% благодаря инвестициям в акции финансовых компаний и латиноамериканские суверенные облигации.

- Флагманский фонд Citadel Wellington миллиардера Кена Гриффина в 2023 году опережал средний показатель в отрасли, но отстал от более широкого фондового рынка и вернул акционерам 15,3%. В прошлом году Citadel принес инвесторам прибыль в размере $16 млрд, что стало крупнейшей годовой долларовой прибылью любого хедж-фонда в истории, показав рост на 38,1%.

Citadel Wellington — мультистратегический фонд. Это хедж-фонды с несколькими менеджерами, которые обычно распределяют капитал между несколькими командами. Они используют множество различных стратегий и контролируются централизованной системой управления рисками, чтобы предотвратить большие потери. Они стремятся зарабатывать деньги независимо от общей динамики рынка и в последние годы пользуются популярностью среди инвесторов благодаря высокой доходности с поправкой на риск. Известно, что значительная доля успеха Citadel Wellington пришлась на сырьевые рынки, включая сырую нефть, продукты нефтепереработки и природный газ. Остальные фонды Citadel также показали двузначные результаты. Его компания-аналог Millennium, еще один мультистратегический фонд, заработала 10%.

- Хедж-фонд миллиардера Билла Акмана Pershing Square Capital Management в прошлом году заработал 26,7%. Лучший результат — у сети закусочных Chipotle Mexican Grill. Компания является второй по величине позицией хедж-фонда и подорожала на 64% в 2023 году. Сейчас ее акции стоят в 4,5 раза больше, чем Pershing Square первоначально заплатил за них в 2016 году. Акции Hilton Worldwide Holdings в течение года принесли хедж-фонду 41% дохода, Lowe’s Companies — 21% и Restaurant Brands — 17%.

Единственным проигрышем стала ставка Акмана на повышение процентных ставок в августе, на которую он задействовал весомую долю капитала. Эта короткая позиция стоила фонду $200 млн, сказал сам Акман во время конференц-звонка в ноябре. К середине октября Акман сделал пост в X, что он закрыл короткую позицию, потому что «в мире слишком много рисков, чтобы ставить на снижение стоимости облигаций при текущих ставках».

Следующей по эффективности стала Alphabet, материнская компания Google. Она стала третьей по величине инвестицией Pershing Square после того, как ее форвардные свопы были конвертированы в акции в третьем квартале. Акции в портфеле хедж-фонда выросли примерно на 60% в 2023 году, хотя фирма не владела Google весь год. Известно, что кроме Акмана на нее поставили два других знаменитых миллиардера: Стив Коэн в своем хедж-фонде Point72 и Стэнли Дракенмиллер в Duquesne.

Одной из самых популярных у инвесторов стратегий является подражание хедж-фондам. Подражание заключается в том, что вместо отслеживания доходности самих фондов инвесторы следят за доходностью самых популярных у них акций. Многие хедж-фонды имеют узкий профиль — например, инвестируют только в компании малой капитализации и выбирают среди них интересные компании.

Поскольку главная цель фондов — найти качественные активы и захеджировать капитал, среди их идей встречаются качественные недооцененные компании глубокой стоимости или акции роста. В течение длительных периодов времени акции, которые выбирали хедж-фонды, превосходили рынок с очень большим отрывом. За десять лет топ-10 акций хедж-фондов превзошли индексные фонды S&P 500 примерно на 142 п.п., несмотря на то что многие из них не являются традиционными стоимостными акциями.

Для этой статьи мы изучили 30 самых популярных акций среди хедж-фондов на конец сентября 2023 года, проанализировали письма самых успешных хедж-фондов в мире и выбрали три наиболее интересные на наш взгляд.

Три интересные компании из портфелей хедж-фондов

Broadcom

Broadcom — мировой технологический лидер, занимающийся проектированием, разработкой и поставкой полупроводникового и инфраструктурного программного обеспечения. Компания хорошо диверсифицирована в различных секторах и продолжает извлекать выгоду из роста генеративного ИИ (у нее закупают различные сетевые коммутаторы и микросхемы для поддержки ИИ). Ее штаб-квартира находится в Сан-Хосе, США. Свидетельством инновационности компании является наличие более 15 000 патентов, и еще сотни находятся на рассмотрении.

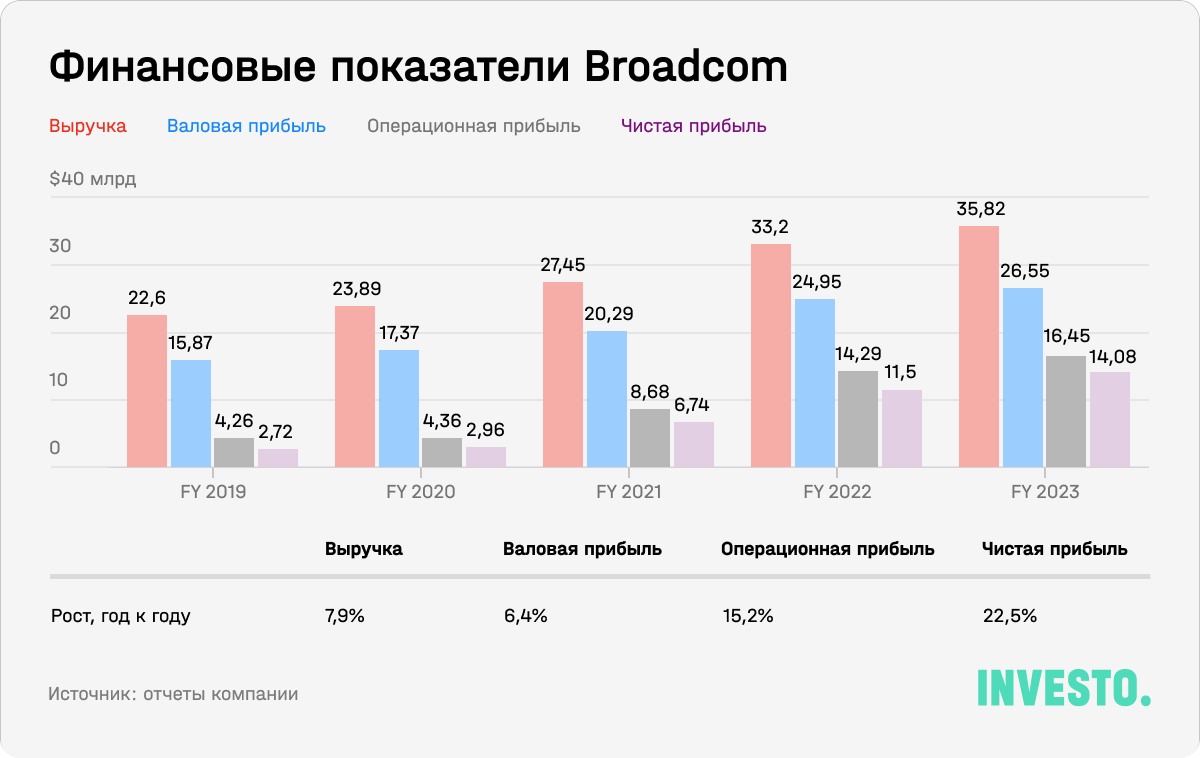

Выручка компании в 2023 финансовом году (заканчивается в октябре 2023-го) выросла до рекордного значения. Значительный вклад в этот результат внесла сделка с VMware (сотрудничает с Nvidia), которая расширила портфель компании в области облачных решений. CEO Хок Тан считает, что это поможет достичь консолидированной выручки в $50 млрд по итогам следующего года.

В целом Broadcom разделен на два операционных сегмента:

- Полупроводниковые решения. Этот сегмент предлагает широкий спектр продуктов для конечных рынков, включая широкополосную связь, сетевые технологии, беспроводную связь, системы хранения данных и промышленность. Компания продает точки доступа Wi-Fi, микросхемы коммутации и маршрутизации, специальные сенсорные контроллеры, предусилители, а также промышленные и медицинские датчики. Сегмент составил примерно 78,7% всей выручки Broadcom по итогам финансового года.

Доходы от полупроводников были относительно стабильными, но именно генеративный искусственный интеллект обеспечил 15% общего дохода сегмента и стал его движущей силой. Ожидается, что в 2024 финансовом году доля доходов от ИИ в этом бизнес-сегменте вырастет до 25%.

- Инфраструктурное ПО. Этот сегмент предоставляет клиентам программное обеспечение для мэйнфреймов, распределенное программное обеспечение, услуги Symantec Cyber Security, FC San Management и решения по обеспечению безопасности платежей. На этот сегмент пришлись оставшиеся 21,3% чистой выручки за тот же период. Выручка от этого сегмента также выросла на 3,4% год к году и составила $7,6 млрд.

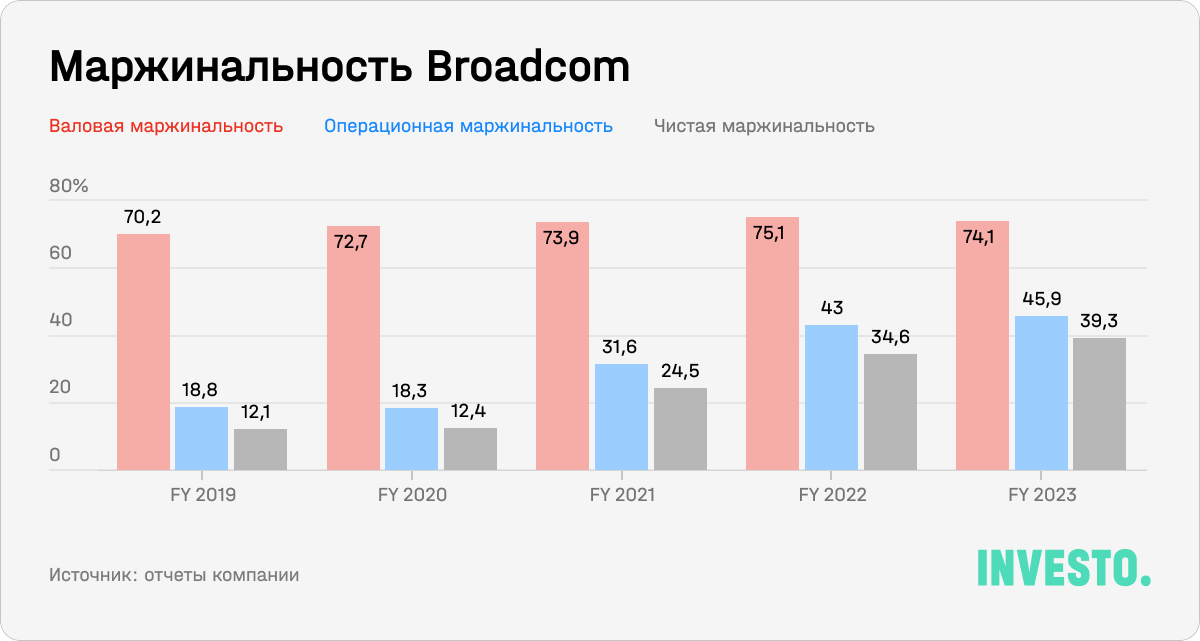

Операционная маржинальность Broadcom перманентно улучшается: с 2019 года она увеличилась более чем вдвое за счет синергии и эффекта масштаба: расходы на НИОКР, административные расходы практически не выросли. Это впечатляет из-за размеров компании.

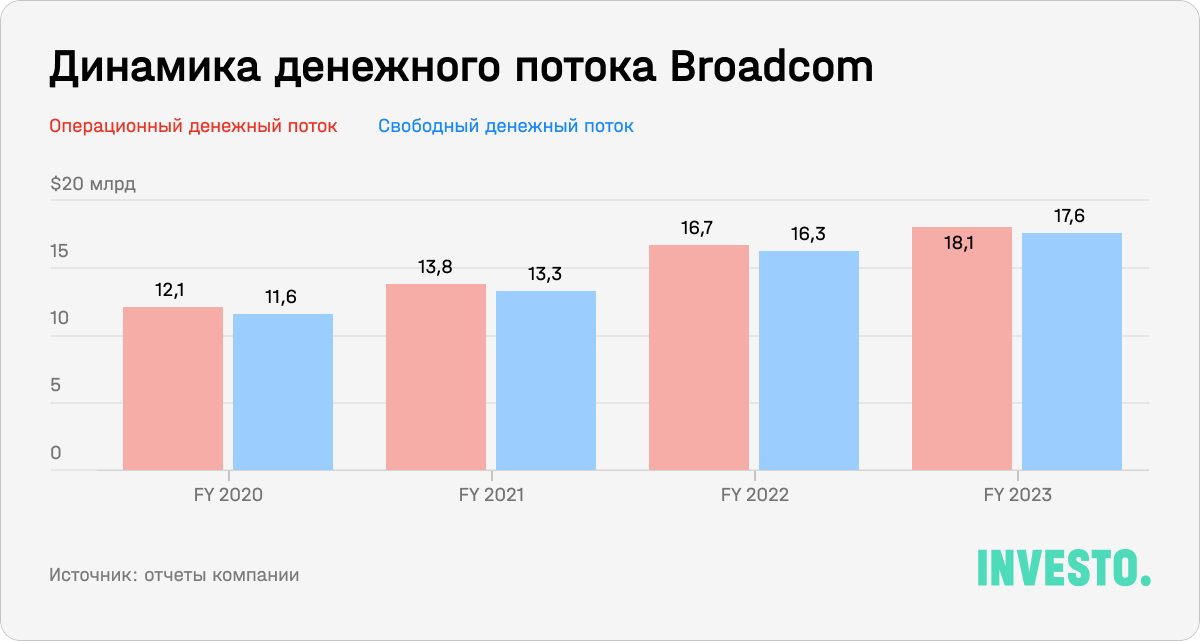

С тех пор как Broadcom начала выплачивать дивиденды в 2011 году, она ежегодно их увеличивала. Всего за последние пять лет квартальные дивиденды на акцию взлетели на 98,1%, до $5,25. Более того, есть основания полагать, что Broadcom сможет обеспечить дальнейший рост дивидендов.

Это связано с тем, что в 2023 финансовом году компания увеличила свободный денежный поток. При этом текущий коэффициент выплат составляет 45,1%, что оставляет достаточную подушку безопасности для балансирования между погашением долга, выкупами акций и повышенем дивидендов.

Руководство ожидает, что свободный денежный поток составит $29 млрд (при расчетной марже свободного денежного потока 54%) к 2025 финансовому году, что значительно, почти в два раза, превышает текущий показатель.

Broadcom — отличный бизнес, но у компании есть свои риски, которые необходимо учитывать. Например, на долю пяти крупнейших клиентов Broadcom пришлось примерно 35% объема продаж в 2023 финансовом году, при этом около 20% принадлежит Apple. Если компания потеряет этих клиентов, это может нанести удар по перспективам ее роста. Тем более что Apple планирует создавать собственные чипы и в будущем может исчезнуть как клиент, однако у нее все еще есть долгосрочный контракт с Broadcom. Ситуация должна измениться благодаря сделке с VMware, за счет которой компания намерена снизить свою зависимость от нескольких контрагентов.

99,9% всего интернет-трафика проходит хотя бы через один чип Broadcom, что звучит как значимое конкурентное преимущество для компании. Broadcom создала сильную экосистему и имеет глубокий отраслевой опыт, что означает, что многие клиенты зависят от услуг компании. Broadcom является лидером рынка Wi-Fi: почти 80% инфраструктуры опирается на ее технологии, а по всему миру установлен примерно 1 млрд подключений Broadcom DSL.

Еще одним негативным фактором может стать возможный уход Хока Тана на пенсию, о котором много говорят. Он занимает пост президента и генерального директора компании с 2006 года — и является одним из лучших руководителей в США (доказательства: 1, 2, 3). При Тане компания продолжает расти и увеличивать маржинальность, что особенно ценно при ее масштабе. В интервью FT, вышедшем в начале прошлого года, он пообещал новые приобретения в ближайшем будущем, одновременно заявив, что останется на посту гендиректора еще как минимум на пять лет.

В балансе компании $37,61 млрд долгосрочного долга и $2 млрд — краткосрочного. Для сравнения, кэша у компании — на $14,18 млрд. Отсутствие значительных денежных резервов в сочетании с существующей задолженностью потенциально может ограничить гибкость Broadcom в реализации стратегии расширения за счет слияний и поглощений (M&A).

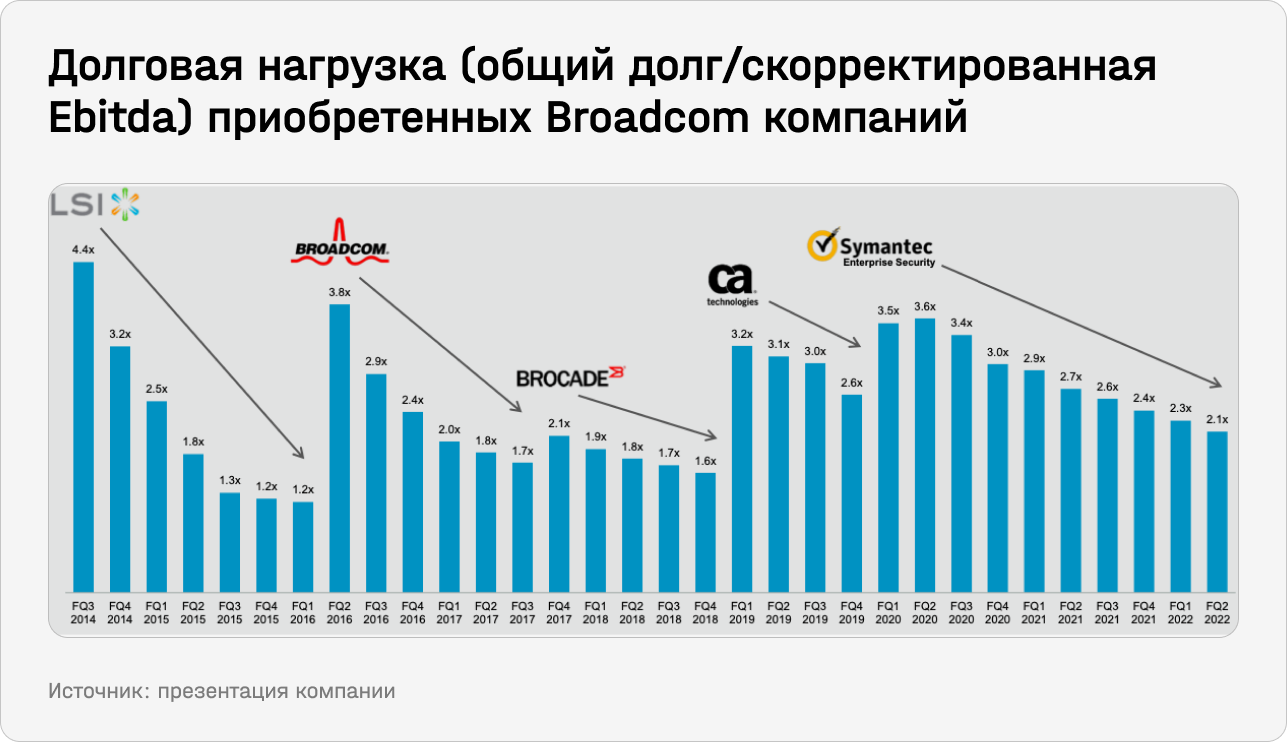

Впрочем, из презентации для инвесторов следует, что это часть успешной стратегии Broadcom: исторически она покупала компании с высокой долговой нагрузкой (Net Debt/EBITDA) и довольно быстро снижала плечо до нормальных значений. Кроме того, Broadcom планирует продать Carbon Black и EVC, что может принести дополнительную прибыль.

За последние 12 месяцев акции компании подорожали почти вдвое. Учитывая ее выдающуюся эффективность, двузначные темпы роста при рыночной капитализации в $516 млрд, стратегическое позиционирование и очевидные долгосрочные драйверы роста, кажется, что компания торгуется близко к своей справедливой оценке. Согласно сопоставимой оценке, Broadcom торгуется дороже среднего значения по сектору по всем мультипликаторам, но в разы ниже главного конкурента AMD. Покупка на текущих уровнях возможна, но текущая цена не предполагает достаточный запас прочности. Если акции скорректируются (например, после выхода отчета за первый квартал 2024 финансового года, который не удовлетворит инвесторов после удачного 2023 года), то они будут выглядеть более привлекательно с точки зрения потенциального риска и доходности.

Frontdoor

Frontdoor — это строительный субподрядчик, который предлагает услуги по ремонту и обслуживанию домов, включая системы отопления, вентиляции и кондиционирования воздуха, кухонной гарнитуры и т.д. Компания является крупнейшим поставщиком гарантийного обслуживания с долей рынка 47% в США, что почти в три раза больше, чем у ближайшего конкурента.

Компания предлагает систему подписок с разными пакетными условиями и ценой от $34 до $74. Клиенты привлекаются как напрямую D2C (direct to customer), так и с помощью партнерств с риелторскими и строительными фирмами. При этом наибольшая доля клиентов — это продления, уровень удержания клиентов составляет 76,2% против среднего за последние пять лет в 75,1%, что связано с сильным позиционированием бренда и высокой репутацией среди существующих пользователей.

Стратегические цели — увеличение числа клиентов обоих брендов компании: American Home Shield и Frontdoor. American Home Shield занимается гарантийным обслуживанием домов около 2 млн клиентов. Бренд Frontdoor находится в процессе трансформации и выходит на более широкий адресный рынок (примерно 42 млн домохозяйств) услуг на дому, включая запуск консультаций в режиме онлайн. Ожидается, что рынок онлайн-услуг для дома будет расти с CAGR 16,7% вплоть до 2030 года.

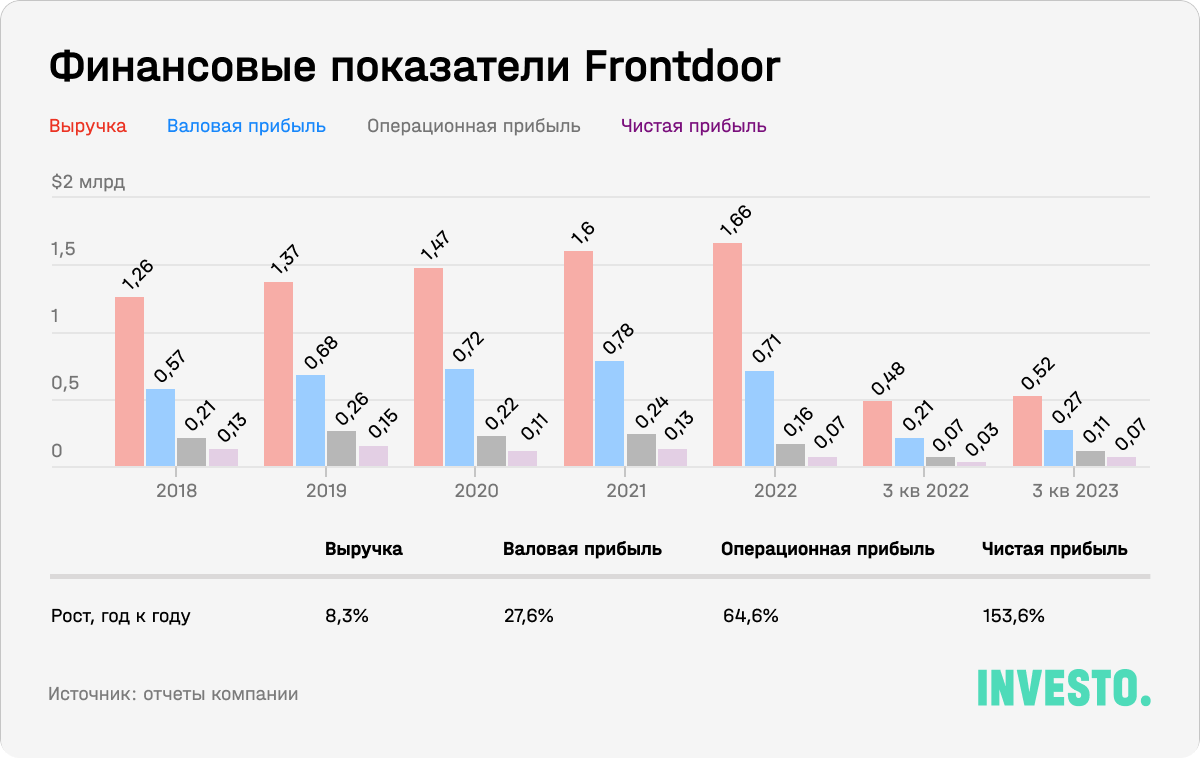

Последние пять лет компания стабильно увеличивала выручку, во многом благодаря повышению цен и переходу клиентов на более высокие тарифы. По итогам третьего квартала выручка превысила собственный прогноз компании в $500–515 млн. К 2025 году она должна достичь $2 млрд.

Рост валовой прибыли привел к значительному увеличению валовой маржинальности после резкого снижения показателя в 2022 году из-за высокой инфляции, падения продаж через партнерства с риелторскими и строительными фирмами и сложных рыночных условий.

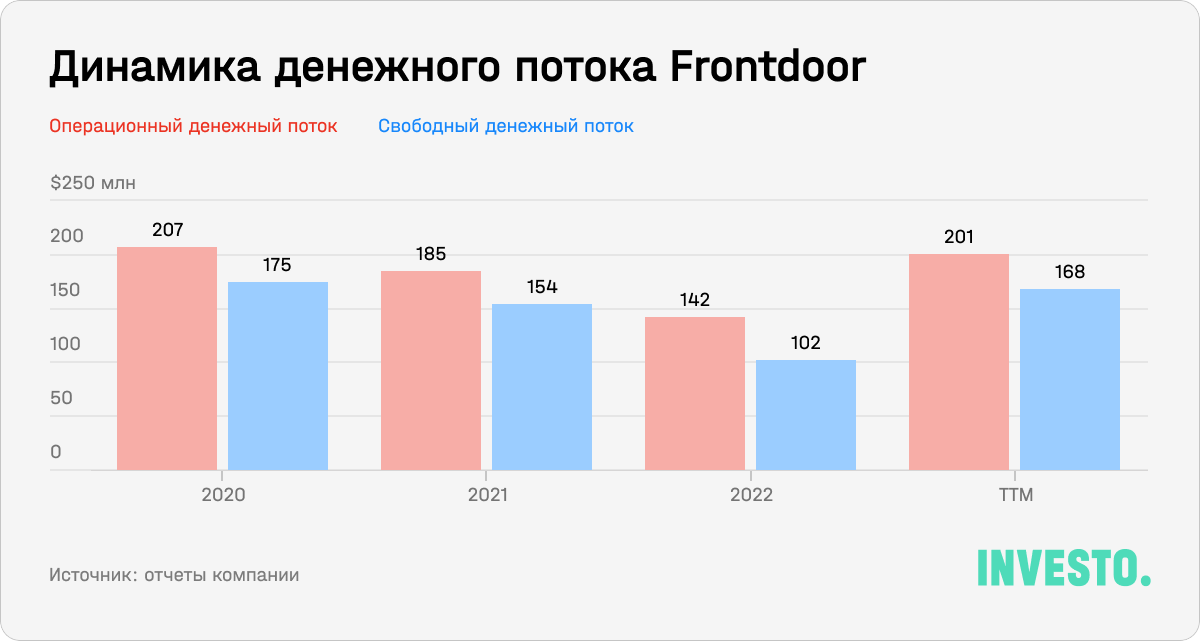

Frontdoor использует свой свободный денежный поток для органического роста, погашения долга, выкупа акций, а в последнее время — для запуска приложения, которое связывает экспертов по обслуживанию с клиентами в видеочате.

Новое приложение Frontdoor набирает обороты, но руководство обеспокоено низким коэффициентом конверсии платных клиентов. Вероятно, приложение все еще находится на ранней стадии и сосредоточено на расширении пользовательской базы. Оно по-прежнему считается ключевым фактором будущего роста компании, за шесть месяцев с момента запуска Frontdoor его загрузили более 1,3 млн раз, а число зарегистрированных аккаунтов составило 133 тысячи.

Приложение, созданное на основе технологии Stream, которую Frontdoor приобрела в 2019 году, расширяет возможности домовладельцев, связывая их в режиме реального времени через видеочат с квалифицированными экспертами для диагностики и решения их проблем. Приложение Frontdoor также предлагает домовладельцам ряд других преимуществ, включая советы, скидки и другие фичи за $25 в год.

С начала прошлого года компания выкупила акции примерно на $76 млн благодаря значительному денежному потоку. Руководство еще не отчиталось о годовых результатах, однако, согласно последнему конференц-коллу, совокупный объем байбэка составит в 2023 году $125 млн, что означает выкуп примерно 5% акций в обращении. Кроме того, компания заявила о возможном стратегическом расширении за счет M&A-сделок, подробности пока не разглашаются.

Баланс остался сильным: остаток денежных средств составил $320 млн по сравнению с $292 млн в начале года. Общий долг составил $597 млн по сравнению с $609 млн в декабре 2022 года, при этом долговая нагрузка составляет всего 0,9, что обеспечивает компании достаточную гибкость.

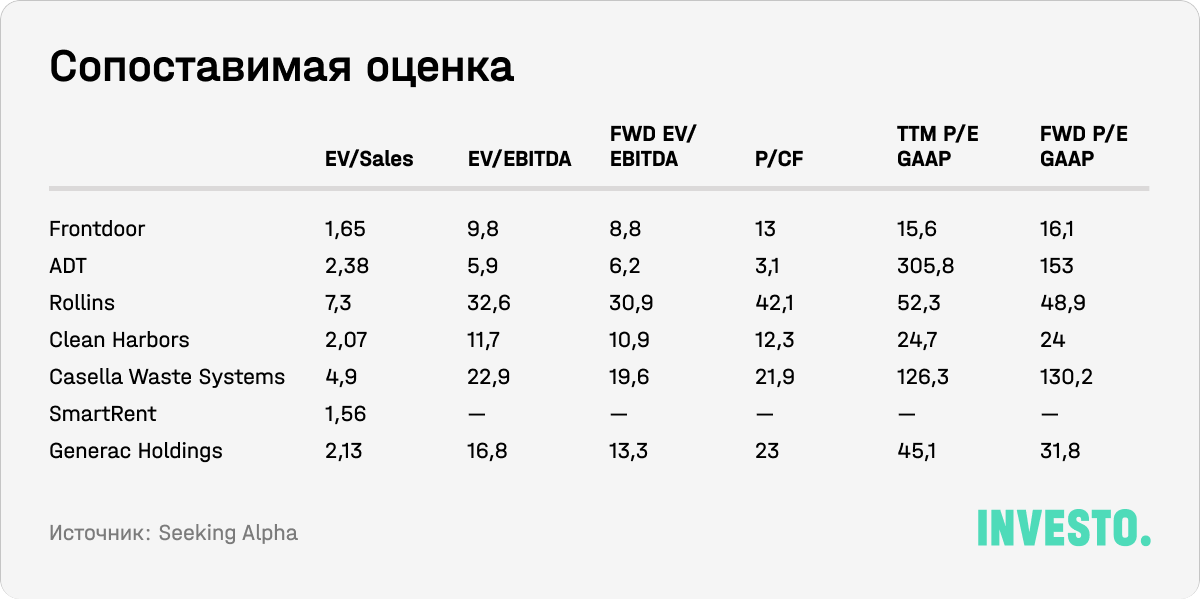

Компания не имеет прямых аналогов, которые торгуются на бирже, поэтому для сопоставимой оценки мы выбрали компании, предлагающие различные услуги для домохозяйств. Оказалось, что Frontdoor торгуется со значительным дисконтом по всем мультипликаторам. При этом, учитывая собственную динамику цен на акции последние пять лет, текущая оценка далека от максимумов 2021 года и выглядит привлекательно на текущих уровнях.

Tecnoglass

Tecnoglass — это вертикально интегрированный производитель, поставщик и установщик архитектурного стекла, каркасных систем, окон и дверей. Автоматизированная производственная база компании в Колумбии позволяет ей производить товары с гораздо меньшими затратами, чем у других американских компаний. Кроме того, у компании есть конкурентное преимущество в виде дешевой логистики. Tecnoglass перевозит продукцию в Соединенные Штаты в контейнерах, которые в противном случае вернулись бы пустыми (между США и Колумбией существует значительный торговый дисбаланс).

Компания имеет репутацию производителя качественной продукции, ее окна изготовлены из термопрочного и полностью закаленного стекла, которое гораздо менее хрупкое, чем отожженное стекло у большинства конкурентов. Рамы покрыты смесью на основе смолы, которая отличается лучшей устойчивостью к выгоранию и царапинам, чем аналоговое порошковое покрытие. Технологии компании защищены примерно 150 патентами.

Изначально Tecnoglass отвоевала долю рынка, установив цены ниже, чем у конкурентов, но по мере того, как ее репутация в области качества и дилерской сети росла, компания смогла повысить цены и в настоящее время они находятся на уровне рыночных или близких к ним.

До 2017 года компания поставляла стекло строго для коммерческих зданий (сейчас на этот сегмент приходится 56% всей выручки), но после этого вышла на рынок жилой недвижимости. Во время пандемии она смогла сохранить объемы производства и увеличить долю рынка, поскольку многие производители из США пострадали от сбоев в цепочке поставок и принудительного закрытия заводов. Tecnoglass прошла этот период увереннее: даже несмотря на временные остановки заводов и перебои в поездках и транспортировке, 2020-й для нее был неплохой.

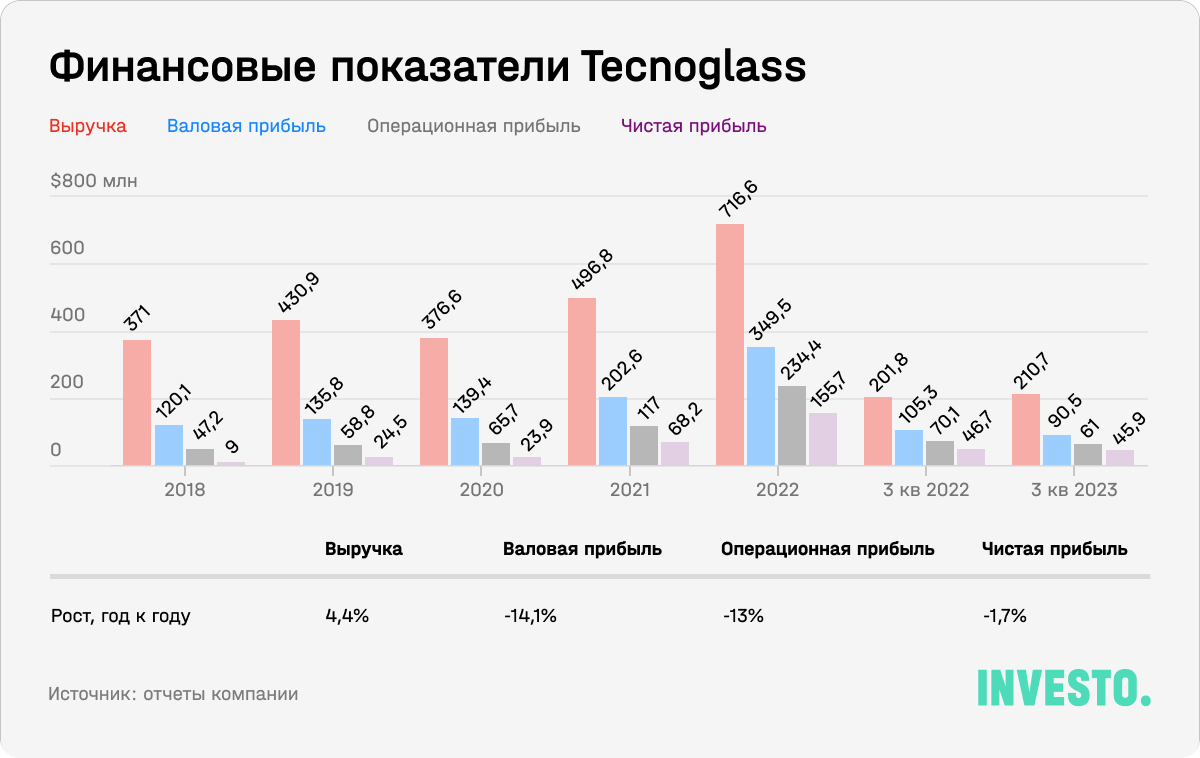

Быстрый рост доли рынка привел к двузначному темпу росту выручки: с 2020 по 2022 год компания практически удвоила ее. По итогам последнего квартала выручка выросла благодаря росту количества заказов в США и Латинской Америке.

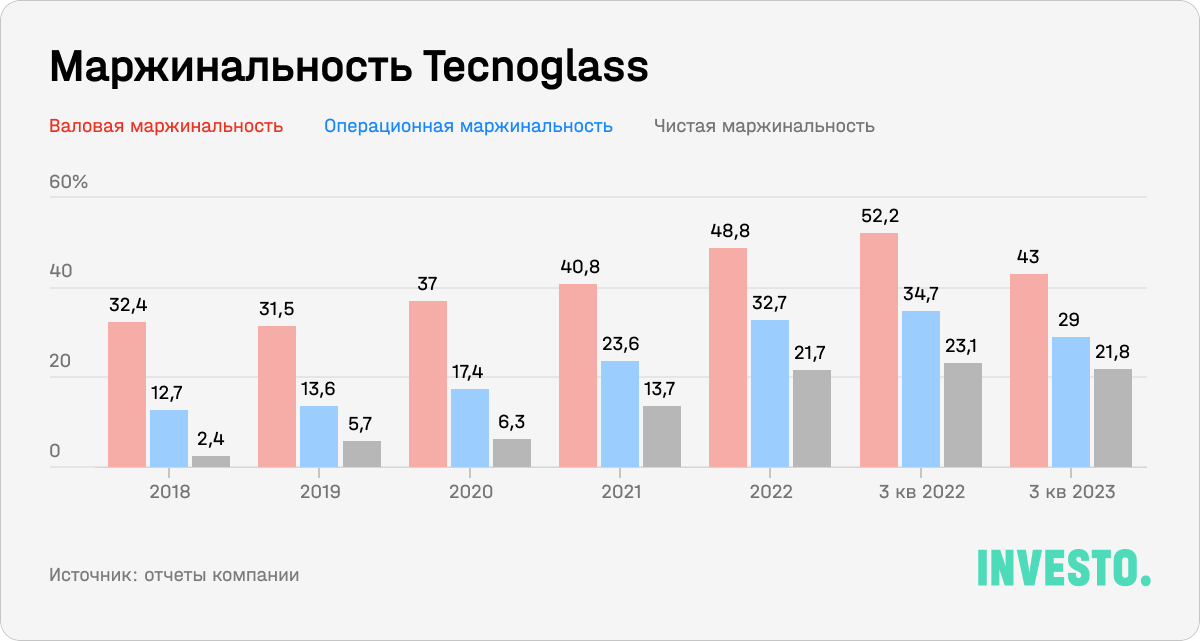

С операционной точки зрения у Tecnoglass есть несколько сильных сторон, таких как низкие производственные затраты за счет полностью вертикально интегрированной модели бизнеса. Текущая операционная маржинальность составляет порядка 29%.

Более 70% портфеля компании находится во Флориде, остальные в основном расположены на юго-востоке США. Сейчас компания хочет быть гораздо более диверсифицированной, выходя на новые рынки, включая Чикаго и Техас. Это быстрорастущие рынки, которые должны оказать заметное влияние на финансовые показатели фирмы.

В Майами наблюдался невероятно сильный рост цен на жилье в 2020–2021 годах в период сверхнизких ставок по ипотечным кредитам. Этому способствовал демографический бум, когда наблюдалась пандемийная миграция в отдаленные города. Кроме того, этот регион отличается более низкими налогами и лучшими возможностями трудоустройства. Ставки по ипотечным кредитам уже далеко не так привлекательны, как раньше, но рынок недвижимости Флориды продолжает получать выгоду от очень высоких темпов роста населения.

При этом в этом штате действуют самые строгие в стране стандарты для ударопрочных и термоэффективных окон, поскольку они получили право на федеральные налоговые льготы в рамках закона о снижении инфляции до 2032 года (IRA). Мы ожидаем, что налоговые льготы усилят бизнес Tecnoglass, когда компания выйдет на новые рынки в Техасе и на Восточном побережье.

Валовая маржинальность снизилась из-за нестабильного курса колумбийского песо и, как следствие, более высокой стоимости сырья. Падение операционной маржинальности было частично компенсировано более низкими затратами на морские грузоперевозки. Однако увеличились административные расходы, которые связаны с географическим расширением.

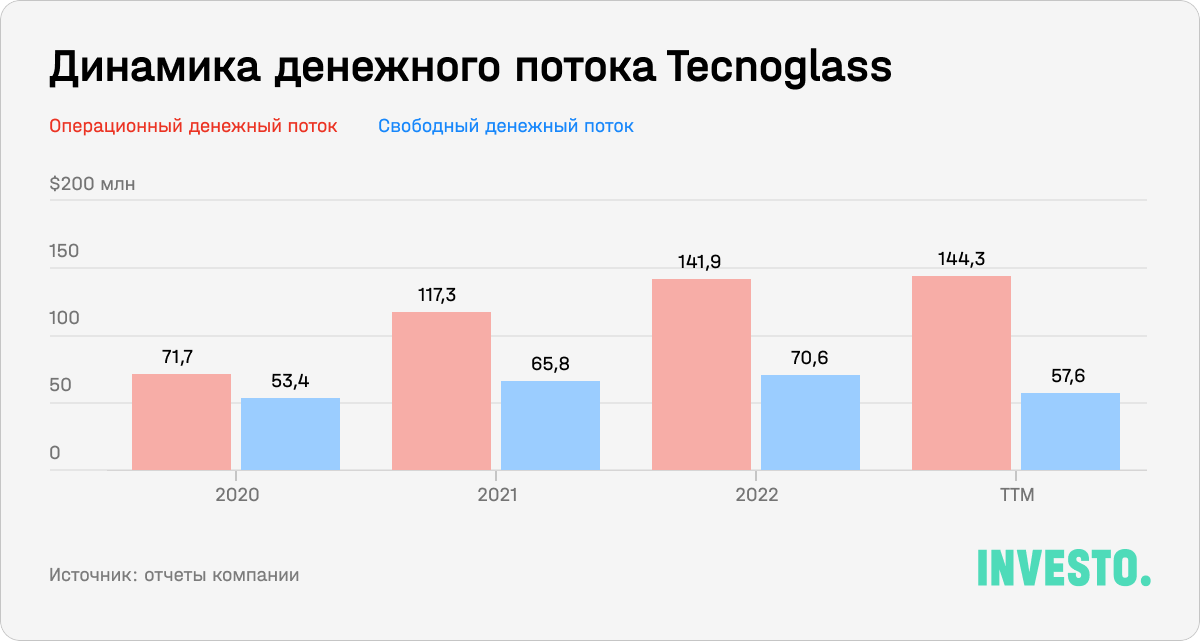

Компания стабильно увеличивает свой операционный денежный поток. При этом свободный денежный поток снизился за счет существенных капитальных затрат. Tecnoglass инвестирует в автоматизацию линий по производству окон, включая стекла и алюминиевые детали, а также технологии для проникновения в новый для себя сегмент виниловых окон. В ближайшие годы он может дать дополнительную выручку в размере порядка $300 млн в год.

Tecnoglass платит дивиденды в размере $0,36 в год, что предполагает форвардную дивидендную доходность на уровне 0,84%. Кроме того, в 2023 году компания выделила $50 млн на обратный выкуп и планирует продолжать программу.

Для сопоставимой оценки мы выбрали производителей окон, мебели и различных строительных решений. Получилось, что компания торгуется со значительным дисконтом по всем мультипликаторам при более устойчивом финансовом положении. Сейчас фирма стоит существенно дешевле своего недавнего максимума. На наш взгляд, Tecnoglass торгуется ниже справедливой цены или близко к ней, что делает покупку на текущих уровнях привлекательной.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.