Инфляция в США снижается. Пора ли инвесторам покупать облигации?

Оглавление

Вышедшие на этой неделе данные по инфляции порадовали рынки, а глава ФРС Джером Пауэлл оставил открытой возможность двух снижений ставок в этом году начиная с сентября, посчитали участники рынка. Рассказываем, стоит ли инвесторам спешить покупать облигации, пока ставки еще высоки.

Что случилось

Для инвесторов, которые оперируют на западном рынке, ключевым событием 12 июня стали вышедшие данные по инфляции, выступление главы ФРС Джерома Пауэлла по итогам заседания центрального банка и публикация dot plot (прогноза по ставкам) членов Федерального комитета по операциям на открытом рынке (FOMC). Вот главное, на что обратили внимание инвесторы по итогам дня:

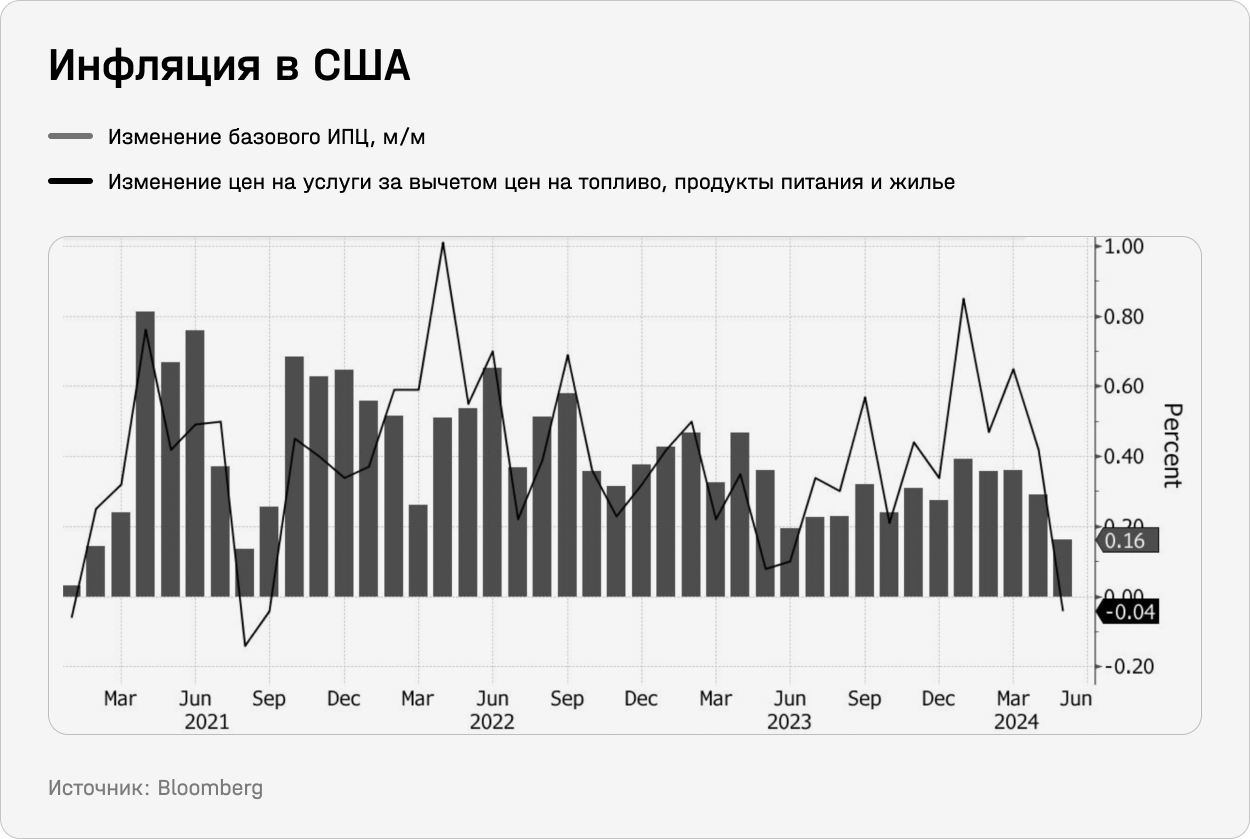

1. Рост индекса потребительских цен (ИПЦ — не ключевой, но важный для ФРС показатель) в мае в годовом выражении замедлился до минимальных за три года 3,3%. Базовый ИПЦ, который исключает волатильные цены на продукты питания и энергоносители и, по мнению многих экономистов, является более релевантным показателем, остался на том же уровне. Хорошая новость для рынков и ФРС — оба показателя оказались лучше ожиданий.

Замедление инфляции в месячном выражении выглядит даже более показательно. Инфляция в услугах, которые были одним из ключевых факторов роста общей инфляции, также замедляется.

2. Медианный прогноз FOMC теперь предполагает одно снижение ставки в 2024 году против трех, которые прогнозировались в марте. Впрочем, для рынков, которые уже давно прайсят одно снижение ставки, это сюрпризом не стало. Пауэлл на своей пресс-конференции постарался преуменьшить значение dot plot, отметив высокую степень неопределенности прогнозов и то, что любое движение ставок будет зависеть от поступающих данных. ͘

«Точечный» прогноз, вероятно, не учитывал последние данные по инфляции за май, которые оказались мягче, чем ожидалось, цитировал Bloomberg одного из аналитиков. Чиновники представили свои прогнозы по ставкам в конце прошлой недели, но они могли пересмотреть их до конца заседания в среду, возражает WSJ. С учетом майских данных прогнозы действительно выглядят «устаревшими», но они могут отражать нежелание членов FOMC менять их на основе только последних данных.

3. Члены FOMC единогласно проголосовали за то, чтобы оставить базовую ставку без изменений уже в седьмой раз подряд. Решение было ожидаемо. В релизе по итогам заседания был отмечен «скромный» прогресс в снижении инфляции. Свои прогнозы на 2024 год как по общей, так и по базовой инфляции представители ФРС при этом повысили. Пауэлл отметил, что в прогнозах присутствует «некоторый консерватизм», что позволяет надеяться на то, что инфляция окажется лучше этих оценок.

4. Пауэлл заявил, что рынок труда вернулся к состоянию до пандемии по целому ряду показателей. В их числе — уровень увольнений, рост предложения рабочей силы и другие факторы. Экономика, по словам главы ФРС, в целом продолжает расти уверенными темпами. «Мы видим то, что хотели увидеть, а именно постепенное охлаждение спроса» и постепенную ребалансировку рынка труда, заявил Пауэлл. Он подчеркнул, что ФРС следит за рисками для экономики и стремится к ее «мягкой посадке».

5. Одновременно чиновники повысили прогнозы относительно того, где они видят ставки в долгосрочной перспективе, увеличив медианную оценку до 2,8% по сравнению с 2,6% в марте. Согласно прогнозу, к концу 2024 года она составит 5,1%, к концу 2025 года — 4,1%. В марте ожидалось 4,6% и 3,9% соответственно. Пауэлл отметил, что члены FOMC «приходят к мнению, что ставки с меньшей вероятностью опустятся до своего допандемийного уровня». При этом ФРС, по его словам, по-прежнему считает, что текущие ставки являются ограничительными.

Как отреагировали рынки

Рынки отреагировали главным образом на позитивные данные по инфляции. Акции начали расти: S&P 500 в среду прибавил 0,9%, Nasdaq Composite с большей долей компаний роста — 1,5%. Оба индекса выросли до исторических максимумов. Индекс компаний малой капитализации Russell 2000 прибавил 1,6% (как и компании роста, они в большей степени выигрывают от ожиданий более низких ставок). Доходности трежерис снизились вдоль всей линии кривой: например, доходности двухлетних бумаг в среду упали на 12 базисных пунктов (б. п.), 10-летних — на 14 б. п.

При этом рынки увидели в словах Пауэлла намек на то, что два снижения ставки в 2024-м все же могут состояться, если макроэкономические данные окажутся положительными: по итогам среды вероятность двух снижений рынки оценивали в 61% против 52% днем ранее. Вместе с замедлением ИПЦ в апреле майские данные могут обозначить возвращение тенденции к снижению инфляции, которая прервалась тремя негативными отчетами подряд в январе–марте. Вышедшие в четверг данные показали падение цен производителей на 0,2% (экономисты ожидали роста), в результате чего вероятность снижения ставок в сентябре в моменте выросла до 65%, но затем снизилась до 62%.

В JPMorgan по-прежнему ожидают первого смягчения в ноябре. В Evercore согласны, что Пауэлл оставил пространство для снижения ставки в сентябре, назвав это сигналом «в 1,5 снижения в 2021-м».

Впрочем, многое будет зависеть от экономических данных. До середины сентября, когда состоится следующее заседание ФРС, выйдет три набора месячных данных по инфляции (ИПЦ и таргетируемый ФРС дефлятор потребительских расходов, PCE). Ранее чиновники ФРС неоднократно подчеркивали, что им необходимо увидеть несколько месяцев ослабления ценового давления, прежде чем они задумаются о снижении процентных ставок. Это особенно справедливо с учетом последнего отчета о занятости, который вновь вызвал споры о том, насколько ограничительной на самом деле является политика ФРС. Число занятых в несельскохозяйственном секторе США в мае выросло на 272 тысячи человек, превысив прогнозы всех опрошенных Bloomberg экономистов, а рост средней почасовой оплаты труда ускорился.

ФРС явно не хочет повторить недавнюю ошибку, когда ставки держались на околонулевом уровне в 2021 году, хотя риски инфляции нарастали, отмечает экономический обозреватель WSJ Ник Тимираос. Последние три года показали, что экономические данные, особенно инфляция, трудно прогнозируемы — из-за этого ФРС будет более осторожной в принятии решения о снижении ставок, говорил главный экономист Goldman Sachs Ян Хациус. Но ожидание также повышает риск того, что к тому моменту, когда ФРС увидит устойчивое снижение, будет уже слишком поздно, чтобы избежать более серьезного спада занятости, признал Пауэлл в среду.

Стоит ли инвесторам спешить покупать облигации и какие

Оптимистичные данные по инфляции, а также более «голубиные» сигналы от ФРС подкрепляют «бычий» взгляд на рынок многих аналитиков и управляющих. У инвесторов остается не так много времени, чтобы зафиксировать высокие ставки по облигациям, отмечалось в вышедшем 23 мая отчете UBS.

Еще несколько недель назад подразделение банка по управлению активами отметило, что их базовый сценарий предусматривает первое снижение ставок в сентябре. Американская экономика сейчас демонстрирует признаки охлаждения: рост ВВП США в первом квартале замедлился до 1,6%. Кроме того, в апреле базовый ИПЦ США вырос на 3,6% в годовом исчислении, что является самым низким показателем с апреля 2021 года, говорилось в отчете.

В базовом сценарии UBS доходность 10-летних казначейских облигаций США, условно безрисковой ставки для всех мировых облигаций, упадет с текущих 4,23% до 3,85% к концу текущего года и до 3,5% к марту 2025-го. Это позволит инвесторам заработать и на росте стоимости облигаций.

Облигации в течение последних нескольких лет, когда центральные банки повышали ставки, показывали отстающую доходность по сравнению с кэшем. В 2022 году Bloomberg Global Aggregate Total Return Index показал худший результат в истории, снизившись на 16%. Многие инвесторы выбирали фонды денежных рынков, которые приносили высокий доход без рисков, свойственных облигациям, которые могут терять в цене при ожидании более высоких ставок. Но переход мировых центральных банков к снижению ставок станет точкой перелома для облигаций, считает UBS.

На прошлой неделе ставки снизили Европейский центральный банк (ЕЦБ) и Банк Канады, заявив о возможности дополнительного снижения, даже несмотря на то, что инфляция остается выше их целевых показателей. Но ФРС тем и отличается от них, что чиновники американского ЦБ пока не готовы рассматривать снижение ставок из-за прошлых ошибок, пишет Тимираос.

Кроме того, экономический рост в США остается сильным, что также не способствует необходимости быстрее снижать ставки. Как отмечает Bank of America, вероятность рецессии или стагфляции, когда инфляция остается стабильно высокой, а экономика замедляется, сейчас составляет 10%.

Опережающее снижение ставок ЕЦБ, который обычно не переходит к смягчению ДКП раньше ФРС, может сделать европейские облигации более привлекательными по сравнению с трежерис. Об этом в начале недели сказал Билл Гросс, «король облигаций» и создатель крупнейшего фонда инструментов с фиксированной доходностью PIMCO. Он также отметил сужение спредов между 10-летними суверенными облигациями Франции и Германии по сравнению с аналогичными трежерис. Ставки по французским облигациям в начале недели выросли до максимумов с ноября после успеха ультраправых на выборах в Европейский парламент из-за опасений по поводу проблем с бюджетом: фискальные реформы становятся менее вероятными в свете досрочных выборов в парламент, которые объявил Эмманюэль Макрон.

В целом европейские суверенные облигации в этом году выглядят более безопасной ставкой, чем американские, соглашаются в JPMorgan Asset Management. Даже несмотря на успех ультраправых партий в Европе, инвесторам не стоит бояться повторения долгового кризиса 2011–2012 годов: никто из партий, которые получили сейчас поддержку, не агитирует за развал ЕС.

В Goldman Sachs считают, что независимо от того, когда ФРС начнет снижать ставки, наибольшие возможности для инвесторов — на долговых рынках развивающихся стран (EM), а не развитых. В этом году в развивающихся странах, которые раньше других пошли на повышение ставок, инфляция продолжает снижаться. Это, например, наблюдается в странах Латинской Америки и региона Центральной и Восточное Европы, Ближнего Востока и Африки, отмечает Хациус.

Гросс «по-медвежьи» смотрит на рынок облигаций США, указывая на риски роста фискального дефицита и объема выпуска трежерис для его финансирования, а также — на общую неопределенность, связанную с выборами в США. В недавнем обзоре рынков Гросс утверждает, что вместо того, чтобы падать, как ожидают ͘«быки», доходность 10-летних трежерис, скорее всего, превысит 5% в течение следующих 12 месяцев.

Об этом же говорят аналитики, опасающиеся победы Трампа на президентских выборах. Ограничение миграции, риски которого увеличиваются в случае победы Трампа, может существенно снизить трудовые ресурсы и способствовать росту инфляции, а, как следствие, и ставок. Ранее и Пауэлл, и глава Минфина США Джанет Йеллен, и, например, аналитики Goldman Sachs указывали на высокую миграцию последних лет как на важный фактор, ограничивающий рост зарплат. Впрочем, и при Джо Байдене фискальный дефицит может вырасти из-за более высоких расходов (а не более сильного снижения налогов, как в случае с победой Трампа). Но многое будет зависеть и от того, какая партия получит контроль над Конгрессом (подробнее об этом мы рассказывали здесь).

В условиях неопределенной макросреды возрастает роль принятия решений по выбору отдельных бумаг, отмечал Джим Бьянко, президент Bianco Research, известный специалист по макроэкономике. Гросс «хоронит» стратегию общего дохода из-за все еще низких, по историческим меркам, ставок, осложняющих возможность заработка на росте стоимости облигаций. Бьянко же считает, что она жива — просто возможности на долговом рынке стали более «нишевыми», связанными в том числе с управлением дюрацией портфеля.

За последние 12 месяцев 74% активно управляемых фондов облигаций опередили свои бенчмарки, пишет WSJ со ссылкой на данные Morningstar. Для сравнения, с начала 2022-го и за 1,5 года этот показатель составил только 42%.

В результате многие инвесторы потянулись в такие фонды: по данным на 30 апреля, в этом году чистый приток в активно управляемые фонды, инвестирующие в инструменты с фиксированным доходом, составил около $105 млрд по сравнению с притоком в $74 млрд в пассивные фонды. Это первый раз с 2021 года, когда потоки в активные фонды облигаций превысили потоки в пассивные фонды за период.

Частным инвесторам активные фонды облигаций доступны в форме ETF, которые в последнее время активно запускают крупнейшие финансовые компании. Тем же инвесторам, которые хотят самостоятельно инвестировать в облигации, WSJ советует использовать стратегию усреднения, то есть вкладывать деньги в облигации постепенно. Если ФРС и участники рынка не смогли предсказать экономические данные, то и частным инвесторам, вероятно, это будет сделать сложно.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.