Ставки против бизнеса. Какие компании сейчас выбирать инвесторам?

Оглавление

На протяжении последних месяцев основными драйверами движения на рынках были макроэкономика и ставки. В последние недели к макрофакторам добавилась война на Ближнем Востоке. Начавшийся сезон отчетности показывает, как рост ставок постепенно начинает сказываться на бизнесе компаний. Рассказываем, за какими трендами также стоит следить инвесторам и какие компании выбирать, по мнению аналитиков западных инвестбанков.

«Стена погашения» для компаний малой капитализации

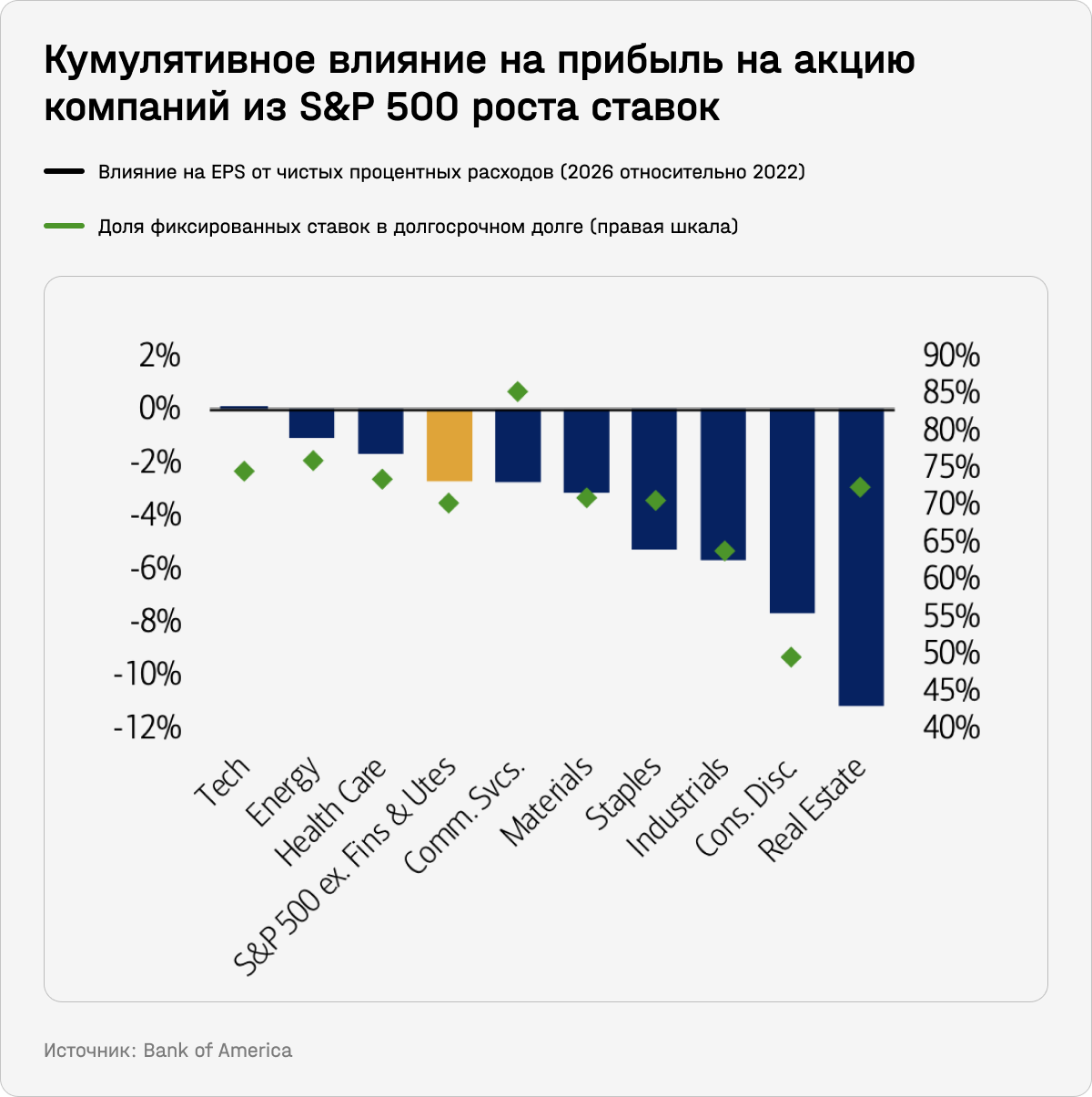

В последние месяцы почти незаметным по сравнению с главными нарративами оставалось влияние роста ставок на финансовые показатели компаний. Несмотря на самый быстрый рост ставок за последние 40 с лишним лет, влияние ужесточения ДКП на прибыли компаний из S&P 500 будет «управляемым», говорится в отчете Bank of America (есть у Investo). Более 75% их долга будет зафиксировано на долгосрочной основе. Финдиректора проделали хорошую работу, обеспечив займы по низким ставкам в 2021-м, отмечает Bloomberg.

Реальный риск приближения к «стене (или обрыву) погашений» долга — у компаний из индекса Russell 2000, куда также входят компании средней и малой капитализации. График погашения их долгов смещен гораздо ближе к текущему моменту. Только 60% их долгосрочного долга выплачивается по фиксированным ставкам.

Хорошая новость: эффективная ставка по долгу для компаний из индекса S&P 500 начала расти, но пока она вернулась только на доковидный уровень. Кроме того, компании получают гораздо более высокий процентный доход от свободных денежных средств, что смягчает влияние более высоких процентных расходов. Даже если предположить, что стоимость долга к 2026 году составит ~7%, совокупное влияние на прибыль на акцию S&P 500 составит всего –3% (если исключить сектора финансов и коммунальных услуг).

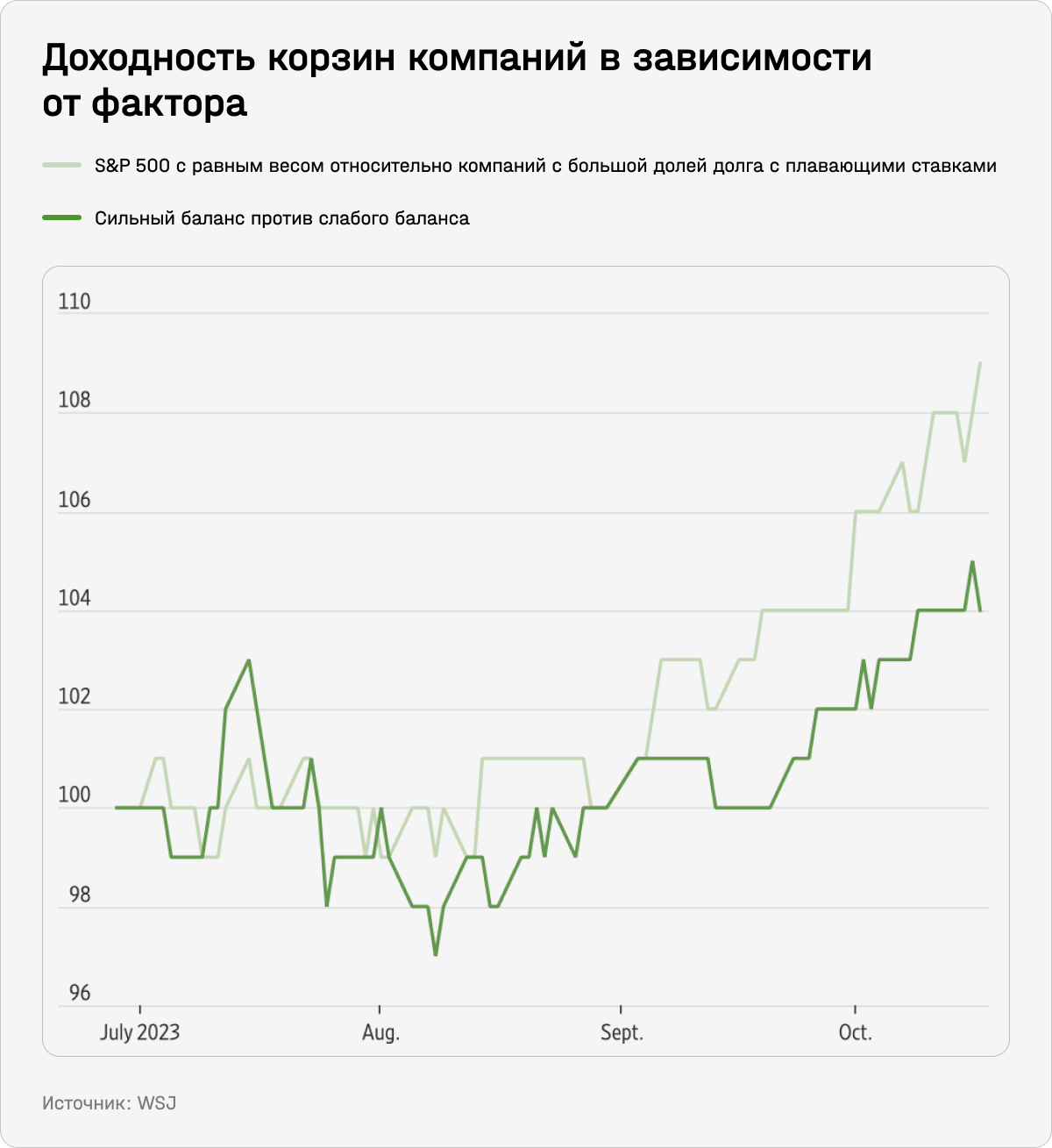

Рынки в курсе, у каких компаний могут быть проблемы.

Индекс S&P 500 с равным весом опередил корзину из 80 акций из Russell 3000, которые имеют самый высокий долг с плавающей ставкой в процентах от общего долга. И это при том, что весь индекс S&P 500 с равным весом также показал не слишком хорошие результаты: с конца июня к 25 октября он упал на 8,5%, уступив S&P 500, взвешенному по капитализации, 4,6 процентного пункта.

Также рынки в последние месяцы вознаграждают сильный финансовый баланс, которому аналитики Investo уделяют много внимания при анализе отдельных компаний. Равновесная корзина из 50 компаний S&P 500 с сильными балансами (по Z-показателю Альтмана, используемому для прогнозирования корпоративных банкротств) также показывает опережающую доходность. Аналогичные данные — и у аналитиков Goldman Sachs, которые рассчитывают свою корзину компаний с сильным балансом.

Все это означает, что — при прочих равных — сохранение нарратива о более высоких ставках на более длительный срок означает:

- компании малой капитализации будут отставать от больших корпораций

- компании с более высокой зависимостью долга от ставок — от тех, у кого ставки фиксированы

- компании с сильным балансом будут показывать опережающую доходность.

Как отмечают стратеги Goldman Sachs (их отчет также есть у Investo), в ближайшее время рынки продолжат отдавать предпочтение компаниям с сильным балансом.

Байбэки под давлением

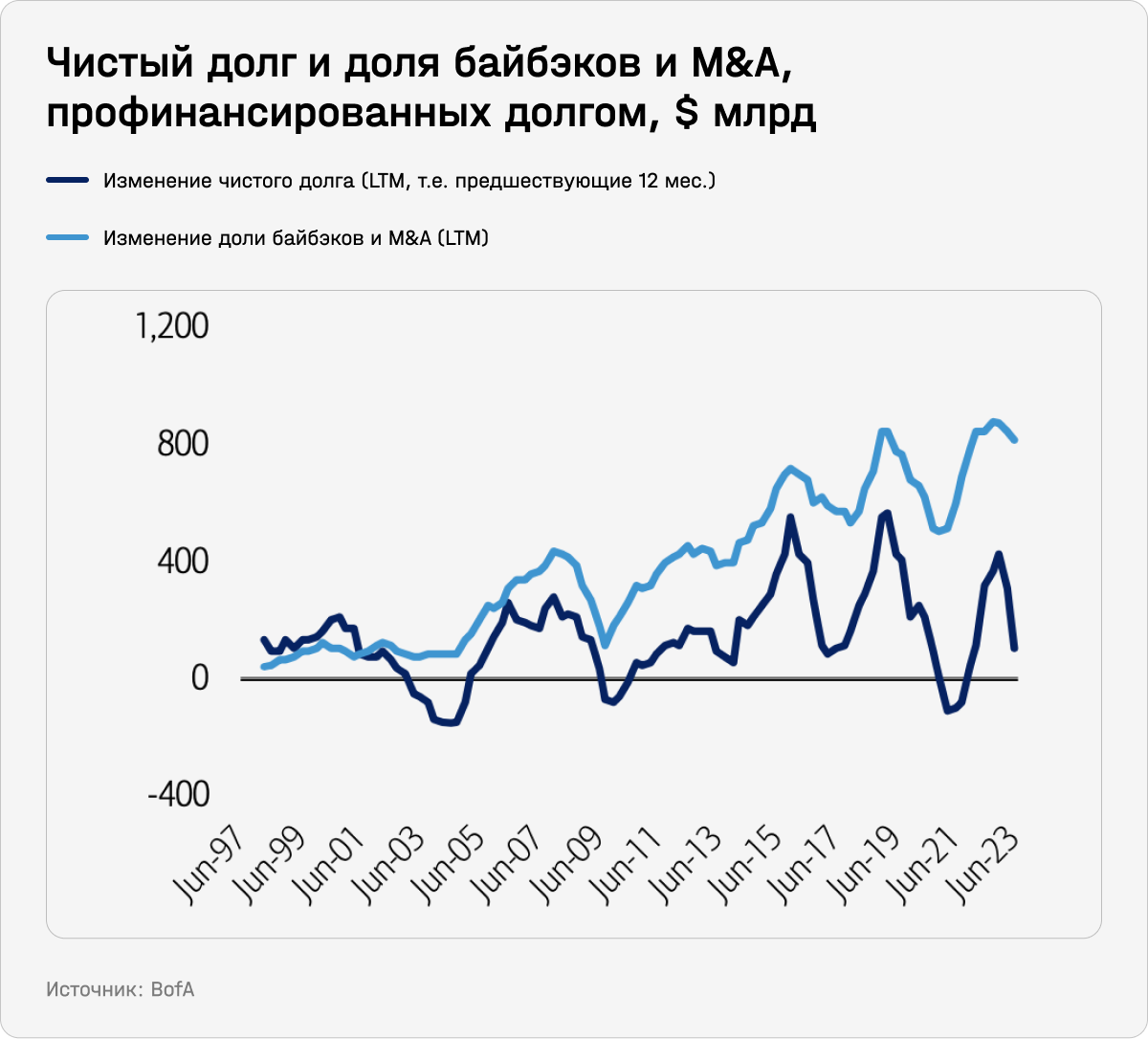

Из-за ужесточения кредитных условий и роста стоимости капитала, обратный выкуп подвергается большему риску по сравнению с капитальными затратами, отмечают в BofA. Вообще говоря, байбэки — феномен эпохи, наступившей после мирового финансового кризиса, благодаря которой компании могли задешево получать финансирование для выкупа собственных акций.

До 2008 года обратный выкуп не вносил никакого вклада в чистую прибыль компаний из S&P 500. Для сравнения, после кризиса средний вклад составлял 1 процентный пункт в год. В прошлом году объем байбэков достиг рекордных $923 млрд.

Разница между доходностью по S&P 500 (P/E наоборот) и доходностью по корпоративным облигациям была сильным опережающим индикатором обратных выкупов. Но сейчас высокие ставки по облигациям указывают на то, что выкуп в будущем будет происходить в ограниченных масштабах. Так, во втором квартале объемы байбэков сократились на 26% г/г, в третьем — еще на 3%. Снижение объема выпуска долговых обязательств также предполагает, что обратный выкуп, вероятно, серьезно снизится в будущем.

Как отмечает Bloomberg, байбэки были одним из главных драйверов роста рынка США в последние 10 лет. Более высокие ставки могут негативно сказаться как на рынке в целом, так и на отдельных компаниях.

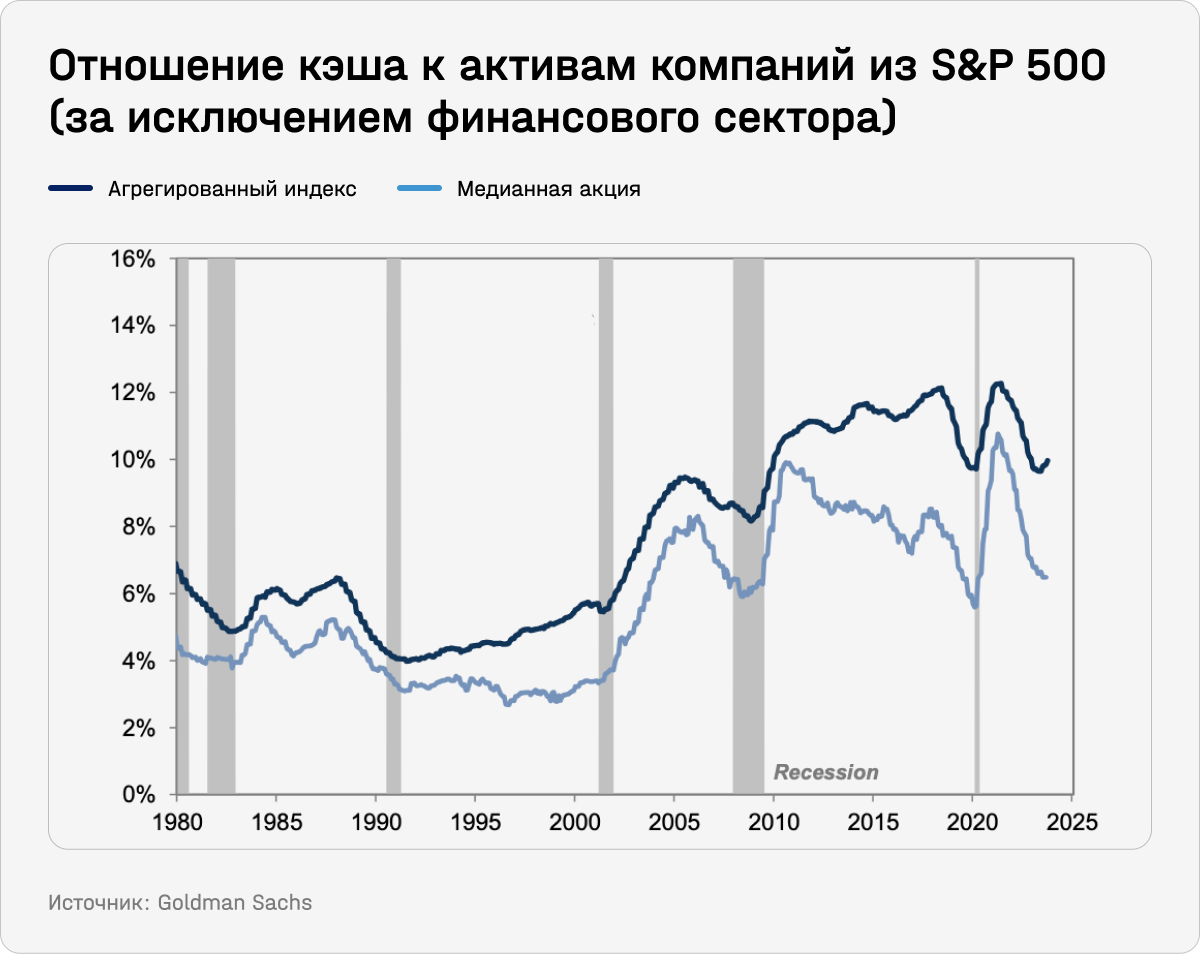

Как отмечают стратеги Goldman Sachs (GS), инвесторам придется следить не только за балансами компаний, но и приоритетами их расходов. Последние в первой половине года были устойчивыми: расходы компаний S&P 500 на капитальные затраты, исследования и разработки, дивиденды, а также слияния и поглощения (в денежной части) выросли на 12% в год — и это несмотря на снижение прибылей на 4%. Теперь из-за сокращения запасов кэша и высоких ставок, ограничивающих выпуск долга, компаниям будет сложно столь же щедро перераспределять прибыль среди акционеров.

Еще один фактор, который может влиять на объем байбэков, — новый налог на обратный выкуп акций, который вступил в силу в этом году, отмечает Bloomberg. Он может ударить в первую очередь по бигтехам и их акционерам: у Apple, Alphabet, Meta (признана в РФ экстремистской) и Microsoft — крупнейшие программы байбэков.

Как ожидают аналитики Goldman Sachs, в 2024 году компании из индекса S&P 500 будут уделять приоритетное внимание инвестированию в рост, а не возврату денежных средств акционерам. По их оценкам, 46% денежных расходов компаний индекса S&P 500 в 2024 году будет направлено на капвложения и R&D, 43% — на обратный выкуп и дивиденды, и 10% — на денежные слияния и поглощения. В результате расходы на обратный выкуп вырастут на скромные 4% в 2024 году после снижения на 15% в 2023-м. Тем не менее, несмотря на замедление, корпорации останутся крупнейшими покупателями акций США в 2023 и 2024 годах, считают аналитики банка.

Байбэки — один из наиболее волатильных способов использования денежных средств, так как компании корректируют деятельность по выкупу в зависимости от операционной среды. «Поскольку макроэкономическая ситуация в следующем году станет более благоприятной, мы ожидаем, что окончание цикла повышения ставок ФРС и улучшение роста прибылей приведут к умеренному восстановлению роста обратного выкупа», — пишут аналитики GS.

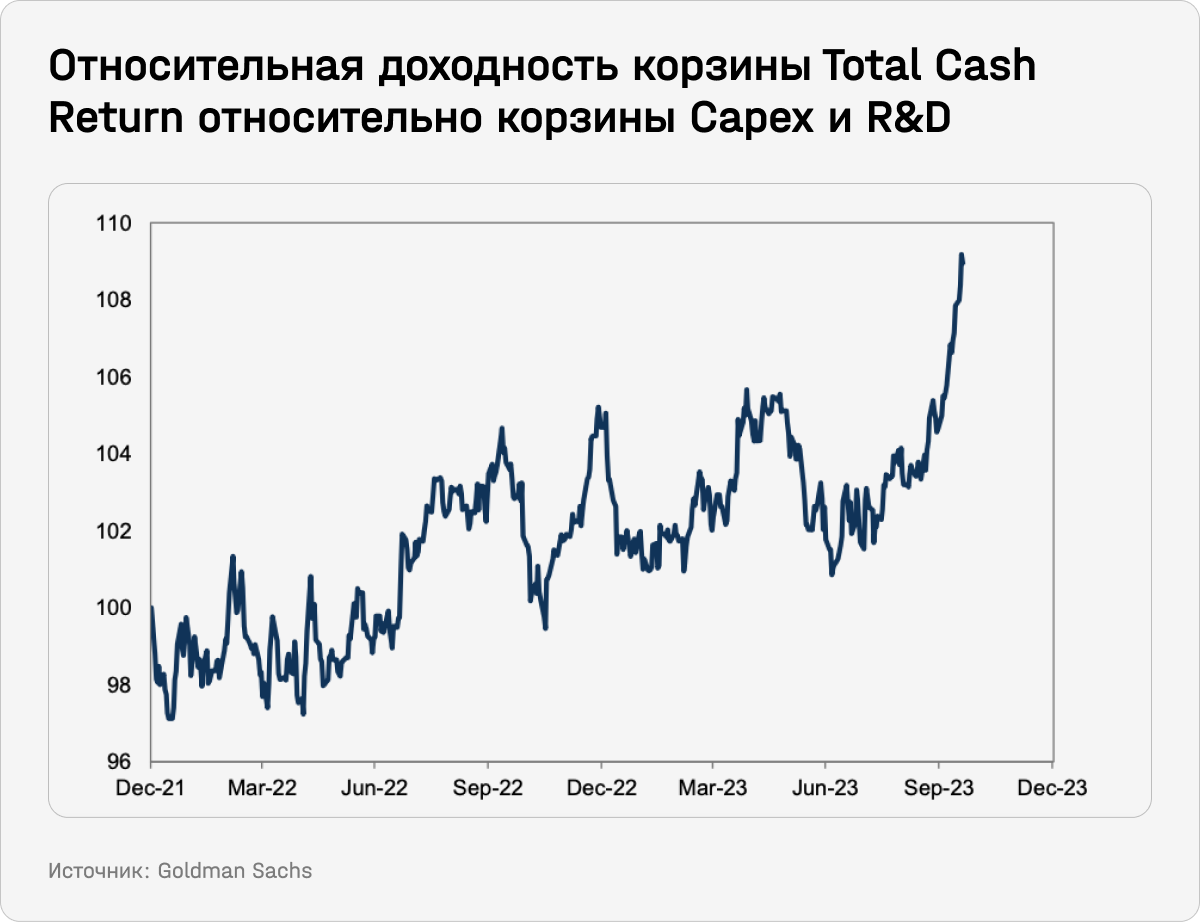

Среди компаний с сильными балансами инвесторы будут поощрять те, что возвращают денежные средства акционерам, и будут по-прежнему скептически относиться к компаниям, делающим крупные капиталовложения на данном этапе бизнес-цикла, считают в банке. Дело в том, что когда ставки повышаются, норма прибыли по капвложениям также растет. Составляемая GS корзина компаний, которые много тратят на R&D и капекс, с июня сильно отстает от корзины полной доходности для акционеров.

В инвестбанке обновили корзину компаний, которые уделяют больше всего внимания байбэкам (болдом выделены новые компании). Это нейтральная относительно секторов корзина — иными словами, из каждых секторов выбираются компании с сильным позиционированием относительно фактора (в данном случае — байбэка) при прочих равных.

Во время текущего сезона отчетности главные новости о выкупе акций исходят из отраслей, известных высоким вознаграждением акционеров, отмечает Bloomberg. К примеру, Chevron и TotalEnergies объявили об увеличении объема программ байэков. Банки, напротив, были более осторожны: в Citigroup указали на более скромные объемы выкупа в четвертом квартале.

Дивиденды — более стабильная история для акционеров по сравнению с байбэками. Аналитики GS ожидают стабильного роста дивидендов на 5% в 2023 году и на 4% в 2024-м. Благодаря таким темпам уровень дивидендов на акцию (DPS) для компаний из S&P 500 составит $73 в 2024 году, что на 6% выше того, что прайсит рынок фьючерсов. Аналитики также обновили корзину компаний роста дивидендов (болдом выделены новые компании).

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.