Управляющие бьют индексы. Надолго ли вернулся сток-пикинг?

Оглавление

30 лет назад произошла революция в мире финансов: начались торги первым в мире ETF. За это время биржевые фонды ускорили развитие идеи пассивного инвестирования, сэкономили инвесторам многие миллиарды долларов на комиссионных управляющим, но и сделали рынки менее эффективными, усложнив работу активным инвесторам. Только в прошлом году впервые с мирового финансового кризиса большинство управляющих смогли обыграть рынок. Можно ли говорить об устойчивом возвращении сток-пикинга и стоит ли обычному инвестору им заниматься?

История ETF

29 января 1993 года начались торги первым в мире ETF — SPDR S&P 500 ETF Trust, известного по тикеру SPY. Он позволил инвесторам вложиться в индекс S&P 500. От индексных взаимных фондов (международный аналог ПИФов), которые начали развиваться в 1970-е годы, ETF обычно отличают более низкие комиссии, потому что большинство таких фондов — пассивно управляемы, а большинство взаимных фондов — активно. В 2021 году средний размер издержек у индексных ETF акций составлял 0,16%, у взаимных фондов акций — 0,47%. Кроме того, с ETF есть возможность совершать операции в любое время, когда открыта биржа, а расчет стоимости пая (акций) взаимных фондов происходит только раз в день.

Короткую историю возникновения первого ETF от журналиста FT Робина Уиглсворта, автора недавно вышедшей книги об истории американских индексных фондов в США, можно прочитать здесь. Оказывается, создатель первого индексного фонда Джон Богл сначала невзлюбил идею ETF, а потом признал ее «лучшей маркетинговой идеей в мире финансов в XXI веке».

Важно то, что возникновение ETF способствовало буму пассивного инвестирования, то есть следованию за индексом без выбора отдельных акций — одной из самых значимых финансовых новаций в последние десятилетия. Если в 1995 году на пассивные фонды приходилось только 3% активов всех фондов, то в 2021 году этот показатель составлял уже 42,9%. К 2027 году пассивные фонды, по прогнозу ISS Market Intelligence, обойдут активные, а их доля составит 54%.

В реальности доля пассивных инвестиций на рынке еще выше: как показывает анализ Man Institute, абсолютное большинство крупных активных управляющих на самом деле квазипассивные. В Man Institute использовали методологию исследователей, которые еще в 2000-е годы предложили рассчитывать степень активности управляющих. К примеру, если портфель собран в точности, как индекс, то доля активных инвестиций составляет 0%. Если управляющий делает ряд концентрированных ставок, то этот показатель — ближе к 100%.

Тренд на приток в пассивные фонды заметно ускорился в последние годы, а во время последнего «медвежьего» рынка популярность ETF росла опережающими темпами. Вот какие данные Morningstar за 2022 год приводит FT:

- Чистый приток средств инвесторов в пассивные ETF составил примерно $505,8 млрд. С 2015 года годовой показатель в среднем составлял $138 млрд.

- Чистый приток в активные ETF, на которые приходится 5% общего объема активов в ETF, — $87,8 млрд. Пожалуй, самый известный из них — ARK Innovation Кэти Вуд.

- Чистый отток из активных взаимных фондов — около $1 трлн. Это рекорд с большим отрывом: в 2018 году, когда был зафиксирован второй по величине отток, показатель составил только $336,5 млрд.

- Чистый приток в пассивные взаимные фонды — $53,8 млрд.

Хотя ETF на акции опережают аналогичные взаимные фонды по притоку с 2006 года, в прошлом году впервые было зафиксировано и аналогичное опережение в облигациях, писала The Wall Street Journal со ссылкой на данные EPFR. И это несмотря на то, что в США ETF, в отличие от взаимных фондов, не являются частью пенсионных планов и не попадают под соответствующие льготы.

Сейчас индустрия ETF размером в $10 трлн дает инвесторам возможность вложиться в разные активы, рынки и использовать разные стратегии, в том числе достаточно рискованные: от ETF с левериджем до реверсных фондов, которые позволяют сделать ставку на падение рынка, и «тематических» нишевых фондов. К примеру, только в 2022 году в мире появилось более 400 новых ETF: свои первые ETF выпустили AllianceBernstein и Matthews Asia, а JPMorgan Asset Management конвертировала в них свои взаимные фонды. СПБ биржа с ноября залистинговала уже 146 ETF для квалифицированных инвесторов: от SPY до акций Турции и Сингапура.

Активное инвестирование против пассивного

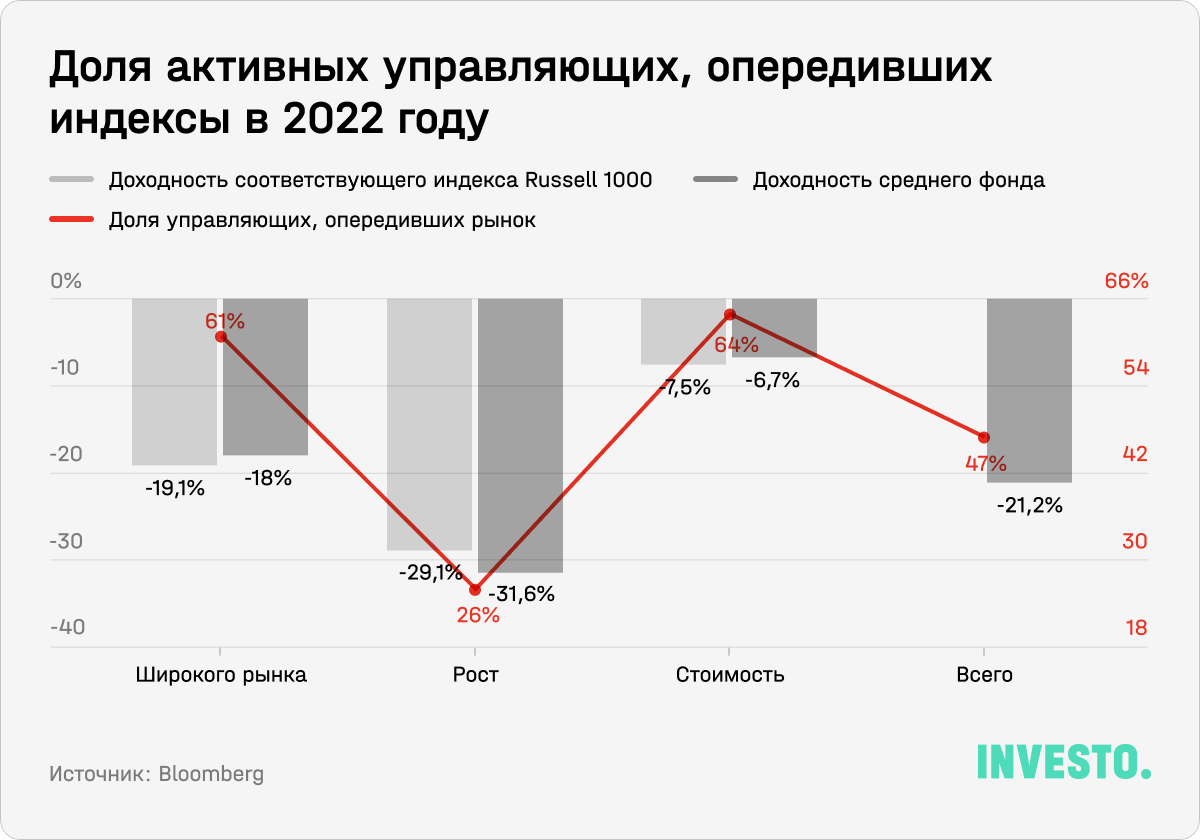

Прошедший год оказался удачным для американских управляющих, следующих активной стратегии: в Strategas Securities подсчитали, что доходность 62% фондов широкого рынка опередила S&P 500. Это самый высокий показатель с 2005 года, когда 66% управляющих превзошли индекс. Более того, минувший год стал первым с 2009-го, когда большинство управляющих превзошли рынок. К сожалению, учитывают ли данные комиссии, не указано.

Для понимания, почему произошло изменение многолетнего тренда, важен контекст. Эпоха ультранизких ставок в 2010-е годы раздула стоимость компаний, в том числе бигтехов, и привела к тому, что капитализация рынка оказалась сильно сконцентрирована в нескольких крупнейших бигтехах, к которым в отдельные моменты по стоимости приближались Tesla и Nvidia.

Способствовал концентрации и рост активов пассивных фондов, из-за чего ликвидность перераспределялась в пользу и так дорогих компаний, входящих в индексы. К примеру, под управлением SPY, по данным на конец 2022 года, были огромные $370 млрд — он остается крупнейшим в мире ETF. Он также больше, чем любой из активно управляемых взаимных фондов, и даже больше, чем фонд Magellan Питера Линча на своем пике.

Исследователи и инвесторы в последние годы активно рассуждают о «пике пассивного инвестирования» — моменте, когда рыночная эффективность сломается, а фундаментальные показатели бизнеса перестанут влиять на капитализацию компаний.

Концентрация на время значительно осложнила для управляющих возможность обыграть рынок, считают в Strategas Securities. Многие управляющие не могут допустить, чтобы на топ-5 компаний приходилось более 20% портфеля, а стоимостные инвесторы (в том числе Уоррен Баффетт) зачастую избегают вложений в дорогие IT-компании. Не стремились профессионалы вкладываться и в «мемные» акции, капитализация и, соответственно, вес в индексах которых может разгоняться до больших значений, объясняла WSJ. Однако необходимо также учитывать, что некоторая доля управляющих, кроме фундаментального подхода, используют количественный — 2022 год выдался удачным для многих из них.

С началом роста ставок ситуация кардинально поменялась: бигтехи оказались одними из главных аутсайдеров в 2022 году, что привело к снижению концентрации рынка. Так как рынок впервые за много лет вспомнил про фундаментальные показатели и оценки, стоимостные инвесторы получили возможность использовать свое мастерство и возникшие из-за роста пассивного инвестирования рыночные неэффективности. Именно стоимостные инвесторы в гораздо большей степени смогли обойти соответствующий бенчмарк на основе индекса Russell 2000, следует из данных Bank of America.

Что будет дальше

Обычно успех активных управляющих зависит от двух факторов:

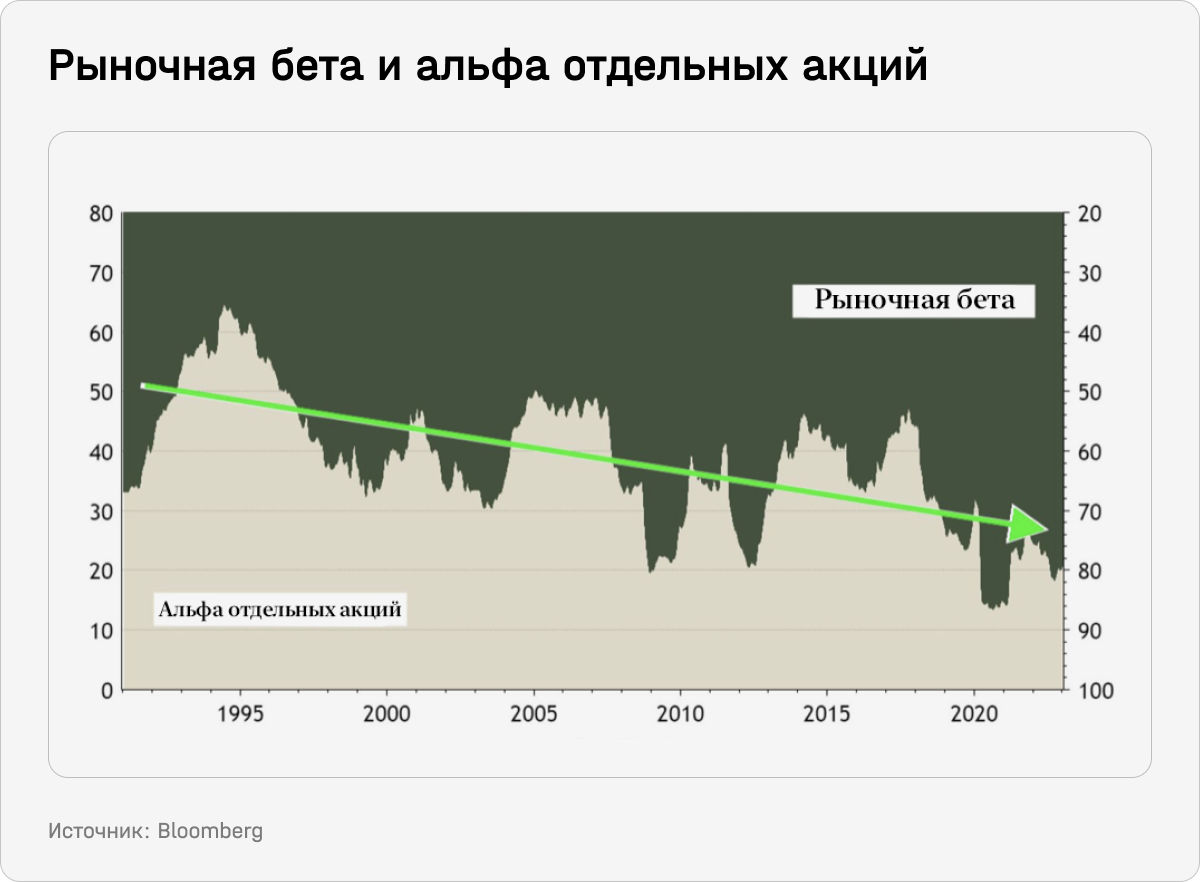

- дисперсии — распределении доходностей аутсайдеров и лидеров рынка с учетом их капитализации. Чем она больше, тем больше возможностей для профессионалов: если все акции падают, то выбирать не из чего. В прошлом году дисперсия была ниже исторически средней, подсчитали в BofA: 58% акций из S&P 500 показали лучшую доходность, чем индекс — падение было во многом обусловлено снижением капитализации бигтехов;

- корреляции — чем более однородно двигаются рынки, тем меньше возможностей показать «альфу». В мире ультранизких ставок растут даже акции зомби-компаний. Как подсчитал аналитик из Absolute Strategy Research, в долгосрочной перспективе макрофакторы становятся все более важными для рынков, поэтому акции в большей степени одинаково реагируют на те же новости.

Но при этом концентрация рынка в США, Европе, Японии и в целом в мире (по индексу Херфиндаля—Хиршмана) все еще остается высокой по историческим меркам, отмечают в Man Institute. Значительное снижение произошло только на развивающихся рынках. Акции роста по-прежнему стоят дорого относительно акций стоимости, а бигтехи вряд ли смогут в ближайшее время показывать опережающий рост, уверены большинство аналитиков. Если также предположить, что период ультранизких ставок 2010-х был скорее отклонением от исторического тренда, а не новой нормой, то можно ожидать, что активные управляющие в ближайшие годы будут часто обыгрывать рынок. Так это было в 2000-е, когда рынки сдулись после пузыря доткомов (см. график выше), причем лучшую доходность показывали именно фонды, занимающиеся фундаментальным анализом, а не количественные фонды.

Как считает стратег BofA Савита Субраманиан, по крайней мере в 2023 году условия будут такие, что активные управляющие снова покажут опережающую доходность по сравнению с индексом. Консенсус-прогноз западных инвестбанков: американский рынок в текущем году не сможет принести высокую доходность, а поэтому выбор отдельных акций — единственная возможность заработать. О том, какие компании аналитики советуют выбирать с прицелом на год, мы писали тут.

В Man Institute полагают, что выгодные условия для активных стратегий сохранятся в течение ближайшего десятилетия по нескольким причинам:

- транзакционные издержки для активного инвестирования снижаются;

- массивный приток в пассивные фонды дает больше возможностей для активных инвесторов;

- рыночные условия не будут такими удачными для пассивных инвесторов, как в 2010-е годы.

Что это значит для инвестора

Для инвестора это рассуждение не является абстрактным: он может либо вложиться в индексные фонды (ETF на американский и другие рынки доступны даже неквалифицированным российским инвесторам), либо попытаться получить «альфу» и вложиться в отдельные акции (или отдать деньги в управление).

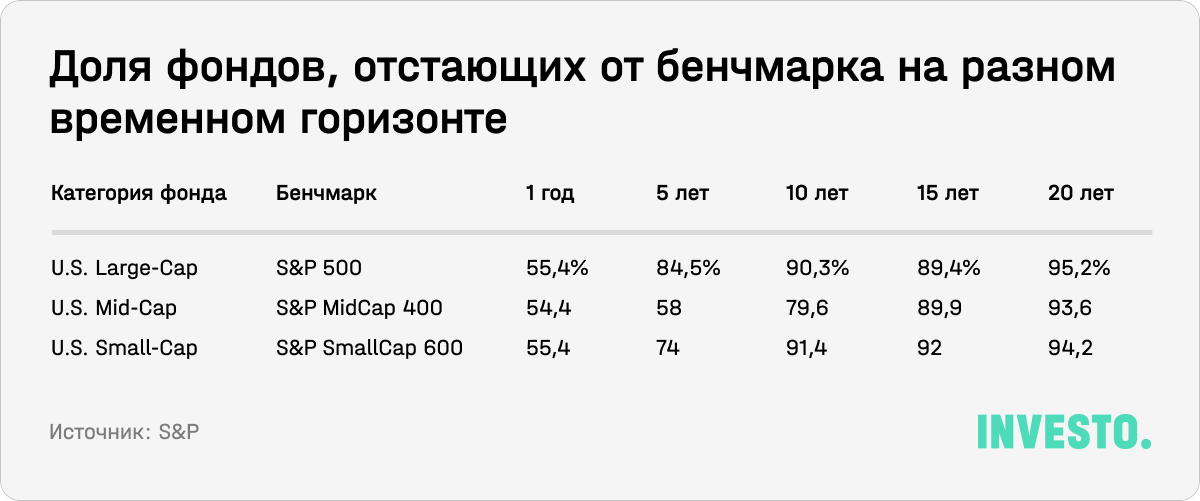

Для инвесторов с длинным горизонтом пассивное инвестирование все же представляется более привлекательным. Как подсчитали в S&P, шансы на то, что управляющие в отдельный год опередят индекс, близки к 50% (то есть случайным), а на горизонте 20 лет приближаются к 0%.

Идея сток-пикинга выглядит крайне привлекательной: рост американского рынка акций в 1983–2006 годы обеспечили всего 25% акций. Но у среднего частного инвестора действительно не так много шансов обыграть рынок в долгосрочной перспективе, что признают даже адепты активного инвестирования, например тот же Баффетт, советовавший инвесторам вкладываться в индексные фонды.

Как подсчитывали JP Morgan Asset Management, среднегодовая доходность частного инвестора в США в 2001–2020 годах составила 2,9% против 7,5% по индексу S&P 500. «Такая низкая доходность — плата за эмоциональные решения, когнитивные искажения, панические продажи и другие вредные привычки инвесторов», — пишут эксперты Movchan’s Group. Динамика средств под управлением активных и пассивных фондов на падающем в 2022 году рынке это подтверждает: инвесторы активнее выводили средства из фондов, которые получили шанс опередить рынок, и вкладывались в индексные фонды.

Один из немногих поводов тратить время на анализ бизнеса и акций — удовольствие от процесса, писал известный специалист по корпоративным финансам Асват Дамодаран. Его статью 2016 года про активное инвестирование стоит прочесть полностью, на русский язык ее перевод доступен здесь.

Для долгосрочных инвесторов, которые прежде всего ориентированы на результат и не готовы тратить время на выбор отдельных активов, и были придуманы ETF. Правда, тут тоже встает нетривиальный выбор: какие классы активов и рынки выбрать. О том, как сейчас распределить портфель инвестору с горизонтом от 5 до 10 лет, мы рассказывали здесь. Логично, что на рынке США наиболее недооцененные — акции компаний малой капитализации, то есть те, что не входят в индекс S&P 500 и многие другие индексы.

Как действовать инвестору, который в принципе рассматривает для себя активную стратегию, зависит от ситуации на рынке. При сохранении условий, подобных тому, что было в 2022-м, активное инвестирование с большей вероятностью принесет прибыль. Как отмечают в Morgan Stanley, оптимальным может быть переключение между активными и пассивными стратегиями.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.