Как инвестировать с горизонтом в 10 лет

Оглавление

Стратегии инвестбанков рассчитаны на активных инвесторов, которые хотят получить доходность выше рынка в ближайший год. Но точность таких прогнозов традиционно невысока, потому что ситуация во многом зависит от макроэкономики, которую трудно предсказывать. Минувший год — яркий пример.

Некоторые инвесткомпании предлагают взглянуть на рынки с точки зрения долгосрочного инвестора с горизонтом в 5–10 лет. В этом случае оценки рынка и долгосрочные исторические тренды играют более значимую роль, а потому динамику активов проще прогнозировать. В этом материале расскажем о нескольких таких стратегиях.

Стратегия Vanguard

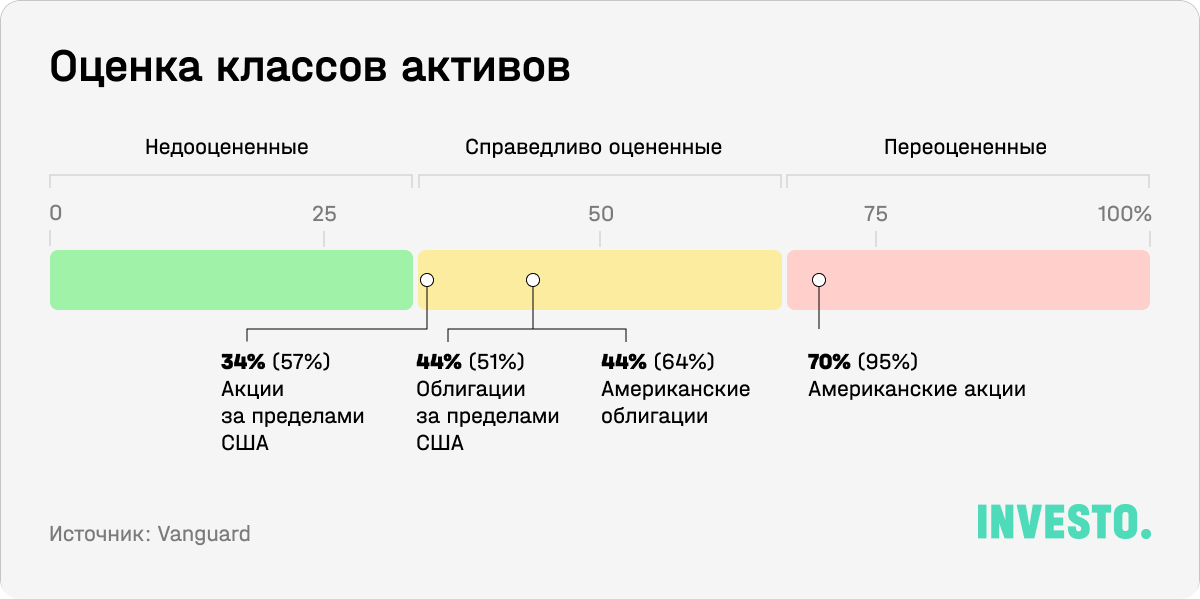

Несмотря на значительное снижение оценок акций из-за изменения ожиданий по ставкам в прошлом году, американские бумаги все еще остаются переоцененными с точки зрения ожидаемой в ближайшие 10 лет доходности. Об этом говорится в стратегии крупнейшего в мире провайдера и основоположника индексных фондов Vanguard, выпущенной в конце 2022 года. Мировые акции теперь, напротив, находятся на нижней границе справедливой оценки.

Обоснованность текущей оценки акций США аналитики Vanguard определяли как отношение текущего значения циклически скорректированного индекса Шиллера (cyclically adjusted Shiller price/earnings ratio, CAPE) к «справедливому» значению CAPE для американского рынка акций в 1940–2022 годах.

- CAPE — отношение цены к скользящей средней прибыли за 10 лет. Такая нормализация позволяет сгладить колебания прибылей из-за бизнес-циклов.

- Справедливый CAPE — уровень CAPE, к которому должен стремиться рынок, с учетом уровня ставок и инфляции. Снижение справедливого CAPE означает увеличение риск-премии за вложения в акции.

Так, 30 сентября 2022 года американские акции находятся в 70-м процентиле относительно долгосрочных исторических средних значений. За год до этого, 30 сентября 2021-го, они находились в 95-м процентиле. CAPE, несмотря на снижение, все еще находится выше диапазона справедливых значений.

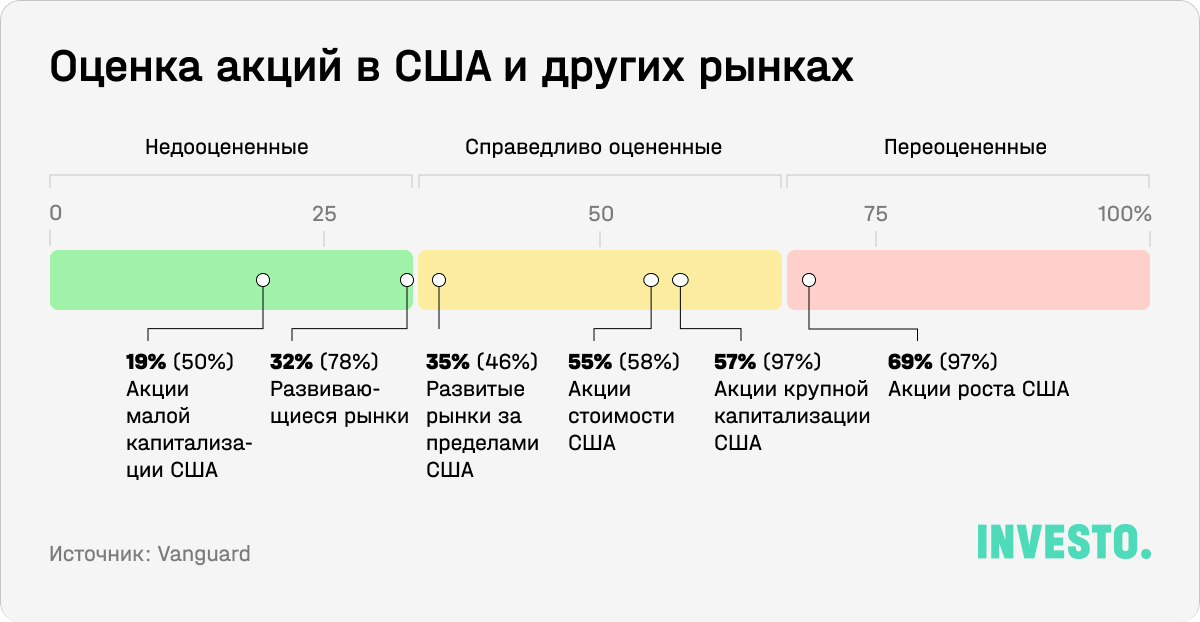

Для расчета уровня оценки глобального рынка берутся развитые и развивающиеся рынки с весами 70% и 30% соответственно, для которых в знаменателе используется CAPE для соответствующих страновых индексов MSCI. Самыми недооцененными из международных являются акции развивающихся рынков, оценка которых относительно исторических средних значительно снизилась. Акции развитых стран стоят немного дороже, но близки к нижней границе справедливой оценки.

Но при этом и на американском рынке есть недооцененный сегмент — это акции компаний малой капитализации (нижние ⅔ индекса Russell 3000 по стоимости компании). Акции стоимости (нижние ⅓ индекса Russell 1000 по P/BV) по стоимости выглядят справедливо оцененными, а акции роста (верхние ⅓ индекса Russell 1000 по P/BV) все еще выглядят переоцененными.

Это подтверждает консенсусное мнение аналитиков из инвесткомпаний AQR и GMO, специализирующихся на инвестировании в недооцененные активы, и некоторых инвестбанков — мы об этом рассказывали здесь. Они считают, что пузырь в акциях роста еще не лопнул, но и доходность в США нужно искать уже в самых дешевых (deep value) бумагах.

При этом в Vanguard оговариваются, что подобные прогнозы нужно воспринимать в категориях вероятности. К примеру, медианная оценка ожидаемой доходности американских акций в ближайшие 10 лет (5,7% с учетом реинвестирования дивидендов без учета инфляции) — 50-й процентиль распределения стандартного отклонения. Простыми словами, это самый вероятный исход.

Опережающей доходности рынков за пределами США будет способствовать более низкая оценка, более высокие дивиденды и ослабление доллара — в противовес более низкому росту прибылей. Развивающиеся рынки, по прогнозу Vanguard, должны приносить 7–9% в год.

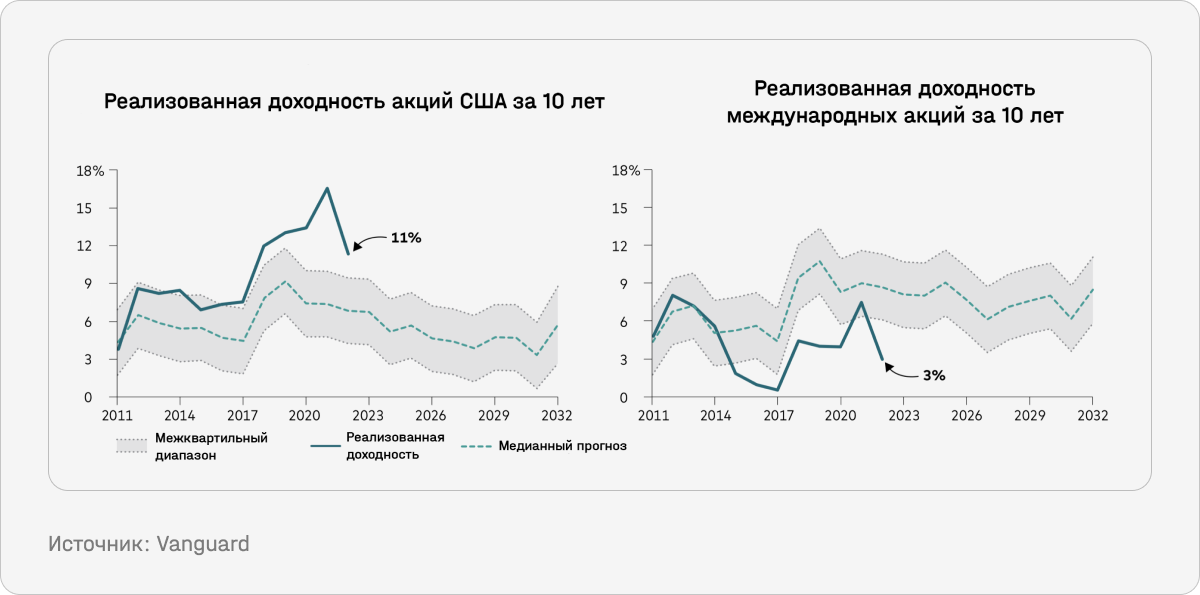

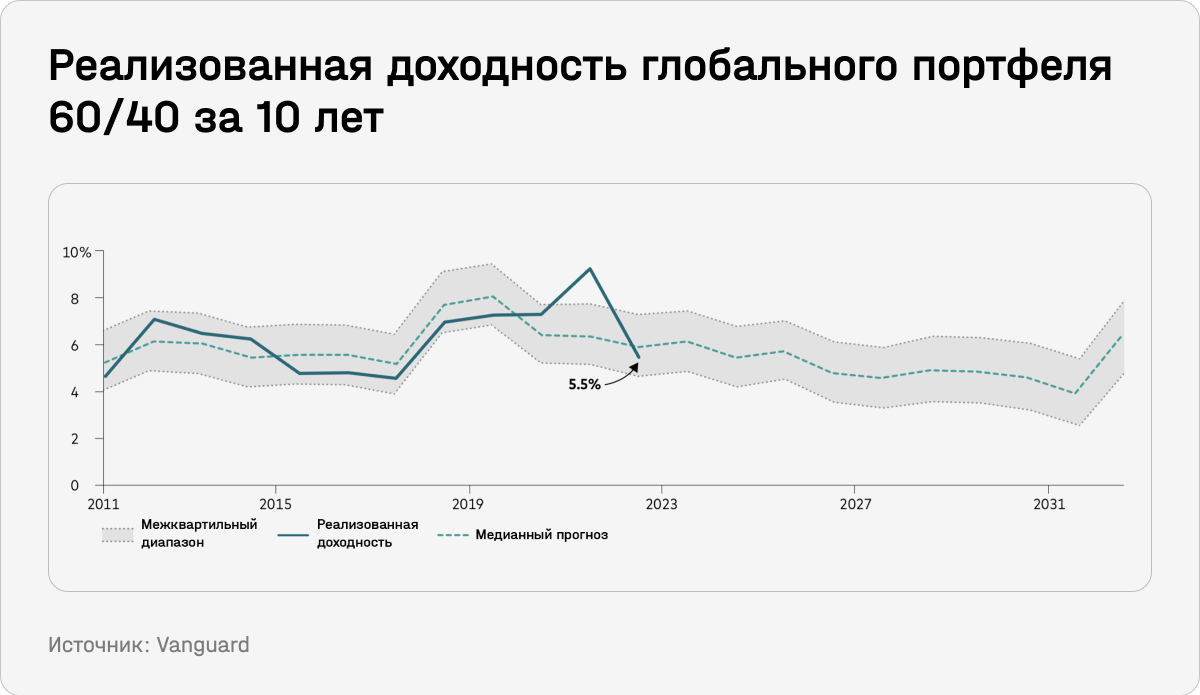

В реальности доходность активов может отклоняться от медианной ожидаемой доходности достаточно сильно. К примеру, на графиках ниже изображена реализованная доходность за предыдущие 10 лет американских и глобальных акций. Серой изображена оценка ожидаемой доходности между 25-м и 75-м процентилями, которой можно было ожидать 10 лет назад с 50%-ной вероятностью. Иными словами, доходность по итогам в 2011 году сопоставляется с доходностью, основанной на оценках 2001-го, и т. д.

Так, в 2022 году среднегодовая доходность акций США за 10 лет ультранизких по историческим меркам ставок составила 11% — выше ожиданий, международных акций — 3% (ниже). Доходности международных рынков указываются в долларах.

Доходность на горизонте одного года сложно прогнозировать, что показал, в частности, 2022 год: изменение ожиданий по инфляции и ставкам обрушило оценки акций. Для такого же серьезного изменения доходности на горизонте 10 лет нужны гораздо более серьезные изменения в прогнозах по ставкам: например, что ФРС придется держать ставки на повышенном уровне несколько лет, отмечают в Vanguard.

ФРС удастся удержать инфляцию под контролем, считают аналитики. Их базовый прогноз: инфляция в США падает в течение 2023 года, но остается выше целевого показателя ФРС в 2%, ставка ФРС повышается до 5% (выше ожиданий рынка) и остается на этом уровне в течение следующих 12 месяцев, прежде чем постепенно упасть до 2,5%.

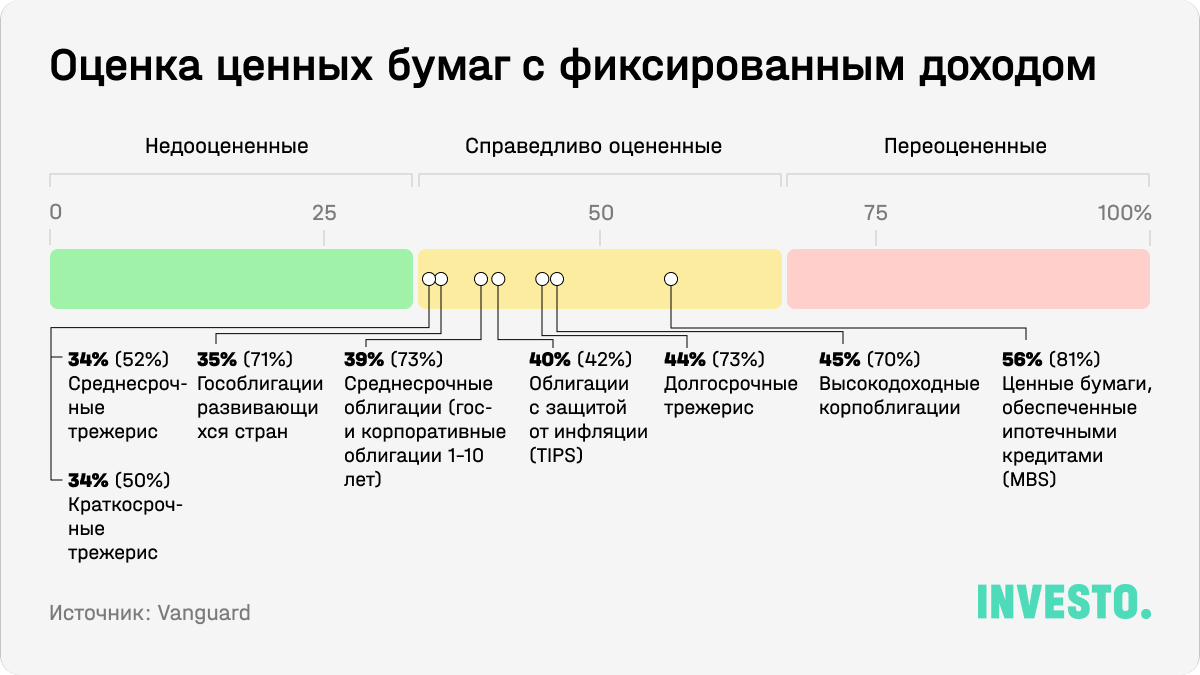

На основании ожиданий по ставкам в Vanguard считают, что облигации же в целом оцениваются рынком справедливо, а больше всего недооценены — кратко- и среднесрочные трежерис и гособлигации развивающихся стран.

Более высокие ставки значительно повысили ожидаемую доходность облигаций: доходность по некоторым из них прогнозируется выше, чем по акциям, с высокой для облигацией ожидаемой волатильностью.

Падение рынков по всему миру принесло многим инвесторам убытки в прошлом году. Одновременно падали в цене акции и облигации: в 1926–2022 годах такое было только три раза в истории (1931, 1969 и 2022 годы). За это инвесторы должны благодарить центробанки и власти, запустившие фискальные стимулы во время пандемии. Доходность за 10 лет глобального портфеля 60/40 (36% акций США, 24% международных акций, 28% облигаций США и 12% международных облигаций) упала до 5,5%.

Однако это же означает, что для долгосрочного инвестора появилось больше возможностей. По прогнозу Vanguard, такой портфель на горизонте 10 лет с наибольшей вероятностью принесет инвесторам 6,4% среднегодовой доходности при коэффициенте Шарпа в 0,25 и максимальной просадке в 9,2%.

Другие долгосрочные прогнозы

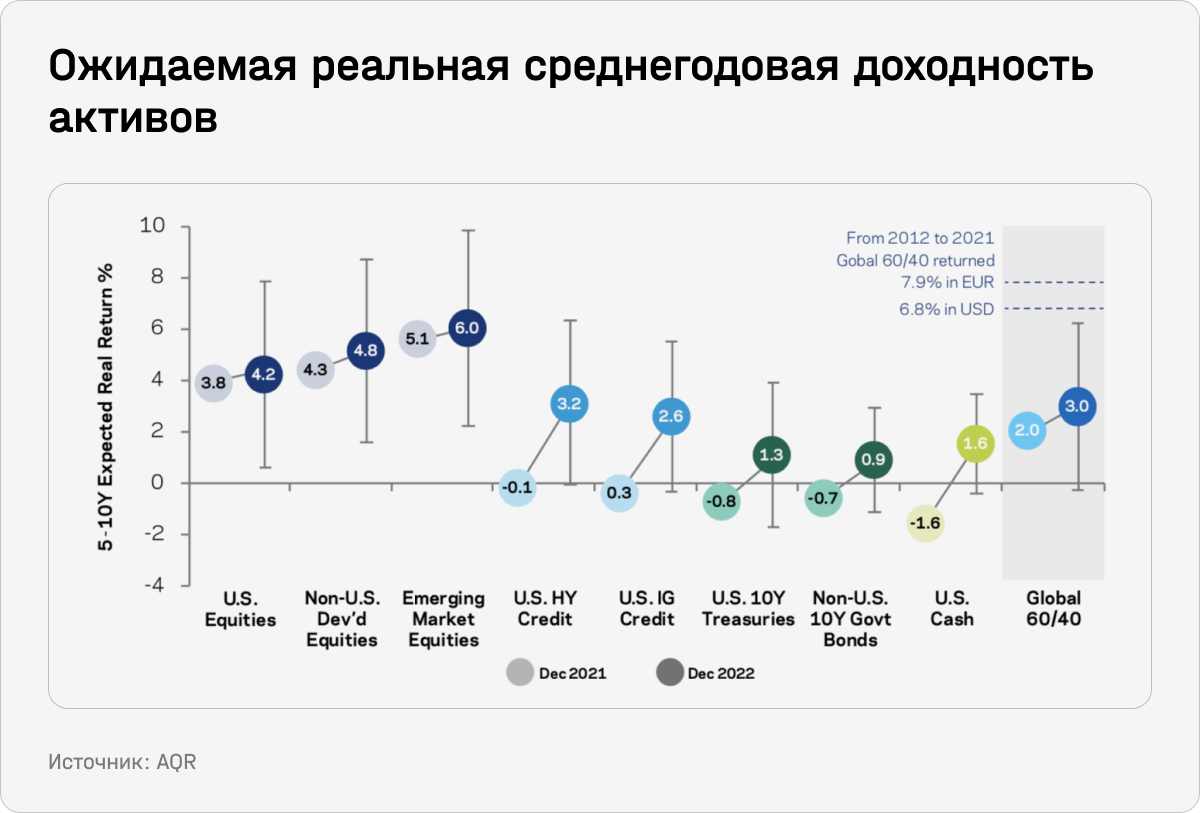

На этой неделе свой долгосрочный прогноз представила AQR: инвесткомпания улучшила прогноз по ожидаемой реальной долларовой среднегодовой доходности глобального портфеля 60/40 на горизонте от 5 до 10 лет до 3%. Это меньше среднегодовой доходности с 1900 года (5%), роста в 2012–2021 годах (6,8%), но лучше прошлогоднего прогноза (1,9%). В прошлом году ожидаемая доходность была на минимуме за всю историю, говорится в отчете.

В своей ежегодной стратегии фирма также улучшила прогнозы почти по всем классам активов. Так, ожидаемая реальная среднегодовая доходность американских акций повышена с 3,8% до 4,2% (см. график ниже). Скобкой на графике ниже обозначен доверительный интервал — диапазон среднегодовой доходности с вероятностью в 50%.

В AQR также оптимистично смотрят на перспективы развивающихся рынков: превышение их ожидаемой доходности над американскими (на 2,8 п. п.) — максимальное за несколько последних десятилетий, говорится в отчете. Для активных инвесторов неэффективности на развивающихся рынках дают больше возможностей, чем на развитых: в пример в AQR приводят спред между акциями стоимости и роста на развивающихся рынках.

В начале января ежеквартальный прогноз по реальной доходности активов на ближайшие 7 лет обновила и инвесткомпания GMO. Аналитики согласны, что наибольшую доходность стоит искать в акциях стоимости на развивающихся рынках. При этом, в отличие от Vanguard, на акции компаний малой капитализации они смотрят негативно.

Зачем нужны модели

Долгосрочные модели построены на прогнозах по будущей прибыли и ожидании того, что оценки вернутся к некоторым долгосрочным средним (справедливым) оценкам. С этим есть несколько проблем:

- Прогнозы по прибыли рынка в отдельный год в целом могут быть ошибочны даже без «черных лебедей». К примеру, в 2018 году прогнозная EPS по индексу S&P 500 превысила реальную на 10,6%. Однако в долгосрочной перспективе темпы роста корпоративных прибылей по рынку прогнозируются достаточно точно. К сожалению для пассивных инвесторов, которые не выбирают отдельные бумаги, от этого мало что зависит: как отмечает Vanguard, прибыли только на 15% определяют, где будет рынок в целом (остальное — оценки) через 10 лет. Bank of America в своей стратегии на 2022 год оценивал это соотношение в 20/80.

- Почему идея возвращения оценок к среднему в будущем также может быть неверна? Если коротко: компании быстрее растут и меньше времени находятся в индексе; IT-компании сложнее оценивать из-за высокой роли нематериальных активов; пассивное инвестирование раздувает капитализации.

- Модели не могут учесть все факторы. Так, стандартные модели оценки развивающихся рынков не учитывают такие факторы, как слабая защита миноритарных акционеров, коррупция и др. Как отмечают в AQR, на развивающихся рынках инсайдеры могут наживаться на иностранных инвесторах.

- Математические модели — вопреки расхожему мнению — не могут быть объективными: результаты на выходе зависят от того, какие данные в нее заложены, а какие — проигнорированы. Также сам факт выхода рекомендаций может влиять на настроения инвесторов и на ожидаемую доходность («самосбывающееся пророчество»).

К примеру, модель AQR предусматривает, что с 50%-ной вероятностью среднегодовая доходность американского рынка акций отклонится от прогнозной на 3 процентных пункта (с учетом инфляции), Vanguard — на 2,9 п. п. (без ее учета). Соответственно, даже пассивному инвестору, который не хочет выбирать отдельные акции, нужно ребалансировать портфель в зависимости от того, как меняется ситуация. Но, для сравнения, стратеги, которые прогнозируют ситуацию на рынках на год вперед, ошибаются больше: среднее отклонение таргета от индекса S&P 500 составило 15,4%.

Тем не менее подобные модели помогают инвесторам привести ожидания по будущей доходности в соответствие с реальностью и не брать на себя лишний риск, инвестируя в потенциально более доходные, но волатильные бумаги. Так, вряд ли стоит ожидать от американского рынка доходности в 11,3%, которая была в предыдущие 10 лет, отмечают в Vanguard. Кроме того, это подчеркивает важность диверсификации по активам и регионам: один класс активов (например, глобальные акции в последние 10 лет) может значительно отставать от ожиданий, а другой (акции США) — опережать. Доходность развивающихся рынков слабо коррелирует с американскими, что позволяет снижать риски, отмечают аналитики Vanguard.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.