Бигтехи уходят в прошлое? Чего инвесторам ждать от подешевевших гигантов

Оглавление

После выхода обнадеживающих данных по инфляции в США акции бигтехов возглавили рост на американском рынке акций. Смогут ли они снова приносить инвесторам высокую доходность?

Что случилось

Вышедшие во вторник в США данные по инфляции в ноябре оказались значительно лучше ожиданий: месяц к месяцу рост цен замедлился до 0,1% по сравнению с ожидаемыми 0,3% и против 0,4% в октябре (здесь и далее — с учетом сезонности). В годовом выражении инфляция замедлилась до 7,1% против 7,7% месяцем ранее и прогнозных 7,3%.

Снижение инфляции в первую очередь связано с замедлением роста цен на энергоресурсы (с 19,3% в октябре до 12,1%). Рост базового ИПЦ, которые не включает волатильные цены на продукты питания и энергоресурсы, замедлился до 6% в ноябре год к году против 6,3% в октябре. Это основной показатель, за которым следят эксперты.

Рынки оценили данные однозначно: инфляция постепенно начинает замедляться, а значит, ФРС, возможно, понадобится меньше поднимать ставки. С точки зрения инфляции худшее уже позади, приводит The Wall Street Journal слова Мими Дафф, управляющего директора инвестиционной компании GenTrust. Акции и облигации после выхода отчета сразу начали расти в цене, оптимизм распространился и на глобальные рынки: гонконгский Hang Seng вырос на 0,7%.

В США в лидерах роста оказались акции бигтехов, наиболее чувствительные к изменениям ожиданий по ставкам. Акции Meta (признана в России экстремистской и запрещена) во вторник выросли на 4,7%, Alphabet — на 2,5%. Для сравнения: S&P 500 вырос только на 0,7%.

Почему бигтехи дешевели

В оценке компаний есть два основных фактора: денежные потоки, которые компания генерирует, и цена, которую за нее инвесторы готовы платить. Оптимизм по поводу бигтехов времен пандемии, когда IT-компании стали еще быстрее проникать в разные сферы экономики, закончился — и инвесторы начали более трезво оценивать их перспективы. Начиная с 2021 года ожидания по будущим прибылям растут гораздо меньшими темпами, но и оценки компаний из индекса NYSE FANG+, в который входят несколько крупных технологических компаний, сейчас находится на самом низком уровне с 2019 года, отмечает Джон Отерс, старший редактор Bloomberg.

В 2022 году впервые за долгое время рост выручки бигтехов может оказаться меньше среднерыночной: 8% против 13% по индексу S&P 500, писали в своем ноябрьском отчете аналитики Goldman Sachs. При этом в 2010-е бигтехи в разы обходили рынок по росту выручки.

Вот что может быть дальше с двумя этими факторами в будущем

1. Мультипликаторы. Если инфляция и дальше продолжит замедляться, рынки в ближайшее время могут пересмотреть ожидания по поводу роста ставок. Это может положительно сказаться в первую очередь на акциях бигтехов и других быстрорастущих компаний, которые были одними из главных аутсайдеров в 2022 году.

Но после сильного падения инвесторы, наученные горьким опытом, не будут готовы платить за бигтехи столько же, сколько и раньше, приводит Business Insider мнение Тима Хейеса, главного инвестиционного стратега в Ned Davis Research.

2. Финансовые показатели. Инфляция и ставки — «вчерашние новости», пишет в вышедшем в понедельник отчете Майкл Уилсон, стратег JP Morgan. Как и его коллеги из Goldman, Уилсон считает, что влияние растущих затрат и снижения спроса на рентабельность и прибыли — главный риск для акций.

Down-top аналитики, которые дают прогнозы по отдельным компаниям, слишком позитивно оценивают прибыли 2023-го, даже несмотря на то, что прогнозы по прибыли продолжают пересматриваться в худшую сторону, отмечал в своей стратегии на 2023-й JP Morgan.

Особенно это касается бигтехов: рынки ждет «большое разочарование» по поводу их прибылей, сказала на прошлой неделе Bloomberg Лиза Шалет, управляющий директор Morgan Stanley Wealth Management. Секторы e-commerce и соцсетей, по ее мнению, — в числе тех, кто в наибольшей степени пострадает от замедления экономики из-за роста ставок, и тех, кого могут ждать самые неприятные сюрпризы.

Рынки зачастую сильно наказывают быстрорастущие компании за ухудшение прибылей: в конце октября акции Meta за день рухнули на 25% из-за низкого прогноза по выручке за четвертый квартал. Согласно данным Bloomberg Intelligence, аналитики прогнозируют сокращение прибыли технологических компаний на 1,8% в следующем году по сравнению с ожидаемым ростом на 2,7% для широкого рынка.

Бигтехи — возможность для покупки или «ловушки стоимости»

Итак, в оценке справедливой стоимости акций бигтехов есть несколько факторов, которые могут добавить волатильности и рисков:

1. Трудность в предсказании макроэкономических данных, которые влияют на ожидания по ставкам. Определяющими для понимания того, насколько устойчив тренд на снижение инфляции, станут следующие несколько месяцев. Всегда есть риск того, что ФРС, помня опыт 1970-х годов, когда рост ставок был закончен преждевременно, будет поднимать ставки выше или держать их на высоком уровне дольше, чем того ожидают рынки.

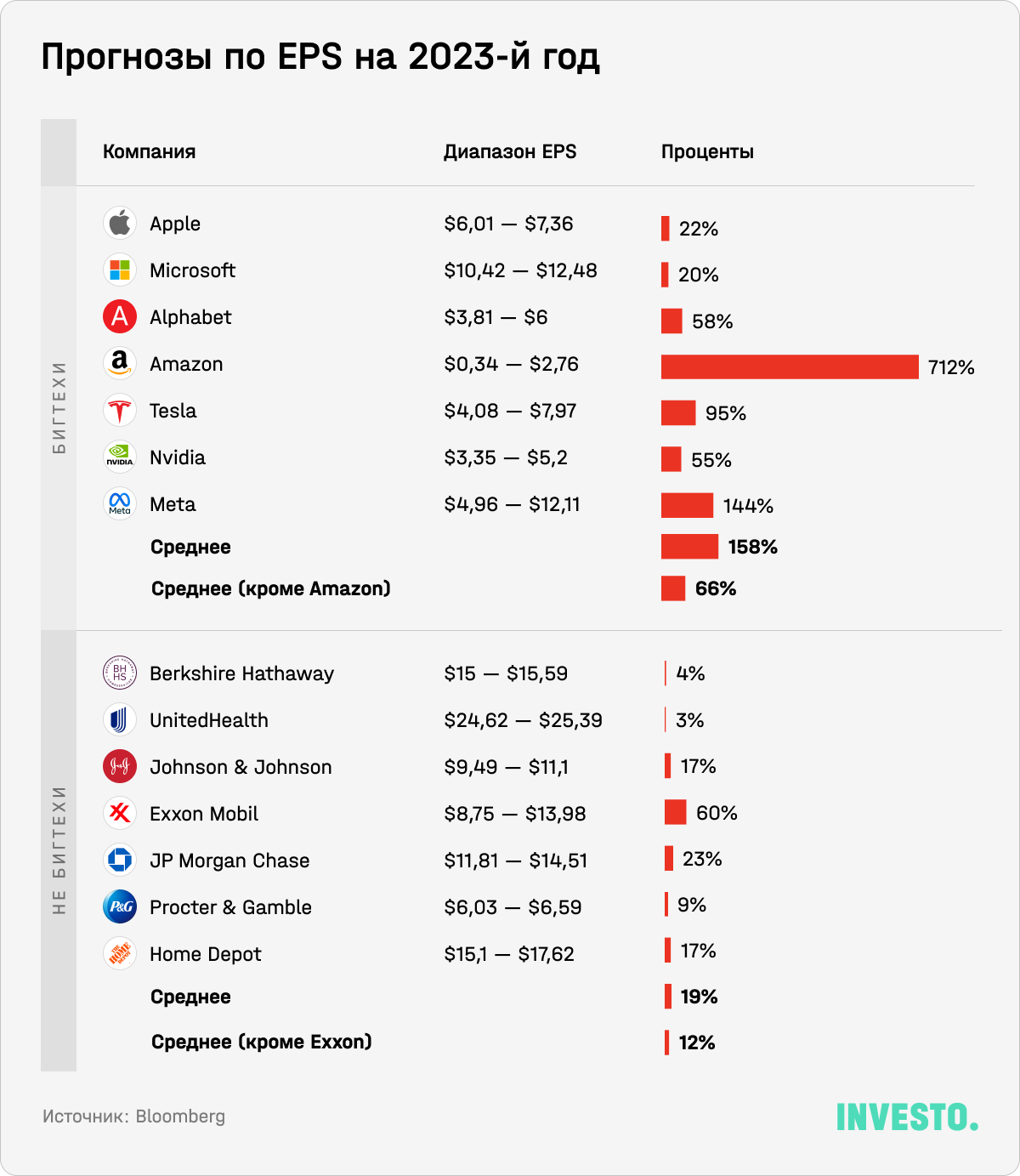

2. Неопределенность в прогнозировании прибыли — она всегда присутствует, когда речь идет о быстрорастущих компаниях (достаточно вспомнить Snapchat). Но даже в ближайшем будущем эта неопределенность высока по историческим меркам. Средний диапазон оценок прибыли на акцию крупных технологических компаний в 2023 году почти в 8 раз превосходит показатель других крупных компаний из более традиционных секторов, показало опубликованное в понедельник исследование DataTrek Research — прежде всего за счет неопределенности в показателях Amazon.

В 2023 году инвесторы будут фокусироваться на том, как бигтехи будут контролировать издержки. Пока получается не очень хорошо. Рынки сейчас гораздо менее позитивно смотрят на капиталоемкие проекты, которые должны принести прибыль в будущем, из-за роста стоимости заимствований. Технологии с неочевидной монетизацией, как, например, метавселенная, на которую делает ставку глава Meta Марка Цукерберга, не поддерживаются инвесторами.

«Рынок говорит бигтехам: мы хотим прибыль прямо сейчас и мы не можем финансировать проекты с отрицательным свободным денежным потоком. Станьте немного реалистичнее: растите немного медленнее, но будьте прибыльными», — сказал Bloomberg Нил Робсон, глава отдела глобальных акций Columbia Threadneedle Investments.

Вернется ли опережающий рост бигтехов: что думают аналитики

Бигтехи, действительно, сейчас выглядят гораздо более привлекательно, чем раньше. Например, Meta, акции которой с начала года снизились на 66%, сейчас торгуется за 11 текущих прибылей, 14 прибылей в ближайшие 12 месяцев и всего за 2,48 балансовой стоимости. Такую бумагу мог бы рассмотреть даже Бенджамин Грэм, учитель Уоррена Баффетта, считает The Economist.

Но здесь возникает вопрос, насколько изначально были раздуты их капитализации. Классическая историческая параллель — акции пяти крупнейших компаний пузыря доткомов (Microsoft, Cisco, GE, Intel, и Exxon). Когда пузырь лопнул, ожидания по росту выручки и оценки были резко пересмотрены вниз, несмотря на то что их бизнес действительно неплохо рос. Cisco и Intel так никогда и не вернулись на прежний уровень, а Nasdaq 100 вернулся к своему пику только через 15 лет. Подробнее об этом мы рассказывали тут.

Многие аналитики также сомневаются, что бигтехи смогут расти так же, как и прежде.

- «Маловероятно, что FAANG возглавит следующий технологический „бычий“ цикл», — сказал Bloomberg Ричард Клод, портфельный менеджер Janus Henderson Investors. Он «очень существенно» сократил свои инвестиции в эти акции: вложения компании в FAANG находятся на самом низком уровне с момента создания аббревиатуры. Клод более позитивно смотрит на энергетику, кибербезопасность и искусственный интеллект, а также области, которые могут оказаться устойчивыми в условиях рецессии, например компании — разработчики программного обеспечения для повышения производительности.

- Робсон из Columbia Threadneedle Investments позитивно смотрит на акции технологических компаний, но более сдержанно, чем раньше. Он по-прежнему держит в портфеле Amazon и Alphabet, но также инвестирует в компании, повышающие энергоэффективность.

- С Клодом согласен и Майкл Нелл, старший инвестиционный аналитик и портфельный менеджер UBS Asset Management — по его словам, бигтехи необязательно будут показывать высокий рост в будущем.

- Хейес из Ned Davis Research тоже не ожидает, что акции IT-компаний вернутся на прежние максимумы. Нелл, по его словам, ищет возможности для инвестиций в сфере SaaS (ПО как сервис) и акции полупроводниковых компаний.

- Некоторые аналитики выступают более категорично (что понятно: это привлекает клиентов). Инвесторы за 10 лет на интуитивном уровне привыкли к тому, что на акциях технологических компаний можно делать деньги — теперь эта мысль должна исчезнуть, сказала Bloomberg Савита Субраманян, глава отдела фондовой и количественной стратегии США в Bank of America (BofA). Акции технологических компаний, несмотря на снижение в этом году, она назвала «ловушкой стоимости». Классический пример «ловушки роста» — акции Cisco в начале 2000-х. В конце ноября стратеги BofA назвали продажу акций IT-компаний в числе главных торговых идей на 2023 год. Кроме роста ставок риском для них является рост регулирования, пишут в инвестбанке.

- Несмотря на то что опытные клиенты в последнее время скупают акции технологических компаний и другие акции роста, долгосрочным инвесторам стоит проявлять осторожность, отмечает Грег Бассук, главный исполнительный директор компании по управлению активами AXS Investments. Он предлагает обратить внимание на защитные циклические сектора и акции стоимости, которые могут лучше устоять в условиях повышенной инфляции.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.