Рынки на перепутье. Насколько устойчивым окажется текущее ралли

Оглавление

Спустя примерно месяц после краха нескольких американских банков рынки акций продолжают расти: с 8 марта, когда стало известно о проблемах SVB, S&P 500 вырос на 3,4%, а всего с начала года — на 8%. Такой рост стал сюрпризом для многих: большинство западных инвестбанков прогнозировали падение акций в первом полугодии до новых низов, прежде чем рынок вернется к росту. Почему растут рынки и насколько устойчиво это ралли?

Почему рынки растут

Обычно падение банков крайне негативно сказывается на рынках из-за значимости финансовых институтов для экономики, отмечает The Economist. В мае 1984 года, когда Continental Illinois, крупный банк на американском Среднем Западе, потерпел крах и тоже был спасен Федеральной резервной системой (ФРС), Dow Jones упал на 6%. В сентябре 2008 года, когда обанкротился инвестиционный банк Lehman Brothers, S&P 500 рухнул на 10%. Во время Великой депрессии, когда один банк за другим терпел крах, фондовый рынок падал на 89% — между пиком в сентябре 1929 года и дном в июле 1932 года.

Сейчас же ничего подобного не наблюдается: S&P 500 растет в разы быстрее средних исторических 0,5%. Индекс волатильности VIX, взлетевший выше 26 в середине марта, сейчас находится в районе 17.

Самое оптимистичное объяснение ралли для рынков: ФРС удалось быстро решить проблемы банковского сектора. Консенсус, сложившийся на рынках в последние недели, действительно указывает на то, что опасения по поводу банковского кризиса значительно ослабли. Объем кредитования банков в ФРС, включая экстренную программу, начатую в марте, падает четвертую неделю подряд, что указывает на низкую потребность в ликвидности. Индекс американских региональных банков с 17 марта вырос на 10%.

Но, вероятно, сильнее всего росту рынков способствовало резкое снижение ожиданий по ставкам в марте (см. график ниже). Рынки быстро пришли к выводу, что ФРС придется более осторожно поднимать ставки из-за опасений по поводу полномасштабного банковского кризиса. Индекс Nasdaq, в который входят быстрорастущие, а потому более чувствительные к ставкам компании, с начала года вырос уже на 16%, а в марте впервые за три года официально перешел в «бычий» рынок.

Эти ожидания стали постепенно меняться после того, как по итогам заседания 23 марта ФРС все же решила повысить ставку и послала несколько «ястребиных» сигналов.

Но вышедшие в апреле данные по инфляции, которые оказались лучше ожиданий, снова увеличили спекуляции по поводу того, что центробанку придется меньше повышать ставки. При этом рынок труда все еще остается перегретым. После выхода данных по нему трейдеры закладывают 84%-ю вероятность повышения ставки на заседании ФРС в мае, хотя еще 4 апреля они оценивали ее в 45%.

Все эти факторы действуют разнонаправленно, что видно по колебаниям на графике выше — доминирующего нарратива сейчас нет. Общие ожидания по росту ставки превалируют, но это не остановило рост рынка акций в последние недели.

Сейчас ожидания по ставкам учтены в рынке облигаций, где ставки снова выросли в связи с банковским кризисом, но не в рынке акций, отмечает Джон Отерс, редактор Bloomberg. Мультипликаторы, снижавшиеся на протяжении большей части 2022 года из-за опасений по поводу роста ставок, продолжают расти.

В целом поведение участников торгов на рынках акций и облигаций сейчас указывает на их растерянность, что выражается в разных оценках риска рецессии, приводит агентство мнение аналитика из Mizuho International. Управляющие облигационными фондами уверены в неизбежности рецессии вследствие роста ставок и спорят только о ее глубине, в то время как рынки акций считают, что серьезного удара по прибылям не будет.

Насколько устойчиво текущее ралли на рынке акций

Поддержать рынки в последнюю неделю могло удачное начало сезона отчетности: по данным FactSet, из 9% компаний S&P 500, которые отчитались к утру среды, 84% обошли прогнозы по прибыли на акцию. Хотя некоторые топ-менеджеры розничных банков, по традиции отчитавшихся одними из первых, предупредили, что рецессия — не за горами, балансы домохозяйств, поддержанные стимулами времен пандемии, по-прежнему сильны.

Однако большинство данных и прогнозов инвестбанков также указывает на то, что ралли неустойчиво:

1. Потоки средств инвесторов указывают на то, что акции пользуются все меньшей популярностью как у крупных, так и у частных инвесторов.

- Чистый приток в фонды акций в первом квартале составил $27,4 млрд — это самый низкий показатель с начала пандемии. При этом приток в фонды облигаций продолжает увеличиваться.

- Аналогичная картина — и в результатах опроса BofA: доля акций по отношению к облигациям в портфелях управляющих упала до самого низкого уровня со времен мирового финансового кризиса из-за роста опасений по поводу рецессии, показал апрельский опрос. Доля облигаций составила 10% — максимум с марта 2009 года.

- Хедж-фонды тоже продолжают увеличивать ставки против американских акций: они нарастили короткие позиции по индексу S&P 500 до максимальных с ноября 2011 года размеров, пишет Bloomberg. Аналогичные результаты показывают данные JPMorgan и Goldman Sachs: их клиенты ставят против акций финансового сектора и распродают акции выросших IT-компаний.

- За последние две недели марта физические лица приобрели акций всего на $9 млрд, пишет The Economist со ссылкой на данные Vanda Research. Это самый низкий показатель с конца 2020 года.

2. Об опасности дальнейшего снижения напоминают почти все аналитики. Вот лишь несколько высказываний:

- Майк Уилсон из Morgan Stanley, один из главных «медведей» на текущем рынке, давно предупреждает, что аналитики слишком позитивно смотрят на будущие прибыли компаний, недооценивая влияние инфляции и замедления экономики на их прибыли. Недавно он снова предупредил, что рынки могут скоро упасть.

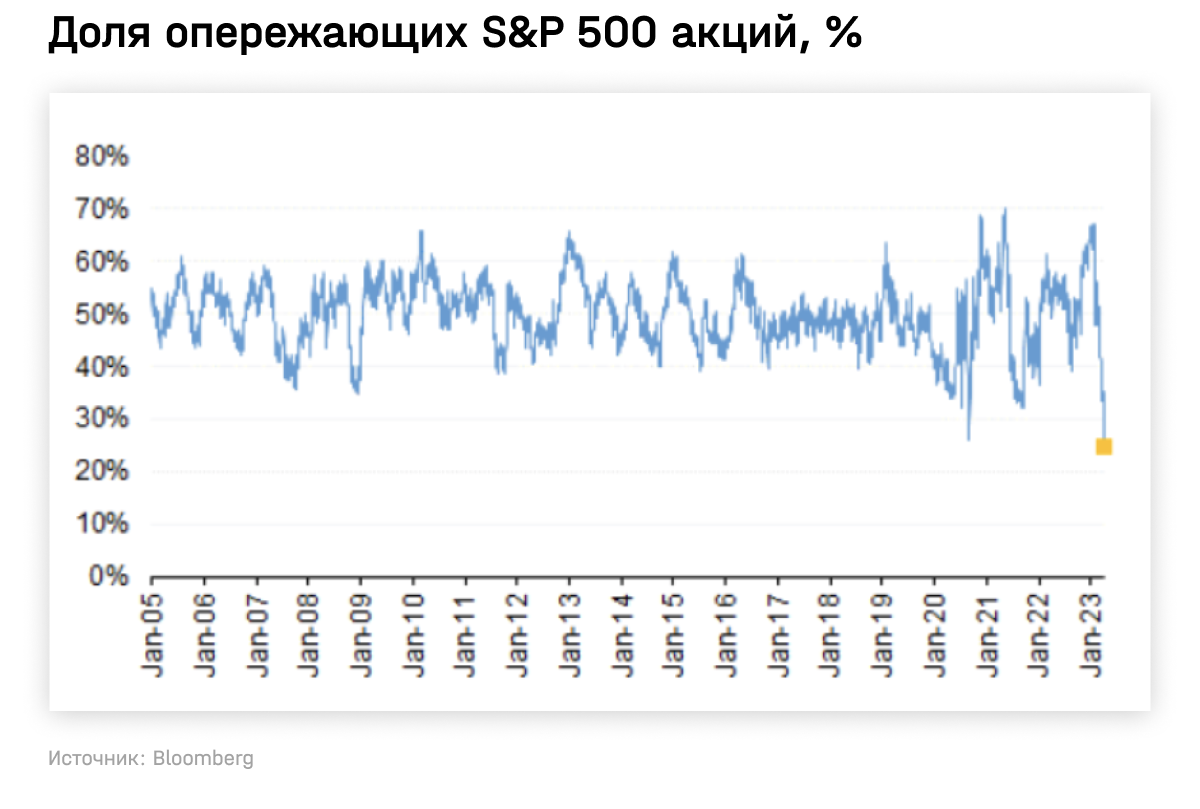

Уилсон указывает на то, что «ралли» в первом квартале обеспечили лишь несколько бумаг: по его подсчетам, число акций, которые показывают опережающую доходность по сравнению с S&P 500 на основе трехмесячной скользящей средней, — сейчас самое низкое в истории.

Обычно такие «неширокие» «ралли» оказываются неустойчивыми. Следить за разными показателями «ширины» рынка можно в бесплатной еженедельной рассылке Yardeni Research (вот ее последний выпуск).

- В BofA с Уилсоном согласны: отчеты и прогнозы менеджмента могут спровоцировать понижение прогнозов по прибылям в текущем году, считают стратеги. Начиная с июня 2022-го консенсус по прибыли на акцию (earnings per share, EPS) компаний из S&P 500 на этот год уже был снижен на 13%, до $220. Но и этот прогноз слишком оптимистичен: в BofA прогнозируют, что показатель составит $200 из-за ужесточения финусловий и рецессии.

- Wells Fargo на прошлой неделе спрогнозировал, что S&P 500 снизится на 10% в ближайшие 3–6 месяцев из-за ухудшения экономических условий вследствие агрессивной ДКП ФРС и влияния банковского кризиса на ликвидность и кредитование.

- Марк Джонс, заместитель гендиректора Man Group, крупнейшего публичного хедж-фонда в мире, также скептично смотрит на акции, указывая на два фактора: слишком большой оптимизм по поводу прибылей (рынки, по его мнению, сейчас закладывают сценарий «мягкого приземления экономики) и переток средств в облигации и другие инструменты с фиксированным доходом, в том числе инструменты денежного рынка.

3. Рынки могут слишком оптимистично оценивать макроэкономические данные.

Инфляционное давление все равно остается высоким, пишет Отерс. Уилсон также отметил, что ожидания замедления инфляции могут оказаться поспешными.

О чем ситуация на рынке говорит инвестору

Ближе к окончанию цикла подъема ставок инвесторы все больше думают о том, что плохие новости для экономики — это хорошие новости для рынков, так The Economist объясняет оптимизм инвесторов. Риски роста рецессии оцениваются не с точки зрения влияния на корпоративные прибыли, а как сигнал того, что ставки будут более низкими.

В текущей ситуации на рынке остается еще одно неизвестное: насколько серьезно повлияет на финансовые условия крах банков и как это скажется на траектории ставок. Согласно свежему опросу, проведенному Bank of America (BofA), наряду с глобальной рецессией кредитное сжатие теперь является главным риском для мировой экономики и рынков с непредсказуемыми последствиями.

Кто окажется прав: ФРС, прогнозирующая, что снижения ставок до конца года не будет, а ставка составит 5%, или рынки, ожидающие более низких ставок, — прогнозировать невозможно. Тем временем профессиональные управляющие по мере роста рынка снижают риски, перекладываясь в облигации. Частным инвесторам, которые не могут увеличить свой горизонт инвестирования, тоже не стоит забывать про хеджирование своего портфеля.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.