Оптимистичное начало. Что происходит с рынками в первые недели торгов

Оглавление

Год назад с публикации «минут» ФРС в начале января начался обвал рынка, покончивший с многолетним «бычим» рынком. В этом году все выходящие данные инвесторы воспринимают сверхоптимистично, что привело к бодрому росту рынков в первые две недели. Это уже заставило инвестбанки изменить некоторые свои прогнозы на ближайший год. В этом выпуске расскажем, что их к этому сподвигло и чего ждать дальше.

Американский рынок

Начало года выдалось удачным для большинства мировых рынков. Индекс S&P 500 за первые две недели вырос на 4,2%, то есть на примерно 109% в годовом выражении.

В первую очередь рынки порадовали вышедшие 6 января данные о рынке труда в США: S&P 500 в тот день вырос на 2,6%. Безработица в декабре снизилась до 3,5% (минимума за 50 лет), а число рабочих мест выросло на 223 тысячи. Само по себе это сигнал в пользу того, что ФРС придется увеличивать ставку больше прогнозов.

Однако рынки в первую очередь обратили внимание на то, что почасовая оплата выросла только на 4,6% год к году. Это наименьший рост с середины 2021 года и гораздо ниже пиковых 5,6%, зафиксированных в марте. Кроме того, были пересмотрены в сторону снижения и данные по росту выплат за ноябрь. Рынки восприняли это как признак того, что рынок труда постепенно начинает охлаждаться, а значит, ФРС будет медленнее повышать ставку. Это, в свою очередь, увеличивает шансы на «мягкое приземление» экономики.

И представители ФРС, и инвесторы в последнее время уделяют рынку труда повышенное внимание из-за опасений по поводу того, что работники будут требовать повышения зарплаты вследствие роста цен. Это могло бы способствовать тому, что инфляция закрепится на высоком уровне, как это было в 1970-е годы. Правда, тогда была гораздо больше роль профсоюзов, что усиливало переговорную позицию работников.

В начале января также вышли данные по индексу деловой активности в сфере услуг США. В декабре он упал до 49,6 пункта по сравнению с 56,5 пункта месяцем ранее, хотя аналитики в среднем прогнозировали 55 пунктов. Впервые с лета 2020 года значение индекса упало ниже 50 пунктов, что свидетельствует о замедлении активности в перегретом секторе.

Вышедшие в четверг данные показали, что годовая инфляция в США по итогам декабря замедлилась шестой месяц подряд: до 6,5% с 7,1% в ноябре. Базовая инфляция, исключающая наиболее волатильные составляющие: энергоресурсы и продовольствие, — снизилась с 6% в ноябре до 5,7% в декабре. Индекс S&P 500 на это отреагировал скромным ростом по итогам дня на 0,38%: данные оказались в соответствии с прогнозами аналитиков и во многом уже были заложены в ценах.

После выхода всех данных рынки фьючерсов теперь закладывают 93%-ную вероятность того, что по итогам ближайшего заседания 1 февраля ФРС повысит ставку только на 25 базисных пунктов против 63% по состоянию на 5 января. Кроме того, после выхода данных об инфляции трейдеры начали допускать, что уже по итогам мартовского заседания ФРС не будет повышать ставку.

Впрочем, в Bank of America предупреждают, что рынки могут быть слишком оптимистичны: экономисты инвестбанка отметили, что ФРС пока не добилась достаточного прогресса в уменьшении дисбалансов на рынке труда. По их мнению, повышение ставки на полпункта в следующем месяце более вероятно.

Но рынки уже настроились на улучшение ситуации — любые новости воспринимаются либо позитивно, либо пропускаются. Вышедшие в начале декабря «минуты» с декабрьского заседания ФРС должны были убедить инвесторов в том, что ФРС будет повышать ставки до того момента, пока ценовая стабильность не будет достигнута. Об этом же во вторник напомнил глава ФРС Джером Пауэлл. Но рынки продолжают считать, что ФРС придется быть более уступчивой, когда начнется рецессия, и, возможно, даже перейдет к снижению ставки уже в этом году, хотя из «минут» прямо следует, что регулятор эту возможность даже не допускает. Вероятно, это один из главных вопросов, который стоит перед рынками (и инвесторами с коротким горизонтом) в этом году, — подробнее о нем мы рассказывали здесь.

Долговой рынок тоже пока оправдывает ожидания стратегов с Уолл-стрит, делавших большую ставку на облигации в этом году: индекс гособлигаций США с начала года вырос на 3%, корпоративных — на 3,7%. Этот рост привел к снижению инверсии кривой доходности трежерис, которая наблюдается в последние месяцы. Инверсия — превышение доходности краткосрочных казначейских облигаций над долгосрочными — считается лучшим опережающим индикатором рецессии. Иными словами, долговые рынки также теперь считают, что ФРС будет медленнее увеличивать ставки.

Что на других рынках

Оптимизм по поводу Европы вырос еще заметнее. Вышедшие в конце прошлой недели данные по инфляции оказались лучше прогнозов (9,2% против 9,5%). Темпы роста цен оказались ниже 10% впервые с августа, прежде всего за счет снижения цен на энергоресурсы. Если исключить их и продовольствие, то рост цен все равно оказался на рекордном уровне (5,2%).

Однако этого оказалось достаточно, чтобы вдохновить инвесторов. Stoxx Europe 600 на прошлой неделе вырос на 4,6% — лучший показатель с марта. Всего с начала года индекс вырос на 5%. Евро относительно доллара вырос до максимума за 8 месяцев. Спред между 10-летними гособлигациями Италии (одной из самых закредитованных стран еврозоны) и Германии (европейского суверенного бенчмарка) с последнего заседания в декабре упал на 40 базисных пунктов (б. п.), отражая снижение ожиданий по поводу фрагментации еврозоны. Goldman Sachs больше не ждет рецессии в еврозоне, а также прогнозирует более быстрое замедление инфляции, которая к концу года, по мнению банка, снизится до 3,25%.

Стратеги Citigroup в прошлую пятницу повысили рейтинг европейских акций до «покупать», отметив, что текущие оценки уже учитывают плохие новости о прибылях и убытках. Goldman Sachs повысил 12-месячный таргет по Stoxx 600 до 465 пунктов.

Растут и развивающиеся рынки: MSCI EM с начала года вырос на 7,3% благодаря открытию Китая и снижению курса доллара (что снижает стоимость обслуживания долга). При этом, как считают в Morgan Stanley (отчет есть у Investo), более раннее, чем того ожидали аналитики, открытие Китая не должно привести к росту мировой инфляции из-за более высокого спроса на коммодитиз. Подробнее о ситуации на рынке КНР мы рассказываем в отдельной статье, написанной специально для этого выпуска рассылки.

Более дешевые развивающиеся рынки также являются фаворитами стратегов на 2023 год. Начиная с октября они показывают опережающую доходность по сравнению с американским рынком, хотя до этого на протяжении пяти лет отставали от акций США. В 2022 году акции развивающихся стран упали до самого низкого уровня относительно американского рынка с 1988 года.

Ничего не происходит только на российском рынке, отрезанном от движения капитала. В первую неделю января в условиях низкой даже по обычным меркам ликвидности и дефицита инвестидей индекс МосБиржи вырос на 1%, на этой неделе изменение индекса составило 1,8%. Значительные движения происходят только в малоликвидных бумагах, цены на которые в течение нескольких часов могут меняться на десятки процентов.

Что дальше

В ближайшие недели повышенное внимание будет уделено сезону отчетности в США — тем более что компании представят результаты за весь прошлый год. В пятницу одними из первых, по традиции, начинают отчитываться крупнейшие банки — прокси на состояние американской экономики.

По всем ожиданиям, этот сезон отчетности будет неудачным: согласно опросу аналитиков, проведенному Bloomberg Intelligence, прибыли компаний могут упасть на 3,1%. Это может стать первым после самого начала пандемии снижением квартальной прибыли американских компаний. При этом сохраняется пространство для негативных сюрпризов несмотря на то, что прогнозы и так были значительно ухудшены в последние месяцы: согласно данным Factset, аналитики по отдельным компаниям в среднем ожидают падения прибылей на 4,1%.

Внимание, как и раньше, — на растущие из-за инфляции и укрепления доллара расходы и рентабельность. Про рост выручки, в отличие от прошлых лет, уже почти не вспоминают. Результаты недавних отдельных отчетов оптимизма не добавляют: отчеты Exxon Mobil, Tesla и Micron Technology оказались неудачными, отмечает Bloomberg. Акции Tesla, 3 января сообщившей о более низких продажах, чем того ожидали аналитики, упали на 14% — это крупнейшее однодневное падение для них с сентября 2020-го.

Как отметил в начале января Майкл Уилсон, главный стратег Morgan Stanley (сейчас — главный «медведь» Уолл-стрит), даже проходящие массовые сокращения не помогут технологическим компаниям увеличить рентабельность. В вышедшем в начале этой недели отчете Уилсон напомнил, что, по его мнению, даже down-top аналитики все еще слишком оптимистичны по поводу прибылей компаний.

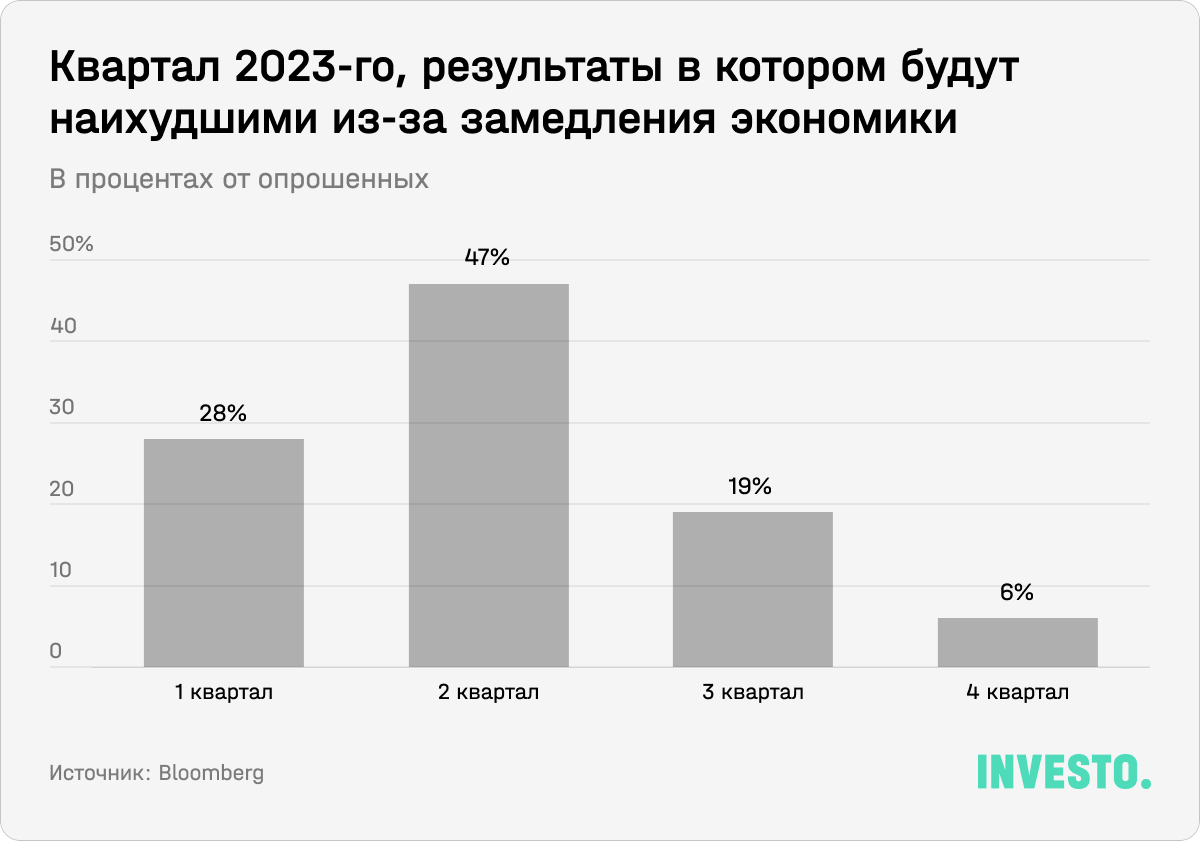

Инвесторы также будут внимательно следить за прогнозами и guidance на предстоящий год, пишет WSJ со ссылкой на отчет Goldman Sachs. При этом два следующих квартала могут оказаться еще хуже с точки зрения падения прибыли, следует из опроса управляющих, инвесторов, трейдеров и других участников рынка, проведенного Bloomberg.

Какие акции выбирать

Во время сезона отчетности лучшие результаты могут показать акции стоимости, считают респонденты Bloomberg. Их бизнес, как правило, в большей степени, чем у акций роста, зарабатывает внутри США и более устойчив к сокращению трат потребителей.

Но, если рынки все-таки окажутся правы по поводу ставок и ожидания по ним не вырастут с текущих уровней, это может способствовать восстановлению быстрорастущих компаний, в том числе бигтехов. На это рассчитывают многие аналитики, отмечал Bloomberg. Nasdaq Composite c начала года прибавил уже 6%.

Как отметил на этой неделе один из наиболее известных стратегов по инструментам с фиксированной доходностью Джеффри Гундлах, инвесторам стоит ориентироваться на рынки, а не на то, что говорит ФРС. Также это означает, что ослабление доллара может продолжиться, что может позитивно сказаться на развивающихся рынках.

Однако акции стоимости даже после опережающего роста в прошлом году все еще остаются фаворитами аналитиков — и в США, и на глобальном уровне: в 2023 году они снова опередят акции роста, говорилось в вышедшем на прошлой неделе отчете Goldman Sachs.

Даже после сокрушительного падения акции роста остаются дорогими. MSCI World Growth Index (крупнейшие компании в индексе — американские) сейчас торгуется за 21 ожидаемую в ближайшие 12 месяцев прибыль, что выше среднего за 20 лет (18x), отмечает Bloomberg. В то же время аналогичный индекс акций стоимости находится ниже многолетнего среднего.

Как отмечает Клиф Эснесс из AQR Capital Management, глобальный пузырь акций роста еще не лопнул. После снижения с максимальных за последние 22 года (или больше) уровней спред между оценками акций роста и стоимости все еще находится на крайне высоком уровне. Что интересно, флагманский фонд абсолютной доходности AQR в прошлом году вырос на 55%: он сочетает стоимостной подход и стратегию следования тренду (подробнее о второй составляющей стратегии и о том, почему она актуальна сейчас, можно прочитать здесь).

В США опережающую доходность инвесторам могут принести самые дешевые (deep value) акции, отмечают в инвесткомпании GMO, основанной Джереми Грэнтемом: 20% наиболее дешевых бумаг остаются дешевыми относительно своих исторических средних — в отличие от просто дешевых акций. Правда, инвесторам стоит помнить о ловушках стоимости — акции могут стоить дешево по рациональной причине, поэтому бизнес компаний все же придется анализировать.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.