Ужасный микропластик. Как заработать на переработке отходов человечества

Оглавление

Совсем недавно ученые обнаружили, что микропластик и нанопластик уже присутствуют в пище, воде и, соответственно, в легких, мозге и крови людей. Исследование наделало много шума и наверняка подстегнет переход к так называемой циркулярной экономике, главная цель которой — минимизация отходов. Рассказываем, какие компании могут на этом заработать.

Что такое циркулярная экономика и почему она вырастет

В марте было опубликовано громкое исследование в New England Journal of Medicine о роли микро- и нанопластика (MNPs) в развитии сердечно-сосудистых заболеваний. По данным исследования, полиэтилен был обнаружен в бляшках сонной артерии у 58,4% пациентов из выборки в 304 человека. Причем все пациенты с обнаруженными MNPs имели более высокий риск возникновения инфаркта миокарда, инсульта или смерти от других причин через 34 месяца наблюдения по сравнению с теми, у кого MNPs обнаружены не были. «Хотя мы еще многого не знаем о частицах микропластика и вреде, который они наносят человеку, информация, доступная сегодня, на мой взгляд, весьма тревожна», — считает доктор Филип Ландриган из Бостонского колледжа.

Это исследование вышло примерно через год после выпущенного обзора 2000 научных работ, проведенного Университетом Калифорнии в Сан-Франциско, который показал, что потребление микропластиков может повысить риск рака. Доказано, что он также способствует риску развития болезни Паркинсона и мужского бесплодия. Новость вызвала общественный резонанс и завирусилась: сейчас на платформе TikTok около 104 млн публикаций на тему микропластика. Она до сих пор не сходит с заголовков таких авторитетных изданий как Bloomberg, FT и WSJ.

Это также может стать проблемой для многих компаний, которые производят или используют пластик. Только за первую половину 2024 года в США было подано по меньшей мере восемь групповых исков, в которых утверждается, что такие компании, как производитель бутылок для младенцев Dr. Brown’s от компании Handi-Craft с и The Wonderful Company, поставщик бутилированной воды FIJI, вводят потребителей в заблуждение по поводу органичности своих упаковок. В их продуктах также обнаруживается микропластик.

Подсчитано, что к 2060 году глобальный спрос на пластик вырастет втрое, а масса пластика в океане превысит массу рыб. При этом лишь 50% из 450 млн тонн мировых пластиковых отходов в год сегодня оказываются на свалках и только 9% перерабатываются. Остальное, вероятно, загрязняет природу или неправильно перерабатывается, например сжигается. Чтобы удовлетворять быстрорастущий спрос и одновременно сдерживать загрязнение экологии, пытаясь достичь нулевого уровня выбросов к 2050 году, необходима революция в потреблении. Именно эта проблема и легла в основу современной циркулярной экономики.

Циркулярная экономика, то есть экономика замкнутого цикла, сфокусирована на повторном использовании, восстановлении и переработке материалов, а также минимизации отходов. Линейная экономика, напротив, основана на принципе «бери-потребляй-выбрасывай» и истощает природные ресурсы, усугубляя проблемы глобального потепления.

Проблема в том, что перерабатываемые продукты теряют свои качества на каждом этапе, что побуждает производить их снова и снова. Это, в свою очередь, приводит к образованию отходов, загрязняющих окружающую среду, включая моря и океаны, а также грозит миру глобальным потеплением.

Консалтинговая компания Accenture подсчитала, что дефицит природных ресурсов к 2050 году откроет бизнесу возможности на огромные $25 трлн. Аналитики считают, что компании с бизнес-моделью, соответствующей новым трендам, то есть ориентированные на ресайклинг, апсайклинг (вторичное использование) и эффективное управление ресурсами, смогут извлечь экономическую выгоду и принести дополнительную ценность своим акционерам. Как ожидается, совокупный среднегодовой темп роста (CAGR) циркулярной экономики в 2024–2031 годах составит впечатляющие 21,9%.

Тем не менее интеграция принципов экономики замкнутого цикла в бизнес все еще находится на ранней стадии. Согласно исследованию͘ «Циркулярная экономика» («Circularity Gap 2024»), проведенному Deloitte и Circle Economy Foundation, пока лишь 7,2% материалов, задействованных в производстве, используются повторно. Между тем давление, оказываемое линейной экономической моделью на природные ресурсы и экосистемы, достигло критического уровня, а наиболее злободневной темой стал пластик.

Вот несколько инициатив по переработке материалов и других инициатив:

- Adidas еще в 2016 году отказалась от полиэтиленовых пакетов и обещает использовать только переработанный полиэстер для каждого из своих изделий уже в этом году. Компания заключила партнерство с Parley for the Oceans, глобальной некоммерческой экологической организацией, которая занимается защитой океанов, и с ее помощью создала более 30 млн пар обуви. Пожалуй, одна из самых первых и запоминающихся кампаний прошла в 2017 году, когда спортивный гигант выпустил кроссовки, на 95% состоящие из найденных в океанах рыболовных сетей. Тем не менее переработанный текстиль по-прежнему составляет менее 1% мирового рынка волокна.

- В 2022 году L'Oréal в качестве якорного инвестора совместно с двумя другими компаниями создала Фонд циркулярных инноваций (Circular Innovation Fund) размером €150 млн, который инвестирует в компании на стадии роста, специализирующиеся на инновациях в сфере переработки и утилизации отходов. L'Oréal уже является пионером в области циркулярной экономики и стремится к тому, чтобы к 2025 году как минимум 50% упаковки было изготовлено из переработанного или биосырья, а 100% упаковки стали многоразовыми, пригодными для переработки или компостирования. Подробнее о самой компании мы уже рассказывали здесь.

- IKEA запускает собственную онлайн-площадку для покупки и продажи подержанной мебели в рамках своей цели стать полностью циркулярным бизнесом к 2030 году.

- Тайваньская компания Swancor разрабатывает лопасти ветряных турбин из перерабатываемого углеродного волокна. Пока они находятся на стадии тестирования. Компания взяла на себя обязательство производить турбины, которые на 100% подлежат вторичной переработке, к 2040 году.

- Клиенты Apple продолжают получать скидку на покупку нового продукта, когда они сдают свои старые устройства, которые либо восстанавливаются, либо перепродаются в рамках сертифицированной программы компании, либо перерабатываются для извлечения ценных материалов.

Некоторые ETF позиционируют себя как фонды, которые помогают вложиться в циркулярную экономику. Проблема в том, что однозначной методики для определения компании, соответствующей ее принципам, нет (как и компаний, которые являются ставкой на ИИ, — кроме Nvidia). Поэтому фонды по-разному подходят к выбору компаний:

- В портфеле VanEck Circular Economy UCITS ETF наибольшая доля (в районе 8%) приходится на компании Waste Connections, Waste management и Republic Services. Все три компании являются провайдерами решений по сбору и переработке мусора. Об одной из этих компаний рассказываем ниже.

- Blackrock Global Funds-Circular Economy Fund — крупнейший из подобных фондов с чистыми активами (NAV) около $1,3 млрд. В него входят не самые очевидные, на первый взгляд, акции, включая L'Oreal, Microsoft и Coca-Cola. Он инвестирует в компании, которые являются бенефициарами, а также «принимающими или способствующими сторонами процесса» и вносят вклад в развитие циркулярной экономики, т.е. активно инвестируют «зеленые решения».

- Британский управляющий активами Schroders, у которого есть фонд Schroder ISF Circular Economy, разработал собственную шкалу оценки того, насколько компания соответствует концепции экономики замкнутого цикла. Schroders считает, что инвесторам следует сосредоточиться на компаниях из индустрии управления отходами, энергетики, использования и очистки воды, цепочек поставок и т.д. В фонд также вошли управляющие отходами Republic Services и Waste Connections с долями 6,81% и 5,57% соответственно, а еще поставщик технических решений Veralto — 5%, упаковочная компания Avery Dennison и др.

На наш взгляд, подход к определению участников циркулярной экономики пока остается крайне размытым. В эту категорию в основном попадают компании, соответствующие ESG-принципам и способствующие переходу к зеленой экономике. Бенефициарами этого процесса могут стать как компании по сбору и переработке отходов, так и ритейлеры секонд-хенд одежды, поставщики компонентов для EV-революции, фирмы, перерабатывающие промышленные побочные продукты, провайдеры решений в области возобновляемых источников энергии, о которых мы упоминали здесь, и другие. Мы выбрали три интересные компании из того же разряда, которые прямо сейчас торгуются по привлекательным оценкам.

Три привлекательные компании

Waste Management

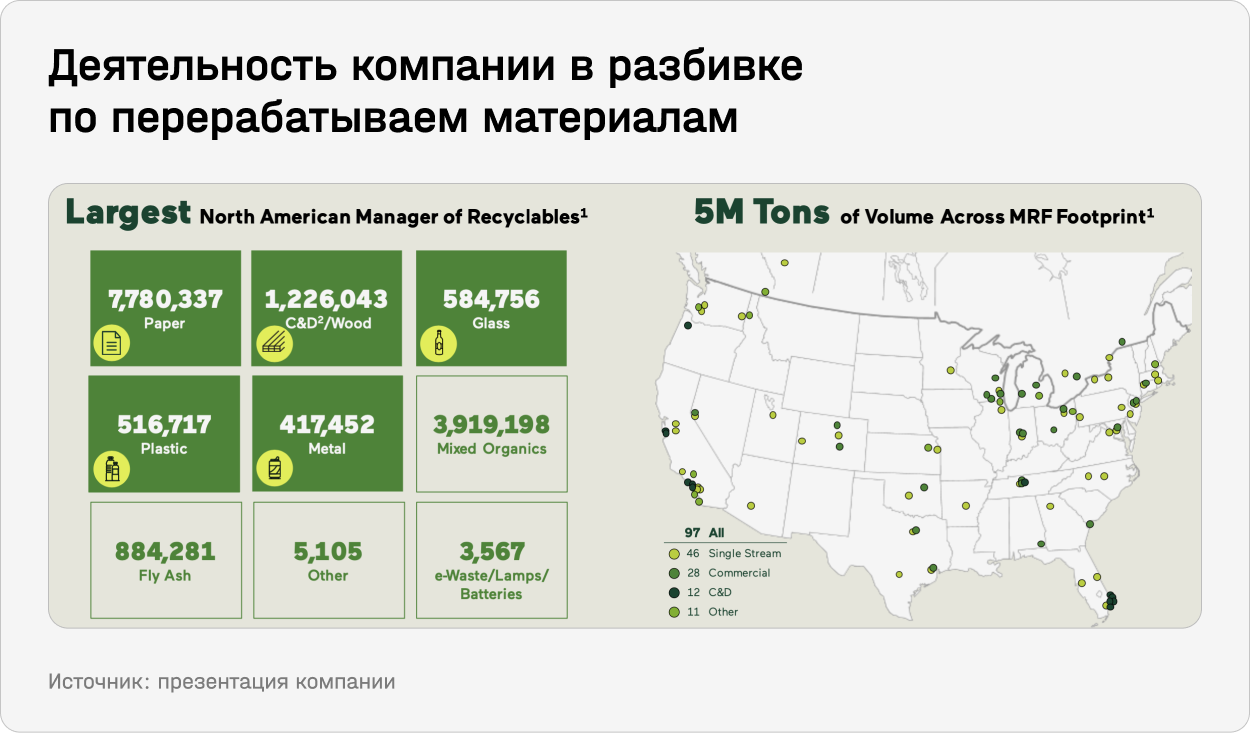

Waste Management (WM) — ведущий поставщик комплексных экологических решений в США и Канаде. Компания была основана в 1968 году, ее штаб-квартира находится в Хьюстоне. Сейчас она является крупнейшей подобной компанией в Северной Америке как по рыночной капитализации ($83,1 млрд), так и по объему выручки. WM предоставляет услуги по сбору, переработке и утилизации отходов для почти 21 млн клиентов, включая жилые, промышленные и государственные сегменты.

Компания делит свой бизнес на три операционных сегмента:

- сбор и утилизация (Восток и Запад, примерно в равной пропорции) — 91% общей выручки;

- переработка и продажа вторичных материалов — 7,5%;

- возобновляемая энергия — 1,5%.

Компания использует широкую сеть из сотен свалок, перевалочных пунктов и пунктов сбора мусора, а также установок по переработке свалочного газа в биотопливо. Она обрабатывает бумагу, картон, стекло, пластик и металл. Кроме того, WM управляет парком из более чем 12 тысяч грузовиков на природном газе, что делает его крупнейшим подобным парком в Северной Америке.

Сегмент переработки хоть и занимает сейчас небольшую долю выручки, но очень перспективен. Сегодня, например, переработка мусора уже позволяет производить 0,1% от всей электроэнергии в США — это ровно столько же, сколько от солнечных тепловых систем. Ожидается, что рынок переработки отходов в энергию в мире будет расти с CAGR 11,2% в 2024–2029 годах и к концу этого периода достигнет $65,3 млрд. Для сравнения, рост всего рынка управления отходами составит 5,4% в промежутке с 2023 по 2030 годы.

Несмотря на масштаб, компания продолжает активно расти. По итогам второго квартала 2024 года ее выручка год к году выросла на 5,5%, чему в первую очередь способствовали более высокие цены в сегменте сбора и утилизации. Они выросли за тот же период на 6,8%. Рыночная стоимость переработанных материалов, которые компания, вероятно, продает промышленным производителям, тоже выросла.

WM продолжает расширяться, сейчас она нацелилась на поглощение Stericycle — крупного игрока в сфере утилизации медицинских отходов. Сделка выглядит привлекательно с учетом стремительно стареющего населения и активного роста сектора здравоохранения. Покупка оценивается в $7,2 млрд (включая долг), она должна произойти до конца текущего года. Поглощение откроет WM новые перспективные рынки: Stericycle получает около 15% своей выручки в Западной Европе, включая Германию, Великобританию и Испанию.

Дисциплинированное управление затратами и эффективные стратегии ценообразования позволяют компании демонстрировать высокую эффективность. К примеру, по данным руководства, инвестиции в автоматизацию производства уже позволили снизить затраты на рабочую силу на одну тонну переработанного материала на 30–35%. В сочетании с более высокой выручкой это позволило WM достичь впечатляющих операционной и чистой маржинальности.

За последние 12 месяцев (TTM) операционный денежный поток вырос благодаря более высокой чистой прибыли, что частично было компенсировано неблагоприятными изменениями в оборотном капитале. Свободный денежный поток также остается высоким, несмотря на продолжающийся рост капитальных затрат в проекты по возобновляемым источникам энергии и переработке.

Правда, для того чтобы поддержать свою финансовую устойчивость в ходе сделки с Stericycle, руководство временно отказалось от программы обратных выкупов. Но на протяжении последних 20 лет WM стабильно увеличивала дивиденды, сейчас форвардная доходность составляет 1,45% при коэффициенте выплат на уровне 41,8%.

Баланс компании — в отличной форме, руководство старается поддерживать здоровый уровень левериджа. Ожидается, что после закрытия сделки по поглощению Stericycle (то есть предположительно по итогам 2024 года) соотношение чистого долга к EBITDA составит около 3,6 против 2,6 сегодня. Но показатель снизится до 2,75–3 в течение следующих 24 месяцев.

Waste Management — это стабильный и надежный бизнес, который в долгосрочной перспективе должен продолжать масштабироваться и даже начать международную экспансию после поглощения Stericycle. Компания находится в отличной форме: она постоянно наращивает выручку, улучшает эффективность и генерирует значительные денежные потоки, а баланс остается здоровым.

Хотя может показаться, что акции компании стоят дорого, в настоящее время весь сектор сбора и переработки торгуется на повышенных мультипликаторах. Сравнительная оценка с ближайшими аналогами WM, включая ее главного конкурента Republic Services, показывает, что компания торгуется относительно дешево и даже с небольшим дисконтом к своим историческим уровням.

BorgWarner

BorgWarner — это американский производитель автомобильных компонентов и поставщик решений в области электромобилей, базирующийся в городе Аубурн-Хилс, штат Мичиган. Основанная в 1928 году компания теперь — один из 25 крупнейших поставщиков автодеталей в мире по объему выручки. Она продает традиционные турбокомпрессоры внутреннего сгорания, электронные бустеры для электродвигателей, системы выхлопа, технологии зажигания, обогреватели, аккумуляторные блоки и ПО. BorgWarner также владеет инфраструктурой для EV, включая зарядные станции, что является частью стратегии фирмы по переходу к более устойчивой автомобильной отрасли.

Компания активно расширяет свое предложение в сегменте электрических и гибридных автомобилей, одновременно сокращая ассортимент решений для двигателей внутреннего сгорания (ДВС). В 2021 году она запустила стратегическую инициативу Charging Forward 2027 («Вперед к зарядке 2027»), в рамках которой планирует стать ключевым игроком на рынке EV-решений.

Ожидается, что выручка этого сегмента вырастет с $2,1 млрд в 2023 году до $10 млрд к концу программы. BorgWarner уже предприняла ряд шагов, включая точечные M&A-сделки. Например, в 2023 году она приобрела подразделение электрических гибридных систем Eldor Corporation, чтобы обеспечить актуальный портфель компонентов.

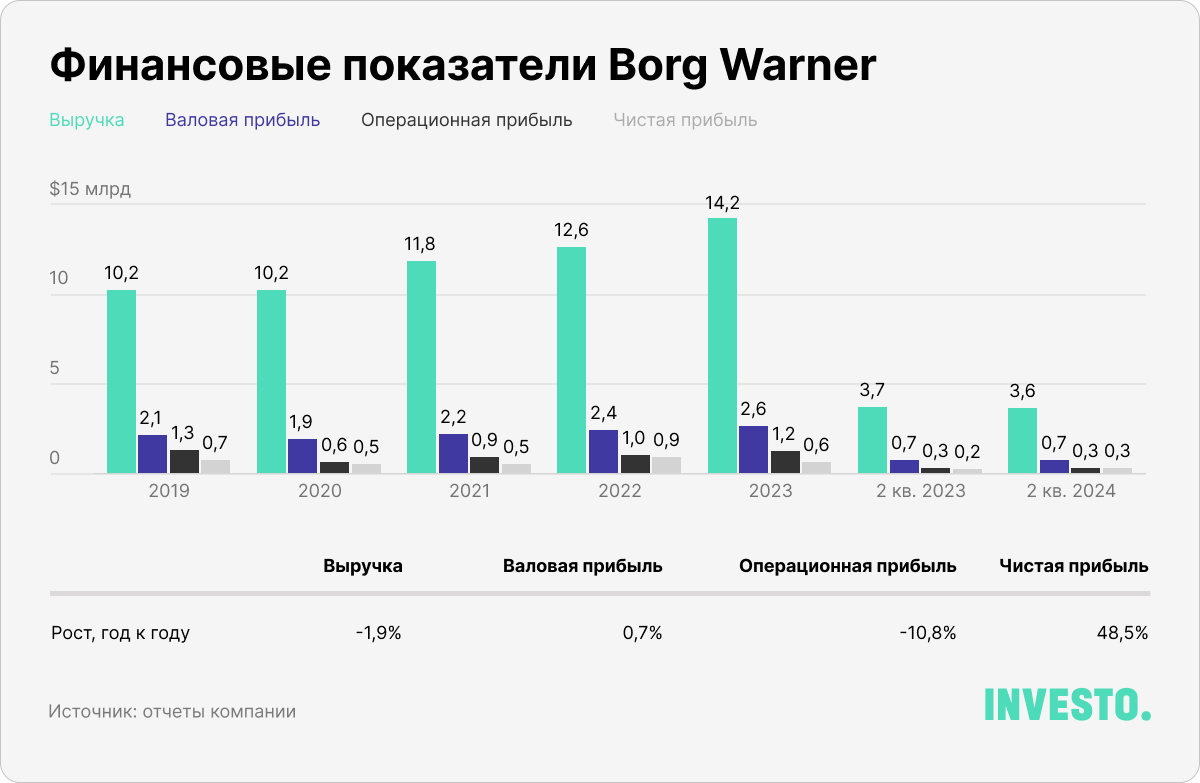

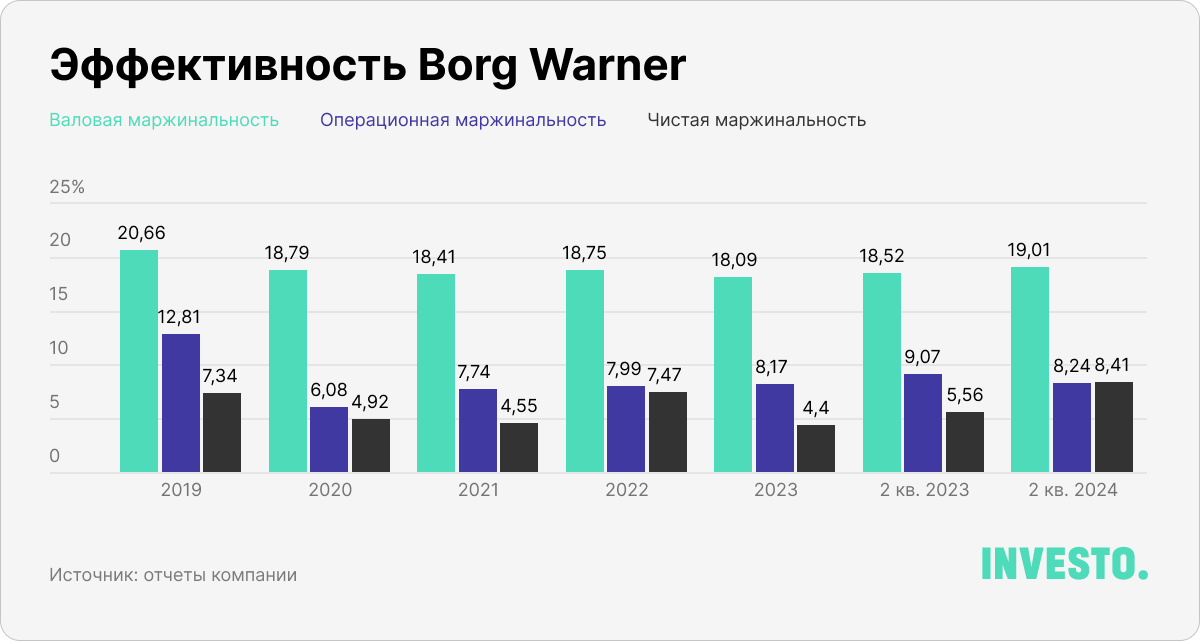

По итогам второго квартала 2024 года выручка компании незначительно снизилась из-за валютных колебаний. Однако за счет органического роста и активных M&A-сделок BorgWarner демонстрирует быстрый и устойчивый рост показателя на более длительном временном промежутке. Это в том числе связано с тем, что производители заключают контракты по покупке двигателей, трансмиссий и датчиков контроля выбросов на длительный срок — около 10 лет и в течение этого срока разрывать их нет смысла, ведь такой шаг потребует полной переработки отдельных частей автомобиля. Это обеспечивает BorgWarner устойчивый спрос. По прогнозу руководства, по итогам 2024 года выручка компании должна вырасти от 1 до 5% год к году из-за слабости экономики Китая и снижения спроса в Европе.

Из-за более низкой выручки операционная маржинальность также снизилась. Этому способствовал рост SG&A-затрат из-за увеличения расходов на научные исследования и разработки (R&D). Чистая прибыль и маржинальность выросли из-за более слабого прошлого года — тогда компания переоценила конвертируемые облигации Wolfspeed, в которые инвестировала, и увеличила резервы по подоходному налогу.

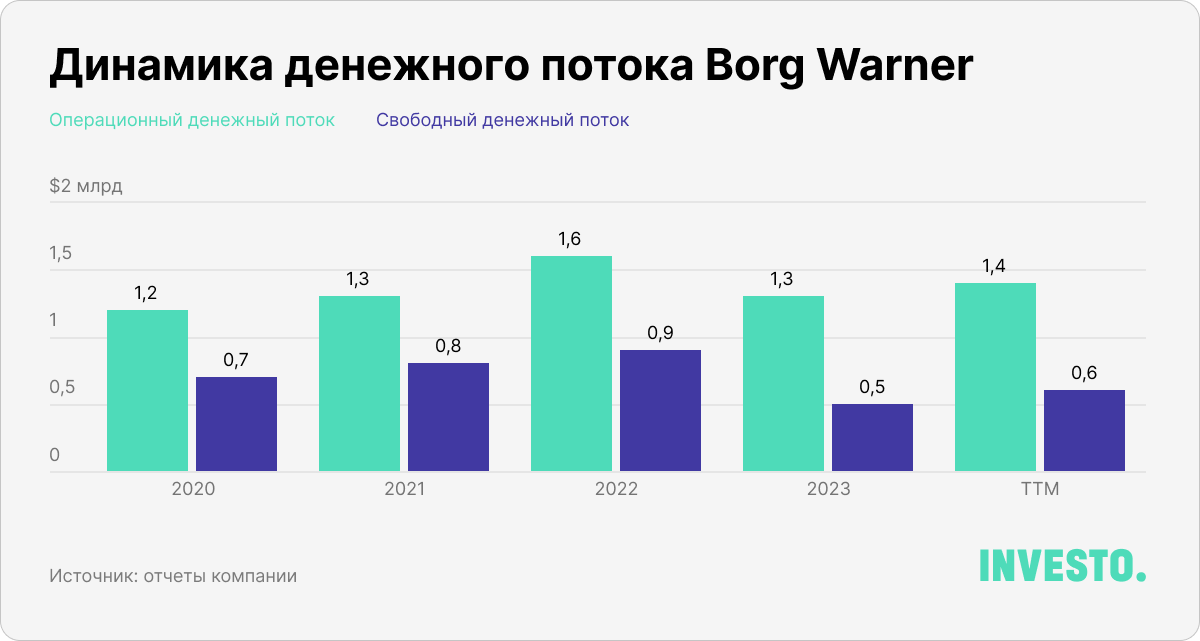

Динамика денежных потоков стабильна. В краткосрочной перспективе свободный денежный поток должен немного снизиться из-за ожидаемого роста капитальных вложений. Баланс BorgWarner достаточно крепкий: общий долг составляет $3,7 млрд, а кэш и эквиваленты — $1,3 млрд. Таким образом, чистый долг равен $2,4 млрд, что соответствует коэффициенту 1,3 чистый долг/EBITDA.

Компания выплачивает квартальные дивиденды с годовой форвардной доходностью 1,25% при коэффициенте выплат около 11%.

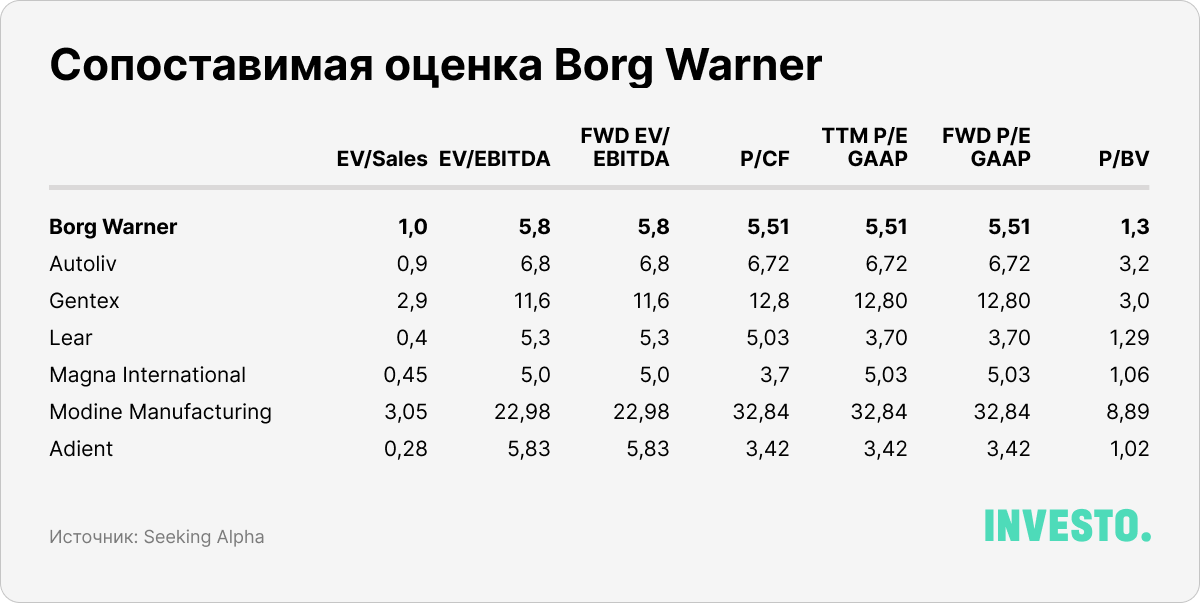

BorgWarner обладает хорошо зарекомендовавшим себя и диверсифицированным портфелем продуктов. Недавний откат на рынке предоставляет отличную возможность для долгосрочного инвестора. Несмотря на сильное позиционирование, глубокий конкурентный разрыв, растущие финансовые показатели и крепкий баланс, BorgWarner торгуется с дисконтом по всем мультипликаторам относительно среднеотраслевого уровня.

Aris Water Solutions

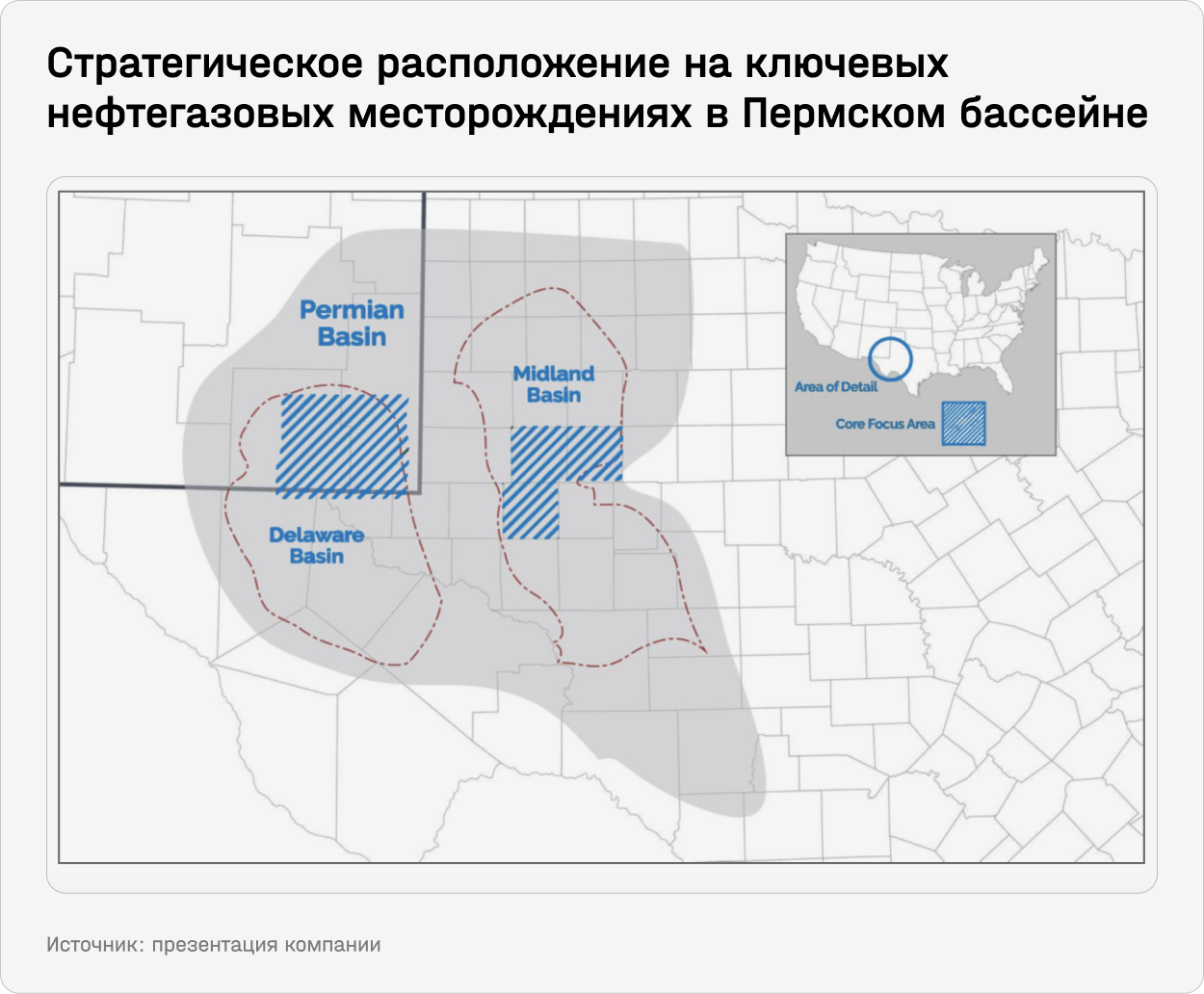

Aris Water Solutions является одним из лидеров в разработке и эксплуатации инфраструктуры в нефтегазовой отрасли. Компания базируется в Хьюстоне и предлагает высокопроизводительные комплексные решения для операторов нефтегазовых проектов в ключевых районах Пермского бассейна.

Бизнес-модель Aris Water Solutions — яркий пример циркулярной экономики в нефтегазовой отрасли. Компания замыкает цикл использования воды, предоставляя комплексные решения (сбор, транспортировку и переработку) для управления пластовыми водами, полученными при добыче углеводородов, а также доставляет пригодную для использования воду к нефтяным и газовым скважинам.

По своей сути это инфраструктурная компания, которая владеет широким перечнем активов. Например, ей принадлежит сеть трубопроводов общей протяженностью 770 миль, отвечающих за перекачку пластовой воды. Кроме того, в ее портфель входит несколько десятков водоподготовительных установок — колодцев для сброса воды и предприятий по ее переработке, которые обеспечивают фильтрацию, очистку, хранение и повторную доставку.

Сейчас у компании 35 долгосрочных покупателей услуг, крупнейшие из них — это нефтяные гиганты ConocoPhillips, Chevron, OXY и Mewbourne. Средний срок действия контрактов составляет 7,3 года, они обеспечивают 98% общих мощностей.

Подсчитано, что стоимость транспортировки пластовой воды растет и продолжит расти, в результате чего затраты на водоотведение могут добавить $6 за баррель к точке безубыточности нефтедобывающих компаний уже к 2025 году. Кроме того, объем добычи и производительности скважин стабильно растет, а значит, потребность в утилизации воды останется актуальной в долгосрочной перспективе. По данным EIA, ожидается, что объем добычи сырой нефти и природного газа в стране продолжит обновлять рекорды и достигнет 13,71 млн баррелей в сутки в 2025 году против 13,3 млн баррелей в 2023-м.

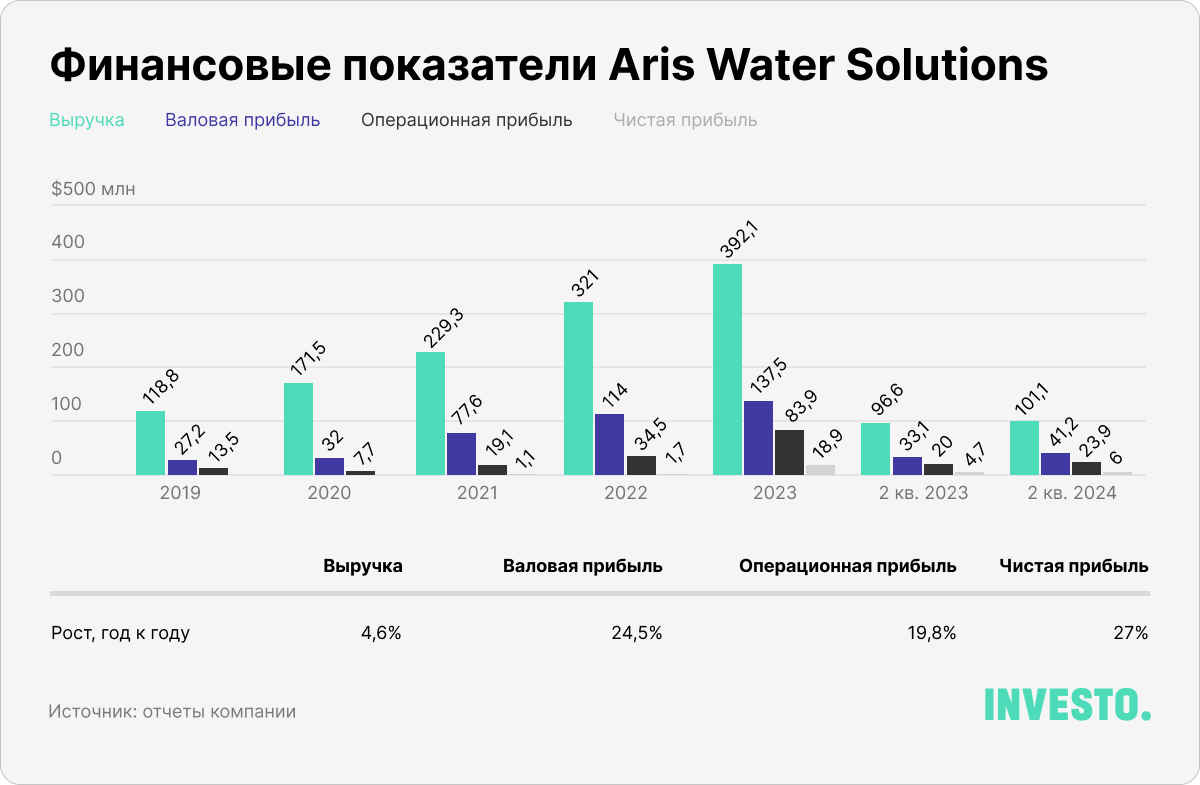

По итогам второго квартала 2024 года объемы переработанной воды увеличились на 5%, а проданной — на 6% по сравнению со вторым кварталом 2023 года. Выручка выросла на 4,6%, наибольший прирост наблюдался в сегменте Produced Water Handling, в рамках которого фирма удаляет и утилизирует пластовую воду. Общая производительность Aris Water составила 1,4 млн баррелей в сутки, что на 4% меньше год к году.

Маржинальность компании сейчас находится на рекордно высоком уровне по каждому показателю. Компания смогла снизить затраты на электроэнергию и топливо благодаря продолжающейся электрификации объектов. Положительный эффект был частично компенсирован ростом G&A- и R&D-статей.

Из-за капиталоемкой модели бизнеса значимая часть расходов Aris Water Solutions приходится на амортизацию и обесценение, поэтому более репрезентативным показателем являются денежные потоки. За последние 12 месяцев (TTM) операционный денежный поток составил $145,6 млн против $183,9 млн в 2023 году. Компания также впервые вышла на положительное значение свободного денежного потока — пока что ей сложно стимулировать рост без существенных капитальных вложений. Он долгое время был отрицательным из-за значительных инвестиций, направленных на удовлетворение растущих потребностей клиентов.

Однако у компании есть несколько потенциальных драйверов к росту, включая расширение мощностей, в том числе за счет M&A-активности и роста переработанной пластовой воды за пределами нефтегазовой отрасли, например, в сельском хозяйстве или промышленности, который пока что не приносит фирме никакого дохода.

У Aris крепкий баланс: чистый долг компании составляет приблизительно $438 млн, а коэффициент левериджа — 2,2, что ниже целевого уровня в диапазоне 2,5–3,5.

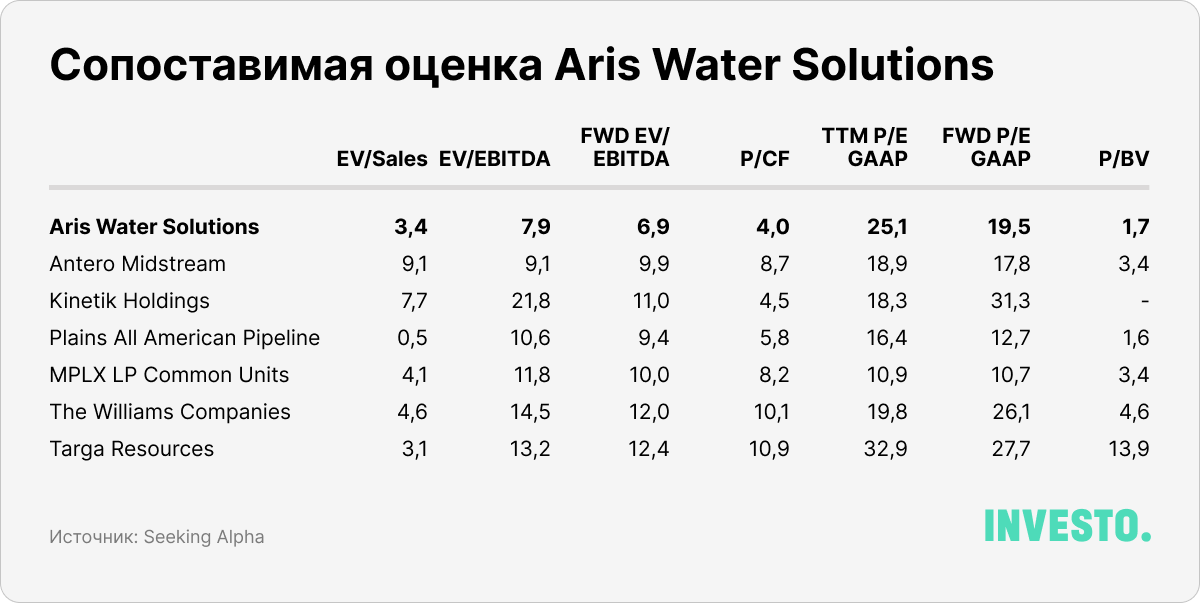

В нашу подборку сопоставимых аналогов вошел прямой конкурент компании — Antero Midstream, а также несколько других компаний, которые являются поставщиками инфраструктурных решений для нефтегазовой отрасли. Получилось, что, несмотря на растущие финансовые показатели и фактически монопольное положение в Пермском бассейне, Aris Water Solutions торгуется с дисконтом к среднеотраслевому уровню и выглядит привлекательно на текущем уровне.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.