Акции экологически чистой энергетики рухнули. На каких из них можно заработать

Оглавление

Индустрия возобновляемых источников энергии проходит через непростые времена из-за роста ставок. Но это не должно остановить энергопереход как в США, так и во всем мире. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова рассказывают о трех компаниях, которые могут извлечь из этого выгоду и при этом выглядят привлекательными.

Что случилось

Акции компаний, которые занимаются экологически чистой энергетикой, проходят через крупнейший спад за последние годы: с начала 2023 года профильный ETF Invesco WilderHill Clean Energy (PBW) потерял 32% своей рыночной стоимости, в то время как индекс S&P 500 вырос на 14%. С начала 2022 года акции фонда и вовсе подешевели на 63%, хотя S&P 500 за то же время вырос на 6%.

Рост ставок стал серьезным вызовом для отрасли: часто компании с передовыми технологиями пользуются заемным капиталом и немногие из них могут похвастаться операционной эффективностью. Вот лишь несколько примеров последствий этого:

- разработчики морской ветроэнергетики отменяют или переносят проекты, которые должны были обеспечить дома миллионов американцев безуглеродной электроэнергией;

- крупные производители автомобилей, такие как General Motors и Ford Motor, откладывают свои амбициозные планы по выпуску электромобилей, так как не уверены в спросе;

- даже в «зеленой» Калифорнии домовладельцы покупают меньше солнечных панелей для своих крыш.

Кроме того, проблемы с цепочками поставок и напряженность в отношениях с Китаем, который производит значительную часть необходимых для энергоперехода металлов, также наносят ущерб отрасли в США.

Ожидается, что индустрия возобновляемых источников энергии (ВИЭ) вернется на траекторию роста в 2024-м. Этому будет способствовать ряд факторов, включая рост ценовой конкурентоспособности, государственную поддержку, растущий спрос и активные частные инвестиции.

1. Технологические достижения сделали ВИЭ конкурентоспособными по сравнению с заводами, работающими на ископаемом топливе, во многих штатах даже без государственной помощи. Батареи промышленного размера решают давнюю проблему ВИЭ: они дают электричество, даже когда не светит солнце и не дует ветер.

Доля ВИЭ в энергобалансе существенна: в 2022 году около 4,2 трлн киловатт-часов (кВтч) электроэнергии было произведено на коммунальных предприятиях. Около 60% этой электроэнергии было произведено из ископаемого топлива — угля, природного газа, нефти и др. Около 18% пришлось на атомную энергетику и 21% — на ВИЭ.

2. Несмотря на то что акции многих компаний падают, в отрасль продолжают поступать частные инвестиции. По данным S&P Global Commodity Insights, с августа 2022 по август 2023 года частные инвестиционные компании инвестировали $108 млрд в новые проекты возобновляемой энергетики и хранения энергии в США — это больше, чем вложили все публично торгуемые североамериканские коммунальные предприятия и независимые производители электроэнергии, вместе взятые.

3. Так называемый Закон о снижении инфляции (IRA), принятый при Джо Байдене, предусматривает рекордный набор стимулов для возобновляемой энергии. Практически каждый производитель и продавец электроэнергии в Америке находится на пути к экологичности, хотя прогресс идет с разной скоростью. Зачастую им грозят штрафы от отступления от плана.

Климатическая повестка — одна из составляющих предвыборной кампании Байдена и демократов. Согласно данным PewResearch, 44% голосующих считают, что вопрос защиты природы должен быть главным приоритетом правительства. Спад отрасли подвергает опасности климатические цели США по достижению углеродной нейтральности к 2035 году на $2 трлн. Консорциум ученых Climate Action Tracker считает, что страна отстает от достижения своей цели по сокращению выбросов примерно вдвое и не достигнет ее «без дополнительных, радикальных мер по сокращению выбросов».

Администрация Байдена регулярно вносит предложения и поддерживает «зеленые» инициативы. Поэтому можно ожидать введения в предвыборный период новых стимулов, в частности расширения инвестиций, снижения налогов для отраслей — двигателей зеленой экономики.

Перспективы глобального рынка также благоприятны. Согласно прогнозу McKinsey, к 2035 году возобновляемые источники будут производить 60% электроэнергии в мире. Глобальная декарбонизация потребует масштабного строительства ветровых и солнечных электростанций. Ожидается, что к 2030 году солнечные фотоэлектрические мощности превысят 2500 ГВт (сейчас — около 1110 ГВт), а ветровые мощности — 1500 ГВт (906 ГВт).

В итоге, каким бы серьезным ни был текущий спад, он не способен остановить энергетический переход. Мы выбрали три компании, которые могут этим воспользоваться, но при этом сейчас торгуются на привлекательных отметках.

Три привлекательные компании из отрасли

Hannon Armstrong

Hannon Armstrong Sustainable Infrastructure Capital была основана в 1981 году. Это инвестиционный траст недвижимости (REIT), который инвестирует в объекты ВИЭ и устойчивой инфраструктуры. К последним относятся вложения в инфраструктуру водоснабжения, ливневых стоков и других проектов, которые повышают эффективность использования энергии или воды.

По итогам третьего квартала, портфель Hannon Armstrong вырос более чем на $1,2 млрд (здесь и далее — год к году, если не указано иное) и достиг $5,5 млрд (41% год к году). Это удивительно, учитывая высокую чувствительность сектора к ситуации в экономике. За последние три года он прирастал в среднем на $0,7 млрд в год.

Портфель отличается широкой диверсификацией и демонстрирует высокие темпы роста: на конец 2022 года в него вошло более чем 340 проектов со средним объемом вложений $12 млн и средней годовой доходностью 7,5%. А по итогам промежуточных результатов средняя годовая доходность достигла 7,9% (против 7,7% годом ранее).

По состоянию на конец квартала у Hannon Armstrong накопился пайплайн стоимостью $5 млрд. Это незавершенные сделки, которые могут быть закрыты в течение следующих 12 месяцев.

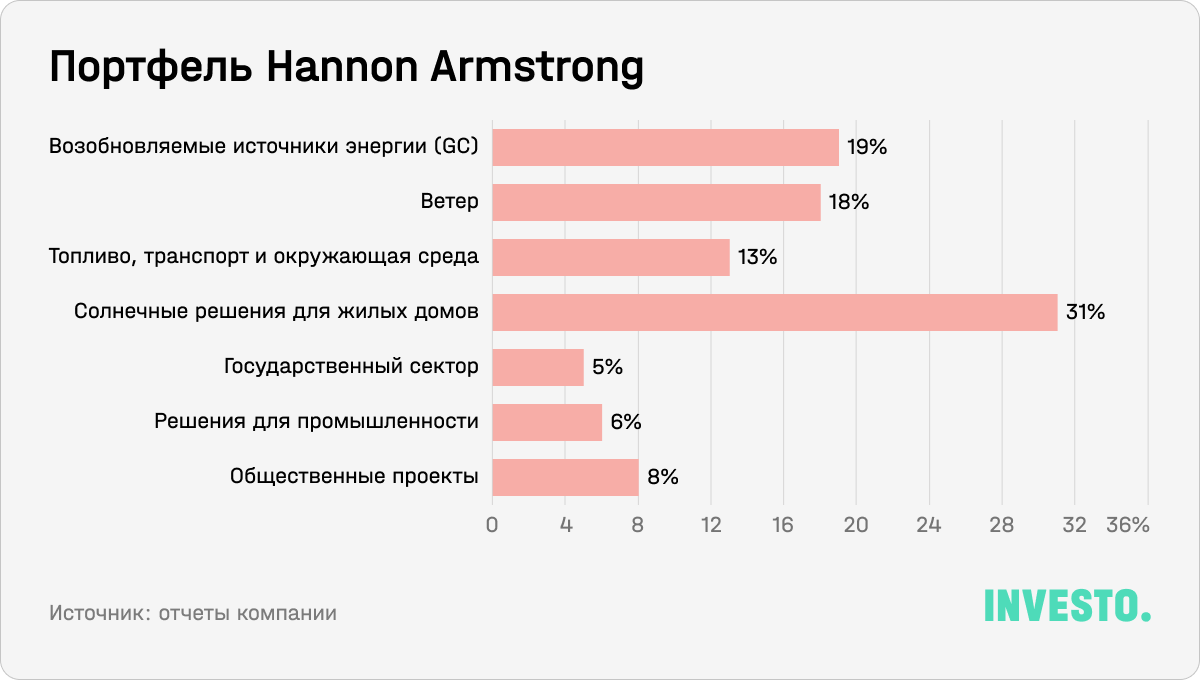

Потенциальные сделки также хорошо диверсифицированы как с точки зрения направления для инвестиций (BTM, GC, SI — подробнее о них ниже), так и по видам (в собственный капитал предприятий, долговые обязательства и недвижимость). Компания инвестирует в различные сегменты зеленой инфраструктуры, снижая тем самым риск концентрации капитала.

- Behind-the-Meter (BTM). Сюда входят проекты объектов, которые призваны оптимизировать потребление и сокращать стоимость энергии за счет создания и накопления солнечной энергии. На это направление приходится порядка 49% пайплайна компании.

- Grid-Connected (GC). Включает решения в области генерации и хранения солнечной и ветровой энергии, где контрагент является игроком оптового рынка (36%).

- Sustainable Infrastructure (SI), то есть устойчивая инфраструктура (15%).

Помимо собственного инвестиционного портфеля Hannon Armstrong управляет приблизительно $6 млрд активов через трасты и обособленные предприятия, не консолидированные на балансе компании. Вместе с инвестиционным портфелем они отражены как «активы под управлением» (Managed Assets). За последние пять лет этот показатель рос с совокупным годовым темпом 17% (CAGR) и достиг $9,8 млрд в 2022 году и $11,5 млрд по итогам последнего квартала.

Как и любой REIT, компания по закону обязана ежегодно распределять не менее 90% налогооблагаемого дохода без учета чистого прироста капитала. За счет этого акционеры получают устойчивые дивидендные выплаты с высокой доходностью. На протяжении прошлого года Hannon Armstrong ежеквартально выплачивала акционерам $0,375 на акцию. А в середине февраля она увеличила дивиденды до $0,395. Это соответствует значению $1,58 в год, что предполагает форвардную доходность на уровне 6,8%.

Важно, что последние пять лет дивиденды росли значительно медленнее, чем распределяемая чистая прибыль на акцию. Таким образом, коэффициент выплат опустился до 72,6%, что обеспечивает компании достаточный запас прочности.

Благодаря двузначному темпу роста активов под управлением Hannon Armstrong непрерывно улучшала свои финансовые показатели. Последние пять лет выручка компании росла с CAGR 14,5% и достигла $239,7 млн в 2022 году. Для сравнения, у Blackstone за тот же период она росла с CAGR 7,5%.

По итогам третьего квартала выручка компании выросла на 49,4%, до $89,9 млн. Чистая прибыль составила $21,45 млн против $34,94 млн годом ранее. Чистая маржинальность сократилась с 58,1% до 23,9% из-за увеличения на 58% расходов, в частности — процентных.

Чистая прибыль не учитывает корректировки доходов по методу долевого участия, которые вносят существенный вклад в результаты Hannon Armstrong. Поэтому наиболее точными показателями с точки зрения создания акционерной стоимости являются распределяемый чистый инвестиционный доход (Distributable Net Investment Income) и распределяемая чистая прибыль на акцию (Distributable EPS) — см. таблицу.

Вероятно, рост этих показателей сохранится, поскольку пайплайн сделок позволяет фирме наращивать объем активов под управлением. По прогнозу руководства, чистая прибыль на акцию в 2024 году вырастет в диапазоне 10–13%, до $2,27–2,53.

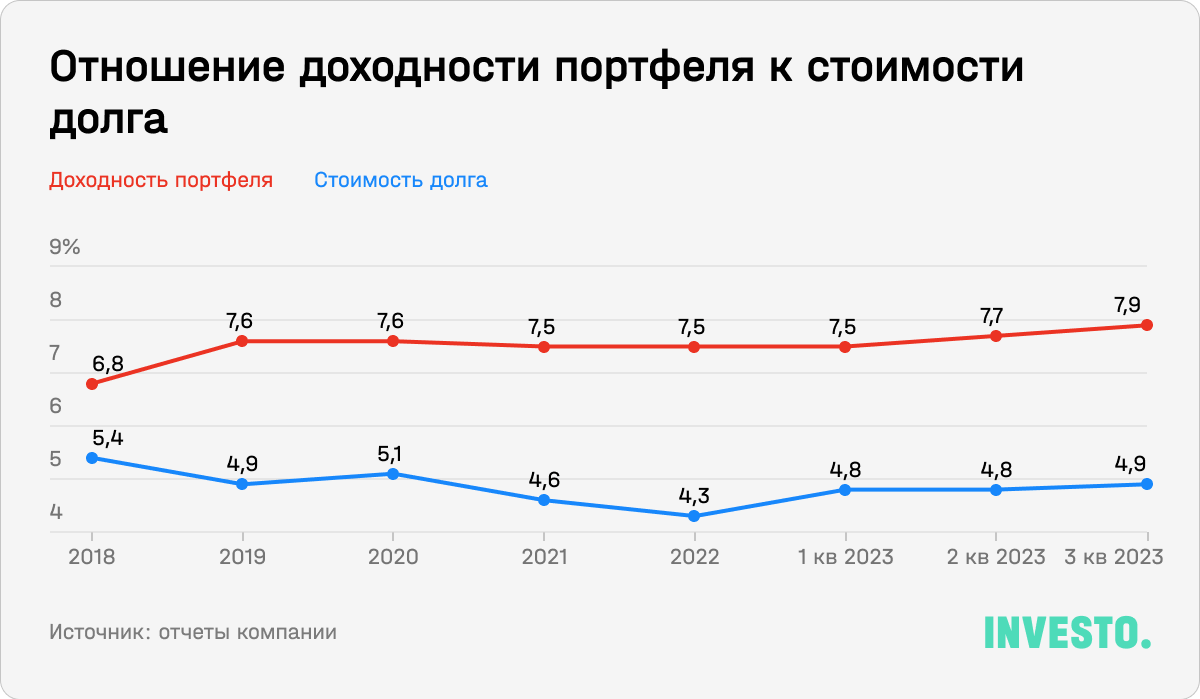

Доходность инвестиционного портфеля Hannon Armstrong, по последним данным, достигла 7,9%. В то же время стоимость долга в 2022 году достигла минимального значения — 4,3%, увеличившись за последние девять месяцев до 4,9%. Иными словами, спред между доходностью вложений и стоимостью привлеченного капитала со временем растет. Вероятно, заключенные в следующие 12 месяцев сделки обеспечат компании наибольший чистый инвестиционный доход и, как следствие, высокую рентабельность инвестированного капитала (ROIC).

РЕ-компании и REIT обычно имеют значительный финансовый рычаг. Однако Hannon Armstrong отличается здоровым балансом, ее соотношение долга к собственному капиталу составляет 1,74. Для классических BDC-компаний (Business Development Company — компании по развитию бизнеса, похожи на фонды прямых инвестиций) нормативным соотношением является 2,0. На деньги и денежные эквиваленты приходится $155,5 млн.

У компании нет прямых аналогов, поскольку несмотря на то, что Hannon Armstrong классифицируется как инвестиционный траст недвижимости, ее бизнес-модель аналогична скорее PE-фирмам (о некоторых из них мы рассказывали тут). Так что наша выборка включает в себя компании из этой индустрии. Согласно оценке, Hannon Armstrong торгуется с дисконтом к аналогам по следующим мультипликаторам: P/E, fwd. P/E и P/B.

Согласно консенсусу Уолл-стрит, справедливая рыночная стоимость акций компании составляет $31,14, что предполагает потенциал роста в 34%. Текущая оценка кажется разумной для покупки.

Enphase Energy

Enphase Energy — это американская энергетическая компания из Калифорнии. Она была основана в 2006 году и занимается тем, что разрабатывает и производит солнечные микроинверторы для домохозяйств. Это устройства, которые преобразуют солнечный свет в надежный и безопасный источник энергии.

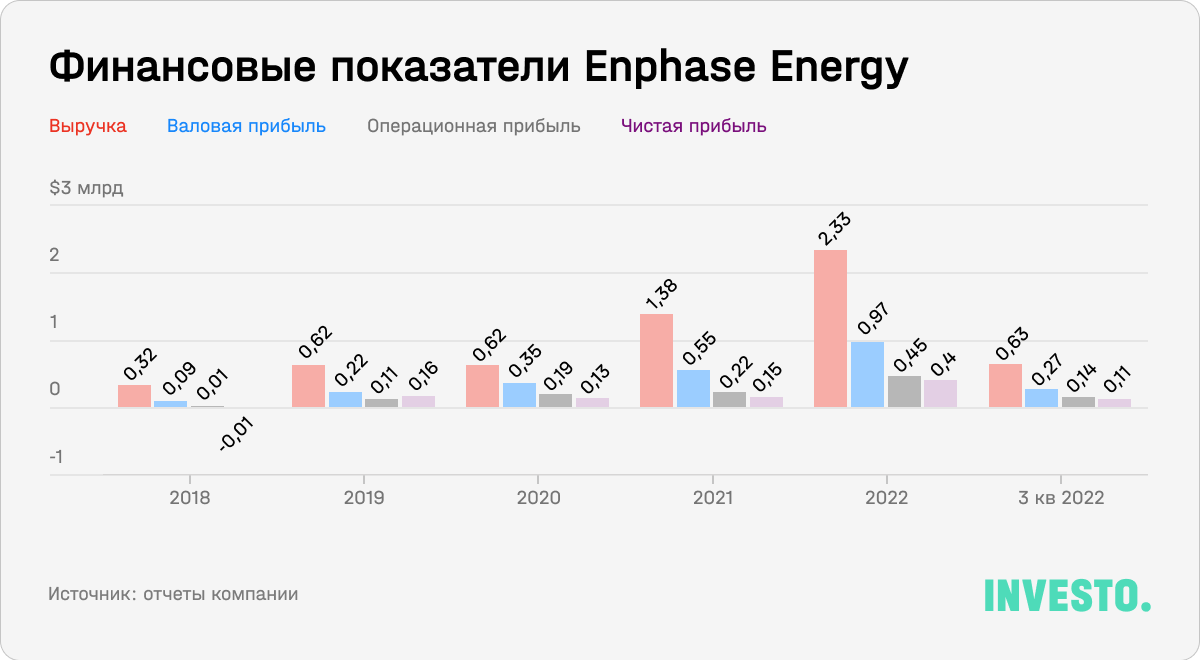

По итогам третьего квартала выручка компании снизилась на 13,2%, до $551,1 млн. Это обусловлено снижением объема отгруженных микроинверторов на 10% из-за увеличения запасов у дистрибьюторов и замедления закупок после первоначального всплеска продаж. За квартал Enphase Energy продала порядка 3,9 млн устройств против 4,3 млн и «отгрузила» около 1585,6 мегаватт постоянного тока микроинверторов и 86,2 мегаватт-часов батарей IQ. Падение выручки было компенсировано увеличением средней цены реализации микроинвенторов на 7%.

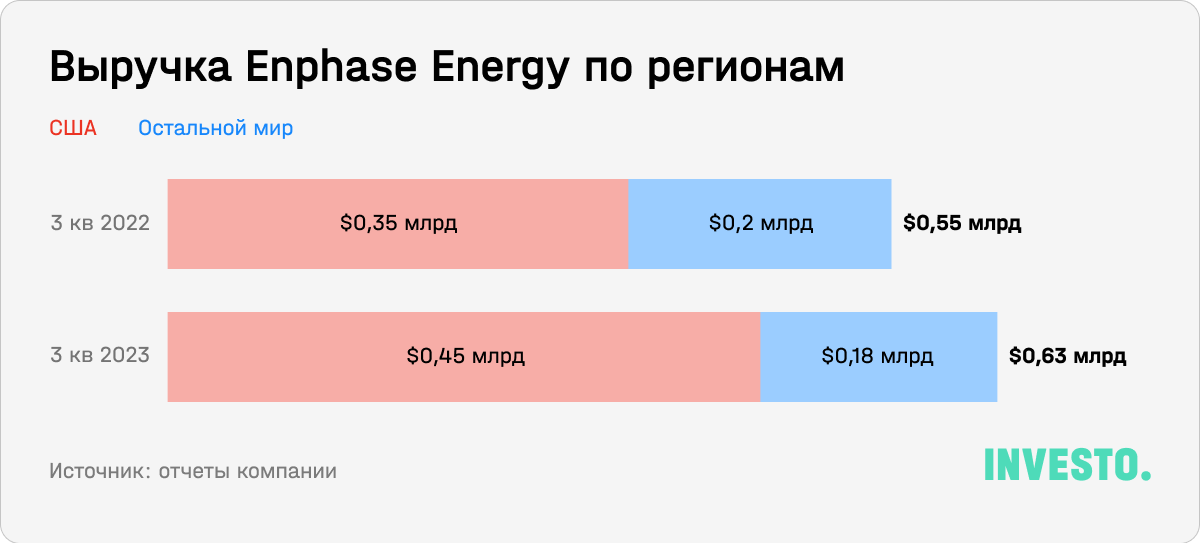

Основная доля продаж приходится на США (63,6%), в остальном мире ключевыми рынками являются Нидерланды, Франция и Германия. Мы считаем, что как для Европы, так и для США нынешняя слабость спроса является временной, так как она спровоцирована макроэкономической неопределенностью и высокими ставками.

Недавно компания вышла на рынки Великобритании, Швеции, Дании и Греции — и планирует продолжать экспансию. Кроме того, она начала поставки в Бразилию, Южную Африку и Индию, а до конца года планирует выйти в Мексику и Испанию.

Руководство компании утверждает, что в США компания по-прежнему занимает стабильную долю на рынке, основываясь как на сторонних, так и на их внутренних данных. Большая часть конкурентов — это недорогие струнные инверторы, например как у Tesla. Несмотря на то что устройства Tesla дешевле, они значительно уступают микроинверторам Enphase Energy, которые считаются более безопасными. Устройства Enphase Energy также легче устанавливать и обслуживать.

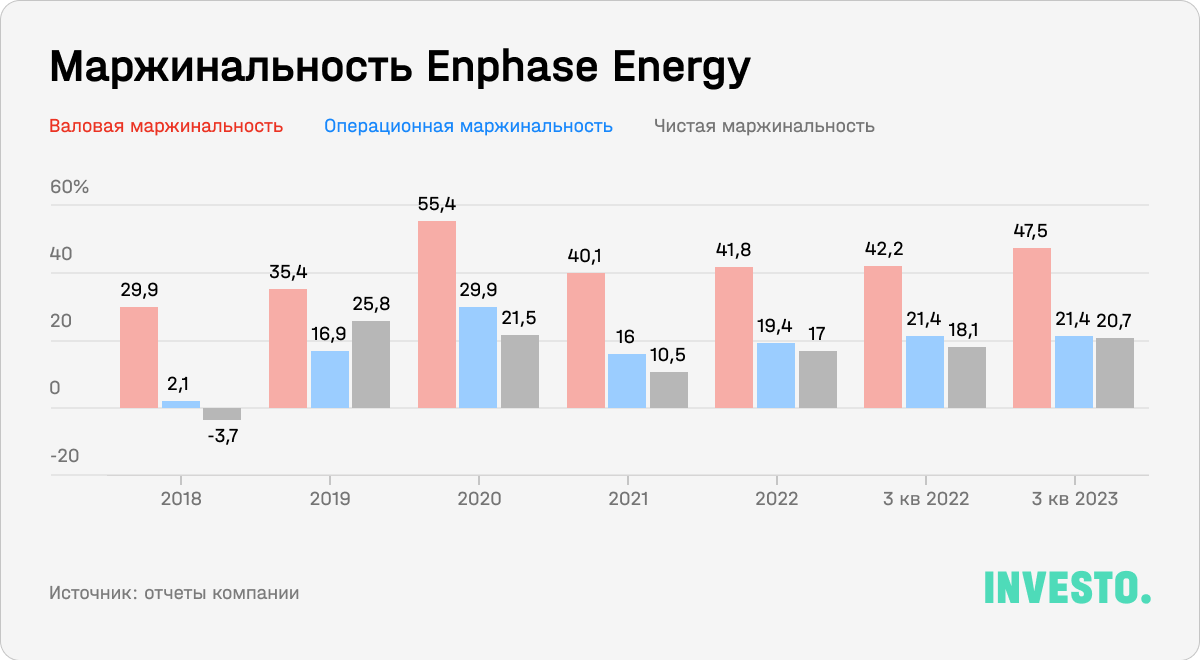

Несмотря на падение выручки, валовая маржинальность составила 47,5% против 42,2% годом ранее. Операционная маржинальность осталась в пределах прошлогодних значений благодаря значительной коррекции затрат. Чистая маржинальность увеличилась до 20,7%.

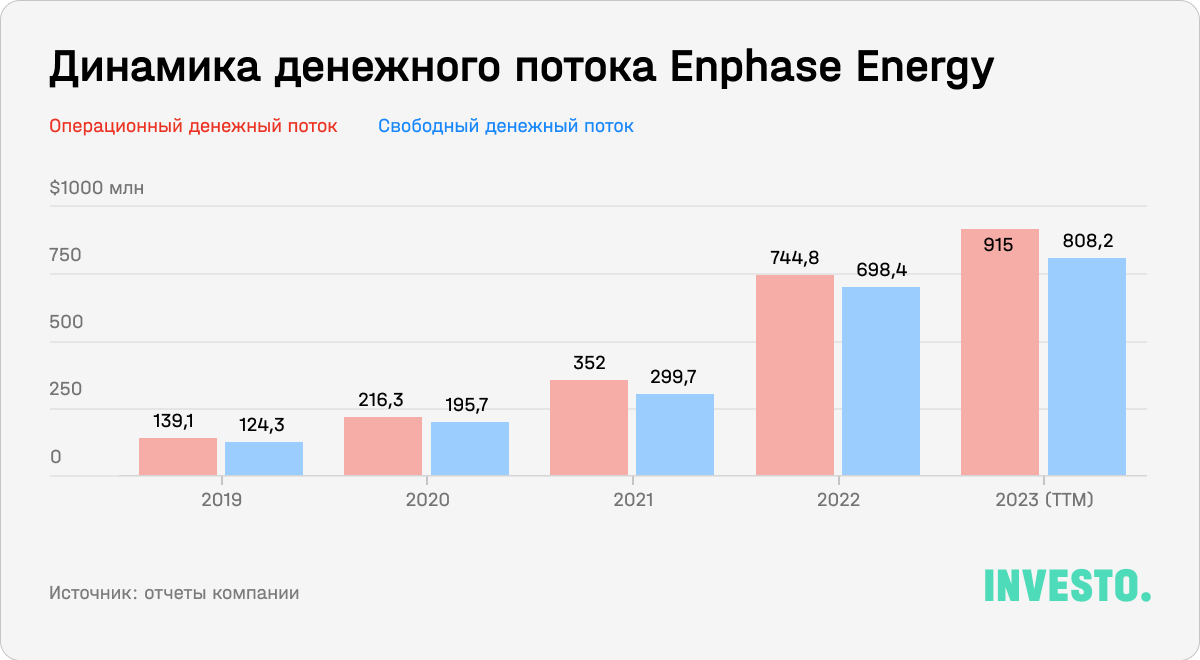

Несмотря на сложную операционную среду, Enphase Energy продолжила генерировать положительный операционный и свободный денежный поток. За последние 12 месяцев их значение достигло $915 млн и $808 млн соответственно.

Благодаря этому компания смогла приступить к реализации утвержденной программы обратного выкупа акций на $1 млрд. В третьем квартале она совершила байбэки на сумму около $110 млн по средней цене $130 за акцию.

Компания отличается сильным и ликвидным балансом. На денежные средства и краткосрочные инвестиции приходится около $1,78 млрд. Общий долг составляет $1,32 млрд, а чистый долг глубоко отрицательный -$467,2 млн.

Согласно сопоставимой оценке, Enphase Energy торгуется с дисконтом к конкурентам по мультипликаторам P/CF и P/E. С начала года компания потеряла около 65% своей рыночной капитализации и торгуется значительно ниже исторических значений. Учитывая, что она отличается одним из лучших профилей эффективности в секторе, такая оценка кажется удачной возможностью. Согласно консенсусу Уолл-стрит, справедливая стоимость составляет $115, что предполагает апсайд в 25%.

Generac Holdings

Generac основана в США в 1959 году, она занимается тем, что производит и продает стационарные и мобильные резервные электрогенераторы для объектов жилой недвижимости, а также для коммерческих и промышленных рынков. Кроме того, компания предоставляет решения в области хранения солнечной энергии, системы умных домов и т.д.

Хотя Generac является лидером рынка генераторов США, согласно последнему отчету, текущий уровень проникновения компании составляет лишь 5,75%. Мы ожидаем, что он продолжит расти по мере роста спроса на резервные генераторы. По данным руководства, рост доли рынка на 1 процентный пункт может обеспечить Generac около $3 млрд дополнительного дохода.

На долю США приходится 82% всех продаж. Для сравнения, годом ранее показатель составлял 85%. Это говорит о том, что компания укрепляет свои позиции на международной арене. Ее продукция также представлена в Канаде и Латинской Америке.

За счет органического роста и активных M&A-сделок Generac существенно расширила свой целевой рынок. По последним данным, руководство оценивает его в $14 млрд. Ожидается, что он достигнет $72 млрд к 2025 году, что предполагает более чем пятикратный рост за семь лет. Ожидаемое расширение рынка обусловлено сегментом экологически чистой энергии (Energy Technology) и интеллектуальных сетей (Smart Grid Ready).

На текущий момент на решения в области чистой энергии приходится лишь 11% выручки Generac, что является долгосрочным драйвером роста фирмы. На дне инвестора компания прогнозировала, что в 2024 году доля чистой энергии достигнет 26%.

Сейчас рынок солнечной энергии оценивается в $85,1 млрд и, как ожидается, достигнет $255,3 млрд в 2028 году, что предполагает рост со среднегодовым темпом 20,1% (CAGR). Мы предполагаем, что компания может стать одним из бенефициаров этого перспективного рынка благодаря своим передовым решениям в области хранения энергии.

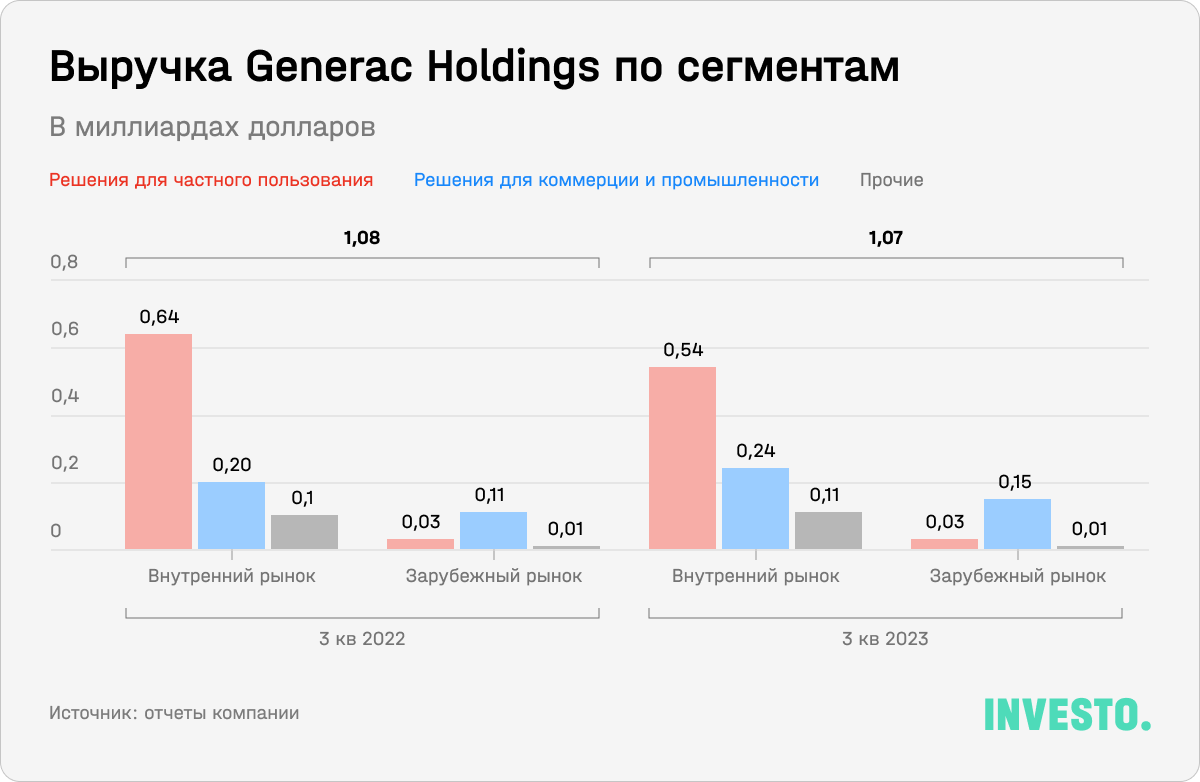

По итогам третьего квартала выручка снизилась на 1,6%. Это огромный прогресс после того, как кварталом ранее продажи упали на 23%. При этом с 2018 по 2022 год она росла с CAGR 22,55%.

Розничный сегмент продемонстрировал слабость: продажи упали на 15%, до $565 млн по сравнению с $664 млн год назад. Однако это тоже явное улучшение по сравнению с падением продаж на 44%, которое наблюдалось во втором квартале. Руководство ожидает, что к концу года продажи вернутся к росту.

В то же время сегмент C&I был сильным: выручка подскочила на 24%, до $385 млн. Продажи умных домов Ecobee были высокими, но весь рынок солнечной энергии и систем хранения энергии был слабым. Валовая прибыль выросла на 4%.

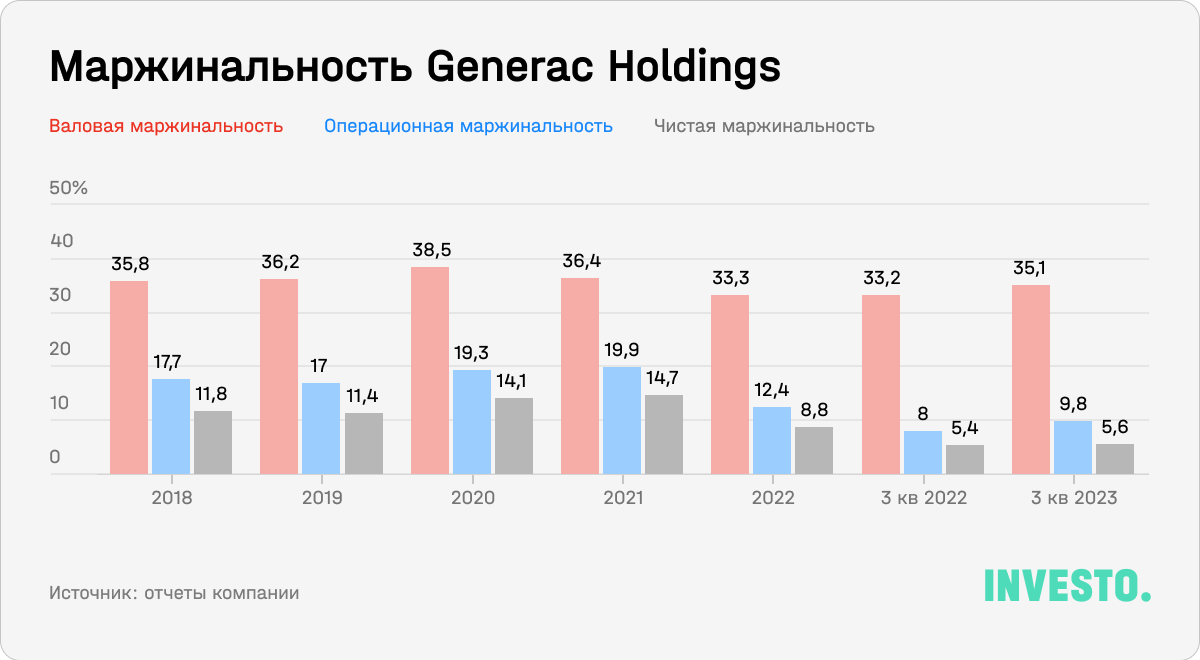

Валовая маржинальность в третьем квартале увеличилась на 2 п.п. Операционная прибыль составила $104,8 млн против $87,5 млн годом ранее. Операционная маржинальность увеличилась с 8% до 9,8%. Таким образом, несмотря на конъюнктурное замедление продаж, ее операционные показатели остаются сильными. Чистая прибыль составила $60,4 млн против $58,3 млн годом ранее. Чистая маржинальность незначительно выросла с 5,36% до 5,64%.

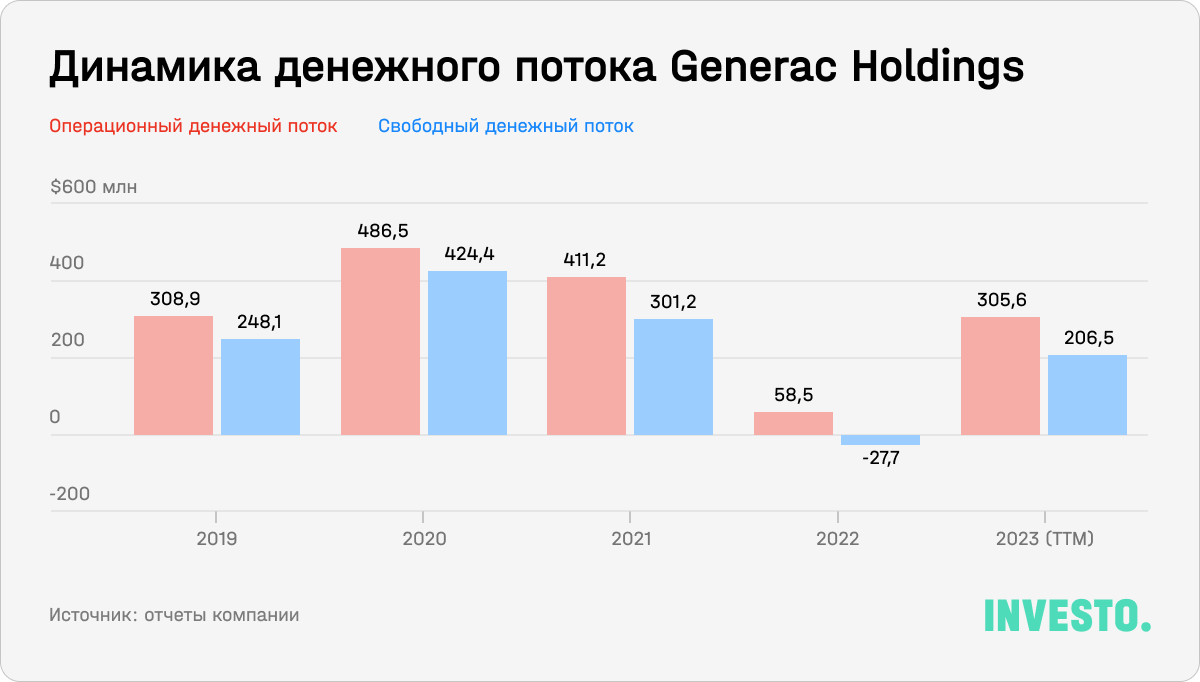

Основным фактором, который спровоцировал падение в первой половине года, является существенный рост запасов и, как следствие, сокращение денежного потока. Так, по итогам 2022 года операционный денежный поток составил $58 млн против $411 млн годом ранее. Свободный денежный поток сократился с $301 млн до -$27 млн.

Руководство объяснило рост запасов цикличным характером бизнеса и представило прогноз, в соответствии с которым конъюнктура должна восстановиться во второй половине 2023 года. Компания — безоговорочный лидер рынка генераторов, что подтверждает конъюнктурный характер более низкого спроса.

Прогнозы оказались верны: по последним данным, операционный денежный поток составил $305,6, а свободный денежный поток — $206,5, что уже стало катализатором для переоценки акций. С момента выхода промежуточного отчета 30 октября они подорожали примерно на 35%.

Generac обладает сильным балансом: общий долг составляет $1,64 млрд, на денежные эквиваленты и краткосрочные инвестиции приходится $161,5 млн, чистый долг $1,48 млрд, что в 2,9 раза превышает показатель TTM EBITDA.

Согласно сопоставимой оценке (см. табл. выше), компания торгуется с дисконтом по мультипликаторам EV/Sales и fwd. EV/EBITDA. Согласно консенсусу, справедливая рыночная стоимость акций составляет $135,8, что предполагает потенциал роста в 20%. Акции компании выглядят разумно оцененными по сравнению с аналогами в сфере электрооборудования и зеленых технологий.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.