Три компании, которые позволят заработать на снижении ставок ФРС

Оглавление

На прошлой неделе мы рассказывали о секторах, которые первыми выиграют от снижения ставок ФРС. В этой статье анализируем подробно три компании из этих секторов, которые прямо сейчас выглядят привлекательно.

Что случилось

Вышедшие в прошлую пятницу данные подтвердили, что экономика США остается сильной: в сентябре в ней было создано 254 тысячи рабочих мест — это максимальный показатель за шесть месяцев. Уровень безработицы неожиданно снизился до 4,1%, а рост заработной платы ускорился, что уменьшает вероятность того, что ФРС в ноябре снизит ставку на 50 б.п.

Это укрепило веру рынков и аналитиков и в «мягкое приземление» экономики, и даже в сценарий отсутствия приземления вовсе, когда темпы роста сохраняются при замедлении инфляции. Уже на этой неделе Майкл Уилсон из Morgan Stanley, который до середины 2024-го был одним из главных «медведей» Уолл-стрит, улучшил прогноз по циклическим акциям относительно защитных. Его коллега из Goldman Sachs Дэвид Костин повысил свой прогноз на 12 месяцев вперед по S&P 500 с 6000 до 6300 пунктов, отметив, что сильная экономика поддержит рентабельность и другие финпоказатели компаний.

Рынки наконец находятся в фазе, когда хорошие новости для экономики являются хорошими новостями и для рынков, отметил Уилсон. Так было не всегда в последние годы: в какой-то момент сильные данные по экономике говорили только о том, что ФРС будет снижать ставку позже. Но несколько месяцев назад баланс рисков, по мнению управляющих из опросов Bank of America, сместился от инфляции к слабой экономике. А в сентябре глава ФРС Джером Пауэлл явно просигнализировал о том, что сейчас регулятор больше сосредоточен на вопросах занятости, а не стабилизации цен.

Немного охладили рынки вышедшие в четверг данные о том, что индекс потребительских цен в сентябре вырос чуть больше, чем ожидалось. Это касается как общего, так и базового индексов, месяц к месяцу и год к году. Но пока это обстоятельство почти не изменило настроения инвесторов — трейдеры закладывают все те же 80% вероятности уменьшения ставок на один шаг по итогам заседания в начале ноября (против 67% неделей ранее). При этом за неделю рынки стали чуть более склонны прайсить одно, а не два шага снижения ставки ФРС. Вероятно, на это повлияли опубликованные в среду «минутки», то есть протокол заседания ФРС. Он показал, что не все голосующие чиновники ФРС разделяли стремление Пауэлла снизить ставку в сентябре на два шага.

Но, в общем, нарратив о сильной экономике остается доминирующим. Мы нашли три компании, которые могут выиграть от этого и выглядят привлекательно прямо сейчас.

Dollar Tree

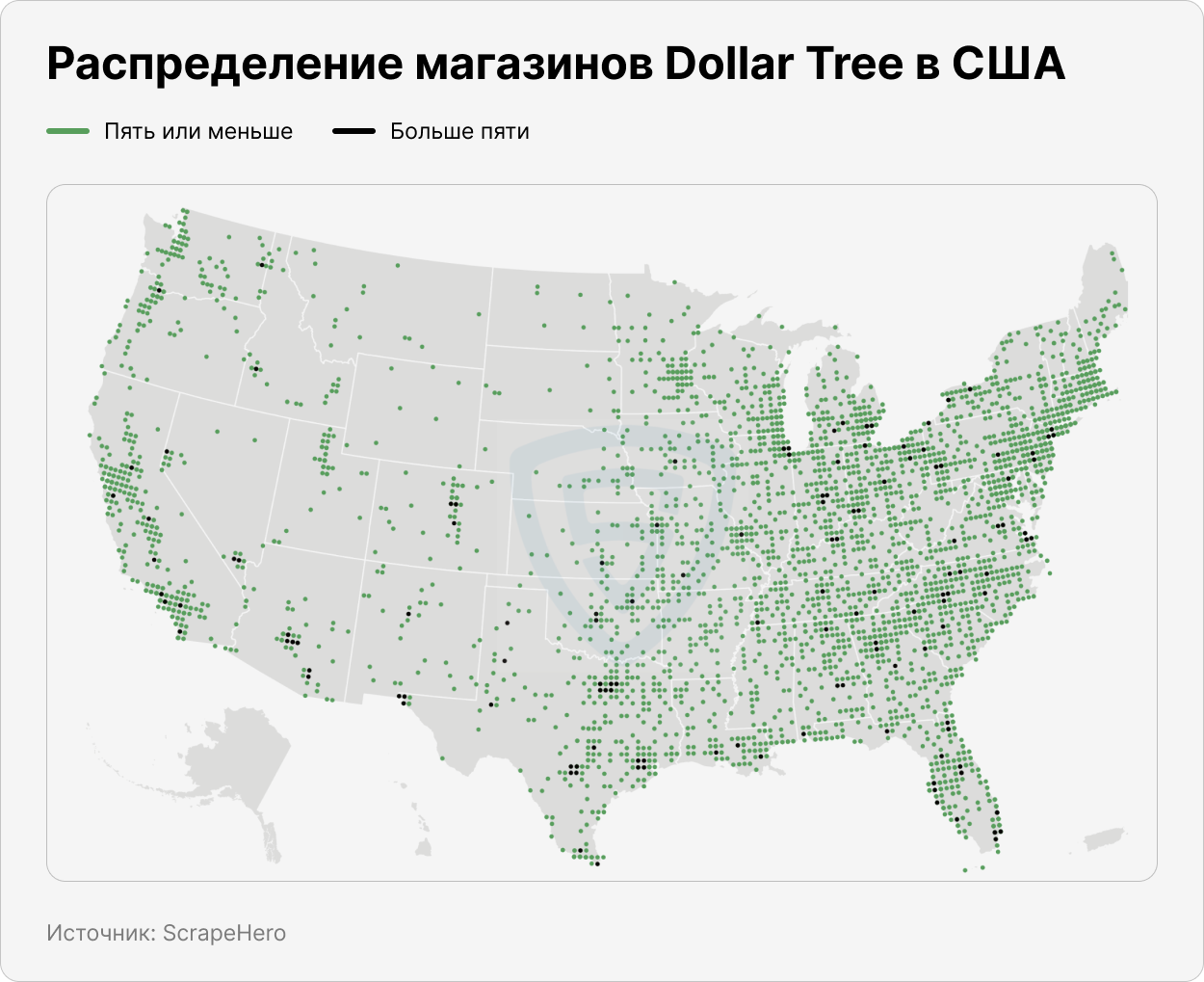

Dollar Tree — это сеть розничных магазинов-дискаунтеров в США и Канаде, предлагающая товары по фиксированным ценам. Основанная в 1986 году, компания имеет головной офис в Чесапике, Вирджиния. Сейчас сеть насчитывает около 16,4 тысячи физических магазинов, а ее бизнес разделен на две части: непосредственно Dollar Tree и Family Dollar.

Dollar Tree — это процветающая часть бизнеса, которая ориентируется на предложение товаров длительного или дискреционного (Consumer Discretionary) спроса не просто по самым низким, а по фиксированным ценам. Это уникальная бизнес-модель, которая пока не имеет аналогов в стране. В одноименных магазинах можно найти канцелярию, элементы декора, посуду, бытовую химию и многое другое. По итогам второго квартала 2024 года на сегмент пришлось 55% выручки ($4,1 млрд) и 53% от общего количества точек продаж (8,6 тысячи).

Изначально компания продавала все товары по $1, но из-за инфляции увеличила ценник до $1,25 в 2021 году. Сейчас руководство тестирует новые форматы и добавляет товары по $3 и $5 за штуку. Около 1,6 тысячи магазинов сети (или 19%) уже перешло на формат с несколькими ценниками. Компания находится на раннем этапе внедрения этой инициативы и в дальнейшем ей предстоит преобразовать еще тысячи магазинов, что дает значительное пространство для роста. Расширение ассортимента и рост среднего чека — долгосрочный драйвер для Dollar Tree.

С начала этого года акции Dollar Tree обвалились на 51% по двум основным причинам.

- Одна из них — инфляция, которая заставила потребителей со скромным семейным бюджетом экономить еще сильнее. В результате руководство пересмотрело прогнозы на 2024 год в меньшую сторону из-за более низкого клиентского трафика.

- Другая — слабость Family Dollar. Dollar Tree купила ее в 2015 году за огромные для себя $8,5 млрд в попытке конкурировать с розничными гигантами вроде Walmart или Costco.

В отличие от Dollar Tree, Family Dollar предлагает дешевые товары повседневного спроса — прежде всего еду, напитки, средства личной гигиены и др. Все эти годы руководство пыталось раскрыть потенциал изначально проблемного бизнеса, «вкладывая огромные средства и силы» в маркетинг, ремонт магазинов, логистику и повышение эффективности. Но траектория бизнеса была совершенно неудовлетворительной.

В результате в конце 2021 года в компанию вложились инвесторы-активисты из Нью-Йоркской финансовой компании Mantle Ridge. Им удалось привлечь бывшего CEO конкурирующей фирмы Dollar General и начать реорганизацию бизнеса. С руководством компании были согласованы конкретные шаги для улучшения ситуации, а именно сокращение номенклатуры товаров, повышение зарплат, которое должно удержать сотрудников, модернизация IT-систем и др. Тем не менее Family Dollar продолжала испытывать трудности, и менеджмент инициировал стратегический пересмотр бизнеса.

Сейчас компания сокращает количество неэффективных розничных точек сети (закрыта уже 1 тысяча магазинов, то есть примерно 12%) и планирует продать или выделить Family Dollar в отдельную компанию, чтобы сосредоточиться на основном бизнесе. Если Dollar Tree все-таки удастся избавиться от своей проблемной части, это станет мощным катализатором для переоценки компании в большую сторону.

Вот главное из результатов Dollar Tree по итогам второго квартала 2024 года:

- Сопоставимые продажи выросли на 1,3% в Dollar Tree и снизились на 0,1% в Family Dollar. Совокупно сопоставимые продажи увеличились на 0,7% из-за роста трафика на 1,1%, что частично было нивелировано снижением среднего чека на 0,5%. Для сравнения, Dollar General отчиталась хуже — сопоставимые продажи выросли на 0,5%; компания также страдает от проблем в экономике. В результате выручка Dollar Tree составила $7,38 млрд против $7,33 млрд годом ранее.

- Валовая прибыль увеличилась на 3,7%, до $2,21 млрд. Валовая маржинальность подтянулась с 29,2% до 30% год к году, что в том числе было обусловлено снижением транспортных затрат. Операционная маржинальность снизилась на 1,1 п.п. из-за роста затрат на амортизацию и внедрение мультиценовой модели в магазины Dollar Tree, а также роста тарифов на коммунальные услуги. На конечный результат повлияло в том числе урегулирование судебных исков за распространение продуктов питания, БАДов и косметики со склада Family Dollar, в котором были найдены крысы. Штраф в $41,7 млн за антисанитарные условия стал крупнейшим из подобных в истории. Компания также продолжает фиксировать убыток от обесценения Family Dollar, который в 2023-м уже уничтожил ее годовую прибыль.

- Компания продолжила генерировать солидные денежные потоки. За последние 12 месяцев операционный денежный поток составил $2,8 млрд, а свободный — $0,5 млрд. Dollar Tree уже выкупила 3,28 млн собственных акций на $403,6 млн, после чего у нее осталось непотраченными порядка $952 млн в рамках текущей программы байбэков (для сравнения, рыночная капитализация сейчас — $15,15 млрд).

- У компании здоровый баланс: общий долг достиг $3,7 млрд, а кэш — $0,57 млрд. Таким образом, чистый долг составляет $3,1 млрд, а долговая нагрузка находится на уровне 1,2.

Нужно учитывать, что пока нет абсолютной ясности насчет того, что произойдет с бизнесом дальше. Руководство придерживается консервативного прогноза на весь 2024 год и обещает выручку в районе $30,7 млрд, что примерно сопоставимо с результатом прошлого года. Тем не менее Dollar Tree имеет несколько катализаторов к переоценке бумаг в большую сторону на разных временных горизонтах. В долгосрочной перспективе формат низких цен обеспечивает Dollar Tree относительную устойчивость к замедлению экономики, в том числе за счет экспансии на рынке США. Например, недавно она фактически поглотила ритейлера 99 Cents Only, устранив конкурента и усилив свои конкурентные преимущества.

В ближайшем будущем Dollar Tree должна получить выгоду от замедления инфляции и нормализации потребительского спроса, а также возможного избавления от проблемной части бизнеса Family Dollar. Компания также демонстрирует более быстрое восстановление финансовых показателей по сравнению с ее главным конкурентом Dollar General, но торгуется с существенным дисконтом как к сопоставимым аналогам, так и к собственным историческим уровням, что делает ее привлекательной для покупки.

Cousins Properties

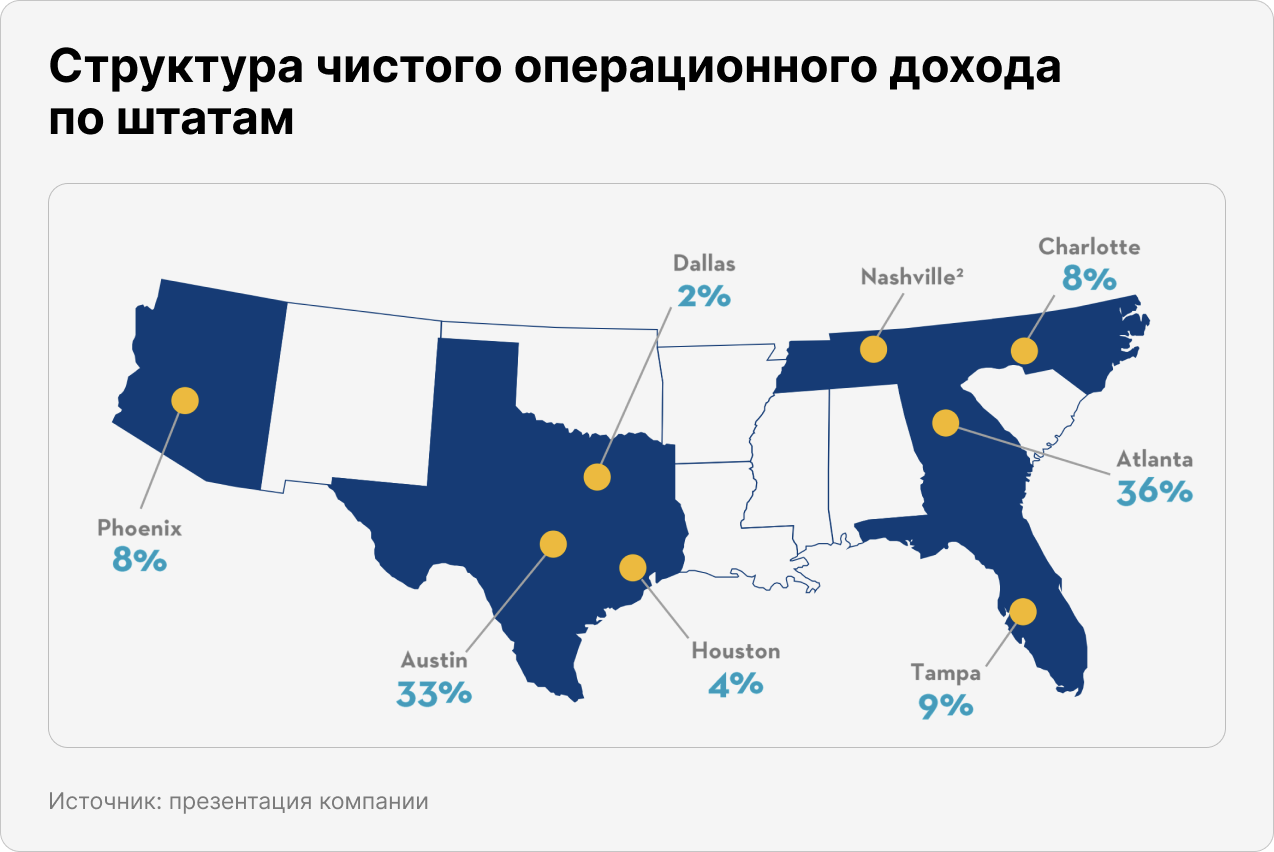

Cousins Properties — это офисный REIT, который владеет и управляет офисными зданиями класса А, расположенными в быстрорастущих регионах Солнечного пояса. Львиная доля чистого операционного дохода (NOI) приходится на штаты Техас и Джорджия. Также у траста большой бизнес во Флориде и Аризоне.

Рынки Шарлотта, Далласа, Нэшвилла и Атланты вошли в десятку самых «горячих» рынков недвижимости 2023 года, по версии агрегатора недвижимости Zillow. Согласно данным компании, эти регионы уже стали самыми быстрорастущими по чистой внутренней миграции, в связи с чем рост занятости в офисной сфере тоже вырос. Лидером стал Даллас, где количество офисных работников выросло на 4,4% в 2023 году, в Остине — на 1,9%, а в Атланте и Хьюстоне — на 1,8%.

У Cousins Properties — сильный портфель. По последним данным, он состоит из относительно новых объектов (средний год постройки — 2010-й), а лучшие локации помогли трасту заполучить надежных арендаторов из быстрорастущей технологической отрасли. Крупнейшие из них — Amazon, Meta (признана в РФ экстремистской) и представители финансового сектора вроде Bank of America, Wells Fargo и других. При этом уровень концентрации остается разумным — на 20 главных клиентов приходится меньше половины годовой арендной платы.

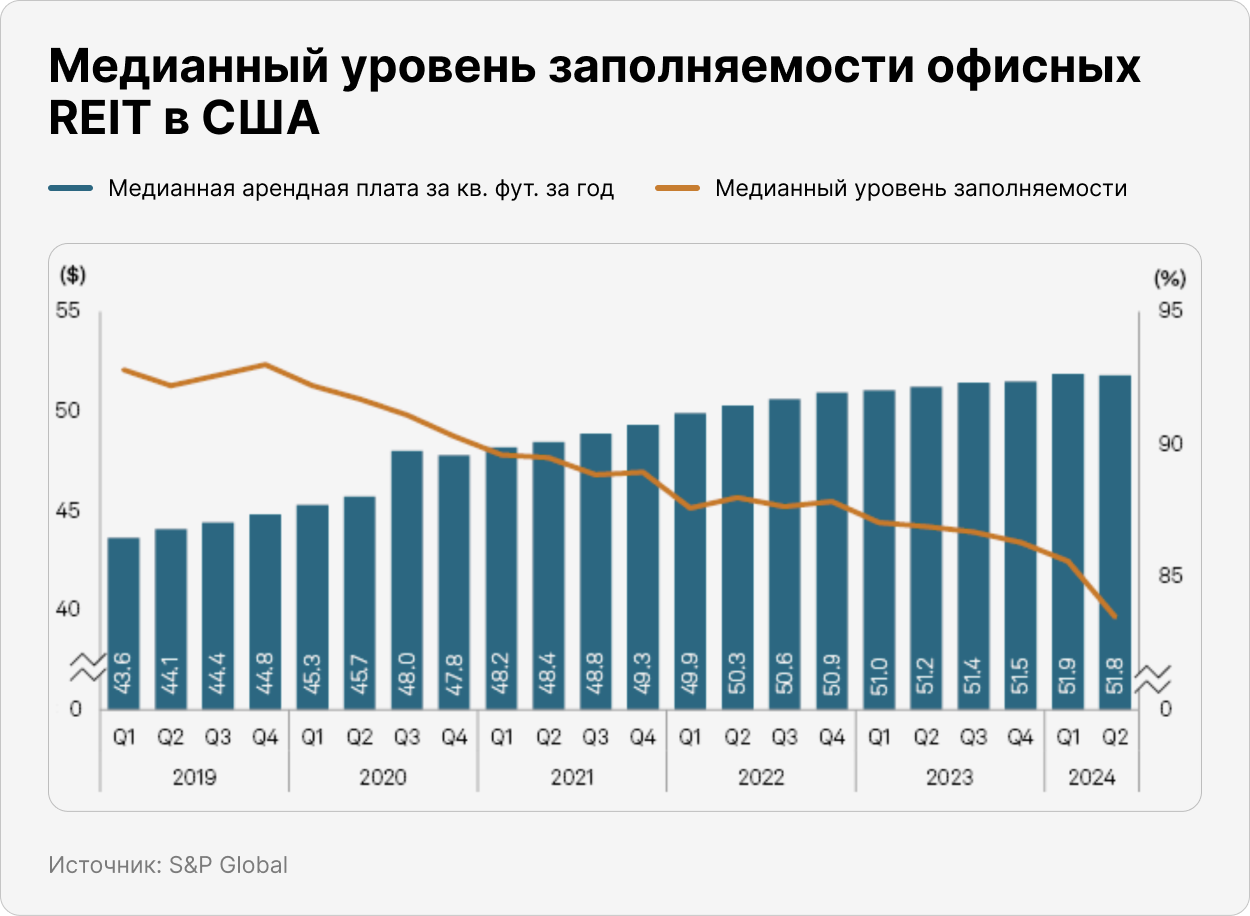

Пока что средний уровень заполняемости офисных REIT в США продолжает снижаться. Во втором квартале 2024 года он упал на 2,1 п.п., до 83,5%, по сравнению с предыдущим кварталом. Это также означает снижение на 3,4 п.п. год к году и на 9,5 п.п. по сравнению с допандеймийным четвертым кварталом 2019 года. Тем не менее мы считаем, что это временное явление и краткосрочные трудности уже целиком отражены в оценках большинства REITов. Кроме того, сейчас есть несколько катализаторов к переоценке в большую сторону.

Офисная недвижимость долгое время была в аутсайдерах из-за роста ставок ФРС и популярности удаленного режима работы во время и после пандемии. Поэтому сейчас многие REITы фундаментально недооценены. По состоянию на начало сентября индекс офисной недвижимости Dow Jones US Real Estate Office был все еще на 43,5% ниже своего допандемийного уровня (на конец 2019 года), в то время как индекс широкого рынка недвижимости Dow Jones Equity All REIT вырос на 5,4% за сопоставимый период.

Однако ситуация меняется. Тренд на гибридный и полностью удаленный форматы занятости, похоже, сходит на нет. Например, на днях CEO Amazon, одного из крупнейших арендаторов Cousins Properties, Энди Джесси заявил, что начиная с 2025 года сотрудники будут обязаны приходить в офис пять дней в неделю. От удаленки отходят и многие другие крупные компании. В сочетании с более низкими процентными ставками это должно дать существенный импульс к росту офисным REITам.

Вот главное из результатов Cousins Properties по итогам второго квартала 2024 года:

- Компания зафиксировала один из самых высоких среднеотраслевых уровней заполняемости офисов — 88,5%, на уровне другого REITа Highwoods Properties. Лучше были результаты только у оборонного траста COPT Defense Properties (94,9%) и нью-йоркского Vornado Realty Trust (89,3%). У Cousins Properties есть потенциальный апсайд роста заполняемости в размере как минимум 5,5 п.п. до допандемийного уровня.

- В это же время запрашиваемая арендная ставка Cousins Properties сейчас на 25% выше среднего уровня для объектов класса А в регионах Солнечного пояса, что говорит о ее возможности влиять на цены и сильном портфеле недвижимости.

- Компания отличается минимальной долей краткосрочных договоров аренды, срок действия которых истекает до конца 2026 года. Он составляет 17% против 24,5% для сектора. Это позволяет снизить текущие риски снижения заполняемости, которые могут быть вызваны общей макроэкономической неопределенностью.

- Выручка компании превысила консенсус-прогнозы и выросла с $204 млн до $212 млн год к году. Чистый операционный доход (NOI) подскочил на 7% и достиг $492,7 млн. Операционный денежный поток (FFO) остался практически на сопоставимом уровне — $103,3 млн или $0,68 на акцию, несмотря на то что примерно половина офисных REITов пережила снижение показателя в последнем квартале, следует из данных S&P Global Market Intelligence.

- У компании один из самых низких уровней левериджа. Коэффициент долговой нагрузки составляет 5,1 против 7,1 в среднем по сектору, что сводит к минимуму вопросы о риске ее финансовой устойчивости. Только 11,8% долга подлежит погашению в течение следующих двух лет. Форвардная дивидендная доходность составляет 4,43%.

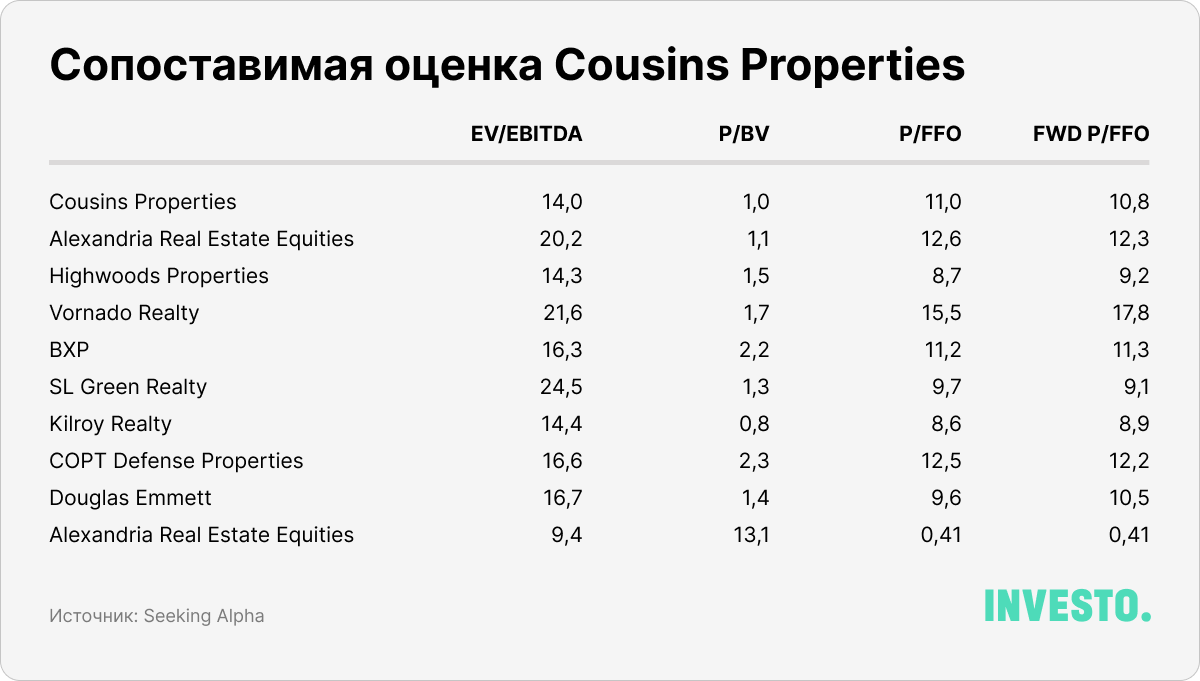

Cousins Properties проявляет впечатляющую устойчивость в текущих макроэкономических условиях. Это высококачественный офисный инвестиционный фонд недвижимости, который имеет сильный портфель в развивающихся городах Солнечного пояса. Они переживают сильный приток миграции и рост деловой активности. У компании один из самых управляемых долгов в отрасли. Позитивом для REITа должны стать возврат сотрудников в офисы, снижение ставок и замедление инфляции. Сейчас траст торгуется с дисконтом к отрасли и даже к своей балансовой стоимости, что делает его привлекательным для покупки.

AMN Healthcare Services

AMN Healthcare Services — поставщик комплексных решений по управлению кадрами для больниц, клиник, школ и других медицинских учреждений в США. Компания была основана в 1985 году, а ее головной офис находится в Далласе, штат Техас.

Она занимается прямым подбором персонала для временного и постоянного найма сотрудников различного уровня, а также предлагает решения по оптимизации штата, VMS-технологии (системы управления поставщиками), SaaS-решения и услуги автоматического лингвистического перевода. В целом она работает в трех операционных сегментах: рекрутинг медсестер и сопутствующие решения (64% в общей выручке), решения по подбору врачей и руководителей медучреждений (22%), а также технологические и кадровые решения (остальные 14%).

Пандемия значительно повлияла на рекрутинг в отрасли: колоссальный спрос на медицинский персонал сопровождался масштабным сокращением предложения. Регулярные переработки и более высокие риски заболевания приводили к эмоциональному выгоранию работников. Примерно четверть опрошенных Medscape работников сообщила, что опыт пандемии заставил их уйти из этой сферы. При этом в выигрыше оказались компании-провайдеры кадровых решений для больниц, AMN Healthcare — одна из них. Компания смогла увеличить выручку более чем в два раза в период с 2020 по 2022 год.

Оптимизм в отношении перспектив компании мы объясняем следующим:

- Основным драйвером роста для этого и остального медицинского рынка является старение населения. Ожидается, что к концу этого десятилетия число американцев в возрасте старше 65 лет составит около 21% всего населения (73 млн) против 17% в 2020 году. Об этом мы рассказывали здесь. При этом бумеры — самая богатая прослойка общества в США. Вместе с демографическими тенденциями это будет стимулировать спрос на медицинские услуги и, как следствие, на рекрутинг.

- На рынке медицинского персонала по-прежнему наблюдается дефицит кадров, особенно медсестер, из-за выгорания и недостаточной заработной платы, рост которой отстает от рынка труда в целом. Власти ожидают нехватки штатных медсестер в размере 78,6 тысячи уже в 2025 году. При этом Бюро статистики труда США прогнозирует, что в период с 2022 по 2032 год профессия медсестры с повышенным уровнем подготовки станет самой быстрорастущей в США.

- Пациенты, которые отложили лечение в 2020 году, также будут стимулировать спрос на медицинских работников. По данным CovidSurg, в 2020 году во всем мире было отменено или отложено около 28,4 млн плановых операций. Этот гэп еще не закрылся.

AMN Healthcare имеет множество возможностей для стратегических M&A-сделок, поскольку рынок остается фрагментированным. Для сравнения, сейчас на 20 крупнейших компаний отрасли приходится только 52% рынка, что немногим больше 48% в 2008 году. При этом уже сейчас видна его склонность к консолидации.

Бизнес лингвистических услуг, приобретенный AMN Healthcare в 2020 году, — мощный драйвер роста. Это сервис, который помогает предоставлять услуги лучшего качества пациентам с ограниченным знанием английского языка и нарушениями слуха. С момента приобретения выручка сервиса выросла более чем в два раза и продолжает расти двузначными темпами. Мы полагаем, что тренд сохранится и бизнес будет поддерживать стремительный органический рост из-за относительно низкого уровня цифровизации в отрасли и растущей иммиграции в США.

Вот главное из результатов по итогам второго квартала 2024 года:

- Консолидированная выручка составила $741 млн, что на 25% меньше год к году и на 10% ниже квартал к кварталу, что в целом соответствует ожиданиям. Снижение в основном было вызвано более слабым спросом на рекрутинг медсестер со стороны ключевых клиентов из-за сложной макроэкономической конъюнктуры. Руководство отмечает, что ситуация начинает исправляться в лучшую сторону, но пока что все сегменты остаются слабыми, кроме лингвистического бизнеса — выручка от него выросла на 18% в годовом исчислении.

- Из-за более слабой выручки прибыль тоже сократилась. В результате операционная маржинальность составила 5,1% против 9,2%, в том числе из-за роста расходов на заработную плату. Мы ожидаем, что в среднесрочной перспективе AMN Healthcare улучшит показатель, поскольку доля сегмента технологических и кадровых решений в структуре выручки продолжает расти. Она достигла 14% против 4,1% в 2018 году и отличается оперативной эффективностью более 40%.

- Устойчивый денежный поток позволяет компании поддерживать сбалансированный подход к аллокации капитала. За последние 12 месяцев операционный денежный поток составил $312 млн, а свободный денежный поток — $206,8 млн. Исторически ее приоритетом был делеверидж, на который она направляла 39% доступных средств. Остальное шло на точечные M&A-активности (30%), байбэки (23%) и реинвестирование (8%).

- Сейчас у компании сильный баланс: общий долг соответствует $1,2 млрд, на кэш приходится $48 млн, а чистый долг равен $1,1 млрд. На сегодняшний день коэффициент долговой нагрузки составляет 2,6, а финансовый рычаг — 1,4, что существенно ниже целевого уровня 2–2,5.

- С учетом сильного баланса и возможностей для заимствований AMN Healthcare обладает гибкостью для реализации новых приобретений и более активного выкупа акций. С 2016 года она потратила на эти цели $1,1 млрд, что составляет около 72% от ее текущей рыночной капитализации. Сейчас в рамках программы доступно $228 млн.

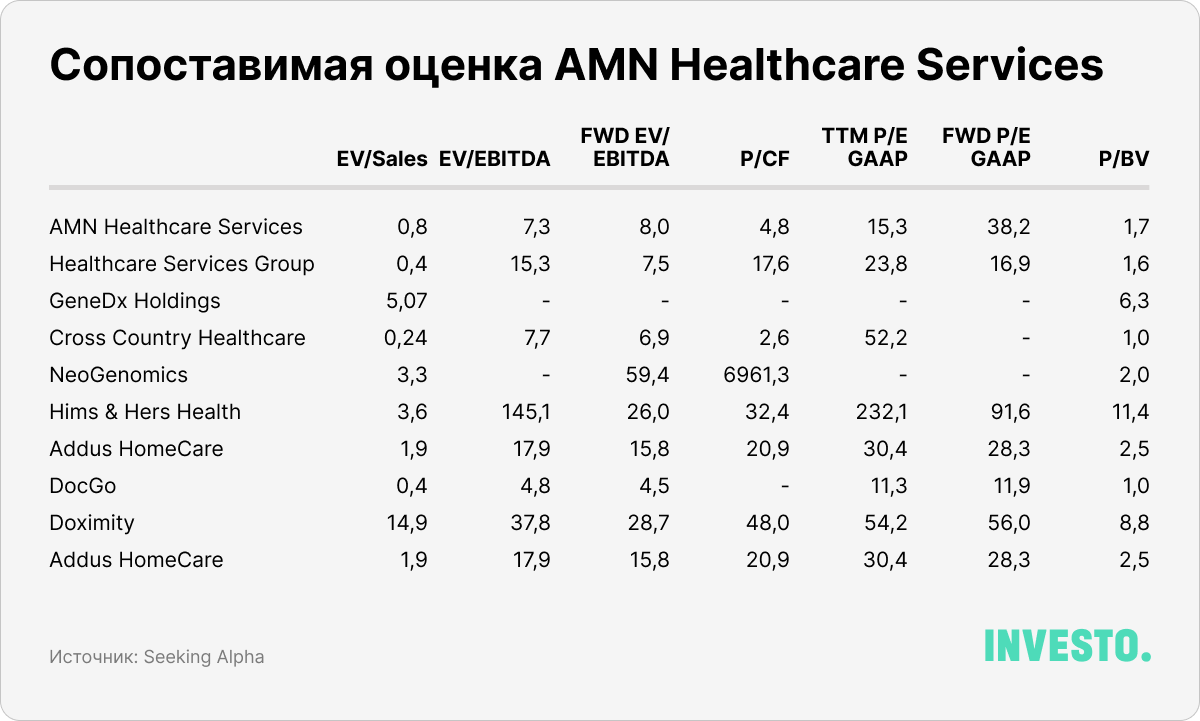

Бизнес AMN Healthcare хорошо зарекомендовал себя, и, несмотря на последствия пандемии, как мы считаем, он продолжит расти и увеличивать маржу в течение следующих нескольких лет. Для сопоставимой оценки мы выбрали прямых конкурентов компании — Cross Country и Healthcare Services, а также сервисные компании на медицинском рынке. Получилось, что AMN Healthcare торгуется с дисконтом к аналогам по всем основным мультипликаторам и выглядит привлекательно на текущем уровне.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.