Рынок роскоши устойчив в любые времена. Какие компании сектора выглядят недооцененными?

Оглавление

«Предметы роскоши — это не показатель экономики в целом», — заявил недавно Жан-Жак Гиони, финансовый директор LVMH. Действительно, если судить по отчетности компаний этого сектора, инфляция отступила, в мире больше не бушуют геополитические конфликты, а инвесторы не обеспокоены рисками глобальной рецессии. В этом тексте Владислав Коломеец — FMVA, автор канала Kolomeets Investments в Seeking Alpha — рассматривает крупнейшие компании рынка персональной роскоши: LVMH, Hermès и Kering.

Почему рынок роскоши растет несмотря ни на что

В тот же день в октябре 2022-го, когда МВФ предупредил о замедлении мировой экономики и грозящей рецессии, французский гигант индустрии роскоши LVMH Moet Hennessy опубликовал финансовые результаты, которые значительно превзошли ожидания аналитиков и прогнозы руководства фирмы. Неделю спустя своими показателями впечатлил инвесторов и Hermès, производитель культовых сумок Birkin и Kelly. Позднее консенсусы Уолл-стрит превзошел и Ralph Lauren.

Рынок товаров роскоши продолжал активно расти в течение всего 2022 года, несмотря на рост опасений по поводу мировой экономики и рынков: стоимость 95% всех компаний мирового рынка роскоши выросла. За последний год (с апреля 2022-го по апрель 2023-го) акции Burberry выросли на 42,5%, Prada — на 8,31%, а швейцарского Richemont — на 22%. Для сравнения, индекс S&P 500 за тот же период потерял 9,6%. Устойчивость продемонстрировала даже Kering, которая достаточно быстро оправилась после недавнего громкого скандала с Balenciaga, в ходе которого компанию обвинили в пропаганде педофилии.

Рынок люкса не полностью независим от ситуации в экономике: пандемийный 2020 год ударил и по нему. Однако после снятия ограничений индустрия начала стремительно восстанавливаться, а по итогам 2022 года превысила допандемийный уровень. По оценкам Statista, за последний год рынок предметов личной роскоши увеличился на 6,3% и достиг $312 млрд.

Аналитики Bain & Company считают, что к 2030 году объем рынка достигнет $590–635 млрд (при сохранении текущего курса евро к доллару), что предполагает рост на 6–9% в год. Прогноз Statista более консервативен: среднегодовой темп роста 3,4%, до $354,8 млрд, к 2028 году. Прогнозируемая оценка может меняться в зависимости от методологии подсчета. Но все эксперты считают, что индустрия роскоши будет расти быстрее, чем ВВП наиболее развитых стран, чему будет способствовать несколько факторов.

1. Феномен рынка роскоши заключается в особенном поведении его целевой аудитории. Оно идет вразрез общим трендам в экономике и мало подвержено конъюнктурным колебаниям. Иначе говоря, состоятельные люди не меняют свои привычки из-за глобальных потрясений и сохраняют высокую покупательскую способность даже в самые сложные времена.

Согласно исследованию Oxfam, на 1% самых богатых людей планеты приходится 45,6% всего мирового состояния, а на 50% с наименьшими доходами — всего 0,75%. В среднем за последние два года личное состояние миллиардеров увеличивалось на $2,7 млрд ежедневно. Пандемия создала исключительно благоприятные условия для них, поскольку ультрамягкая монетарная политика центральных банков привела к всплеску стоимости финансовых активов. По подсчетам Credit Suisse, доля сверхбогатого населения увеличилась более чем на 50% за последние два года и составила 218,2 тысячи человек. И хотя на фоне ужесточения монетарной политики стоимость финансовых активов существенно снизилась, она все еще существенно выше, чем была в 2019 году. Более того, вероятность того, что стоимость активов вообще когда-либо вернется к допандемийным уровням, чрезвычайно низка. Именно это лежит в основе роста состояний богатых людей и, соответственно, расширения клиентской базы люксовых магазинов. Лидируют по количеству сверхбогатых (стоимость активов более $50 млн) граждан США (39%), далее идет Китай (10%), на третьем месте — Япония (5,4%).

2. Индустрия не утратит свою актуальность даже вследствие изменения потребительских предпочтений молодого поколения. В 2022 году весь рост рынка роскоши пришелся на поколения Z и Alpha. Уже сейчас на них приходится 45% всего объема продаж. По прогнозам аналитиков, к 2030 году их расходы будут расти примерно в три раза быстрее, чем у более возрастных потребителей.

3. Наблюдается восстановление старых рынков и появление новых. Так, на протяжении всего 2022 года в Китае, втором по объему рынке роскоши, действовал жесткий антиковидный режим. Это спровоцировало снижение пешеходного трафика примерно на треть и вызвало простои розничных магазинов. Как следствие, рынок роскоши Китая снизился на 10% в годовом исчислении, положив конец пятилетнему экспоненциальному росту. В период с 2016-го по 2019-й рынок рос с совокупным годовым темпом 26%.

В последние месяцы власти Китая уже начали смягчать меры по борьбе с коронавирусом. В этой связи ожидается, что рынок роскоши восстановится между вторым и третьим кварталами 2023 года. Также аналитики Bain & Company прогнозируют двукратный рост потребителей товаров роскоши из Китая к 2030 году за счет роста благосостояния населения.

Индия — одна из самых быстрорастущих экономик в мире. Она также становится критически важным рынком для индустрии роскоши. В 2022 году на нее пришлось $7,52 млрд выручки этого рынка, за год прирост составил 44%. Аналитики Bain & Company прогнозируют, что выручка в данном регионе вырастет в 3,5 раза к 2030 году. Согласно недавнему отчету ООН, к 2023 году Индия станет самой населенной страной в мире, обогнав Китай. Вместе с тем, растет и количество людей с личным состоянием свыше $30 млн. С 2011 года их стало больше на 11%, и ожидается, что к 2026 году их число вырастет еще на 39%.

В конце марта мастодонт тяжелого люкса сделал решительный шаг в сторону индийского рынка. Christian Dior Couture, принадлежащий группе компаний LVMH, стал первым домом высокой моды в истории, который представил свою последнюю коллекцию в Мумбаи. Еще в 2022 году Valentino впервые открыла сразу два бутика в Индии в партнерстве с Reliance Brands Limited — в Нью-Дели и флагманский в Мумбаи. Следом выступила Balenciaga, заявив о намерениях открыть свой первый бутик в стране до конца 2023 года. В этом же году болливудская актриса Дипика Падуконе была избрана амбассадором сразу двух брендов крупнейших конгломератов роскоши — Louis Vuitton (принадлежит LVMH) и Cartier (Richemont).

Какие крупнейшие компании сектора могут быть привлекательны

LVMH

LVMH — крупнейший игрок отрасли, собравший в своем портфеле самые престижные люксовые бренды. Сейчас компания управляет сетью из 5664 розничных магазинов во всем мире. Для сравнения, у ее ближайших конкурентов Richemont и Kering их количество составляет 2250 и 1659 соответственно. Крупнейшим акционером конгломерата является Бернар Арно, богатейший человек на планете с состоянием $200 млрд.

Общая выручка компании условно сегментируется по шести направлениям. Помимо предметов личной роскоши, LVMH представлена на рынке алкогольных напитков. Группа владеет 25 брендами крепких напитков, среди которых всемирно известные Dom Pérignon, МОЁT & Chandon, Hennessy, Veuve Clicquot и другие. Также LVMH владеет дистрибьютором косметики Sephora, сетью магазинов на круизных лайнерах Starboard Cruise Services, торговым центром, шоколадным бутиком, несколькими французскими газетами, журналом про инвестиции Investir-Le Journal des Finances, радиостанцией, отелями, парком аттракционов и даже судостроительной верфью.

Всего в группу LVMH входит 75 знаменитых брендов, каждый из них работает исключительно в классе люкс. Согласно политике компании, их называют «домами»: Louis Vuitton, Fendi, Loro Piana, Celine, Christian Dior, а также Tiffany & Co., Bulgari, Hublot и др.

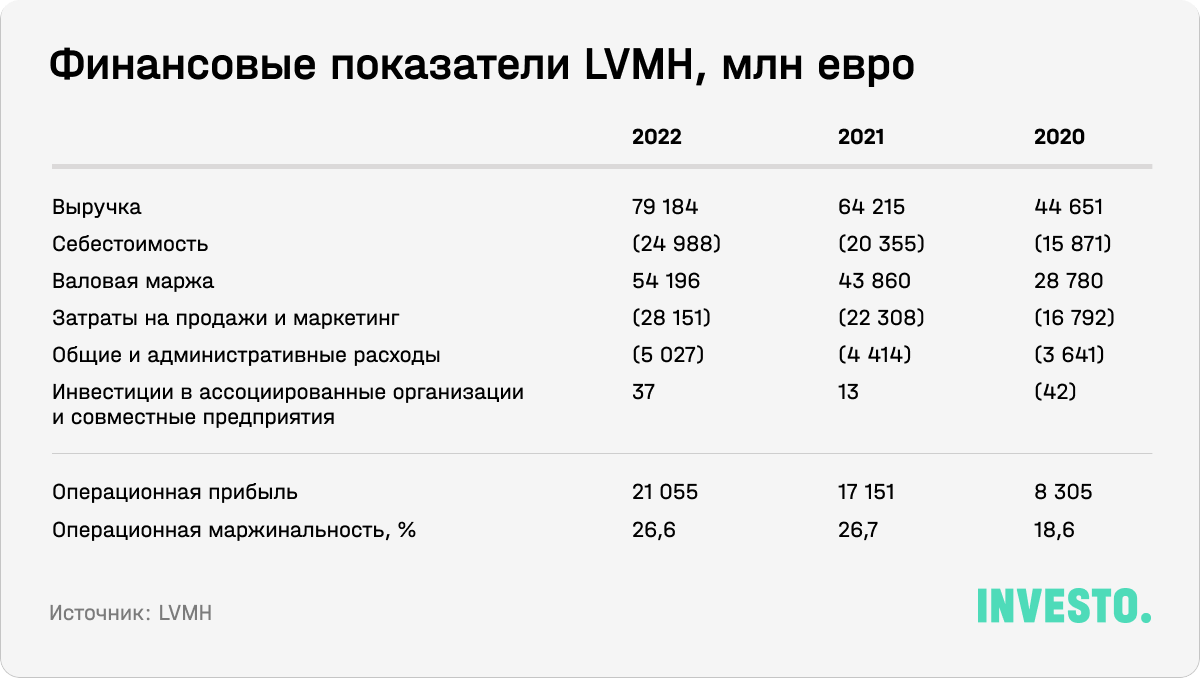

По итогам года выручка компании достигла рекордных €79,2 млрд ($86,8 млрд). Органический рост составил 17% (без учета колебаний валютных курсов), а абсолютный — 23%. Несмотря на локдаун в Китае, за два года продажи фирмы выросли на 77%. Учитывая, что на Азию приходится более 37% общей выручки, смягчение ковидных ограничений в Китае может ускорить рост финпоказателей.

Несмотря на двузначный темп роста продаж, LVMH постоянно повышает эффективность. В то время как маржинальность других компаний потребительского сектора страдала от высокой инфляции, LVMH удержала показатели на прежнем уровне. Так, по итогам 2022 года валовая рентабельность увеличилась с 68,3% до 68,4%. Операционная маржинальность составила 26,6% против 26,7% годом ранее. Чистая маржинальность сократилась лишь на 1 п. п., до 17,8%. Для сравнения, средний показатель по сектору составляет 4,6%.

Снижение операционного рычага связано с увеличением на 26% расходов на маркетинг. Однако стратегия активного пиара уже приносит свои плоды. Недавняя рекламная коллаборация Louis Vuitton с японской художницей Яйои Кусама уже привела к sold out коллекции по всему миру.

Вероятно, в долгосрочной перспективе прибыльность компании будет расти, поскольку Fashion and Leather Goods, крупнейший и наиболее прибыльный сегмент бизнеса с операционной маржинальностью 40,6%, также растет быстрее остальных направлений деятельности (+25,1% год к году).

Высокое качество и перспективы бизнеса находят отражение в текущих мультипликаторах компании. Единственным игроком отрасли, который оценивается дороже, чем LVMH, является Hermès. Однако премиальная оценка LVMH выглядит справедливой, поскольку компания отличается сильным позиционированием, основанным на портфеле уникальных брендов, ставших культовыми в своих сегментах. Кроме того, компания демонстрирует высокие темпа роста и стабильно улучшает свой операционный рычаг.

Hermès

Hermes позиционирует себя как ремесленную (в противоположность конвейерному производству) и высокоинтегрированную компанию. Компания представлена в 42 странах, а ее дистрибьюторская сеть состоит из 45 магазинов.

Продукция Hermes уже давно является культовой, а спрос стабильно превышает предложение. Сумки Birkin и Kelly нельзя купить в бутике — очередь на покупку растягивается на несколько лет при минимальной стоимости в $8 тыс. По мнению экспертов, ценность Hermes в том, что компания производит долговечные предметы, которые можно передавать по наследству и это создает эмоциональную ценность.

Выручка компании сегментирована, она поступает от продаж изделий из кожи, одежды, товаров для дома, косметики и парфюмерии, очков и прочих аксессуаров. Сильнее остальных в этом году вырос сегмент очков (54,2%) и «Ready-to-wear and Accessories», куда входят ремни, бижутерия, перчатки, головные уборы и обувь (42%).

В последние два года Hermès показывает исключительный рост продаж: в 2021 году выручка компании выросла на 41%, в 2022-м — на 29%, до €11,6 млрд. Основной импульс обеспечили Северная и Южная Америки. Выручка в данном регионе подскочила на 46,6%. Кроме того, наблюдалось сильное восстановление в Азии (27,4%).

Hermès — машина по зарабатыванию денег. Французский модный дом демонстрирует аномально высокие показатели прибыльности. По итогам 2022 года валовая маржинальность составила 70,8% против 71,3% годом ранее. За счет высокой узнаваемости бренда и эффективного управления расходами фирме удалось извлечь максимум из своего операционного рычага. Операционная маржинальность выросла с 39,3% до 40,5%. Чистая прибыль достигла €3,3 млрд, что соответствует чистой маржинальности в 29%.Вероятно, рентабельность компании продолжит улучшаться, поскольку наиболее прибыльный сегмент аксессуаров демонстрирует наиболее высокие темпы роста продаж.

Высокий темп роста и впечатляющая прибыльность нашли свое отражение в премиальной оценке акций компании. Hermès торгуется с существенной премией к аналогам: EV/EBITDA компании составляет 28,4, P/E — 53,1, P/Cash flow — 42,6.

Главный минус компании заключается в том, что она является монобрендовым игроком — и такая оценка кажется чрезмерно завышенной. Низкая степень диверсификации должна оказывать значительный дисконтирующий эффект на рыночную стоимость акций, поскольку отдельные компании из индустрии персональной роскоши подвержены риску изменчивости потребительских предпочтений и неудачам. И если другие фирмы имеют бренды с разным позиционированием, то Hermès только предстоит его создать.

Kering

Kering SA — еще один французский конгломерат из индустрии роскоши. В то время как LVMH представлен в каждом сегменте персональных товаров роскоши, Kering связан только с одеждой и аксессуарами. Основными брендами компании являются Gucci, Saint Laurent, Bottega Veneta, Alexander McQueen и Balenciaga.

В 2022 году компания столкнулась с рядом проблем. Сначала Balenciaga оказалась втянута в масштабный скандал. Затем креативный директор Gucci Алессандро Микеле покинул компанию. Учитывая, что именно он возродил популярность бренда в его самый тяжелый период, это оказало давление на акции Kering. Сейчас на Gucci приходится 50% всех доходов компании, однако выручка бренда выросла за год лишь на 1%. Но, несмотря на это, отраслевые эксперты и руководство Kering верят, что Gucci ждет еще более успешный перезапуск в будущем.

В этом и заключается явное преимущество люксовых модных домов. На протяжении своего многолетнего пути к успеху их названия становятся синонимом качества и надежности. А бренды, помимо армии поклонников, получают концентрированную лояльную потребительскую базу. Вот почему их доминирующее положение не может быть утрачено в одно мгновение.

По итогам 2022 года выручка компании выросла на 15% и составила $21,8 млрд. Kering также сильно представлена на азиатском рынке. На долю Азиатско-Тихоокеанского региона приходится 33% общей выручки, в то время как на Северную Америку и Западную Европу — по 27%. Учитывая, что продажи в Азии по итогам года сократились на 8% год к году, смягчение ограничений в Китае может стать важным драйвером для восстановительного роста уже в краткосрочной перспективе.

Концентрация на одежде и аксессуарах, с одной стороны, делает бизнес Kering менее диверсифицированным, но в то же время обеспечивает компании более высокую маржинальность. По итогам 2022 года валовая маржинальность составила 74,7% против 74,1% годом ранее. Операционная маржинальность сократилась с 28,4% до 27,5%. Однако показатель по-прежнему выше, чем у LVMH, крупнейшего игрока отрасли. Чистая маржинальность составляет впечатляющие для производителей одежды 18,4%. Для сравнения, тот же показатель у других производителей одежды премиум-класса, Capri Holdings и Ralph Lauren, составляет 12,7% и 8% соответственно.

Несмотря на устойчивый рост, у Kering сейчас самые низкие мультипликаторы среди конкурентов. Компания торгуется с EV/EBITDA в 10,3 и P/E (ТТМ) 19,4 при среднеотраслевых значениях в 15,7 и 32,6 соответственно. Рынок оценивает компанию примерно на 20% дешевле ее средних пятилетних уровней. Учитывая ожидаемое восстановление азиатского рынка, а также первоклассную маржинальность фирмы, такая оценка кажется чрезмерно низкой.

Что будет с сектором дальше

В последнее время рынок личных товаров роскоши становится более консолидированным — это четко прослеживается по количеству M&A-сделок. Самой выдающейся сделкой, пожалуй, стало поглощение LVMH символа американского ювелирного дела Tiffany & Co. за $16,2 млрд. Ожидается, что в дальнейшем тренд на консолидацию рынка продолжится благодаря гигантам вроде LVMH, Kering и Richemont.

Уже несколько лет говорят о войне мастодонтов роскоши LVMH и Kering за Hermès. По меньшей мере с 2010 года Бернар Арно принимает агрессивные шаги к объединению компаний, например — тайно скупает акции Hermès, за что попадает под судебные тяжбы. Не исключено, что рынок потрясет еще не одна серия масштабных поглощений. Потенциальными целями могут стать небольшие игроки вроде Prada, Ralph Lauren, Burberry или Capri Holdings.

Бенефициарами консолидации могут стать как покупатели в лице гигантов отрасли, так и акционеры мелких игроков, поскольку на фоне конкуренции за наиболее привлекательные активы небольшие фирмы могут быть оценены с солидной премией к текущей стоимости. Это является дополнительным фактором, определяющим привлекательность рынка персональной роскоши.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.