На случай паники и «черных лебедей». Пять стратегий инвестирования с помощью ETF

Оглавление

В условиях неопределенности некоторые инвесторы обращаются к так называемым альтернативным стратегиям. Мы уже рассказывали про опционные стратегии и о том, чем они могут быть интересны. В этом материале Данил Логинов, финансовый аналитик, экс-директор по аналитике и исследованиям ETF Consulting и автор телеграм-канала «Финансы без границ», рассказывает про другие альтернативные стратегии, которые можно использовать с помощью торгующихся в США ETF.

Что такое альтернативные стратегии и чем они могут быть интересны в 2024 году

Несмотря на активное «ралли» последних недель, когда росли даже самые рисковые активы, ситуация на рынках остается неопределенной. Вероятность наступления рецессии в следующем году находится на уровне 50%. Добавляют неопределенности планы ФРС и выборы президента США.

Защитить портфель во время повышенной волатильности могут так называемые «альтернативные стратегии». Их зачастую используют хедж-фонды. Они требуют умения быстро и качественно обработать большой массив данных и использовать сложные финансовые инструменты, к которым у розничных инвесторов не всегда есть доступ. К тому же операции с большим количеством активов часто предполагают, что у инвестора должен быть большой стартовый капитал.

Но выход есть: частные инвесторы могут реализовывать альтернативные стратегии при помощи биржевых фондов (ETF), которые эффективно решают перечисленные проблемы.

ETF — это понятный и простой инструмент с низким порогом входа, который позволяет переложить все технические вопросы на провайдера. Альтернативные инвестиционные стратегии в структуре взаимных фондов (mutual fund) или ETF получили отдельное название — ликвидные альтернативы (liquid alternatives).

Взаимные фонды (mutual fund), как и ETF, представляют собой управляемые «корзины» или «пулы» отдельных ценных бумаг. Но, в отличие от ETF, взаимные фонды чаще бывают активными, то есть предполагают наличие управляющего, который решает, в какие ценные бумаги инвестировать (конечно, делать это он может только в соответствии с декларацией фонда).

Как правило, заявки на покупку взаимных фондов исполняются один раз в день, при этом все инвесторы в один и тот же день получают одинаковую цену. Взаимные фонды можно приобрести напрямую у управляющей компании и без торговых комиссий, но помимо операционных расходов такие фонды могут иметь другие сборы (например, комиссию за продажу или комиссию за досрочное погашение). Аналогом взаимных фондов на российском рынке коллективных инвестиций является ОПИФ (открытый паевой инвестиционный фонд), а аналог ETF — БПИФ (биржевой паевой инвестиционный фонд).

5 альтернативных стратегий, которые можно использовать с помощью ETF

Рыночно-нейтральные стратегии (equity market-neutral)

Рыночно-нейтральные стратегии, или equity market-neutral (EMN) стратегии направлены на получение доходности независимо от того, растет или падает рынок. Стратегия EMN ориентирована на снижение систематического (рыночного) риска путем одновременной покупки и продажи активов, связанных между собой: обычно это акции компаний-фаворитов и аутсайдеров. К первым относятся эмитенты, которые с большей вероятностью будут расти: компании с хорошими финансовым показателями, понятными перспективами роста бизнеса, а аутсайдеры — переоцененные истории, где есть риск ухудшения финансовых показателей. В качестве примера можно привести акции конкурирующих компаний — Amazon-Walmart, Tesla-GM и т.д.

На практике EMN можно использовать не только с несколькими акциями, но и для хеджирования волатильности целого сектора или фондового рынка конкретной страны.

Например, фонд AGF U.S. Market Neutral Anti-Beta (BTAL) нацелен на получение положительной прибыли независимо от направления движения всего рынка акций США. Например, при падении рынков акции с низким коэффициентом бета показывают лучшую доходность, чем акции с высоким коэффициентом бета.

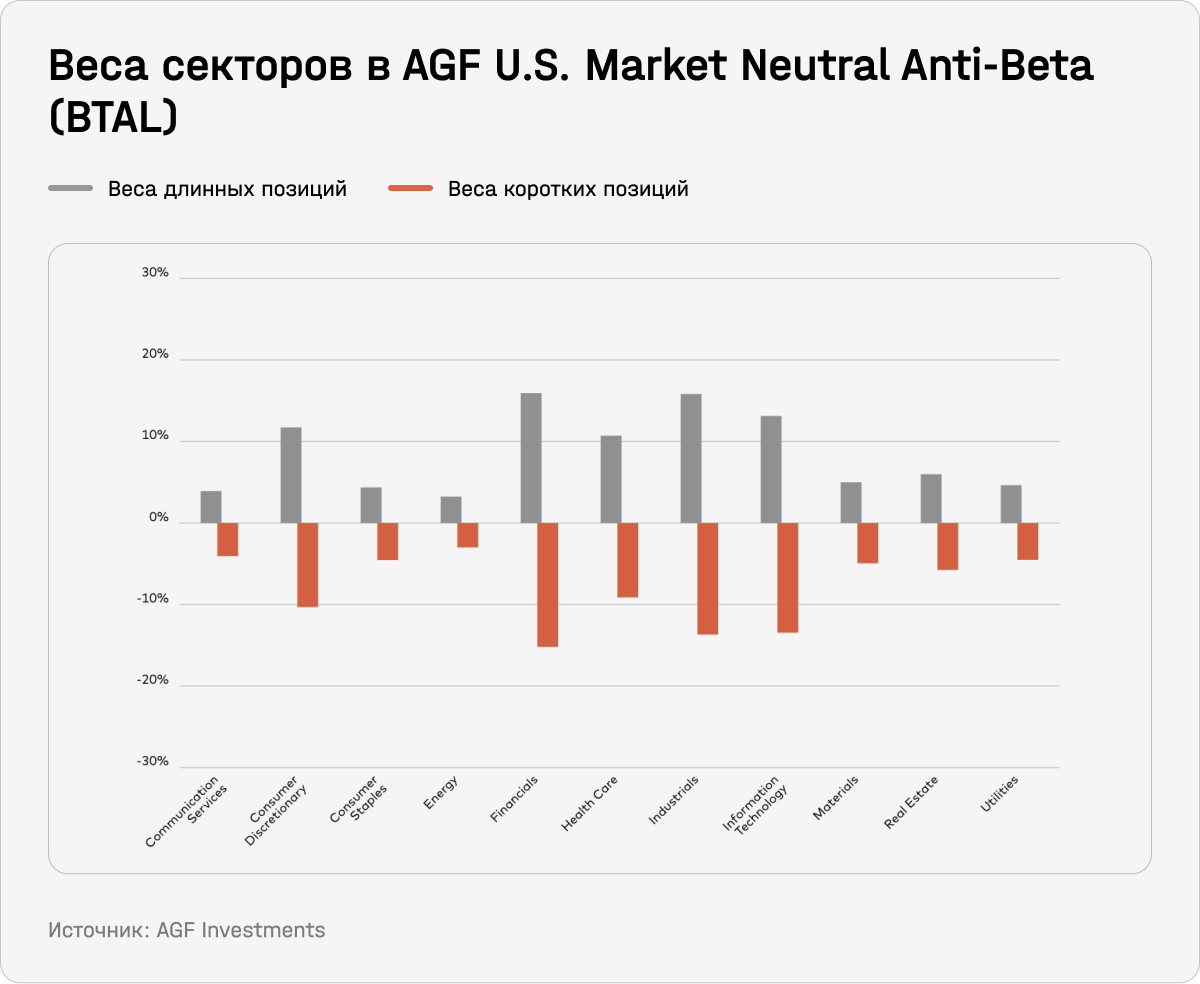

По данным аналитического агентства Morningstar, BTAL — единственный фонд, который можно отнести к категории equity market-neutral. Это может быть связано с тем, что, в отличие от других ETF, он открывает длинные/короткие позиции примерно в равных пропорциях по каждому сектору американского рынка.

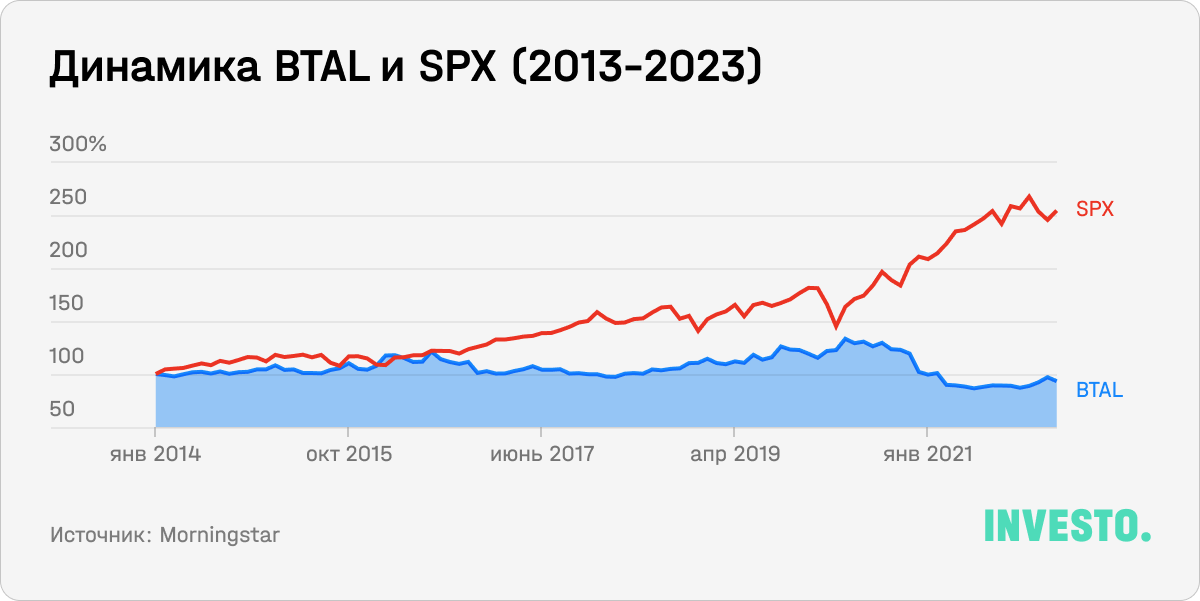

За последние почти 10 лет фонд фактически не принес доходности инвесторам: общая доходность с начала 2014 года составила +1,41%. Зато BTAL оказался заметно менее волатильным, чем рынок в целом. Например, в 2022 году S&P 500 из-за опасений по поводу роста ставок снижался, а BTAL торговался фактически на одном уровне и даже прибавил с начала года. Также, весной 2020-го, когда на рынки обрушился «черный лебедь» в виде пандемии, BTAL оставался стабильным.

Арбитраж относительной стоимости (relative value arbitrage)

Арбитраж относительной стоимости — это стратегия, смысл которой заключается в том, чтобы заработать на разнице в ценах между коррелированными финансовыми инструментами путем одновременной покупки и продажи различных ценных бумаг. Такая стратегия позволяет инвесторам потенциально получить доход от «относительной стоимости» — отсюда и название.

Арбитраж относительной стоимости также называют «парной» торговлей. Это связано с тем, что при relative value инвестор использует пару исторически связанных ценных бумаг, подверженных воздействию одних и тех же экономических факторов или имеющих схожие финансовые показатели. Это могут быть как две акции автомобильной промышленности (например, инвестор может открыть длинную позицию по акциям GM и короткую по акциям Ford), так и акции двух ETF (например, QQQ и SPY, следующие за индексами Nasdaq 100 и S&P 500 соответственно). Впрочем, арбитраж относительной стоимости работает не только с акциями, но и с фьючерсами, опционами, валютами и сырьевыми товарами. В чистом виде фондов с арбитражем относительной стоимости нет, но эту стратегию инвесторы могут использовать самостоятельно.

Вывод: рыночно-нейтральные стратегии EMN и relative value полезны для защиты портфеля от рыночных просадок и снижения волатильности всего портфеля. В период потрясений и высокого уровня неопределенности их можно использовать как альтернативу казначейским векселям (T-bills, краткосрочная бумага со сроком погашения от трех месяцев до года).

Событийные стратегии (event-driven)

К событийным стратегиям относят конвертируемый арбитраж (convertible arbitrage), арбитраж по слиянию (merger arbitrage), инвестирование в особые ситуации (special situations investing), проблемные ценные бумаги (distressed securities).

1. Конвертируемый арбитраж (convertible arbitrage) — стратегия, при которой инвесторы одновременно покупают конвертируемые облигации (которые могут быть конвертированы в акции по фиксированной цене) и шортят акции компании. Цель стратегии — заработать на разнице между ценами конвертируемых облигаций и акций. Инвесторы могут зарабатывать как на купонах от облигаций, так и на росте стоимости акций.

Представим, что инвестор приобретает конвертируемые облигации компании по цене $1000 с возможностью конвертации в акции по $50 за акцию. При этом акции этой компании торгуются по $45. Инвестор покупает облигации и открывает короткую позицию по акциям. Если цена акций возрастет, облигации будут стоить дороже из-за их конвертируемости и инвестор получит прибыль от разницы в ценах.

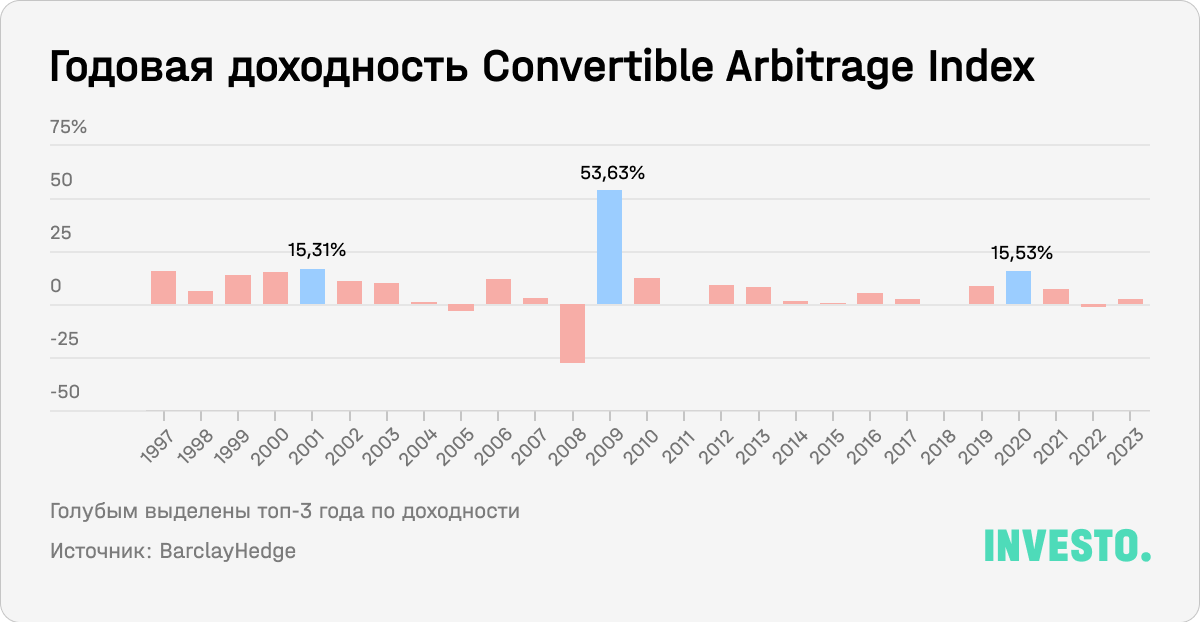

Согласно статистике Convertible Arbitrage Index от BarclayHedge, стратегия конвертируемого арбитража хедж-фондов приносила в среднем 7,5% в год с 1997-го по 2022-й. При этом самыми доходными оказались периоды высокой волатильности рынка: 2000, 2009 и 2020 годы.

Объем активов под управлением стратегий конвертируемого арбитража за последние несколько лет вернулся к уровню 2012 года и даже превзошел его. Интерес к такого рода стратегиям тесно связан с макросредой: в условиях низких процентных ставок конвертируемые облигации, как правило, менее привлекательны, поскольку компании могут выпускать обычные облигации и платить невысокий процент. Справедливо и обратное: если ставки растут, то конвертируемые облигации становятся интересным способом сократить процентные выплаты для эмитентов.

Многие хедж-фонды используют конвертируемый арбитраж как часть своей стратегии, но найти фонды, специализированные только на этой стратегии, достаточно сложно. Среди ETF таких инструментов нет, но есть один взаимный фонд (mutual fund), позволяющий отразить в своем инвестиционном портфеле эту стратегию: Absolute Convertible Arbitrage Fund (ARBIX). На странице фонда указано, что стратегия долгое время существовала в формате хедж-фонда, но в 2017-м была преобразована в другую структуру. За 11 месяцев 2023 года ARBIX принес инвесторам около 4% доходности. Общие расходы фонда (TER, Total Expense Ratio) достаточно высоки — 1,35% в год.

Среди ETF есть фонды конвертируемых облигаций, но прямого отношения к стратегии арбитража они не имеют.

2. Арбитраж по слиянию (merger arbitrage) — стратегия, при которой инвесторы покупают акции компаний, участвующих в сделках слияния или поглощения (M&A), с целью заработать на разнице между текущей ценой акций и ценой, предложенной при сделке.

Превышение цены акций, предусмотренной сделкой, и текущей цены возникает из-за риска того, что сделка может быть отозвана или расторгнута, что может произойти, если она не получит разрешения регулирующих органов или одобрения акционеров (по этой причине некоторые инвесторы называют арбитраж по слиянию «арбитражем риска»). Величина спреда зависит от нескольких факторов:

1. Риск сделки (вероятность того, что сделка не будет успешно закрыта).

2. Временная стоимость денег (определяется сроками закрытия и безрисковой ставкой).

3. Число сделок (чем больше совершается сделок, тем больше возможностей для вложения денег, а значит, инвесторы становятся более избирательными).

4. Волатильность (обеспечивает более привлекательные точки входа и возможность оппортунистической торговли).

По мнению аналитиков JP Morgan, арбитраж по слиянию в 2023 году имеет хорошую риск-премию и может использоваться инвесторами, несмотря на слабое для сегмента первое полугодие. Эта стратегия приносит положительную доходность уже 14 кварталов подряд, пишут в JP Morgan. Аналитики Man Institute также отмечают, что активность на рынке M&A восстанавливается, особенно в компаниях с малой и средней капитализацией.

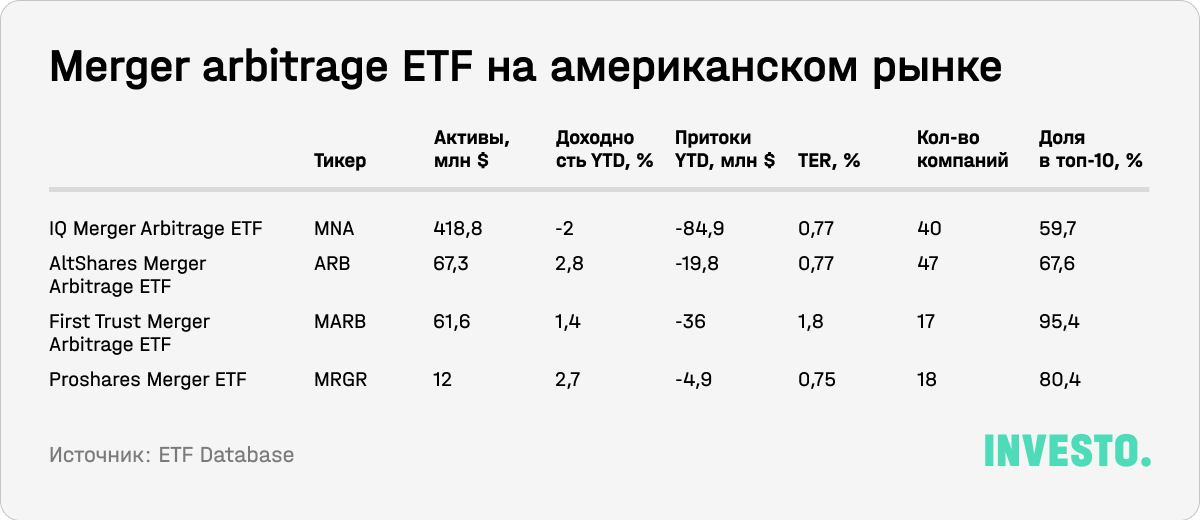

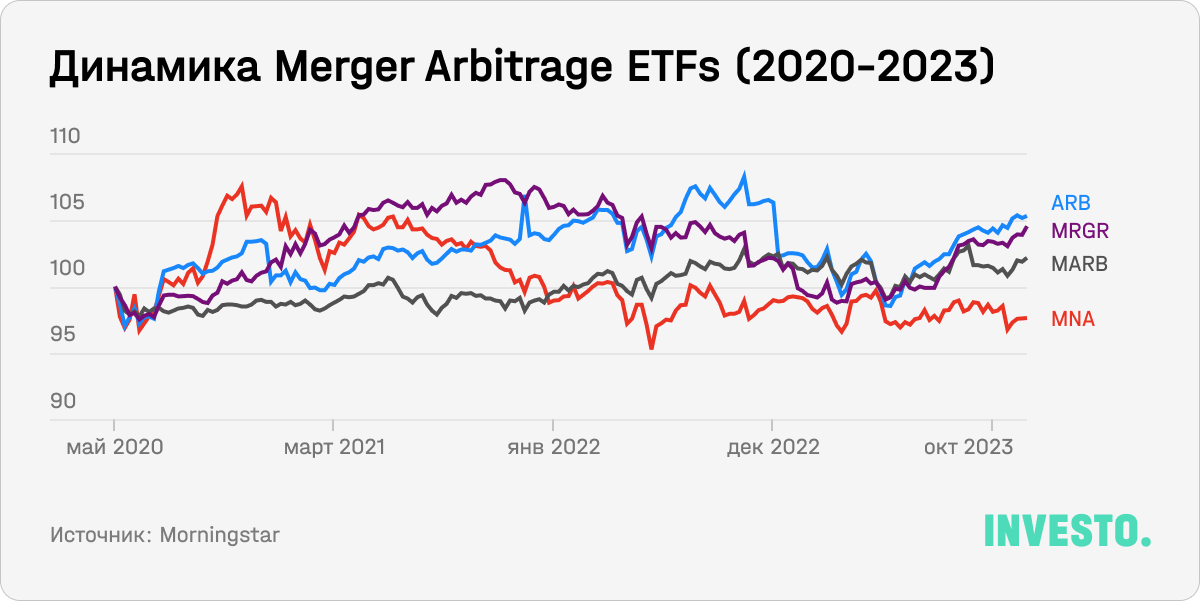

Крупнейший ETF со встроенной стратегией арбитража по слиянию — IQ Merger Arbitrage ETF (MNA). В его составе — 40 акций компаний, публично объявивших о проведении сделок M&A. Фонд имеет низкую концентрацию (наименьшую долю, приходящуюся на топ-10 компаний по капитализации) по сравнению с конкурентами и низкий уровень расходов (TER).

Самый результативный ETF с точки зрения доходности — AltShares Merger Arbitrage ETF (ARB). За 2023 год ARB прибавил 2,8%, тогда как MNA снизился в стоимости на 2%. Такую разницу в динамике двух фондов объясняют отличия в методологии отслеживаемых ими индексов. Оба ETF распределены глобально, но если ARB ETF делает ставку на США и Великобританию (91,5%), то в MNA ETF эти две страны занимают лишь 55,8%.

3. Проблемные ценные бумаги (distressed securities) — стратегия, при которой инвесторы приобретают ценные бумаги компаний в сложном финансовом положении: перед банкротством или реструктуризацией. Цель состоит в том, чтобы выгодно купить их по низкой цене с надеждой на будущий рост.

Существуют специальные сегменты корпоративного долга, которые специализируются на проблемных активах: High Yield или Junk (высокодоходные/мусорные облигации) и Fallen Angels («падшие ангелы»).

Fallen Angels — облигации, изначально получившие рейтинг инвестиционного уровня (IG, investment grade), который затем был понижен до уровня ниже инвестиционного. Тем самым бумаги «переместились» в сегмент высокодоходных облигаций (HY, high-yield) — отсюда и метафора с «низвержением с небес». Такие облигации, как правило, находятся в верхнем сегменте высокодоходных облигаций (рейтинг между BB+ и BB-), поэтому отличаются относительно высоким кредитным качеством, в отличие от облигаций класса B+ и ниже.

Часто институциональные инвесторы (такие как зарубежные пенсионные фонды) в силу строгой инвестиционной политики не могут держать в своих портфелях облигации с рейтингом ниже инвестиционного. Когда кредитный рейтинг снижается с инвестиционного до высокодоходного, они вынуждены выставлять облигации на продажу, даже если они считают их привлекательными. В результате такие бумаги продаются по более низкой цене, чем если бы они торговались без влияния продаж со стороны институциональных инвесторов, что создает дополнительную премию за риск.

По данным исследования Антти Илманена из AQR Capital Management, самая значительная премия за риск у облигаций неинвестиционного рейтинга BB — к ним относятся в том числе и Fallen Angels. Этот сегмент облигаций может быть особенно привлекательным в случае циклического спада или перехода к мягкой монетарной политике. Оба сценария возможны в 2024–2025 годах.

Эффект Fallen Angels хорошо исследован ETF-провайдером VanEck. Самый крупный по стоимости активов под управлением фонд на облигации этого сегмента — VanEck Fallen Angel High Yield Bond ETF (ANGL). Ближайший конкурент, iShares Fallen Angels USD Bond ETF (FALN), имеет меньший коэффициент расходов и другой индекс-ориентир (а значит, и состав), но по доходности фактически идентичен ANGL.

Оппортунистические стратегии (macro trading, systematic trend)

Оппортунистические стратегии, такие как макроторговля (macro trading) и систематическая торговля (systematic trend), ориентированы на абсолютную доходность, то есть на достижение положительной прибыли в любых рыночных условиях. Управляющие, которые используют такие стратегии, делают акцент на сохранении капитала.

Systematic trend ETF

Эти фонды торгуют ликвидными биржевыми и внебиржевыми глобальными фьючерсами, опционами, свопами и валютными контрактами. Большинство ETF этого сегмента альтернативных стратегий следуют за трендом и ценовым импульсом. Доступ к основным инструментам управляющие таких фондов получают через деривативы.

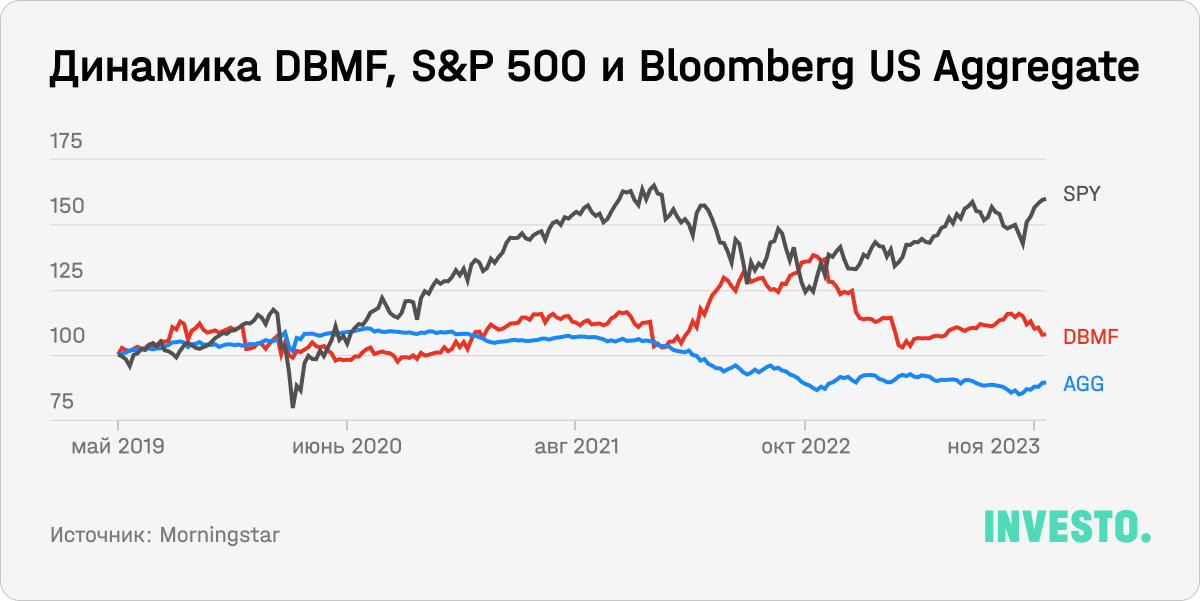

Самый крупный фонд iMGP DBi Managed Futures Strategy ETF (DBMF) с активами $789 млн использует компьютерную модель, которая «ловит» тренды на фондовых рынках (причем как на рост, так и на снижение) и инвестирует в акции, облигации, биржевые товары или фьючерсы.

За последние 4,5 года DBMF показал отрицательную корреляцию с широким рынком акций США и при этом оставался в положительной зоне по доходности. Для понимания инвестиционной стратегии: в третьем квартале 2023 года фонд заработал на коротких позициях в фьючерсах на процентные ставки по всей кривой доходности США, а также на коротких позициях в золоте и увеличенной экспозиции в нефти. Убыток в третьем квартале принесли длинные позиции на глобальные акции.

Аналитики Morningstar отмечают, что оппортунистические фонды обычно показывают меньшие потери в периоды спада рынка, но при этом они характеризуются большей сложностью. Иногда менеджеры таких фондов делают ставку на то, что рынок будет продолжать двигаться в одном направлении, иногда — наоборот, и часто меняют или хеджируют свои ставки.

Сложность торговых моделей и разнообразие финансовых инструментов для торговли делают оппортунистические стратегии одними из самых трудных для восприятия со стороны неквалифицированных инвесторов. Важно понимать, что цель таких фондов — защитить портфель от рыночных просадок.

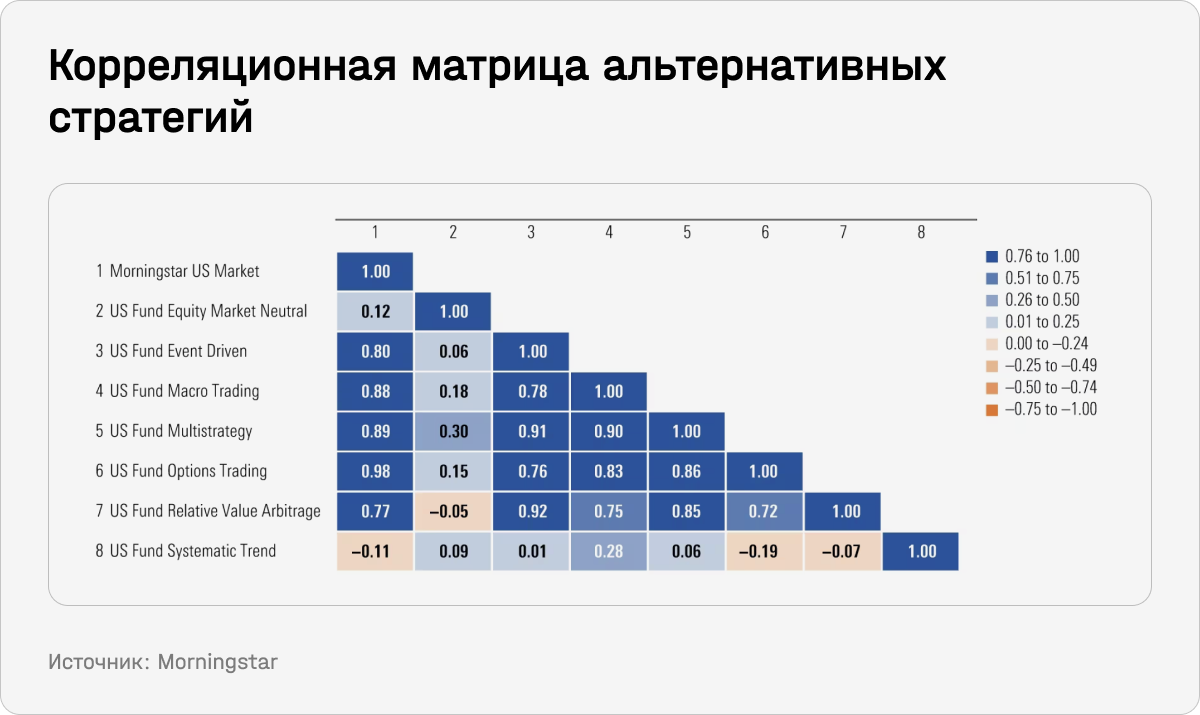

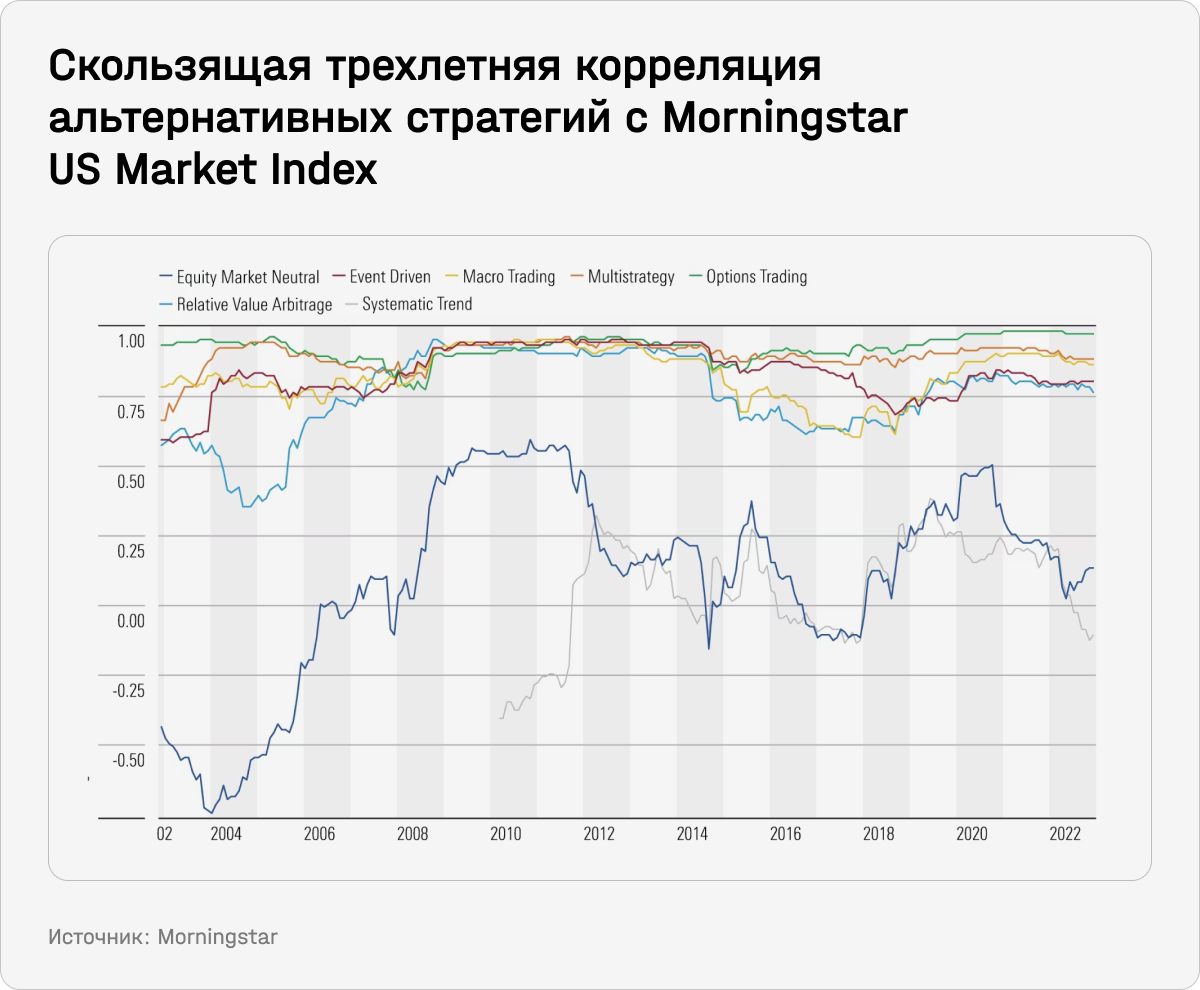

По данным Morningstar, корреляция оппортунистических фондов с любыми другими альтернативными стратегиями и рынком в целом находится вблизи нуля, а иногда и в отрицательной зоне.

Стратегии EMN и systematic trend также наименее коррелированы с рынком.

Выводы

Главная цель альтернативных стратегий — защититься от рыночных просадок и обеспечить дополнительную диверсификацию вложений. Они не подходят для инвестирования на «бычьем» рынке и, следовательно, большую часть времени не смогут приносить положительную доходность.

Однако в случае возможной рецессии и рыночной волатильности их наличие в инвестиционном портфеле не повредит. По оценкам Morningstar, несмотря на значительное отставание от индекса американских акций за последние десять лет, инвестирование 20% портфеля в альтернативные стратегии дало лучший результат по сравнению с портфелем, полностью состоящим из акций, или стандартным портфелем, который на 60% состоит из акций и на 40% из облигаций.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.