Забудьте о дивидендах. Почему опционная стратегия может подойти консервативным инвесторам?

Оглавление

Классические стратегии консервативных инвесторов — портфель 60/40, дивидендные акции — не всегда позволяют инвесторам зарабатывать больше других стратегий с сопоставимым уровнем риска. В качестве альтернативы инвесторы могут рассмотреть опционную стратегию, которая не зависит от возможности компаний платить дивиденды по своим акций или купоны по облигациям. Узнайте, почему опционная стратегия покрытой продажи становится новой альтернативой для консервативных инвесторов, обеспечивая стабильный доход при сниженных рисках.

Где инвесторы обычно ищут стабильный доход и почему эти стратегии сейчас могут не работать

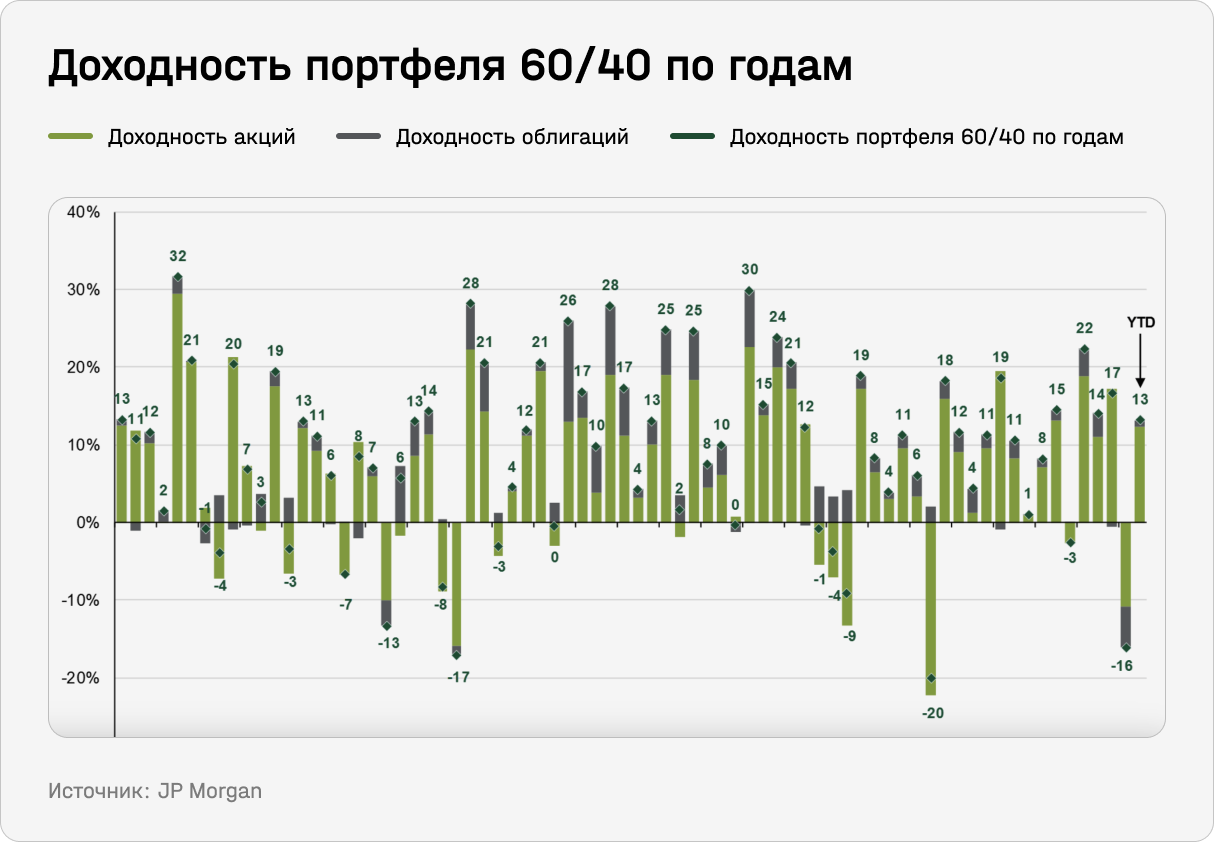

1. Сбалансированный портфель 60/40 долгое время считается классическим базовым вариантом для инвесторов с умеренным профилем риска. Это портфель, состоящий на 60% из акций, призванных обеспечить прирост капитала, и на 40% из облигаций, дающих текущую купонную доходность и контроль рисков.

После кризиса 2008-го такой портфель прекрасно оправдывал возложенные на него ожидания: акции росли, а снижающиеся ставки поддерживали стабильный спрос на облигации. Каждый раз снижение котировок акций нивелировалось ростом стоимости облигаций в портфеле.

Однако все резко изменилось в 2022-м, когда глобальные центробанки начали цикл повышения ставок, пытаясь взять под контроль заоблачную инфляцию. По итогам 2022-го портфель 60/40 показал худшую доходность с 2008-го.

2. Фокус на стабильных дивидендных акциях всегда был популярной стратегией для инвесторов, которым важен регулярный денежный поток. Этот подход особенно актуален для инвесторов пенсионного возраста. Как правило, сектора, в которых дивидендная доходность наиболее высокая, это — недвижимость, банки, компании сферы коммунальных услуг, нефтегазовой и смежных отраслей.

Но есть риск того, что дивидендные платежи у некоторых из таких компаний вряд ли будут расти с инфляцией, а, возможно, будут полностью прекращены. Это связано с двумя глобальными трендами последних лет.

Первый — бигтехи все более активно отвоевывают бизнес у традиционных компаний. Amazon уже давно предлагает доставку продовольственных товаров, конкурируя с продуктовыми сетями, а Apple недавно запустил программу кэшбэка. Ставки по ней серьезно угрожают банковским депозитам.

Второй — пандемия поставила на грань выживания некоторые сектора экономики, в том числе рестораны, индустрию развлечений, авиаперевозки и традиционные объекты коммерческой недвижимости вроде моллов и торговых центров. Банковский кризис марта 2023-го, который стал косвенным следствием пандемии, вообще поставил под сомнение жизнеспособность многих средних и мелких банков США, а некоторые фонды коммерческой недвижимости попросту прекратили выплату дивидендов. В этих условиях полагаться на стабильный дивидендный поток от акций становится рискованно.

В части же инструментов с фиксированным доходом для повышения выплат по ним инвесторы либо должны фокусироваться на более длинных (и исторически более доходных) облигациях, либо уходить в сегмент высокодоходных облигаций. Однако с учетом инвертированной последний год кривой доходности премия за дюрацию (то есть увеличение срока облигаций в портфеле) минимальна и, на мой взгляд, не компенсируется риском.

Кроме того, рост числа банкротств в США делает инвестиции в высокодоходные облигации рискованным занятием, так как эффекты столь резкого повышения ключевой ставки еще далеко не полностью «просочились» в экономику и число банкротств будет, скорее всего, только расти в ближайшей перспективе.

Один из способов, с помощью которого инвестор может добиться повышенной дивидендной доходности в портфеле, не подвергая его рискам, упомянутым выше, — это использовать так называемую опционную стратегию «покрытой продажи». Она предлагает альтернативный способ получения стабильного дохода от облигаций или акций, которые либо выплачивают небольшие дивиденды, либо вообще их не имеют (чаще всего это быстрорастущие технологические компании). Этот подход дополняет инвестиции в традиционные активы с регулярными дивидендными или купонными выплатами.

Что такое покрытая продажа

Покрытая продажа — это инвестиционная стратегия, которая предполагает покупку ценной бумаги и одновременную продажу опциона-колл на нее. Когда инвестор продает опцион-колл, он, по сути, заключает контракт с покупателем на обмен ценной бумаги (например, акции или индекса) по заранее определенной цене в определенную дату или до нее. При этом инвестор сразу же получает денежную премию за проданный опцион. Регулярно продавая опционы, инвестор может построить портфель, который будет постоянно приносить доход от этих продаж.

Термин «покрытая» в данном случае означает, что инвестор не несет неограниченный риск, так как владеет активом, который в случае исполнения опциона ему придется продать по цене страйк. В противном случае инвестор нес бы неограниченный убыток, и такая стратегия соответствовала бы крайне высокому уровню риска.

Инвесторы, применяющие эту стратегию, рассчитывают, что активы в их портфеле не будут сильно колебаться в цене. В обмен на известную сегодня и гарантированную премию за продажу опциона они готовы пожертвовать возможным будущим ростом стоимости актива. Таким образом, общая доходность по портфелю будет расти за счет регулярно получаемых премий за продажу опционов.

Естественно, эта стратегия имеет и свои недостатки: инвестор лишается всего потенциала прироста цены актива и должен продать ее покупателю, если опцион будет исполнен. Другими словами, потенциал роста ограничен, и инвестор может недополучить прирост капитала в случае стабильного роста актива. Плюс в том, что инвестор зарабатывает больше — он получает деньги за сам опцион, когда его продает.

Какую доходность показывает стратегия

Чикагская биржа опционов рассчитывает индекс CBOE S&P 500 2% OTM BuyWrite Index. Он отражает полную доходность портфеля, составленного из длинной позиции в индексе S&P 500 и короткой позиции в колл-опционе на индекс S&P 500 (SPX), который продается, как правило, каждую третью пятницу каждого месяца.

Срок исполнения проданного колл-опциона SPX составляет около одного месяца, а цена исполнения будет на 2% выше преобладающего уровня индекса (то есть 2% вне денег). Проданный опцион колл ликвидируется за один день до истечения срока действия по средневзвешенной по объему цене, определенной на момент закрытия. Опцион колл рассчитывается наличными, после чего выписывается (продается) новый месячный колл в размере 2% от суммы денег. Это классический пример «покрытой стратегии».

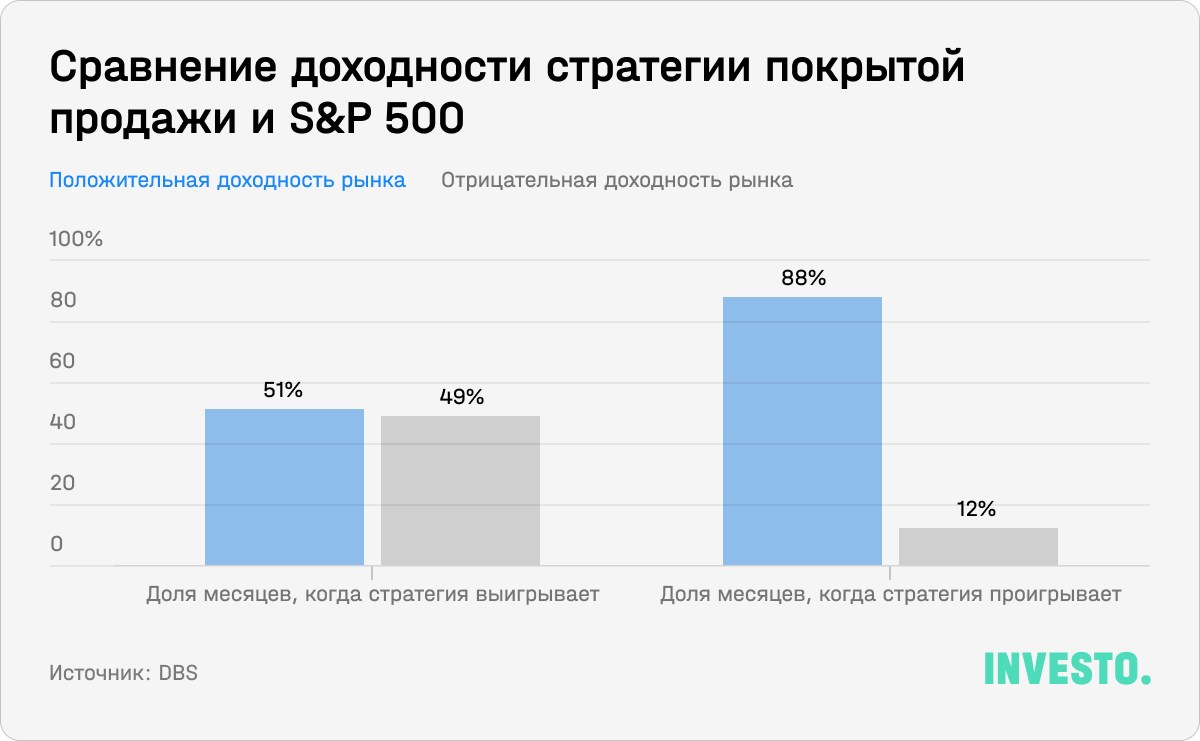

Ниже на графике — сравнение доходности обеих стратегий в периоды растущего и падающего рынка c 1 июня 1998-го по 31 марта 2022-го. Красные столбцы диаграммы отражают процент месяцев, когда индекс S&P 500 превышает по доходности индекс стратегии, серым — наоборот. Важно, что в месяцы, где доходность индекса широкого рынка была положительной, стратегия также показала положительную доходность. Но реальная ценность стратегии проявляется в периоды падающего рынка. Как видно из графика, в подавляющем большинстве таких месяцев опционная стратегия показала опережающую доходность.

Как опционную стратегию может использовать инвестор

Можно покупать и продавать опционы практически на любой торгуемый актив: акции, ставки, валюты, облигации, сырье. Но для частных инвесторов может быть труднозатратно применять данную стратегию на отдельных активах: роллирование (исполнение) опционов подразумевает постоянную репликацию стратегии.

К счастью, на биржах торгуется немалое число биржевых фондов, использующих данную стратегию за вполне небольшую комиссию. Покупая ETF с такой стратегией, инвестор получает регулярные месячные или квартальные выплаты в виде дивидендов.

Хотя все перечисленные выше фонды используют стратегию покрытой продажи, инвесторам следует внимательно изучить инвестиционную декларацию каждого фонда перед вложением средств. Стратегии фондов, дивидендная доходность, ликвидность, расходы и иные характеристики могут отличаться.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.