«Лучший год в истории видеоигр». На каких компаниях можно заработать?

Оглавление

Во время пандемии у многих появилось больше свободного времени — это способствовало росту интереса к видеоиграм, который успешно пережил локдаун. 2023-й профильные журналисты уже назвали лучшим годом для этой индустрии из-за большого количества громких релизов. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова рассказывают, какие ведущие компании сейчас выглядят привлекательно.

Что ждет индустрию видеоигр

Индустрия видеоигр неуклонно растет на протяжении многих лет. Помимо непрерывного создания новых и обновленных игр и игровых платформ, фактором роста являются технологические инновации. Высокоскоростной доступ в интернет все больше распространяется по всему миру. Это увеличивает скорость загрузки соединения в онлайн-играх. Мобильные игры стали крупнейшим сегментом игровой индустрии благодаря широкому проникновению смартфонов и планшетов. Сейчас игры стали более крупной индустрией, чем кино и спорт, вместе взятые.

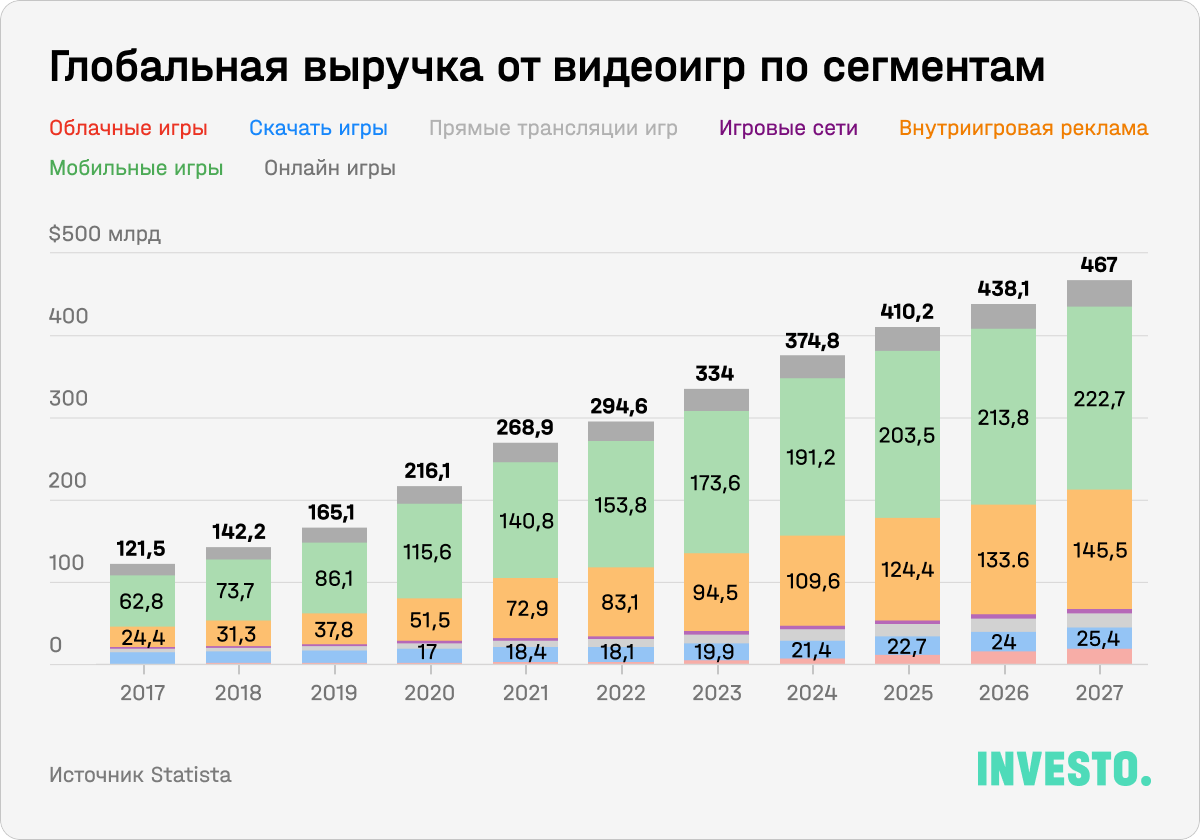

По данным Statista, в 2022 году глобальный рынок видеоигр составил $294,6 млрд. По прогнозам, в 2023 году его выручка достигнет $334 млрд и будет расти с CAGR 8,74% до 2027 года. При этом на мобильные игры приходится чуть менее половины всего рынка ($153,8 млрд).

Пандемия только подстегнула быстрый рост рынка видеоигр: исследование Nielsen показало, что 82% потребителей во всем мире играли в видеоигры и смотрели видеоигровой контент в разгар ограничений. Согласно тому же исследованию, для 55% опрошенных видеоигры были способом снять стресс. Как показал один из опросов, 55% взрослых американцев заявили, что играли больше во время пандемии, а 90% — что продолжат играть и после снятия всех ограничений.

Популярность видеоигр сохраняется до сих пор. Twitch, самая популярная платформа для стриминга видеоигр, которая принадлежит Amazon, в апреле 2023 года объявила, что просмотры за месяц достигли 1,49 млрд часов — на 50% больше, чем в марте. По последним данным, в мире насчитывается около 3,09 млрд активных геймеров (обычно к ним относят тех, кто играет более 11 часов в неделю), что составляет впечатляющие 30% всего населения. За последние семь лет их число увеличилось более чем на 1 млрд (что предполагает рост на 32%). Ожидается, что к 2024 году число геймеров достигнет 3,32 млрд человек.

После снижения в 2022 году акции компаний видеоигр стабильно росли на протяжении всего 2023 года, но делали это медленнее остального рынка. По состоянию на 8 августа 2023 года индекс Morningstar Global Electronic Gaming & Multimedia вырос на 11,9%, а рынок в целом — на 18,1%. Это может дать инвесторам возможность вложиться в акции компаний из индустрии видеоигр на привлекательных уровнях. Мы выбрали три крупнейших в отрасли компании, которые отличаются устойчивым финансовым положением, здоровым балансом и высокой эффективностью.

В последние годы в индустрии идет волна слияний и поглощений, а конкуренция увеличивается. Более половины (9 из 15) крупнейших сделок в отрасли были совершены в течение последних трех лет. В списке преобладают сделки по покупке компаний, ориентированных на мобильные устройства (Zynga, Supercell, King.com, Playtika, Fanduel, Moonton, SpinX Games, Glu Mobile).

В 2021-м объем M&A-сделок в индустрии достиг рекордных $74,5 млрд. В 2022-м из-за роста ставок этот показатель упал до $51,5 млрд, но крупные покупки все равно происходили. В январе 2022-го было объявлено о двух потенциально крупнейших сделках в истории отрасли. Take-Two Interactive объявила о покупке разработчика мобильных игр Zynga за $12,7 млрд, сделка была закрыта в мае 2022-го. Кроме того, Microsoft объявил о поглощении Activision Blizzard за $68,7 млрд. Сделка до сих пор находится на рассмотрении у регуляторов. Подробнее о том, зачем Microsoft понадобился Activision, мы рассказывали тут.

На какие компании стоит обратить внимание

Nintendo

История Nintendo началась в 1889 году в японском Киото с продажи открыток ручной работы и игральных карт Hanafuda, которые до сих пор можно купить. Компания полностью владеет Nintendo of America. После ее основания в 1980 году Nintendo с игральных карт переключилась на аркады и стала достаточно быстро создавать революционные продукты.

Так, уже в 1981 году на свет появилась Donkey Kong — игра для аркадных автоматов, в которой игроки должны спасти девушку из лап гориллы. В первый год было продано более 130 тысяч игровых автоматов Donkey Kong, а после перезапуска Donkey Kong Jr. в 1982 году — еще 30 тысяч. На сегодня игра стала абсолютной классикой: в 2022 году по всему миру было продано более 80 млн копий франшизы Donkey Kong. Позже герой Джампмен из Donkey Kong эволюционировал в культового Марио, которого Nintendo представила в 1985 году. В этом же году появилась первая консоль компании Nintendo Entertainment System.

Nintendo работает в трех сегментах:

1. специализированные платформы для видеоигр, куда входит доход от консолей и программного обеспечения;

2. мобильные устройства и доходы от интеллектуальной собственности (IP) — включает доход от мобильных игр, гонорары от франшиз и иного контента;

3. игральные карты.

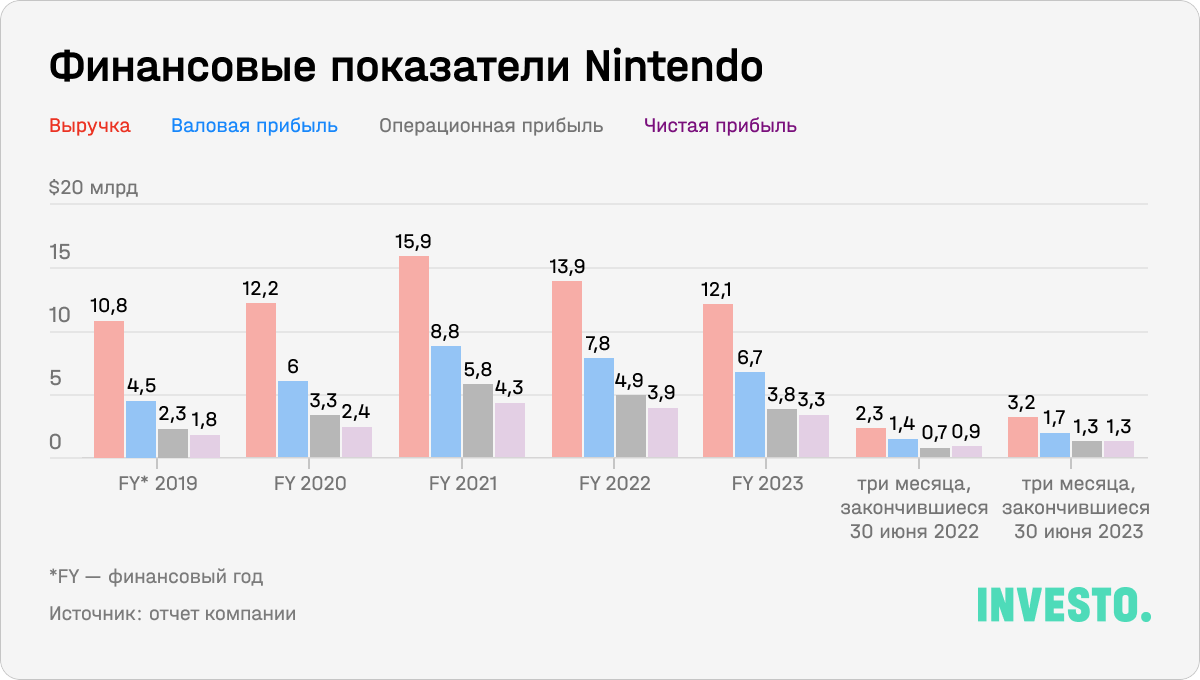

На эти сегменты приходится 96%, 3,6% и 0,4% всей выручки соответственно. Всего по итогам квартала, который закончился 30 июня 2023 года, выручка компании составила 461,3 млрд иен (≈$3,2 млрд), увеличившись на 50% год к году.

Больше всего вырос сегмент мобильных устройств и IP — на 190,1%, до 31,8 млрд иен (≈$0,22 млрд). Во многом это обусловлено франшизой Mario и выходом в прокат фильма «Братья Супер Марио в кино» от Universal Pictures. Премьера в США состоялась 5 апреля 2023 года и собрала $1,36 млрд по всему миру в прокате. Фильм стал самой кассовой картиной, основанной на видеоигре, и вторым по прибыльности (сборы минус затраты) среди всех новинок 2023 года.

Nintendo намерена и дальше экспериментировать с персонажами, выводя их за пределы видеоигр. Компания еще не раскрывала, на какой из своих многочисленных проектов она сделает ставку в следующий раз, но продолжение «Братья Супер Марио в кино» наиболее вероятно. На это намекнул актер Крис Пратт, который озвучил в фильме Марио. Руководство Nintendo заявило, что рассматривает это прежде всего как отличный маркетинговый инструмент, а только потом как источник дохода. Основная цель такого пиара — привлечь новых игроков для консолей компании. Ежегодное количество играющих пользователей на конец прошлого квартала выросло на 10,4% год к году, до 116 млн.

Бизнес-модель Nintendo превосходна, так как она дает синергию между всеми сегментами. Компании удалось получить выгоду от экранизации своего героя Марио: за квартал было продано 1,67 млн копий устаревающей видеоигры Mario Kart 8 Deluxe (+13% год к году). Таким образом, Nintendo монетизирует интеллектуальную собственность, увеличивая при этом продажи ПО и консолей — всего за квартал было продано на 14% больше консолей, чем годом ранее.

Еще одним катализатором стали продажи The Legend of Zelda (18,5 млн копий) — это абсолютный рекорд для компании. Кроме того, Nintendo уже анонсировала несколько продуктов, которые выйдут до конца 2023 года, среди них — новые версии аркад с Марио, Пикачу, Пикмин и др.

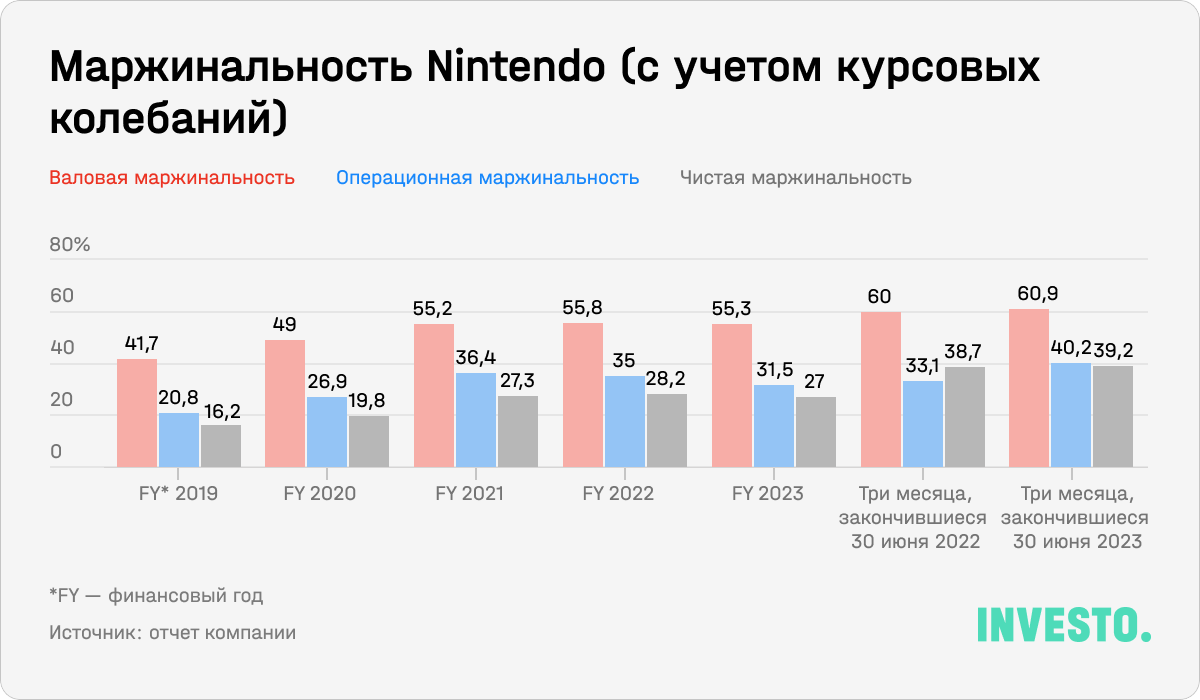

Валовая маржинальность компании год к году выросла с 60% до 60,9%. Компания продала на 87% больше улучшенных моделей Nintendo Switch OLED Model, которые приносят меньшую прибыль, чем стандартный Nintendo Switch (его продажи снизились на 51% год к году). Операционная маржинальность выросла с 33,1% до 40,2%. Это обусловлено более быстрым ростом продаж и более медленным ростом коммерческих и административных расходов, то есть снижением SG&A-рычага. На эти расходы пришлось 20,7% выручки против 27% годом ранее. Чистая маржинальность Nintendo выросла не так сильно, как операционная, — с 38,7% до 39,2%.

У Nintendo безупречное финансовое положение. На денежные средства и эквиваленты приходится $13,5 млрд. Общий долг отсутствует, а чистый долг отрицательный.

С начала года акции компании подорожали всего на 2%. Во многом это связано с консервативными прогнозами. Руководство считает, что по итогам года выручка компании будет почти на 10% ниже по сравнению с прошлым. Nintendo торгуется с дисконтом к аналогам по мультипликаторам P/E, EV/Sales, EV/EBITDA, и Price/Book. Однако компания уже давно является лидером отрасли и продолжает производить востребованные продукты, поэтому есть все катализаторы для роста акций.

Electronic Arts

Electronic Arts (EA) была основана в 1982 году в Редвуд-Сити, Калифорния, бывшим сотрудником Apple Трипом Хокинсом. Компания выпускает мировые блокбастеры: FIFA, The Sims, Need for Speed и др.

Интересно, что компания получила прозвище «Империя зла» из-за агрессивной M&A-тактики. Во многом она связана с тем, что руководство EA предпочитает заранее не допускать конкуренции и скупает небольшие компании. За всю историю EA совершила 26 приобретений и потратила на это более $8,74 млрд. Один из самых ярких примеров — недружественное поглощение французского производителя игр Ubisoft в начале 2000-х годов.

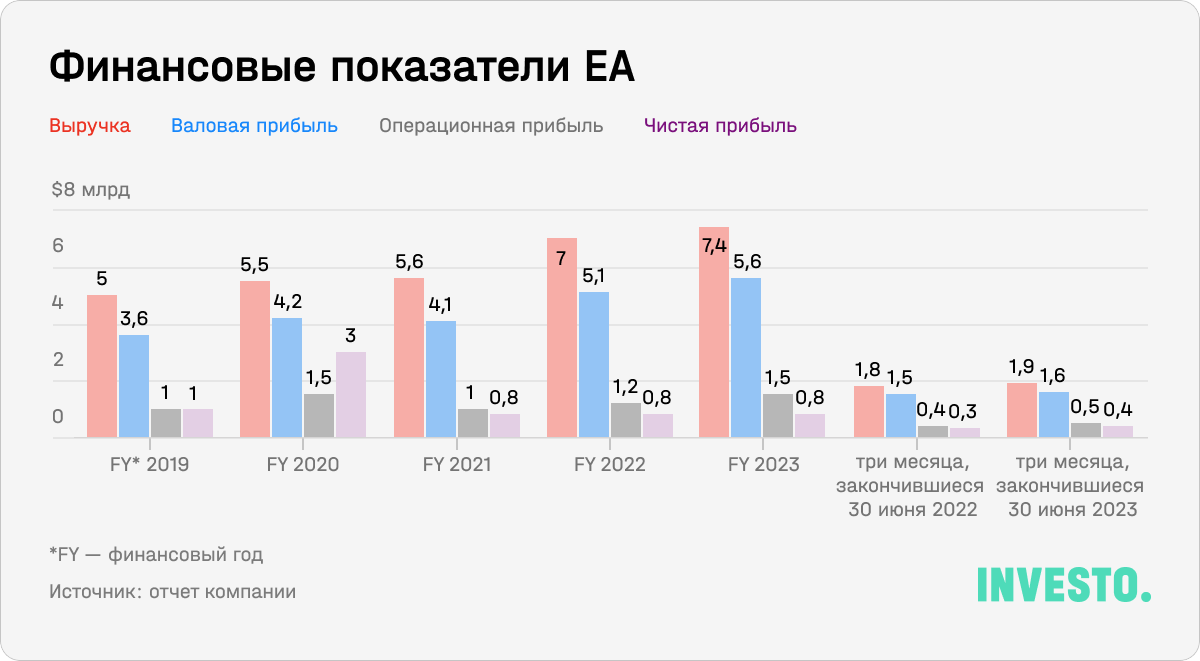

По итогам последнего квартала, который закончился 30 июня, выручка EA выросла на 8,9% год к году, до $1,92 млрд. На сегмент консольных игр пришлось 60,7% всех продаж, а на игры для компьютера и телефона — 23,4% и 15,9% соответственно.

Компания сообщила о значительном росте чистых продаж, которые достигли отметки в $1,58 млрд — это на 21% больше, чем год назад. Это обусловлено ростом популярности футбола во всем мире, в том числе благодаря прошлогоднему чемпионату мира, и как следствие — росту продаж игры FIFA, а также успешным запуском Star Wars Jedi: Survivor. Продажи полных игр Star Wars выросли на 143%, в то время как «живые услуги и прочее» — всего на 4%.

Полные игры — загрузки игр EA на игровых консолях, ПК, мобильных телефонах и планшетах. В категорию «живые услуги и прочее» входят дополнительный контент, связанный с играми, подписки, которые обычно предоставляют доступ к нескольким версиям игр, внутриигровому контенту, онлайн-сервисам и другим преимуществам, а также доход от лицензий, то есть передача IP третьим лицам для распространения и размещения. Они составляют 25,4% и 74,6% чистых продаж соответственно.

Последние квартальные результаты сложно назвать слабыми. Однако после выхода отчетности акции компании упали на 13,2%, поскольку ее чистые заказы оказались ниже прогнозов на $14 млн (из-за более слабых, чем ожидалось, показателей 17-го сезона Apex Legends). Кроме того, это может быть связано со снижением покупательной способности игроков (из-за инфляции) и усилением конкуренции в игровой индустрии.

Будущие релизы EA кажутся многообещающими. Ожидается, что компания выпустит первый после окончания договора с FIFA футбольный симулятор EA SPORTS FC24 29 сентября 2023 года. Компания утверждает, что в этот раз она выведет реалистичность графики на новый уровень с помощью технологии HyperMotionV. Игра уже получила исключительно положительный отклик.

Примечательно, что только игра для смартфонов FIFA Mobile привлекла более 65 млн новых игроков в последнем квартале. Это показывает огромную привлекательность симулятора футбола, позволяя компании извлечь выгоду из сильного и растущего сообщества. Кроме того, на 6 октября 2023 года намечен релиз хоккейной игры EA SPORTS NHL24.

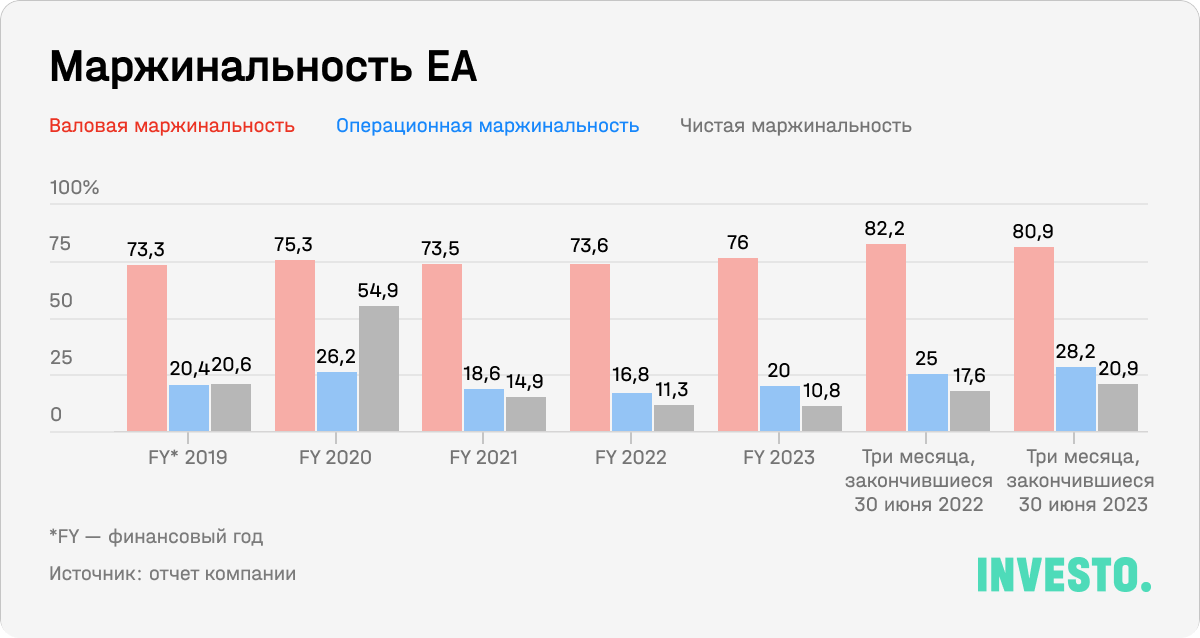

Валовая маржинальность компании в последнем квартале снизилась с 82,8% до 80,9% год к году. При этом выручка EA сохраняет устойчивую восходящую траекторию: среднегодовой темп роста за 5 лет (CAGR) составил 8,3%. Отсутствие значительного роста операционной прибыли является следствием стратегических инвестиций компании в новые направления, в частности, в получение лицензий от футбольных ассоциаций. Эти инициативы соответствуют росту расходов на исследования и разработки, маркетинг, продажи и SG&A. При этом операционная маржинальность выросла с 25% до 28,2% год к году. Чистая маржинальность тоже увеличилась — с 17,6% до 20,9%.

Финансовое положение EA остается устойчивым — на денежные средства и эквиваленты и краткосрочные инвестиции приходится $2,6 млрд, общий долг составляет $2,2 млрд, а чистый долг -— отрицательный. При этом финансовый рычаг составляет 0,3. Сильный баланс позволил компании позаботиться о совокупной доходности инвесторов. Например, только в этом квартале компания сделала байбэки на $377 млн. К тому же она распределяет дивиденды с форвардной доходностью 0,63% и коэффициентом выплат 11,6%.

Текущая стоимость акций еще не вернулась к прежним значениям после выхода отчетности. Всего с начала 2023 года акции потеряли около 2%. Сейчас компания торгуется по мультипликаторам, значения которых близки к среднеотраслевым (см. табл. выше), поэтому ее оценка кажется справедливой. Однако, учитывая лидерские позиции EA на рынке, сильное финансовое положение и широкий перечень игр-блокбастеров, который непрерывно обновляется, есть основания полагать, что скоро она может быть пересмотрена в большую сторону.

NetEase

NetEase — китайская технологическая компания, один из ведущих мировых разработчиков и издателей видеоигр для различных платформ. В ее портфель входят Knives Out, Harry Potter: Magic Awakened, Naraka: Bladepoint и другие игры.

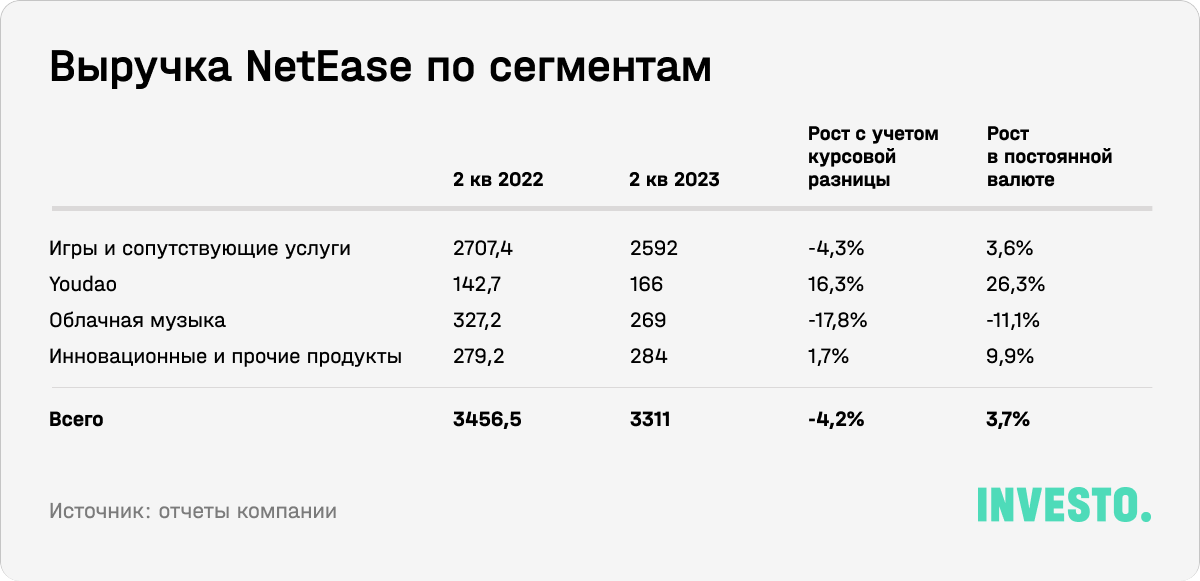

Согласно отчетности за 2022 год, компания генерирует доходы от четырех основных бизнес-сегментов. Игры и сопутствующие услуги составляют более 77% всей выручки. Это также и самый прибыльный сегмент NetEase (валовая прибыль — около 60%). На образовательный контент Youdao, облачный музыкальный сервис и прочие инновационные продукты приходится около 5%, 9% и 8% всей выручки соответственно.

За второй квартал 2023 года выручка компании составила $3,31 млрд, что на 4,2% меньше год к году. При этом в постоянной валюте (юанях) она увеличилась почти на 3,7%, до 24 млрд юаней, — главным образом благодаря увеличению доходов от мобильных игр.

В краткосрочной перспективе рост продаж может быть поддержан запуском новых игр, таких как Eggy Party, которая была выпущена в Китае в прошлом году и имела огромный успех. Теперь она выходит на международный уровень, как и Harry Potter: Magic Awakened. К тому же Justice Mobile, запущенная 30 июня, уже стала хитом и может стать катализатором роста финпоказателей, поскольку число пользователей, вероятно, будет расти в ближайшие кварталы.

Обычно NetEase фокусируется на хардкорных играх для ПК. Однако успех Eggy Party — легкой и веселой игры с простыми правилами — помог компании укрепиться на рынке казуальных мобильных игр, где сейчас в Китае доминирует игровой тяжеловес Tencent. Такие игры имеют более широкую аудиторию, что увеличивает потенциальный доход (рынок казуальных игр Китая оценивается примерно в $4 млрд). Руководство NetEase намерено внедрять инновации и активно расширять присутствие на этом рынке в течение следующих двух-трех лет.

Последние пять лет валовая маржинальность компании была стабильна. Во втором квартале она увеличилась с 55,9% до 59,9% год к году. Во многом это связано с тем, что компания перестала поддерживать видеоигры с более низкой маржинальностью и стала укреплять позиции на более прибыльном за счет встроенных покупок и рекламе рынке мобильных игр. Операционная маржинальность тоже выросла с 21,4% до 25,3%.

При этом в период с 2018-го по 2022 год чистая маржинальность NetEase увеличилась почти в два раза. По итогам последнего квартала она достигла рекордных 34,33% против 22,85% годом ранее.

На балансе компании около $15 млрд наличных. При этом общий долг составляет всего $2,2 млрд, а чистый долг — отрицательный. Финансовый рычаг — 0,13. Компания выплачивает дивиденды, доходность которых составляет 1,46% при коэффициенте выплат 25,78%.

Несмотря на то что с начала года акции компании подорожали на 33%, она все еще торгуется с дисконтом к аналогам по мультипликаторам P/E, EV/Sales и EV/EBITDA. Таким образом, компания отличается устойчивым финансовым положением и обладает несколькими катализаторами для пересмотра в сторону повышения. Однако, стоит проявить осторожность, поскольку китайский рынок сейчас лихорадит. Подробнее о ситуации в китайской экономике мы рассказавали здесь.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.