Сделка века на грани срыва. Почему Microsoft не дают построить «Netflix для игр»

Оглавление

В феврале 2022 года Microsoft объявила о крупнейшей сделке в своей истории и игровой индустрии — покупке игрового гиганта Activision Blizzard за $69 млрд. Это сделало бы Microsoft третьей по величине игровой компанией мира по объему выручки после Tencent и Sony. Спустя 15 месяцев сделка на грани срыва — всему виной противодействие антимонопольных регуляторов ключевых стран. Недавно сделку запретили в Великобритании. Ключевой пункт обвинения — злоупотребление доминирующим положением на рынке видеоигр. Рассказываем, зачем Microsoft понадобилось тратить астрономическую сумму на игровую компанию, есть ли у сделки перспективы и какие будут последствия в случае ее срыва или завершения — как для обеих компаний, так и для глобального рынка в целом.

Зачем Microsoft игровой гигант: «Netflix для игр», мобильный сегмент, схватка с Sony

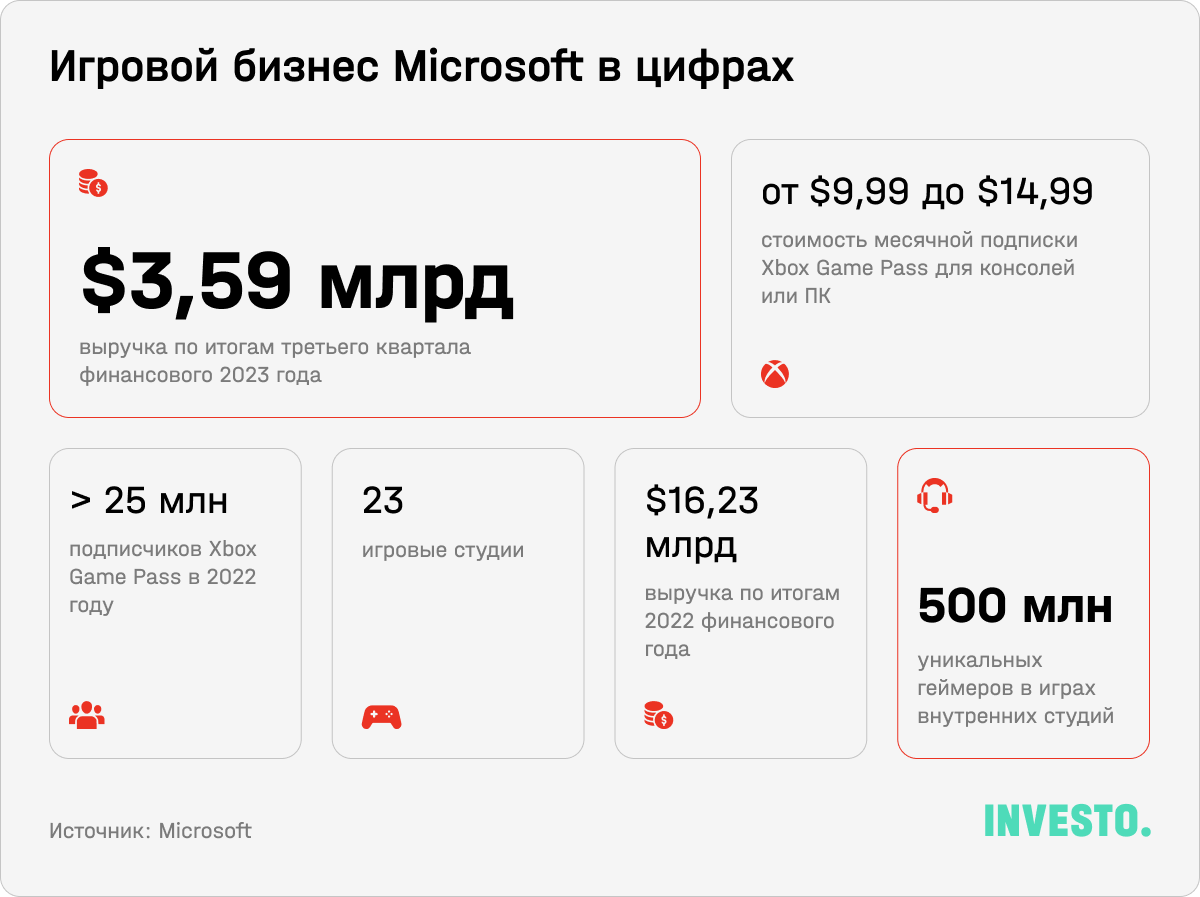

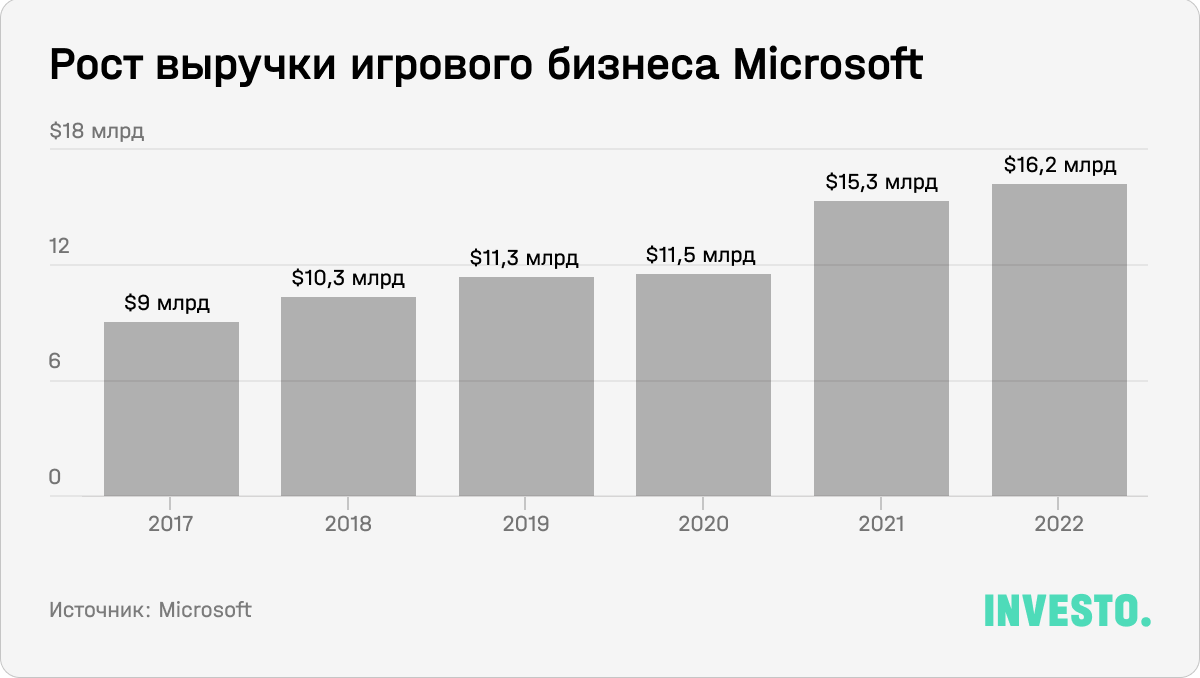

В последние годы Microsoft стремится нарастить присутствие в сегменте видеоигр, активно скупая разработчиков и издателей. Первым серьезным приобретением стал Mojang — разработчик сверхпопулярной песочницы Minecraft. В 2018 году Microsoft скупила сразу шесть компаний, самой значимой из которых стала студия-разработчик ролевых игр Obsidian Entertainment. А в 2020-м компания потратила $7,5 млрд на Zenimax Media, владеющую сразу несколькими знаменитыми студиями: Bethesda (серии ролевых игр Fallout и The Elder Scrolls), Arkane (хиты Dishonored, Prey, Deathloop), idSoftware (авторы легендарных шутеров от первого лица Doom, Quake и Wolfenstein). Это довело количество внутренних студий компании до 23.

Однако все эти сделки меркнут по сравнению с объявленным приобретением Activision Blizzard. Оно может добавить к портфолио Microsoft еще 9 студий и россыпь мегапопулярных франшиз, вроде Call of Duty, World of Warcraft, Overwatch, Diablo, Hearthstone, Candy Crush и других.

Покупка Activision Blizzard помогает достичь нескольких целей. Первая — захват рынка консолей. Nintendo со своими гибридными приставками выступает, скорее, в своей отдельной лиге, поэтому главный конкурент для Xbox от Microsoft — консоли Sony PlayStation. И пока Microsoft уступает японцам: по данным самой компании, PlayStation занимает 70% мирового рынка, а Xbox — всего 30%. В плане продаж консолей последнего поколения Sony тоже уверенно впереди: по оценкам VGChartz, с момента релиза (ноябрь 2020) было продано 35,8 млн PS5 и всего 21,3 млн Xbox Series X/S.

Один из ключевых факторов, на который ориентируются геймеры при выборе приставки — эксклюзивы, то есть игры, выходящие только на одной платформе. Это одна из причин, по которой Sony впереди: у японской фирмы их гораздо больше, и при этом обычно они получают высокие оценки и отлично продаются. Большая часть эксклюзивов Xbox доступна еще и на платформе ПК. Activision Blizzard со своим огромным портфолио должен помочь Microsoft сократить отставание от Sony в этом плане.

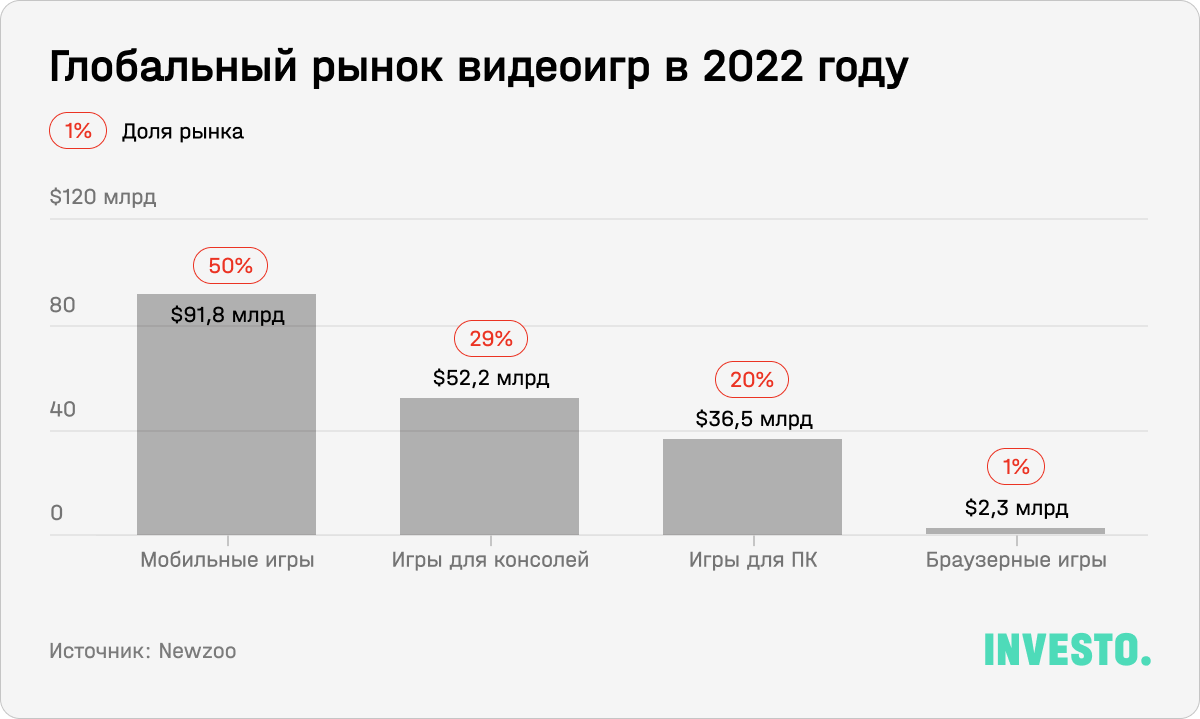

Еще один рынок, где Microsoft хочет играть большую роль, — мобильные игры. ResearchAndMarkets оценивал его объем в 2022 году в $118,34 млрд и ожидает его роста до $267,46 млрд к 2027 году. Newzoo оценивает рынок скромнее ($91,8 млрд), однако его объемы все равно превосходят масштабы рынков игр для консолей и ПК, вместе взятых.

Activision Blizzard — один из лидеров этого рынка: компания владеет одной из самых прибыльных мобильных франшиз CandyCrush. Только за последний квартал выручка от игр для мобильных устройств достигла почти $956 млн (больше, чем от игр для ПК или консолей).

При этом в теории поглощение Activision Blizzard позволит Microsoft получить прямой доступ к аудитории в 400 млн человек, минуя необходимость отчислять комиссии в магазинах приложений Apple или Google.

Но амбиции Microsoft простираются дальше, чем просто отъем доли у конкурентов. На встрече с журналистами в 2019 году гендиректор Сатья Наделла заявил, что Microsoft создает «Netflix для игр». Главная идея — возможность играть в высококачественные игры на любом устройстве.

У «Netflix для игр» есть два компонента: первый — сервис Game Pass, дающий доступ к ротируемому каталогу игр для Xbox и ПК от различных издателей по подписке. Сейчас здесь та же проблема, что и с эксклюзивами, — для привлечения подписчиков Game Pass нужно заполнять блокбастерами, которых у Microsoft недостаточно. «Нужны игры, в которые люди играют каждый месяц, каждую неделю, чтобы подписка заработала. И такие игры не создаются легко», — сказал аналитик Jefferies Эндрю Уэрквиц.

Второй компонент — входящий в подписку облачный сервис Xbox Cloud Gaming, позволяющий запускать игры на удаленных серверах. Это дает возможность играть в самые требовательные игры на слабых устройствах — даже на смартфонах.

«На планете насчитывается 2 млрд геймеров. Но мы не собираемся продавать 2 млрд консолей», — говорил глава игрового подразделения Microsoft Фил Спенсер.

Это укладывается в общую канву политики Microsoft. Около десяти лет назад Microsoft начала подключать корпоративных клиентов к облачным сервисам по модели подписки — это помогло поднять ее капитализацию до $2 трлн и сохранить ее статус одной из ведущих технологических компаний мира. Приобретение ActiBlizz позволяет Microsoft использовать ту же тактику в отношении геймеров, убедив многих отказаться от покупки дорогостоящего оборудования и играть в «облаке». А если хотя бы часть из 400 млн активных геймеров ActiBlizz купят подписку Game Pass, то это сильно укрепило бы игровой бизнес Microsoft, утверждал аналитик Bernstein Research Марк Мердлер.

Аналитик Wedbush Майкл Пачтер считает, что к концу 2024 года число подписчиков Game Pass может удвоиться и достигнуть отметки 50 млн человек. Он уверен, что это реально в случае успешного закрытия сделки по Activision Blizzard — поклонники их игр способны обеспечить огромный прирост.

Почему регуляторы вставляют Microsoft и ActiBlizz палки в колеса

Столь крупная сделка может состояться только в случае одобрения регуляторов. Чтобы склонить антимонопольные органы на свою сторону, Microsoft начала действовать заранее. В феврале компания заключила 10-летнее соглашение о сотрудничестве с NVIDIA — по его условиям, игры Microsoft, которые выходят на ПК, появятся в «облачном» игровом сервисе GeForce Now. В случае закрытия сделки по покупке ActiBlizz, туда попадут и игры компании, включая Call of Duty. Десятилетние соглашения есть с другим облачным сервисом Nware, а также с Nintendo — оно предполагает выпуск игр Microsoft на консолях японской компании.

Противоборство слиянию оказывает Sony, бумаги которой сразу после объявления о сделке обрушились на 10%, а рыночная капитализация упала на $20 млрд. Инвесторов обеспокоило, что игры от ActiBlizz не будут выпускаться для Sony. Опасения не беспочвенны: новые проекты Bethesda (Redfall и Starfield) выходят только на Xbox и ПК. Потенциально Microsoft может навредить Sony, даже оставив игры на их платформе, — просто добавляя их в Game Pass, а конкурентов заставляя продавать за полноценную сумму. Все это может привести к оттоку пользователей с PlayStation.

Microsoft предложила Sony выпускать игры Call of Duty в день релиза в подписке PS Plus, а также гарантировать выход игр серии на PlayStation в течение 10 лет. Но в Sony отказались — и кажется, вообще не хотят никаких компромиссов. В японской компании даже предполагали, что Microsoft может намеренно выпускать забагованные игры на их платформе, чтобы подорвать доверие к PlayStation. По утверждению одного из руководителей ActiBlizz, глава PlayStation Джим Райан заявил: «Мне не нужна сделка с Microsoft по Call of Duty, я хочу просто заблокировать ваше слияние».

В Microsoft часто упирают на то, что компания далека от лидерства в сегменте игр: например, в сентябре 2022 года Сатья Наделла утверждал, что регуляторы одобрят поглощение ActiBlizz, и это повысит конкуренцию на игровом рынке, поскольку в настоящее время Microsoft занимает на нем 4–5-е место. А глава игрового подразделения Фил Спенсер вовсе заявил, что для Microsoft практически невозможно опередить Sony и Nintendo по продажам консолей — не поможет даже космическая RPG Starfield, самый ожидаемый релиз на платформе Xbox.

«Для нас не существует идеального решения или победной стратегии. Я вижу мнения, что если просто продолжать выпускать отличные игры, то все изменится, но это не так. Мы проиграли [предыдущее] поколение Xbox One, которое было одним из самых важных, — все конкуренты создавали свою цифровую библиотеку игр. Идея о том, что выпуском отличных игр мы выиграем консольную гонку, просто не стыкуется с реальностью. Мы не в том мире, в котором все внезапно начнут продавать PS5, если Starfield будет игрой на 11 из 10», — сказал Спенсер в подкасте Kinda Funny Games.

Сделка Microsoft и ActiBlizz — вертикальное слияние: одна компания покупает другую, более маленькую и с иной специализацией. В таких условиях шансы получить одобрение антимонопольных органов выше, чем в случае с горизонтальным влиянием (например, потенциальной попытки Microsoft купить Sony). Но у регуляторов разных стран оказались кардинально разные позиции. На середину мая сделку одобрили регуляторы в Саудовской Аравии, Бразилии, Чили, Сербии, Японии и Южной Африке. Китай, Южная Корея, Новая Зеландия и Австралия — в процессе рассмотрения.

Зато воспротивились регуляторы ключевых стран. Против сделки выступила Федеральная торговая комиссия США (FTC) — по их мнению, поглощение столь крупной компании может привести к монополии Microsoft. Судебные разбирательства по этому вопросу намечены на август 2023 года.

А в конце апреля Управление по конкуренции и рынкам Великобритании (CMA) заблокировало сделку между Microsoft и Activision Blizzard. Это стало сюрпризом, так как до этого СМИ ожидали, что регулятор одобрит поглощение. В CMA заявили, что сделка ударит по конкуренции на рынке облачного гейминга, где доля Microsoft уже оценивается в 60–70%, а также спровоцирует рост цен на Game Pass. Позднее регулятор наложил дополнительные ограничения — например, теперь обеим компаниям нужно получать письменные разрешения на приобретение одной компанией доли в другой.

Опрошенные Bloomberg эксперты подвергли решение критике, поскольку CMA «сравнивал яблоки с апельсинами», то есть сводил к одному рынку Game Pass и аналогичную подписку PlayStation Plus с облачными сервисами от Amazon и NVIDIA. «Не думаю, что мы можем сравнивать то, как Microsoft использует облачный гейминг, с тем, как работает облачный сервис Amazon Luna. Доля рынка определяется популярностью Game Pass, а не популярностью облачного гейминга среди игроков», — цитирует Bloomberg доцента кафедры стратегии и предпринимательства в Школе менеджмента Университетского колледжа Лондона Йоста Ритвельда. Это может быть использовано в качестве аргумента против CMA в суде.

В то же время 15 мая сделку одобрила Еврокомиссия — ее «облачные» соглашения Microsoft убедили. Судя по всему, в ЕС рассматривают облачный гейминг как небольшой рынок прямо сейчас, в то время как в Великобритании видят в нем потенциал. По данным исследовательской фирмы Omdia, в 2022 году доход от облачных игровых сервисов составил всего $5,1 млрд, в то время как продажи игр для консолей составили почти $35 млрд.

Также регулятор посчитал, что для Microsoft невыгодно отказываться от выпуска игр ActiBlizz на PlayStation. В то же время британские регуляторы заключили, что если сделка не состоится, то Activision Blizzard начнет предоставлять свои игры через облачные сервисы в обозримом будущем, что позволит британским геймерам избежать покупки дорогих консолей и ПК. WSJ отмечает, что игровые компании обычно избегают такого из-за опасения поставить под угрозу текущие бизнес-модели.

Чем может закончиться сага: превращение Activision Blizzard в покупателя, уход Microsoft с британского рынка

Эксперты расходятся во мнениях относительно завершения этой истории — похоже, впереди много бюрократической борьбы. Соглашение о слиянии Microsoft и Activision Blizzard истекает 18 июля — однако, вероятно, может быть продлено по соглашению сторон. Скорее всего, это придется сделать, так как апелляционный процесс в Великобритании наверняка затянется.

В CMA уже заявили, что не будут ориентироваться на решение Еврокомиссии. Аналитик Evercore ISI Кирк Матерн заметил, что рассмотрение апелляций в Великобритании подразумевает участие тех же органов, что заблокировали сделку, поэтому он считает маловероятным пересмотр решения. А стратег по арбитражу слияний в TD Cowen Аарон Глик отметил, что в Великобритании не было случаев успешной апелляции на решение антимонопольных органов. «Похоже, что двери перед Microsoft закрываются», — резюмировал он. Того же мнения придерживаются антимонопольные юристы, опрошенные WSJ.

Руководитель отдела технологических исследований Macquarie в Северной и Южной Америке Сара Хиндлиан-Боулер считает, что в случае срыва сделки ActiBlizz придется «перестроить и переоценить свои будущие факторы роста». Брэндон Росс из исследовательской фирмы LightShed считает, что ActiBlizz могла бы стать «горизонтальным консолидатором» и сама заниматься поглощением других компаний. Этому могут поспособствовать $3 млрд, которые в случае срыва сделки Microsoft придется заплатить ActiBlizz.

Microsoft в случае окончательного срыва сделки может найти иное применение $69 млрд — например, купить более мелкие игровые компании или вообще поискать активы в других секторах. Однако в WSJ полагают, что без ActiBlizz для Microsoft остается мало интересных активов на игровом рынке: за пределами Китая совсем немного компаний имеют крупные портфели — например, Electronic Arts, Take-Two и Ubisoft. При этом при попытке их поглотить Microsoft столкнется со схожими претензиями регуляторов, считают аналитики.

Microsoft собирается подать апелляцию, а на чиновников CMA уже оказывается давление сверху: руководство регуляторов было допрошено Комитетом по делам бизнеса и торговли правительства Великобритании. Власти требовали объяснить, почему решение CMA отличается от решения ЕС, и учитывали в ведомстве влияние блокировки на репутацию страны.

Позиция CMA действительно может иметь далекоидущие последствия для экономики Великобритании. В СМИ уже появляются предположения, что Microsoft готова пожертвовать британским рынком видеоигр ради сделки. А Financial Times отметила, что действия регулятора могут создать у Великобритании имидж жесткой для бизнеса страны, что противоречит амбициям премьер-министра Риши Сунака превратить Соединенное Королевство в технологический хаб, привлекательный для стартапов.

Однако Майкл Пачтер считает, что Microsoft может успешно подать апелляцию и даже в случае провала может пойти на уступки, которые позволят закрыть сделку. В частности, Пачтер предположил, что компания может убрать игры Activision Blizzard из Game Pass в Великобритании — в теории это позволит получить одобрение регулятора, оставив возможность добавлять игры ActiBlizz в подписку на территории других стран. Пачтер также отметил, что при слиянии WarnerMedia и Discovery и приобретение Disney 21st Century Fox были схожие проблемы, но в конечном итоге сделки были одобрены.

Глобальные последствия для всего рынка: M&A-сделки под пристальным вниманием

Решение CMA может означать и новую реальность для технологических гигантов. По мнению аналитика Jefferies Брента Тилла, это явный признак того, что регуляторы намерены блокировать крупные слияния, которые расширили бы влияние бигтехов на новые рынки, — и это «препятствует развитию всех техов». Bloomberg пишет, что регуляторы обращают все больше внимание на растущие рынки — это ставит под вопрос сделки в таких сегментах, как выявление рака и виртуальная реальность.

NY Times также считает, что решения американских и британских органов стали явной победой сторонников регулирования таких технологических гигантов, как Microsoft, Amazon, Apple, Google и Meta. Косвенным подтверждением этому является недавно начатое антимонопольное расследование против Amazon, а также заявление главы FTC Лины Хан, что орган внимательно следит за возможными злоупотреблениями технологическими гигантами властью в гонке разработчиков искусственного интеллекта.

При этом в секторе игр пока нет признаков охлаждения M&A-сделок: в Deloitte прогнозируют рост слияний и поглощений в 2023-м на 25%. Однако директор по правовым вопросам Института открытых рынков Сандип Вахисан в колонке на Barron’s выразил мнение, что решение британских регуляторов отражает более широкие изменения по отношению к M&A-сделкам по всему миру. В последние десятилетия антимонопольные органы сосредоточились на сделках между конкурентами и придерживались нейтрального подхода к вертикальным слияниям. Антимонопольные органы исходили из того, что они представляют небольшой риск вреда для потребителей и могут даже принести выгоду.

Но теперь вертикальные слияния снова привлекают внимание. Вахисан привел в пример несколько сделок, остановленных американскими регуляторами, в том числе cлияние оборонных компаний Lockheed Martin и Aerojet, а также несостоявшуюся покупку ARM компанией NVIDIA.

«Это долгожданная перемена. Фирмам, занимающим значительную долю на одном рынке, не следует разрешать приобретать фирмы на смежных рынках. Нельзя игнорировать риск использования продуктов и услуг недавно приобретенной компании в качестве инструмента против конкурентов», — написал Вахисан. Он добавил, что крупные фирмы должны расти за счет расширения своих мощностей и разработки новых продуктов и услуг, вместо того чтобы приобретать существующие компании. Microsoft — очень крупная корпорация, и она может разрабатывать и выводить на рынок новые видеоигры, заключил эксперт.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.