Количественные оценки потенциального краха стратегии «моментум» на американском рынке акций

Оглавление

В последней статье нашего цикла, посвященного факторным стратегиям, мы рассказывали о том, что инвесторам стоит следить за их «переполненностью». Ведь когда слишком много капитала сосредотачивается в одних и тех же стратегиях, возрастают риски резких потерь в случае массового выхода участников. В этой статье аналитик Movchan’s Group Сергей Гуров на примере стратегии «моментум», которая стабильно растет с 2016 года, покажет, как можно оценить масштаб ее возможного краха.

В прошлых статьях цикла мы рассказывали:

- какие бывают стадии экономического цикла и о поведении наиболее популярных факторных и мультифакторных стратегий на американском рынке акций в различных фазах макроэкономического цикла;

- о том, как определять стадии экономического цикла и как в зависимости от них можно получить опережающую доходность;

- а также о том, что такое «переполненность» стратегий и как ее можно использовать.

На конец октября 2024 года оценка «переполненности» фактора «моментум» на американском рынке акций, по расчетам инвестиционной компании MSCI, составила -0,03. Для сравнения, с начала 2000 года максимальное значение этого показателя для «моментума» достигало уровня 6,18 (в феврале 2000 года на пике доткомовского пузыря), минимальное — -2,37 (в апреле 2002 года), среднее — 0,01.

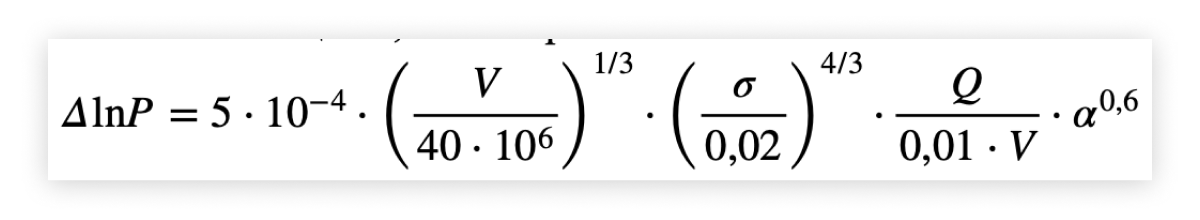

Невысокая текущая «переполненность» дает основание полагать, что при распродаже «моментум»-акций ликвидность рынка будет достаточной, чтобы удовлетворить возросший спрос на продажу. Поэтому в формуле ожидаемого процентного изменения цены, о которой мы писали в первой части статьи, множитель альфа (а), отображающий, во сколько раз скорость исполнения заявки больше естественной, можно на текущий момент приравнять к 1. Вот эта формула:

При этом, как мы уже отмечали, инвесторам важно учитывать не только «переполненность» фактора, исходя из динамики переменных торговой активности по соответствующим акциям (как это происходит в модели MSCI Integrated Factor Crowding Model), но и пытаться оценить степень переоценки или недооценки «переполненности» другими участниками рынка.

Профессор Мэрилендского университета Альберт «Пит» Кайл, профессор Российской экономической школы Анна Обижаева и профессор Городского университета Нью-Йорка Яджун Ванг откалибровали формулы, выведенные в рамках решения теоретической модели, описывающей торговый процесс на фондовом рынке, на данных 2007 года, когда произошел известный «квантовый крах». Тогда сразу большое число известных количественных (квантовых) американских хедж-фондов, следовавших стратегии equity long/short, одновременно понесли значительные потери.

Ученые получили следующий результат: снижение кумулятивной доходности «моментум»-стратегии на 27% с 3 августа по 9 августа 2007-го и восстановление до начального уровня в течение последующих трех торговых дней могло соответствовать ситуации, когда на рынке было Ө = 8,5% информированных инвесторов, торгующих на фундаментальной информации. Соответственно, остальные 91,5% были не информированы. И при этом один из информированных ошибочно полагал, что таких, как он, — только 5,4%.

В этом случае исходя из количественных формул скорость исполнения заявок должна была быть выше оптимальной на 27%. Если же предположить, что при прочих равных рынок был бы более «переполнен» (то есть доля информированных инвесторов была, например, Ө = 15%), просадка была бы уже не 27%, а 87%.

Наглядным примером того, что высокая «переполненность» сама по себе не является ни необходимым, ни достаточным условием возникновения краха стратегии, является существенная просадка «моментум»-стратегии на американском рынке акций в 2009 году, когда оценки «переполненности» MSCI были низкими. В июне 2012 года коэффициент, наоборот, был очень высоким (1,87), однако краха фактора не произошло. В то же время в августе 2007 года, когда наблюдался «квантовый крах», оценка MSCI составила 1,36 (входит в топ-9%, или 91-й перцентиль в распределении величины показателя с января 2000 года по октябрь 2024 года).

При возможной корректировке американского рынка акций наиболее выраженной будет просадка фактора «моментум» вследствие методологии отбора акций в портфель (длинная позиция по акциям «победителей» и короткая позиция по акциям «проигравшим»). Инвесторам, имеющим аллокацию на данный популярный фактор, важно иметь представление о том, при каком размере дисбаланса стратегия будет проседать на заданный процент.

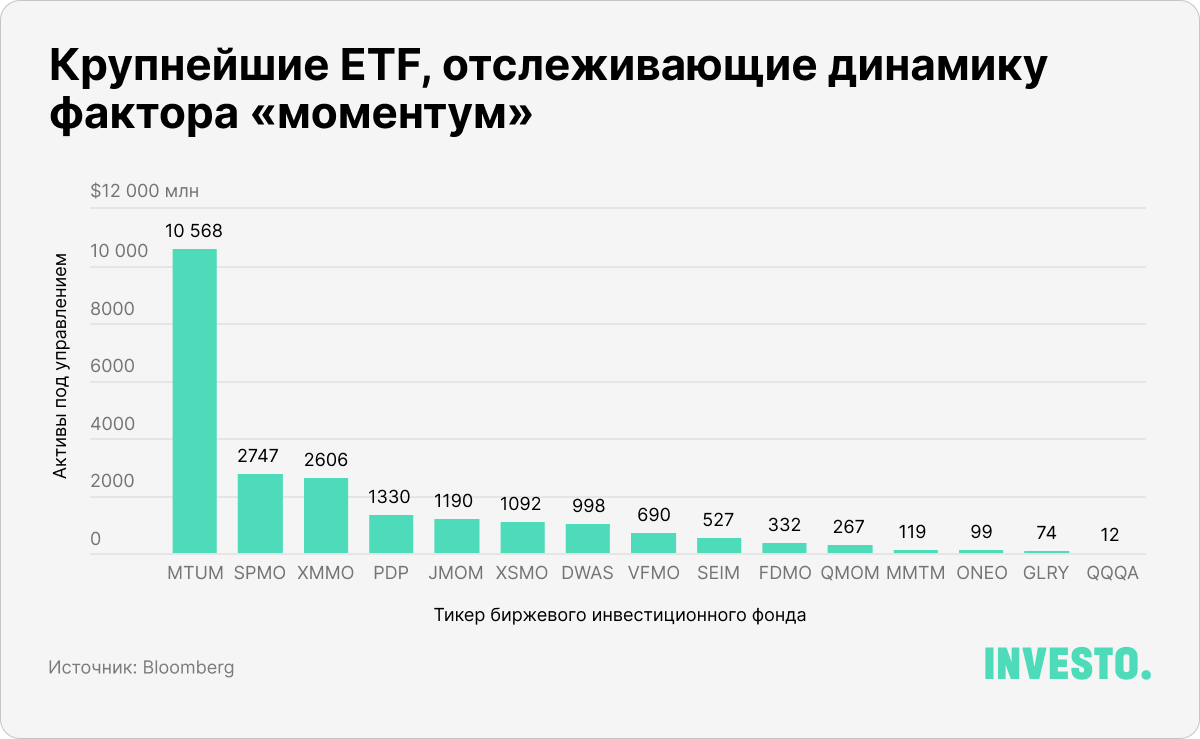

Представленные далее расчеты являются лишь приблизительными, так как границы рынка, на котором инвесторы делают ставки относительно фактора «моментум», можно определить различным способом. Мы рассмотрели 15 биржевых инвестиционных фондов, отслеживающих тем или иным образом динамику фактора «моментум» на американском рынке акций, с наибольшим размером активов под управлением на 15 октября 2024 года.

В оценках ликвидности, определяющих ожидаемую торговую активность инвесторов по американским ETF на фактор «моментум» (на середину октября 2024 года), пользуемся следующими предположениями.

Оценка объема торгов должна включать суммарный дневной торговый объем V по акциям, которые включаются в базы расчета индексов, динамику которых повторяет как минимум один из ETF из указанного списка. Вследствие трех факторов можно принять, что V лежит в примерном диапазоне от 1/20 до 1/10 от суммарного дневного торгового объема по NYSE и NASDAQ.

- Количество акций в базах расчета данных индексов не превышает 200.

- Эти акции — самые торгуемые на американском рынке.

- Количество всех акций, торгующихся на двух основных биржах Nasdaq и NYSE, лежит в диапазоне 5–6 тысяч.

Другими словами, мы опираемся на предположение, что 1/20–1/10 от всего торгового объема приходится на акции, в которые вкладываются ETF, имеющие аллокацию на фактор ͘͘«моментум». С 30 августа по 11 октября — диапазона, включающего 30 торговых дней — среднедневной суммарный объем торгов по акциям, обращающимся на NYSE и Nasdaq, составил $211,5 млрд. В результате получаем, что V имеет порядок $11–21 млрд. Рассмотрим три оценки: V1=$11 млрд, V2=$16 млрд, V3=$21 млрд.

Отметим, что еще одна причина, почему мы вынуждены делать относительно грубые оценки параметра V, связана с тем, что для ряда инвестированных индексов полной информации о базе расчета нет. Как следствие, нельзя в точности определить, какие активы чаще всего рассматриваются управляющими биржевых фондов как «моментум»-акции.

Для оценки второго необходимого параметра, дневной волатильности, принимаем историческую волатильность, также усредненную по 15 фондам, в окнах 30, 60, 90, 180 и 360 предыдущих торговых дней:

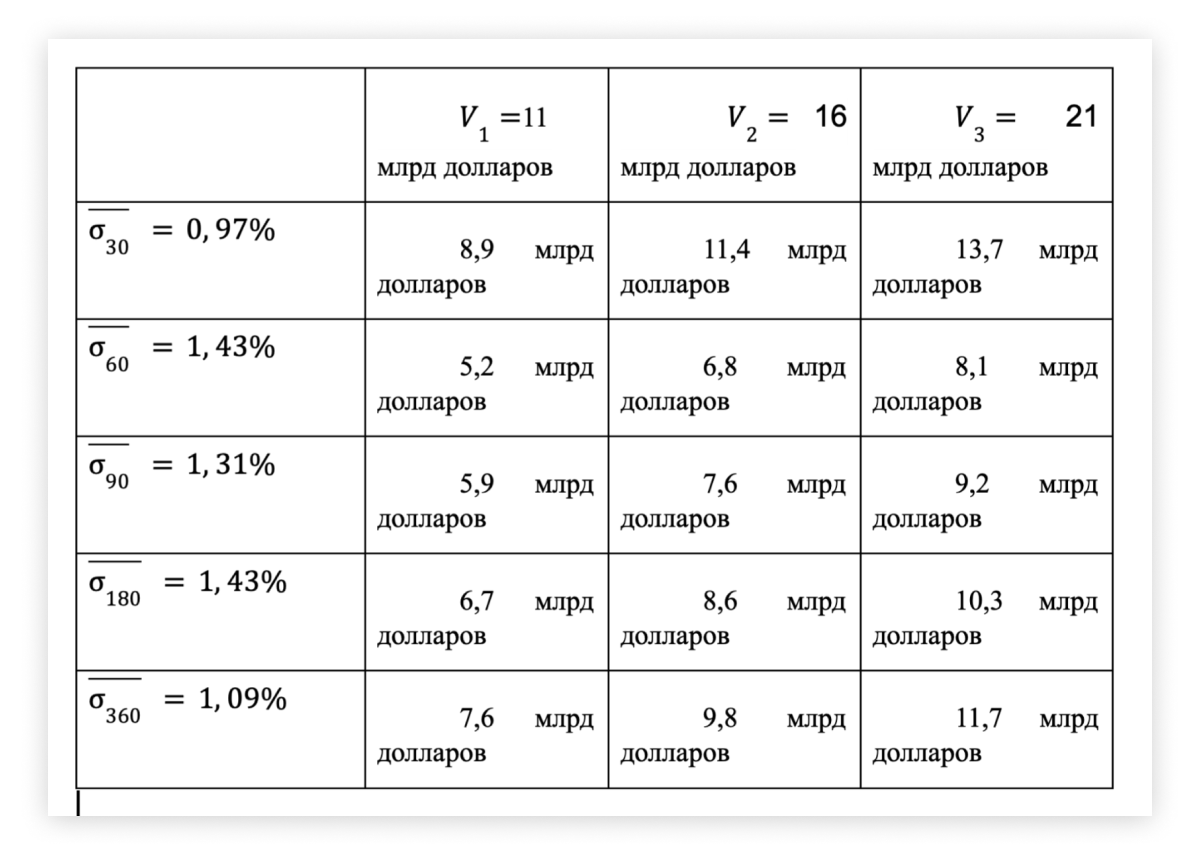

В итоге для каждой из 3 x 5 = 15 возможных пар параметров объема торгов и волатильности исходя из представленной в начале статьи формулы можно определить масштаб величины дисбаланса Q (в долларах), который может привести к заданной просадке.

Представленная ниже таблица показывает, дисбаланс какой величины Q (в млрд долларов) должен привести к просадке типичной «моментум»-стратегии на 10% (в предположении, что заявки исполняются с естественной скоростью, как мы отметили в начале статьи исходя из наблюдаемой оценки «переполненности»).

В первом столбце представлены оценки ожидаемой дневной волатильности исходя из исторической волатильности в заданном окне, то есть множество, включающее заданное количество торговых дней, предшествующих 15 октября 2024 года. В первой строке — оценки ожидаемого дневного торгового объема на основе данных по историческим торговым объемам в заданном окне 30 торговых дней. Можно видеть, что гипотетически совокупная заявка на продажу «моментум»-акций варьируется от $5,2 млрд до $13,7 млрд, что примерно в 0,5–0,8 раз больше дневного суммарного торгового объема по наиболее популярным «моментум»-акциям, в которые вкладываются ETF с максимальным размером активов под управлением.

Что все это значит для инвесторов

Если мы остаемся в рамках предложения, что низкая наблюдаемая «переполненность» фактора не вызовет существенного роста скорости исполнения агрегированной заявки на продажу «моментум»-акций, то рынок будет «переваривать» данный дисбаланс в течение нескольких торговых дней — настолько дисбаланс должен быть большим, чтобы вызвать итоговую просадку в 10%. В этом сценарии инвесторы, которые захотят пойти против рынка (то есть сыграть на повышение «моментума»), без особого труда смогут реализовать свою стратегию, так как ликвидности на рынке будет в избытке. Тем не менее следует еще раз упомянуть, что кризис ликвидности может резко наступить, если участники рынка вдруг начнут переоценивать «переполненность» стратегии и, как следствие, снижать свою торговую активность.

Насколько сильно будут меняться оценки при расширении границ рынка до сегмента американских акций, торгующихся как на биржевом, так и на внебиржевом рынке, — открытый вопрос, выходящий за рамки данной статьи. Более того, как показывает исследование 2013 года экономиста Федеральной резервной системы США Тугкана Тузуна, маржинальные ETF (фонды с положительным финансовым рычагом) и инверсные ETF (фонды, отражающие обратную динамику воспроизводимого индекса) могут быть причиной дополнительной волатильности в моменты высоких просадок. Каков механизм данного явления и на что инвесторам следует обращать внимание в первую очередь при анализе данных инструментов — тема следующей статьи.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.