Как с помощью факторных стратегий опередить рынок при меньшей волатильности

Оглавление

На прошлой неделе мы рассматривали факторы, которые могут приносить инвесторам доходность выше рыночной. В этой статье он расскажет о том, как определять стадии экономического цикла и как, в зависимости от них, можно получить опережающую доходность.

Какие бывают стадии экономического цикла

В академических статьях, аналитических материалах инвестиционных банков и научно-популярных книгах по инвестированию встречаются различные способы определения фаз экономического цикла. Одним из распространенных методов является разделение на стадии всего по двум параметрам: динамике ВВП и инфляции.

Но все же чаще всего определение фаз экономических циклов основывается на отслеживании динамики ВВП и опережающих экономических индикаторов, которые обычно распределяются по пяти отдельным группам:

1) прогнозы респондентов относительно ситуации в корпоративном секторе (например, оценки будущих размеров инвестиций);

2) прогнозы респондентов относительно ситуации в потребительском секторе (например, индекс потребительского доверия);

3) производственная активность (например, материально-производственные запасы);

4) строительство (например, количество ипотечных заявок или разрешений на строительство);

5) денежно-кредитные условия (например, краткосрочные реальные процентные ставки, наклон кривой доходности государственных облигаций).

В этой статье мы используем методологию инвестиционной компании Research Affiliates. Она специализируется в том числе на разработке продуктов в области факторного инвестирования. Вот как она классифицирует кварталы по фазам:

1. Рецессия: снижение реального ВВП (здесь и далее – скорректированного с учетом сезонности) в течение текущего и предыдущего кварталов;

2. Замедление: рост реального ВВП ниже долгосрочного тренда вне фазы рецессии или падение реального ВВП за текущий квартал вне фазы рецессии;

3. Восстановление: рост реального ВВП выше долгосрочного тренда на горизонте от одного до восьми кварталов после окончания фазы рецессии;

4. Рост: оставшиеся кварталы (после окончания фазы восстановления) роста реального ВВП выше долгосрочного тренда.

Следует отдельно подчеркнуть, что в определении периодов рецессии Комитет по датировке бизнес-циклов Национального бюро экономических исследований (NBER) базируется на более сложной методологии, которая основана не только на отслеживании динамики реального ВВП. NBER — орган, который официально возвещает о начале рецессии в США.

Для определения отклонения роста ВВП США от долгосрочного тренда в ту или иную сторону используются данные по составному опережающему индикатору с поправкой на сезонность и скорректированному на амплитуду. Эти данные публикуются на сайте Базы экономических данных Федеральной резервной системы США, так что это доступно частным инвесторам.

Этот индикатор предоставляет прежде всего неколичественную информацию о краткосрочных колебаниях экономической активности около долгосрочного тренда. При его расчете используются данные по более чем 35 показателям, имеющим отношение к банковской активности, динамике краткосрочных процентных ставок и т. д.

С первого квартала 1999 года по второй квартал 2024 года (максимально доступные данные MSCI) наиболее распространенной была стадия «замедления». Она охватывает около 45% от общего числа из 102 кварталов исследуемого периода. За ней следуют фазы «рост» (37%), «восстановление» (13%) и «рецессия» (5%).

В то же время на более длительном интервале — с января 1968 года по июнь 2020 года — данные Research Affiliates показывают, что фазы «замедление» и «рост» включают примерно одинаковое количество месяцев (36% и 40% соответственно). Это различие, вероятно, связано с тем, что на интервале 1999–2024 годов концентрация кризисов на американском рынке акций была выше по сравнению с 1968–2020 годами, но при этом рынки восстанавливались быстрее.

Так, с начала 2020 года фаза «рост» не фиксировалась вовсе, «рецессия» – только для второго квартала 2020 года и второго квартала 2022-го, фаза «восстановление» – для всего 2021-го и второго квартала 2024 года, фаза «замедление» – для всех остальных одиннадцати кварталов за этот период.

Мультифакторные стратегии при различных макроэкономических режимах

Для анализа поведения мультифакторных стратегий, а также отдельных факторов рассчитываются соответствующие медианы и стандартные отклонения по квартальным доходностям. Они сопоставляются с каждой из четырех фаз экономического цикла по отдельности на интервале с первого квартала 1999-го по второй квартал 2024 года.

На первом этапе анализа интересно сравнить статистику по индексам MSCI, следующим за одним из факторов, и индексом MSCI USA Standard Gross Index. Этот индекс отражает динамику широкого американского рынка акций (см. панели А и Б).

Результаты в целом соотносятся с экономической логикой относительно контрцикличности или процикличности каждого фактора, о которой мы рассказывали в прошлой статье. Вот несколько наблюдений:

- Тот факт, что контрциклический фактор «качество» обычно выигрывает у широкого рынка акций в фазе «рецессия» (здесь и далее — по показателю медианной квартальной доходности), но проигрывает в фазе «рост», а также имеет похожую динамику в фазах «замедление» и «восстановление», является вполне ожидаемым.

- Или, к примеру, проциклический фактор «улучшенная стоимость» проигрывает большинству факторов в фазах «рецессия» и «замедление», но показывает лучшие результаты в фазах «восстановление» и «рост».

- Фактор «волатильность» демонстрирует свои хеджирующие свойства в фазе «рецессия», но проигрывает рынку в фазах «замедление» и «восстановление» и совсем ненамного опережает рынок в фазе «рост». Но, кроме того, среди всех факторов именно «волатильность» имеет минимальные показатели стандартного отклонения квартальных доходностей. Это напрямую соотносится с отбором наименее волатильных акций в индекс MSCI USA Low Volatility Standard Gross Index.

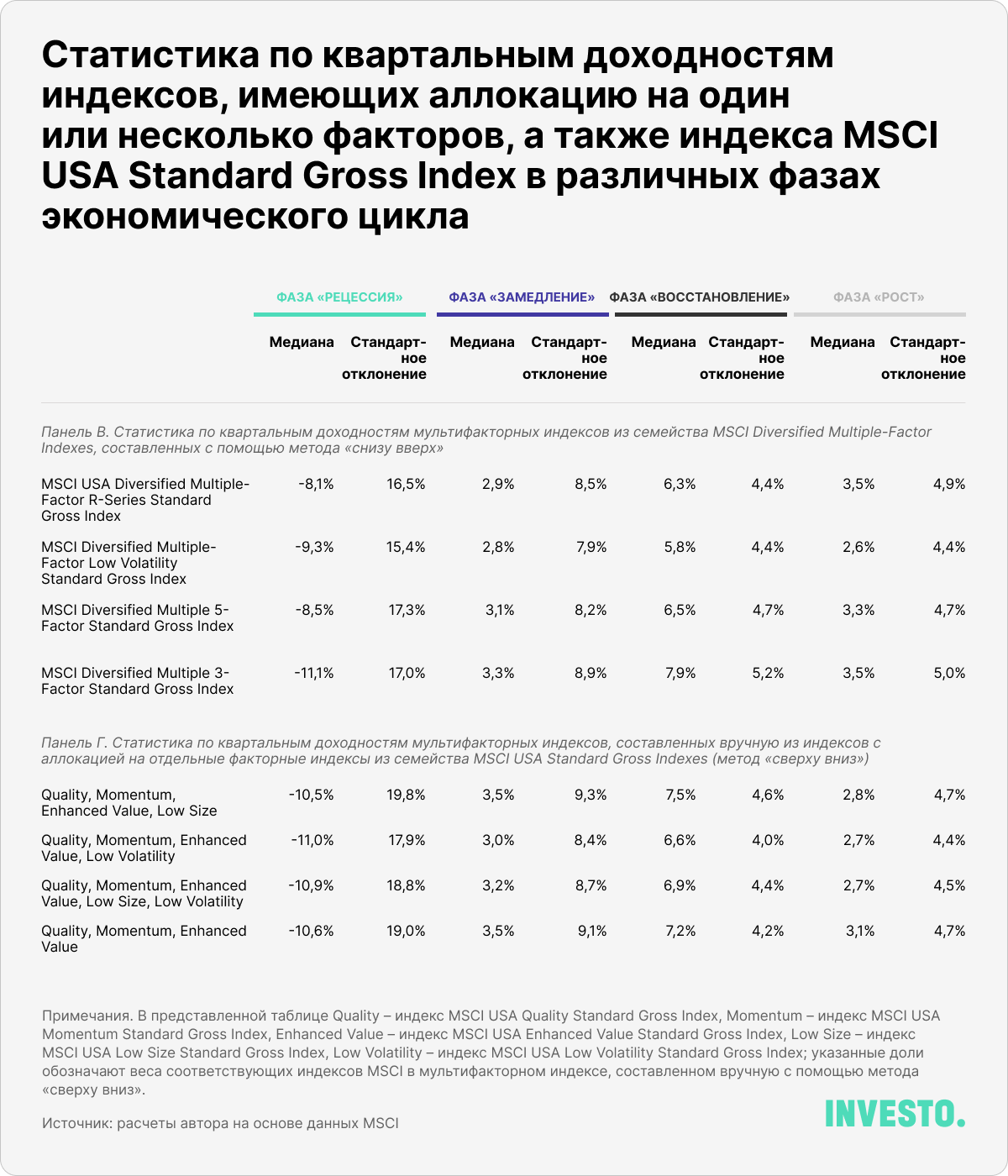

Также проанализируем динамику индексов американских акций из семейства мультифакторных индексов MSCI Diversified Multiple-Factor Indexes. Они составляются с помощью метода «снизу вверх», то есть выбираются отдельные акции, соответствующие одновременно нескольким выбранным факторам. В сравнении с MSCI USA Standard Gross Index они демонстрируют следующие отличия:

1. В фазе «рецессия» они обыгрывают индекс широкого рынка акций и по показателю медианной квартальной доходности (для трех из четырех индексов), и по показателю стандартного отклонения (во всех четырех случаях).

2. В фазе «замедление» все мультифакторные индексы проигрывают MSCI USA Standard Gross Index по показателю медианной доходности, но являются менее волатильными.

3. В фазе «восстановление» только один из четырех мультифакторных индексов обыграл MSCI USA Standard Gross Index по показателю медианной доходности и ни один – по показателю стандартного отклонения.

4. В фазе «рост» все мультифакторные индексы обыгрывают индекс широкого рынка акций хотя бы по одному из двух показателей.

Вот еще несколько наблюдений:

- Из всех представленных мультифакторных индексов только MSCI Diversified Multiple 5-Factor Standard Gross Index, имеющий аллокацию на пять факторов, опередил MSCI USA Standard Gross Index по медианной квартальной доходности и был менее волатильным одновременно в двух фазах (а именно «рецессия» и «рост»).

- Индексы MSCI USA Diversified Multiple-Factor R-Series Standard Gross Index и MSCI Diversified Multiple-Factor Low Volatility Standard Gross Index, имеющие аллокацию на 4 фактора, — только в одной фазе («рецессия»).

- MSCI Diversified Multiple 3-Factor Standard Gross Index с аллокаций – ни в одной из четырех фаз.

Могли ли инвесторы, выбравшие аллокацию на один из факторов, рассчитывать на лучшие результаты, если бы они отбирали в портфель акции, следуя мультифакторному подходу «сверху вниз», а не «снизу вверх»? Ответ — в панелях В и Г в таблице выше.

Оказывается, что только в фазе «восстановление» составленные вручную мультифакторные индексы, имеющие аллокацию по 25% на факторы «качество», «моментум», «улучшенная стоимость» и «волатильность» либо по 20% на все пять факторов, обыграли соответствующие мультифакторные индексы MSCI по медианной квартальной доходности и волатильности. Более того, в этих случаях данные индексы не опередили индекс широкого рынка акций по двум обозначенным показателям.

Иными словами, на интервале с января 1999 года по июнь 2024 года подход, основанный на отборе отдельных американских акций, имеющих аллокацию на несколько факторов одновременно, являлся в среднем более предпочтительным с точки зрения показателей медианной доходности и волатильности в сравнении с простой комбинацией факторных индексов MSCI (метод «сверху вниз»). При этом основной обыгрыш по отношению к широкому рынку акций фиксируется в фазе «рецессия». Также именно в течение значимых рыночных кризисов мультифакторные индексы, основанные на методе «снизу вверх», падали меньше, чем рынок в целом, а также чем мультифакторные индексы, составленные с помощью метода «сверху вниз», основанного на простом комбинировании факторных индексов с заданными весами.

Согласно последним исследованиям в области факторного инвестирования, именно в моменты краха факторов (factor crashes) попарные корреляции между отдельными факторами резко возрастают. Чаще всего исследователи связывают это с тем, что одни и те же ценные бумаги могут попадать в два и более факторных индекса в одно и то же время, так что в моменты кризисов движение факторных индексов становится все более сонаправленным. Как следствие, простая комбинация отдельных факторных индексов приводит к более глубоким просадкам в сравнении с более сложной методологией составления портфеля «снизу вверх».

Можно ли исключить все пересекающиеся позиции внутри выбранного набора факторов для минимизации риска просадок мультифакторного индекса, составленного с помощью метода «сверху вниз», но при условии сохранения высокой доходности? Как показывает в своем исследовании Александр Томтосов, этот подход является проблематичным: в долгосрочной перспективе «очищенные» от пересекающихся позиций факторные индексы проигрывают изначальным факторным индексам, имеющим аллокацию на одни и те же акции.

О причинах краха факторов и теоретически обоснованных методах оценки масштабов падения факторных индексов расскажем в следующей статье.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.