Ждет ли «Великолепную семерку» повторение «пузыря доткомов»

Оглавление

Главное, что сейчас заботит инвесторов, — это то, что будет с акциями «Великолепной семерки». Их резкий рост и огромная концентрация рынка в акциях бигтехов заставляют аналитиков все чаще проводить параллели с «пузырем доткомов». Главного бенефициара развития ИИ — производителя графических процессоров Nvidia — уже не первый месяц сравнивают с потерпевшей крах Cisco. Рассказываем, стоит ли ждать падения «Великолепной семерки» и оправданны ли сравнения текущей ситуации на рынках с падением, начавшимся в середине 1990-х.

Что случилось

Будущая динамика акций «Великолепной семерки» — главный вопрос, который сейчас волнует инвесторов, говорится в недавнем отчете Goldman Sachs (GS). Опережающая доходность самых дорогих компаний и их высокие оценки (30x fwd. P/E против 18x у рынка в целом) ставят под сомнение устойчивость ралли.

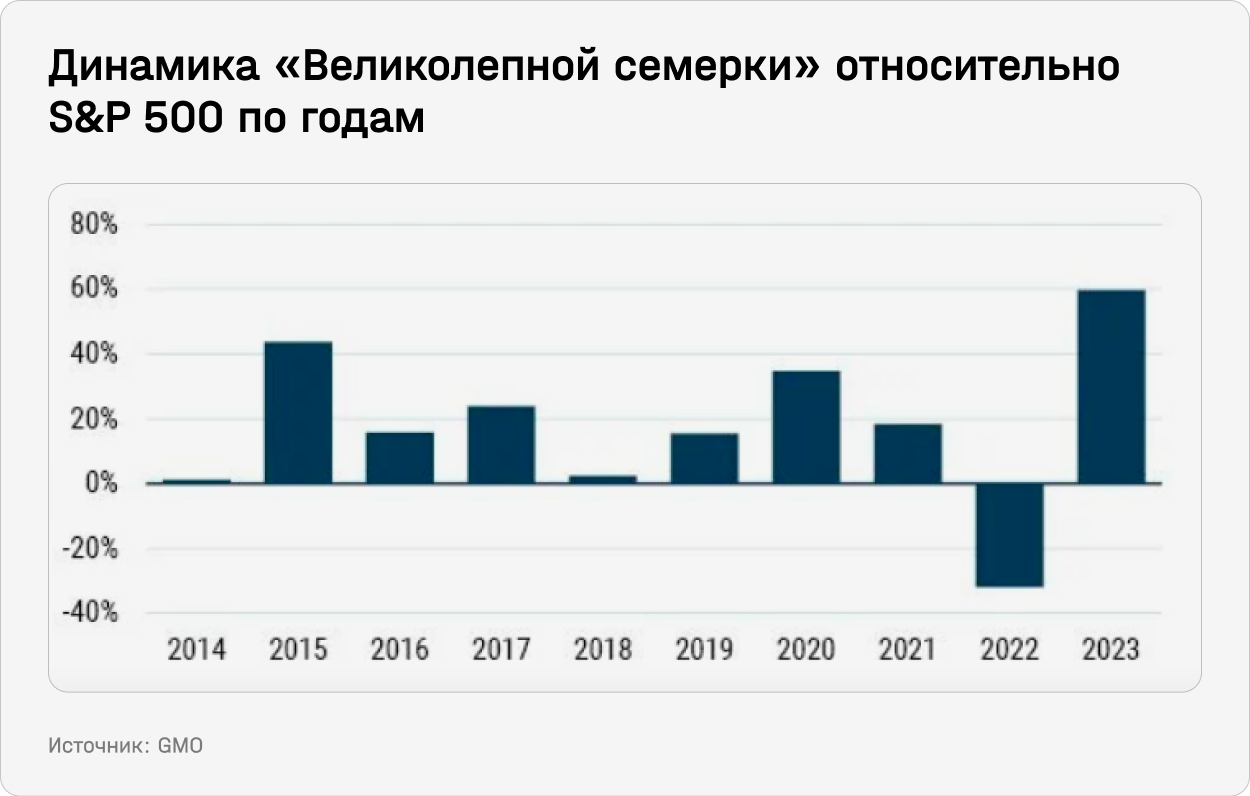

В 2023 году именно «семерка» тащила вверх фондовые индексы: их акции в среднем выросли на 76% против 14% для остальных 493 акций S&P 500. В 2024-м опережающая динамика «семерки» сохраняется. Этому не помешало даже то, что акции Tesla — единственной компании из «семерки», не оправдавшей ожидания в ходе текущего сезона отчетности, — с начала года снизились более чем на 20%. И пока оптимизм инвесторов насчет бигтехов не уменьшается: февральский опрос управляющих, проведенный Bank of America, показал, что лонг технологических компаний остается самым популярным трейдом.

В результате такой динамики акций концентрация американского рынка достигла одних из самых высоких по историческим меркам значений:

- под подсчетам Джима Рида из Deutsche Bank, на 10% самых дорогих компаний сейчас приходится 75% стоимости фондового рынка США. Это самый высокий показатель с 1930-х годов. Начиная с 1926-го медианное значение составляло 65%;

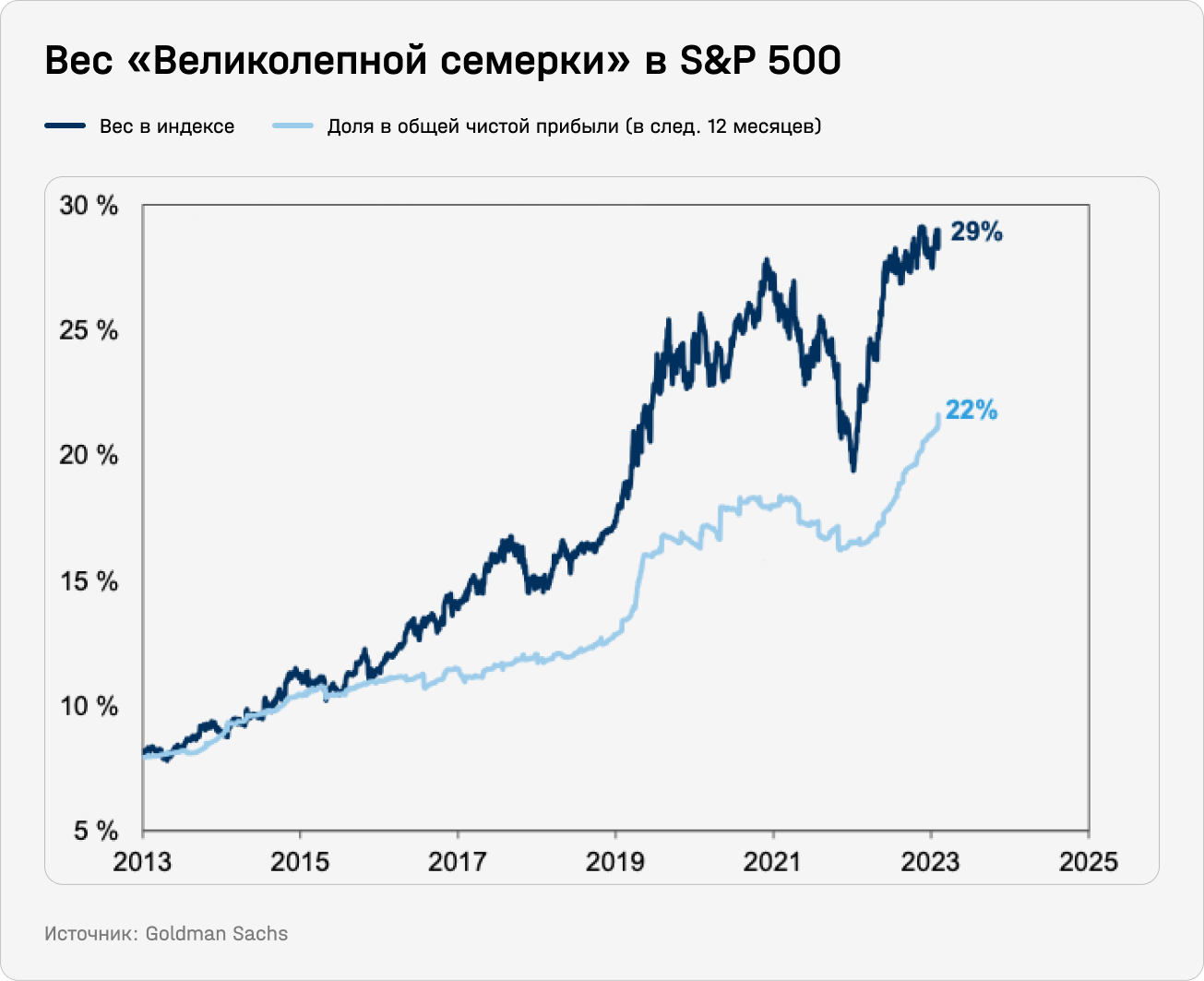

- по данным GS на начало февраля, доля «семерки» в капитализации S&P 500 достигла 29%. При этом на эти компании приходится только 22% ожидаемой в ближайшие 12 месяцев чистой прибыли.

Аналитики также все чаще говорят о признаках пузыря. Приток средств инвесторов в технологические акции напоминает «пузырь доткомов», а сами инвесторы исходят из того, что экономика окажется устойчивой даже после самого быстрого роста ставок за многие годы, отмечали в начале февраля аналитики BofA. В конце января о риске надувания пузыря предупреждали и стратеги JP Morgan, указав на высокие концентрацию и премию в оценке топ-10 американских компаний относительно рынка.

Почему «Великолепная семерка» так дорого стоит

Высокие ожидания роста и качество бизнеса почти полностью отвечают за более высокие оценки по отношению к ожидаемой прибыли «Великолепной семерки» в 2025 году. Аналитики GS проанализировали несколько переменных для каждой из компаний, входящих в S&P 500, и пришли к выводу, что ожидания более высоких прибылей, лучшая рентабельность по чистой прибыли и сильные балансы объясняют завышенные мультипликаторы «семерки».

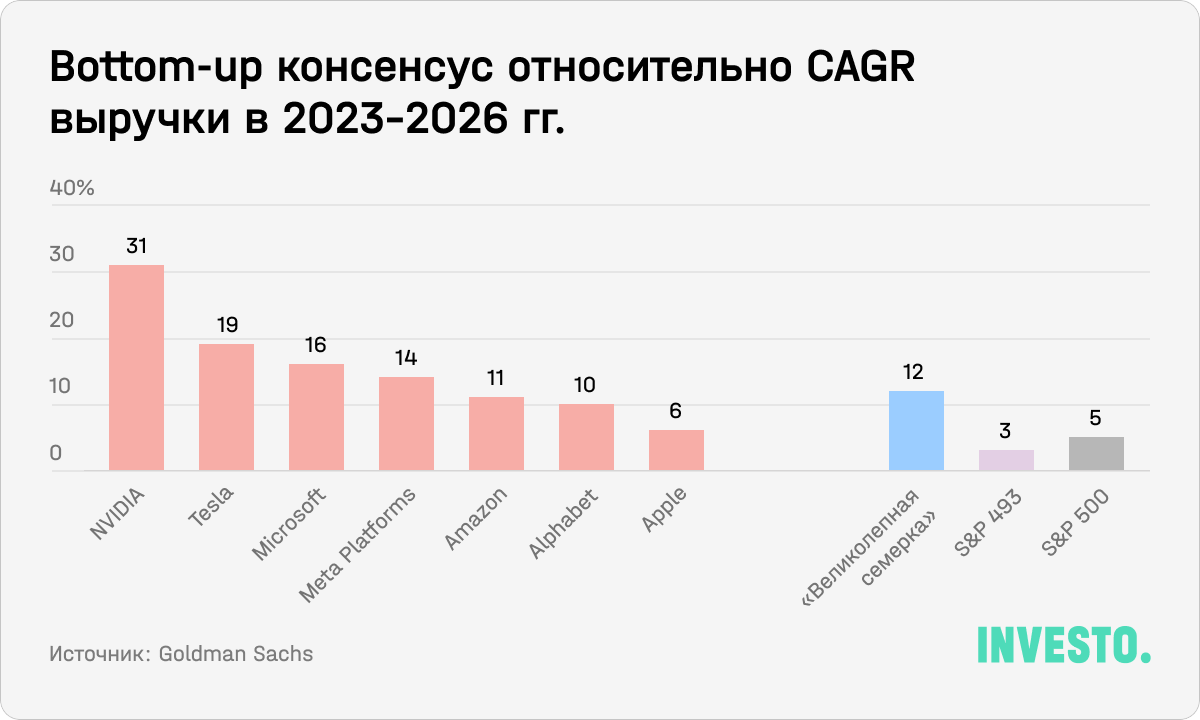

Согласно консенсус-прогнозам аналитиков по отдельным акциям (что подразумевает bottom-up подход), в ближайшие три года выручка «Великолепной семерки» будет расти с CAGR в 12%, в то время как у остальных компаний из S&P 500 — на 3%. Самые большие ожидания у рынка — от Nvidia (см. график ниже).

Текущий сезон отчетности подтверждает оптимистичные прогнозы: выручка компаний «Великолепной семерки» по итогам четвертого квартала выросла на 14% (без учета еще не отчитавшейся на момент выхода отчета Nvidia). Для сравнения, по данным Factset на 16 февраля, когда отчиталось 79% компаний из S&P 500, средний рост выручки по рынку (с учетом уже отчитавшихся компаний и прогнозов по неотчитавшимся) составлял только 4%. Вышедшей в среду отчет Nvidia тоже оказался лучше ожиданий.

Кроме того, бизнес ведущих технологических компаний — более устойчив в условиях роста издержек: рентабельность по чистой прибыли «семерки» в последнем квартале выросла на 747 б.п., до 23%, против снижения на 110 б.п. у остальных 493 компаний. Согласно консенсусу, рентабельность по чистой прибыли «семерки» в ближайшие три года вырастет на 256 б.п. против 44 б.п. у остального рынка.

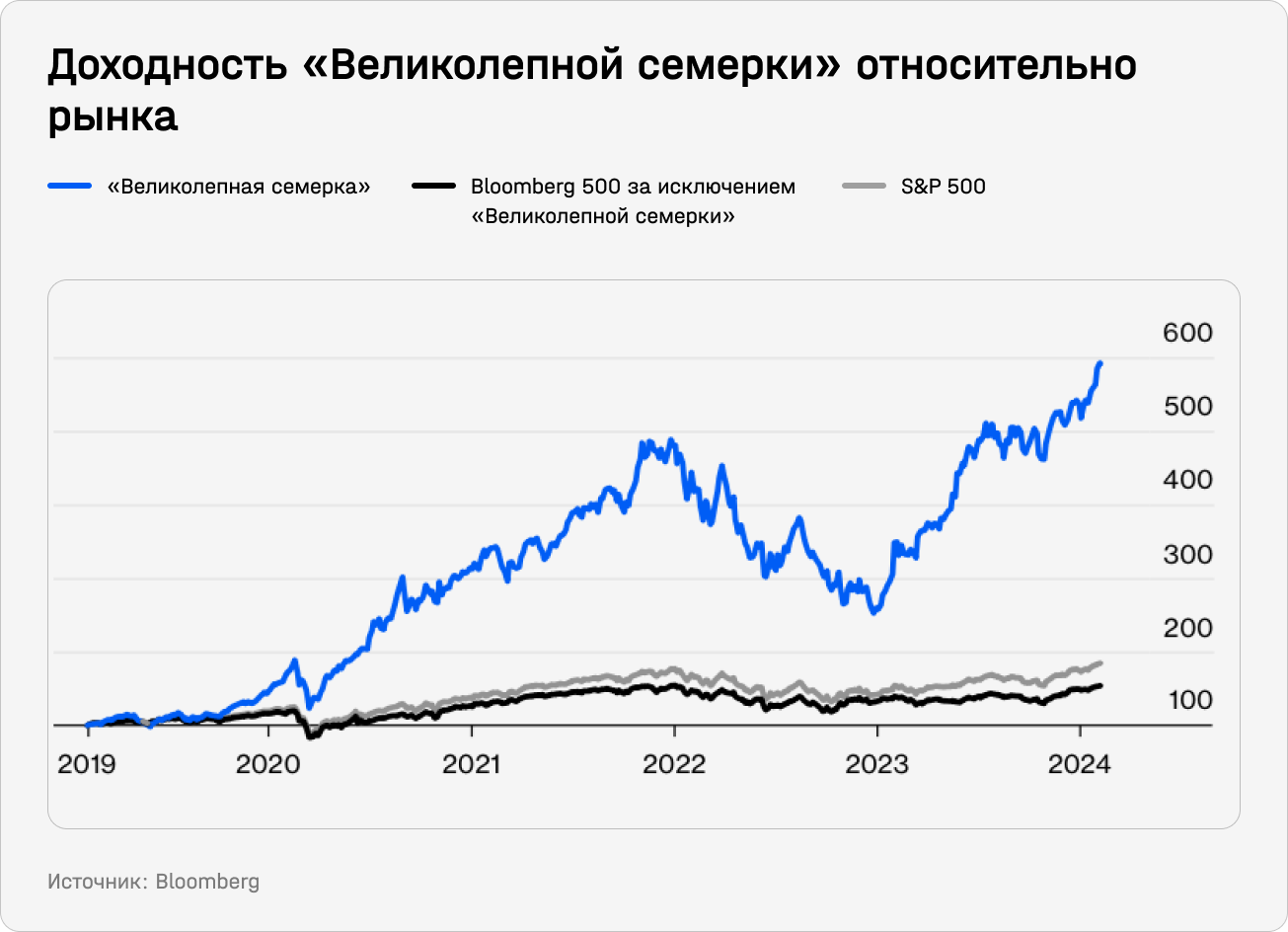

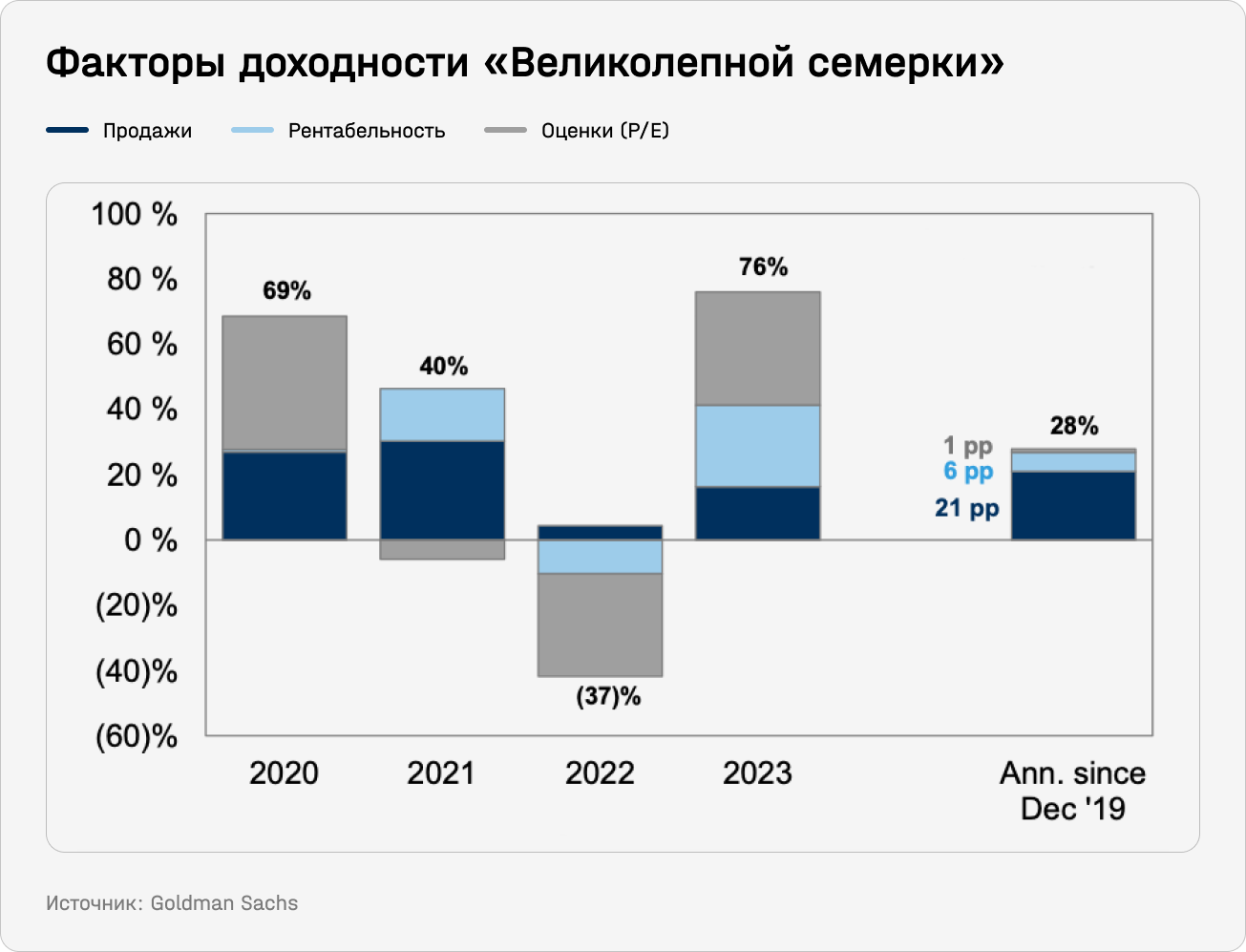

Опережающая доходность «Великолепной семерки» в последние годы связана прежде всего с улучшением фундаментальных показателей, а не ростом оценок. C декабря 2019-го по февраль 2024-го средняя годовая доходность акций «семерки» составила 28%. Примерно 27 п.п. из них пришлось на рост прибыли: 21 п.п. — на рост выручки, 6 п.п. — на рост рентабельности. Соответственно, на рост мультипликаторов пришелся только 1 п.п. Для сравнения, для S&P 500 в целом 13 п.п. из 17% ежегодного роста за тот же период пришлось на прибыль. Это делает «ралли» топ-7 компаний последних лет более оправданным с точки зрения оценок.

Чем ситуация напоминает пузырь доткомов — и чем отличается

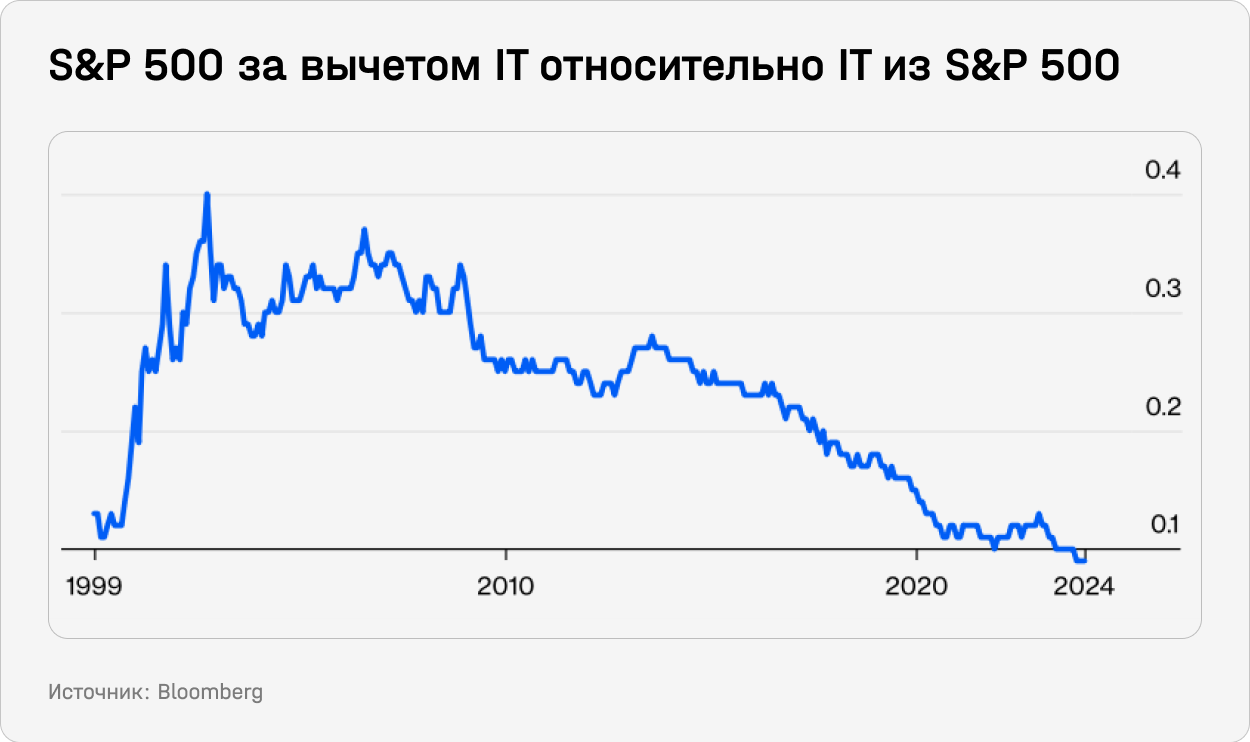

Оптимизм по поводу развития ИИ заставил многих вспомнить про пузырь доткомов. Хотя тогда в числе лидеров рынка были не только технологические компании, рынок во многом тоже был сконцентрирован в акциях IT-компаний. Meta и Alphabet формально к ним не относятся.

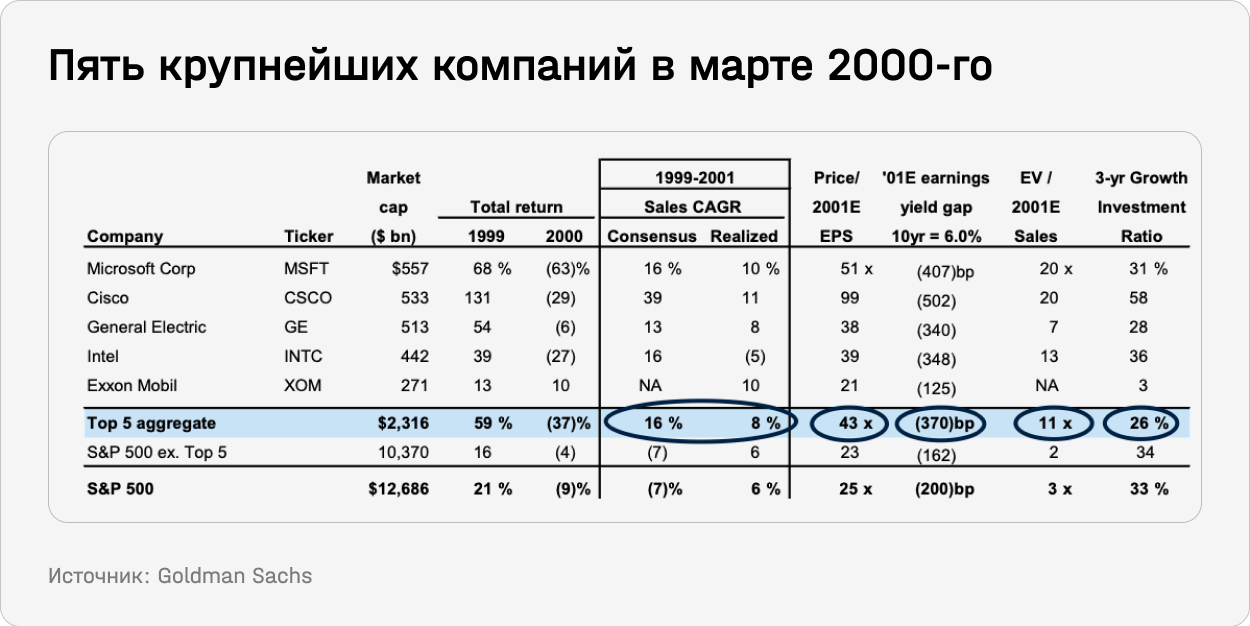

Но, как показывает история, консенсусные оценки роста бизнеса вполне могут оказаться излишне оптимистичными. В марте 2000 года на пять крупнейших компаний — Microsoft, Cisco, General Electric, Intel и Exxon Mobil — приходилось 18% индекса S&P 500. Рынки прогнозировали, что в следующие два года их выручка будет расти в среднем на 16% в год. Однако в реальности рост составил только 8%. В итоге эта пятерка за этот период отстала от S&P 500 на 21 п.п.

Но нынешние лидеры во многом отличаются от пяти хедлайнеров «пузыря доткомов». Одно из главных отличий: «семерка» активно инвестирует в рост. Как подсчитали в GS, 60% их денежного потока идут на капитальные затраты и инновационные разработки (то, что на русском языке обычно называют НИОКР, на английском — R&D). Это почти в два раза больше, чем у «пятерки пузыря доткомов» (26%), и в три раза больше, чем сейчас в среднем у других 493 компаний S&P 500.

Как видно из двух таблиц выше, сейчас ожидания по росту выручки в ближайшие три года у «Великолепной семерки» скромнее, чем у «пятерки пузыря доткомов». То же самое можно сказать о прогнозах по поводу ожидаемой через год прибыли на акцию и продаж.

Кроме того, «Великолепная семерка» сейчас торгуется дешевле относительно рынка. В марте 2000 года акции топ-5 компаний торговались по 43x прибылей 2001 года с премией в 73% относительно рынка. Текущая премия «семерки» по этому же показателю — 63%. На пике в 2021 году она составляла 103%. При этом акции «семерки» сейчас торгуются дороже по отношению к рынку, чем в среднем за последние 10 лет.

Еще одно важное отличие, говорящее о том, что сейчас оценки более разумны: в марте 2000 года ставки трежерис были в районе 6% против текущих 4%. При прочих равных, когда уровень ставок выше, акции должны торговаться по более низким мультипликаторам.

Общие настроения на рынках сейчас тоже отличаются от того, что было во времена «пузыря доткомов»: рынок не вознаграждает компании с сомнительной бизнес-моделью, как это было в 1990-е, отмечают в Man Institute. Оценки некоторых компаний, так или иначе связанных с ИИ, явно завышены, но в целом рынки сейчас толкают вверх компании с проверенными бизнесами, генерирующими миллиарды дополнительных долларов свободного денежного потока, пишут аналитики.

Что это значит для инвесторов

Как показывает история «пузыря доткомов», для продолжения ралли самые дорогие компании должны будут опережать высокую планку, установленную консенсусом. Но если эти ожидания оправдаются и если мультипликаторы, по которым оцениваются акции, не изменятся, то «Великолепная семерка» продолжит опережать рынок, считают аналитики.

По прогнозу GS, акции «Великолепной семерки» могут вырасти на 16% в 2024-м при двух условиях: сохранения мультипликаторов (30x fwd. P/E) и консенсуса по прибылям в 2025-м. Для сравнения, общий таргет инвестбанка по S&P 500 в 5200 пунктов подразумевает рост рынка на 2,2% с текущих уровней. Именно опережающий рост выручки станет главным драйвером доходности «Великолепной семерки», считают в банке. Он должен компенсировать некоторые другие риски, в частности, вероятность новых антимонопольных дел в США.

Но если прогноз по прибылям 2025 года будет пересмотрен в соответствии со средним показателем за последние 10 лет (минус 6%), акции «Великолепной семерки» вырастут только на 9%. Очевидно, что к таким точным прогнозам не стоит относиться буквально, но этот разрыв показывает, насколько доходность акций зависит от того, сможет ли «Великолепная семерка» оправдать ожидания.

В вышедшем в прошлую пятницу отчете стратеги BofA также отметили, что хотя на рынке есть признаки надувания пузыря, он вполне может продолжить расти дальше.

Текущие оценки «Великолепной семерки» (45 P/E) все еще ниже тех, что были в предыдущие пузыри: 67 на пике «пузыря» в Японии в 1989-м и 65 по Nasdaq Composite в 2000-м. По подсчетам BofA, чтобы хайп вокруг ИИ спал и текущий пузырь лопнул, реальные ставки по 10-летним трежерис должны вырасти до 2,5–3% против текущих 2%.

«Великолепной семерке» в последние годы действительно удалось увеличить доходы головокружительными темпами, признают в инвесткомпании GMO. Microsoft и Amazon заново «переизобрели» себя. Apple, Alphabet, Meta, Nvidia и Tesla стали лидерами своих отраслей. Сейчас у шести из семи ведущих компаний — очень заметные конкурентные преимущества, пишут аналитики. Apple зарабатывает каждый раз, когда кто-либо достигает успеха в App Store. Alphabet и Meta делят рекламный рынок и не подпускают конкурентов. Amazon и Microsoft, по сути, составляют дуополию на рынке облачной инфраструктуры. Nvidia сильно превосходит конкурента в лице AMD (подробнее об этом мы рассказывали здесь) и стала главным производителем графических процессоров в мире как раз в тот момент, когда спрос на них резко вырос из-за хайпа вокруг ИИ. И только у Tesla нет явного конкурентного преимущества. Но, по мнению некоторых аналитиков, суперкомпьютер Dojo и технологии автопилота еще могут создать новый огромный рынок для компании.

Все это может оправдать завышенные оценки, но инвесторам стоит учитывать все риски. Например, компании «семерки» сильно зависят от доступности чипов. А еще они много инвестируют в ИИ, но ставка может не оправдаться, отмечают в GMO. Около 20% их выручки приходится на Тайвань и Китай, что делает их уязвимыми к геополитическому риску. Это не значит, что они обязательно повторят судьбу Nifty Fifty или телеком-компаний 1990-х, но история мегакрупных компаний, которые торговались с премией к рынку, — говорит не в пользу «Великолепной семерки».

Если они не смогут оправдать ожидания — а это базовый прогноз GMO — это снова реабилитирует стратегию выбора отдельных акций. На протяжении последних лет лучшим выбором для управляющих и инвесторов было следование за индексом. Но текущая среда дает возможность ребалансировать портфель, которая случается «раз в поколение», считает Ричард Бернштейн из Richard Bernstein Associates. По его мнению, лучшие возможности сейчас дают акции компаний за пределами США, компаний малой капитализации и акции стоимости.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.