В тени бигтехов. Стоит ли инвестировать в конкурентов «великолепной семерки»?

Оглавление

Американские бигтехи все еще стоят очень дорого. В их тени подрастают конкуренты — сравнительно небольшие IT-компании с сильными позициями на относительно небольших рынках. Аналитики INVESTO рассказывают о трех таких компаниях.

Что случилось

В этом году S&P 500 толкают вверх крупные технологические компании. Акции «великолепной семерки», как их сейчас называют: Apple, Microsoft, Amazon, Alphabet, Nvidia, Meta (запрещена в РФ) и Tesla — подорожали с начала года на 81%. Для сравнения, средняя акция — по индексу S&P 500 с равным весом всех компаний — подешевела с начала года на 0,1%. Рынки и аналитики ждут, что бигтехи станут главными бенефициарами внедрения ИИ: на топ-5 компаний (Apple, Microsoft, Amazon, Alphabet, Nvidia) приходится 60% от R&D всех технологических компаний в США.

В результате на 10 крупнейших компаний сейчас приходится около 34% капитализации всего S&P 500. Это самый высокий показатель с 2001 года, когда схлопывание пузыря доткомов переходило в финальную стадию. На долю этих же 10 компаний пришлось около 80% всего роста индекса Nasdaq в этом году. Кроме хайпа вокруг ИИ, у такой концентрации может быть еще одна причина — популярность пассивных инвестиций, которые поддерживают рост и без того дорогих компаний.

Все это привело к тому, что оценки бигтехов сейчас чрезвычайно высоки: каждая компания из «великолепной семерки» торгуется на уровне P/E не ниже 30, при этом у Nvidia, производителя чипов для ИИ, о котором мы писали тут, этот показатель и вовсе составляет 83. Инвесторы явно надеются, что их бизнес продолжит расти высокими темпами.

Все больше обращают на это внимание и регуляторы по всему миру. Министерство юстиции США недавно начало крупнейшее за последнюю четверть века судебное разбирательство по антимонопольному делу против Alphabet. Американское правительство обвиняет компанию в нарушении правил честной конкуренции и монополизации онлайн-поиска с помощью сервисов Google. FTC на этой неделе вместе с 17 штатами подала в суд долгожданный антимонопольный иск против Amazon из-за навязывания торговцам своей рекламы, логистики и других услуг.

Регуляторы считают, что бигтехи стали настолько крупными, что не дают развиваться другим компаниям. В этом месяце в новом акте ЕС назвал большую пятерку вместе с китайской ByteDance цифровыми «стражами» (gatekeepers) и дал компаниям шесть месяцев на то, чтобы привести свою деятельность в соответствие с «Цифровым рыночным актом».

Логика регуляторов понятна, но неочевидна: вместо выгоды потребителей главным критерием становится рыночная доля компаний. О том, как стандарт антимонопольного регулирования, принятый в развитых странах в последние 50 лет, активно пересматривается, мы подробнее рассказывали тут. Для потребителя нелогично пользоваться малоизвестным приложением или сервисом, если он использует Apple и получает синергию от использования всей экосистемы.

Чтобы развиваться, другим компаниям необходимо искать бизнес-ниши и рынки, которые бигтехам неинтересны из-за их небольшого объема, отмечает The Economist. Еще одним секретом успеха может быть сохранение в руководстве компаний основателей. Сразу несколько исследований показывают, что компании, возглавляемые ими, показывали более быстрый рост прибыли и доходности для акционеров. Считается, что основатели чаще — по сравнению с наемными менеджерами — имеют то, что называется видением, сфокусированы на инновациях, досконально знают свой продукт и в большей степени эмоционально привержены компании и финансово заинтересованы в ее благополучии.

Мы в первом, но внимательном приближении рассмотрели компании, которые уже сейчас активно конкурируют с бигтехами. Это Garmin, которая сосредоточена на GPS-сервисах и решениях для активного образа жизни, Dropbox, поставщик комплексных облачных решений с упором на B2B-сектор, и «Alibaba Латинской Америки» MercadoLibre. Эти компании объединяет и то, что хотя бы один из основателей занимает руководящую должность.

Garmin

Garmin была основана в 1989 году в Канзасе, США. Компания проектирует, разрабатывает и производит портативные и стационарные продукты с поддержкой спутниковой системы навигации (GPS), а также другие навигационные и коммуникационные продукты для пяти основных рынков: фитнес, активный отдых, авиация, морской транспорт и автомобили.

К 2008 году компания захватила почти треть рынка портативных навигационных устройств, на которые приходилось порядка 72% всех ее продаж. К этому моменту Google уже выпустила свое приложение Google Maps. Благодаря ему, водители и пешеходы могли просто использовать свои смартфоны, а не тратить дополнительные деньги на навигаторы. Сначала Google Maps стали доступны пользователям Android, а через четыре года — и для iPhone. Уже К 2014 году продажи Garmin от автомобильного сегмента упали вдвое по сравнению с шестью годами ранее — до $1,2 млрд.

Год спустя бигтехи нанесли еще один серьезный удар. Apple выпустила свои первые умные часы Apple Watch, что стало потенциальной угрозой часам и трекерам для фитнеса и активного отдыха Garmin. Однако в этот раз компания успела создать узкую, но чрезвычайно лояльную базу пользователей среди профи, в том числе альпинистов, велосипедистов и бегунов, чье мнение считается авторитетным среди фанатов спорта. Их устройства считаются золотым стандартом в своих категориях. Даже Марк Цукерберг после забега на 5 км в апреле этого года опубликовал фотографию своего экземпляра часов Garmin.

Джордж Ливадас, CEO инвестиционной компании Upslope Capital, считает, что Garmin — это одна из немногих компаний, которая смогла создать премиальный и востребованный бренд в нише, где есть доступная альтернатива от Apple и Google (Fitbit).

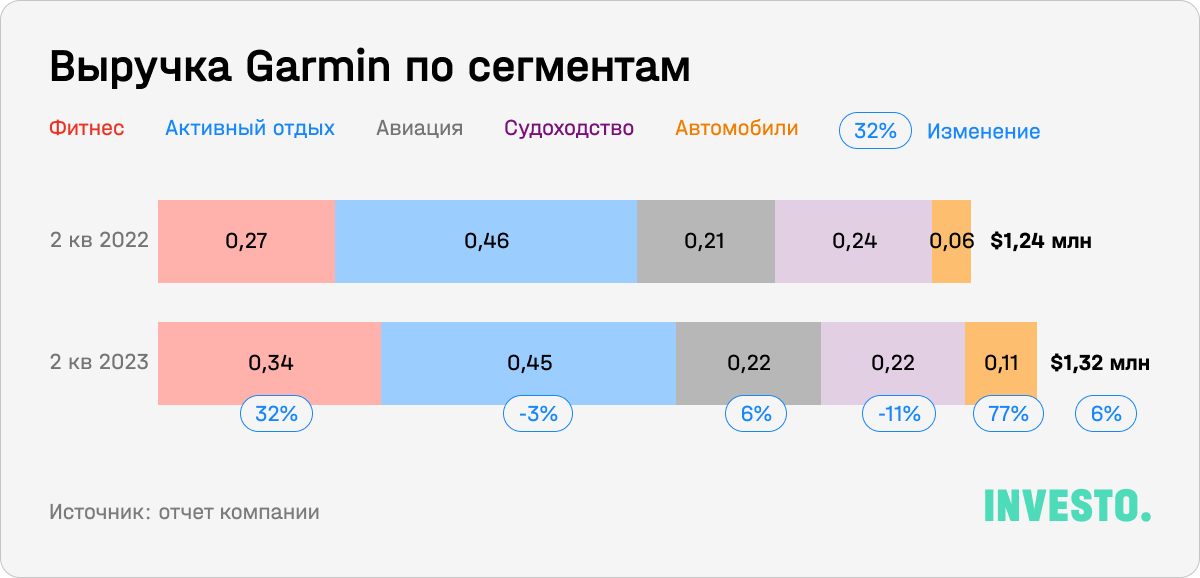

По итогам второго квартала выручка компании достигла $1,32 млрд, что на 6% больше год к году. Самым быстрорастущим сегментом стали автомобильные решения, в котором компания переизобрела себя, продемонстрировав впечатляющие 77% роста за тот же период. Сейчас система бортовой навигации Garmin поставляется таким гигантам автомобильной отрасли, как BMW Group, Daimler, Ford, Honda, Toyota, Geely и Yamaha.

Недавно компания представила свою инновационную разработку Unified Cabin Experience. Это многоэкранные системы нового поколения, работающие на операционной системе Android Automotive. Они умеют следить за безопасностью водителя с помощью камер и дают подсказки, включая положение тела и рук на руле. Также они позволяют всем пассажирам взаимодействовать через подключение к 5G, например обмениваться аудио- и видеоконтентом автономно и играть во встроенные аркадные игры компании Atari. Кроме того, благодаря встроенным решениям BlackBerry их системы имеют лучшие в своем классе технологии безопасности, которые защищают автомобиль от различных сбоев и вредоносного ПО. Это один из главных драйверов для среднесрочного роста Garmin.

Самыми крупными сегментами бизнеса компании остаются решения для активного отдыха и фитнеса, которые принесли ей в этом периоде $335 млн и $448 млн соответственно. Новинка Garmin Epix Pro второго поколения уже завоевала статус лучших часов этого года по мнению многих экспертов. Некоторые отмечают широту функций — в них есть даже фонарик, цвет и насыщенность света которого можно регулировать, а еще — трекер сна, пульсометр, навигационные карты, рулетка, бесконтактная оплата и т.д. Другие же восхищаются широким ассортиментом Garmin и визуальными характеристиками устройств.

Навигационная система от Garmin для пилотов Smart Glide в 2023-м в 15-й раз получила престижную награду «Выбор редакции» авторитетного издания FLYING — в основном благодаря множеству функций, которые значительно повышают безопасность полета. Кроме того, Smart Glide признали лучшей инновацией, которая оказала наибольшее влияние на авиационное сообщество в этом году.

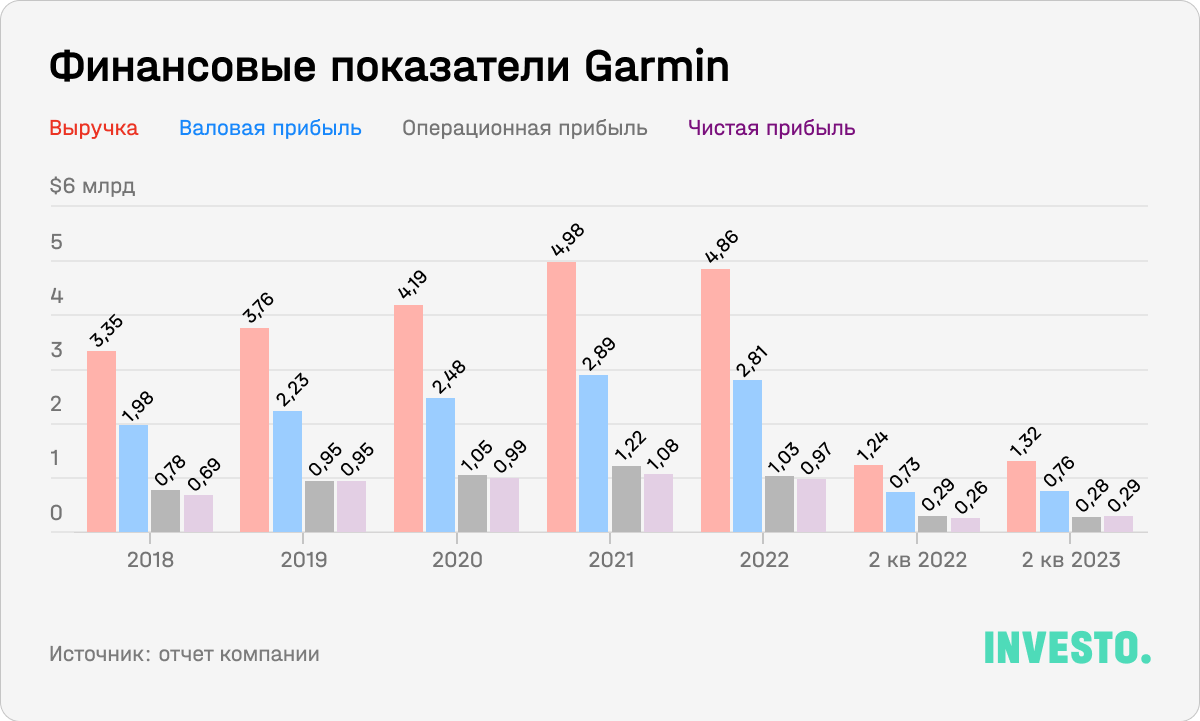

Последние пять лет выручка компании росла в среднем на 9,67% ежегодно. На наш взгляд, у компании есть потенциал к росту двузначными темпами в дальнейшем. Ее продукты из каждой из пяти категорий обладают безупречной репутацией. И Garmin продолжает захватывать рынок, предлагая все более инновационные решения. Руководство ожидает, что в 2023 году продажи составят около $5,1 млрд против $4,9 млрд годом ранее.

На днях компания объявила о покупке JL Audio. Это частная американская фирма, которая разрабатывает и производит аудиорешения, в том числе — динамики, усилители, сабвуферы и другие технологии для морских судов, автомобилей, дома и автофургонов. Этот стратегический шаг укрепит лидерские позиции компании в будущем.

Все конечные рынки Garmin также можно назвать растущими. Например, рынок умных часов оценивается в $45 млрд и, вероятно, будет расти с CAGR 7,2% до 2028 года. Доля компании на нем оценивается примерно в 4% против 30% у Apple.

Кроме того, Garmin предлагает ряд продуктов по подписке — авиационные базы данных, морские карты, библиотеку контента для велосипедистов и др. В отчете за последний квартал руководство отметило, что увеличить количество повторяющихся доходов — приоритет для компании.

Валовая маржинальность компании немного снизилась — с 58,7% до 57,5%, как и операционная — с 23,6% и 21,5%. В целом руководство ожидает значений в 57,2% и 20% соответственно по итогам года, что ниже предыдущих уровней. Это объясняется тем, что потребители пока склонны сокращать расходы и тратят не так активно, как ранее.

Сегмент OEM-систем для автомобилей является единственным убыточным: операционный убыток по итогам последнего квартала составил $18 млн, а операционная маржинальность — минус 17%. Компания стремится исправить это к 2024 году, но пока что он оказывает давление на общий результат Garmin. Garmin продолжает укреплять свои автомобильные предложения посредством инвестиций в НИОКР. Их объем вырос с 13% выручки около десяти лет назад до примерно 17% в прошлом финансовом году.

У Garmin здоровый баланс. На долю кэша и эквивалентов приходится $1,6 млрд. Общий долг незначителен и составляет всего $142 млн, а чистый долг отрицательный (минус $2,6 млрд). Благодаря этому компания имеет необходимую гибкость для дальнейших приобретений.

Компания ежеквартально выплачивает дивиденды в размере $0,73 за акцию, а годовая доходность составляет 2,83%. При этом последние пять лет они увеличивались с CAGR около 7%.

С начала года акции компании подорожали на 12%. Компания торгуется по мультипликатору P/E 20,4. Это выше медианного значения по сектору товаров длительного пользования в 12,2 и примерно равно среднему уровню компании за последние пять лет (21,4). Представляется, что перспективы Garmin уже заложены в стоимость и инвесторам стоит ждать более выгодной возможности. Другие мультипликаторы только подтверждают этот тезис: EV/Sales составляет 3,5 (среднеотраслевой — 1,1), EV/EBITDA — 14,8 (10,1), Price/Book — 3,2 (2).

Dropbox

Dropbox была основана в 2007 году в Калифорнии. Она предоставляет файловый хостинг, который включает персональное облачное хранилище, синхронизацию файлов и клиентский сервис для 700 млн зарегистрированных пользователей.

Чтобы повысить привлекательность сегмента Dropbox Business, компания совершила несколько стратегических приобретений, расширяя свой портфель решений. Например, в январе 2019 года Dropbox купила сервис по обмену цифровыми подписями HelloSign, который сейчас известен как Dropbox Sign. Благодаря этой интеграции пользователи могут отправлять файлы на подпись (или подписывать документы самостоятельно), не покидая Dropbox.

В марте 2021 года Dropbox объявила о покупке DocSend. Это платформа, которая позволяет отслеживать документооборот. Сочетание Dropbox, HelloSign и DocSend позволило клиентам сначала организовывать свои файлы на облаке, работать над ними в команде, потом подписывать и отслеживать взаимодействие, то есть видеть, что происходит с документами после отправки. Наконец, в декабре 2022 года компания купила FormSwift, и ее портфель пополнился инструментом, который помогает редактировать документы, в том числе предоставляя готовые шаблоны юридических и прочих документов, которые экономят время на поиск и их составление.

Эти шаги представляются стратегически верными, поскольку конкуренция в сфере облачного хранения остается высокой. Бигтехи предлагают свои решения: Google Drive, Microsoft OneDrive, Apple iCloud, Amazon Drive. Ситуация осложняется тем, что 30% мирового рынка смартфонов принадлежит Apple, пользователи которого имеют прямой доступ к iCloud. Почтой Gmail пользуется 22% населения планеты, а Alphabet получает синергию от сочетания с Google Drive.

Но, в отличие от гигантов индустрии, для которых облачные решения лишь один продукт из множества, Dropbox сосредоточена только на этой нише и зависит от подписок. Все свои ресурсы и опыт компания направляет на улучшение уникального пользовательского опыта и создание удобного набора инструментов. Dropbox предлагает базовые функции бесплатно, а премиум-функции доступны в рамках платных планов. Поскольку Dropbox продолжает внедрять инновации и совершенствовать свои продукты, у нее есть возможность сделать свои премиум-планы более привлекательными, тем самым увеличивая вероятность конверсий.

Недавно компания представила свою разработку в области искусственного интеллекта — Dropbox AI. Она создана для организации более эффективной работы и экономии времени. Теперь благодаря коннекторам к крупнейшим платформам, таким как Google Workspace, Microsoft Outlook, Salesforce, больше не нужно искать ответы отдельно. Достаточно просто задать вопрос ассистенту Dash — и он ответит на вопрос. Кроме того, Dash может отвечать на информацию о вашей компании, например можно спросить, когда у нее следующий праздник, и сервис покажет календарь, проанализировав контакты, записи встреч и многое другое. Это шаг в сторону усиления позиций в В2В-сегменте.

Вероятно, если компания продолжит проникновение в B2B, то постепенно придет к полноценной SaaS-системе, что будет катализатором для ее переоценки. Уже сейчас 80% платных пользователей используют Dropbox для деловых целей, что делает бизнес компании более устойчивым в условиях экономического спада. Возможно, она станет объектом поглощения более крупного игрока, например Meta, которая пока не представила решений в этой области.

Потенциальным драйвером может стать и глобальный рост числа удаленных сотрудников. Опрос McKinsey & Company показал, что уже сейчас 58% респондентов в США работают из дома. Эксперты считают, что этот тренд сохранится даже после окончания пандемии, поскольку люди все больше ценят гибкость в графике.

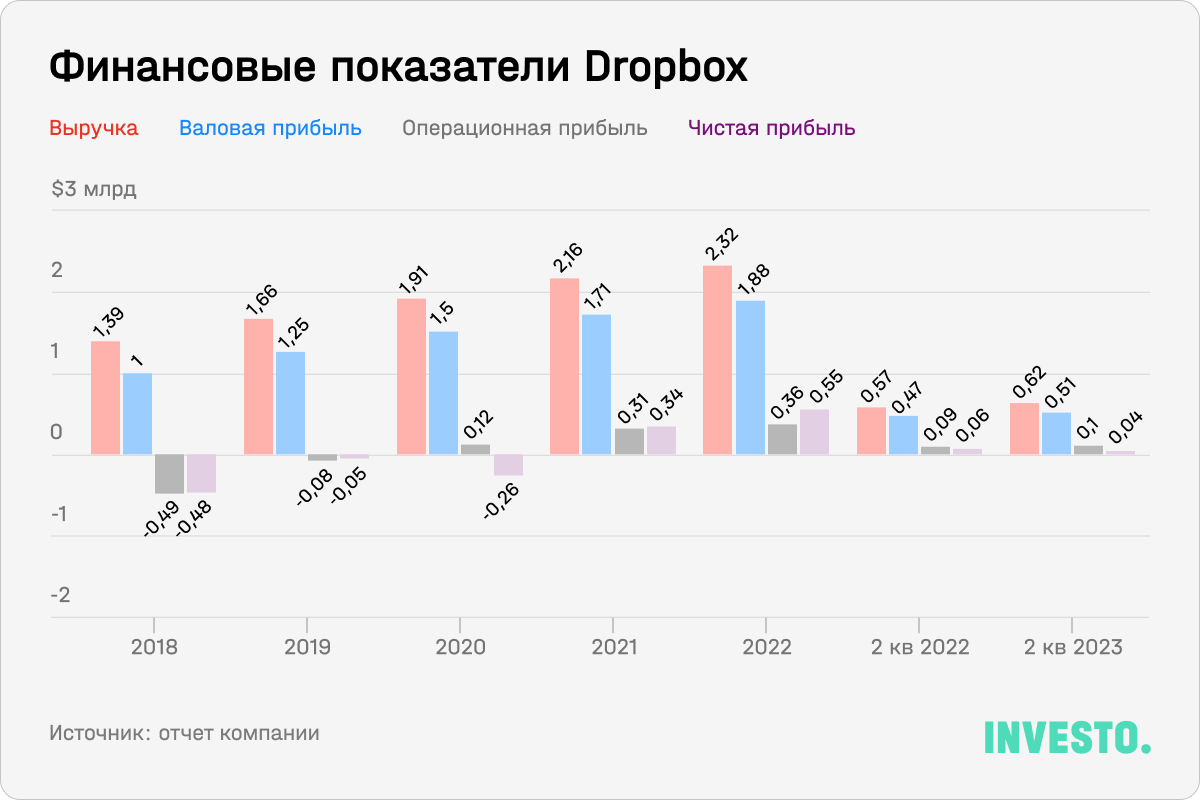

Последние пять лет компания демонстрировала высокие темпы роста финансовых показателей. Выручка Dropbox росла с CAGR примерно в 15%, увеличившись с $1,4 млрд в 2018 году до $2,4 млрд по итогам 2022 года.

По итогам второго квартала 2023 года выручка компании выросла на 8,7% — с $572,7 млн до $622,5 млн год к году. При этом некоторые эксперты считают, что у Dropbox слабые перспективы в краткосрочной перспективе: William Blair & Company даже понизил ее рейтинг с «лучше рынка» до «соответствует рынку». Руководство Dropbox ожидает роста годовой выручки на 3,5% по сравнению с консенсус-прогнозом Уолл-стрит в 4,6%. Компания прогнозирует более низкие темпы роста из-за изменений в управлении монетизацией и снижения цен на некоторые тарифы подписок. Аналитики же уверены, что кроме макроэкономического восстановления у компании нет катализаторов, которые помогли бы ей вернуться к двузначным темпам роста.

На конец второго квартала число платящих пользователей выросло год к году на 3,9% — до 18,04 млн. Средний чек тоже увеличился на 3,2% — со $134,63 до $138,97. Таким образом, компания успешно монетизирует клиентскую базу и продает более дорогие тарифные планы. Она монетизирует свои инструменты с помощью системы подписок, которая считается очень «липкой» — это означает, что пользователи редко отказываются от нее.

Валовая маржинальность осталась примерно на уровне прошлогодних значений, незначительно снизившись — до 81,1%, что все еще является невероятно высоким результатом. В долгосрочной перспективе руководство не видит пространства для улучшения показателя, но планирует поддерживать его на высоких 82%. Для сравнения, среднее значение аналогов (Open Text, Procore Technologies, Confluent, Nutanix, DocuSign и др.) составляет 48,8%. Операционная маржинальность Dropbox во втором квартале составила 15,5% против 16%.

На конец квартала на балансе Dropbox было $1,23 млрд наличных и их эквивалентов. Общий долг достиг $2,3 млрд, а чистый долг — $1 млрд. Несмотря на то что долговая нагрузка остается высокой — 7,5 сейчас и 6,5 годом ранее, компания генерирует около $797 млн операционного денежного потока в год и кредитное плечо не является серьезным риском.

С начала года акции компании подорожали почти на 35%. При этом она торгуется с дисконтом как к своим историческим значениям, так и к сопоставимым аналогам — P/E 14,12 (21,28), EV/Sales 4,32 (2,56), EV/EBITDA 20,11 (14,41).

Однако выделить очевидные драйверы для переоценки рыночной стоимости Dropbox сложно. К тому же руководство и Уолл-стрит прогнозируют замедление темпов роста. Потому, даже несмотря на дисконт, текущая цена акций кажется справедливой и стоит дождаться дополнительных положительных индикаторов, например, более высоких темпов роста выручки, или признаков достижения $1 млрд свободного денежного потока, который руководство намерено иметь к 2024 году.

MercadoLibre

MercadoLibre — аргентинская компания, которая зарегистрирована в США и работает в секторах электронной коммерции и финансовых технологий в Латинской Америке. Большая часть (90%) ее выручки приходится на Аргентину, Бразилию и Мексику. О развивающихся рынках и об интересных компаниях малой капитализации оттуда мы рассказывали здесь.

Пандемия ускорила внедрение онлайн-ритейла, в том числе и в Латинской Америке. Доля домохозяйств, подключенных к интернету, в этом регионе стремительно растет: согласно данным Statista, к 2025 году показатель вырастет до 67% от всего населения против текущих 60%. Кроме того, ожидается, что глобальный рынок электронной коммерции будет расти с CAGR 8,6% до 2027 года. Это два драйвера роста MercadoLibre в долгосрочной перспективе.

Когда Amazon вышла на крупнейшие рынки Бразилии и Мексики в 2012 и 2013 годах соответственно, многие считали, что дни MercadoLibre сочтены. Однако сегодня она занимает четверть всего рынка e-commerce в Латинской Америке. Кроме того, на ее приложение приходится около 33% посещений (кликов или переходов на сайт компании) во всем регионе. Компании удалось отвоевать долю рынка у Americanas, бразильского ритейлера, обанкротившегося в конце 2022 года. Shopee, дочерняя компания Sea Limited, сингапурской компании электронной коммерции, занимает второе место с 20%, стабильно сохраняя свои позиции.

MercadoLibre смогла добиться успеха благодаря тому, что менеджмент нашел главную уязвимость конкурентов на этом рынке, а именно — слаборазвитую инфраструктуру. Аутсорсинг логистики увеличивает затраты для бизнеса и приводит к ухудшению покупательского опыта. Поэтому MercadoLibre создала собственную логистическую сеть, на которую сейчас приходится около 90% всех заказов. В 2021 году компания нарастила инвестиции в эту область и приобрела крупного доставщика Kangru. В результате сделки MercadoLibre купила около 5 тысяч пунктов доставки в Бразилии, Мексике и Колумбии.

Компания расширилась и охватила несколько смежных секторов, включая финансы и рекламу. Платежный сервис MercadoPago — крупнейший в Латинской Америке по объему транзакций. По сути, это виртуальный кошелек, который гарантирует безопасность и быстрый доступ к средствам. Финтех-сервис включает дебетовые и кредитные карты, обработку платежей, страхование и т.д.

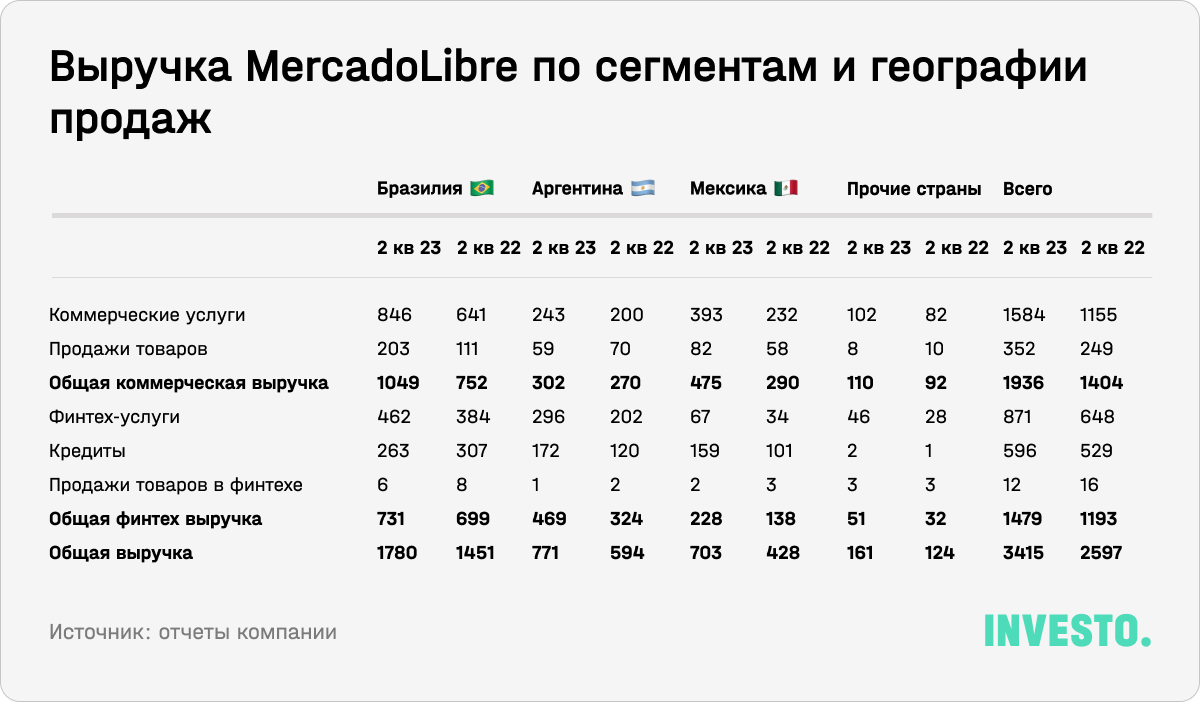

В целом MercadoLibre делит свою выручку на две категории: e-commerce и fintech. На них в последнем отчетном квартале пришлось 56,7% и 43,3% доходов соответственно.

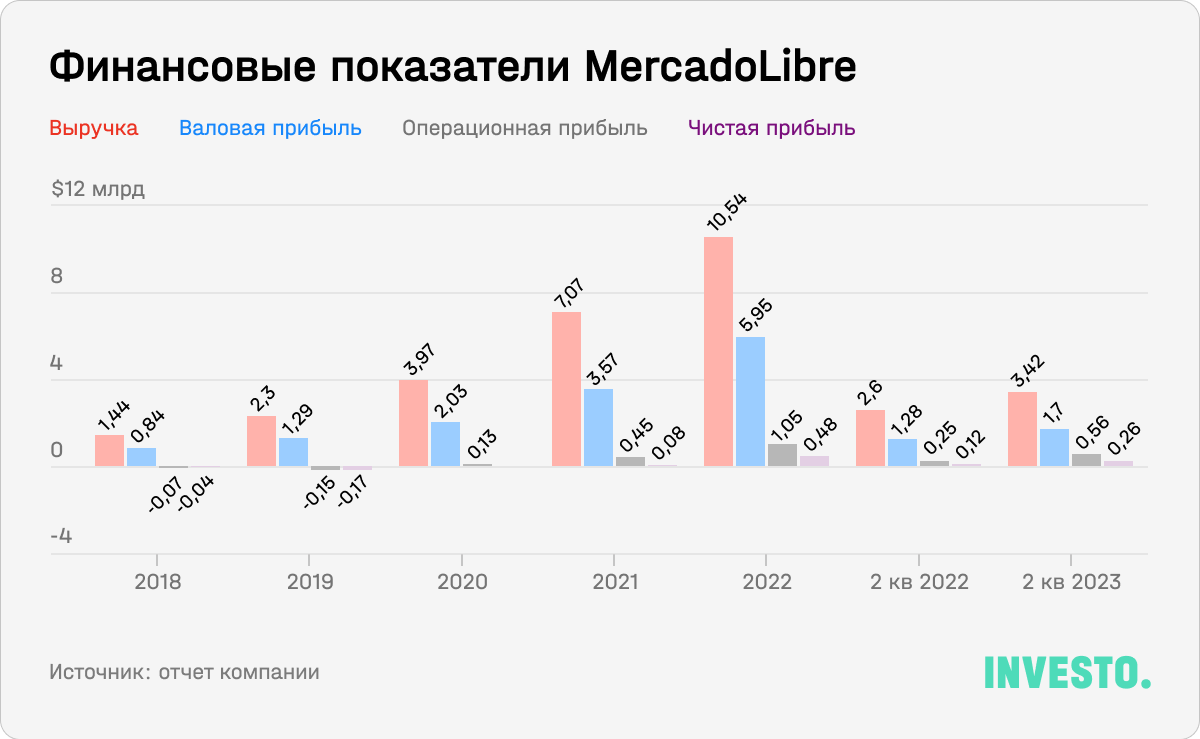

Несмотря на масштаб (текущая капитализация составляет около $33 млрд), MercadoLibre можно назвать компанией роста: в последние пять лет ее выручка росла с CAGR 65,7%. Во втором квартале 2023 года компания продемонстрировала впечатляющие финансовые результаты. Ее выручка выросла на 31,5% год к году, превысив $3,4 млрд. В основном это произошло за счет сегмента электронной коммерции, выросшего на 37,9%. Это связано с более высокими продажами рекламы и органическим увеличением продаж, особенно в Мексике и Бразилии.

Доходы от финтеха выросли по сравнению с прошлым годом на 24%, до $1,5 млрд. Объем транзакций платежной платформы Mercado Pago увеличился на 39,3% год к году — до $42 млрд. Это объясняется тем, что компания нарастила долю клиентов, которые относятся к малому и среднему бизнесу.

Кредитный портфель компании вырос на 21%, до $3,2 млрд. Это связано главным образом с расширением операций по кредитным картам в Бразилии и более низкими ставками в стране. Качество портфеля тоже улучшается: на просрочки менее 90 дней теперь приходится 9,9% против 13,2% годом ранее.

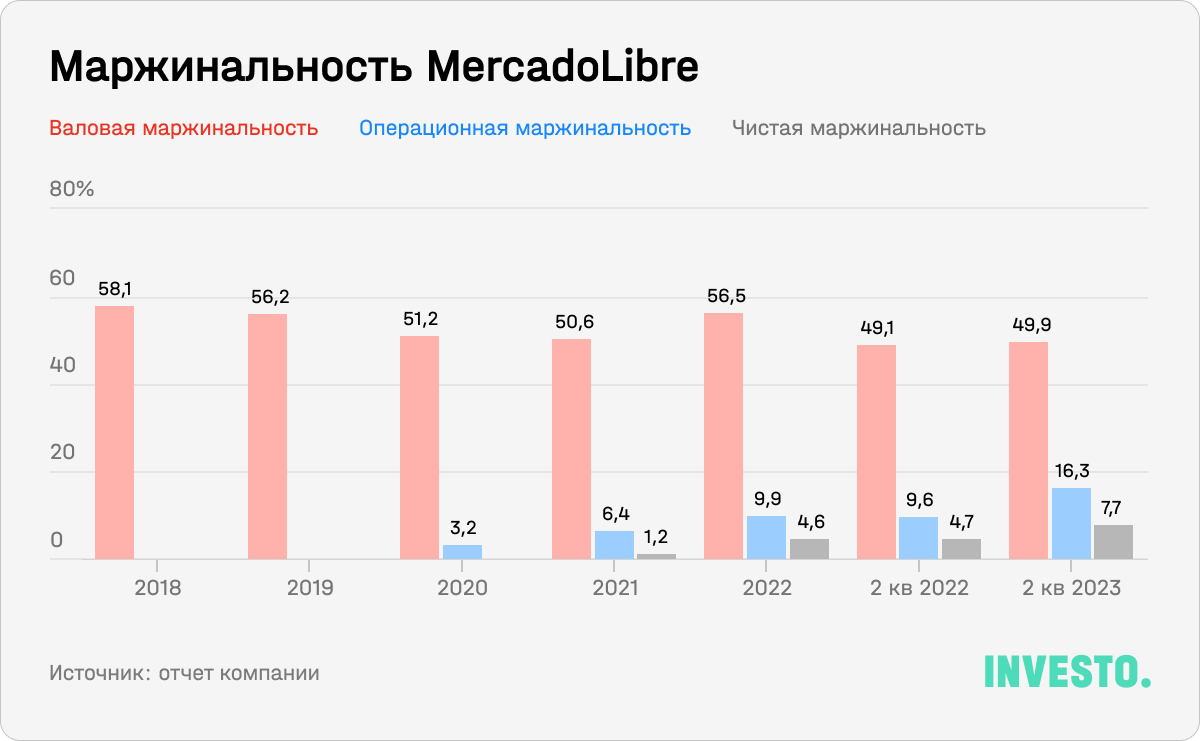

Валовая маржинальность MercadoLibre осталась примерно в пределах прошлогодних значений — 49,9% против 49,1%. В то же время операционная маржинальность увеличилась почти вдвое — с 9,6% до 16,3%, что связано с эффективным управлением расходами, в том числе на НИКОР и SG&A.

На денежные средства и эквиваленты пришлось $3,3 млрд. Общий долг составил $5,5 млрд против $4,97 млрд годом ранее. При этом финансовый рычаг снизился с 3,14 до 2,5, а чистый долг — с $2,7 млрд до $2,3 млрд, долговая нагрузка составила 3,2 и 7,8 соответственно.

Несмотря на впечатляющие темпы роста и очевидные долгосрочные драйверы, кажется, что все ожидания уже заложены в стоимость компании. С начала года ее акции подорожали на 54%. Сейчас она торгуется в разы дороже среднеотраслевых мультипликаторов для e-commerce компаний (JD.com, Coupang, eBay и др.): P/E составляет 84,9 (средний — 12,2), EV/Sales — 5,4 (1,1), EV/EBITDA — 32,3 (10,1), Price/Book — 28,2 (1,96).

MercadoLibre демонстрирует выдающиеся результаты, все больше проникая на быстро растущий рынок Латинской Америки. Однако, если по итогам следующего квартала компания сбавит темпы, это может привести к просадке, поскольку ожидания уже отражены в цене. При этом MercadoLibre точно заслуживает добавления в watch-list.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.