В ожидании выборов и новых хитов. Какие медиакомпании выглядят привлекательно

Оглавление

Прошлый год стал неудачным для медиакомпаний по нескольким причинам: относительно мало знаковых событий, забастовки в Голливуде и традиционные опасения по поводу стриминга. Но 2024-й может стать более удачным — не в последнюю очередь благодаря расходам на политическую рекламу перед выборами. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова выбрали три компании с сильным бизнесом, которые сейчас выглядят недооцененными.

Почему прошлый год стал неудачным для медиакомпаний

В 2023 году акции многих медиакомпаний практически не выросли или подешевели. Это связано как с переживаниями по поводу будущего индустрии телевещания, так и с сезонным падением выручки от рекламы и тем, что компании откладывали проекты из-за забастовок. Например, за последние 12 месяцев акции Walt Disney подешевели примерно на 13%, Warner Bros. — на 27,1%, Paramount Global — на 33%.

Сектор технологий, медиа и телекоммуникаций (ТМТ) достаточно большой. Его часто делят на следующие подсектора: аппаратное обеспечение (hardware), программное обеспечение (software), полупроводники, СМИ и телекоммуникации. Например, такие бигтехи, как Meta (признана в РФ экстремистской и запрещена) и Alphabet, вместе с Disney и Netflix входят в фонд коммуникационных Select Sector SPDR (XLC), а не технологий (XLK).

И если в подсекторе технологий (первая Т) сейчас наблюдается особый ажиотаж (все внимание инвесторов приковано к «Великолепной семерке»), то медиа (М) переживает некоторый спад. Их рынок достаточно сегментирован и, как ожидается, будет расти с CAGR 7,8% вплоть до 2028 года. Он включает в тебя телерадиовещание, кино и музыку, информационные услуги (новости), веб-контент, социальные сети и онлайн-поиск, печатные СМИ, а также услуги по подписке, включая стриминги.

При этом для первых двух последний год выдался особенно неоднозначным. Рынок по-прежнему крайне пессимистично смотрит на переход от традиционного телевидения к потоковому вещанию (стримингу). Уже сейчас стриминг предпочитают 52% зрителей, в то время как кабельное и спутниковое ТВ выбирают 48%.

Еще в 2010 году существовало лишь три потоковых сервиса: Netflix, Amazon Prime Video и Hulu. Сейчас в мире работает более 200 подобных приложений, предлагающих как оригинальный, так и лицензионный контент. Даже компании, которые были сосредоточены на ТВ, в попытке приспособиться к динамично развивающемуся рынку создали свои платформы: NBC — Peacock, AMC — AMC+ и др.

Согласно отчету Samba TV, среднестатистический зритель в 2023 году подписывается как минимум на два потоковых сервиса, ведущим из которых является Netflix (на него приходится 7,3% от общего числа зрителей). Hulu занимает второе место с 3,3%, за ним следует Amazon Prime с 2,9%. Disney+ и HBO Max замыкают пятерку лучших с чуть более 1%. Рынок потокового вещания, по прогнозам, будет расти с CAGR 21,5%.

Этому способствуют два главных фактора: более высокая скорость интернета (смотреть контент теперь можно без пауз и зависаний), его повсеместное распространение и общее недовольство провайдерами кабельного телевидения, поскольку счета за него продолжают расти из-за надбавок и сборов. Многие молодые зрители не имеют дома телевизоров, предпочитая стриминги на ноутбуках или мобильных устройствах. Но подавляющее большинство пожилых американцев по-прежнему выбирает традиционный просмотр местных новостей и спортивных событий по кабельному ТВ.

Глобальные сдвиги в предпочтениях пользователей привели в том числе к падению доходов от рекламы. В третьем квартале 2023 года на кабельном и спутниковом ТВ они упали на 13%. Но медиааналитическое агентство Magna прогнозирует, что в 2024 году ослабление инфляционного давления и возобновление крупных циклических событий, таких как президентские выборы в США, приведут к увеличению доходов от рекламы на всех площадках на 7,2% (до $914 млрд). Например, во время прошлых выборов квартальные доходы от политической рекламы компании Nexstar подскочили на 1114,7% год к году.

Скоро телевизионный мир ждет церемония вручения премии «Оскар», недавно прошли престижные премии «Эмми» и «Золотой Глобус». Еще одним мощным драйвером исторически являются крупные спортивные чемпионаты с колоссальными бюджетами. Здесь тоже грядет сезон крупных событий. В этом году пройдут летние Олимпийские игры в Париже. В феврале пройдет Супербоул (Super Bowl — финальная игра сезона в лиге американского футбола), где средняя стоимость 30-секундной телерекламы с 2002 по 2023 год выросла почти в 4 раза, до $7 млн. Супербоул 2023 года собрал рекордные телевизионные рейтинги: игру на канале Fox посмотрели 115 млн зрителей.

Забастовка Гильдии сценаристов США, которая продлилась в прошлом году 118 дней, заставила многие компании отложить производство и выпуск контента. Позже к ним подключились и актеры, включая Джорджа Клуни, Бена Аффлека, Эмму Стоун, Тайлера Перри и др. В результате компании были вынуждены откладывать премьеры, а кинотеатры простаивали без сеансов. Это подорвало и рекламную индустрию. Доходы от телевизионной рекламы упали на 11% с начала забастовок, а количество брендов, рекламирующихся на телевидении, сократилось с 9,9 до 7,2 тысячи. Сейчас последствия голливудских забастовок сходят на нет, а привлекательные оценки акций медиакомпаний открывают возможности для долгосрочных инвесторов.

Недавно мы рассказывали о подъеме индустрии игр и ее стремительном росте. Она же может стать драйвером роста индустрии медиа. У Netflix есть по крайней мере пять фильмов по мотивам игр, которые сейчас находятся на стадии планирования или производства, без учета уже выпущенных проектов по мотивам таких игр, как «Ведьмак», DOTA, Angry Birds, Cyberpunk и др. Кроме того, компания постепенно проникает на рынок игр и даже создает их, но пока менее 1% глобальных подписчиков Netflix ежедневно играют в игры на платформе.

Еще один громкий запуск сделала HBO. Ошеломительный успех основанного на одноименной видеоигре сериала «The Last of Us» помог стриминговым платформам Warner Bros. впервые стать прибыльными, а каждая серия набрала как минимум 32 млн просмотров. Сериал стал самым просматриваемым в истории HBO. Анимационный фильм «Братья Супер Марио в кино» стал самым кассовым мультфильмом в 2023 году, собрав в прокате $1,4 млрд. Amazon Prime также был занят получением лицензий на видеоигры и в этом году выпустит постапокалиптический телесериал по мотивам игры Fallout.

Из-за того что игрокам на медиарынке приходится постоянно обновлять портфель активов и не отставать от трендов, в отрасли наметилась консолидация. Это позволяет компаниям стать более диверсифицированными и снизить зависимость от выручки одного сегмента. В прошлом году произошло нескольких революционных сделок, которые заложили основу для трансформации отрасли.

Например, два крупнейших бренда в сфере боевых искусств и спортивных развлечений: поставщик контента боевых видов спорта UFC и медиагруппа с акцентом на рестлинг WWE — объединили усилия и стали единой компанией TKO Group Holdings стоимостью $21,4 млрд. Вместе у них будет около миллиарда поклонников из более чем 180 стран мира. Руководство планирует максимизировать ценность объединенных медиаправ, повысить монетизацию спонсорства и разработать новые формы контента. Ожидается, что в 2024 году тренд на консолидацию сохранится.

В этом году Уолл-стрит будет внимательно следить за тем, какого прогресса игроки отрасли могут добиться по этим направлениям. Мы же выбрали несколько компаний, которые обладают высокой эффективностью и способны продемонстрировать дальнейший рост в новых реалиях.

Три привлекательные компании

Comcast

Comcast— вторая по размеру выручки компания телерадиовещания и кабельного телевидения в мире после AT&T, а также крупнейший в Америке поставщик услуг домашнего интернета. Компания была основана Ральфом Дж. Робертсом в 1963 году, ее штаб-квартира находится в Филадельфии, штат Пенсильвания.

С 2010 года компания продавала свои услуги кабельного телевидения, интернета и мобильной связи под лейблом Xfinity. Спустя год фирма приобрела за $16,7 млрд NBCUniversal. Это открыло ей доступ к производству художественных фильмов и телевизионных программ. В 2018 году компания продолжила экспансию на рынок кабельного и потокового вещания и совершила еще одну M&A-сделку, купив британского провайдера платного телевидения Sky за $39 млрд.

В 2020 году Comcast запустила Peacock — стриминговый онлайн-сервис, где в основном представлен контент, созданный студиями NBCUniversal. По последним данным, сервисом уже пользуются порядка 30 млн пользователей, 28 млн из которых — платные подписчики.

Компании также принадлежит 33% акций стримингового сервиса Hulu. Известно, что Walt Disney выкупит и эту долю, что принесет Comcast около $8,6 млрд, которые руководство компании сможет направить на сокращение доли заемных средств либо на дальнейший рост.

Comcast делит свою выручку на два больших сегмента:

- Связь и платформы. На него приходится порядка 67,3% всей выручки, а услугами пользуются 52,3 млн человек. Сюда входит два подсегмента: подключения для домохозяйств (88,5%) и подключения для бизнеса (11,5%). Компания распространяет услуги интернета, широкополосную и мобильную связь и развлечения под брендами Xfinity (крупнейший интернет-провайдер в США), а также Comcast Business и Sky (включая Sky News и сети Sky Sports). При этом Comcast сталкивается с жесткой конкуренцией со стороны других поставщиков услуг широкополосного доступа, включая Verizon и T-Mobile, из-за чего потеряла 18 тысяч абонентов широкополосного доступа в третьем квартале.

- Контент и опыт. Развлекательный сегмент включает медиавещание через стриминговый сервис Peacock, телевизионную сеть NBC, испаноязычный телеканал Telemundo и др. Кроме того, компания занимается производством, приобретением и распространением развлекательных фильмов. Например, ей принадлежат такие франшизы, как «Мир Юрского периода» и «Миньоны». В этот же сегмент входят тематические парки развлечений, включая Universal во Флориде, Калифорнии (США) и Осаке (Япония).

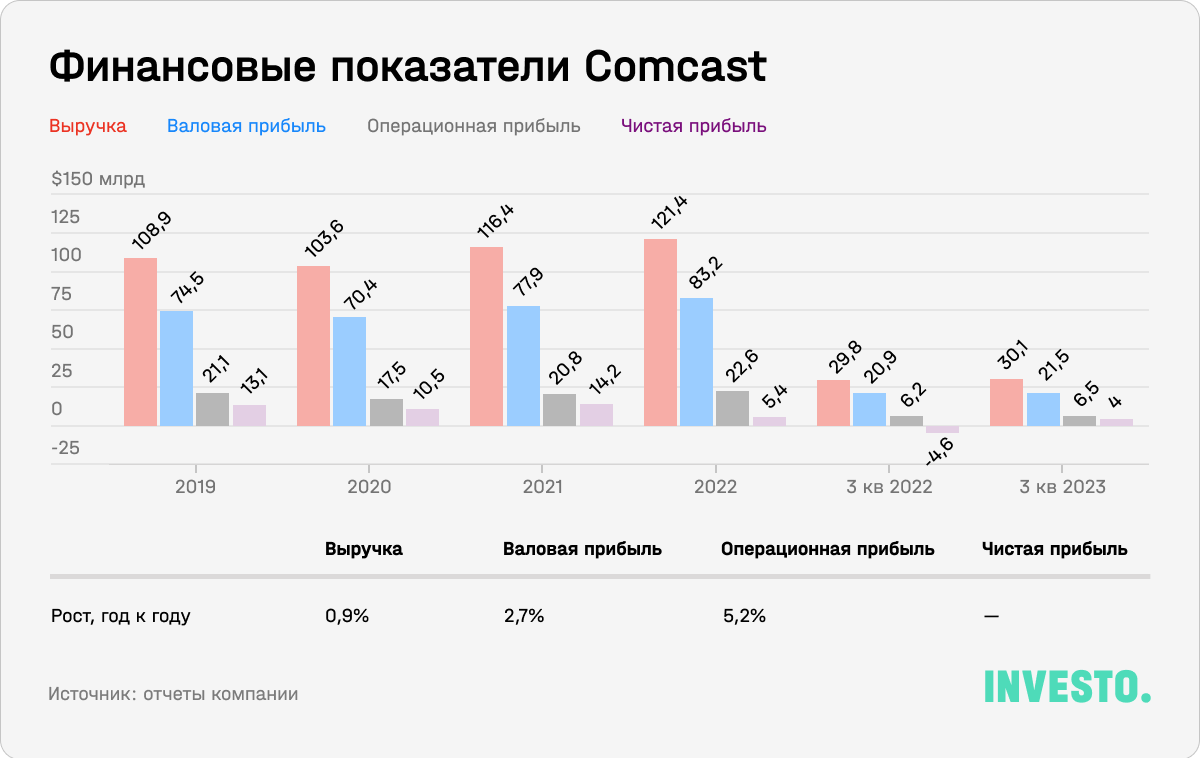

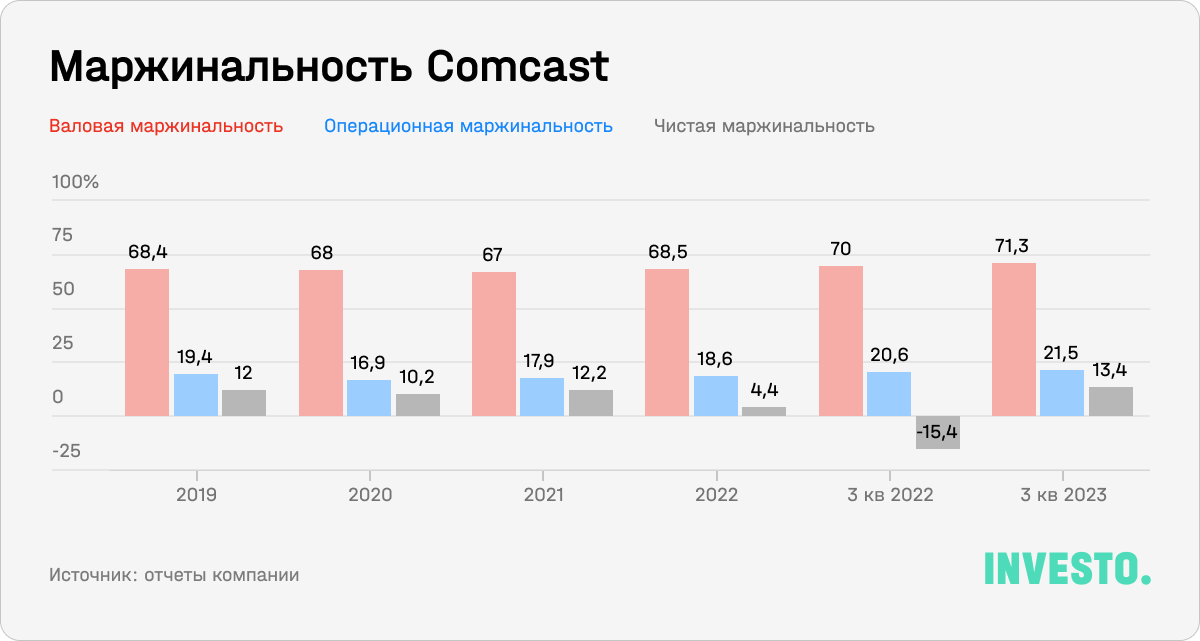

Практически все сегменты продемонстрировали рост выручки и маржинальности по итогам последнего квартала, что привело к росту прибыли. Пострадала реклама, выручка от которой сократилась на 7,5% год к году: отрасль переживает структурный спад и все больше медиакомпаний добавляют рекламу в потоковое вещание, которое сейчас популярнее, чем кабельное телевидение.

Забастовки SAG-AFTRA (Гильдии киноактеров и Американской федерации артистов телевидения и радио) и WGA (Гильдии сценаристов Америки) в индустрии кино также вынудили рекламодателей перейти на независимые платформы, такие как YouTube. Для сравнения, в Alphabet за последний квартал зафиксирован впечатляющий рост доходов от рекламы — 12,4% в годовом сопоставлении.

Компания демонстрирует уверенный рост маржинальности, несмотря на сложности с кинотеатрами и более высокие расходы на запуски мультфильма «Миньоны: Грювитация» и фильма «Мир Юрского периода: Доминион». Частично это компенсировалось успешностью «Оппенгеймера» на стриминговой платформе. Кроме того, компания сообщает о более высоких затратах, связанных с технической поддержкой Peacock. Это не оказало существенного влияния на общий результат благодаря снижению стоимости контента и высокому спросу в сегменте тематических парков после пандемийного провала.

Уолл-стрит считает Peacock одним из главных драйверов для компании. В декабре руководство заявило, что сосредоточено на росте доходов. Сообщается, что компания намерена повысить цены. Comcast ожидает меньших убытков от сервиса — руководство снизило прогноз потерь в 2024-м с $3 млрд до примерно $2,8 млрд. За последний год количество подписчиков сервиса значительно выросло, а в третьем квартале оно удвоилось по сравнению с прошлым годом.

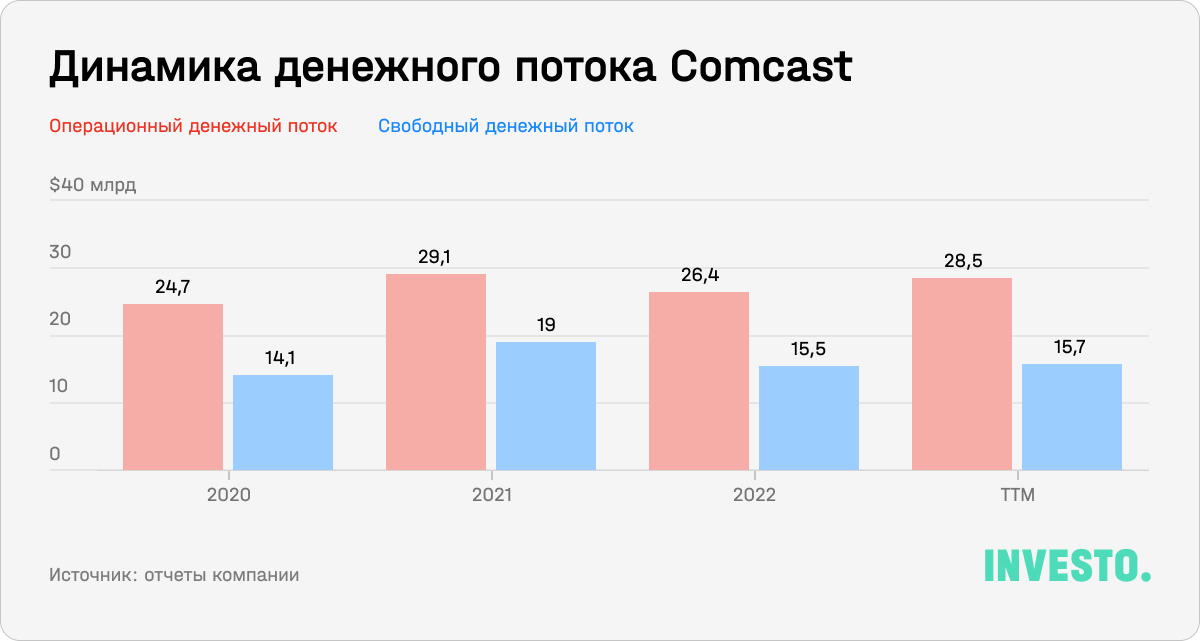

В этом отчетном периоде компания значительно увеличила свои капитальные затраты. Во многом это отражает рост инвестиций в строительство тематического парка Epic Universe в Орландо, открытие которого запланировано на 2025 год. При этом Comcast удается поддерживать стабильный уровень свободного денежного потока. На денежные средства и эквиваленты пришлось $6,4 млрд против $94 млрд в виде долгосрочного долга. Однако это не должно повлиять на финансовую стабильность компании, поскольку соотношение общего долга к собственному капиталу находится в пределах нормы и составляет 1,3. Кроме того, на 30 сентября коэффициент покрытия процентов составлял около 6, что означает, что компания может легко обслуживать свои долговые обязательства за счет полученной операционной прибыли. Компания выплачивает квартальные дивиденды в размере $0,29, что предполагает годовую форвардную доходность на уровне 2,64% при коэффициенте выплат 28,9%.

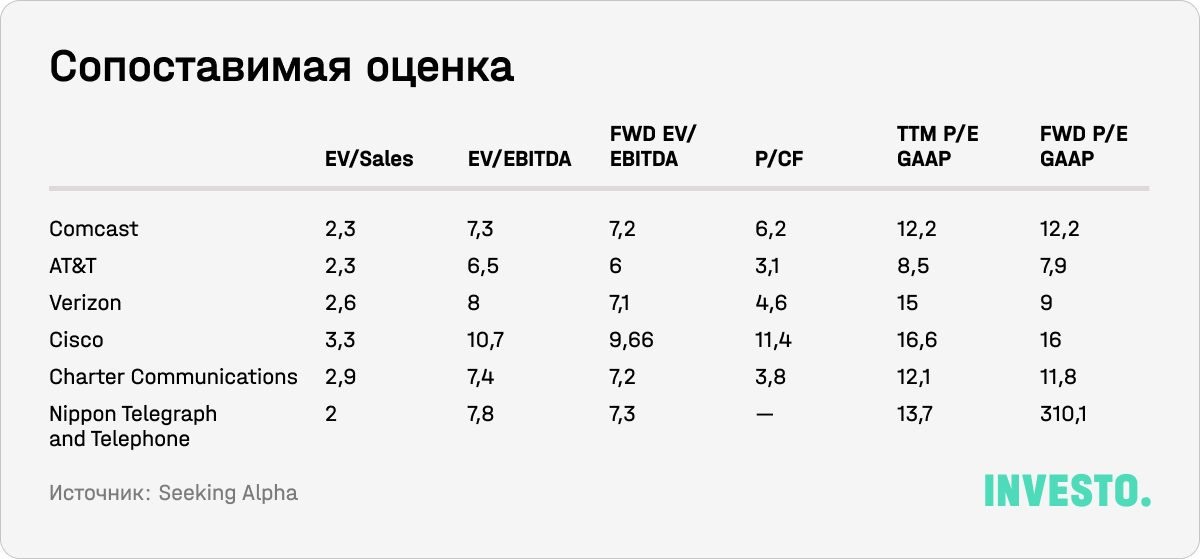

Comcast широко диверсифицирована, но поскольку большая часть выручки приходится на связь, то для сопоставимой оценки мы выбрали компании из этого сектора. Получилось, что Comcast торгуется примерно на одном уровне с конкурентами. За год она подорожала примерно на 10%, но все еще торгуется существенно ниже своих исторических максимумов. Таким образом, компания кажется недооцененной.

Nexstar Media Group

Nexstar — крупная медиакомпания, которая производит и распространяет новостной контент на федеральном и региональном уровнях, а также спортивный и развлекательный контент на своих телевизионных и цифровых платформах. Ежегодно ее бизнес-подразделения выпускают порядка 300 тысяч часов контента. Компания основана в 1996 году в штате Делавэр, США. Основателем и CEO компании является опытнейший Перри Сук.

Магия бизнеса Nexstar долгое время заключалась в том, что он мог быстро масштабироваться, скупая другие телевизионные станции по ценам, равным одному свободному денежному потоку. Акции компании выросли примерно на 800% с момента их размещения в 2003 году и до закрытия сделки по покупке телевизионных активов Tribune Media $7,2 млрд в 2019 году.

Сейчас Nexstar владеет крупнейшей в США группой местного вещания, состоящей из 200 собственных или партнерских станций, охватывающих 212 млн человек. Кроме того, ей принадлежит кабельная сеть WGN America, предлагающая развлекательный контент: телесериалы и фильмы. Также совместно с Discovery компания владеет TV Food Network, которой принадлежит два круглосуточных канала: Food Network и Cooking Channel, а также связанными с ними веб-сайтами. Всего компания управляет 120 веб-сайтами, в том числе NewsNationNow, TheHill, BestReviews. Портфель цифровых активов компании, включая веб-сайты местных телестанций The Hill и NewsNationNow.com, в совокупности входит в десятку лучших цифровых новостных и информационных активов США.

Компания делит свою выручку на несколько сегментов, ключевыми из которых являются реклама (без учета политической) и дистрибуция (станции). На них пришлось 34,5% и 52,8% квартальной выручки соответственно. Снижение выручки по итогам последнего квартала произошло из-за значительного сезонного падения доходов от политической рекламы. Снижение было ожидаемым, поскольку 2023 год был относительно спокойным с небольшой предвыборной активностью в США.

Негативно повлияло и временное удаление станций из крупного дистрибьютора MVPD (на 76 дней в течение отчетного квартала). Приостановка произошла из-за переговоров по контракту, однако на текущий момент все долгосрочные соглашения заключены, включая партнерство с FuboTV, KAZT-TV и Comscore. Это говорит о том, что сложности носили временный характер и в дальнейшем компания должна встать на траекторию роста.

США готовятся к президентским выборам в 2024 году (назначены на 5 ноября) — масштабные маркетинговые кампании могут дать существенное восстановление роста в этом сегменте. В третьем квартале 2020 года во время прошлых выборов президента США доходы от политической рекламы, как мы уже писали, подскочили на 1114,7%. Кроме того, ожидается, что драйвером роста результатов окажутся крупные спортивные мероприятия.

Более низкая выручка оказала давление на эффективность компании. Особенно на маржинальность повлиял рост дополнительных операционных расходов в результате покупки телевизионной сети The CW, увеличение административных расходов из-за роста численности персонала, а также увеличение числа программ на новостном канале NewsNation.

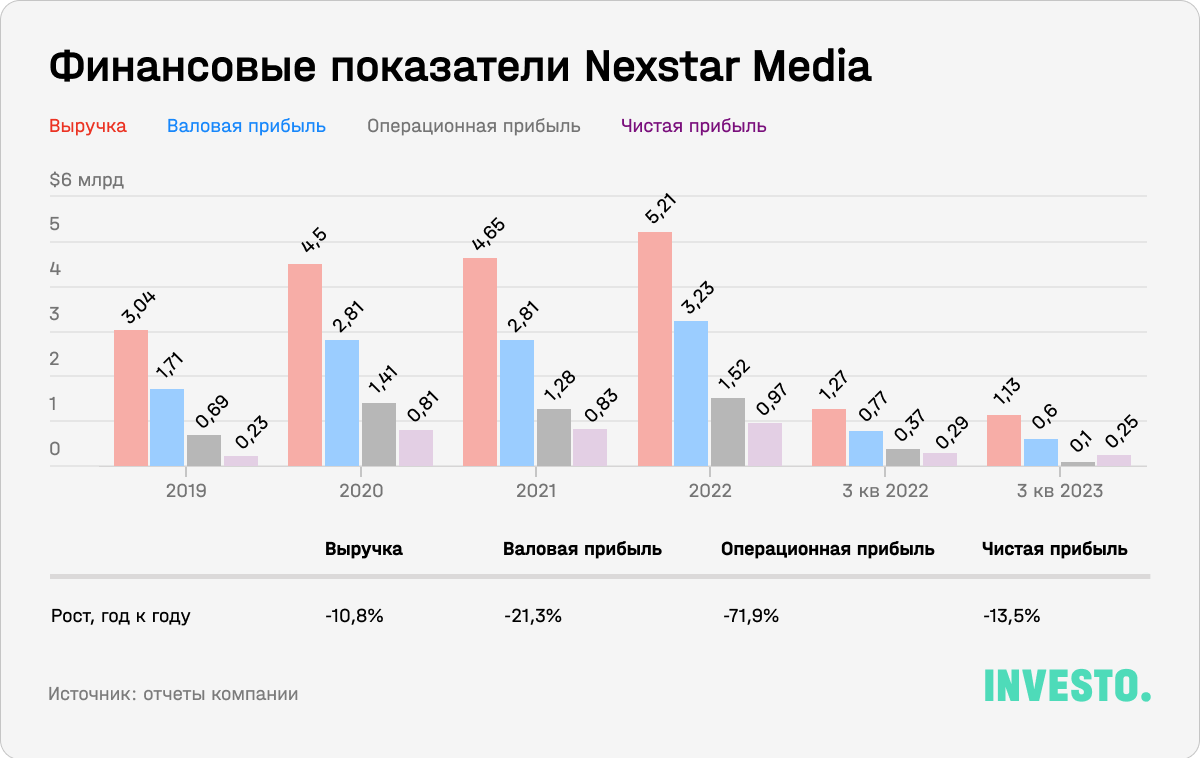

С 2019 по 2022 годы выручка компании практически удвоилась, чистая прибыль подскочила более чем в четыре раза, что привело к сильному росту чистой маржинальности.

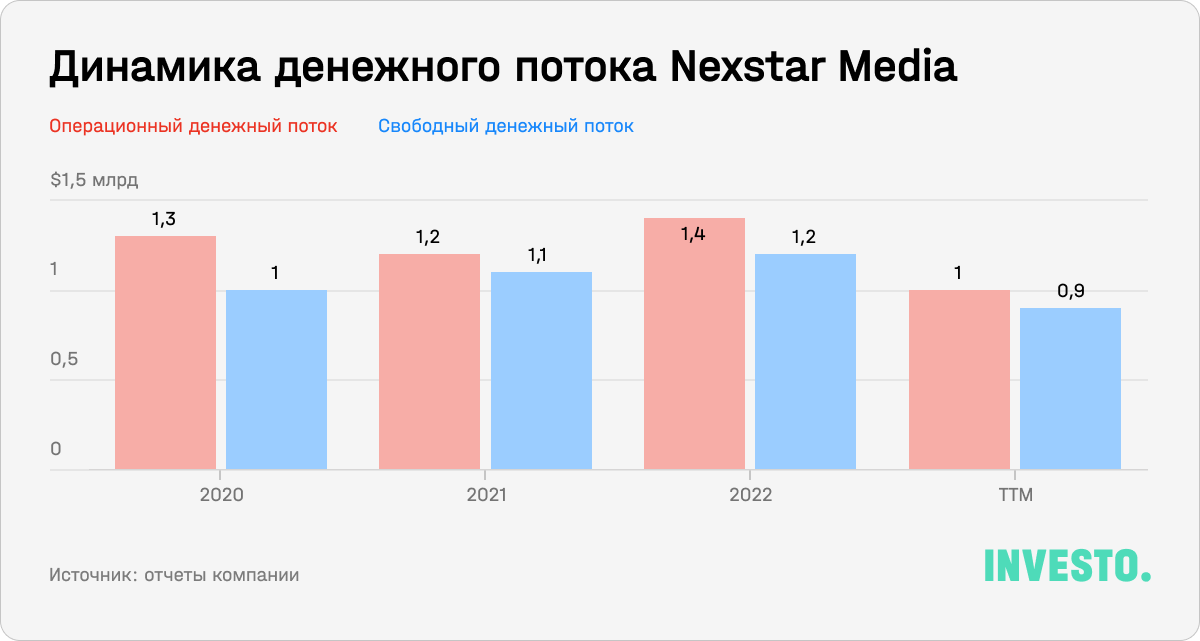

Денежные потоки остаются относительно стабильными, капитальные расходы за последние 12 месяцев увеличились до $170,3 млн против $157,3 млн по итогам 2022 года.

Компания выплачивает квартальные дивиденды в размере $1,35, что предполагает годовую форвардную доходность на уровне 3,11% при коэффициенте выплат 42,6%.

За последний год акции компании подешевели почти на 6%. Однако кажется, что сложности позади и компания должна получить солидную выручку от предстоящих крупных событий. Вероятно, это приведет к переоценке в большую сторону.

Fox

Fox Corporation — американский медиаконгломерат, который был образован в марте 2019 года из активов компании 21st Century Fox, которые не были куплены в ходе сделки с Walt Disney. Фаундером и CEO компании является Руперт Мёрдок, который стал прообразом героя из сериала «Наследники» от HBO. Штаб-квартира компании находится в Нью-Йорке.

История Fox Corporation на самом деле начинается с основания Уильямом Фоксом 1 февраля 1915 года Fox Film Corporation. Компания быстро стала крупным игроком в киноиндустрии. Далее она переживала различные слияния и поглощения, ключевые из которых произошли:

- В 1935 году, когда фирма объединилась с 20th Century Pictures и образовала 20th Century Fox. Вновь созданная компания продолжила выпускать успешные фильмы и зарекомендовала себя как известная голливудская студия.

- В 1985 году, когда компания медиамагната Руперта Мердока News Corporation приобрела 20th Century Fox, расширив свою глобальную медиаимперию.

Сейчас под брендом FOX компания производит и распространяет контент через ведущие мировые бренды FOX News Media, FOX Sports, FOX Entertainment, FOX Television Stations и Tubi Media Group. FOX Sports — это головная организация, представляющая широкий спектр мультиплатформенных спортивных активов Fox Corporation, таких как FS1, FS2 и FOX Deportes, а также FOX Soccer Plus. Она также владеет контрольным пакетом акций Big Ten Network. Канал FOX News уже более 18 лет подряд является самым просматриваемым новостным телевизионным каналом в США и изготавливает 1 тысячу часов новостного контента в неделю. Кроме того, она управляет театрами, монтажными и звукозаписывающими студиями, сценами и другими объектами.

Компания продолжает активно участвовать в M&A-сделках. Например, в 2019 году Fox приобрела долю в канадском операторе онлайн-гемблинга The Stars Group примерно за $236 млн, в результате чего было заключено партнерство по разработке продуктов для ставок на спорт для рынка США под брендом Fox Bet. Также компания купила Credible Labs, онлайн-поставщика продуктов потребительского кредитования, и анимационную студию Bento Box Entertainment. В 2020 году Fox приобрела потоковый сервис Tubi за $440 млн, расширив свое предложение на рынке цифрового контента. Далее она выкупила TMZ у WarnerMedia и вошла в бизнес по производству фильмов с покупкой MarVista Entertainment, а также запустила Fox Entertainment Studios для собственного телевизионного производства.

По данным Statista, в ноябре по количеству просмотров Fox снова стала ведущей станцией кабельной сети, опередив MSNBC и CNN. The Hill сообщил, что Fox является кабельным каналом с самым высоким рейтингом среди пользователей восьмой год подряд.

По итогам последнего квартала выручка от рекламы снизилась на 2% год к году, поскольку доходы от потоковой передачи Tubi в значительной степени компенсировали сокращение политической рекламы.

Fox делит выручку на следующие сегменты:

- Кабельные сети. Сюда входят доходы от производства и лицензирования новостного и спортивного контента, распространяемого в основном через традиционные системы кабельного телевидения.

- Телевидение. Fox производит, приобретает, продает и распространяет программы через одноименную сеть вещания Fox, платформу потокового вещания Tubi, 29 полноценных вещательных телевизионных станций, включая 11 дуополий и другие цифровые платформы. В сегмент также входят различные продюсерские компании, производящие контент для фирмы и третьих лиц.

- Исключения. Здесь компания отчитывается в основном о результатах съемочной площадки в Лос-Анджелесе Fox Studio Lot, которая осуществляет все аспекты производственных и постпродакшн проектов, а также об итогах поставщика кредитных услуг Credible и др.

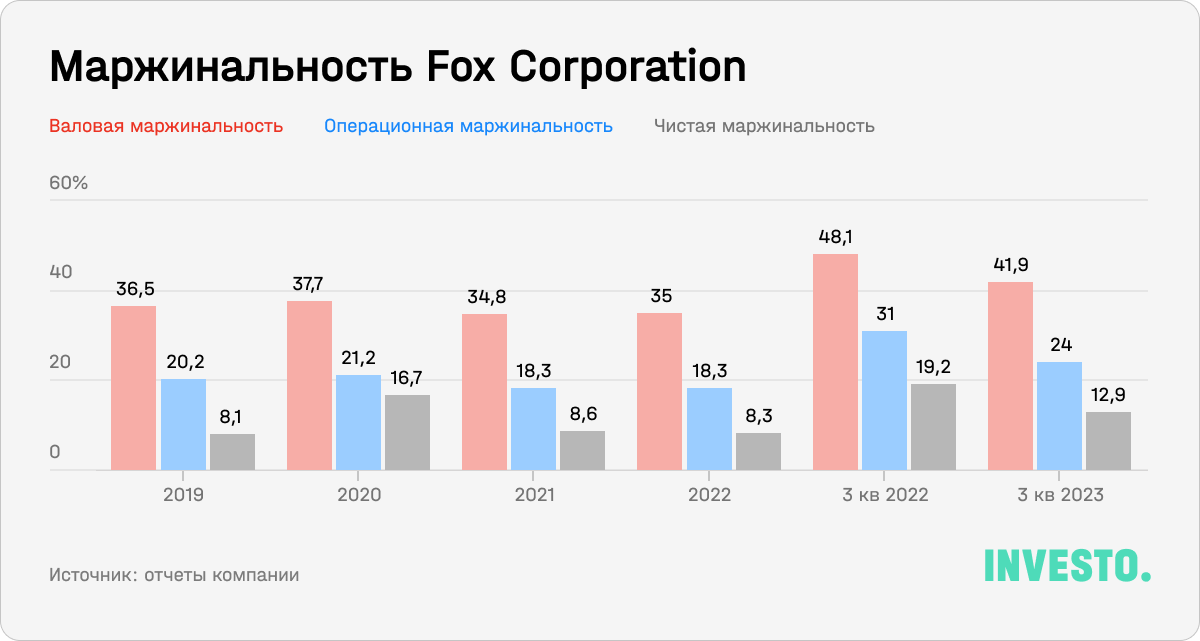

Операционная прибыль Fox упала из-за роста операционных расходов. Они выросли год к году на $206 млн за счет роста затрат на права на спортивные трансляции и программы.

В результате операционная маржинальность снизилась до 24% (что все равно выше годового показателя).

Fox, вероятно, выиграет от знаковых событий вроде выборов, Мировой серии по бейсболу и Супербоула, которые обеспечили хороший рост доходов от рекламы в 2023-м финансовом году. Но права на спортивные трансляции стоят недешево, кроме того, Fох, скорее всего, продолжит инвестировать в развитие своей платформы цифрового потокового вещания Tubi, что окажет давление на эффективность.

Fox регулярно поддерживает программу обратных выкупов, в последнем квартале их объем составил порядка $250 млн. Компания также выплачивает дивиденды с форвардной годовой доходностью в 1,79% при коэффициенте выплат 15,04%.

Компания завершила квартал с $3,83 млрд в денежных средствах и их эквивалентах. Долгосрочный долг составил примерно $6 млрд, что не является критичным для компании, учитывая $10,7 млрд собственного капитала.

Негативным моментом являются затянувшиеся суды компании из-за прошлых президентских выборов в 2020 году. На компанию поступили массовые иски, ее обвиняют в распространении клеветы о результатах сбора голосов — Fox подозревают в заговоре ради победы Байдена путем нечестного подсчета голосов. Кроме потенциальной выплаты ущерба, компания теряет огромные суммы на тяжбы, включая дорогостоящих адвокатов. Вероятно, это стало главной причиной того, что стоимость акций компании топчется на месте уже несколько лет.

В настоящий момент компания торгуется на уровне, близком к своей справедливой стоимости. Fox — одна из крупнейших медиа компаний в США. Она отличается высокой эффективностью и широкой диверсификацией цифрового портфеля. Если судебный процесс не подорвет финансовую устойчивость Fox, вероятно, стоимость акций вырастет. На текущий момент это главный сдерживающий фактор, однако компания имеет очевидные драйверы и выглядит привлекательно даже с учетом потенциальных рисков.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.