Таймшеры и казино. Где искать привлекательные компании в сфере гостеприимства

Оглавление

Впереди летний сезон — и туризм продолжает восстанавливаться после падения во время пандемии. Хотя традиционные сети отелей сталкиваются с растущей конкуренцией со стороны Airbnb, среди других компаний из отрасли гостеприимства можно найти бизнесы по привлекательной оценке и с драйверами для роста. О трех таких компаниях рассказывает аналитик Анастасия Долгова.

Три причины, по которым растут акции сетей отелей

Даже до 2020 года отели и курорты были рынком, который испытывал большое количество проблем. Одна из главных метрик в отельном бизнесе RevPAR (доход на доступный номер) устойчиво замедлялась. Кроме того, в борьбе за клиентов компании увеличивали расходы и расширяли предложение, часто привлекая для этого сторонний капитал и существенно увеличивая долговые обязательства. Несколько крупных владельцев отелей объявили дефолт по кредитам в 2020 году, когда число поездок и, как следствие, заполняемость отелей резко упали.

Альтернативные формы размещения во главе с Airbnb усиливали свое влияние на рынке туризма, расширяя предложение по всему миру и отнимая клиентов у сетей отелей. Airbnb предлагает более выгодную стоимость жилья и большую гибкость при размещении. А работающие с отелями сервисы бронирования, вроде Booking.com и Expedia, ограничивают ценовую политику главных мировых брендов.

С началом пандемии объем рынка гостиничного и курортного бизнеса во всем мире упал с $1,52 трлн до $0,93 трлн — и пока не вернулся на свой исторический максимум. Но, по оценкам Statista, в 2023 году он вырос на 14,2%, до $1,21 трлн. Baird/STR Hotel Stock Index завершил год ростом на 38,4%, даже несмотря на инфляцию, рост процентных ставок, экономическую неопределенность и снижение расходов потребителей.

По данным рейтингового агентства Fitch, рост затрат на рабочую силу, энергию и страхование мог существенно усложнить сетям отелей обслуживание кредитов. Однако ожидания «мягкой посадки» и снижения ставок продолжали повышать настроения инвесторов и коэффициенты оценки компаний отелей и курортов.

Сейчас в целом аналитики настроены оптимистично в отношении индустрии отельного бизнеса. К апрелю Baird/STR Hotel Stock Index укрепился с начала года на 11,9%, а субиндекс Hotel REIT — на 3,6%. Это может быть связано с несколькими факторами.

- Спрос на поездки растет

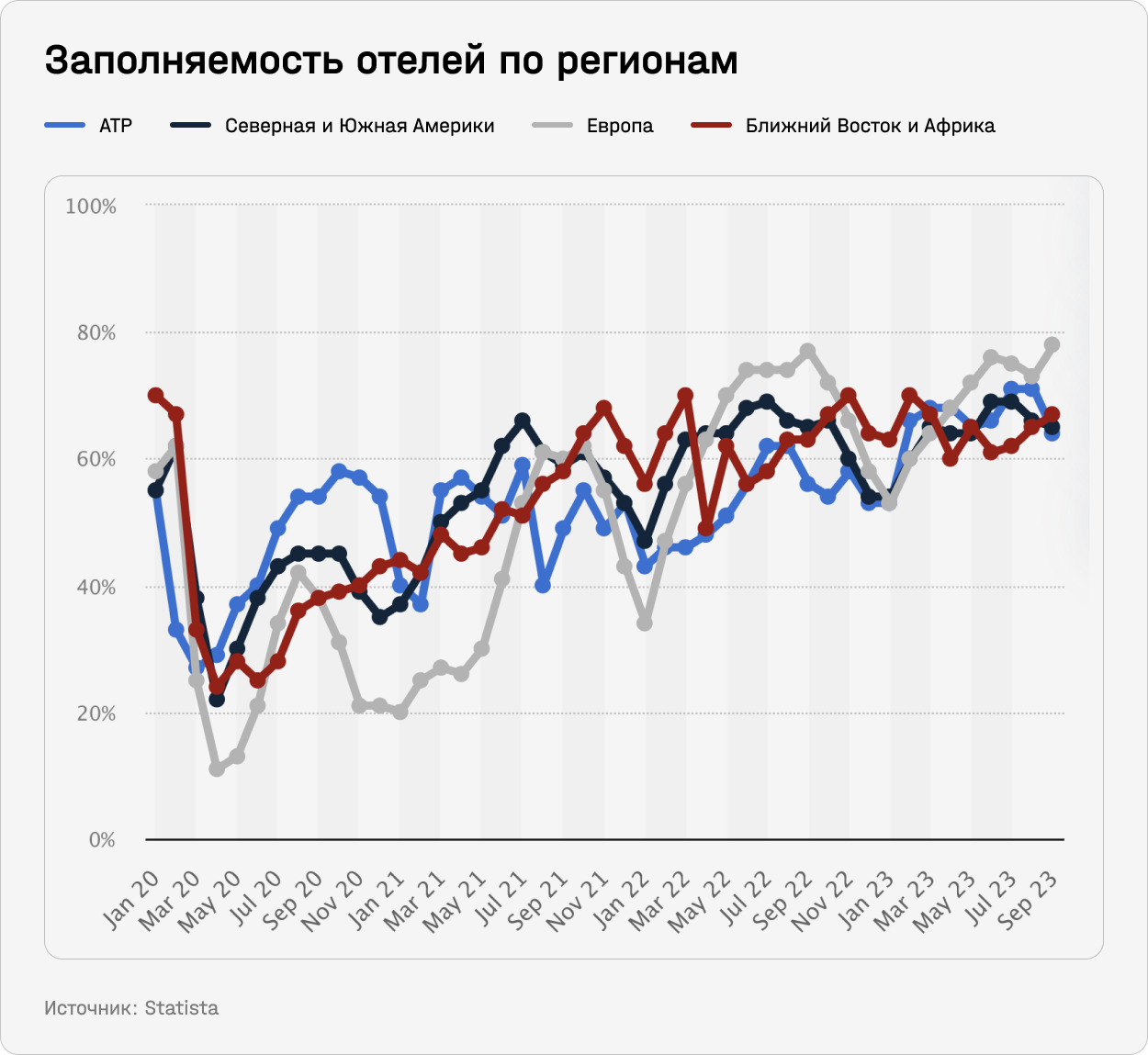

Ожидается, что рынок отелей и туризма будет расти с впечатляющим CAGR 17,4% с 2022 по 2030 годы. Вероятно, это связано с тем, что инфляция не снижает желание людей путешествовать. «Потребители готовы тратить на путешествия больше, чем на любой другой опыт», — говорит президент и CEO Всемирного совета путешествий и туризма (WTTC). Подавляющее большинство (около 86%) опрошенных WTTC и Trip.com при участии Deloitte из разных стран, ответили, что готовы тратить на туризм столько же или даже больше, чем ранее. Заполняемость отелей по всему миру продолжает расти.

- Привлекательная политика распределения капитала

Компании из отрасли активно вознаграждают инвесторов байбэками и дивидендами. Например, в феврале этого года InterContinental Hotels Group, британский оператор гостиничных сетей Crowne Plaza, Holiday Inn и др., объявил о планах вернуть акционерам до $1 млрд, что составляет примерно 7% от его текущей капитализации. А у MGM Resorts осталось примерно $1,4 млрд в рамках байбэков, что соответствует примерно 11% ее рыночной стоимости.

Даже несмотря на то, что акции Hilton Worldwide Holdings достигли нового исторического максимума в ноябре 2023 года, она тоже продолжила возвращать капитал акционерам посредством байбэков. Совет директоров санкционировал выкуп дополнительных обыкновенных акций на сумму $3 млрд, в результате чего общая сумма, разрешенная для будущих выкупов, составила примерно $4,2 млрд при рыночной капитализации ~$51 млрд.

Чтобы не отставать, крупнейшая по выручке в мире гостиничная компания Marriott International объявила о ежеквартальных дивидендах в размере $0,52 на акцию и увеличении разрешения на выкуп акций. Всего с начала 2023 года до 31 октября компания выкупила 18,3 млн акций на общую сумму $3,3 млрд. Совет директоров Marriott Vacations Worldwide также расширил действующую программу на $600 млн (при текущей рыночной капитализации компании ~$3,5 млрд) и продлил ее до конца 2024 года.

- Рост номерной базы

Сейчас компании активно расширяют свои портфели. Например, Hilton уже добавила 63 тысячи номеров в 2023 году, из которых 24 тысячи было открыто в последнем квартале, что стало крупнейшим квартальным расширением за всю историю компании. Компания обещает увеличить свой портфель на ~6% до конца этого года. Центральную роль в стратегическом расширении сыграли два новых бренда: Spark by Hilton и LivSmart Studios by Hilton, предлагающие высококлассные номера экономкласса и жилье для длительного проживания.

MGM Resorts тоже решила расширить международную экспансию и разворачивает строительство курорта в Осаке на 2,5 тысячи гостиничных номеров. Он станет первым в Японии интегрированным курортом с акцентом на азартные игры и мощным долгосрочным драйвером роста для компании.

Marriott International подписала рекордное количество соглашений об управлении и франчайзинге, охватывающих около 164 тысячи номеров по всему миру, что на 52% больше год к году. Глобальная сеть Marriott включает около 8,8 тысячи отелей и более 1,6 млн номеров в 139 странах и территориях. Еще ряд крупных сетей объявил о масштабных проектах с запуском в 2025–2026 годах.

От восстановления туризма могут выиграть не только операторы гостиничных сетей. Мы выбрали еще три компании с разным бизнесом, которые сейчас выглядят привлекательно.

Три привлекательных компании из сферы гостеприимства

Marriott Vacations Worldwide

Marriott Vacations Worldwide (не путать с Marriott International) была основана в 1984 году, ее штаб-квартира располагается в Орландо. Она была выделена в отдельную компанию из Marriott International в 2011 году. Компания является первопроходцем таймшера и предлагает разнообразный портфель курортов, в который входят некоторые из самых знаковых мировых брендов, включая Marriott Vacation Club, Grand Residences by Marriott, Sheraton Vacation Club, Westin Vacation Club, Hyatt Vacation Club, The Ritz-Carlton Club, The Ritz-Carlton Residences и частично St. Regis, всего около 120 курортов в 90 странах.

Таймшер — это один из видов владения недвижимостью. Он дает возможность жить на вилле или в апартаментах, но только в определенное договором время, обычно речь идет про недели. Это право также можно сдавать в аренду и даже передавать по наследству, поскольку договор заключается обычно на длительный отрезок времени.

Ожидается, что рынок таймшеров будет расти с CAGR 7,6% вплоть до 2031 года, а Marriott Vacations Worldwide — один из крупнейших игроков по объему выручки и активов с более 700 тысяч клиентов по всему миру. Во время пандемии индустрия таймшера существенно пострадала, объем рынка в 2020 году упал почти в два раза — до $4,9 млрд.

Примерно с таким же падением столкнулась и Marriott Vacations Worldwide: выручка компании сократилась более чем на 32% в 2020-м, но достаточно быстро взяла курс на восстановление. Уже в 2022 году выручка превысила допандемийный уровень, поскольку таймшеры одними из первых во всей индустрии гостеприимства получили мощный импульс к росту. Это обусловлено его низкой корреляцией с международным туризмом, поскольку целевая аудитория таймшеров, по оценкам Marriott Vacations Worldwide, — граждане США среднего класса и выше, с личным состоянием примерно $1,5 млн.

При этом уже в 2023 году компания не смогла превзойти консенсус Уолл-стрит и отчиталась о более слабых финансовых результатах из-за сложных погодных условий, поскольку вследствие масштабных лесных пожаров туризм на Гавайях сократился. На этот регион приходится около 10% выручки компании. По оценкам Bank of America, всего за неделю после лесных пожаров посещаемость объектов таймшера на Гавайях снизилась примерно на 40%.

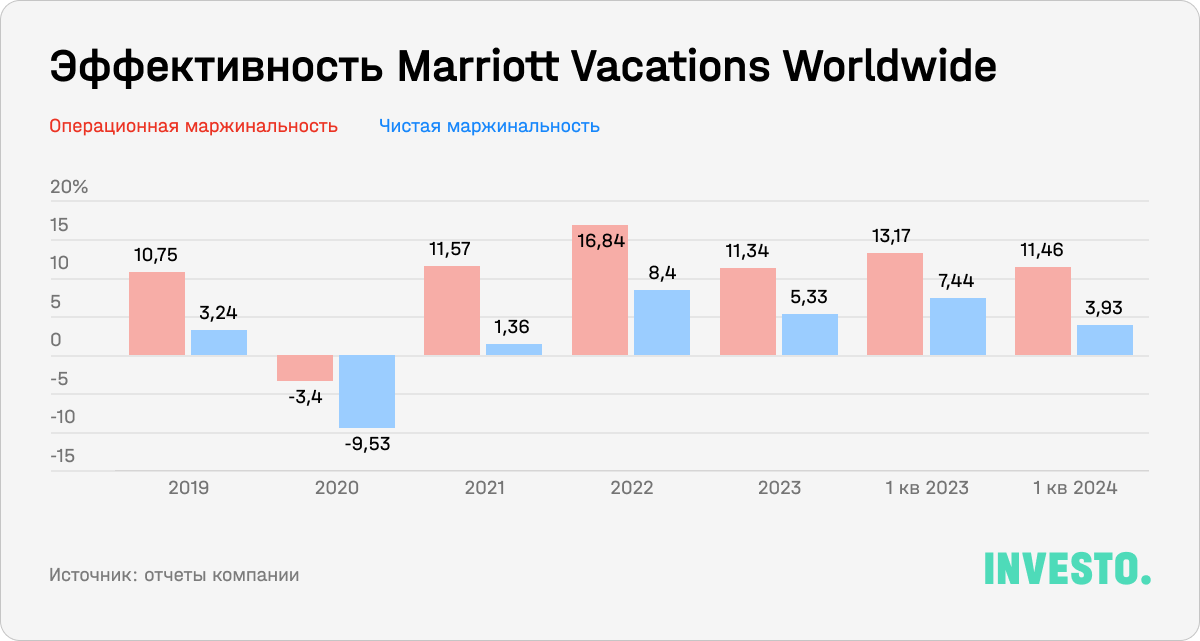

Последние результаты тоже оказались смешанными: в первом квартале 2024 года Marriott Vacations Worldwide отчиталась о росте выручки на 2,2% год к году и снижении эффективности. Ранее руководство сообщало о возможном ухудшении положения из-за перехода к новой организационной структуре и смены президента компании. Однако текущий результат обусловлен более низкими комиссионными за управление в гавайской Aqua-Aston — это бизнес Marriott Vacations Worldwide, который владеет и управляет некоторыми курортами.

CEO компании отмечает, что бронирование на предстоящие летние месяцы увеличилось по сравнению с прошлым годом как внутри страны, так и за рубежом, поэтому фирма ждет улучшения показателей ближе к сезону отпусков.

Операционная прибыль сократилась в первом квартале из-за более высоких расходов на продажи и маркетинг, а также роста расходов, связанных с возмещением затрат. Это и отсутствие прочих доходов повлияло на чистую прибыль, которая сократилась почти в два раза. В прошлом сопоставимом периоде компания зафиксировала прибыль, связанную с некоторыми разовыми операциями, включая продажу земельного участка в Канкуне (Мексика), выплатами по страховым случаям (от простоя бизнеса) и т.д.

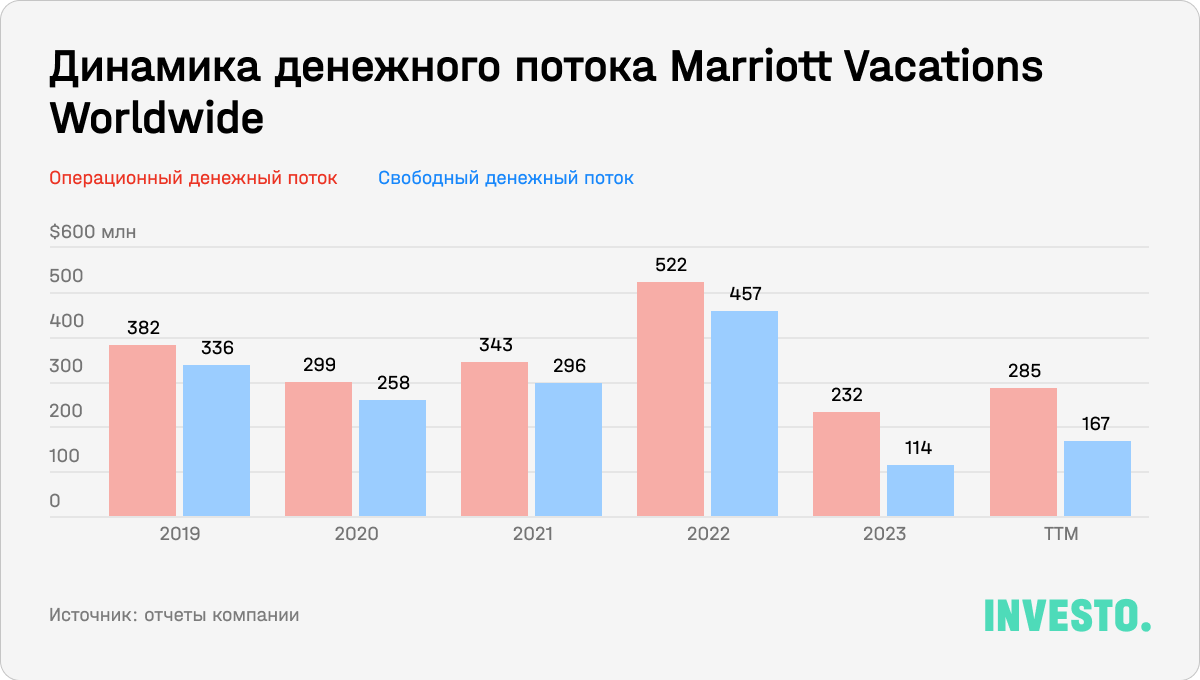

Все это оказало давление на маржинальность. Операционная маржинальность не является важнейшим показателем для анализа компании, поскольку значительная доля операционных расходов приходится на амортизацию и обесценение. Отчет о прибылях и убытках не в полной мере отражает результаты от продаж, поскольку не учитывает операции с дебиторской задолженностью таймшеров по праву собственности на объекты. Здесь более показательным будет денежный поток.

В 2023 году операционный денежный поток был существенно ниже из-за более низкой чистой прибыли и роста оборотного капитала. Но в первом квартале 2024-го денежный поток вырос относительно того же периода годом ранее. За 12 месяцев (TTM), закончившихся в марте, он составил $285 млн, превысив значение прошлого года, несмотря на то что в течение первого квартала каждого года компания обычно переживает отток средств в связи с выплатой компенсаций и годовых бонусов.

Компания прогнозирует не менее $400 млн свободного денежного потока по итогам 2024 года. Деньги пойдут на выплаты акционерам и погашение долга (компания стремится снизить финансовый рычаг до 3x к концу 2025 года).

Компания имеет крепкий баланс: общий долг составляет $3,28 млрд, на денежные средства приходится $237 млн. Таким образом, чистый долг составляет примерно $3 млрд, а долговая нагрузка — 4,2х. Это выше здорового значения, но компания уже взяла курс на делеверидж: ближайший платеж в $784 млн будет произведен по плану в 2025 году. Кроме того, средневзвешенная процентная ставка обслуживания долга сейчас составляет 4,7%, что хоть и выше 3,6% годом ранее, но по-прежнему ниже текущей безрисковой ставки (доходности государственных облигаций США).

Marriott Vacations Worldwide активно вознаграждает акционеров дивидендами и байбэками. Во время пандемии компания сократила свои масштабные программы обратного выкупа, но недавно вернулась к ним. Например, год назад совет директоров расширил действующую программу на $600 млн и продлил ее до конца 2024 года при текущей рыночной капитализации ~$3,5 млрд. Недавно компания объявила о квартальных дивидендах в размере $0,76 на акцию, что предполагает форвардную доходность на уровне 3,06%.

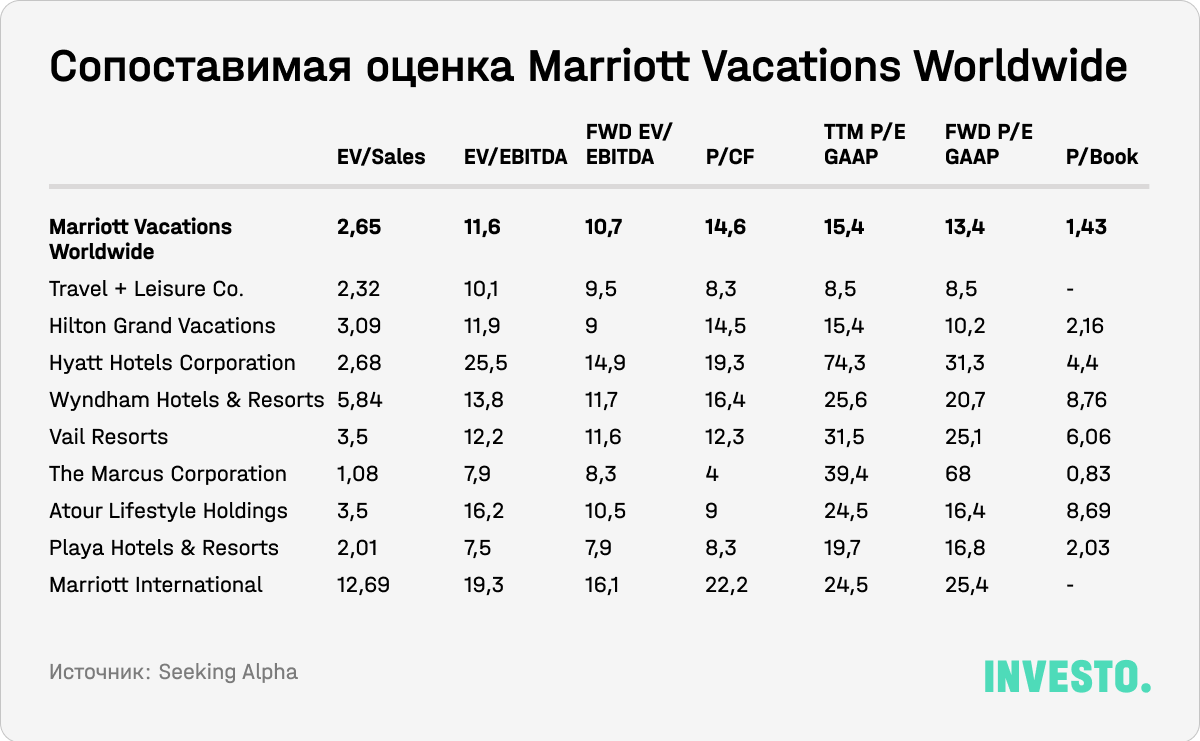

Мы считаем, что потенциал дальнейшего ухудшения показателей Marriott Vacations Worldwide ограничен, а сильное позиционирование и долгосрочные перспективы самого рынка обеспечат компании выход на траекторию роста в среднесрочной перспективе. Бумаги компании торгуются дешевле сопоставимых аналогов по основным мультипликаторам и выглядят привлекательно на текущих уровнях.

MGM Resorts International

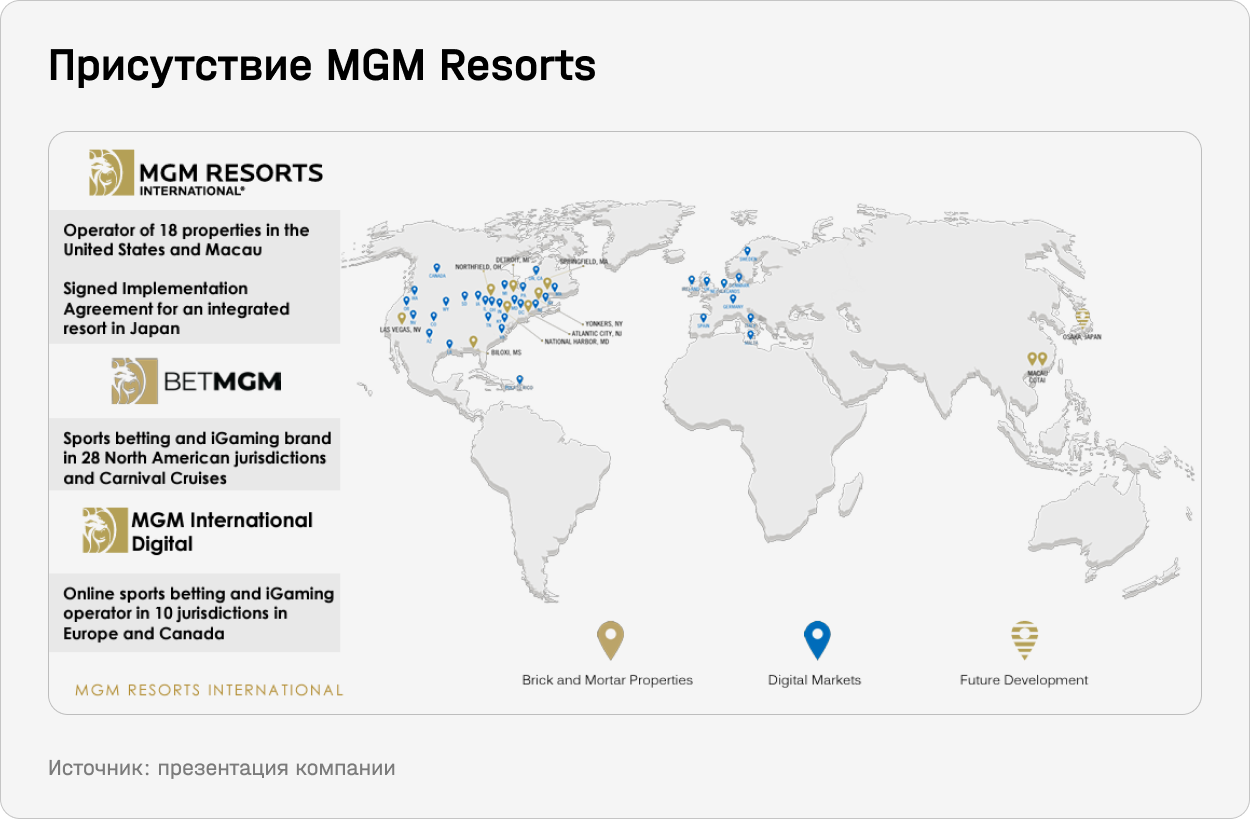

MGM Resorts International была основана в 1986 году, ее штаб-квартира находится в Лас-Вегасе. Сейчас компания работает на нескольких рынках, включая азартные игры, ставки на спорт и гостеприимство. Она владеет и управляет несколькими отелями и развлекательными курортами в США и Макао — всего около 18 объектов, в том числе в Неваде, Нью-Йорке, Массачусетсе и Огайо.

Курорты-казино предлагают полный спектр удобств: от гостиничных номеров и ресторанов до игровых залов. В распоряжении MGM Resorts находятся крупнейшие и одни из самых известных объектов в мире, включая ARIA, Bellagio, Excalibur, Luxor, Mandalay Bay, MGM Grand, New York-New York, Park MGM, T-Mobile Arena и The Cosmopolitan of Las Vegas.

Компания сможет извлечь выгоду из расширения в Нью-Йорке, поскольку это один из последних крупных неосвоенных рынков азартных игр в США. Возможно, в случае получения лицензии на проведение азартных игр она расширит предложение для клиентов в Empire City Casino. Сейчас этот объект работает как ипподром и привлекает около 9 млн человек ежегодно. Это больше, чем привлекает Статуя свободы.

Кроме того, компании принадлежит примерно ~56% акций MGM China, которая владеет MGM Grand Paradis. Это фирма управляет казино-курортами MGM Macau и MGM Cotai в Макао. В 2023 году после снятия пандемийных ограничений на въезд в Макао поток туристов подскочил в пять раз: с 5,7 млн человек до 28,2 млн. И это все еще ниже допандеймийных значений. Компания уже получила впечатляющий импульс от роста активности в Макао, и он, вероятно, продолжится.

Недавно MGM Resorts решила ускорить международную экспансию с помощью проекта в Японии, где до сих пор нет ни одного казино: до 2018 года они считались незаконными. Совместно с японской финансовой группой ORIX Corporation компания разворачивает строительство курорта в Осаке на 2,5 тысячи гостиничных номеров. Ожидается, что работы будут завершены к 2028–2030 году и обойдутся MGM Resorts примерно в $5 млрд. Объект станет первым в Японии интегрированным курортом и мощным долгосрочным драйвером роста для компании. Руководство также рассматривает возможность расширения в Таиланде и ОАЭ.

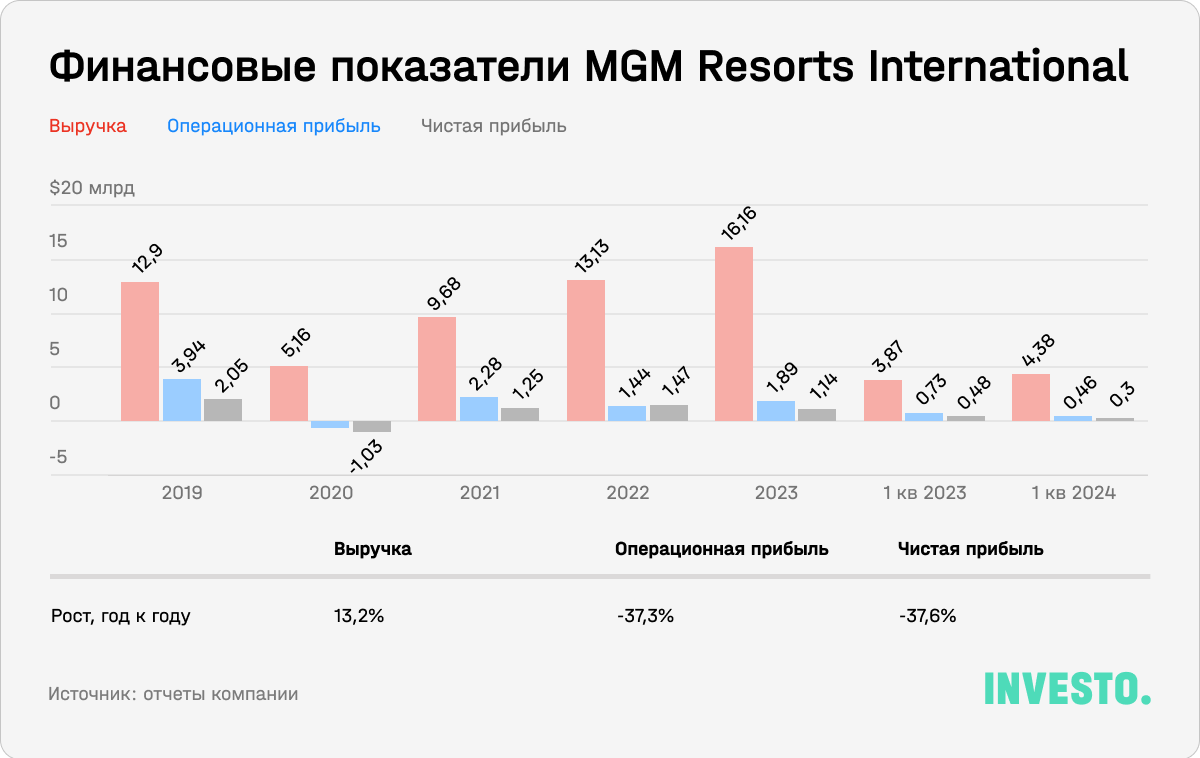

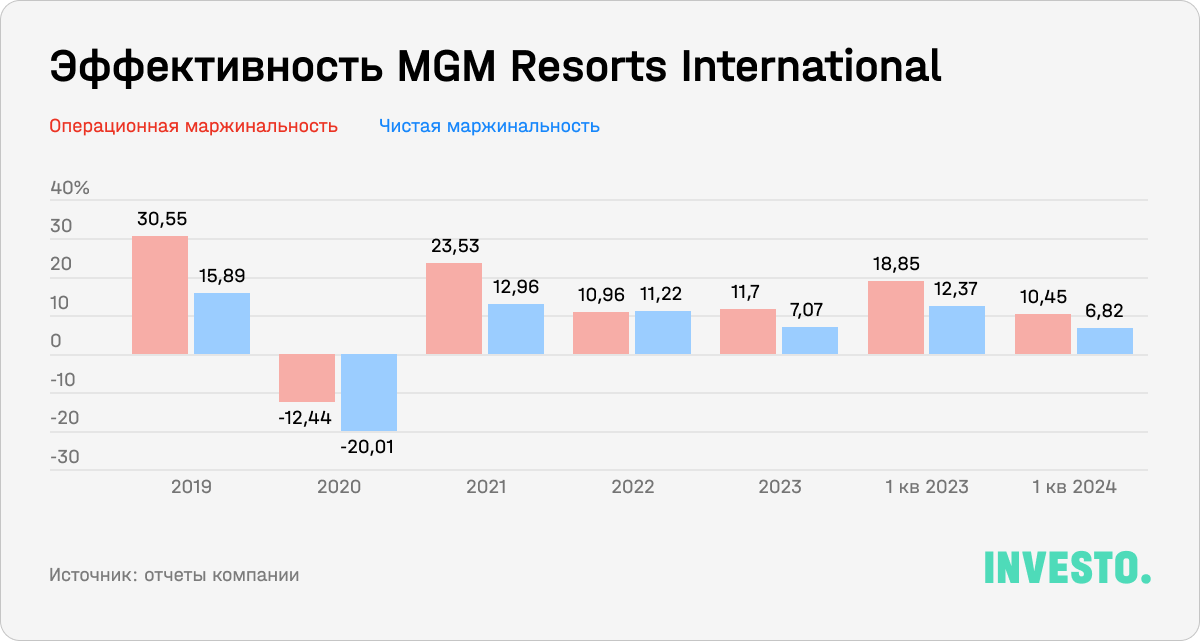

По итогам последнего квартала выручка компании превзошла консенсус-прогнозы и выросла на 13,2%, до $4,38 млрд. На гостиничные номера пришлось 21% выручки, а средний чек за номер увеличился с $239 до $258 благодаря проведению Супербоула (решающего матча в лиге американского футбола NFL) в феврале. Крупнейшим сегментом остается казино (51%), остальная часть — это еда и напитки, развлечения и ритейл. Рост выручки был обусловлен в первую очередь продолжающимся восстановлением MGM China.

Негативным местом в отчете стала операционная прибыль, упавшая на 37,3%. Снижение произошло в первую очередь из-за учета годом ранее прибыли в размере почти $400 млн от продажи активов Gold Strike Tunica игровой компании CNE Gaming Holdings. Падение частично компенсировалось увеличением выручки.

Именно из-за «бумажных» расходов, которые носят разовый характер, а также потому, что отчет о прибылях и убытках не отражает авансовые платежи, более показательным будет анализ динамики денежных потоков. Компания генерирует существенный операционный и свободный денежный поток.

В 2016 году она выделила часть бизнеса в REIT, который владел несколькими объектами и провел IPO под названием MGM Growth Properties. Это позволило основному бизнесу стать менее капиталоемким и улучшить финансовое положение за счет продажи траста VICI Properties за $4,4 млрд. MGM Resorts существенно сократила долговую нагрузку и провела масштабные байбэки: в 2021 года она объявила о программе размером $6,2 млрд, намереваясь снизить число акций в обращении до 30%. По последним данным, у фирмы осталось около $1,4 млрд в рамках программы байбэка, что соответствует примерно 11% ее капитализации.

У MGM Resorts здоровый баланс: общий долг составляет составляет $6,27 млрд, на кэш приходится $2,7 млрд. Таким образом, чистый долг равен $3,57 млрд, а долговая нагрузка составляет 1,4х.

Мы ожидаем, что компания получит драйверы для роста от восстановления Китая и онлайн-гемблинга в краткосрочной перспективе и от расширения в Японии в среднесрочной перспективе. MGM Resorts торгуется на справедливых уровнях относительно среднеотраслевых значений и выглядит привлекательно.

Park Hotels & Resorts

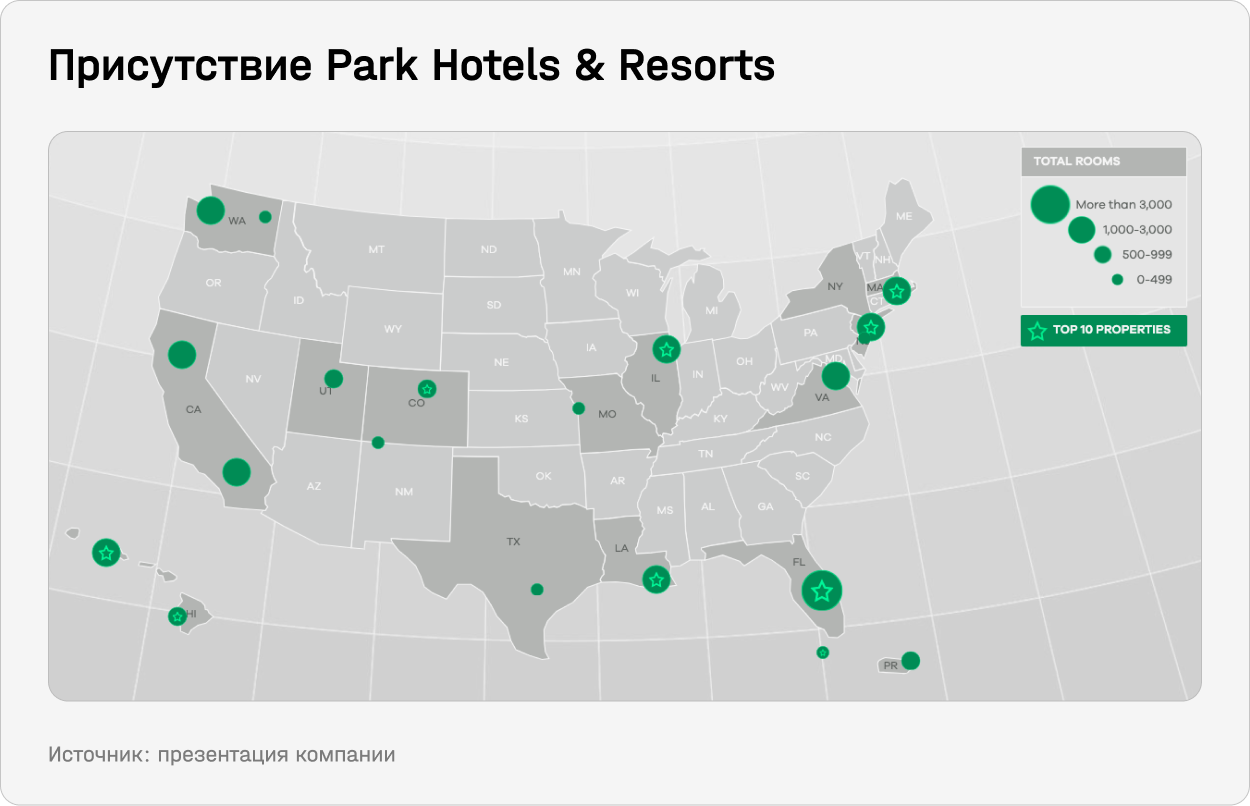

Park Hotels & Resorts — один из крупнейших по активам под управлением инвестиционный траст гостиничной недвижимости (REIT), расположенный в Тайсонсе, штат Вирджиния. Траст был создан в 2017 году, после того как Hilton Worldwide решила выделить свой портфель недвижимости. С тех пор траст перепродал часть непрофильных активов, включая международный сегмент. Сейчас Park Hotels & Resorts владеет отелями сетей Hilton, Marriott и др. на территории США.

В портфеле траста — 43 отеля с более чем 26 тысячами номеров, примерно 86% из которых относятся к классам люкс и выше. Главными рынками для компании являются Гавайи, Орландо и Южная Калифорния, на которые пришлось около 56% скорректированной EBITDA сегмента отелей в 2023 году.

О восстановлении туризма на Гавайях мы рассказывали выше. Такой же тренд сейчас демонстрируют остальные два региона — там количество пассажиров в аэропортах растет двузначными темпами. По итогам первого квартала 2024 года сопоставимая заполняемость объектов траста выросла на 3,5 п.п., до 70,9%, доход на доступный номер (RevPAR) — на 7,8%, до $175,65, а средняя стоимость номера (ADR) — на 2,5%, до $247,91. Руководство компании ожидает, что тенденция сохранится, и прогнозирует сопоставимый рост по итогам текущего года.

Однако ряд показателей все еще остается существенно ниже допандемийного уровня, что обеспечивает компании потенциал для дальнейшего восстановительного роста. Например, заполняемость в 2019 году была на 9,6 п.п. выше текущего значения.

Выручка по итогам последнего квартала незначительно снизилась — примерно на 1,4% из-за более слабых продаж номеров и в сегменте еды и напитков. При этом скорректированная EBITDA выросла на 11% во многом из-за того, что компания получила грант и возмещение по налогам.

Из-за более высокой скорректированной EBITDA маржинальность тоже выросла. Компания прогнозирует рост показателя в базовом сценарии в 2024-м до $692 млн и $731 млн в «бычьем». Выручку она ожидает в диапазоне от $2,64 млрд до $2,69 млрд, что примерно на 61% больше, чем в 2023 году.

Однако чистая прибыль и чистая маржинальность не являются в полной мере репрезентативными показателями эффективности REIT, поскольку стандарты GAAP/IFRS требуют, чтобы все трасты амортизировали свою недвижимость с течением времени, в то время как реальная стоимость многих инвестиционных объектов со временем, наоборот, увеличивается. Операционный денежный поток (FFO) компенсирует методы учета затрат, которые могут неточно отражать истинную эффективность REIT.

За последние 12 месяцев FFO Park Hotels & Resorts снизился несущественно.

Общий долг компании составляет $3,76 млрд, на денежные средства и эквиваленты приходится $0,38 млрд. Таким образом, чистый долг равен примерно $3,4 млрд, что в 5,95 раза превышает показатель скорректированной EBITDA. Для сравнения, всего год назад значение превышало 6,9х. На наш взгляд, высокий левередж не должен стать проблемой: наоборот, мы ожидаем, что снижение долговой нагрузки приведет к росту стоимости акций. Текущего баланса денежных средств достаточно, чтобы закрыть все долговые обязательства, подлежащие погашению в ближайшее время.

Недавно компания объявила о квартальных дивидендах в размере $0,25 на акцию и потенциальных дополнительных дивидендах в последнем квартале текущего года. Сейчас форвардная дивидендная доходность составляет около 9,3%.

По мере восстановления индустрии гостеприимства Park Hotels демонстрирует стабильное улучшение операционных и финансовых метрик. При этом компания торгуется с дисконтом к среднеотраслевому уровню и, что еще более важно, ниже стоимости своих чистых активов. Бумаги компании выглядят привлекательно на текущих уровнях.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.