Инвестируй как Мангер. Три акции, которые купил бы и легендарный партнер Баффетта

Оглавление

В ноябре 2023 года умер Чарли Мангер, деловой партнер Уоррена Баффетта в Berkshire Hathaway и один из величайших инвесторов всех времен. Мангер оставил после себя огромное наследие в виде мудрых высказываний об инвестициях и впечатляющий список сделок. Аналитики INVESTO рассказывают о главных принципах Мангера как инвестора, а также о трех компаниях, которые подошли бы под его критерии для вложений.

Каким инвестором был Мангер

Мангер всегда признавал ценность компаний с выдающимися финансовыми показателями — и считал целесообразным платить за такие компании справедливую цену. Для него инвестирование заключалось не в погоне за последними тенденциями рынка или следовании общественному мнению, а в понимании внутренней ценности и потенциала бизнеса.

Он инвестировал преимущественно в акции, которые торгуются с большим дисконтом к их «справедливой стоимости». При этом, как и Баффетт, он считал, что «гораздо лучше купить замечательную компанию по справедливой цене, чем честную компанию по замечательной цене». Они оба нередко совершали сделки вопреки общему мнению о том, сколько эта компания на самом деле должна стоить.

Относительно малоизвестный факт: в 1962 году Мангер основал партнерство Wheeler, Munger & Company, но, потеряв 31% стоимости портфеля в 1973 и 1974 годах, фирма лишилась доверия инвесторов и была ликвидирована. Тем не менее с 1962 по 1975 год товарищество Мангера давало среднегодовую доходность в 19,8% по сравнению с 5% у индекса Dow Jones.

Три года спустя, в 1978-м, Мангер присоединился к Уоррену Баффетту в качестве вице-председателя Berkshire. Вместе они превратили небольшую текстильную компанию в лидера рынка среди страховых компаний с рыночной капитализацией около $780 млрд. За те 48 лет, что он занимал пост вице-председателя, акции Berkshire Hathaway выросли на 396 182%. Для сравнения, индекс S&P 500 за тот же период вырос на 16 427%.

Одним из ключевых аспектов мышления Мангера была его ориентация на долгосрочную ценность, а не на краткосрочную выгоду. Он понимал, что успех в инвестициях достигается выявлением компаний с устойчивыми конкурентными преимуществами, такими как сильные бизнес-модели и компетентное управление.

Важной для принятия инвестиционных решений была и способность Мангера учиться на собственных ошибках. Например, недавно он признал ошибкой инвестиции в Alibaba: «Я считаю Alibaba одной из самых больших ошибок, которые я когда-либо совершал. Размышляя об Alibaba, я был очарован их положением в китайском интернете, но не переставал осознавать, что они все еще чертовы ритейлеры», — сказал Мангер. Он признал, что акции были куплены с использованием кредитного плеча, что противоречит его обычной инвестиционной философии, но оправдал это решение тем, что возможность, по его мнению, была исключительной. Это заставило его отклониться от обычного подхода: не брать леверидж.

Долгое время Мангер занимал пост председателя американского издателя Daily Journal. В третьем квартале 2021 года компания увеличила свою долю акций Alibaba в четыре раза и сократила их вдвое в начале 2022-го. В то время инвесторы продавали акций Alibaba из-за проблем ее основателя Джека Ма с китайскими властями. Компания потеряла около трех четвертей своей стоимости с пиковых значений в октябре 2020 года.

Больше всего Мангер любил американского ритейлера Costco, где на позиции директора он проработал четверть жизни. «Я бы хотел, чтобы все остальное в Америке работало так же хорошо, как Costco», — сказал Мангер в прошлом году. Он всегда говорил, что никогда бы не продал акции компании и что люди действительно верят в то, что Costco приносит огромную пользу, и поэтому она представляет некоторую опасность для Amazon. Он объяснял это тем, что у Costco лучшая репутация в качестве поставщика ценных услуг, чем у кого-либо, включая Amazon.

По состоянию на октябрь Мангер лично владел 167,6 тысячи акций Costco, а еще 19,6 тысячи акций принадлежали его благотворительному фонду Alfred C. Munger Foundation. Суммарно его доля оценивалась в $111 млн.

Мангер не был высокого мнения о диверсификации. Он был убежден, что инвестиционные возможности с истинным потенциалом встречаются редко и их стоит ждать: рынки приходят к осознанию справедливой стоимости активов иногда в течение нескольких лет. Баффетт, известный тем, что сохранял некоторые позиции в своем портфеле на протяжении десятилетий разделяет эту философию. Сообщается, что на момент своей смерти в личном инвестиционном портфеле Мангера были акции всего трех компаний: Berkshire Hathaway, Costco и Daily Journal. Мангер избегал акций, которые могли бы купить другие инвесторы, просто потому, что они казались выгодными.

Мы сформулировали пять правил согласно принципам и ценностям Мангера, на которые можно опереться при выборе своей инвестиционной стратегии и поиске компаний с привлекательным сочетанием ценности и качества:

- Проявите терпение. «Сложные проценты — восьмое чудо света», иногда нужно верить в компанию и дать ей время раскрыть потенциал. Инвестиционный успех заключается не в покупке или продаже, а в ожидании.

- Запоминать отдельные факты бесполезно. Сосредоточьтесь на понимании основных концепций, а затем подкрепите их фактами. Ищите компании, которые сможете понять, инвестирование за пределами вашей компетенции редко бывает хорошей идеей.

- Если возможность не совсем очевидна, она не очень хорошая. Ищите явные драйверы роста и уникальные конкурентные преимущества, потому что только так вы сможете спокойно спать по ночам. Успешных инвесторов отличает одна черта: они делают ставки очень редко.

- Мангер пользовался эвристикой, чтобы попытаться увидеть проблему в ином свете. Одна из главных — это инверсия, то есть размышление о ситуации в обратном направлении, чтобы попытаться понять, как все могло бы сложиться иначе, и построить «медвежьи» тезисы. Это даст понять, что может пойти не так в будущем.

- Менеджмент важен. В среднем ставка на качество бизнеса лучше, чем ставка на качество управления. Однако хороший бизнес — это этичный бизнес. Бизнес-модель, основанная на обмане, обречена на провал.

Мы выбрали три компании, на которые мог бы обратить внимание и Мангер. Они отличаются высокими темпами роста, лучшей в своем классе маржинальностью, обладают очевидными драйверами для дальнейшего роста, а их акции недооценены.

Три компании, которые купил бы Мангер

Ulta Beauty

Ulta Beauty — это крупнейший национальный бьюти-ритейлер США как по выручке, так и по количеству розничных точек. Компания предлагает более 25 тысяч различных средств, включая декоративную и уходовую косметику, парфюмерию, средства для волос и даже мелкую бытовую технику, например фены и плойки.

Портфель брендов компании состоит из более чем 600 наименований. В Ulta можно купить как премиум-продукты от Dior, Mac или Dyson, так и с более демократичным ценником от Elf, о которой мы рассказывали здесь, CeraVe, The Ordinary и др.

Компания управляет 1374 магазинами в 50 штатах общей площадью 14,2 млн кв. футов (1,32 млн кв. метров), то есть один магазин занимает впечатляющие 10,5 тысячи кв. футов (0,98 тыс. кв. метров). Это не случайно, руководство придерживается политики «Все для красоты, все в одном месте» (All Things Beauty, All in One Place).

Мировой объем рынка красоты и ухода за собой сейчас оценивается в $625,7 млрд. Из них почти 16% ($98 млрд) приходится на США. По нашим подсчетам, Ulta с годовой выручкой $10,21 млрд занимает порядка 10,5% всего рынка страны. Для сравнения, в 2023 году мировая выручка ее главного конкурента Sephora, которая принадлежит мировому гиганту роскоши LVMH, должна составить $13 млрд, хотя она представлена в 35 странах.

Всего в период с 2018 по 2022 год Ulta открыла 281 новый магазин, 47 из которых — в 2022-м. Несмотря на, казалось бы, высокий уровень проникновения ритейлера на рынке США, пространство для дальнейшего роста сохраняется. Например, согласно последнему отчету, в Калифорнии и Техасе работают 169 и 129 магазина соответственно, в то время как в Нью-Йорке и Флориде — всего 55 и 94. В некоторых штатах их количество значительно меньше: например, в Вермонте работает лишь одна розничная точка.

В 2023 году компания планирует открыть не менее 30 новых магазинов и не менее 100 в течение двух лет, а в долгосрочной перспективе видит потенциал роста до 1500–1700 точек. Таким образом, у Ulta еще есть возможность усиления территориального покрытия, в том числе благодаря коллаборациям. Известно, что 355 ее филиалов и корнеров расположены в шестом (после Walmart, Home Depot, Kroger, Sears и Costco) крупнейшем ритейлере США — Target. Ulta в том числе осуществляет продажи онлайн: через свой фирменный сайт, на них приходится около 22% продаж.

Еще один неиспользованный драйвер в долгосрочной перспективе — международная экспансия. Ulta ранее уже предпринимала попытки по выходу в Канаду. Ее рынок красоты, как ожидается, достигнет $8,67 млрд в 2023 году. Однако из-за пандемии планы пришлось свернуть, и руководство пока не объявляло об их возобновлении.

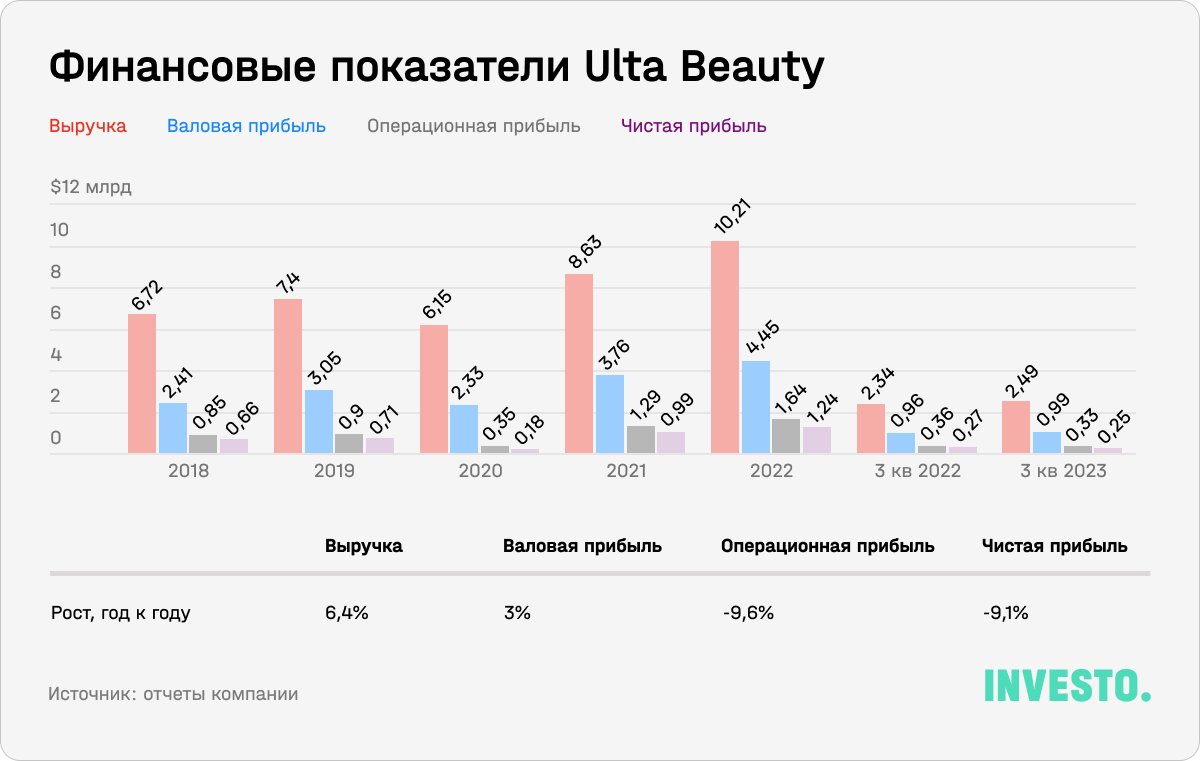

По итогам третьего квартала выручка компании достигла $2,49 млрд против $2,34 млрд, что предполагает рост на 6,5% (здесь и далее — год к году). Из них 42% пришлось на декоративную косметику, по 19% — на продукты для волос и средства по уходу за кожей, 13% — на парфюмерию и ванные принадлежности, 4% — на услуги (в магазинах Ulta предлагают дополнительный сервис, например платные стрижку и макияж) и 3% — на прочее.

На наш взгляд, самым перспективным и быстрорастущим сегментом является уходовая косметика. За 2022 год глобальный рынок skin care составил $131 млрд. По оценкам аналитиков, к 2032 году он достигнет $230,21 млрд, что предполагает рост на 8,1% CAGR. США станут бенефициаром этого процесса благодаря сильной и устойчивой потребительской базе.

Уже 95% всех покупок в Ulta совершается постоянными клиентами по ее системе лояльности: компания предлагает карту с кэшбэком. Она не раз удостаивалась высоких оценок своей работы — Ulta славится своим исключительным обслуживанием и обширным выбором продуктов.

Ulta демонстрирует высокие темпы роста: за последние пять лет ее выручка росла с CAGR 11,02%. По итогам 2022 года выручка Ulta выросла на 18,3%. В целом за последние 20 лет компания только один раз показывала отрицательную динамику роста — в коронавирусном 2021 году. Руководство увеличило прогноз и ожидает, что по итогам 2023 года выручка составит около $11,16 млрд, что предполагает рост на 7%. Однако, вероятно, она превзойдет прогноз, поскольку прошедшая «черная пятница» и «киберпонедельник» стали рекордными по продажам, а впереди еще несколько недель на рождественский шопинг.

Несмотря на то что в дальнейшем рост может замедлиться из-за зрелости компании, индустрия, в которой она работает, отличается устойчивостью. Как показывает история, потребительское поведение на рынке бьюти-товаров не отражает экономическую обстановку в целом. За последние 20 лет рынок красоты показал отрицательную динамику лишь однажды — в период начала пандемии в 2020-м.

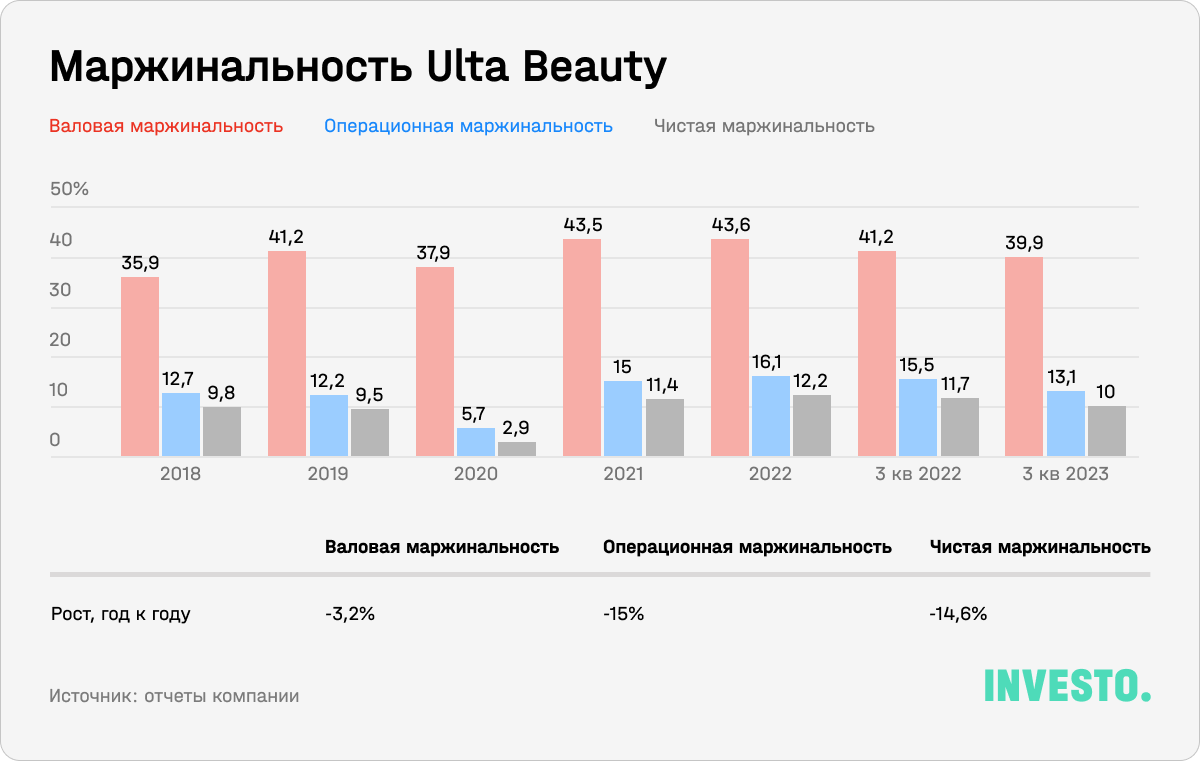

Несмотря на то что валовая прибыль компании увеличилась на 3%, до $0,99 млрд, валовая маржинальность снизилась с 41,2% до 39,9%. Это обусловлено более высокими затратами в цепочке поставок и сокращением товарной маржи.

Операционная маржинальность по итогам последнего квартала снизилась с 15,5% до 13,2%, но в ретроспективе Ulta уверенно улучшает свой операционный рычаг. Ее годовой результат в 15,5% — выдающийся, поскольку в розничной торговле операционная маржинальность обычно не превышает 10%. Для сравнения, у Target она составила 3,6%, а у Costco — 3,5%. Однако стоит отметить, что Ulta — такой же дистрибьютор и ее маржинальность всегда будет сдерживаться ценовой политикой производителей. Вероятно, дальнейший рост показателя сможет поддержать увеличение доли онлайн-продаж. Больше всего операционная маржинальность пострадала из-за роста SG&A-расходов, в том числе стратегических расходов на маркетинг и увеличение оплаты сотрудникам.

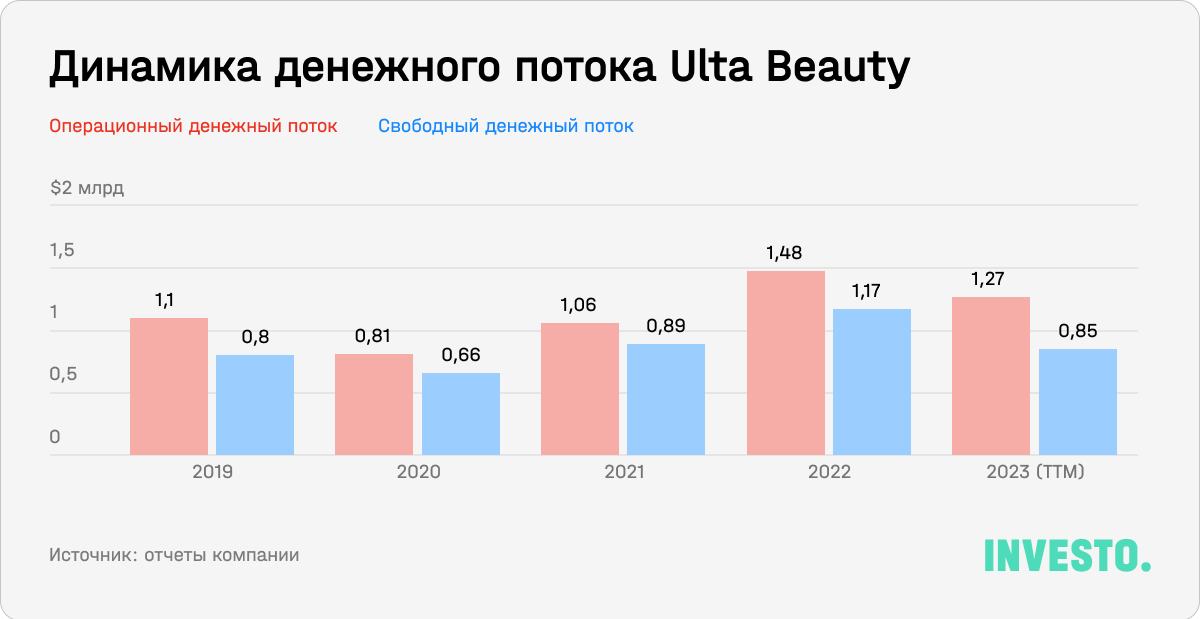

Компания поддерживает высокий уровень как операционного, так и свободного денежного потока. За последние десять лет свободный денежный поток увеличился примерно на 54%, несмотря на агрессивный рост числа розничных магазинов Ulta.

Ulta не платит дивиденды. С их помощью она могла бы поддержать свою инвестиционную привлекательность, но это невозможно по меньшей мере до 11 марта 2025 года в связи с установленными по возобновляемой кредитной линии ограничениями, которые запрещают выплату дивидендов до погашения этого кредита.

Вместо выплаты дивидендов компания проводит байбэки. На последнем конференц-колле руководство увеличило программу на этот год с $900 млн до $950 млн — это примерно 4% от текущей капитализации компании и практически весь ее свободный денежный поток. Ulta имеет устойчивый баланс, у нее отсутствует финансовый рычаг, а на денежные средства и эквиваленты приходится около $121,8 млн.

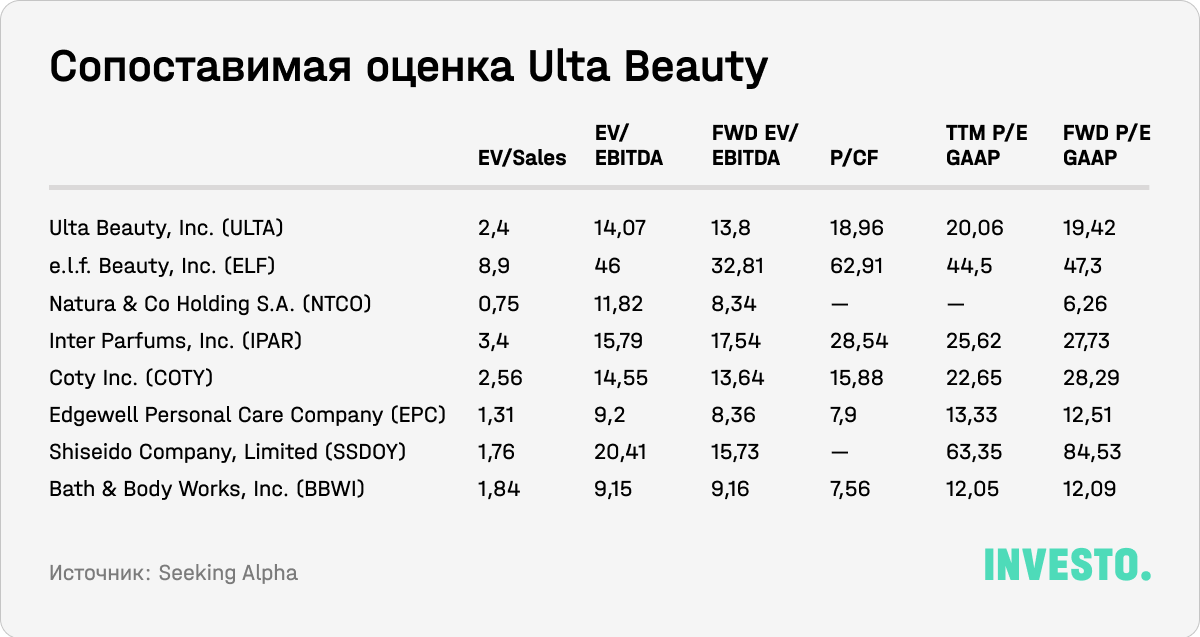

Несмотря на то что у Ulta нет прямых сопоставимых аналогов, мы включили в подборку бьюти-ритейлеров. Получилось, что компания торгуется с дисконтом по всем мультипликаторам, несмотря на впечатляющие темпы роста и устойчивое финансовое положение. Текущие цены кажутся привлекательными.

Evolution AB

Evolution — шведская компания, которая специализируется на разработке, производстве и лицензировании интерактивных игр для операторов казино и других компаний из индустрии развлечений. В ее портфеле есть как классика азартных игр в виде онлайн-рулетки, покера, блэкджека и прочих, так и другие продукты.

Ее первый продукт Live Casino предлагал стриминговую трансляцию в режиме реального времени с игрального стола в казино. Участники могли делать ставки на ПК и общаться с дилером в чате, а генератор квазислучайных чисел выдавал результат. Позже компания расширила предлагаемый перечень игр и подписала первые серьезные соглашения с крупными операторами. До этого трансляции велись из небольшой студии в Риге.

Постепенно компания расширялась и выходила на рынки Италии, Дании, Испании, Бельгии, Грузии, США, Канады и др. В 2017 году она предложила свою уникальную разработку — Live Casino с технологией дополненной реальности (Dream Catcher), что позволило увеличить вовлеченность клиентов и улучшить клиентский опыт.

С момента основания компания совершила серию успешных M&A-сделок, которые помогли ей укрепить положение на рынке. Это важно, поскольку в этой индустрии эффект от масштаба критичен из-за высоких удельных затрат на одного пользователя. Иначе говоря, разработка и поддержка инновационных видеоигр стоит дорого.

Первой сделкой Evolution стало поглощение румынской Ezugi в 2019 году. Это поставщик игр с лайв-дилером, который предлагает услуги по интерактивному гемблингу в онлайн-казино по всему миру: в США, Европе, Латинской Америке и даже Южной Африке. Сделка обошлась в $12 млн (примерно €11,1 млн по текущему курсу) наличными плюс дополнительное вознаграждение в размере $6 млн (€5,6 млн). В 2022 году Evolution выпустила 16 новых игр, из которых пять пришлось на Ezugi.

Самая крупная сделка случилась в 2020 году. Компания купила производителя игр с генераторами квазислучайных чисел NetEnt, общая сумма покупки составила €2,28 млрд, что соответствовало примерно 11 годовым выручкам. По оценкам, это позволило получить синергию в виде €40 млн в год и расширить предложение.

На этом экспансия на рынке игр с генераторами квазислучайных чисел не закончилась, и в 2021 году Evolution приобрела Big Time Gaming и DigiWheel, что помогло ей запустить единую платформу игр One Stop Shop. Последней сделкой на текущий момент стало приобретение в 2022 году Nolimit City, которая работает на рынке онлайн-слотов с играми на провокационные и вызывающие темы.

Поскольку Evolution не раскрывает выручку в разрезе приобретенных компаний, оценить выгоду от этих покупок сложно. Однако с момента покупки NetEnt в 2020 году в совокупности выручка Evolution выросла примерно на 260%, а чистая прибыль — почти на 300%. Мы считаем, что компания может продолжить дальнейшую экспансию, поскольку она генерирует весомый денежный поток и отличается ликвидным балансом.

В результате Evolution стала ведущим мировым поставщиком контента для операторов онлайн- и офлайн-казино, предлагая лучшие на рынке транслируемые казино и игровые шоу, а также настольные игры от первого лица и игровые автоматы. Всего она имеет пайп в более чем 1000 игр, причем 44 из них входят в 50 самых популярных азартных игр мира. Иными словами, Evolution обладает сильным конкурентным позиционированием, которое, вероятно, позволит ей стать одним из основных бенефициаров ожидаемого роста индустрии.

Один из ключевых показателей компании — индекс игровых раундов, который измеряет активность игроков на платформе Evolution. За последние два года он вырос почти в 2,5 раза и достиг значения 232 по итогам 2022 года и 277 по итогам третьего квартала 2023-го, что предполагает рост на 36%. При этом компания ожидает, что он значительно увеличится, поскольку около 100 игровых релизов должны состояться до конца текущего года. Новая игра Funky Time уже стала одним из самых успешных запусков за всю историю Evolution.

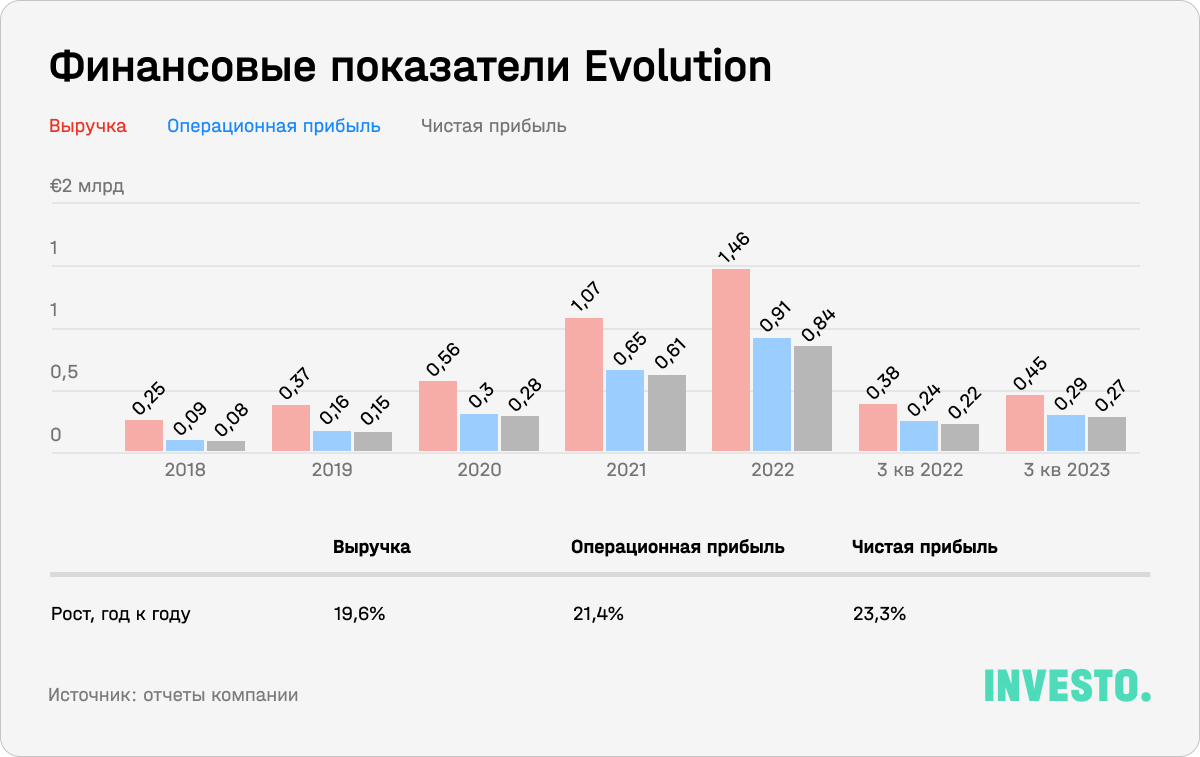

Выручка компании за квартал выросла на 19,6%: с €0,38 млрд до €0,45 млрд. Evolution находится на стадии агрессивного роста. С 2018 по 2022 год продажи увеличились с €0,25 млрд до €1,46 млрд, что предполагает совокупный рост на 584% или CAGR 55,45%. Это стало возможным благодаря постоянному выпуску качественных игр и росту индустрии в целом.

Индустрия онлайн-игр росла значительно быстрее, чем остальной игровой рынок из-за пандемии. За последние пять лет рынок азартных онлайн-игр рос с CAGR 19% и, как ожидается, будет расти с CAGR 12,5% вплоть до 2030 года. В это же время рынок онлайн-казино (транслируемые столы, столы с ГСЧ и игровые автоматы) демонстрировали CAGR 20%.

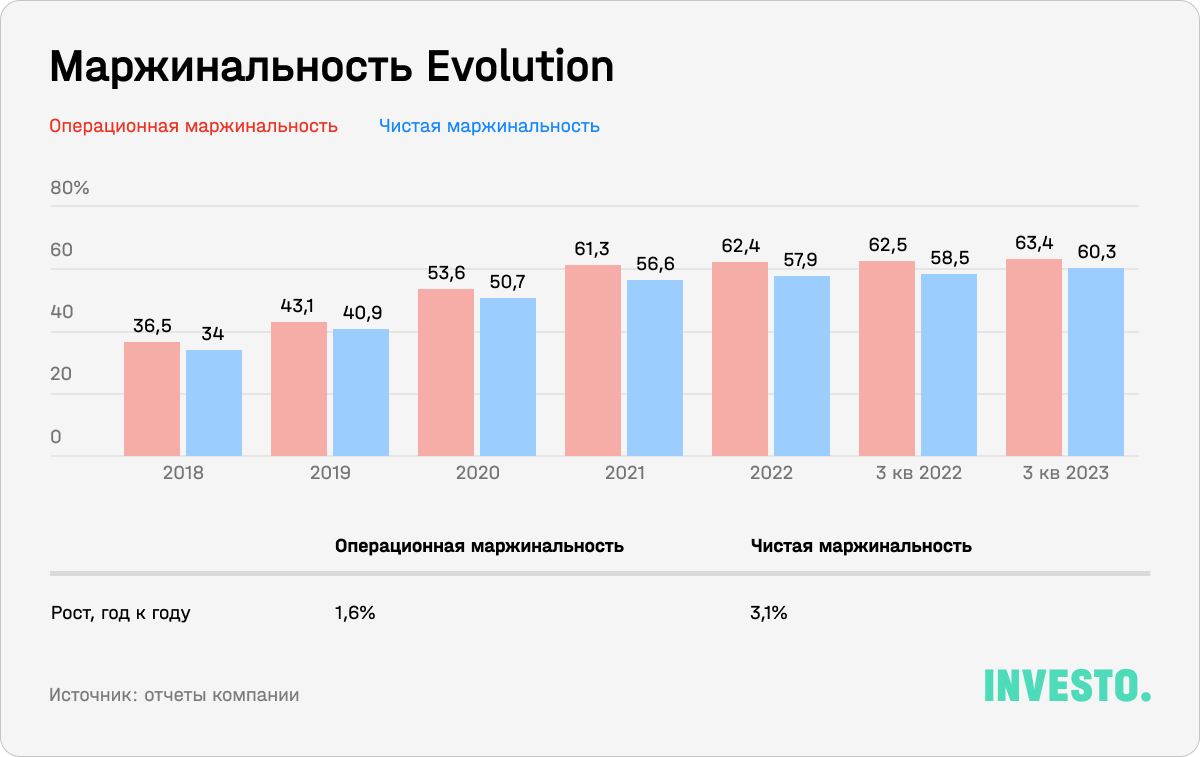

Операционная маржинальность выросла с 62,5% до 63,4% благодаря более высокой выручке. Чистая маржинальность тоже впечатляет: она достигла 60,3%, что почти вдвое больше, чем пять лет назад.

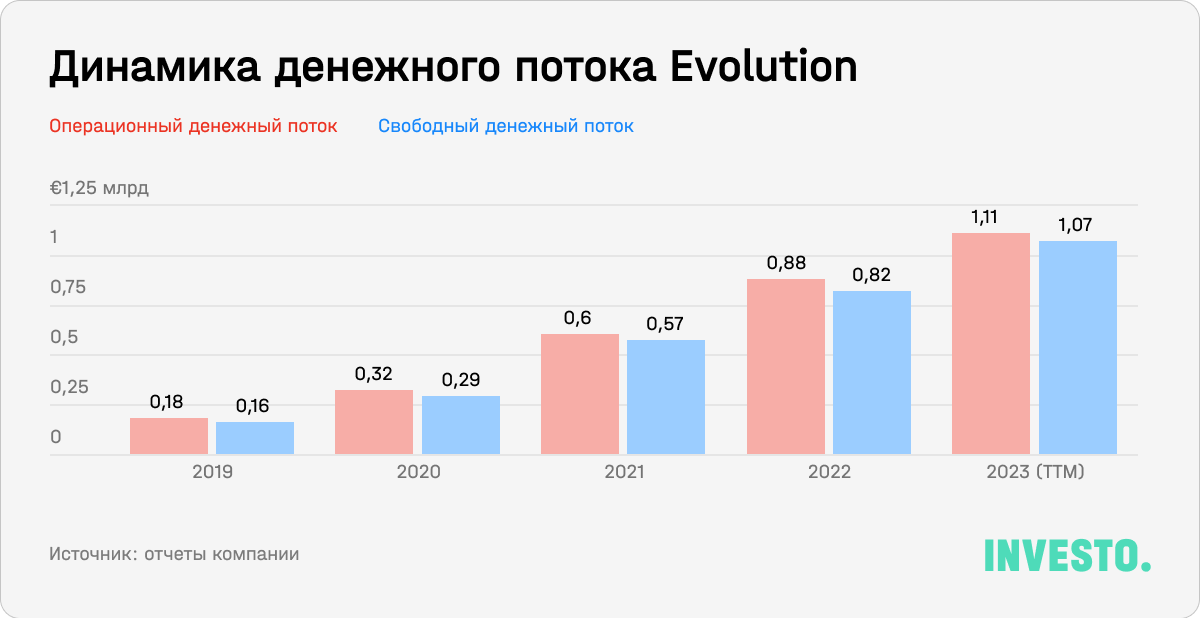

Evolution генерирует значительный денежный поток. Операционный денежный поток за последние 12 месяцев составил €1,1 млрд против $877,5 млн по итогам 2022 года. Свободный денежный поток за тот же период вырос с €816,8 млн до €1,07 млрд. Рост показателей обусловлен положительной динамикой чистой прибыли и сокращением капитальных вложений.

Такие впечатляющие показатели обеспечивают фирме гибкость в распределении капитала. Она выплачивает дивиденды акционерам. Текущая доходность составляет 2,04% при коэффициенте выплат на уровне 41,1%.

Кроме того, она совершает байбэки: в 2023 году они составили около 9,3% от свободного денежного потока. В то же время Evolution поддерживает сильный баланс. У компании отсутствуют долговые обязательства, а на денежные эквиваленты и краткосрочные инвестиции приходится €813,3 млн.

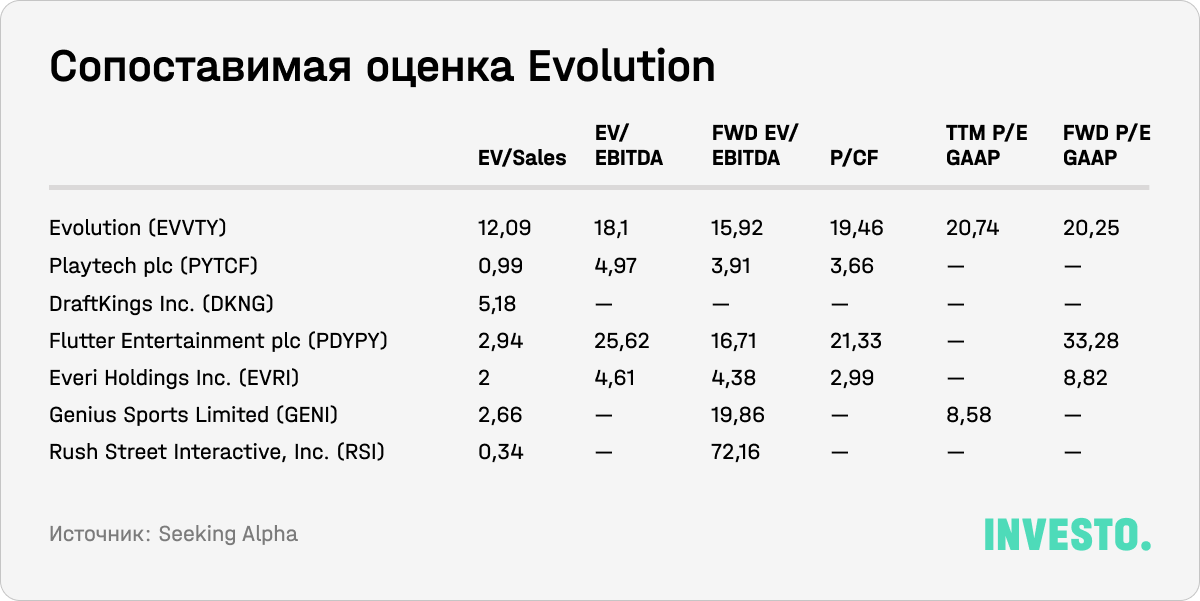

Поскольку у Evolution отсутствуют прямые аналоги, наша выборка для сопоставимой оценки включает компании, работающие на рынке азартных онлайн-игр, спортивных ставок, а также фирмы, оказывающие сопутствующие услуги и поставляющие оборудование для операторов азартных игр. Evolution торгуется с премией к среднему уровню по основным мультипликаторам.

Evolution — лишь одна из трех компаний, преодолевших точку безубыточности (вместе с Flutter Entertainment и Everi Holdings). Текущая стоимость акций кажется привлекательной возможностью.

VICI Properties

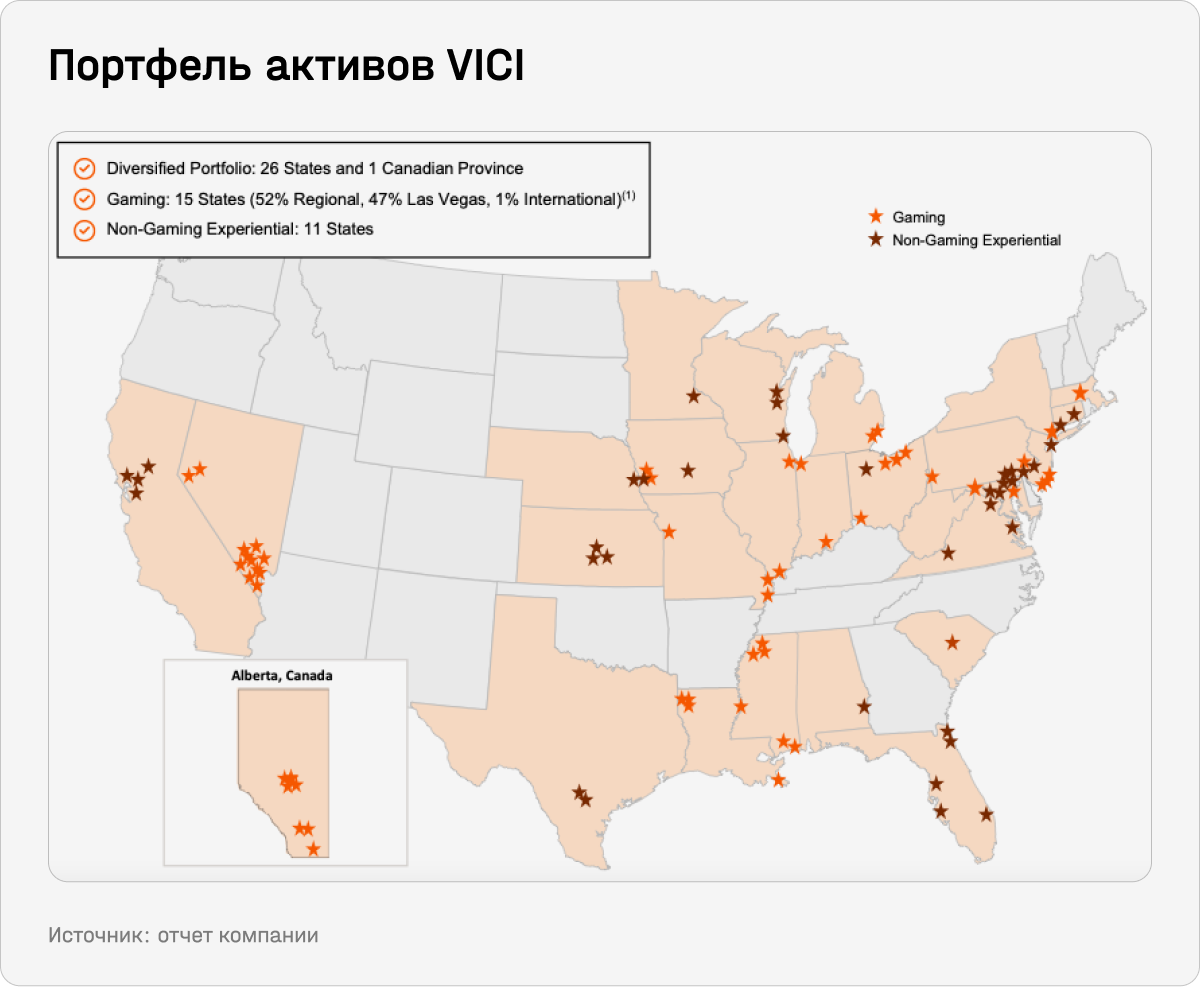

VICI Properties — специализированный инвестиционный траст недвижимости, который был образован в результате спин-оффа из Caesars Entertainment в 2017 году. Компания владеет и управляет недвижимостью в индустрии развлечений и азартных игр. Ее портфель включает 92 актива общей площадью 125 млн кв. футов (11,6 млн кв. метров). Это порядка 60 тысяч гостиничных номеров, 500 ресторанов, а еще бары и букмекерские конторы.

Половина портфеля компании сосредоточена в Лас-Вегасе, а другая разбросана по всей стране в региональных игорных центрах, например в Атлантик-Сити. Кроме того, VICI имеет активы в Канаде (примерно 1% от общего), недавно она расширила свою деятельность в стране, приобретя там четыре казино за $200,8 млн.

С начала года компания провела несколько выгодных сделок: например, она приобрела 49,9% акций совместного предприятия, владеющего MGM Grand Las Vegas и Mandalay Bay Resort, у Blackstone Real Estate Income Trust примерно за $1,27 млрд. Летом она предоставила ипотечное финансирование велнес-курорту Canyon Ranch на $140 млн. Недавно VICI закрыла сделку на $433 млн по покупке и обратной аренде боулинг-клубов у компании Bowlero. Мы ожидаем, что это найдет отражение в будущих финансовых показателях компании.

Сложная нормативно-правовая база в игровой индустрии создает огромные барьеры для входа и ограничивает возможность арендаторов переезжать, что способствует 100%-й заполняемости VICI. Средняя арендная плата за один актив компании составляет $32,6 млн, а средний срок заключенных договоров — 41,7 года. Поэтому не стоит переживать, что у VICI всего 12 арендаторов, а большая часть арендной платы поступает всего от двух клиентов: Caesars Entertainment и MGM Resorts.

Это не создает рисков для компании еще и по той причине, что арендаторы казино привязаны к недвижимости. Лицензии выдаются не операторам заведений, а объектам, в которых они располагаются. Кроме того, объекты в Лас-Вегасе, которыми владеет VICI, обеспечивают сильное позиционирование арендаторов, поскольку они узнаваемы по всему миру и носят статус культовых. Например, MGM Grand можно было видеть в таких фильмах, как «Каникулы в Вегасе» и «11 друзей Оушена».

Индустрия азартных игр отличается относительно низкой восприимчивостью к экономическим циклам: даже если экономика погрузится в рецессию, операторы казино, вероятно, продолжат демонстрировать устойчивые финансовые показатели. Так на последнем конференц-колле руководство MGM Resorts отмечало, что Caesars Entertainment, один из крупнейших арендаторов VICI, готовился к лучшему октябрю в своей истории. Устойчивость основных клиентов минимизирует риски, связанные с макроэкономической конъюнктурой. Следовательно, доходы VICI, которые по определению изолированы от операционной деятельности арендаторов, должны быть очень устойчивы.

VICI работает по модели чистой аренды. Это значит, что арендаторы самостоятельно несут ответственность за содержание помещений. Недавно многие из них сделали значительные капитальные вложения в объекты VICI, например Caesars вложила $400 млн в объект в Новом Орлеане, The Venetian планирует инвестировать около $1 млрд в объект в Лас-Вегасе, а MGM инвестирует в недвижимость сотни миллионов долларов ежегодно.

Кроме того, в Лас-Вегасе, основном регионе для компании, сейчас наблюдается высокий уровень инвестиционной активности, что является преимуществом для компании, несмотря на сложный макроэкономический фон. Среди них — нашумевший зал «Сфера» стоимостью $2,3 млрд и такие активности, как «Формула-1» и «Супербоул» 2024.

По итогам последнего отчетного периода VICI представила сильный отчет о финансовых результатах, превзойдя оценки руководства и консенсус Уолл-стрит. Выручка компании выросла на 20% год к году, до $0,9 млрд. При этом скорректированный операционный денежный поток (AFFO) увеличился на 11% и составил $0,54 на акцию. Кроме того, компания повысила предыдущий прогноз. Пересмотренная оценка AFFO на конец года составляет от $2,17 до $2,18 млрд на акцию.

VICI увеличила квартальные дивиденды на 6,4%, до $0,415 на акцию. Таким образом, форвардная доходность составляет 5,75% при коэффициенте выплат на уровне 66,6%. Последние пять лет дивиденды росли с CAGR 17,4%.

Несмотря на уникальное положение на рынке, растущие финансовые показатели и солидную дивидендную доходность при высоком коэффициенте выплат VICI торгуется с дисконтом к аналогам по следующим мультипликаторам: EV/Sales, EV/EBITDA, P/B. Акции компании потеряли около 5% стоимости с начала года и выглядят привлекательно на текущих уровнях.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.