Российские инвесторы в 2022 году лишились свободного доступа к американскому рынку. Сколько они потеряют?

Оглавление

Главная потеря российских инвесторов в 2022 году — возможность беспрепятственно инвестировать в США, крупнейший и исторически самый доходный фондовый рынок в мире. Долгосрочные инвесторы тем самым потеряли одну из самых очевидных стратегий накопления. Упущенную выгоду российского инвестора за каждые 10 лет в этой связи можно оценить примерно в 90% капитала, подсчитал Investo на основе исторических данных о доходности S&P 500. Надеяться на то, что российский рынок поможет восполнить эти потери, не стоит.

Доходность американского рынка

За два года до начала боевых действий российские инвесторы полюбили иностранные акции. В 2020–2021 годах их доля в портфелях росла максимальными среди всех классов активов темпами. Но в этом году возможность инвестировать в США для многих закрылась — сначала из-за рисков блокировки зарубежных акций, затем — из-за поступательного введения ограничений ЦБ на покупку таких бумаг. В результате уже в третьем квартале доля иностранных бумаг в портфелях россиян начала быстро снижаться, отмечал регулятор. А с 1 января 2023 года неквалифицированным инвесторам будет запрещено покупать любые ценные бумаги компаний из «недружественных» стран, то есть все развитые рынки.

Значение свободного доступа инвесторов на американский рынок сложно переоценить. На начало 2022 года на него приходилось почти 60% мировой капитализации. Для сравнения — у Китая было 3,6%, у России — 0,34%. Американский рынок не только крупнейший, но и исторически самый прибыльный в мире.

- Начиная с 1900 года американский рынок, который никогда не прекращал свою работу больше чем на несколько дней, показал наибольшую среднегодовую реальную доходность в 6,7%, подсчитал Credit Suisse.

- Номинальная (без учета инфляции) среднегодовая доходность индекса S&P 500 с 1928 года к концу 2022 года с учетом реинвестирования дивидендов составляет 10,1%.

Доходность российского рынка

Среднегодовая доходность индекса РТС в 1995–2008 годах составила 15,2%. Данные по индексу РТС полной доходности доступны только с начала 2009 года, его среднегодовая доходность с этого времени («брутто») была 9,4%. Таким образом, средний показатель за 27 лет — 12,2%. Индекс S&P 500 за это же время показал среднегодовую доходность в 7,4%. На первый взгляд, от потери иностранного рынка инвесторы ничего не теряют, даже наоборот. Но, чтобы делать верные выводы, нужно учитывать важные нюансы.

- Во-первых, самый бурный рост российского фондового рынка пришелся на первые годы, когда на биржу выходили новые компании. В результате почти половина роста за 27 лет истории индекса РТС была достигнута уже к 1997 году — рост окончился кризисом 1998 года.

- В следующий раз российский фондовый рынок активно рос в годы нефтяного благополучия. Своего исторического максимума — около 2400 пунктов — индекс РТС полной доходности достиг в апреле 2011 года. Но на этот уровень он так никогда и не вернулся. Сейчас индекс торгуется на 13,5% ниже.

- Затяжной боковой тренд на рынке совпал с «рокировкой» во власти, возвращением Владимира Путина на пост президента и последовавшей затяжной стагнацией российской экономики. Среднегодовой рост индекса РТС полной доходности с сентября 2011 года до конца 2022 года составил только 0,5%, при этом индекс «чистых цен» РТС падал на 9,3% в год.

В этом году индекс РТС в минусе на 39%. Можно ли надеяться, что эти потери удастся отыграть, когда боевые действия закончатся (хотя сейчас ничто не предвещает, что это произойдет в ближайшем будущем)?

Чего ждать от развивающихся рынков

Развивающиеся рынки, к которым относится и российский, иногда действительно преподносят сюрпризы. Нобелевский лауреат по экономике Роберт Шиллер в своей книге «Иррациональный оптимизм», вышедшей в 2000 году, собрал случаи максимального пятилетнего роста на них.

В этот рейтинг могли бы попасть и отрезки быстрого роста на российском рынке. Как подсчитал Investo, за 5 лет, начиная с октября 1996 года, индекс РТС вырос на 322% (с этим показателем он мог бы занять 15-е место), а порог в 230,9% кумулятивного роста за пятилетний отрезок индекс РТС превышал в 2000-е 22 раза. В последние годы пятилетний рост не превышает 76%.

Консервативному инвестору рассчитывать на подарки судьбы не стоит. Как показал в той же работе Шиллер, быстрый рост на развивающихся рынках, как правило, начинался в случайное время, был спровоцирован, скорее, стечением обстоятельств и зачастую за ним следовало серьезное падение.

Например, рост рынка Филиппин начался после того, как в феврале 1986 года с поста президента был смещен военный диктатор Фердинанд Маркос, правивший страной с 1965 года. При нем происходило огосударствление экономики. Пришедшая на смену Корасон Акино занялась дерегулированием и приватизацией многих отраслей. Рост перуанского фондового рынка в начале 1990-х связан с окончанием партизанской войны.

Из сегодняшнего дня представляется, что быстрый рост российского рынка акций в 2000-е тоже был, скорее, случайностью, обусловленной удачной конъюнктурой на сырьевых рынках и отсутствием геополитических авантюр.

Динамика российского фондового рынка начиная с 2000 года также довольно сильно повторяет динамику ВВП: коэффициент корреляции пятилетних средних показателей роста ВВП и индекса РТС, по подсчетам Investo, составляет 0,71, что говорит о высокой степени зависимости. В 2012–2021 годах среднегодовой темп роста ВВП РФ составил 1,35%. Индекс РТС за то же время рос в среднем на 4,8% в год, но в 2022-м весь этот рост был съеден. Из-за боевых действий между Россией и Украиной падение экономики, по последнему прогнозу МВФ, составит 3,4%. В 2023 экономика должна упасть еще на 2,3%. Если прогнозы сбудутся, средние темпы роста упадут до 0,65%.

Справедливости ради, так эта связь работает не всегда и не во всех странах. К примеру, Китай с 1992 года принес международным инвесторам только 1,3% среднегодовой доходности, при том что темпы роста экономики страны зачастую были двузначными. Низкая доходность — плата за частое присутствие чиновников в советах директоров публичных компаний, дирижизм, нарушение прав миноритариев и то, что раз за разом китайские власти надували пузырь на рынке активов благодаря дешевым кредитам, отмечал Джейсон Цвейг из Wall Street Journal.

Играет роль и развитость финансового рынка — зачастую темпы роста экономики достигаются за счет бизнеса, который не доходит до биржи, говорилось в исследовании MSCI. К примеру, экономика Камбоджи с 1994 по 2018 год в среднем росла на 7,1%. Но фондовый рынок остается неразвитым: биржа была основана только в 2011 году, и на сегодня на ней котируется всего пять компаний, отмечала Елена Чиркова, управляющая фондом GEIST в Movchan’s Group.

Как итог, инвестиции в развивающиеся рынки не дают большей доходности по сравнению с развитыми: угадать период высокого роста — сложно; дешевые активы могут подорожать в случае увеличения свобод в стране, но это если повезет; и даже экономический рост не всегда гарантирует доход инвесторам. При этом риски политических потрясений, которые могут уничтожить капитал, крайне высоки. По данным одного из исследований, с 1929 года на срок от полугода до года были закрыты семь фондовых рынков, 15 не функционировали в течение длительного времени либо вообще умерли.

О чем подумать долгосрочному инвестору

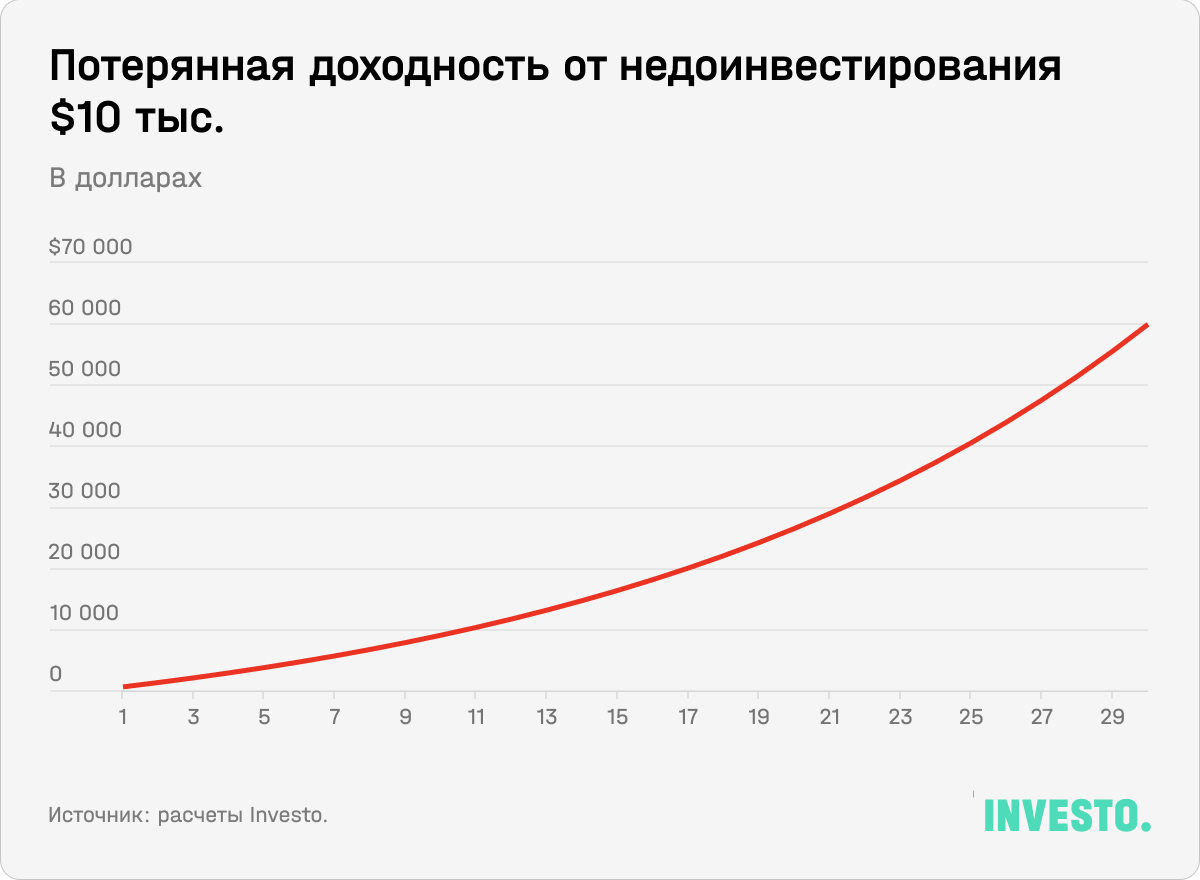

Для инвесторов закрытие свободного доступа на американский рынок означает снижение возможностей накопления капитала. Упущенную выгоду легко посчитать. Если взять за основу посчитанную Credit Suisse реальную среднегодовую доходность S&P 500 в 6,7%, выходит, что при стартовом капитале $10 тысяч за 10 лет инвестор недосчитается $9,1 тысячи, или те самые 90% капитала. За 20 лет упущенная выгода составит $36,6 тысячи, за 30 — $60 тысяч.

Если вы собираетесь инвестировать вдолгую и не хотите полагаться на историческую случайность, стоит рассмотреть все оставшиеся у российских инвесторов возможности инвестиций за рубежом.

- Здесь мы рассказывали о том, какие иностранные брокеры до сих пор открывают счета россиянам (и какие риски в этом есть).

- Другая опция — получить в России статус квалифицированного инвестора. Возможно, с этим стоит поторопиться: летом ЦБ представил концепцию, согласно которой размер активов для его получения увеличится с 6 млн до 15–30 млн (произойдет это или нет, мы не знаем). До конца года этот статус можно получить, искусственно увеличив оборот (например, продавая активы без комиссии или с минимальной комиссией): этот способ напрямую советуют и медиа, аффилированные с брокерами. Но нужно учитывать риски: ликвидности (перед покупкой ее нужно оценить в стакане) и падения цен, то есть волатильности.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.