Политика вернулась на рынки. Что ждет трежерис в 2025 году

Оглавление

Прогресс в победе над инфляцией в США в последние месяцы замедлился. Это привело к росту ставок американских казначейских облигаций, от которых зависят ставки всех остальных облигаций в мире. Рассказываем, что, по мнению аналитиков, ждет трежерис в 2025 году и за чем следить консервативным и долгосрочным инвесторам.

Что случилось

Стратеги с Уолл-стрит продолжают выпускать отчеты на 2025 год. При всех различиях в них есть одна константа — уверенность в продолжении роста американского рынка акций. Еще одно общее место заключается в том, что инвесторам, по мнению аналитиков, стоит избегать долгосрочных американских казначейских облигаций (трежерис). Фонд долгосрочных трежерис (TLT) находится на 4-м месте в списке самых крупных по размеру активов под управлением облигационных ETF в мире, он также популярен у российских инвесторов.

У аналитиков, как следует из отчетов, есть несколько основных причин полагать, что длинные трежерис — не лучший вариант для инвесторов сейчас:

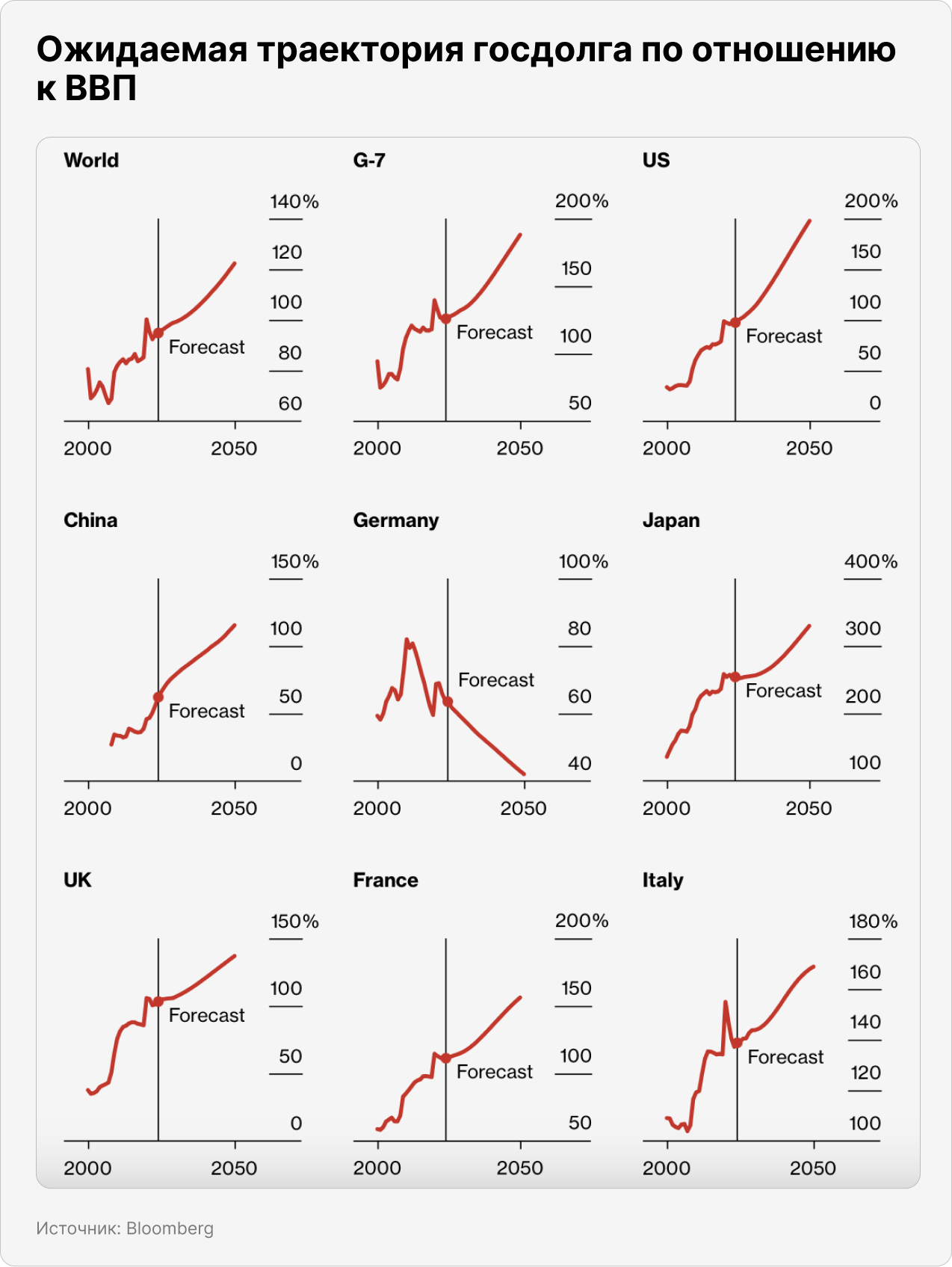

1. Дефицит бюджета США сейчас находится на высоком уровне, и дальше будет только хуже. Вышедшие на этой неделе данные показали, что в первые два месяца финансового года дефицит вновь увеличился. Расходы растут, в том числе из-за плана Джо Байдена по сокращению инфляции, а также фискальных стимулов времен пандемии.

Экономический план Трампа, включающий снижение корпоративных налогов, увеличит долг на $7,75 трлн сверх текущего прогнозируемого уровня до 2035 финансового года, следовало из октябрьской оценки независимой организации «Комитет за ответственный федеральный бюджет». Для сравнения, сейчас общий долг федерального правительства превышает $35 трлн. В прошлом финансовом году бюджетный дефицит США составил $1,8 трлн (6,4% ВВП).

При этом, как отмечает Bloomberg, значительно сократить расходы (ни у Трампа, ни у кого бы то ни было после него) не получится, потому что основная часть приходится на политически чувствительные сферы: здравоохранение, социальное обеспечение и оборону. Наряду с обслуживанием долга это три крупнейшие категории расходов.

2. Такой класс инвесторов, как линчеватели облигаций, в какой-то момент вернется на рынки. Подробнее об инвесторах, которые продают бумаги, чтобы заставить власти вести более ответственную экономическую политику, мы рассказывали здесь.

«Предсказать внезапную реакцию рынка на долгосрочные тенденции довольно сложно. Не существует организованной группы „линчевателей”, готовых вступать в действие при достижении определенного порога задолженности <...> Но мы постепенно корректируем нашу стратегию, исходя из того, какой может быть реакция рынка на рост бюджетного дефицита США. В частности, мы менее склонны покупать длинные трежерис», — пишут в вышедшем на этой неделе отчете аналитики PIMCO, которая управляет среди прочего крупнейшим в мире фондом облигаций.

3. Риск-премия — дополнительная доходность, которую требуют инвесторы в длинные казначейские облигации по сравнению с ожидаемыми краткосрочными ставками, — исторически низка.

Также высказываются опасения, что возвращение Дональда Трампа может способствовать возвращению высокой инфляции. Вышедшие на этой неделе данные по индексу потребительских цен показали, что инфляция продолжает замедляться, но не такими быстрыми темпами, как это ожидалось еще в сентябре. С тех пор как ФРС начала снижать ставки в середине сентября, доходность двух-, пяти- и десятилетних трежерис выросла с 3,5% до более чем 4%.

На следующей неделе ФРС представит обновленный прогноз по ставкам. Сентябрьский — предусматривал четыре снижения в 2025-м. Но многие аналитики ожидают, что количество снижений в 2025 году уменьшится из-за растущих опасений по поводу устойчивости инфляции.

Что будет с облигациями в 2025 году

Инфляция на самом деле никуда не уходила и снова должна стать центральным вопросом при распределении портфеля, отмечают стратеги AllianceBernstein в своем декабрьском прогнозе на 2025-й. «В 2024 году мы наблюдали установление сильного дезинфляционного тренда, о чем свидетельствовали снижение ставок центральными банками и уменьшение рыночных инфляционных ожиданий. Однако мы считаем, что крайне важно не путать циклическую и структурную инфляцию. Центральные банки были весьма эффективны в решении циклического аспекта, но не очевидно, что они могут быть столь же эффективны в отношении структурного аспекта», — пишут они.

То, что «последняя миля» в снижении инфляции может оказаться гораздо более сложной, чем путь к ней, давно обсуждается на рынках. Cтавка, показывающая ожидания рынка по средней инфляции на пять лет вперед (5-Year, 5-Year Forward Inflation Expectation Rate), а также 10-Year Breakeven Inflation Rate, вычисляемая как разница между 10-летними трежерис с постоянным купоном и 10-летними трежерис с защитой от инфляции, сейчас составляет 2,3%. Второй показатель — это по сути ожидания по инфляции на 10 лет вперед. AllianceBernstein прогнозирует, что они вырастут еще больше.

Инвестор может сделать два вывода из этого, отмечает AllianceBernstein:

1. Необходимо рассмотреть, какие активы будут приносить большую доходность при умеренно высоком уровне инфляции.

2. Также стоит более внимательно оценивать риски портфеля с точки зрения реальной (то есть с учетом инфляции) доходности вместо того, чтобы оценивать его с точки зрения волатильности доходности.

Скорее всего, политика администрации Трампа будет сильно влиять на долговые рынки в 2025 году. AllianceBernstein перечисляет долгосрочные риски для инфляции, которые мы в этой рассылке упоминали не единожды:

- деглобализация (фрагментация цепочек поставок и рынков труда);

- демография (уменьшение численности рабочей силы, что приводит к росту заработной платы, а также к увеличению расходов на заботу о более многочисленной когорте пожилых людей, которую трудно автоматизировать);

- более медленный, чем ожидалось, энергетический переход. Это может способствовать волатильности инфляции из-за погодных шоков (впрочем, и сам по себе зеленый переход является проинфляционным событием).

О том, почему инфляция может быть волатильной на протяжении всех 2020-х годов, мы рассказывали тут.

Обещанные Трампом меры по сокращению нелегальной иммиграции и новые импортные тарифы также будут работать в качестве проинфляционных факторов. Но главным аспектом, который будет влиять на инфляцию, будет фискальная политика, отмечает AllianceBernstein. Дефицит бюджета был бы проблемой независимо от того, кто победил на выборах, но потенциальная возможность увеличения расходов и вопросы к долгосрочной независимости ФРС, пожалуй, стали более актуальными после победы Трампа, пишут аналитики.

Инвесторы должны избегать длинных американских трежерис, отмечает и BlackRock Investment Institute. «Липкая» инфляция в США указывает на то, что у ФРС мало возможностей для снижения ставки ниже 4%. Глава исследовательского подразделения крупнейшего в мире управляющего активами Жан Буавен выразил обеспокоенность быстрым ростом долга США и устойчивым дефицитом бюджета. Он предупреждает, что стоимость обслуживания долга станет проблемой для рынков. В США, по его мнению, нет «сторонников жесткой экономии», даже несмотря на то, что Скотт Бесент, которого Трамп выдвинул на пост министра финансов, обещал снизить дефицит бюджета до 3% ВВП в течение следующих нескольких лет.

В вышедшем на прошлой неделе прогнозе на 2025-й BlackRock подтвердил рекомендацию underweight по длинным трежерис «как на тактическом, так и на стратегическом» уровне. Вместо этого в BlackRock отдают предпочтение корпоративным облигациям американских компаний, британским суверенным облигациями и другим облигациям за пределами США, где у центральных банков больше возможностей для смягчения политики в 2025 году.

«По-медвежьи» настроены и экономисты Deutsche Bank. Они ожидают, что ФРС приостановит цикл смягчения в следующем году после снижения ставки на четверть пункта в декабре. «Умеренное» снижение налогов и дерегулирование будут способствовать росту экономики, в то время как «значительное повышение тарифов» будет поддерживать инфляцию на высоком уровне. Это приведет к тому, что доходность 10-летних облигаций вырастет до 4,7% в 2025 году с текущих 4,34%.

Впрочем, полного консенсуса по поводу того, что ставки по длинным облигациям продолжат расти. Относительными «быками» выступает JPMorgan Asset Management, который отмечает, что инвесторы «могут рассмотреть увеличение дюрации», то есть покупку более долгосрочных облигаций, потому что ставки могут снизиться в случае замедления инфляции и экономического роста. AllianceBernstein в качестве возможных дезинфляционных факторов, кроме замедления экономики, указывает на продолжающуюся в мире автоматизацию, в том числе за счет ИИ.

За чем следить долгосрочным инвесторам

2024 год стал годом, когда политика — вероятно, впервые за долгое время — начала оказывать большое влияние на рынки, пишет Bloomberg. Сейчас в центре внимания оказались бюджетные проблемы: например, во время летнего политического кризиса во Франции инвесторы устроили распродажу суверенных облигаций из-за опасений, что правительство не справится с бюджетным дефицитом. В 2023 году он составлял 5,5% ВВП против 3%, установленных правилами ЕС. Мы подробно писали об этом здесь. Предложение о сокращении дефицита на 60 млрд евро привело к тому, что парламент в начале декабря вынес вотум недоверия правительству премьер-министра Мишеля Барнье. Теперь рынки еще больше опасаются, что фискальной консолидации так и не произойдет. Спред между 10-летними гособлигациями Франции и Германии в начале декабря превысил 80 б. п., хотя еще в марте составлял 43 б. п.

Франция — не единственная проблемная страна в Европе с точки зрения фискального дефицита. Даже страны, обычно отличающиеся своей ястребиной позицией в отношении бюджетных расходов, включая Австрию, Германию и Нидерланды, в последние годы столкнулись с ростом дефицита. В Германии дискуссия по поводу расходов привела к краху правящей коалиции. Подобные события могут произойти в Италии через несколько лет, отмечает The Economist.

Пристрастие государств к заимствованиям представляет собой самую большую опасность для мировой экономической стабильности, говорится в свежем квартальном отчете Банка международных расчетов (BIS). Изменения в настроениях на рынке должны служить предостережением для властей — им стоит начать действовать до того, как в игру вступят рынки облигаций, предупреждает центробанк для центробанков.

Растущий долг — долгосрочная проблема почти всех крупных экономик, кроме Германии. Но и там ситуация может измениться после февральских национальных выборов: все члены недавней коалиции в той или иной степени настаивают на смягчении фискальных ограничений, которые держали дефицит бюджета под контролем начиная с 2009 года.

Как политически тяжело снизить дефицит, показывает не только пример Франции. Осенью 2022-го рынки фактически отправили в отставку премьер-министра Британии Лиз Трасс, которая попыталась продвинуть сверхагрессивный с точки зрения снижения дефицита бюджет. О том, как «линчеватели облигаций» влияли не только на развивающиеся рынки, но даже на США, мы рассказывали здесь.

«В отношении США существует определенная исключительность из-за огромной роли доллара в мировой финансовой системе. Для появления предупреждающих знаков [на рынке американского долга] может потребоваться больше времени. Но, как только они появятся, влияние на мировую экономику будет более значительным», — сказал Bloomberg Клаудио Борио, глава редакционного совета BIS.

В отчете также отмечаются признаки избыточного предложения государственных облигаций. «Финансовые рынки начинают понимать, что им придется поглотить этот объем государственного долга», — отмечает Борио. По его словам, странам необходимо принять меры, чтобы «убедиться в отсутствии сомнений в устойчивости бюджета», прежде чем может произойти «резкая корректировка доходности облигаций».

Фискальные проблемы — по крайней мере в некоторых странах, где не нужно резко сокращать дефицит, — могут оказаться заботами отдаленного будущего, но рынки иногда смотрят дальше политиков (возможно, потому что они держат облигации на дольший срок, чем политики находятся у власти). Как отмечает Буавен из BlackRock, доходность 10-летних трежерис может приблизиться к 5% в 2025 году. У рынков были надежды на возвращение к ультранизким ставкам, но если этого не произойдет, это изменит «бюджетную арифметику», а вопросы к тому, как США удастся обслуживать долг, могут привести к переоценке премии за вложения на более длинный срок.

У политиков и чиновников есть несколько способов снизить дефицит бюджета без прибегания к политически сложному сокращению расходов. Один из них — финансовые репрессии, то есть увеличение денежной массы и сокращение реальных долговых выплат за счет разгона инфляции. AllianceBernstein называет монетизацию долга одним из рисков для инвесторов в облигации.

То, что радикальное сокращение расходов возможно, показал первый год президентства Хавьера Милея (мы подробно писали о нем тут) в Аргентине. В течение короткого времени расходы в реальном выражении сократились на 30%. В итоге Аргентина покажет первый бюджетный профицит с 2008 года. Все это происходит при общественной поддержке в условиях запроса на перемены: вышедшие на прошлой неделе данные показали, что одобрение правительства в ноябре выросло до 47% с 43% месяцем ранее. В среду стало понятно, что месячная инфляция в Аргентине замедлилась до самого низкого уровня с июля 2020 года. Пока что в остальных странах политической воли на сокращение расходов не хватает, отмечает The Economist.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.