Почему дивидендная стратегия может вернуться на рынки?

Оглавление

Одной из сенсаций сезона отчетности в США стала новость о первых в истории дивидендах Meta. Хотя сами выплаты небольшие, они могут сигнализировать о смене парадигмы того, что инвесторы в целом думают о дивидендах, отмечает FT. Смогут ли дивиденды, которые были не в приоритете последние десятилетия, вернуться в качестве значимого фактора на рынках?

Как дивиденды потеряли свою значимость

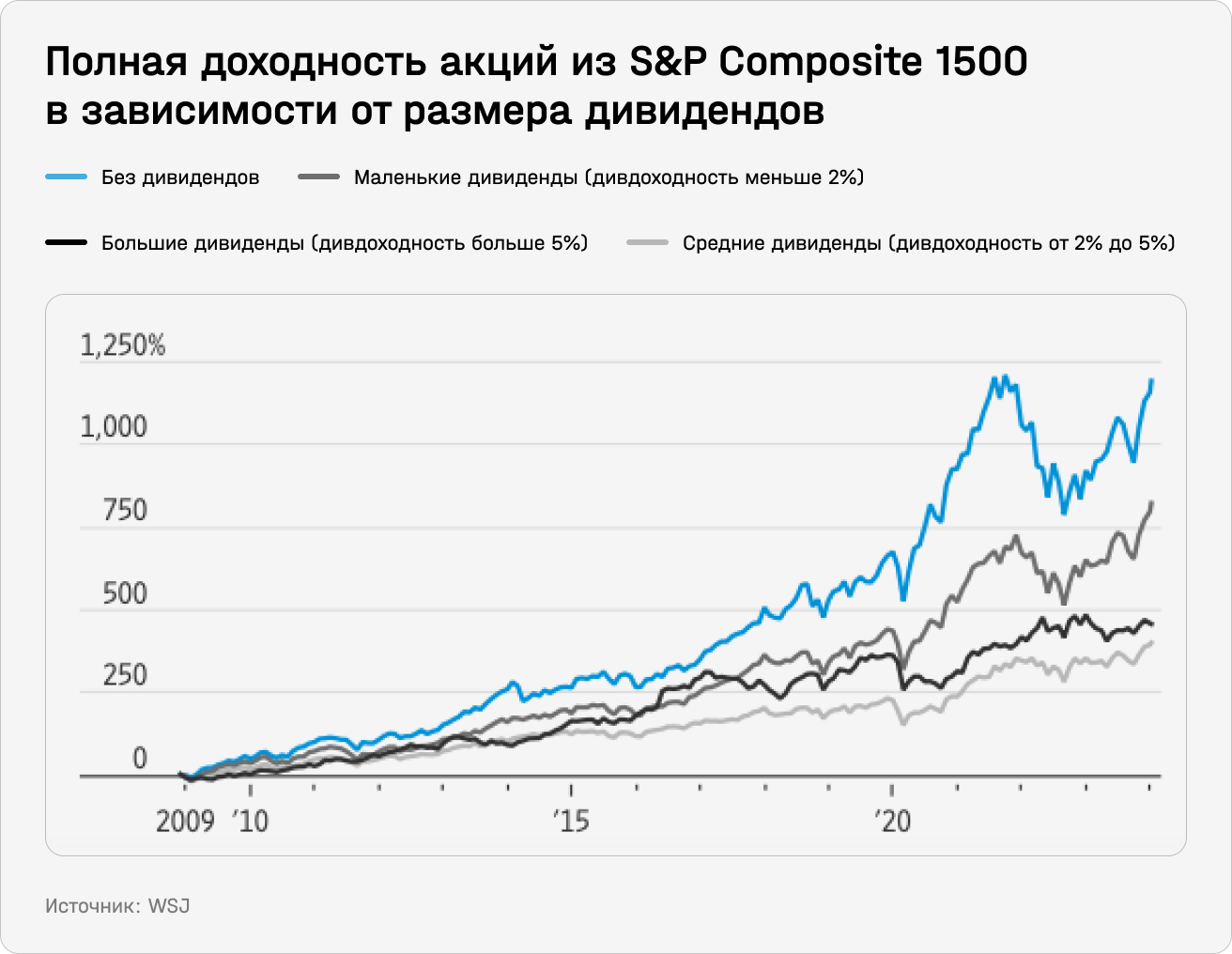

Со времен мирового финансового кризиса дивидендная стратегия инвестирования переживала не лучшие времена. Компании, которые не выплачивали дивиденды, демонстрировали опережающую доходность по сравнению с остальным рынком. Акции компаний с дивидендной доходностью больше 5% выросли за период с 2008 по 2024 годы примерно на 450%, а тех, кто платил дивиденды с доходностью 0–2%, — на 1200%, подсчитали в WSJ. В эпоху ультранизких ставок и восхождения быстрорастущих технологических компаний, инвестирующих в развитие и завоевание новых рынков, дивиденды потеряли свою значимость.

Но так было далеко не всегда. Начиная с XVII века, когда появились первые акционерные общества, но не было ликвидных рынков, и до середины XX века покупка акций компаний была практически полностью ставкой на получение дивидендов. Нобелевский лауреат по экономике Роберт Шиллер подсчитал, что вклад дивидендов в общий доход инвесторов с 1870-х по 1950-е годы составлял в среднем 80%. Остальное приходилось на прирост капитала.

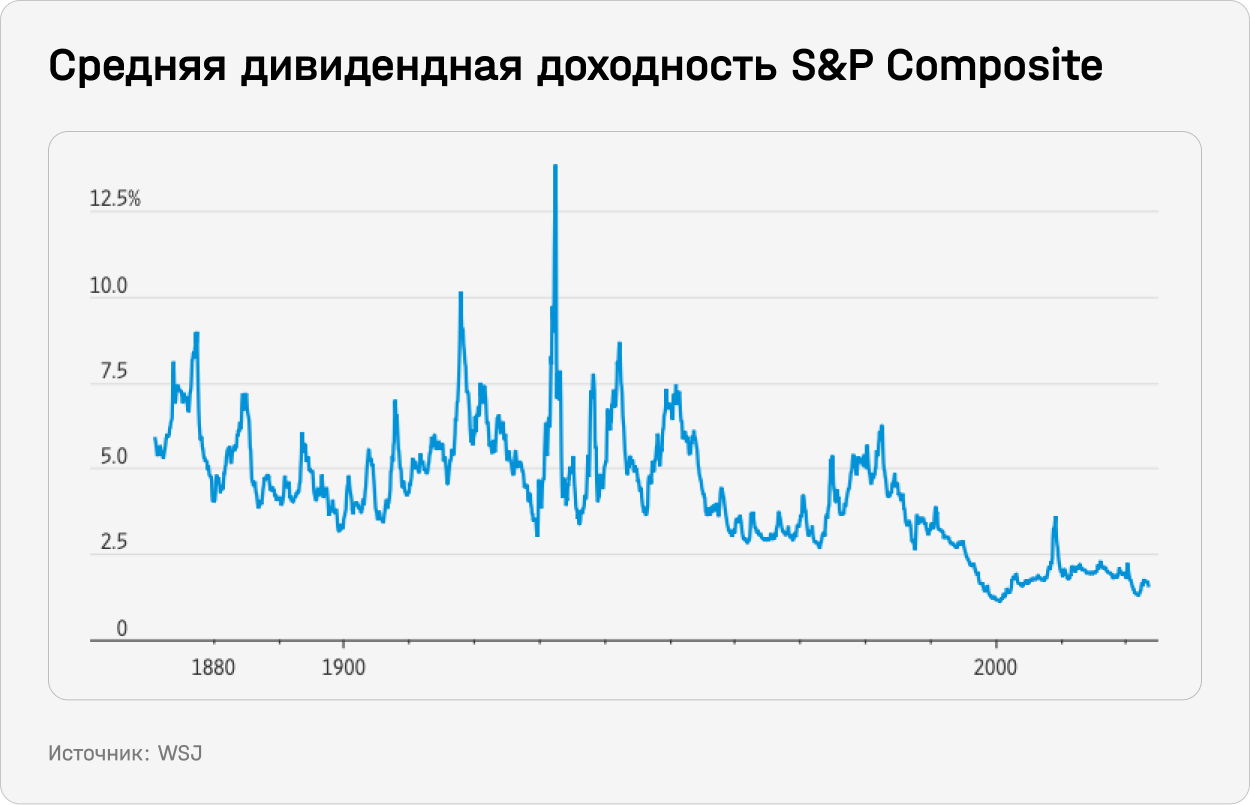

Ближе к концу века под влиянием снижающихся ставок значимость регулярных денежных выплат акционерам начала снижаться: дивиденды постепенно уступали место обратному выкупу акций, которые тоже являются косвенным методом распределения денег между акционерами. В последние два десятилетия прошлого века средняя дивидендная доходность на американском рынке резко снизилась, подсчитал Шиллер.

По расчетам Шиллера, средняя дивидендная доходность оставалась ниже 2% на протяжении большей части последних 25 лет по сравнению со средним историческим показателем в 4,3%. В последнее десятилетие на дивиденды пришлось только 30% от общего дохода для инвесторов.

Большинство компаний в быстрорастущих отраслях, прежде всего в секторах здравоохранения и IT, с 2008 года не платили дивиденды. Сейчас около 70% компаний в индексе S&P 500 выплачивают дивиденды, но достаточно скромные — в среднем на уровне 2%. Дивиденды платят компании из устоявшихся секторов, таких как финансы и коммунальное хозяйство. В высокотехнологичном Nasdaq дивиденды платят только 40% компаний.

На смену дивидендам во многом пришли байбэки. Историк рынка Дэниэль Периса, работающий в инвесткомпании Federated Hermes, связывает отказ от дивидендов и с изменением правил относительно байбэков во времена президентства Рональда Рейгана. Как отмечают исследователи, до 1982-го они были фактически нелегальными из-за того, что воспринимались как средство манипулирования акциями. Но затем, чтобы снизить риски корпоративного рейдерства, были приняты послабления: пока компании придерживаются определенных параметров — например, не покупают более 25% среднедневного объема торгов акциями в течение одного дня — это не будет считаться манипулированием акциями.

С тех пор объемы байбэков постоянно растут. Менеджмент любит байбэки: за счет сокращения количества акций на рынке это увеличивают доли акционеров и укрепляет позиции крупнейших из них, что позволяет защититься от недружественных действий инвесторов. Кроме того, это увеличивает прибыль, приходящуюся на одну акцию, что приводит к росту компенсаций менеджмента, который получает вознаграждение опционами на акции, отмечает The Economist.

В последние десятилетия инвесторы также предпочитали байбэки: в некоторых странах прирост капитала облагается налогом по более низким ставкам, чем доход от дивидендов, пишет издание. Кроме того, байбэки дают больше гибкости: инвесторы сами могут выбирать, когда продать актив и заплатить налог. Как отмечает Bloomberg, байбэки были одним из главных драйверов роста рынка США в последние 10 лет.

Почему ситуация может поменяться

Сейчас сразу несколько факторов указывают на то, что роль дивидендов снова может повыситься.

1. Ставки снова находятся на высоком уровне. Это значит, что на кэш можно получить безрисковую доходности порядка 5% с помощью казначейских облигаций, примерно столько же дают фонды денежного рынка.

Более высокие безрисковые ставки также также снижают стоимость будущих доходов в сегодняшних долларах. Это означает, что инвесторы в большей степени предпочитают деньги сейчас, а не потом. По этой причине из-за высоких ставок инвесторы сейчас явно более пессимистичны относительно стартапов без понятной стратегии выхода на прибыльность и вообще компаний с денежными потоками, более отдаленными от текущего момента.

Из-за ставок меняется и мотивация менеджмента: более высокие ставки подразумевают более высокую норму прибыли, которая ожидается от будущих проектов, и снижают стимулы для использования заемного капитала для финансирования обратного выкупа.

2. Изменение регулирования. Администрация Джо Байдена, неоднократно критиковавшего практику байбэков, ввела налог на обратный выкуп. Пока он составляет всего 1% от объема выкупа, но чиновники надеются, что они смогут его увеличить, отмечает The Economist.

Кроме того, при Байдене регуляторы стали активнее противостоять сделкам по слияниям и поглощения. Это значит, что у компаний больше денег для распределения между инвесторами.

В итоге переход технологического сектора в стадию более медленного роста по сравнению с прошлым периодом, более высокие ставки и повышенное внимание регуляторов и властей будет способствовать тому, что инвесторы снова будут требовать от компаний дивидендов, считает Перис. Аналитик Bank of America предполагает, что 2024 год может стать «знаменательным годом для дивидендов». Выплаты дивидендов сигнализируют о том, что менеджмент уверен в будущих денежных потоках: снижение дивидендов, как правило, негативно воспринимается инвесторами. Байбэки, наоборот, проще отменить, поэтому они более волатильны, отмечали аналитики Goldman Sachs.

При этом быстрое возвращение к массовым щедрым дивидендам маловероятно, отмечает FT. Форвардная доходность квартальных дивидендов, на которые Meta потратит $1,3 млрд, составляет всего 0,42%. Для сравнения: с 2021 по 2023 год на программу байбэков компания потратила порядка $90 млрд, а сейчас она увеличится еще на $50 млрд. Новость о выплатах во время сезона отчетности способствовала росту акций в том числе и потому, что распределение денег между акционерами может означать, что компания будет более внимательно относиться к использованию капитала и меньше тратить на метавселенную, перспективы которой для инвесторов все еще остаются неясными. Кроме того, это посылает сигнал всему рынку, а значит, больше компаний могут обратиться к выплатам дивидендов, пишет FT.

Что это означает для инвестора

Вообще, ситуация, когда компании с большим запасом кэша не делятся ими с акционерами, — ненормальна по историческим меркам, цитирует WSJ Периса. Компании, которые предлагают дивиденды, как правило, сигнализируют о том, что они уверены в своем будущем и способности поддерживать как минимум текущий уровень выплат. Поэтому дивиденды раньше считались неотъемлемой частью принятия решений о выборе акций, а снижение дивидендов часто рассматривались как сигнал того, что у компании финансовые проблемы.

Хотя едва ли дивидендная стратегия снова станет такой же влиятельной, как, скажем, 100 лет назад, но рост дивидендов означает, что выбор компаний, которые могут обеспечить дивиденды, снова может стать актуальной. Главное правило этой стратегии: не стоит обращать внимание только на высокую дивидендную доходность, так как она может сигнализировать о ловушке стоимости. Низкая цена акций, в том числе относительно дивидендов, может говорить о том, что рынки видят проблемы в бизнесе.

Чтобы понять, эффективно ли работает компания, нужно для начала изучить объем ее долговой нагрузки и историю выплат. Если фундаментальные показатели компании сильны и в долгосрочной перспективе она стабильно выплачивает и увеличивает дивиденды, то, скорее всего, она сможет сохранить дивиденды на высоком уровне.

Одна из ключевых метрик в анализе — коэффициент дивидендных выплат (payout ratio). Он показывает, какую долю чистой прибыли компания направляет инвесторам. Чем она больше, тем выше вероятность того, что рано или поздно это приведет к снижению выплат, потому что нет значительного запаса прочности. Кроме того, если компания не инвестирует в развитие, это может способствовать снижению финпоказателей в будущем.

В общем, единого стандарта насчет того, каким должен быть коэффициент выплат, нет. Чтобы понять, насколько оптимален текущий уровень дивидендов, стоит сравнивать компании из одной отрасли. Если компания платит слишком высокие дивиденды относительно других компаний из отрасли, это может быть «красным флагом», говорится на сайте Nasdaq. Также стоит проанализировать динамику чистой прибыли и денежных потоков — чтобы обеспечить дивиденды в будущем, они должны стабильно расти. О том, как не попасть в ловушку стоимости, мы подробнее рассказывали тут.

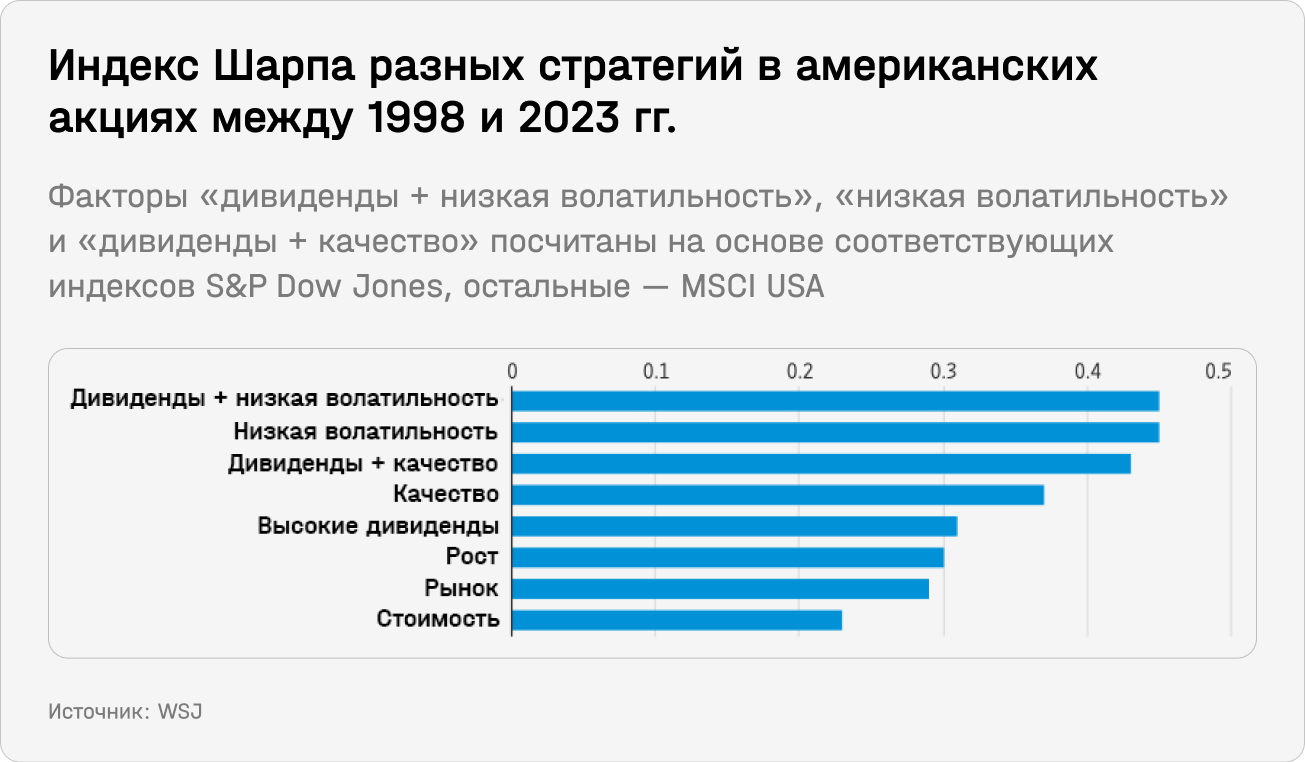

Одна из возможных стратегий — миксовать дивидендную стратегию (обычно подразумевается высокая дивдоходность) с другими, например низкой волатильностью акций, отмечает WSJ. В последнее время такой микс, судя по соответствующему индексу S&P Dow Jones, показывал плохой результат. Но с 1998 года по индексу Шарпа (то есть доходности с учетом риска) это сочетание обошло другие стратегии, в том числе микс дивидендов и качества (о том, как искать качественные компании, мы писали здесь). Такие миксы возможны с помощью ETF, но инвесторам всегда стоит обращать внимание, по каким критериям они составлены: многие фонды только берут высокую доходность без учета других факторов — такая стратегия показывала более слабые результаты в последние 25 лет.

В итоге дивидендная стратегия вряд ли сможет занять такое же место в портфеле современного инвестора, каким оно было ранее, пишет WSJ. Идеальная роль для нее — не в том, чтобы заместить быстрорастущие компании, а в том, чтобы занять место где-то между ними и низкорискованными инструментами вроде облигаций, которые показывают лучший результат во время падения рынков, отмечает издание.

Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова выбрали три компании с сильным бизнесом, которые подойдут для дивидендной стратегии.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.