Какие компании могут заработать на росте геополитических рисков

Оглавление

Уровень геополитической напряженности в 2023 году остается очень высоким, и предпосылок для ее снижения, к сожалению, нет. Но есть компании, которые превращают подобные риски в деньги. Мы выбрали трех игроков из оборонного сектора, которые могут от этого выиграть.

Disclaimer: эта статья не является инвестиционной рекомендацией, мы лишь анализируем тренды и перспективы отдельных компаний. Если для вас неприемлемы инвестиции в оборонный сектор, пропустите этот материал.

Что случилось

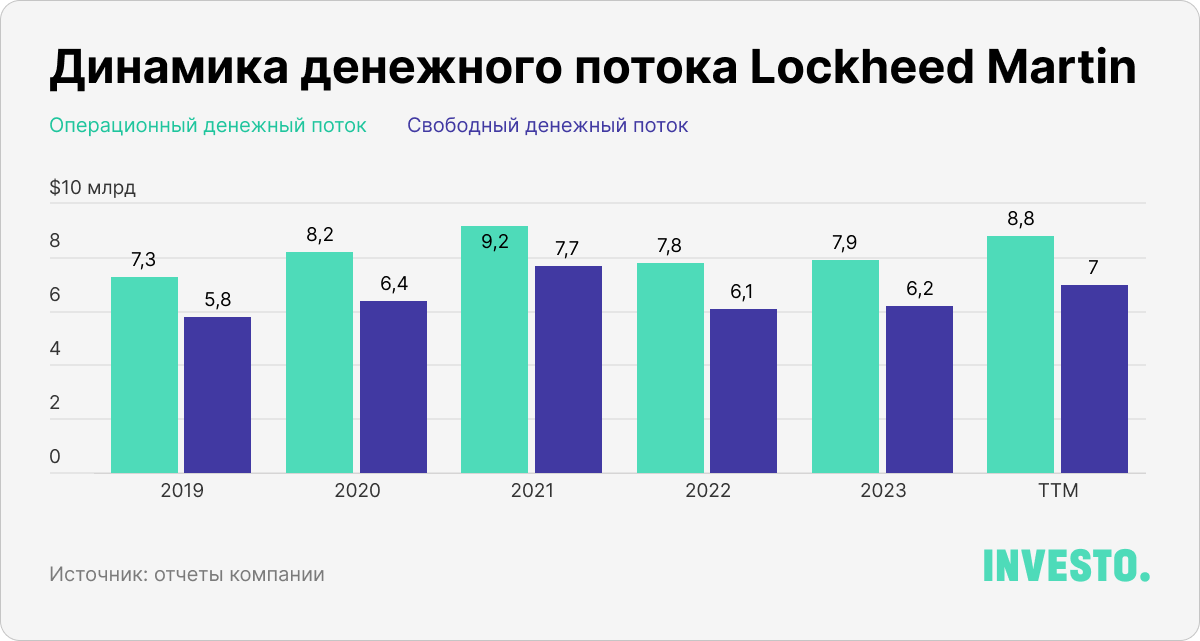

Крупные аэрокосмические и оборонные компании по всему миру выиграют от всплеска госзаказов из-за роста геополитических рисков. Согласно новому отчету исследовательской компании Vertical Research, совокупный свободный денежный поток 15 крупнейших мировых подрядчиков составит в 2026 году $52 млрд, что почти вдвое превышает результат 2021 года.

Согласно глобальному индикатору Blackrock, геополитический риск на протяжении всего 2024 года остается высоким. Наиболее значимыми для рынков остаются противостояние между Россией и Украиной, а также нарастание напряженности на Ближнем Востоке и в Азии. В июле геополитика впервые за полгода стала главным риском с непредсказуемыми последствиями для мировой экономики и рынков, потеснив риск высокой инфляции, следует из опроса портфельных управляющих, проведенного Bank of America.

Оборонная промышленность США прямо сейчас переживает настоящий «бум» благодаря крупным пакетам помощи Украине, Израилю и Тайваню. В рамках последнего законопроекта было выделено $13 млрд на увеличение производства оружия пятью крупнейшими оборонными компаниями США: Lockheed Martin, RTX, Northrop Grumman, Boeing и General Dynamics.

- Например, сегмент производства ракет и систем управления огнем Lockheed Martin, как ожидается, удвоит мощности уже к концу текущего года по сравнению с уровнем 2022 года, достигнув 10 тысяч ракет, и увеличит объемы до 14 тысяч единиц к 2025 году.

- General Dynamics в конце мая открыла новое предприятие по производству боеприпасов в Техасе. Генеральный директор Пебе Новакович заявила, что это увеличит производство востребованных 155-мм снарядов на 83%.

Если исключить из расчета Boeing и Airbus из-за их фокуса на гражданской авиации, то значение ожидаемого свободного денежного потока окажется меньше. Об этих двух компаниях мы уже рассказывали здесь.

В Европе бенефициарами станут британская BAE Systems, немецкий концерн Rheinmetall и шведская Saab, которые уже выиграли от новых контрактов на боеприпасы. Как ожидается, в совокупности их свободный денежный поток вырастет более чем на 40% за тот же период.

Далее встает вопрос, что компании будут делать с полученными деньгами. Некоторые, вероятно, сосредоточатся на M&A-сделках. Например, немецкий концерн Rheinmetall уже объявил о покупке за $950 млн американского производителя деталей для военных транспортных средств Loc Performance. Чешский промышленно-технологический холдинг Czechoslovak Group, как известно, заинтересован в бизнесе по производству боеприпасов американской компании Vista Outdoor. BAE Systems в прошлом году уже заплатила $5,6 млрд за компанию Ball Aerospace, поставщика критически важных космических систем. Однако эксперты считают, что осуществление крупных покупок может быть затруднительным из-за опасений антимонопольных органов относительно конкуренции.

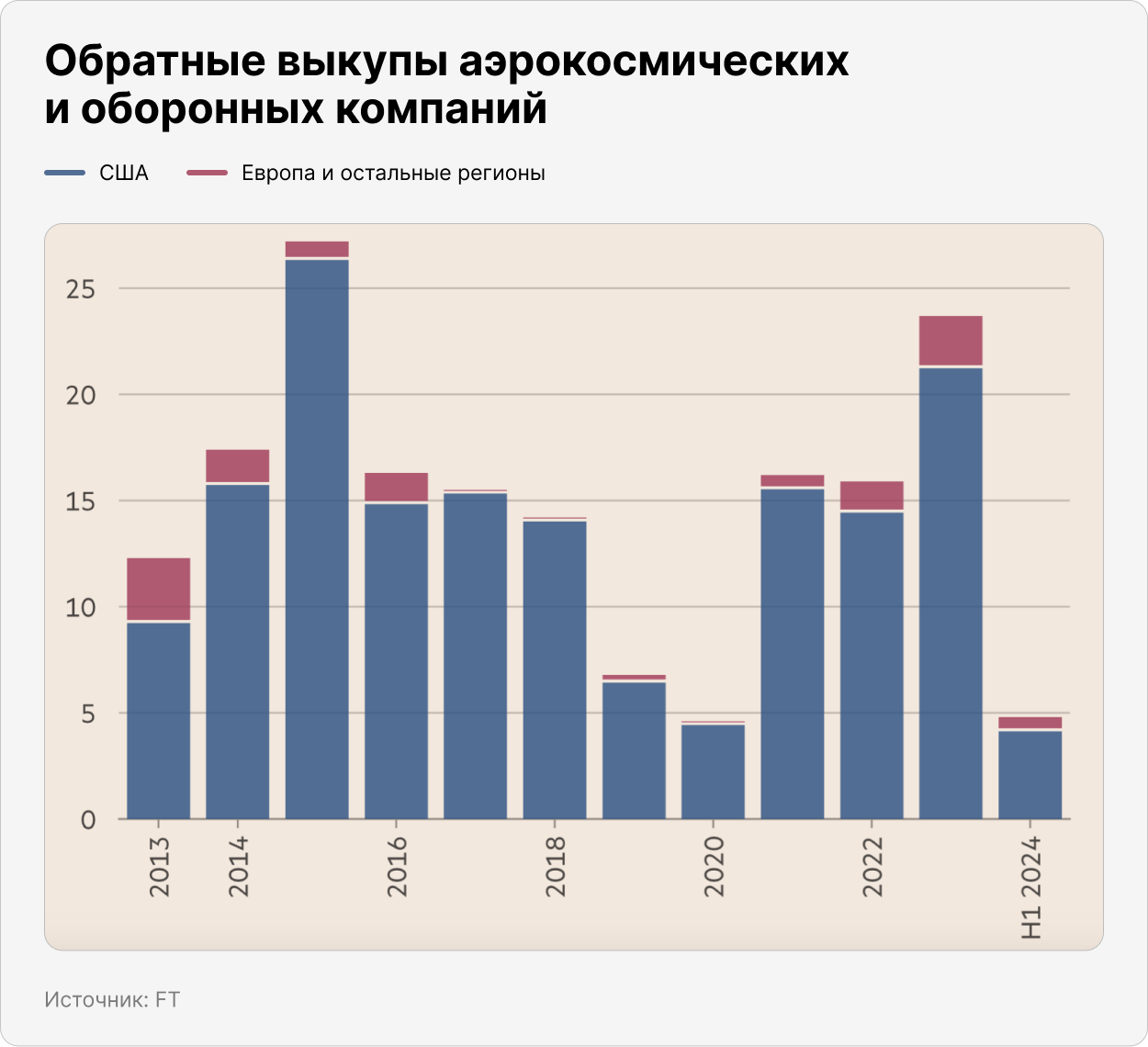

Другой вероятный сценарий — раскрытие акционерной стоимости. Более высокий свободный денежный поток может привести к увеличению выкупов акций и дивидендов. Похоже, что оборонные компании выбрали именно этот путь. Согласно данным Bank of America, объем обратных выкупов акций аэрокосмическими и оборонными компаниями в США и Европе достиг максимума за последние пять лет. Это, безусловно, положительно сказалось на совокупной доходности для акционеров.

Как отмечает Blackrock, мир все еще «ищет новое равновесие» после холодной войны. Поэтому мы выбрали три крупные оборонные компании, которые сильнее остальных могут заработать на текущей геополитической напряженности.

Lockheed Martin

Lockheed Martin — крупная американская промышленная компания, которая специализируется на производстве военной техники. Она была образована в 1995 году в результате слияния авиастроительных компаний Lockheed Corporation и Martin Marietta.

Lockheed Martin входит в список компаний, которые получают финансовую поддержку от Пентагона, в частности — на модернизацию истребителей «пятого поколения» F-35. Компания также разрабатывает и производит легкие истребители «четвертого поколения» семейства F-16 и четырехмоторные турбовинтовые военно-транспортные самолеты C-130J и др.

Lockheed Martin делит бизнес на четыре сегмента:

- Авиация (Aeronautics). Включает производство истребителей F-35, F-16 и другой авиационной техники. Доля в выручке — 40,2%, рост составил 6% год к году по итогам второго квартала текущего года.

- Ракеты и системы управления огнем (Missiles and Fire Control, MFC). Сюда входит производство тактических ракет, ракетных комплексов и систем ПВО. Занимает 17,1% в структуре консолидированной выручки, рост — на 13% за тот же период.

- Вертолеты и системы обороны (Rotary and Mission Systems, RMS). Сюда входят в том числе вертолеты Sikorsky, интегрированные боевые системы и сенсоры (C4ISR), радары и т.д. На сегмент приходится 25,1% выручки, а рост составил 17% год к году.

- Космические системы (Space). Компания разрабатывает и производит спутники, ракеты-носители, гиперзвуковое оружие и системы ПРО. Занимает 17,6% в структуре выручки, а рост составил 1% год к году.

Компания недавно сообщила, что уже начала поставлять правительству США самолет F-35 в конфигурациях Technology Refresh 3 (TR-3) и Block 4. В таком формате Lockheed Martin обещает поставлять до 156 самолетов в год — это важное достижение, которое внесет существенный вклад в рост компании. Кроме того, противоракетная система PAC-3 продолжает набирать обороты на международных рынках, включая Польшу и Испанию, и, как ожидается, сможет достичь выручки в $550 млн к 2025 году и $650 млн — к 2027-му.

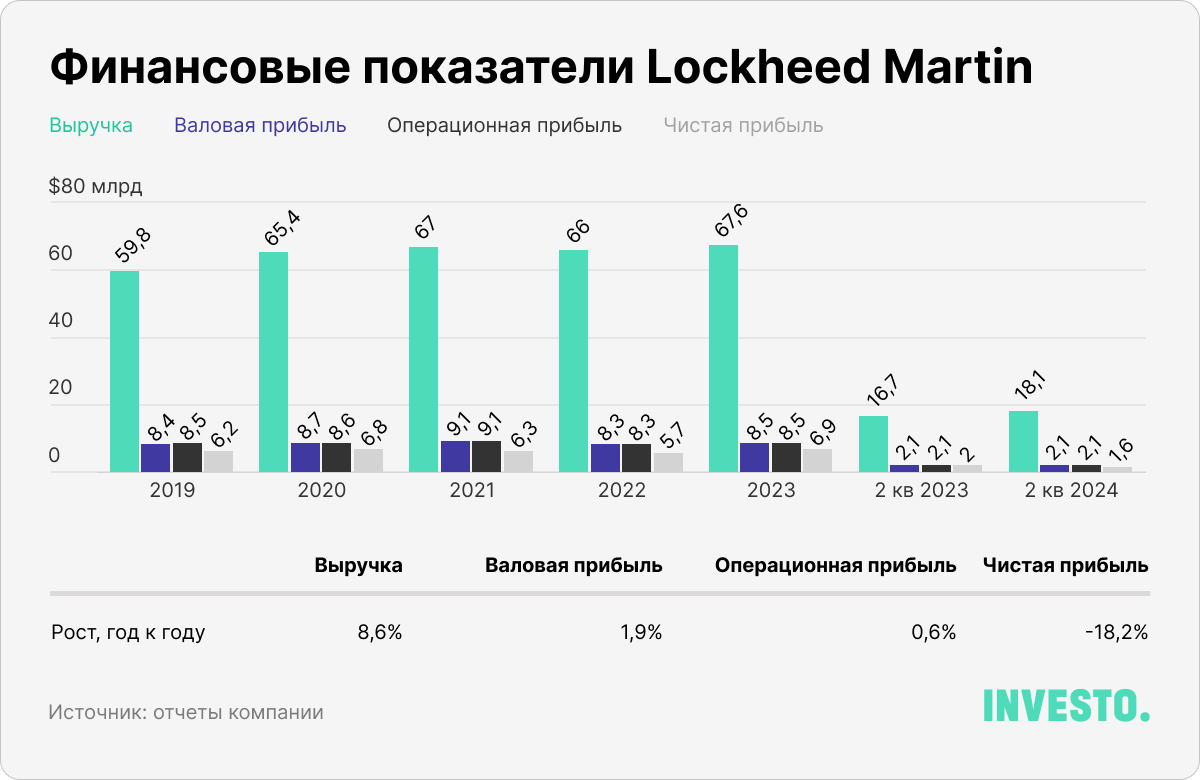

Высокий спрос на решения в области оборонных технологий является движущей силой роста Lockheed Martin. В настоящее время ее бэклог (объем заказов на продукцию и услуги, которые компания еще не выполнила, но которые уже были подтверждены и ожидают реализации) составляет почти $160 млрд, что более чем вдвое превышает ее годовую выручку. Соотношение новых заказов к выполненным (Book to Bill Ratio) находится на здоровом уровне 0,97, что свидетельствует о том, что растущие доходы устойчивы. По итогам последнего отчетного периода выручка компании превзошла консенсус-прогноз на $1 млрд, достигнув $18,1 млрд, что соответствует росту на 8,6% год к году.

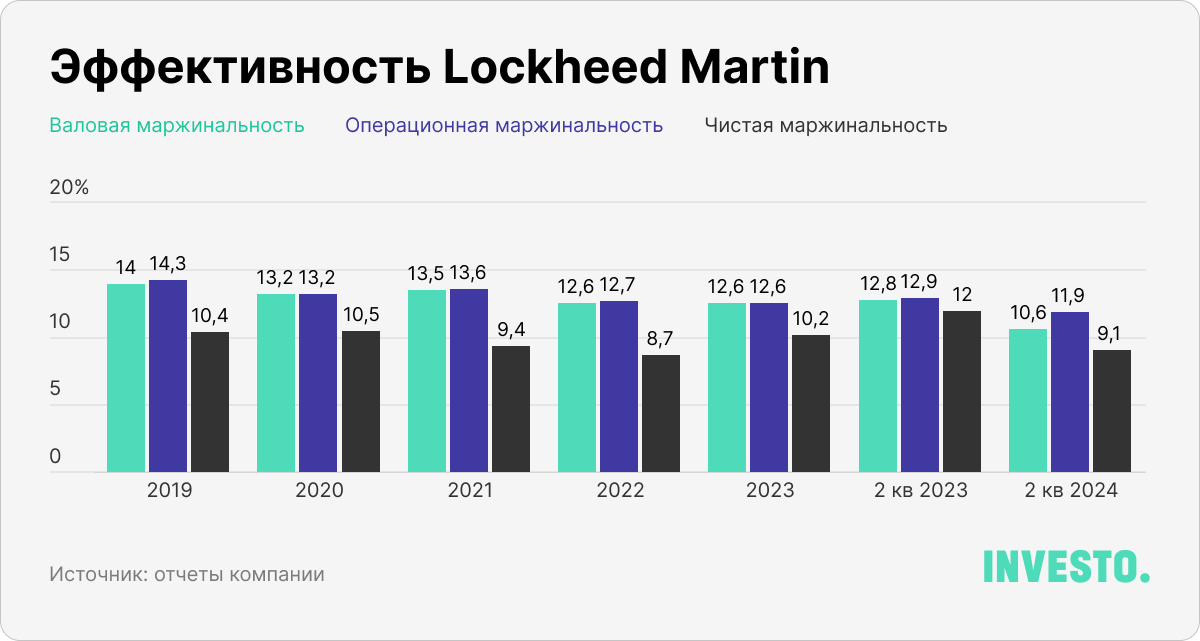

Эффективность компании снизилась, что в основном связано с увеличением общих затрат на производство. На наш взгляд, прибыльность Lockheed Martin может поддержать синергия с недавно приобретенной компанией Terran Orbital — мировым лидером в предоставлении спутниковых решений, в первую очередь поддерживающих аэрокосмическую и оборонную промышленность. Однако успех интеграции будет зависеть от способности компаний эффективно управлять процессом слияния.

Рост денежных потоков обусловлен прежде всего изменениями в оборотном капитале. Компания активно поощряет акционеров и регулярно возвращает им практически весь свой свободный денежный поток. Например, за последний квартал она потратила $752 млн на выплату дивидендов и $850 млн на обратные выкупы. Для сравнения, ее текущая рыночная капитализация составляет $134,4 млрд.

Для сопоставимой оценки мы сделали большую выборку промышленных компаний, которые в разной степени зависят от оборонных заказов. Lockheed Martin нельзя назвать дешевой, но она торгуется с дисконтом к среднеотраслевому уровню по большинству мультипликаторов. Однако несмотря на то, что оборонный бюджет США на 2025 финансовый год был одобрен в размере $825 млрд (+$29 млрд год к году), в этом году он может быть пересмотрен. Это может произойти, например, из-за победы Дональда Трампа на выборах или изменений в приоритетах национальной безопасности и повлиять на волатильность бумаг в краткосрочной перспективе.

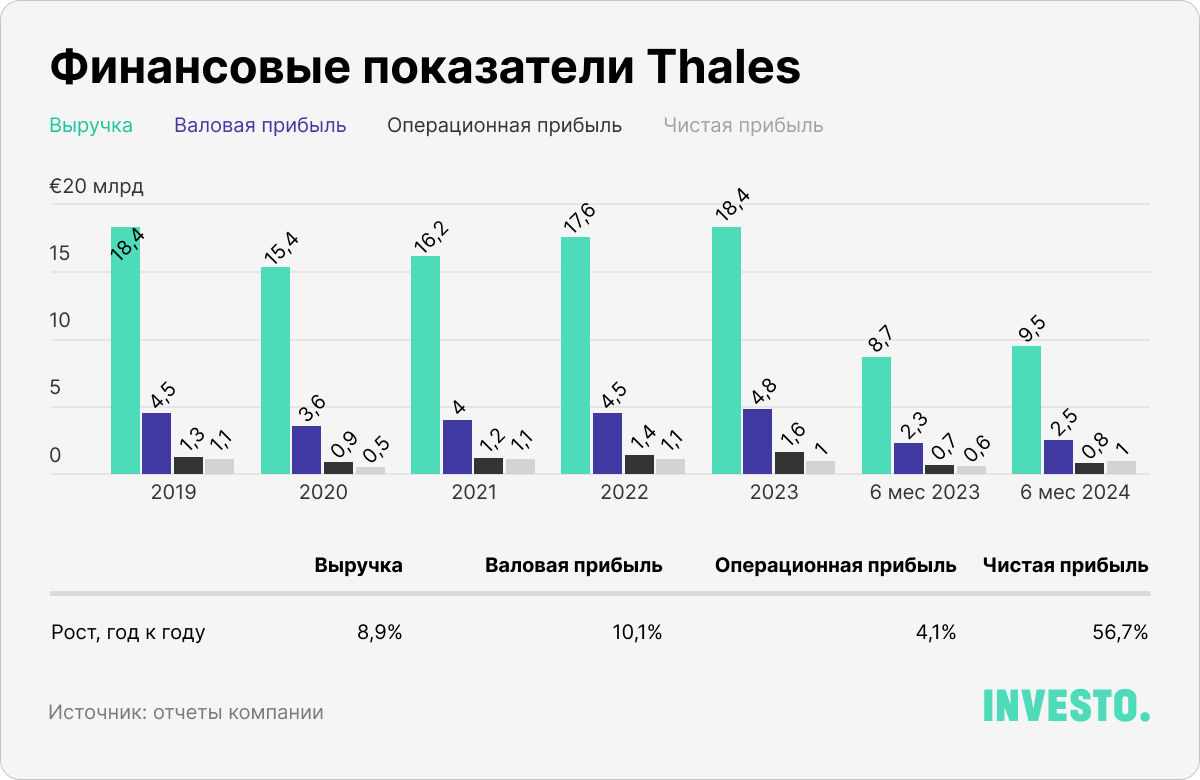

Thales

Thales — это крупная французская промышленная группа, занимающаяся проектированием, разработкой и производством информационных систем для секторов аэрокосмической, оборонной и транспортной безопасности. Ее бизнес состоит из следующих сегментов:

- Аэрокосмический сегмент (Aerospace). Здесь компания предлагает авионику для гражданских самолетов, включая дисплеи, интегрированные модули и системы управления полетом. Она также производит компоненты для военной авиации, включая бортовые радиолокационные системы и системы радиоэлектронной борьбы (РЭБ). По итогам последнего отчетного периода (полугодия) выручка сегмента составила €2,6 млрд ($2,82 млрд), что на 4,6% больше год к году и составляет 27,3% от консолидированной выручки.

- Оборона и безопасность (Defence & Security). В этом сегменте компания предлагает системы связи и управления для координации действий военных сил, а также технологии для обнаружения, идентификации и нейтрализации угроз, включая системы сигналов и разведки. Кроме того, Thales предоставляет решения по кибербезопасности для защиты критической инфраструктуры и данных, а также различные тренажеры и симуляторы. Выручка сегмента выросла на 8,7% год к году, и он является самым крупным, составляя 52% от общей выручки компании.

- Цифровая идентификация и безопасность (Digital Identity & Security). В этом сегменте компания специализируется на разработке решений для верификации личностей и объектов, а также защиты данных. Технологии ориентированы как на государственные учреждения, так и на частные организации (включая банки). Выручка в этом сегменте увеличилась на 15,6%, достигнув €1,9 млрд ($2,1 млрд).

Кроме того, компания создала собственную исследовательскую лабораторию cortAIx, изучающую ИИ. Thales уже оснащает свои системы ИИ-решениями и продолжает выявлять новые варианты использования для повышения производительности. ИИ позволяет быстрее анализировать и обрабатывать ситуации, что ускоряет принятие решений и снижает умственную нагрузку на операторов. Например, он помогает упростить координацию систем, состоящих из нескольких дронов и роботов, а также оптимизировать последовательность движения воздушных судов на траекториях захода на посадку в аэропорты.

Общий объем новых заказов за первое полугодие составил €10,8 млрд, что на 26% больше год к году. В результате книга заказов побила предыдущий рекорд, достигнув €47 млрд, что представляет рост на 16% год к году. Книга заказов — это объем всех контрактов на будущие поставки, которые есть у компании в конкретный момент. В целом за полугодие компания получила в общей сложности 12 крупных заказов стоимостью более €100 млн каждый, в том числе для Франции, Австралии, Нидерландов,и Германии. Значение коэффициента Book to Bill Ratio превышает 1.

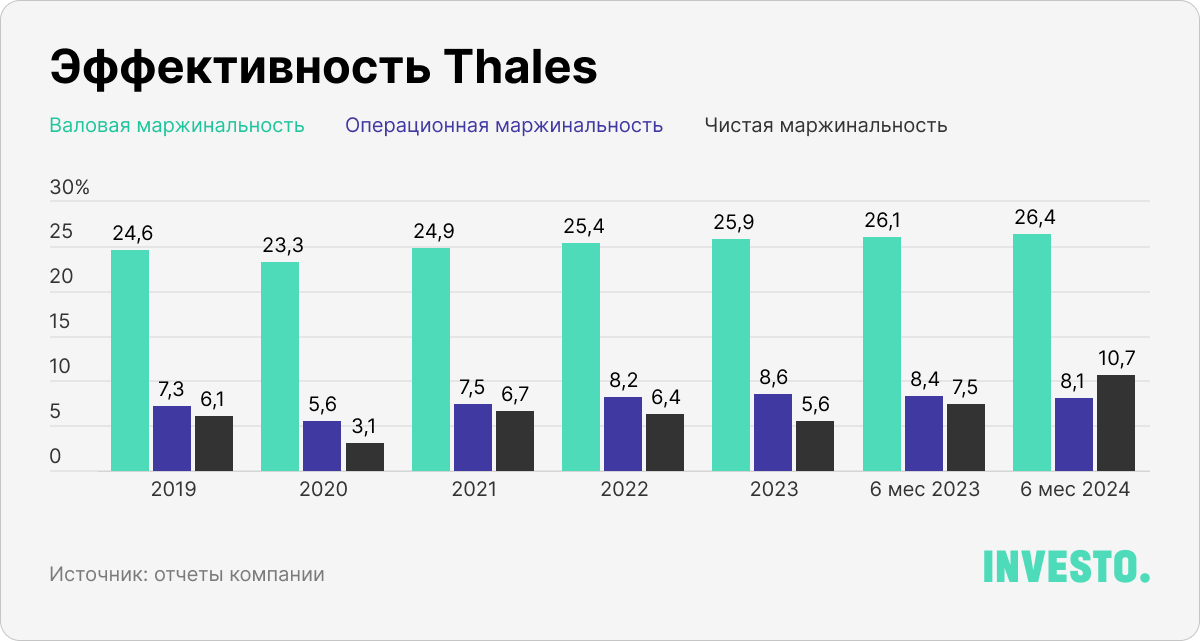

Более высокая выручка стала причиной роста валовой маржинальности. Операционная маржинальность незначительно снизилась из-за проблем в космическом бизнесе из-за высоких затрат. Руководство прогнозирует, что он останется убыточным до конца года, но проводит его реструктуризацию. По итогам года Thales обещает достичь маржинальности по EBIT на уровне от 11,7% до 11,8%, что на 1,4 п.п. выше, чем сейчас.

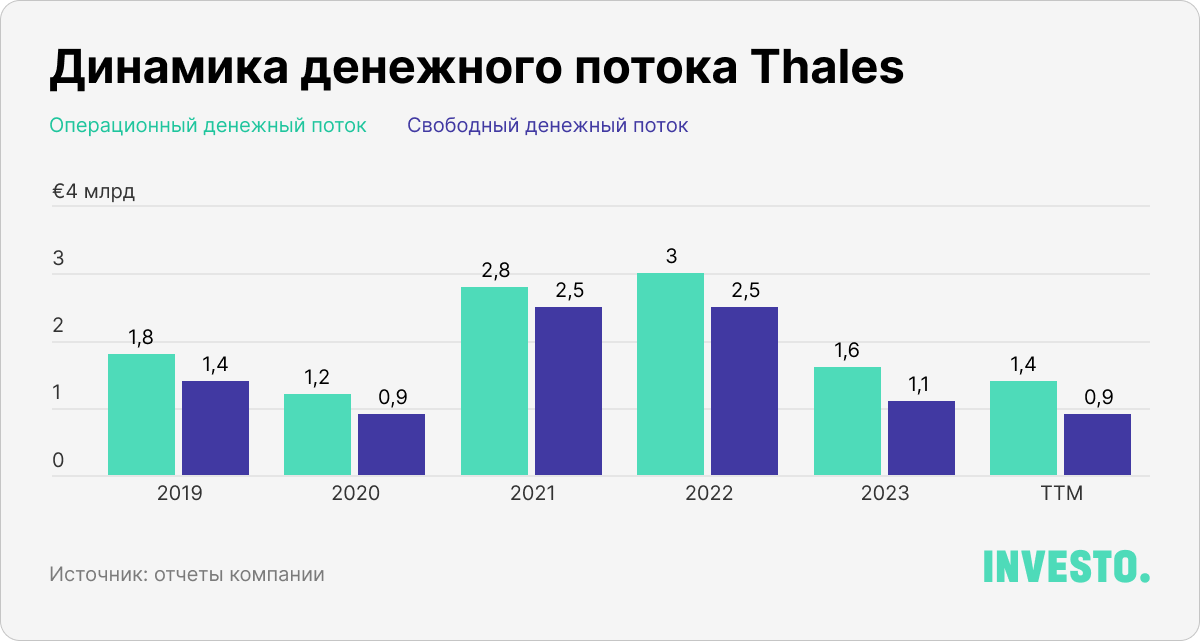

Денежные потоки сократились, что связано с изменениями в оборотном капитале. Также компания увеличила капитальные расходы. Однако Thales продолжает проводить обратные выкупы: за шесть месяцев она потратила на это €176 млн, а за весь период действия программы (с марта 2022 года) — €966 млн.

По результатам первой половины года компания показала впечатляющий рост продаж и солидный поток крупных заказов. Она выгодно отличается от конкурентов своей диверсификацией и сотрудничеством как с государством, так и частными компаниями. Кроме того, она продолжает расширяться за счет точечных M&A-сделок, включая приобретение американского разработчика ПО Imperva и британской аэрокосмической компании Cobham Aerospace Communications. Она также принимает меры по реструктуризации своего проблемного космического бизнеса, который оказывает давление на маржу. Учитывая все это, компания выглядит привлекательно.

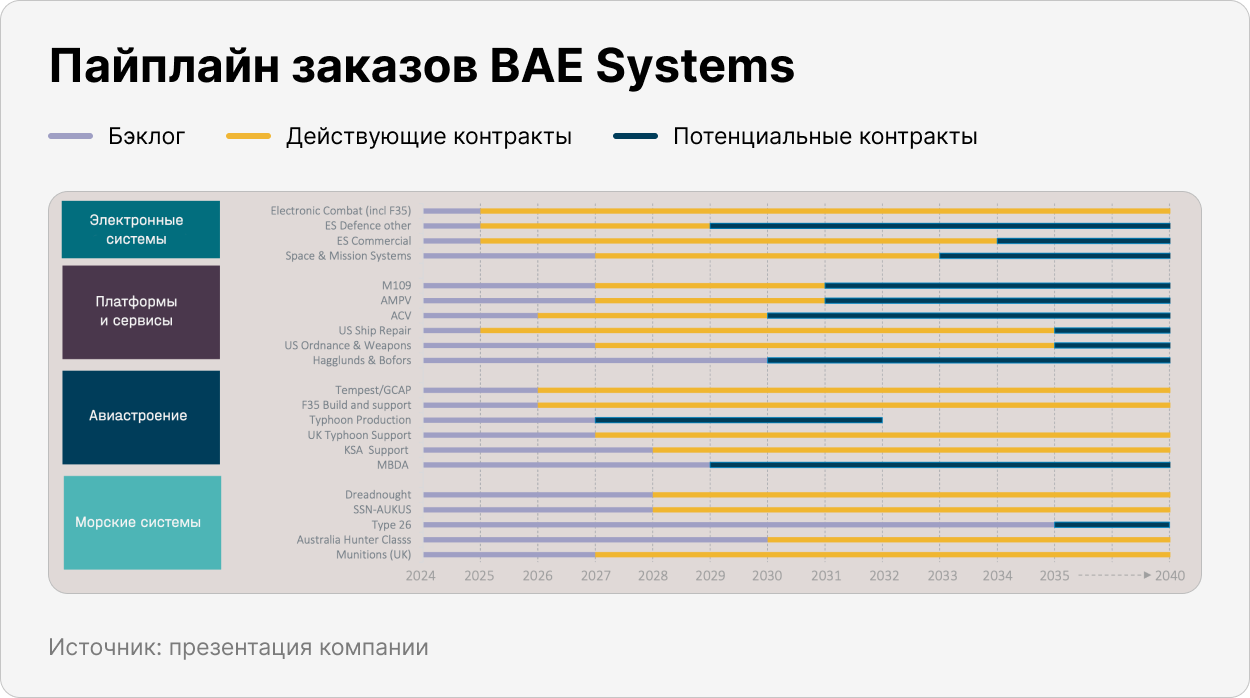

BAE Systems

BAE Systems — одна из крупнейших по объему выручки оборонных и аэрокосмических компаний в мире и крупнейшая в Великобритании. Она была основана 30 ноября 1999 года в результате слияния двух британских компаний: British Aerospace и Marconi Electronic Systems. Штаб-квартира компании расположена в Лондоне, Великобритания. Она предоставляет продвинутые решения в области обороны, аэрокосмической отрасли и безопасности.

Бизнес компании делится на шесть сегментов. Вот крупнейшие из них:

- Электронные системы (Electronic Systems). Выручка сегмента в первом полугодии составила £3,4 млрд ($4,3 млрд, рост на 31,4%). Рост обусловлен поглощением американской промышленной компании Space & Mission Systems и ростом заказов. Сильнее остальных выросли заказы на системы наведения, а также датчики для коммерческой авионики, включая спутники и наземные системы.

- Платформы и сервисы (Platforms & Services). Выручка достигла £2,1 млрд ($2,65 млрд), что эквивалентно росту на 10,5%. Рост обусловлен увеличением производства шведского бизнеса Hägglunds, который продает гусеничные боевые машины, такие как CV90 и BvS10, а также в американском сегменте Combat Mission Systems, где производятся Armored Multi-Purpose Vehicles (AMPVs) — следующее поколение защищенных транспортных средств для армии США и ACVs — боевые машины, способные действовать как на суше, так и на воде.

- Авиастроение (Air). Сегмент увеличил выручку на 6,4% — до £3,3 млрд ($4,2 млрд). Рост обусловлен расширением сотрудничества с европейским производителем ракетных систем MBDA, что частично компенсировалось сокращением программы Typhoon в связи с окончанием сотрудничества с Катаром. BAE Systems является основным подрядчиком страны, отвечающим за поставку истребителей Eurofighter Typhoon и учебных самолетов Hawk.

- Maritime (Морские системы). Выручка достигла £2,9 млрд ($3,67 млрд), что на 12% больше, чем годом ранее, в основном из-за увеличения активности по программе Hunter Class — нового класса фрегатов, разрабатываемых для Королевского австралийского военно-морского флота. В рамках этого сегмента компания разрабатывает и производит боевые корабли, включая фрегаты и подводные лодки, а также осуществляет их техническое обслуживание.

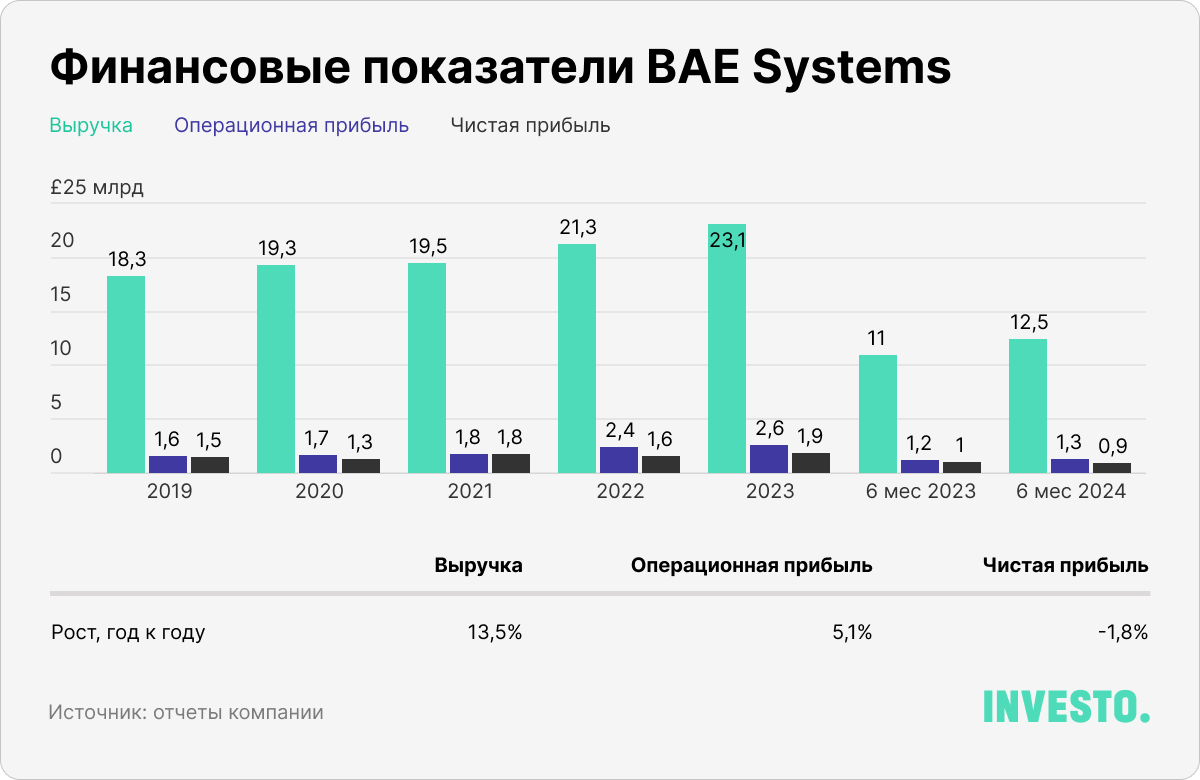

В целом выручка увеличилась на 13% в постоянной валюте. Книга заказов (текущие контракты) также выросла на £1,6 млрд, до £59,6 млрд, в то время как бэклог (в данном случае — будущие поставки) составил £74,1 млрд.

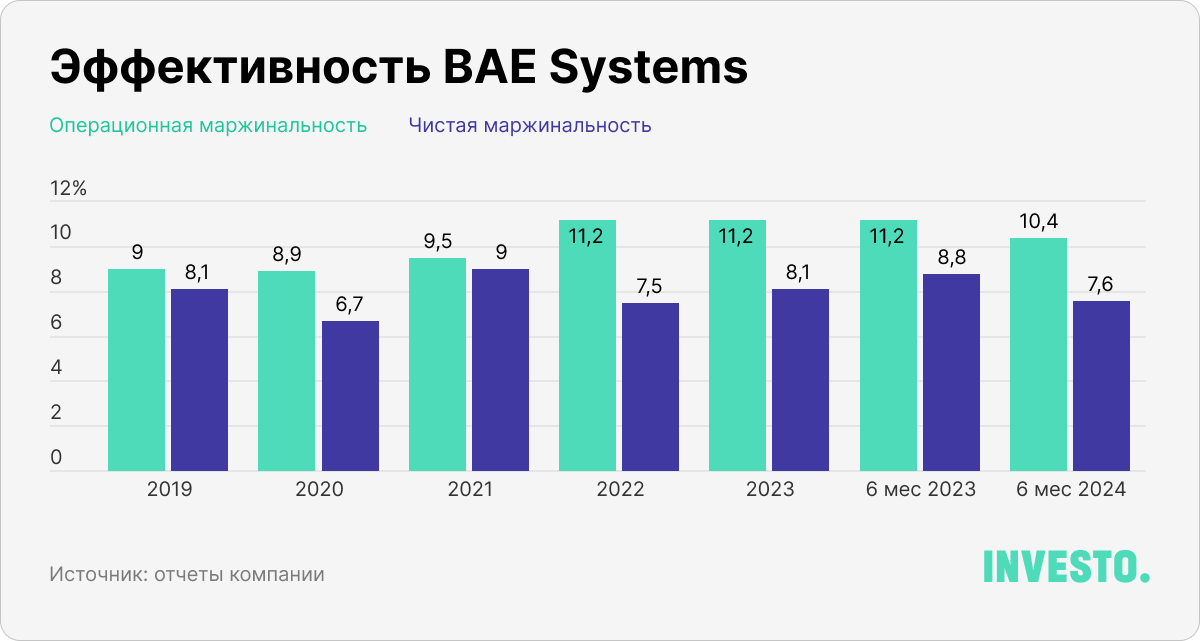

Операционная прибыль увеличилась на 5%, но часть этого роста была нивелирована амортизацией, связанной с последними сделками по слиянию и поглощению, в результате чего эффективность снизилась. А если опираться на отчетность по группе не по GAAP (используя альтернативные показатели эффективности), маржинальность компании, наоборот, выросла. Этому способствовали более высокая выручка и продолжающиеся усилия по повышению внутренней эффективности.

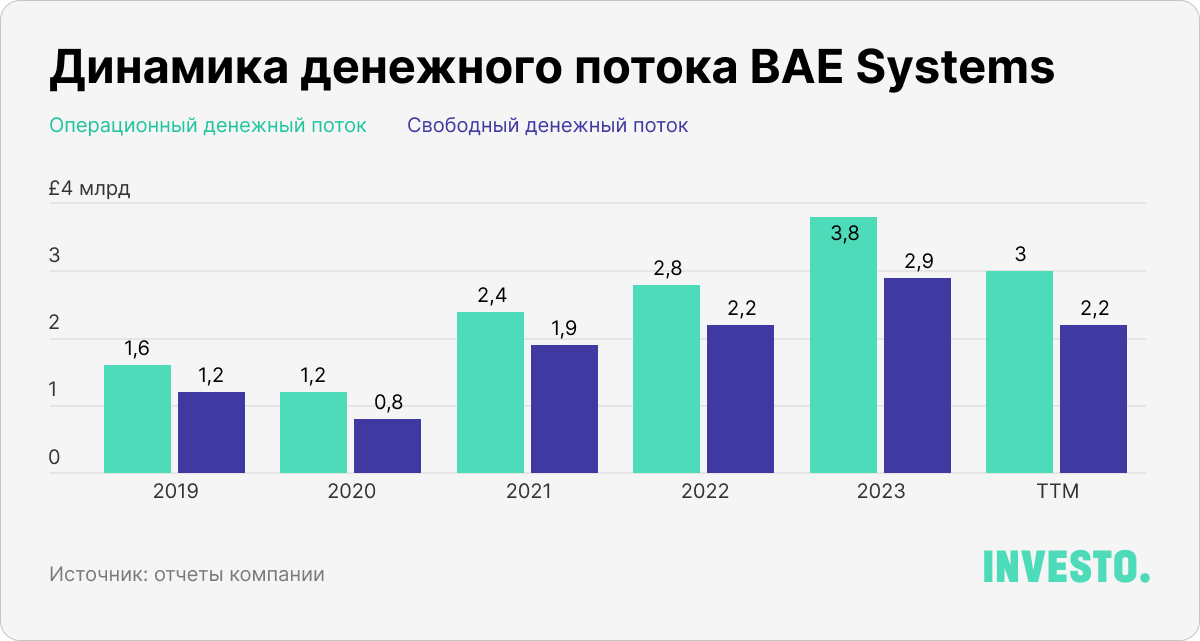

Свободный денежный поток находится под давлением из-за растущих капитальных расходов. Это запланированный шаг, связанный со стратегическим расширением.

Компания завершила последнюю часть программы обратного выкупа акций на сумму £1,5 млрд, объявленную в июле 2022 года. Также была объявлена новая программа байбэков на аналогичную сумму (до £1,5 млрд). Для сравнения, текущая рыночная капитализация компании составляет $53,3 млрд (£40,48 млрд). Кроме того, руководство согласовало промежуточные дивиденды в размере £0,124 на акцию, что представляет собой увеличение на 8% по сравнению с прошлым годом — они будут выплачены 2 декабря 2024 года.

BAE Systems является надежным международным оборонным подрядчиком с присутствием на многих привлекательных целевых рынках. У компании солидный диверсифицированный портфель заказов и большой долгосрочный потенциал роста. Она также выплачивает дивиденды и регулярно проводит обратные выкупы акций, что подчеркивает ее привлекательность для акционеров. Однако, как и остальные оборонные компании, она может быть чувствительна к изменениям военных расходов (что более вероятно в Европе). Учитывая риски, сейчас компания выглядит разумно оцененной.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.