Дивиденды возвращаются. Три компании, которые подойдут для дивидендной стратегии

Оглавление

Дивидендная стратегия может вернуться после нескольких десятилетий забвения. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова выбрали три компании с сильным бизнесом, которые подойдут для дивидендной стратегии.

Три привлекательные компании для дивидендной стратегии

FS KKR Capital

FS KKR Capital (FSK) — это американская компания по развитию бизнеса (BDC), которая специализируется на инвестициях в долговые ценные бумаги, преимущественно в старший обеспеченный долг, а также во вторичный и субординированный долг частных компаний, которые имеют годовую EBITDA не менее $50 млн.

Фирма находится под управлением KKR Credit, дочерней компании KKR & Co. — одного из ведущих мировых управляющих альтернативными инвестициями. О ней мы подробно рассказывали здесь.

BDC-компании — это тип финансовых компаний в США, которые предоставляют капитал и финансирование малому и среднему бизнесу. Их принцип работы схож с коммерческими банками: они зарабатывают чистый процентный доход за счет спреда между стоимостью привлеченного капитала и рентабельностью активов. Главное отличие заключается в источниках привлечения средств: если банки используют клиентские депозиты, то BDC-компании в основном реализуют эмиссии акций или облигаций и за счет этого получают капитал инвесторов. Затем компании формируют из него диверсифицированный инвестиционный портфель, состоящий из долговых и долевых ценных бумаг частных компаний.

Целевой рынок FS KKR Capital обладает значительным потенциалом для роста. Согласно данным консалтинговой компании RSM, средний бизнес является основой экономики США: на его долю приходится одна треть общего числа рабочих мест и 40% всего ВВП страны.

При этом сейчас он испытывает трудности с получением заемного финансирования. Согласно опросу Codat, 21% представителей малого и среднего бизнеса США, включая 13,7% респондентов с высоким кредитным рейтингом, не смогли получить кредит в 2022 году. В 2023 году ситуация только усугубилась: коммерческие банки ужесточили требования к клиентам после весенней банковской паники, а процент одобренных кредитов достиг многолетнего минимума. Кроме того, темп роста кредитных портфелей банков США приблизился к самому низкому уровню за десятилетие и, вероятно, вскоре станет отрицательным. Больше всего от этого пострадают сегменты с наибольшим риском для кредиторов: малый и средний бизнес.

Рынок начали стремительно занимать частные кредиторы. По оценкам Morgan Stanley, спрос на внебанковское финансирование значительно вырос. Согласно данным PitchBook, активы под управлением (AUM) частных кредиторов выросли с $280 млрд в 2007 году до $1,5 трлн в 2022 году и достигнут $2,7 трлн к 2027 году.

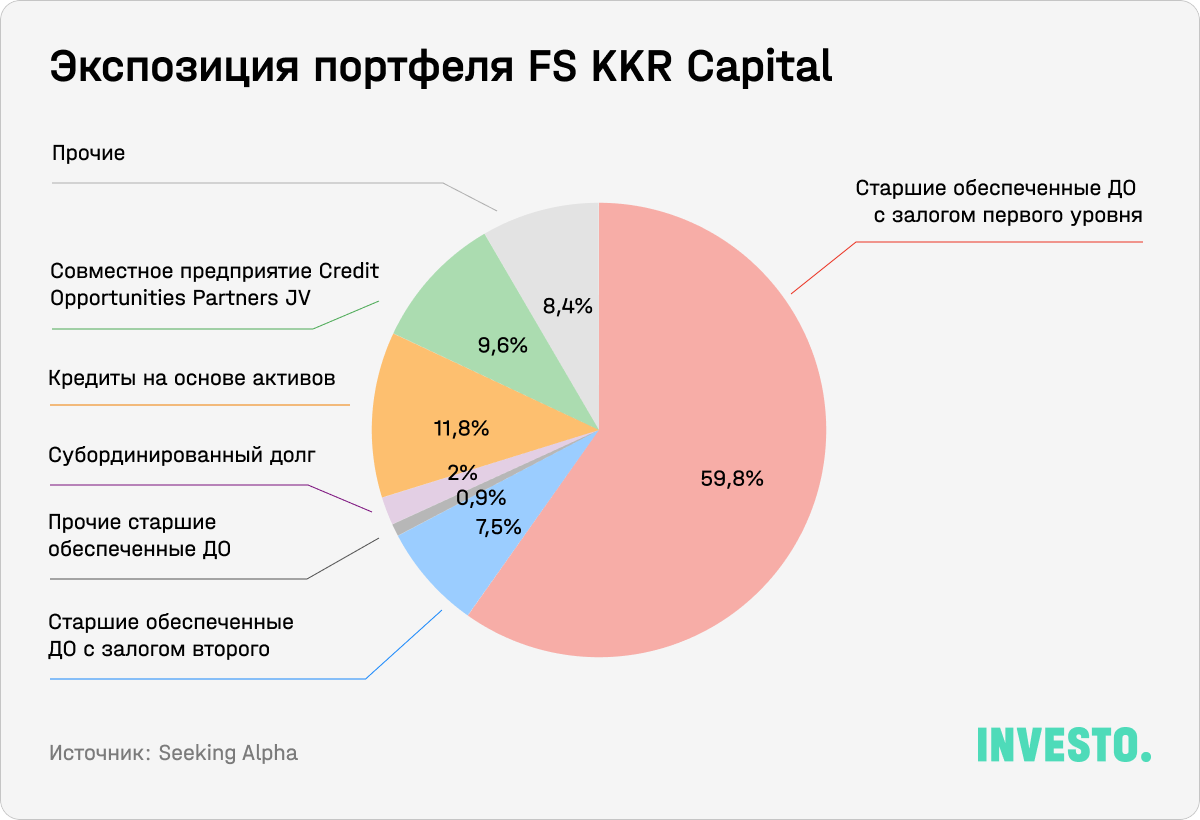

FS KKR Capital отличается качественным и диверсифицированным портфелем, который оценивается в $14,7 млрд. Он состоит преимущественно из старших обеспеченных долговых обязательств с залогом первого (59,8%) и второго уровня (7,5%), а 89% всех инвестиций выдается с плавающей процентной ставкой. Если коротко, то разница между первым и вторым уровнем залога заключается в старшинстве требований по отношению к предмету залога: первый имеет более высокий приоритет.

Следующим по значимости подклассом с долей 11,8% являются кредиты на основе активов (Asset Based Finance) — долговые обязательства, выпущенные под залог диверсифицированного пула финансовых или твердых активов. Они также отличаются низким уровнем кредитного риска.

На совместное предприятие Credit Opportunities Partners JV приходится 9,6% портфеля компании. FS KKR Capital владеет 87,5% его акций, а партнером выступает траст группы пенсионных систем Южной Каролины. Совместное предприятие представляет собой мини-BDC с активами на сумму $3,4 млрд и с крайне сильным инвестиционным портфелем, который на 72,9% состоит из обеспеченного долга первого уровня.

Всего портфель состоит из 200 компаний, а на топ-10 крупнейших заемщиков приходится всего порядка 20% его стоимости, что говорит о широкой диверсификации. Значительная часть заемщиков работают в сфере ПО и услуг (17,7%), капитальных товаров (15,3%), а также на рынке медицинского оборудования и услуг (12,1%). Кроме того, в портфель входят представители разных секторов: страхования, финансовых сервисов, медиа и развлечений, инвестиционных трастов недвижимости (REIT) и др., что также говорит о диверсификации.

За последние пять лет FS KKR Capital увеличивала выручку с CAGR 39,7%. В последнем квартале она выросла на 13,1%, что обусловлено преимущественно увеличением процентного дохода из-за роста процентной ставки по кредитам. Чистый инвестиционный доход также вырос. Это два ключевых показателя эффективности роста бизнеса BDC-компаний.

Один из наиболее важных факторов успеха всех BDC-компаний — поддержание устойчивой разницы между стоимостью капитала и доходностью портфеля. Они стремятся привлечь капитал наиболее дешевым из доступных способов и зафиксировать его стоимость, чтобы обеспечить предсказуемость спреда. По состоянию на 30 сентября 2023-го средневзвешенная стоимость привлеченного капитала FS KKR Capital составляла 5,3%, что очень мало по сравнению с двузначной доходностью портфеля от инвестиций компании. Кроме того, 92% обязательств компании погашаются после 2025 года. То есть FS KKR Capital способна поддерживать высокие спреды, избегая значительного объема рефинансирования, рыночная ставка по которым в зависимости от структуры долга сейчас составляет 7,5–9%.

Рентабельность активов за последние 12 месяцев (на конец третьего квартала 2023-го) составила 5,8% против 5,2% по итогам 2022 года. Рентабельность собственного капитала за тот же период выросла с 11,7% до 13,1%. Кроме того, FS KKR Capital значительно укрепила баланс: ликвидные активы выросли более чем на $500 млн с начала 2023 года и достигли $3,6 млрд по итогам последнего отчетного периода. Общий долг сократился более чем на 12% год к году — с $9,2 млрд до почти $8 млрд. Соотношение долга к собственному капиталу снизилось с 1,19 до 1,10, что незначительно выше, чем у крупнейшего конкурента — Ares Capital (1,03), но чуть ниже, чем у другого крупного аналога, Blue Owl Capital (1,13).

FS KKR Capital классифицируется как регулируемая инвестиционная компания (RIC). Как и инвестиционные трасты недвижимости (REIT), RIC не платят налог на прибыль, однако по законам США должны распределять акционерам как минимум 90% своего чистого инвестиционного дохода (включая процентные доходы, дивиденды и прирост капитала).

FS KKR Capital распределяет капитал в пользу акционеров на ежеквартальной основе. Сейчас FS KKR Capital обеспечивает форвардную дивидендную доходность на впечатляющем уровне (12,8%). В 2022 году компания выплатила дивиденды на общую сумму $754 млн, при этом за девять месяцев 2023 было распределено $616 млн против $562 млн годом ранее.

2 ноября 2023 года совет директоров компании объявил о регулярном ежеквартальном распределении денежных средств в размере $0,70 на акцию, которые были выплачены 3 января 2024 года. Кроме того, инвесторы получат специальные выплаты на общую сумму $0,10 на акцию, которые будут выплачены двумя равными долями ко второму кварталу текущего года: примерно 28 февраля 2024 года и 29 мая 2024 года.

Для сопоставимой оценки мы выбрали BDC-компании, специализирующиеся на кредитовании и инвестициях в долговые обязательства. Получилось, что FS KKR Capital торгуется с дисконтом к аналогам по мультипликаторам P/E, fwd. P/E и P/B.

Компания отличается устойчивым ростом финансовых показателей, предлагает высокую дивидендную доходность, а также обладает более качественным портфелем по сравнению с другими лидерами индустрии: Ares Capital, Blue Owl Capital и Blackstone Secured Lending. FS KKR Capital имеет одну из самых высоких экспозиций на обеспеченные обязательства первого уровня, что минимизирует финансовые риски, а широкая диверсификация обеспечивает фирме устойчивый процентный доход вне зависимости от макроэкономической конъюнктуры.

При этом несмотря на двузначные значения рентабельности собственного капитала, FS KKR Capital торгуется с 20%-ным дисконтом к собственной балансовой стоимости (P/B), что делает компанию привлекательной для инвесторов на текущих уровнях.

NextEra Energy

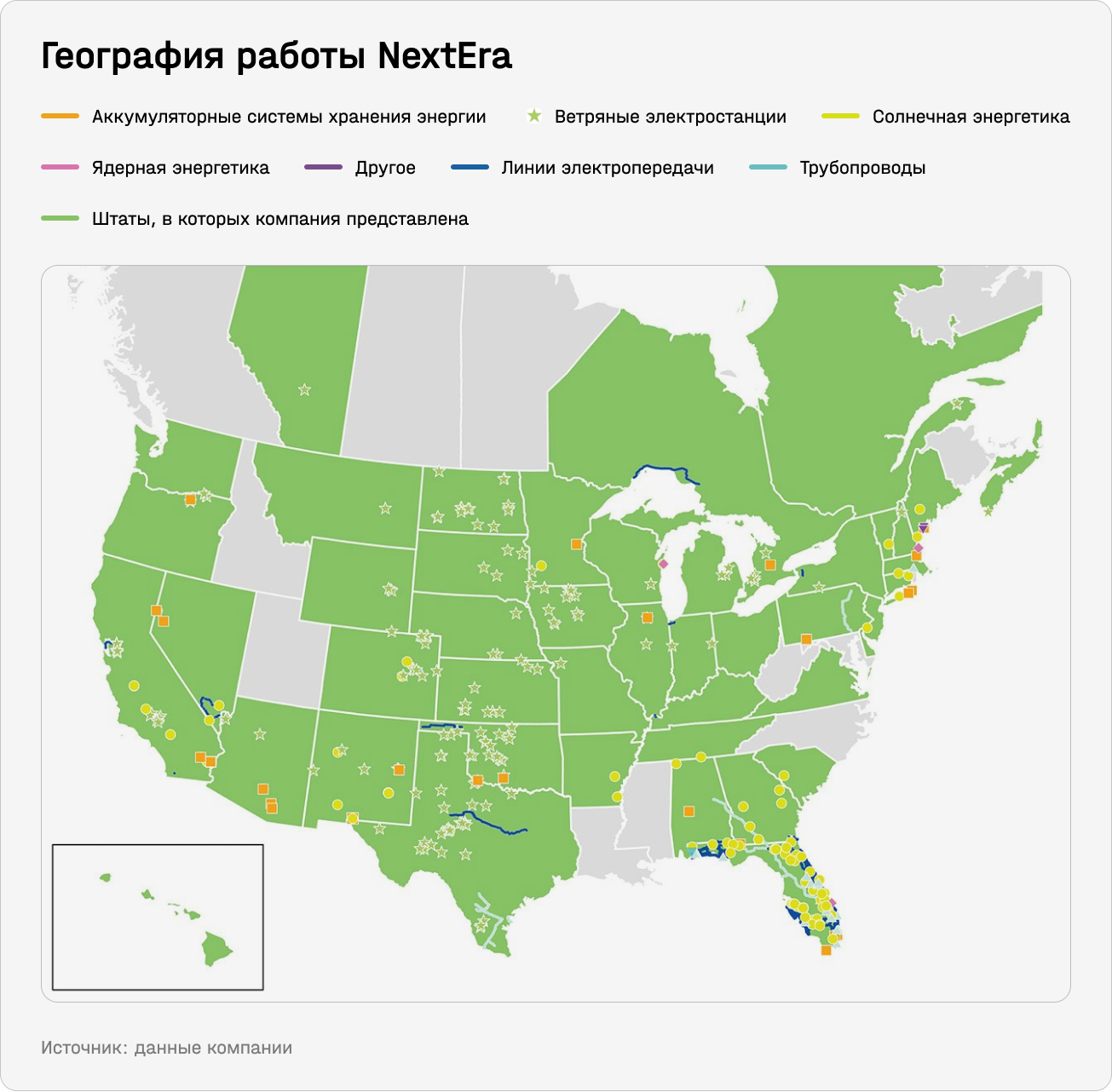

NextEra — дивидендный аристократ. К ним относят компании, которые увеличивают дивиденды на акцию на протяжении как минимум 25 лет. Это один из крупнейших поставщиков коммунальных услуг в США по объему генерируемой энергии. Компания работает в 49 штатах США и Канаде. Она управляет источниками чистой энергии: солнечными и ветряными станциями, а также электростанциями, которые работают на атомной энергии, природном газе и нефти.

Корпорации принадлежит дочерняя компания Florida Power & Light (FPL), крупнейшая электроэнергетическая компания в США в целом и во Флориде в частности, где она обслуживает более половины всех жителей штата (около 12,5 млн человек). Благодаря этому NextEra обладает широким «экономическим рвом».

NextEra также владеет NextEra Energy Resources (NEER), крупнейшим в мире поставщиком экологически чистой солнечной и ветряной энергетики с общей генерируемой мощностью около 27,4 тысячи МВт. Она имеет больше аккумуляторных систем хранения, чем любая другая компания в США. Например, один из таких центров в Аризоне способен вырабатывать солнечную энергию, достаточную для питания порядка 5 тысяч домов, и накапливать избыточную энергию для литий-ионных батарей.

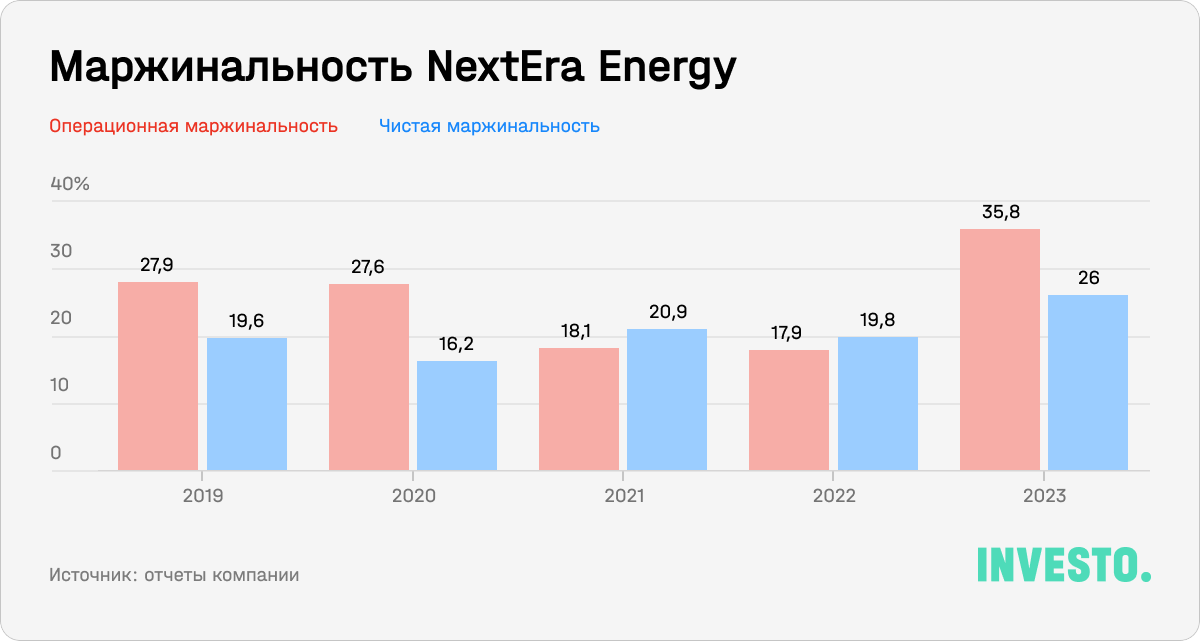

Выручка компании по итогам 2023 года значительно опередила прогнозы Уолл-стрит. В частности, в четвертом квартале она составила $6,9 млрд, что на 11,6% больше, чем годом ранее, и на $550 млн лучше консенсус-прогноза. В этом же периоде компании удалось добавить к своей сети впечатляющую 81 тысячу новых клиентов против 65 тысяч кварталом ранее. Рост NextEra был в первую очередь обусловлен сегментом NextEra Energy Resources, выручка которого в последнем квартале подскочила на 26,9%, до $2,7 млрд.

Капитальные затраты по итогам 2023 года составили $9,4 млрд, включая $2 млрд в последнем квартале. В результате компания выполнила ряд проектов, увеличив текущие мощности в разных сегментах, включая ввод в коммерческую эксплуатацию водородной установки мощностью 25 МВт во Флориде.

Компания намерена и дальше развивать свою инфраструктуру, модернизируя уже существующие электростанции и создавая новые. Согласно стратегии, до 2027 года на эти цели запланированы общие инвестиции в $35 млрд на FPL и $16,6 млрд на NEER.

Предполагается, что операционный денежный поток компании в размере от $35 до $45 млрд в сочетании с налоговыми льготами будет покрывать примерно 50% ее обязательств за этот период. Остальная часть будет покрыта за счет выпуска долговых обязательств.

При этом NextEra не планирует сворачивать свою дивидендную программу. На протяжении последних лет компания каждый год увеличивала дивиденды двузначными темпами. В 2024 году они должны вырасти на 10%. Сейчас форвардная дивидендная доходность составляет 3,34% (вдвое больше, чем в среднем по индексу S&P 500) при коэффициенте выплат 58,8%. Это выглядит очень привлекательно, особенно с учетом того, что дивиденды растут уже 28 лет подряд, а компания привержена щедрым выплатам.

NextEra — бенефициар долгосрочного тренда на рост возобновляемых источников энергии, который сочетает высокие темпы роста и стабильные дивидендные выплаты. При этом акции компании подешевели за последние 12 месяцев почти на 25% и торгуются дешевле своей исторической оценки и некоторых сопоставимых аналогов по мультипликаторам P/E и P/B. Таким образом, ее оценка кажется привлекательной на текущих уровнях.

Essential Properties

Essential Properties — это инвестиционный траст недвижимости, базирующийся в Принстоне, штат Нью-Джерси. Обычно такие трасты инвестируют в объекты недвижимости, сдаваемые небольшим арендаторам вроде мини-маркетов Dollar General или аптек Walgreens. Но Essential Properties специализируется на арендаторах среднего звена.

Ее стратегия заключается в том, чтобы сотрудничать с небольшими национальными или региональными компаниями, которые в меньшей степени подвергаются воздействию мегатрендов, например цифровизации или проникновению электронной коммерции. Около 78,9% портфеля компании приходится на предприятия, работающие в сфере услуг: стоматологии, дошкольное образование, автомойки, автосервисы и т.д., еще 13,9% — в индустрии развлечений и только 3,8% в коммерции. В число ее крупнейших арендаторов входят Equipment Share, Chicken N Pickle, Cadence Education, Festival Foods и Accelerated Brands. Всего у компании около 1793 объектов в 48 штатах США.

На первый взгляд, такая стратегия может показаться более рискованной, поэтому и игнорируется конкурентами Essential Properties: многие из них предпочитают больших арендаторов, потому что считают, что у них больше запас прочности для форс-мажорных ситуаций. Однако, поскольку спрос на эти активы относительно мал, траст смог купить их с дисконтом и установил более жесткие условия аренды, чтобы захеджировать риски.

Доказательством эффективности подхода являются сильные показатели: на текущий момент 99,8% недвижимости сдано в аренду, из них 65,1% — в генеральную аренду, когда компания фактически управляет объектом, но может его пересдавать. При этом средневзвешенный оставшийся срок аренды составляет 13,9 года, что дает большую уверенность в будущих финансовых результатах. Кроме того, 96,1% всех договоров аренды повышаются на основе фиксированной ставки и только 2,5% из-за колебаний индекса потребительских цен (ИПЦ).

В третьем квартале 2023 года REIT представил сильный отчет о финансовых результатах, превзойдя оценки руководства и консенсус Уолл-стрит. Скорректированный операционный денежный поток (AFFO) увеличился на 7% и составил $1,23 на акцию (ТТМ).

В среду компания опубликовала отчет по итогам четвертого квартала и всего года. Ранее руководство собиралось достичь роста AFFO по итогам 2023 года на 7,2%, но компания превзошла прогноз и достигла 8%. Таким образом, AFFO на акцию увеличился до $1,65. Выручка подскочила на 29,7% год к году, до $91,66 млн.

В течение третьего квартала компания приобрела 65 новых объектов недвижимости, каждая сделка была лизбэком (обратной арендой), 86% из них были заключены с уже существующими арендаторами. Руководство намерено активно работать над расширением портфеля. Для понимания: операции продажи с обратной арендой происходят, когда бизнес владеет недвижимостью, в которой осуществляет текущую деятельность, но решает продать ее и немедленно снять обратно в аренду. Таким образом, продавец получает наличные для более приоритетных целей, не испытывая сбоев в работе, связанных с переездом.

Последние пять лет компания увеличивала дивиденды с CAGR 20,9%. В результате форвардная дивидендная доходность составляет 4,71% при здоровом коэффициенте выплат по FFO в 65,8%.

Чистый долг/EBITDA составляет 5х, что является одним из самых низких уровней в секторе. Наиболее важным элементом устойчивого финансового положения Essential Properties является то, что первые сроки погашения долга должны наступить только в 2026 году, что гарантирует прозрачность и дополнительную безопасность денежных потоков.

На текущий момент компания торгуется с дисконтом к своим историческим значениям и некоторым конкурентам по мультипликаторам EV/EBITDA, P/FFO и P/B. При этом темпы роста AFFO у компании выше рынка. Текущая оценка приблизилась к среднеотраслевому показателю по сектору и практически не имеет очевидного запаса прочности. При этом траст показывает опережающие темпы роста, и его покупка на текущих уровнях кажется разумной.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.