Что если инфляция закрепится надолго? Рассказываем, в каких активах искать защиту инвесторам

Оглавление

Рынки постепенно осознают, что ФРС придется повышать ставки выше прошлых оптимистичных ожиданий. Еще одна неприятная новость заключается в том, что высокая инфляция может оказаться на годы. Рассказываем, что это будет значить для рынков и как инвестор может снизить собственные риски при таком сценарии.

Что случилось

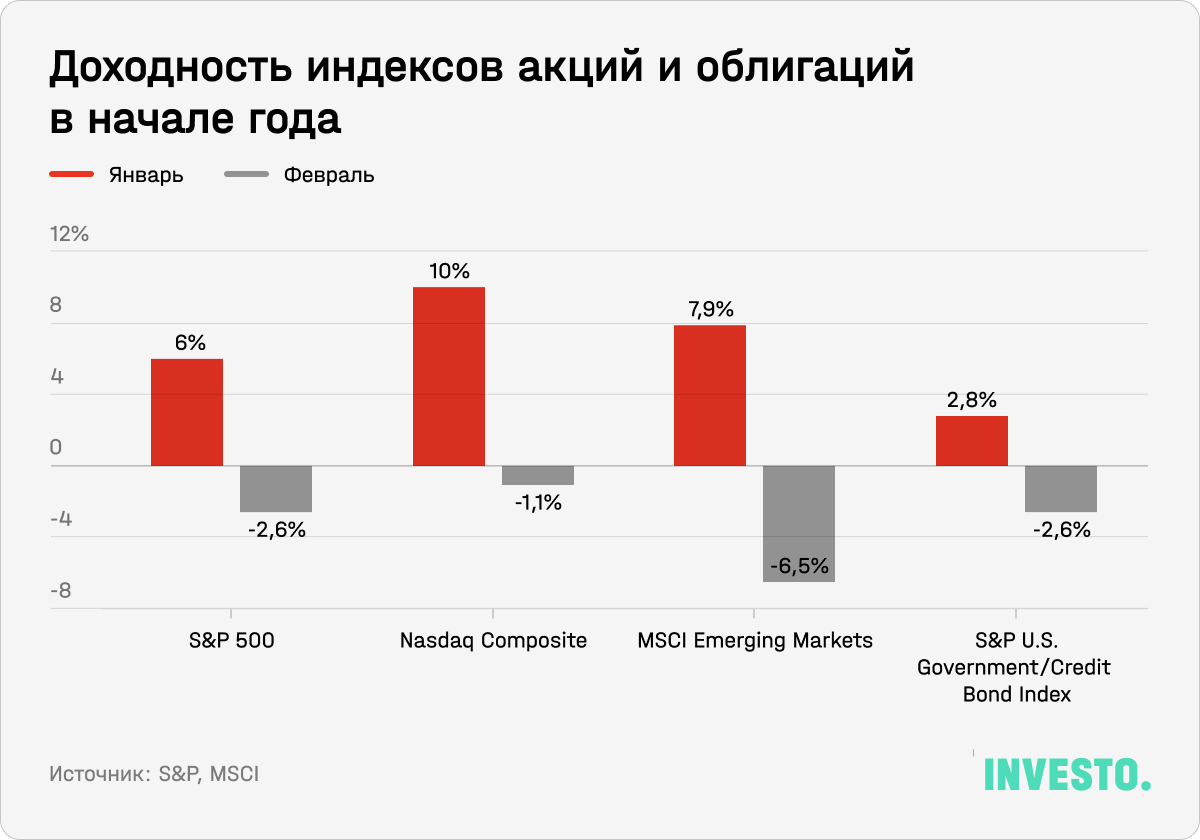

Краткосрочные движения на рынках продолжают определяться ожиданиями по ставкам — то есть макроэкономикой. Январь оказался неожиданно удачным: перед началом года большинство стратегов предсказывали продолжение падения американского рынка в первом полугодии в ожидании рецессии. После выхода нескольких позитивных данных об инфляции в США и в Европе рынки снизили свои ожидания по ставкам. В цене росли почти все активы, в том числе акции убыточных IT-компаний и криптовалюты. Это также способствовало ослаблению доллара, который становится менее привлекательным для операций керри-трейд при снижении ставок, и по традиции поддержало развивающиеся рынки.

Однако февраль снова принес разочарование тем, кто меряет свою доходность на горизонте месяца: в США вышли сильные макроэкономические данные, которые означают, что инфляция может быть более устойчивой, чем ждут рынки:

- число рабочих мест в январе выросло на 517 тысяч, намного опередив ожидания (рост на 188 тысяч). Безработица снизилась до минимальных за 53 года 3,4% с 3,5%, хотя ожидался рост до 3,6%. Чем более «горяч» рынок труда, тем более высокими будут зарплаты;

- расходы потребителей в январе выросли на 3% после двух месяцев снижения, что также поддерживает цены. Данные Университета Мичигана также показали рост уверенности потребителей, что еще больше осложняет работу ФРС.

Представители ФРС несколько раз в течение месяца дали очередные «ястребиные» сигналы, отмечая, что центробанку, возможно, придется повышать ставки сильнее, чем ожидалось. Рынки подстраиваются: если месяц назад они ожидали, что ставки вырастут до 5%, то теперь видят терминальную ставку в районе 5,5%.

Спрятаться от этого инвесторам в феврале было негде: почти все активы показали снижение. Удивительно, насколько за первые три недели февраля поменялся экономический ландшафт, точно заметил по этому поводу один из аналитиков.

Наиболее показательной оказалась реакция рынка облигаций — до него ситуация доходит быстрее, чем до рынка акций, из-за более высокой доли smart money, то есть крупных инвесторов. Доходность двухлетних трежерис, которые чувствительнее к денежно-кредитной политике, чем более долгосрочные бумаги, в феврале выросла на 0,03 процентных пункта, до 4,82%. Это максимум с июля 2007 года. Доходность 10-летних облигаций на этой неделе достигла важной для рынка отметки в 4%.Таким образом, спред между 2-летними и 10-летними трежерис достиг минус 0,86% — это максимум с 1981 года.

Вышедшие на этой неделе данные об инфляции в странах еврозоны, радовавшие инвесторов в январе, в феврале снова разочаровали: в Испании и Франции замедлившийся рост цен снова неожиданно ускорился. Инфляция в Германии, крупнейшей экономике еврозоны, в феврале составила 8,7% год к году, как и в предыдущем месяце, превысив прогнозы. В итоге рынки впервые начали закладывать рост ставок ЕЦБ выше 4%.

Уроки 1970-х

В последние полгода рынки рассматривали два сценария того, как могут развиваться события относительно инфляции и роста ставок ФРС: «мягкое» или «жесткое» приземление. При этом рынки по-разному их определяли: в зависимости от того, вызывает ли рост ставок рецессию или резкий рост безработицы. Дарио Перкинс из TS Lombard отмечал, что небольшую рецессию тоже можно считать «мягким» приземлением.

В последние же недели на рынке стремительно развивается новый нарратив: аналитики начинают говорить о сценарии «отсутствия приземления»: инфляция остается высокой, ФРС все сильнее поднимает ставки, но рецессии в находящейся в хорошей форме экономики не происходит — рост не замедляется, безработица не растет.

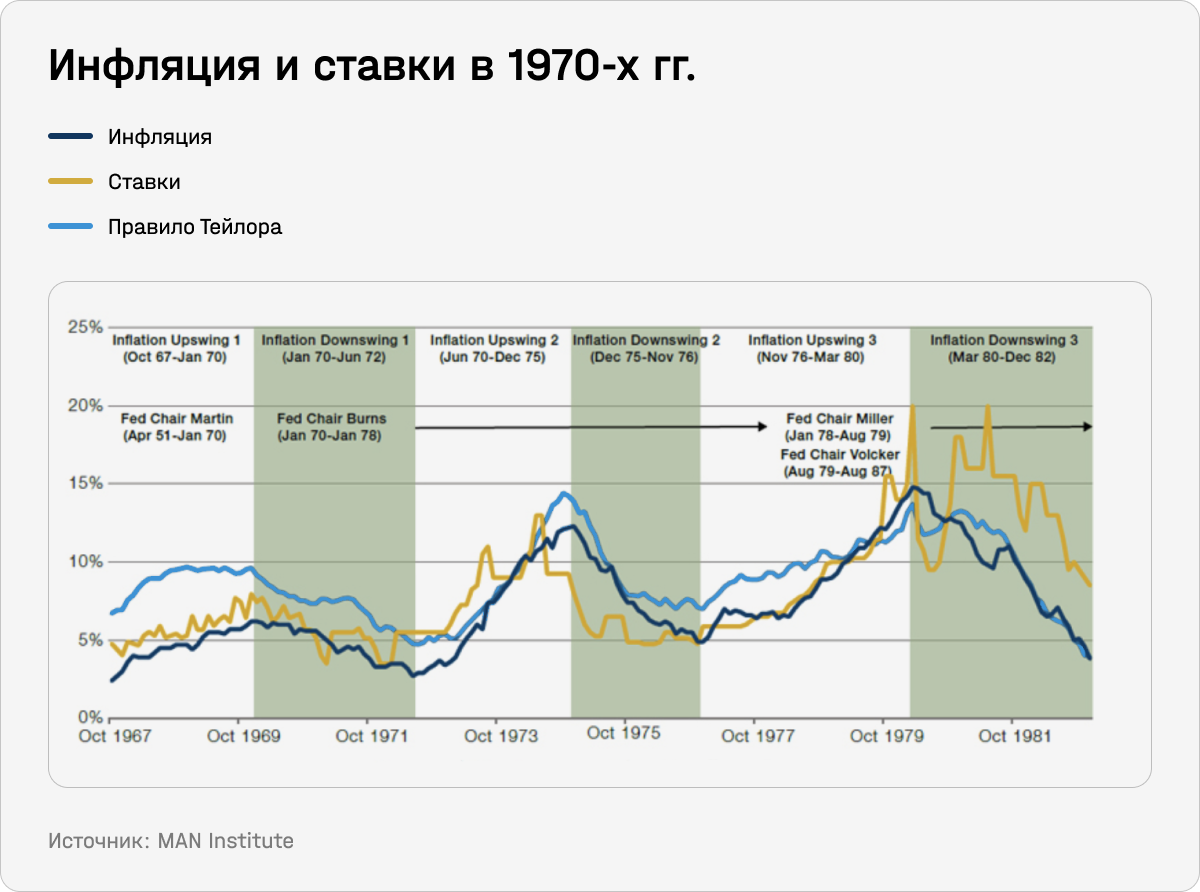

Если инфляцию не удастся победить, она продолжит возвращаться обратно — об этом говорит опыт 1970-х годов, отмечают в MAN Institute. Это же признают и в ФРС. И это при том, что тогда глава ФРС Артур Бернс, которого принято винить в разгоне инфляции, действовал гораздо решительнее нынешнего регулятора. При нем годовая инфляция выросла с 3% до 12%, но при этом реальные ставки зачастую были положительными (в среднем они составляли 1%).

Также опыт 1970-х показывает, что для того, чтобы взять инфляцию под контроль, ставки должны превысить уровень, определяемый правилом Тейлора: иными словами, они должны вырасти больше, чем сама инфляция. В какой-то момент при Бернсе ставка ФРС составляла 11% (здесь и далее — верхняя ставка диапазона ставок по федеральным фондам), тогда как правило Тейлора требовало только 7,5% (см. график ниже). Но в итоге президент Никсон легко запугал Бернса — и тот отступил, не успев выполнить свою работу, отмечают в MAN Institute. Только после того, как следующий глава ФРС, ставший легендарным Пол Волкер, довел ставки до 20% (на 6 пунктов выше, чем уровень согласно правилу Тейлора), удерживая их выше этого уровня до выхода на пенсию в 1987 году, можно было наконец объявить победу над инфляцией.

Сейчас ни один заметный центральный банк оригинальному правилу Тейлора не следует, отмечал The Economist. В частности, потому что нет консенсуса, как его применять на практике: к примеру, стоит ли учитывать текущий уровень инфляции, ожидания по инфляции на год вперед или больше. Так, одна из вариаций правила Тейлора гласит, что ставки должны расти в половину от роста ожидаемой в ближайшие 5 лет инфляции. По такому правилу ФРС уже делает достаточно, но такой подход не учитывает, что рынки могут ошибаться в своих ожиданиях по инфляции — как это было совсем недавно с последним ее разгоном, заставшим рынки врасплох.

Диапазон ставок по разным вариациям правила Тейлора — максимально широкий. ФРБ Кливленда публикует ежеквартальный отчет, показывающий, какой должна быть ставка в семи из них в зависимости от разных макроэкономических прогнозов. По последнему из них процентные ставки должны находиться в широком диапазоне между 2,1% и 14,7%.

В итоге, несмотря на ястребиный тон ФРС, которая пыталась донести до рынков готовность биться с инфляцией до конца, этого оказалось недостаточно, отмечают в MAN Institute. Между февралем 2021-го и июнем 2022-го инфляция в США выросла с 2% до 9%, а ставка ФРС — только с 0,25% до 1,75%. То есть ставки были сильно отрицательными (в среднем на этом промежутке — минус 6%). В MAN Institute считают, что для того, чтобы победить инфляцию, ставки сейчас должны быть ближе к 9%, как того требует правило Тейлора, — и уж никак не 5,5%, которые сейчас «прайсят» рынки.

Но ФРС на это не пойдет, считают в MAN Institute, — хотя бы потому, что это как минимум приведет к такому обвалу на рынке недвижимости, который будет «политически неприемлемым». Действия того же Волкера способствовали нескольким продолжительным рецессиям и наибольшей безработице со Второй мировой войны.

Тем временем уже сейчас центробанк сталкивается с политическим давлением, отмечает Bloomberg. Так, влиятельный сенатор от Демократической партии Элизабет Уоррен хочет, чтобы Байден назначил на пост вице-председателя ФРС (это вторая по значимости должность в центробанке) кого-то, кто будет «противодействовать» Пауэллу, который, по мнению Уоррен, «хочет оставить без работы миллионы людей».

Что это значит для инвесторов

У рынков пока что все еще сохраняется надежда на то, что ФРС удастся справиться с инфляцией. Известный стратег Эд Ярдени, который недавно рассматривал только два варианта развития событий («мягкое» и «жесткое» приземления), теперь считает, что сценарий «нет приземления» становится вероятным. Вот как он распределил вероятности по сценариям:

1. «Мягкое» приземление (40%): реальный рост ВВП США в этом году замедляется до 0,5–1,5%, инфляция — ближе к 3%. ФРС поднимает ставку еще два раза — до 5,25. S&P 500 растет летом до 4500 пунктов, а к концу года — до 4800 на волне оптимизма по поводу роста прибылей в 2024 году.

2. «Жесткое» приземление (20%): в США происходит рецессия, которая бьет и по рынку акций. В пользу этого сценария — история: по подсчетам MAN Institute, после Второй мировой войны цикл роста ставок ФРС заканчивался рецессией в 9 из 12 случаев.

3. Дезинфляционное «отсутствие приземления» (20%): инфляция продолжает медленно замедляться, реальный ВВП в этом году растет на 2–3%. ФРС поднимает ставку до 5,75% к середине года и держит ее на этом уровне до конца второго полугодия. Ценовая инфляция падает сильнее, чем инфляция зарплат, поэтому реальная зарплата растет, что поддерживает потребительский спрос. S&P 500 до конца года торгуется в диапазоне между 4000 и 4500 пунктами благодаря таким же высоким, как в первом сценарии, ожиданиям по росту прибылей.

4. Инфляционное «отсутствие приземления» (20%): «жесткое» приземление будет еще более жестким (только оно, вероятно, будет отложенным), что означает более глубокую рецессию и большее падение акций. ФРС придется повышать ставки до тех пор, пока инфляция не будет побеждена.

Сценарии 1 и 3 можно назвать позитивными для рынков в среднесрочной перспективе, в то время как 2 и 4 — негативными. Может показаться, что инверсия кривой доходности — самый надежный опережающий индикатор наступающей рецессии — говорит о том, что рынки ожидают сценарий «жесткого приземления». Однако сейчас вокруг этого показателя идут дебаты: так, экономист Кэмпбелл Харви, который почти 40 лет назад заметил этот индикатор, теперь считает, что он потерял силу. Одна из причин — индикатор стал настолько известным, что теперь инвесторы и экономические агенты меняют свое поведение в зависимости от него.

Февральский опрос портфельных управляющих, проведенный Bank of America, показал, что только 24% респондентов ожидают рецессии в ближайшие 12 месяцев. Для сравнения, в ноябре таких было 77%. В то же время более высокая инфляция на протяжении более долгого времени — теперь главный риск для мировой экономики и рынков.

Банк международных расчетов (BIS), ЦБ для центробанков, на этой неделе также предупредил , что ФРС и другим центробанкам придется держать ставки более высокими и дольше, чем это заложено в ценах активов. Снизить инфляцию с 4% до 2% может быть сложнее, чем с 8% до 4%, — любой новый шок может привести к возвращению инфляции, отметил глава исследований BIS. По данным исследования на основе данных о 14 развитых экономиках в 1970–2022 годах, чтобы снизить инфляцию с 8% до 3%, обычно требуется от 6 до 20 лет. Медианный показатель — 10 лет.

Базовый сценарий MAN Institute заключается в следующем: период замедления инфляции продолжится, но на протяжении 2020-х годов при нерешительности ФРС стоит ждать новых всплесков инфляции, как это было в 1970-е. Хорошая новость для активных инвесторов заключается в том, что период дезинфляции (когда инфляция высокая и падает) исторически позитивен для рынка акций, потому что инвесторы концентрируются на ожиданиях по росту прибыли.

Плохая новость для всех остальных — инфляционные периоды негативно сказываются на акциях. Так, между 1967 и 1982 годами среднегодовая реальная доходность американского рынка составляла минус 0,5%, хотя в периоды замедления инфляции (на графике выше они выделены зеленым) доходность была +7%, +18% и +15% в годовом выражении. В MAN Institute ожидают высокую волатильность в ближайшее десятилетие — повторения спокойных 2010-х ждать не стоит.

Но стоит учесть, что исторические параллели не всегда работают на рынках. К примеру, высокую инфляцию 1970–1980-х связывают с нефтяными шоками и профсоюзами, требовавшими увеличения зарплат исходя из ожиданий роста цен, что приводило к зарплатно-ценовой спирали. Профсоюзы сейчас гораздо менее влиятельны, а современная экономика гораздо менее энергоемка: в 1973 году для создания $1 тысячи ВВП (с поправкой на инфляцию) требовался баррель нефти, а к 2019-му этот показатель снизился до 0,43 барреля. Уровень глобализации, несмотря на замедление его роста с момента мирового финансового кризиса, сейчас все еще гораздо выше: если в 1970-х мировая торговля составляла 25% от глобального ВВП, то в 2021 году этот показатель составлял 57%.

В то же время вряд ли стоит ожидать серьезного пересмотра фискальной политики, которая во многом ответственна за нынешний разгон инфляции. На любой следующий кризис политики будут отвечать новыми стимулами, что также увеличивает риск разгона инфляции, отмечает Джон Молдин, президент Millennium Wave Advisors. Выжимки из его дискуссии с бывшим президентом ФРБ Канзаса и бывшим главным экономистом BIS стоит прочитать — бывшие чиновники гораздо более свободны в выражениях, чем действующие, при этом обладают той же экспертизой.

Где искать защиту от инфляции

События последнего месяца еще раз доказывают, как быстро на рынках может меняться парадигма и как тяжело предсказывать макроэкономические данные — и куда движутся рынки. Однако следить за ними нужно и долгосрочному инвестору: если инфляция закрепится на много лет, это может привести к дальнейшему падению мультипликаторов, по которым рынки оценивают акции. О том, как мыслить инвестору с горизонтом в 10 лет, мы рассказывали в этой статье.

В этой ситуации важно подойти к созданию портфеля, который снизит риски при любых макроусловиях — особенно если инвестор не обладает горизонтом инвестирования, как Уоррен Баффетт (то есть вечность) или если деньги могут понадобиться ему в какой-то момент.

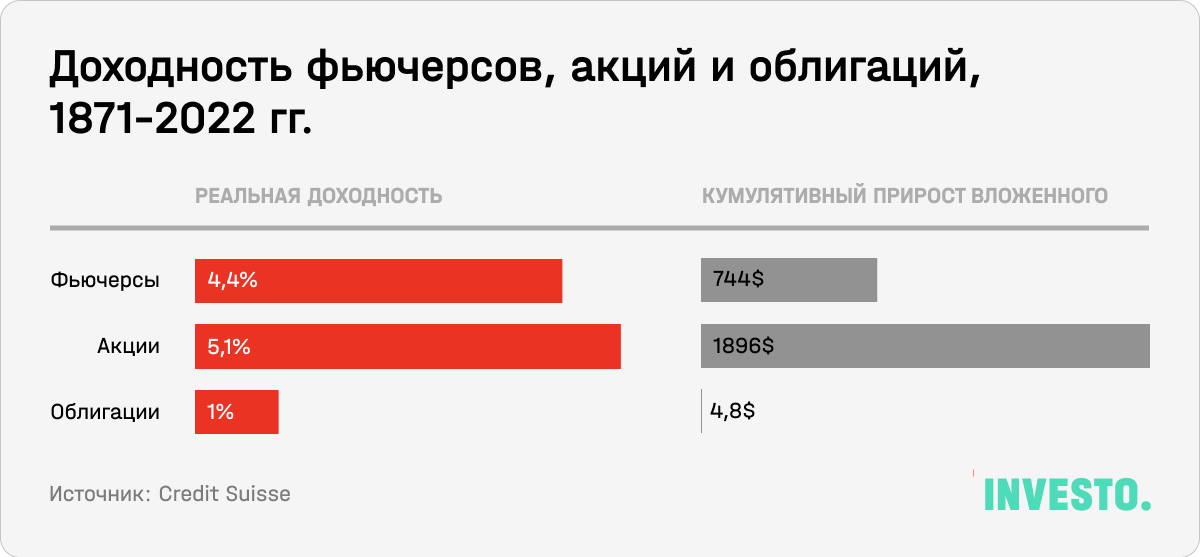

Важные данные, которые могут поменять подход к составу портфеля в условиях риска высокой инфляции на протяжении долгого времени, содержатся в очередном выпуске ежегодника Global Investment Returns Yearbook 2023 от Credit Suisse, вышедшем на прошлой неделе. Как подсчитали в инвестбанке на основе данных о доходности активов с 1871 года (это самый большой из известных наборов данных), только коммодитиз и золото дают эффективную защиту от инфляции, потому что их доходность позитивно с ней коррелирует. Корреляция акций, облигаций и недвижимости с инфляцией — отрицательная.

Таким образом, коммодитиз подтверждают свой статус хеджа от инфляции. К таким же выводам приходили другие исследователи. Корреляция коммодитиз и акций — слабая, коммодитиз и облигаций — и вовсе отрицательная.

Более того, как подсчитали в Credit Suisse, долгосрочная доходность коммодитиз (но не золота) высока — она не так сильно, как можно было ожидать, уступает доходности акций и значительно опережает доходность облигаций. Это сделало бы коммодитиз идеальным активом для долгосрочных инвесторов самим по себе, однако в периоды дезинфляции его падение может быть очень сильным и продолжительным — как, например, это было в 2010-е годы, которые одновременно были крайне удачными для американских акций. На графике ниже реальная доходность — доходность активов за вычетом доходности коротких гособлигаций (прокси на ожидаемую в ближайшее время инфляцию).

Также есть одна особенность: в то время как вложения в сырье через фьючерсы могут снизить риски, спотовые вложения (то есть в физические коммодитиз) оказываются гораздо менее выгодными из-за более высоких расходов (на приобретение, хранение и др.).

В Credit Suisse также указывают на риск того, что инфляция может задержаться на гораздо большее время, чем того ожидают рынки, — возможно, на годы. В этой ситуации коммодитиз могут стать важной частью портфеля. Как отмечают в Credit Suisse, фьючерсы на энергетические коммодитиз хорошо себя показывают во время инфляции издержек; промышленные металлы — во время инфляции спроса; драгоценные металлы, особенно золото, — когда доверие к центральному банку снижается.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.