Бенефициары ИИ продолжают взлетать. Как на это реагировать инвесторам?

Оглавление

Дорогостоящие технологические компании, бенефициары внедрения искусственного интеллекта, продолжают дорожать. Nvidia, производитель чипов для ИИ, на этой неделе стала самой дорогой компанией в мире. Приближаются ли рынки к чему-то наподобие «пузыря доткомов» или бизнес компаний находится на ранней стадии внедрения перспективной технологии?

Что случилось

Инвесторы скупают акции технологических компаний так, как будто завтра не наступит никогда, написал обозреватель Bloomberg в среду, на следующий день после того, как Nvidia стала самой дорогой компанией в мире. Единственной новостью, которая могла повлиять на рост акций компании на 3,5% за день, было повышение таргета по акциям несколькими инвесткомпаниями. Сейчас они стоят примерно $134 — если вы пропустили, в мае Nvidia провела сплит в соотношении 10 к 1, чтобы сделать акции более доступными для частных инвесторов. Вот кто обновил свой прогноз во вторник:

- Tigress Financial: $98,50 ➝ $170.00

- Wells Fargo: $125 ➝ $155

- Rosenblatt Securities: $140 ➝ $200. Судя по данным Marketbeat, агрегатору прогнозов аналитиков, это наивысший таргет. И если прогноз сбудется, это будет означать, что через год Nvidia будет стоить уже $5 трлн против текущих $3,3 трлн.

Судя по тому, что сейчас консенсус находится на $10 ниже текущей цены и при этом 38 из 42 инвесткомпаний дают рекомендацию «покупать» (или эквивалент), а четыре — держать, то новый пересмотр прогнозов не за горами.

Технологический сектор продолжает тянуть рынок вверх: S&P 500 Information Technology, на который приходится уже 30,6% капитализации S&P 500, только с начала месяца подорожал на 12%, в то время как весь рынок — только на 4%.

Тренд на опережающий рост технологического сектора наблюдается и если смотреть на глобальный рынок в целом. Например, капитализация Taiwan Semiconductor Manufacturing (TSMC) c начала года выросла на 73%, до $932 млрд. Goldman Sachs, Citigroup и Morgan Stanley на этой неделе повысили таргеты по акциям компании: банки с Уолл-стрит ссылаются на растущий спрос на чипы, связанный с ИИ, и потенциальное повышение цен в 2025 году, что должно привести к росту прибыли.

У этого роста есть две понятные главные причины:

1. Оптимизм вокруг ИИ. Он способствует росту самых дорогих компаний, которые толкают вверх индексы: самые дорогие компании прибавляют гораздо больше капитализации рынку, чем отстающие. К примеру, Apple после презентации Apple Intelligence на конференции разработчиков WWDC 10 июня выросла на 10%. В начале недели вес топ-3 акций — Nvidia, Apple и Microsoft — в S&P 500 впервые как минимум с 2000 года превысил 20%, следует из данных Compound.

Оптимизм распространяется и на других бенефициаров внедрения ИИ: после выхода удачных отчетностей с сильными прогнозами на будущее в последние две недели скакнули акции Adobe (за 14,8% на день), Oracle (9,8%), Crowdstrike (на 12%) и др. О компании из сферы кибербезопасности, которая зарабатывает на ИИ, мы рассказывали здесь.

Все большее число инвесторов ищут способы сделать ставку на потенциал ИИ. Например, JPMorgan ранее отмечал, что его клиенты вкладываются в сырьевые товары, потому что ожидают, что инфраструктура, необходимая для ИИ, повысит спрос на энергоносители и оборудование.

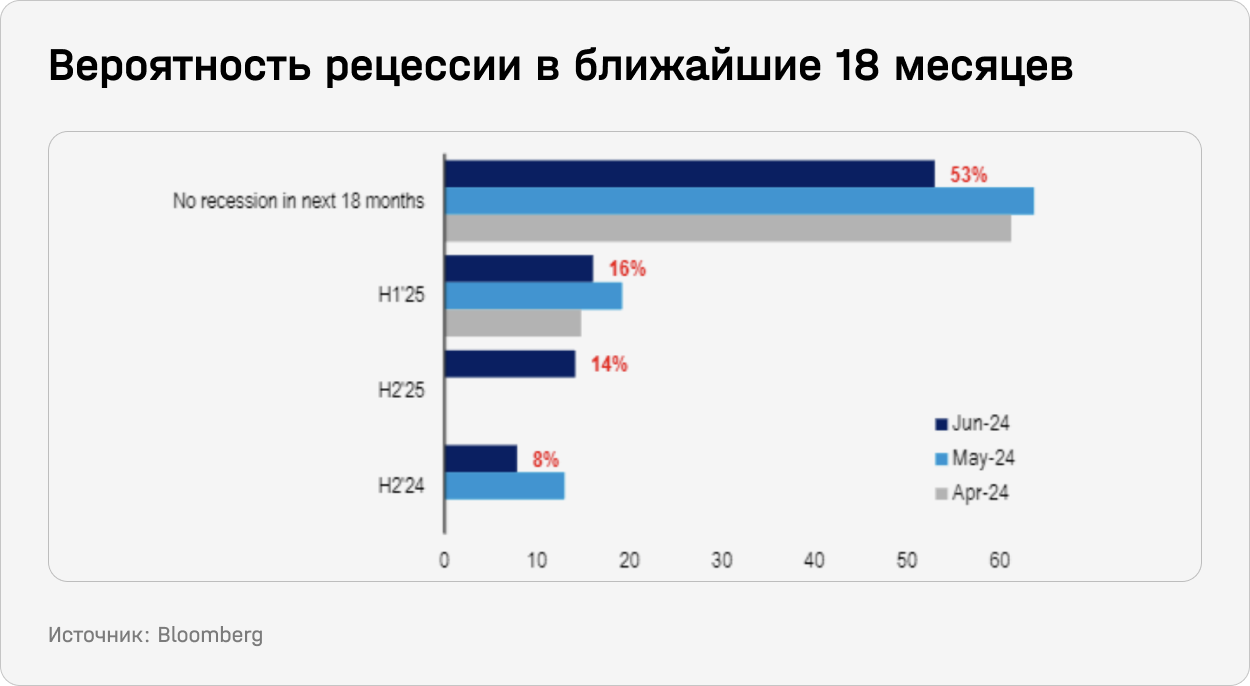

2. Ожидания замедления, но при этом «мягкого приземления» экономики. На это указывают в Citi: если бы инвесторы верили в то, что экономика продолжит расти, это создало бы условия для того, чтобы другие сектора начали догоняющий рост. Опубликованные на этой неделе результаты опроса портфельных управляющих, проведенного Bank of America 7–13 июня, показали:

— ожидания «мягкой посадки» растут, «жесткого приземления» — падают;

— большинство управляющих по-прежнему считают, что рецессии в ближайшие 1,5 года не будет.

Другое возможное объяснение — ожидания более низких ставок, которые делают акции компаний роста более привлекательными. Большинство опрошенных считают вероятным два и более снижений ставки ФРС, первое из которых будет в сентябре.

Несмотря на то что сейчас рынки ждут одного-двух снижений ставки против пяти-шести в начале года, S&P 500 c начала года вырос на 17%. Это объясняется тем, что ИИ — самая большая история на рынках, цитирует WSJ одного из аналитиков.

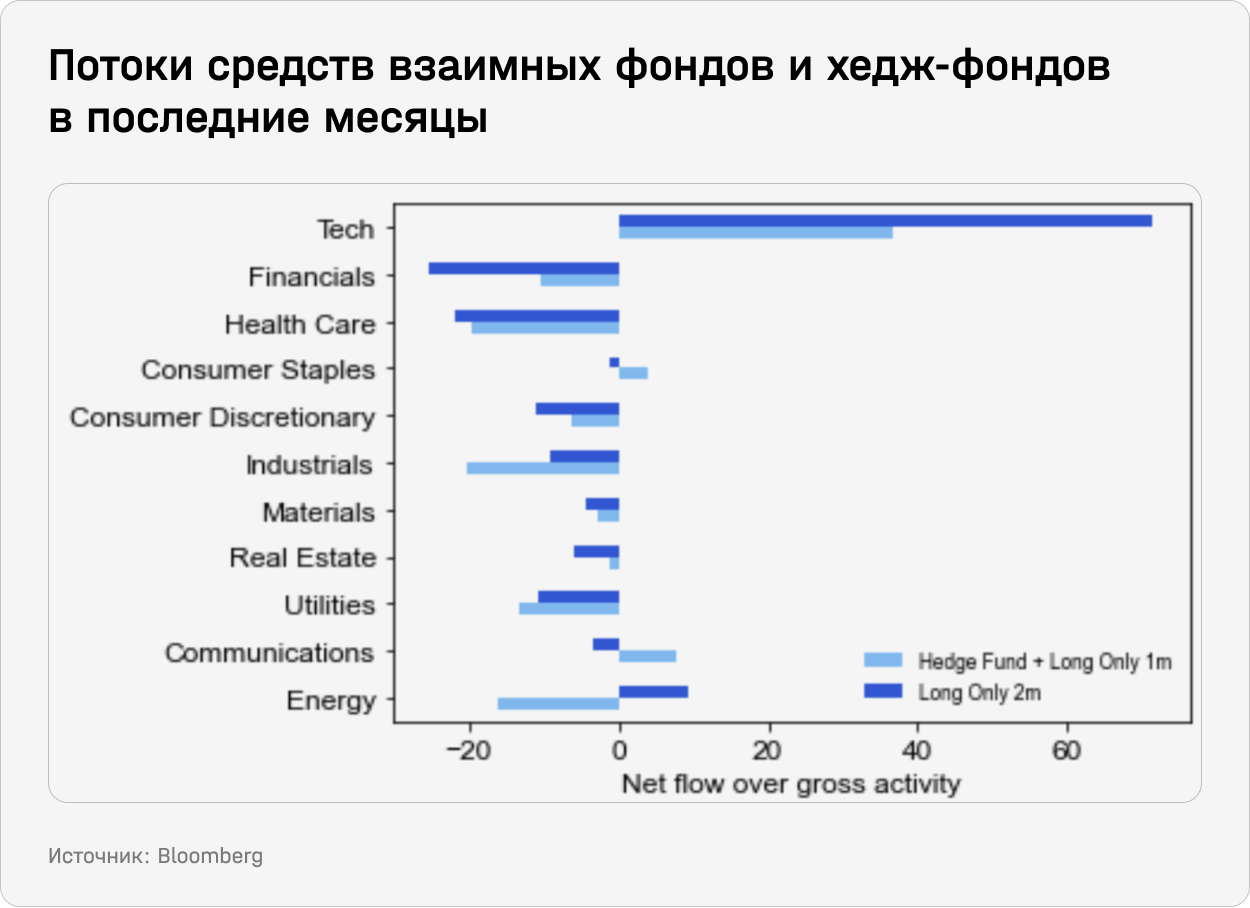

При этом складывается парадоксальная ситуация. С одной стороны, управляющие явно считают, что текущая ситуация не нормальна (они признают, что ставки на рост «Великолепной семерки» — один из самых «густонаселенных трейдов» в истории). С другой — даже профессиональные инвесторы продолжают покупать технологические акции, несмотря на рост их оценок. Взаимные фонды, использующие стратегии long-only, то есть только ставки на рост акций, и хедж-фонды за последние пару месяцев выводили деньги почти из всех секторов — и вкладывались в технологический.

Компания Point72 Asset Management известного инвестора Стива Коэна на этой неделе объявила о запуске нового хедж-фонда — впервые за несколько десятилетий. Он должен собрать $1 млрд и будет специализироваться на ставках (впрочем, как на рост, так и на падение) на компании, связанные с ИИ.

Что учесть частным инвесторам

Сейчас акции растут в основном благодаря растущему энтузиазму, а не результатам, отмечает редактор Bloomberg Джон Уотерс. Та же Nvidia дорожает гораздо быстрее, чем растут ожидания ее прибыли: компания уже стоит 113 ожидаемых в 2025 году прибылей. Стратегия моментум, то есть ставка на уже растущие компании, в 2024 году показывает сильный опережающий рост — как в США, так и в мире.

Каждый эпизод роста технологических компаний вызывает новую волну сравнений с «пузырем доткомов». Циклически скорректированный индекс Шиллера сейчас составляет почти 36. Он был выше только до краха начала 2000-х и падения 2022 года — и даже тогда ненамного. Но любой индикатор, в том числе и индекс Шиллера, может оставаться на иррационально высоком уровне сколь угодно долго. А именно сейчас инвесторы, похоже, готовы покупать любую историю, рисующую самую радужную картину, отмечает The Economist.

Является ли пузырем такой рост технологических компаний, зависит от множества факторов, пишет Уотерс. Помимо вопроса о том, сможет ли экономика продолжать расти, вопрос — по-прежнему — заключается в том, станет ли ИИ технологией, которая изменит все: повысит производительность и прибыль компаний, способствуя росту экономики.

Кое-какие подвижки в прогнозировании этого есть — и они не настолько оптимистичные для рынков. Один из главных скептиков автоматизации труда и потенциальный претендент на Нобелевскую премию по экономике Дарон Аджемоглу (MIT) считает, что влияние ИИ на экономику в значительной степени преувеличено: искусственный интеллект увеличит американский ВВП всего на 0,93–1,16% в течение следующих 10 лет (то есть не в год, а в общем), пишет он в вышедшем в мае исследовании.

Суммарно ИИ увеличит совокупную факторную производительность (она учитывает вклад всех факторов производства) на 0,66% в течение следующих 10 лет, что равносильно примерно 0,064% в год. Эти значения соответствуют почти процентному росту ВВП. С учетом того, что «взрыв» ИИ приведет к росту инвестиций в него, верхняя граница роста ВВП может достигнуть 1,4–1,5%, пишет Аджемоглу.

Это гораздо пессимистичнее прогнозов на Уолл-стрит. Например, в отчете Goldman Sachs говорилось, что использование ИИ в течение ближайших 10 лет даст дополнительные 7% глобальной экономике, что эквивалентно $7 трлн, а также будет ежегодно увеличивать производительность труда в США на 1,5% в год. Данные спустя 1,5 года после начала внедрения ИИ пока не подтверждают нарратив о существенном росте продуктивности труда, отмечали недавно в Man Institute.

Рост Nvidia, Apple и других крупных компаний говорит о том, что рынки считают, что эти компании заработают огромные деньги благодаря ИИ, и не обращают внимания на то, что некоторые из них проиграют, отмечает Уотерс.

Некоторые аналитики настроены оптимистично относительно оценок технологических компаний. Рост капитальных расходов бигтехов, основным драйвером которых являются затраты на инфраструктуру для ИИ, будет способствовать росту прибылей остальных технологических компаний, говорится в недавнем отчете UBS.

Совокупный капекс Microsoft, Alphabet, Amazon и Meta (признана в РФ экстремистской и запрещена) в этом году должен составить $205 млрд — на 40% больше, чем в 2023-м. Рост выручки Nvidia в первом квартале на 262% ранее наглядно демонстрирует, как эти расходы трансформируются в доходы компаний на разных этапах цепочки создания стоимости, в частности производителей полупроводников.

Исследования показывают, что человечество зачастую переоценивает рост применения технологий в краткосрочной перспективе, но в долгосрочной — недооценивает. Так было, например, с ПК, интернетом, мобильными устройствами и облачными технологиями. «Нарративы бегут вперед самих себя, когда мы экстраполируем недавние тенденции на будущее. Продажи Nvidia удвоились за 12 месяцев. Фантастика. Как долго это будет продолжаться?» — удивляется в интервью Bloomberg Брент Арнотт, основатель и председатель Research Affiliates.

Однако, даже если ИИ станет такой же прорывной технологией, это не означает, что все компании, которые сейчас представляются ее бенефициарами, смогут на этом заработать или даже просто выжить — это как раз показывает история «пузыря доткомов».

Глобальный технологический сектор сейчас, как и тогда, не дешев: индекс MSCI AC World IT оценивается в 24 прибыли 2025 года. Но это оправдано ростом прибыли: с учетом того, что спрос на ИИ останется высоким, UBS прогнозирует рост прибыли IT-сектора на 20% в текущем году и на 16% в 2025-м.

Как итог, в UBS считают, что инвесторы не должны избегать технологический сектор, потому что он дорог, но и не стоит слишком полагаться на него: его доля в портфеле акций должна примерно соответствовать его доле в общей рыночной капитализации. Она составляет около 30% как на американском рынке, так и на глобальном. Это выглядит как хороший совет для тех долгосрочных инвесторов, кто оптимистичен относительно ИИ, но не готов сильно рисковать и предпочитает диверсификацию.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.